О каких мифах речь

- Самозанятым не платят пенсию и пособие по безработице.

- Нельзя быть самозанятым и ИП.

- Самозанятых могут заставить стать ИП.

- С самозанятыми не работают юрлица.

- Самозанятым можно быть не во всех регионах.

- Налоговая служба видит все средства на карточке самозанятого.

Миф 1

«Самозанятым не положены никакие выплаты от государства. Больничных нет, пенсии нет, пособия по безработице получить нельзя. Лучше эти 4–6% откладывать на отпуск или на случай болезни».

Если вы работаете на себя — самозанятый вы или ИП, — больничный вам будет просто некому оплачивать. Пенсионные баллы на этом налоговом режиме не копятся — у вас остаётся или минимальная пенсия, или та, на которую вы наработали в предыдущие годы. Но именно за счёт того, что отчисления с налога не поступают в пенсионный фонд, ставка его так невысока.

И всё же регистрация самозанятым даёт значительные преимущества. Вы можете свободно рекламироваться, работать с юрлицами без посредников, заключать официальные договоры и получать кредиты в некоторых банках.

А вопрос с больничными и пенсиями можно решить. Например, приобрести медицинскую страховку, которая обеспечит выплаты во время болезни, и самостятельно открыть счёт в государственном или негосударственном пенсионном фонде.

К тому же, в мае этого года был утвержден дополнительный налоговый вычет для самозанятых. В 2020 году его суммарный размер составляет 22130 рублей. Эту сумму можно будет полностью использовать для уплаты налога на профессиональный доход.

Миф 2. Нельзя быть одновременно самозанятым и ИП или самозанятым и учредителем ООО, ПАО.

Зависит от того, о какой организационно-правовой форме юридического лица идёт речь.

Если вы ИП, можно перейти на налог на профессиональный доход — НПД — и платить не 15%, как раньше, а 4% или 6%. Но только в том случае, если у вас нет наёмных сотрудников или на вас не распространяются другие ограничений для самозанятых. Совмещать два специальных налоговых режима — упрощённую систему налогообложения и НПД — нельзя.

Если же вы руководитель или учредитель ООО, ПАО или других форм организаций, ничто не мешает вам зарегистрироваться как самозанятый и параллельно заниматься своим личным делом. Например, сдавать квартиру или заниматься репетиторством, оплачивая НПД.

Миф 3

«Проект по самозанятым — это эксперимент. Если он окажется неудачным, всех самозанятых обяжут стать ИП и платить налоги в полной мере».

Причин для такого беспокойства нет. До 2028 года условия эксперимента не изменят и налог не повысят. Это прямо прописано в законе № 422-ФЗ.

Эксперимент с НПД уже показал свою эффективность в первых регионах, присоединившихся к нему. Поэтому его постепенно распространяют на всю территорию России.

Миф 4

«Заказчики-юрлица не хотят работать с самозанятыми. Во-первых, потому, что обычно по договору с юрлицами выплата денег осуществляется только через несколько месяцев, а самозанятому нужно платить сразу. Во-вторых, с юрлицом заключается договор, по которому можно потребовать неустойку, а с самозанятого мало что можно взять».

Такие заблуждения юрлиц не обоснованы.

Выплатить деньги по договору с самозанятым можно в любое время. От самозанятого потребуется только чек после проведения оплаты — это официальный документ для бухгалтерии и подтверждение расходов юрлица.

Что касается неустоек — самозанятый, как и ИП, будет отвечать своим имуществом в суде. При этом с юрлица можно потребовать выплату неустойки, но в случае его банкротства и минимального уставного капитала мало на что можно будет претендовать.

Миф 5. Я не могу быть самозанятым, если живу и оказываю услуги в регионе, где не введён режим НПД.

Можете, если возьмёте клиентов из регионов, в которых такой режим действует. Например, будете вести онлайн-уроки для учеников из Москвы или Санкт-Петербурга.

Миф 6. Если я зарегистрируюсь как самозанятый, налоговая будет видеть все поступления на карту. В том числе личные переводы, например в качестве подарка на день рождения.

Банки не имеют права разглашать банковскую тайну. Налоговая будет видеть только сформированные вами, банком или платформой чеки, на основании которых и будет рассчитываться налог на профессиональный доход.

Дела исполняются

с Профи

2,6 млн специалистов

900 видов услуг

13 млн клиентов уже доверили дела профи

Источник: profi.ru

Как перейти с ИП на самозанятость и обратно

Индивидуальный предприниматель может принять решение о переходе на систему налогообложения НПД, которая имеет пониженную ставку — от 4 до 6% от его прибыли. Другое преимущество — на ней не нужно платить налоги, если доход равен нулю.

Оглавление

Тем не менее, необходимо, чтобы деятельность индивидуального предпринимателя соответствовала определенным требованиям, и от любых других специальных режимов необходимо отказаться. В материале объясним, как это работает.

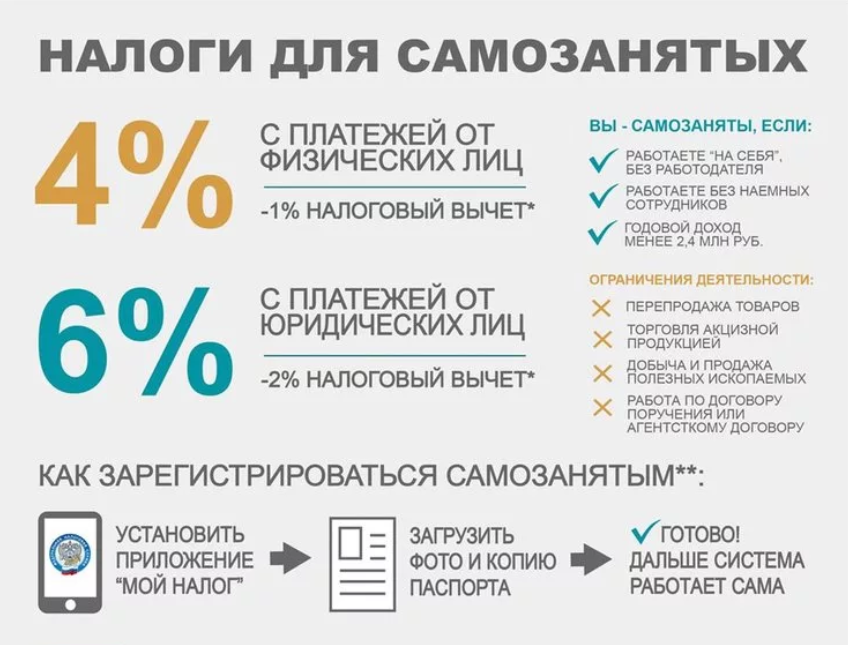

Кратко о самозанятости: это особый налоговый режим, который ввело государство, чтобы люди, работающие на себя, могли легко платить налоги. На этом налоговом режиме есть несколько ограничений, например, нельзя нанимать сотрудников

Можно ли перейти с ИП на самозанятость

Не все индивидуальные предприниматели могут перейти на самозанятость. Например, предприниматели не могут применять спецрежим, если:

- нанимают людей по трудовому договору (кроме людей, принятых в качестве помощников по договорам);

- работают у своего нынешнего или бывшего работодателя менее двух лет;

- продают подакцизные и маркированные товары;

- перепродают чужие товары, даже если они являются дополнительными товарами к их основной услуге;

- добывают полезные ископаемые;

- действуют от имени клиента как агент, поручитель или комиссионер (например, продают квартиры от застройщика за процент).

Подмена названия договора не дает эффекта, так как налоговая служба в первую очередь смотрит на обязанности исполнителя.

Также нельзя держать курьерскую службу с собственной онлайн-кассой (можно работать с кассой заказчика) и применять другие налоговые системы для второго бизнеса. А если предприниматель получает больше 2,4 миллиона в год, теряет возможность использовать НПД.

У индивидуального предпринимателя есть возможность работать как самозанятый и вести комбинированный бизнес, работая в разных регионах и за рубежом.

Однако если предпринимательская деятельность подпадает под определенные ограничения, то налоговая инспекция не зарегистрирует переход на самозанятость. Более того, если позже выяснится, что такие ограничения были нарушены, то любая ранее выданная регистрация будет аннулирована. Например, если индивидуальный предприниматель объявил себя автосервисом, но после перехода стал торговать запчастями, то ни один из его дней не будет засчитан как находящийся на льготном режиме налогообложения, и, следовательно, ему придется платить обычные налоги и страховые взносы.

Налоговая может лишить плательщика статуса самозанятого. Например, индивидуальный предприниматель в июне ремонтировал автомобили в автосервисе, а с июля добавил в список продаж авточехлы. Он больше не попадает под специальный налоговый режим, так как продает чужой товар, и с этого момента он должен платить обычные налоги и страховые взносы.

Как ИП перейти на налог для самозанятых

Для перехода на НПД не обязательно прекращать деятельность индивидуального предпринимателя. Также нет необходимости посещать налоговую инспекцию, так как весь процесс можно завершить онлайн без какой-либо бумажной волокиты.

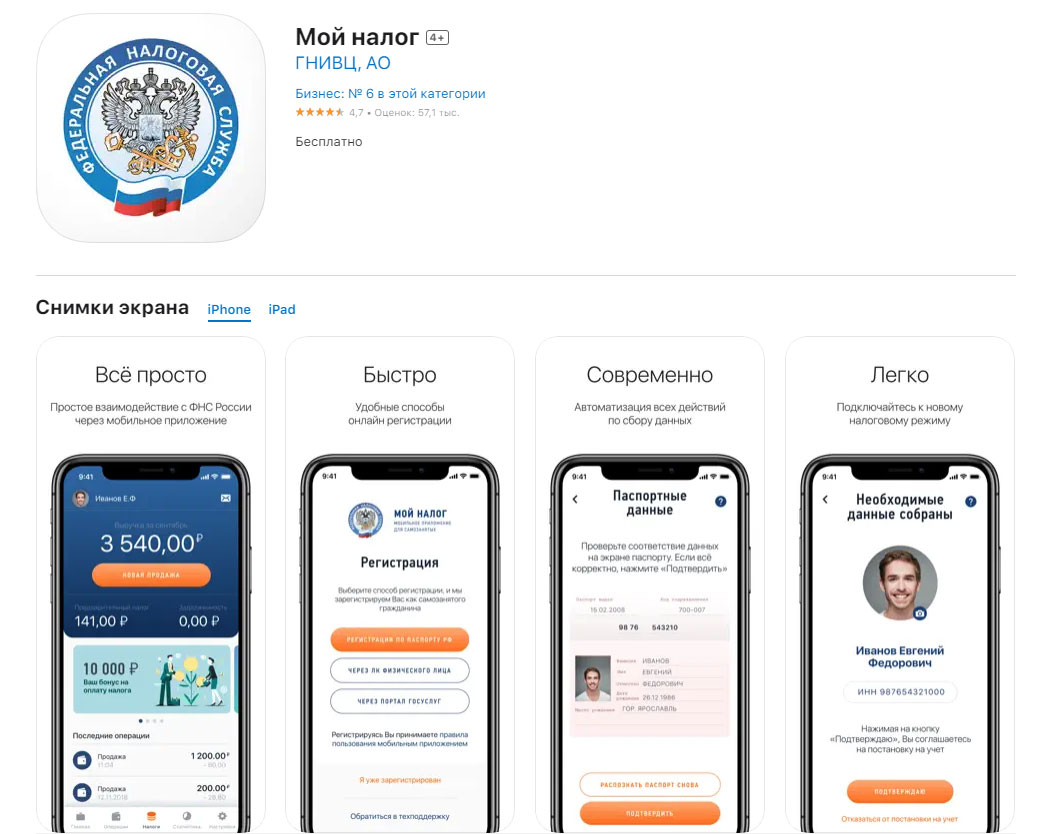

Зарегистрироваться как плательщик НПД можно через приложение «Мой налог», в офисе плательщика НПД или в уполномоченном банке.

Приложение «Мой налог» позволяет стать самозанятым за несколько минут. Понадобится минимум документов, а также нужно будет сфотографироваться

При регистрации вам будет предложено выбрать регион, в котором вы будете работать — 63% налогов, уплаченных самозанятыми, поступают в их региональный бюджет, а оставшиеся 37% идут в ФОМС.

После успешной регистрации человек получает от «Моего Налога» свидетельство, на котором отмечена дата перехода.

С этого момента налоги к уплате составляют всего 4% (при продаже физическим лицам) или 6% (при продаже юрлицам и ИП).

Бонусная сумма в размере 10 000 ₽ также будет доступна для тех, кто зарегистрирован как плательщик налога на профессиональный доход. Все остальные налоги и страховые взносы отменяются при оформлении заявления об отказе от спецрежимов.

Требования к ИП для перехода на самозанятость

Определиться с видом деятельности

Те, кто предлагает услуги или товары, могут выбрать самозанятость и самостоятельно проводить операции.

Настроить прием оплаты

Они могут получать оплату различными способами, такими как наличные, номер телефона, номер карты или реквизиты счета. Это дает им гибкость в выборе метода, который наилучшим образом соответствует их потребностям, и позволяет им каждый раз использовать разные счета. Кроме того, им не нужен работодатель, который обычно выступает в качестве налогового агента.

Подготовиться к выдаче чеков

Чтобы платить налоги, необходимо создавать фискальные документы (чеки) в приложении «Мой налог» или в приложениях некоторых банков. Этот документ служит подтверждением вашего дохода. В то же время он указывает Федеральной налоговой службе (ФНС), какую сумму налога вы должны заплатить за этот доход. После выдачи документа вы можете производить платежи с помощью счета-фактуры, который формируется каждый месяц с 10 по 12 число. Кроме того, ФНС предоставляет вычет в размере 10 000 ₽ для всех самозанятых, это на первое время снижает ставку налога на 1%.

Следует помнить, что доход не должен превышать 2,4 миллиона рублей в год, иначе статус индивидуального предпринимателя может быть утрачен, и тогда придется платить дополнительный НДФЛ за любые оказанные услуги.

Самозанятый не обязан использовать онлайн-кассу, однако может использовать вспомогательный софт, например программы для складского учета. Без кассы входящие платежи все равно должны быть введены в «Мой налог». Через приложение можно выставить счет-фактуру, и плательщик НПД должен выдать клиенту чек или квитанцию. При оплате наличными или электронными средствами такой документ должен быть предоставлен сразу. В случае перевода на карту или банковский счет этот документ должен быть выдан до 9 числа следующего месяца.

Самозанятые платят налог ежемесячно, в зависимости от дохода. Если в этом месяце дохода нет, то платить ничего не нужно. «Мой налог» рассчитывает ставку — 4% или 6%, которая применяется автоматически, также учитываются бонусы от государства. Сумма видна в приложении, а уведомления об оплате должны приходить до 12 числа следующего месяца и должны быть оплачены до 28 числа того же месяца, иначе могут быть применены штрафные санкции.

Всё это можно сделать через приложение с активацией автоплатежа с привязанной карты. Невыполнение платежей приведет к блокировке карты и начислению дополнительного штрафа в размере 20% за недоплату, 100% за последующие невыплаты в течение 6 месяцев или незачислению средств в соответствии со статьей 129.13 Налогового кодекса.

Переход на самозанятость с сохранением ИП

После перехода на самозанятость ваше ИП будет по-прежнему существовать и не будет автоматически ликвидировано. Контракты по-прежнему могут заключаться как индивидуальное предпринимательство с использованием бланков, логотипов и официальных печатей.

У предпринимателя есть возможность продолжать работать под своим именем. Однако важно помнить, что индивидуальный предприниматель несет ответственность за любые возникшие долги всем своим имуществом, а за любые нарушения санитарных норм или прав потребителей по-прежнему придется платить штрафы.

Переход на самозанятость без сохранения ИП

Перейти на самозанятость без сохранения ИП нельзя, но можно сначала стать плательщиком НПД, а затем закрыть ИП. Если решили расстаться со статусом индивидуального предпринимателя, прочитайте нашу статью: Ликвидация ИП в 2023 году: пошаговая инструкция.

Что нужно, чтобы перейти на самозанятость без сохранения ИП:

- Расторгнуть договоры с контрагентами. Если вы подписали договоры с третьими лицами, вы должны расторгнуть их в письменном виде.

- Снять с регистрации кассовый аппарат. Если вы используете кассовый аппарат для проведения операций, то перед закрытием ИП обязательно снимите его с регистрации. Отправьте заявление в ФНС и оплатите пошлину. Вам нужно будет подать заявление о закрытии ИП в налоговую инспекцию и оплатить пошлину, если вы не воспользуетесь для этого сайтом налоговой.

Оплатите все налоговые платежи и взносы, сдайте отчетность и закройте расчетный счет. После завершения всех этих шагов убедитесь, что все налоги и взносы уплачены, а отчетность сдана надлежащим образом, чтобы ваш расчетный счет можно было закрыть без каких-либо проблем.

- Оплатить пошлину. В 2023 году за закрытие индивидуального предпринимательства взимается сбор в размере 160 ₽. Если закрывать ИП онлайн, платить пошлину не нужно.

- Уплатить взносы. Все индивидуальные предприниматели должны уплатить фиксированные и дополнительные взносы в течение 15 дней после внесения информации о закрытии в ЕГРИП — рассчитайте эти взносы с помощью их калькулятора или обратитесь к бухгалтеру.

После этого нужно подать налоговую декларацию за год и уплатить соответствующие налоги до определенной даты, в зависимости от системы, по которой вы работали. Подать декларацию нужно до 25 числа месяца, следующего за закрытием и произвести уплату налогов, если вы использовали упрощенную систему налогообложения.

Если работали на патенте, можете пересчитать стоимость пропорционально количеству отработанного времени и вернуть остаток, если он еще не истек.

По ОСН есть две декларации — 3-ндфл и НДС, которые нужно подать до определенных дат (5 дней после закрытия для 3-ндфл; 25 числа месяца, следующего за закрытием квартала для НДС).

Если налоги не уплачены в срок, то долг переходит к вам как физическому лицу.

Когда закон запрещает быть самозанятым

Физлица, которые работают как ИП, должны придерживаться налога на доходы физических лиц, а также отказаться от использования преимуществ УСН, единого сельскохозяйственного налога и патентов.

Таким образом, нельзя применять НПД при оказании парикмахерских услуг, если продаете шампуни на упрощенной системе налогообложения. Для тех, кто уже работал по общим правилам до внесения таких изменений, никакой дополнительной бумажной волокиты не требуется.

Чтобы перейти с упрощенной системы налогообложения или единого сельскохозяйственного налога после регистрации в качестве плательщика НПД есть только один месяц. Если не уложиться в этот срок, переход на новый налог будет отменен, и придется платить налоги в соответствии с прежним специальным режимом.

Чтобы отменить специальные системы налогообложения, нужно подать заявления в налоговую инспекцию. Кроме того, до 25 апреля следующего года придется подать годовую декларацию по упрощенной системе налогообложения. После этого до 25 числа каждого месяца подавайте декларацию о доходах за этот год и производите соответствующие платежи.

Любые деньги, полученные от клиентов за товары или услуги, предоставленные до регистрации в качестве индивидуального предпринимателя, должны быть отражены в отчетности по прежнему специальному режиму, а не по новым правилам НПД.

Как перейти с самозанятого на ИП

Самозанятые, решившие сняться с учета, могут подать документы в налоговую инспекцию, чтобы зарегистрироваться в качестве индивидуального предпринимателя. В приложении «Мой налог» в разделе «Снятие с учета» можно перестать числиться плательщиком налога на профессиональный доход.

Чтобы открыть новый бизнес, можете посмотреть краткую инструкцию в нашей статье: С чего начать малый бизнес и как выбрать онлайн-кассу.

Определиться с налоговым режимом просто: если работаете без сотрудников и зарабатываете не больше 2,4 млн рублей в год, подойдет самозанятость. Однако нужно проверить, можете ли вы применять этот налоговый режим с учетом вашей деятельности

Если вам понадобится справка о доходах самозанятого, ее можно получить в приложении «Мой налог». Перейдите на вкладку «Разное», выберите «Справки», а затем нажмите на «Справка о доходах». Установите нужный вам период времени и нажмите на кнопку «Получить».

Кроме того, вы можете войти в свою учетную запись налогоплательщика через сайт ФНС и перейти на вкладку «Настройки», затем в раздел «Выписки». Выберите «Справка о счетах (доходах)», введите год и нажмите на кнопку «Сформировать».

Справка может быть направлена в организации социального обеспечения, а также в другие государственные учреждения или банки для получения кредита или ипотеки. Кроме того, при необходимости она может быть предоставлена клиентам.

Источник: modulkassa.ru

Как ИП перейти на самозанятость

Как ИП перейти на самозанятость — вопрос, который встал перед предпринимателями после введения нового налога на профессиональный доход (НПД). Но все ли ИП могут перейти на него? И всегда ли такой переход будет экономически оправдан? Об этом мы и поговорим в нашей статье.

- Что такое налог на самозанятость

- Чем ИП отличается от самозанятого

- Можно ли быть одновременно ИП и самозанятым?

- Переход ИП на НПД, или Как стать самозанятым предпринимателем

- Самозанятость или ИП: что лучше выбрать

Что такое налог на самозанятость

Сегодня, говоря о самозанятых, имеют в виду тех, кто работает на себя и от собственного имени. Раньше для легального ведения такой деятельности можно было либо зарегистрироваться в качестве ИП, либо ежегодно подавать декларацию 3-НДФЛ в случае сдачи имущества в аренду.

После появления закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ такие лица получили возможность работать в рамках нового налогового режима — налога на профессиональный доход.

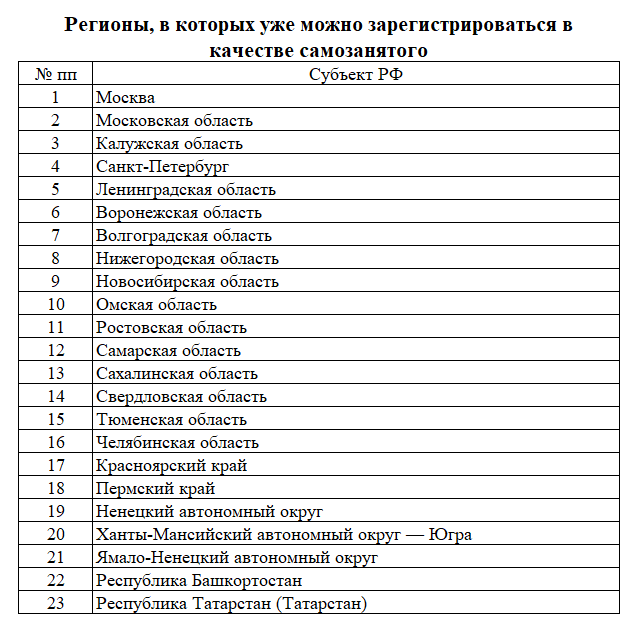

Правда, переход на этот режим доступен только лицам, работающим на территории определенных субъектов РФ. На данный момент это 23 региона:

Во втором полугодии 2020 года этот список начнет увеличиваться: с 01.07.2020 Приморский край и Республика Крым также начнут регистрацию самозанятых. За ними последуют и остальные регионы.

Зарегистрироваться в качестве плательщика могут как физические лица, так и ИП, чья деятельность основана на собственном труде, а также использовании личного имущества (пп. 6–7 ст. 2 закона № 422-ФЗ).

Согласно ст. 4 закона № 422-ФЗ лица, перешедшие на новый режим, могут вести любую не запрещенную законами РФ деятельность, кроме:

- реализации подакцизных маркированных товаров;

- перепродажи товаров или имущественных прав, исключая предназначенные для личных нужд;

- добычи и реализации полезных ископаемых;

- доставки товаров и приема платежей, а также ведения предпринимательской деятельности в интересах иного лица, кроме случаев, когда продавец выдает покупателю чек ККМ от своего имени.

Самозанятые не могут применять труд наемных работников и иметь доход более 2 млн 400 тыс. руб. в год.

Чем ИП отличается от самозанятого

Индивидуальный предприниматель без образования юрлица — это определенный статус, который физическое лицо получает с момента государственной регистрации в налоговых органах по месту постоянного места жительства (ст. 23 ГК РФ). Сведения о регистрации лица и прекращении деятельности в качестве ИП заносятся в ЕГРИП.

Предприниматель ведет коммерческую деятельность на свой страх и риск. Он отвечает по принятым обязательствам всем своим имуществом, за исключением имущества, не подлежащего обращению взыскания по ГПК РФ (ст. 24 ГК РФ). Деятельность ИП ведется в соответствии с ГК РФ по тем же правилам, что и юрлица, если иное не предусмотрено законодательством.

Самозанятыми признаются граждане, работающие сами на себя. Предпринимательская деятельность самозанятых граждан подчиняется гл. 37 и 39 ГК РФ.

Другим важным отличием ИП от самозанятых граждан является то, что они могут заниматься деятельностью, разрешенной только после госрегистрации:

- вступать в СРО;

- получать лицензии на ведение деятельности на опасных производствах и в сфере перевозок;

- торговать подакцизными товарами и заниматься добычей полезных ископаемых.

Обратите внимание! Лицо, зарегистрировавшееся в качестве самозанятого, может работать по трудовому договору в иных сферах деятельности.

Можно ли быть одновременно ИП и самозанятым?

Законодательство дает положительный ответ на вопрос о том, можно ли быть одновременно ИП и самозанятым, при соблюдении ряда ограничений:

- ИП не нанимают работников;

- выручка ИП за год не превышает установленного лимита.

С того дня, как ИП стал самозанятым, он должен сняться с учета по УСН, ЕНВД или ЕСХН. Для этого в течение одного месяца следует направить в ИФНС уведомление о прекращении деятельности на этих режимах. Переходя на НПД, предприниматель также прекращает и применение ОСНО.

При переходе на новый режим не с начала календарного года ИП должны отчитаться за период, проработанный на прежнем режиме.

Переход ИП на налог для самозанятых в 2020 году освободит его от уплаты фиксированных страховых взносов в соответствии с подп. 2 п. 1 ст. 419 НК РФ и применения ККТ.

Переход ИП на НПД, или Как стать самозанятым предпринимателем

Для перехода с ИП на самозанятость предприниматели встают на учет в ИФНС в качестве плательщиков этого налога (ст. 5 закона № 422-ФЗ).

Постановка на учет производится на основании заявления физ. лица о постановке на учет.

Одновременно с заявлением граждане РФ, встающие на учет через приложение «Мой налог» предоставляют сведения из паспорта и свою фотографию.

Лица, встающие на учет через личный кабинет физического лица на сайте налоговой, подают только заявление.

При переходе ИП на налог для самозанятых граждане других стран, членов ЕЭС встают на учет через личный кабинет.

Все, встающие на учет, вправе подать заявление о постановке на учет через кредитную организацию. Датой постановки на учет считается дата отправки заявления.

ФНС может отказать лицу в постановке на учет при выявлении:

- несоответствия требованиям, предъявляемым к самозанятым лицам;

- непогашенной задолженности по данному налогу.

ИФНС информирует налогоплательщика о постановке на данный режим со дня подачи заявления.

Самозанятость или ИП: что лучше выбрать

Вести предпринимательскую деятельность как самозанятый или ИП — что лучше в 2020 году? Каждый предприниматель, работающий в регионе — участнике пилотного проекта, ответит на него, исходя из собственной ситуации.

Лучше понять, чем отличается самозанятый от ИП, поможет таблица.

Анализ приведенных в ней данных показывает, что режим самозанятости лучше всего подойдет для микробизнеса. Он выгоден тем, чьи обороты позволяют справляться с работой без привлечения постоянных наемных работников, и тем, кто работает с небольшими предприятиями и частными лицами, не являющимися плательщиками НДС.

Кроме того, применение НПД позволит его плательщикам сэкономить на покупке ККМ и фиксированных страховых платежах.

Однако перед тем как ИП перейти на самозанятость, необходимо учесть и минусы этого режима. Ведь время работы на НПД не засчитывается в страховой стаж для пенсии по старости. Кроме того, самозанятые теряют право на выплату пособия по нетрудоспособности.

Возможно, вам будут интересны наши статьи:

- «Как самозанятому работать в такси»;

- «Как получить налоговый капитал самозанятому»;

- «Самозанятым вернут налог».

Предприниматели в регионах — участниках пилотного проекта имеют возможность выбрать между работой на ранее применяемых режимах и работой в режиме самозанятости. Сделать это можно через приложение «Мой налог», разработанное ФНС. Однако перед принятием решения о переходе важно учесть все плюсы и минусы обоих вариантов.

Еще больше материалов по теме — в рубрике «Самозанятые».

Источник: xn--h1apee0d.xn--p1ai