Читайте статью далее и вы узнаете:

- что это;

- для кого подходит;

- какие предусмотрены льготы и процентные ставки;

- как налогоплательщику встать на учет;

- как самозанятым гражданам формировать чеки онлайн и обойтись без интернет-кассы;

- нужна ли отчетность;

- как ИП перейти на режим для самозанятых;

- какие предусмотрены штрафы в случае неуплаты сборов.

- 1 Специальный режим налогообложения для самозанятых — что это?

- 1.1 Расшифровка

- 1.2 География действия льготного спецрежима

- 1.3 Сроки ввода экспериментального налогового режима

- 3.1 В чем выгода: какие предусмотрены льготные ставки?

- 4.1 На каких условиях можно получить налоговый вычет?

- 9.1 Порядок уплаты налоговых сборов

- 11.1 Нужно ли предоставлять отчетность?

Специальный режим налогообложения для самозанятых — что это?

Под самозанятостью подразумевается получение необходимого для жизни заработка за выполненную работу напрямую от клиента, в отличие от наемной работы. Существуют лица, не являющиеся частными предпринимателями, но способные выполнять без задействования сотрудников для иного физического лица работы, связанные с персональными, домашними и прочими потребностями. Например, гувернантки, садовники, репетиторы и др. являются самозанятыми лицами.

Самозанятый и НПД. Что это такое ?

Согласно закону (статья 83 НК РФ), такие граждане должны встать на учет. Для этого самозанятой должен подать в ФНС соответствующий запрос. Эта процедура происходит в самовольном порядке и не считается обязательной. Постановка на учет в ИФНС необходима для льготных выплат по НДФЛ.

Расшифровка

НПД расшифровывается как налог на профессиональный доход. Такой режим действует для самозанятых лиц, получаемых прибыль при использовании имущества и выполнении работ, не имеющих при этом работодателя и нанимаемых сотрудников.

География действия льготного спецрежима

Льготная система налогообложения для самозанятых граждан введена законодательным актом No422-ФЗ от 27.11.18 года в виде 10-летнего эксперимента. Новый спецрежим охватил такие регионах РФ, как:

- Москва и МО.

- Респ. Татарстан.

- Калужская область.

Важно! В 2019 году в список были включены еще 19 регионов:

- Санкт-Петербург;

- Ленинградская область;

- Республика Татарстан;

- Воронежская обл.;

- Волгоградская обл.;

- Нижегородская обл.;

- Новосибирская обл;

- Омская;

- Ростовская;

- Самарская обл.;

- Сахалинская обл.;

- Свердловская обл.;

- Тюменская обл.;

- Челябинская обл.;

- Красноярский край;

- Пермский край;

- Ненецкий АО;

- Ханты-Мансийский АО — Югра;

- Ямало-Ненецкий автономный округ;

- Респ. Башкортостан.

Важно! По заявлению Министерства Финансов, с 1 июля 2020 года новый спецрежим для самозанятых начнет действовать на территории всей РФ, где закон примут местные органы власти.

Сроки ввода экспериментального налогового режима

Эксперимент по внедрению льготного режима будет продолжаться в ближайшее десятилетие, а именно с 1.01.19 по 31.12.28 года. Законом закреплен мораторий на внесение поправок относительно величины налоговой ставки и максимального уровня заработка, до которого может применятся система.

Последние новости

Минфин России анонсировал планы по увеличению территории действия пилотного проекта и добавлении к тестовым регионам еще 13 субъектов. Среди них: Чеченская республика, Крым, Алтайский край. В ведомстве поясняют, что большая часть субъектов сами обратились с просьбой к правительству о включении их в пилотный проект.

При этом не исключено, что уже с 1 января 2020 года НПД будет введен на территории всей страны. Напомним, что на конец июня в приложении «Мой налог» уже зарегистрировались свыше 114 тысяч граждан. О возможном увеличении количества регионов, на территории которых будет действовать новый режим налогообложения стало известно из заявления заместителя председателя Совета Федерации Евгения Бушмина. Он сообщил, что со дня принятия нового закону в палату поступили обращения от других субъектов страны, желающих ввести у себя подобного рода эксперимент.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

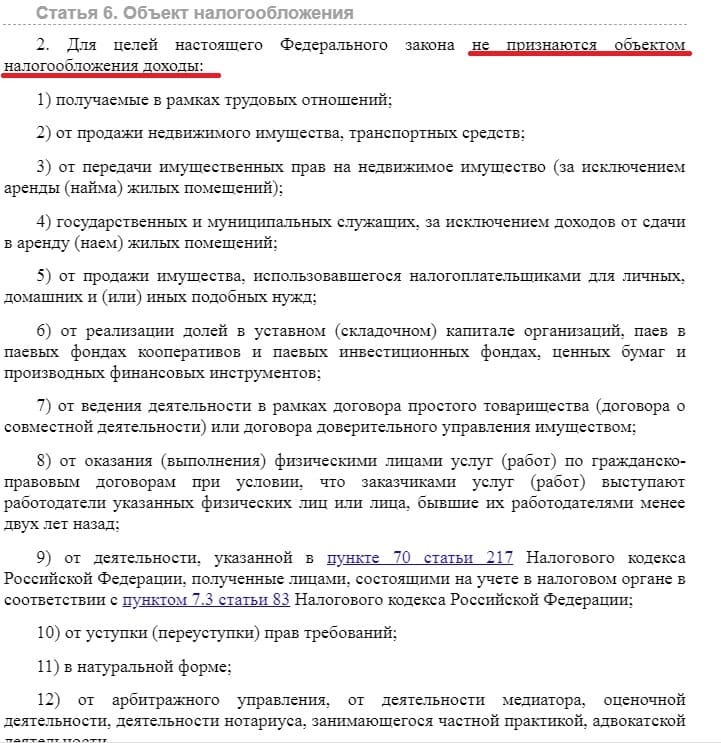

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Льготы для налогоплательщиков

Какие же льготы имеют плательщики налога для самозанятых?

Физлица не платят:

- НДФЛ с тех источников заработка, которые подпадают под условия НПД;

- НДС (за исключением налога при импорте товаров на территорию РФ);

- установленные страховые платежи.

ИП, действующие в лице налогоплательщиков НПД, не являются плательщиками фиксированных страховых платежей. Остальные особые налоговые режимы подразумевают уплату страховых платежей, даже если нет прибыли. Если прибыль отсутствует на протяжении налогового периода, то нет каких-либо минимальных обязательных платежей. При этом самозанятые являются полноправными участниками системы ОМС и вправе рассчитывать на оплату больничных листов.

На каких условиях можно получить налоговый вычет?

Самозанятые могут рассчитывать на понижение величины налога на сумму налогового вычета, который должен находится в пределах 10 000 руб.

Виды деятельности

Пункт 2 статья 4 закона No422-ФЗ отражает список профессиональных работ, на которые не распространяется НПД. По закону, переход на новый режим не возможен для частных предпринимателей, занимающихся:

- продажей либо производством подакцизной продукции;

- добычей либо продажей природных богатств;

- доставкой продукции и осуществлением расчетов, представляя интересы третьего лица;

- предпринимательством от имени третьего лица по комиссионному договору.

Как встать на учет по новому спецрежиму?

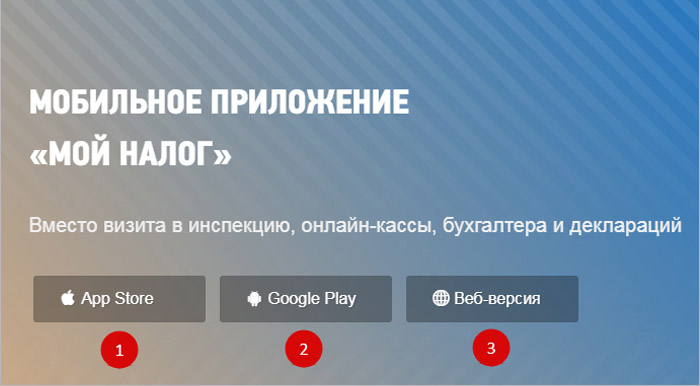

Согласно закону, чтобы встать на учет физлицу или частному предпринимателю для уплаты налоговых отчислений на профдеятельность можно воспользоваться приложением для мобильных устройств «Мой налог» или веб-версией личного кабинета.

Встать на учет также можно, обратившись за помощью в специализированную кредитную компанию, которая отвечает за обмен информацией с ФНС. К Примеру, это можно сделать через Сбербанк.Онлайн. Для этого достаточно в личном кабинете найти сервис «Свое дело» в разделе «Госуслуги» и пройти простую процедуру регистрации.

«Мой налог» — проверенное онлайн-приложение для мобильных устройств от ФНС для лиц, уплачивающих НПД. Его можно устанавливать на такие мобильные платформы, как Android и iOS. Приложение позволяет быстро пройти процедуру регистрации и продолжать работу на особом льготном режиме – НПД, который также именуют экспериментальным спецрежимом.

В ЛК плательщика можно:

- встать на учет либо сняться с него;

- оформить и отправить чек клиенту;

- проверять корректность расчетов;

- настроить оповещение;

- формировать чеки с соблюдением всех требований законодательства.

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты.

Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

С какой даты ступает в силу?

Использовать спецрежим самозанятые граждане вправе с 1.01.19 года. Начать выплачивать налог на профдоход физлицо может в любое время, не обязательно с 1.01.19 года. Налоговым периодом, за который следует рассчитывать отчисления в госбюджет, признается календарный месяц. Если перейти на новый спецрежим с середины или конца месяца, то 1-й отчетный период настанет со дня, когда физлицу пришло подтверждение о переходе на новую систему.

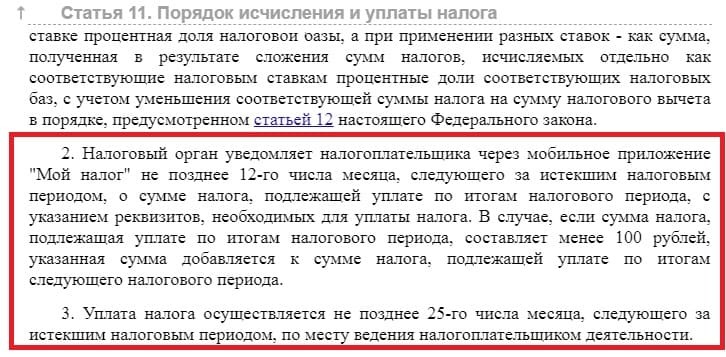

Порядок уплаты налоговых сборов

Служба ФНС через сервис «Мой налог» информирует самозанятых граждан о необходимости уплатить сборы и сообщает сумму к оплате. Уведомление появляется не позже 12 числа месяца, следующего за отчетным периодом. В нем также указываются реквизиты для перечисления платежа. Перечислить деньги налогоплательщик обязан до 25-го числа календарного месяца.

Сумма налога определяется по следующей формуле:

НПД = полученный профессиональный доход * налоговая ставка

где ставка равна 4% или 6%, в зависимости от того с кем работает самозанятый (с физическими или юрлицами).

А как быть со взносами в Пенсионный фонд?

Особенность спецрежима — это освобождение от обязанности уплачивать страховые взносы. Это касается и физлиц, и ИП, Для налогоплательщиков уплата взносов в пенсионный и другие внебюджетные фонд осуществляется в добровольном порядке. При этом размер платежей определяется налогоплательщиком самостоятельно. Эта сумма будет учтена при формировании будущей пенсии. Законодательство не предусмотрено привязки к обязательным суммам взносов, которые уплачивают работодатели за своих работников и предприниматели за себя.

Как ИП перейти на НПД?

Как сказано в п. 3 ст. 15 Закона №422-ФЗ, ИП на спецрежиме для самозанятых могут начать уплачивать налог в общем порядке – с учетом действующего закона. Чтобы перейти на новую систему бизнесмену придется отказаться от имеющегося спецрежима и запросить статус самозанятого.

- Первым шагом при госрегистрации в качестве плательщика НПД считается проверка выполнения всех условий этого режима (годовая прибыль не должна превышать 2 400 000 рублей, нет наемных сотрудников и официального трудоустройства по Трудовому кодексу Российской Федерации, осуществляемая деятельность соответствует списку, определенному пунктом 2 ст. 4 действующего закона).

- Затем нужно загрузить на мобильное устройство и запустить сервис «Мой налог».

- После чего потребуется пройти процедуру регистрации в лице плательщика нового налога. Создание личного кабинета в приложении — достаточно простая процедура и не потребует много времени (нужно иметь рядом паспортные данные и идентификационный номер налогоплательщика).

- На протяжении 6 рабочих суток фискальные органы обрабатывают заявку, после чего предприниматель получает ответ, присвоили ли ему статус плательщика НПД либо в запросе отказано.

- В 30-дневный срок после прохождения процедуры госрегистрации нужно отказаться от иных режимов налогообложения, составив соответствующее заявление.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Неуплата налога: ответственность и денежное наказание

НК РФ отражает положения, содержащие ответственность, которую несут налогоплательщики. В случае нарушения правил и сроков передачи в налоговую службу информации о проведенном расчете касаемо получения прибыли от производства или продажи продукции (оказания услуг или выполненных работ), которые выступают объектом налогообложения НПД, предполагается выписать штраф размером в 20% от имеющейся прибыли . Если подобного рода нарушение повторилось в течение полугода, то величина штрафных санкций будет приравнена к сумме полученного дохода. Несовершеннолетние граждане, которые осуществляют профессиональную деятельность, также обязуются выплачивать налог на профдоход.

- Дебетовая мультикарта от ВТБ: условия, нюансы, подводные камни

- Пассивный доход, варианты: топ-26 видов и источников заработка, схемы, примеры

- Малый бизнес: идеи для начинающих (топ-13 вариантов стартапов)

- ПИФы ВТБ: доходность, условия и перспективы инвестиций, отзывы

- Инвестиции в Сбербанке для физических лиц: личный кабинет + торговые платформы + отзывы + советы, как начать зарабатывать

- Об авторе

- Недавние публикации

● Образование: высшее, ТГТУ, менеджмент организации, управление рисками и страхование

● интернет-предприниматель, блогер;

● практикующий инвестор (с 2017 года инвестирую в акции, ПИФы, ETF-фонды);

● эксперт по фрилансу и управлению личными финансами.

● живу на пассивный доход (пришла к этому с нуля)

Подробнее об авторе

Natali Killer недавно публиковал (посмотреть все)

- Накопительный счет «Моя копилка» в Россельхозбанке — 6 сентября, 2023

- Как заработать на Telegram канале: 8 схем монетизации — 14 июля, 2023

- Potok Digital: обзор платформы для инвесторов в P2B займы — 1 июля, 2023

Источник: misterrich.ru

Налог для самозанятых – обзор важных моментов закона + инструкция как перейти на НПД

Всем привет! С вами Алла Просюкова, эксперт по финансовым вопросам делового онлайн-журнала «Папа Помог».

Ежегодно в России наблюдается рост числа ликвидированных компаний. Причём их число превышает количество вновь зарегистрированных.

По результатам исследования FinExpertiza (аудиторско-консалтинговой сети) в 2018 г. существование прекратили 600 000 компаний, а вновь открылось 290 000 фирм. Большая доля в числе ликвидированных принадлежит ИП.

Причин такой ситуации много. Например, некоторые предприниматели вынуждены закрывать бизнес, так как не в состоянии содержать в штате бухгалтера, а на разбор нюансов бухгалтерского и налогового сопровождения своей деятельности нет времени, желания, недостаточно знаний.

Специальные бухгалтерские сервисы также требуют денег и специальных навыков. Отсюда просрочки сдачи отчётности и перечисления платежей, которые влекут за собой штрафы и пени.

Для других весомой финансовой нагрузкой стали страховые взносы в ПФР. В 2020 г. нужно заплатить 40 874 руб. (ПФР 32 448 руб., ФФОМС 8 426 руб.) при доходе до 300 тыс. рублей и оплатить дополнительно 1% от годового дохода с суммы превышения.

Вот и уходят в «тень» многочисленные фрилансеры и надомники.

Чтобы изменить ситуацию с 01.01.2019 г. в РФ введена новая система налогообложения – «Налог на профессиональный доход».

Именно этой теме и посвящена сегодняшняя статья! Присоединяйтесь, будет полезно!

Налог на профессиональный доход – что это такое + как рассчитывается

С 01.01.2019 г. в обиход вошёл новый налоговый спецрежим – Налог на профессиональный доход. В простонародье называемый «налог для самозанятых».

Что он из себя представляет? Давайте разбираться.

Налогом облагается деятельность граждан, зарегистрировавшихся в качестве плательщиков НПД (самозанятых) либо ИП, перешедших с ранее применявшейся системы на самозанятость.

Максимально возможный годовой доход на этом режиме 2,4 млн. рублей .

Если сумма «перевалит» за этот предел, самозанятый гражданин должен оплачивать с суммы превышения НДФЛ по ставке 13%. ИП плательщик НПД с момента превышения переходит на «старую» систему налогообложения.

Со следующего года утратившие право на НПД могут вновь зарегистрироваться в качестве самозанятых.

Ставки зависят от того, кто является контрагентом самозанятого. Если это физлицо, то налог с полученной оплаты рассчитывается по ставке 4% .

Самозанятый Остап Бендер в июне 2019 г. отремонтировал автомобиль гражданину Воробьянинову. За работу получил 7 000 рублей.

Считаем налог со сделки с физлицом : 7 000*4%=280 руб.

Если оплата поступила от юрлица или ИП – применяется ставка 6% .

В июне Остап отремонтировал также транспортное средство ООО «Рога и Копыта». За выполненную работу ему заплатили 15 000 рублей.

С полученной суммы НПД Бендера составит 900 рублей (15 000*6%).

По налогу предусмотрены вычеты 10 000 рублей в год. Размер зависит от применяемой ставки.

| Налоговая ставка | Размер вычета от налоговой базы |

| 4% | 1% |

| 6% | 2% |

Произведём расчет льготы и суммы, подлежащей уплате, используя данные из примера, рассмотренного выше.

Итак, Остап в июне месяце получит вычет в сумме 370 руб.

Доход по ставке 4% – 7 000 рублей. Вычет 7 000*1%=70 руб.

Доход по ставке 6% – 15 000 рублей. Вычет 15 000*2%=300 руб.

В итоге Бендер перечислит в бюджет (280+900)-370=810 руб.

Расчёты налога к уплате производятся ежемесячно в приложении «Мой налог».

Самому налогоплательщику считать льготу не надо. Об этом позаботятся налоговики. Сумма налога к уплате за минусом льготы появится в приложении до 12 числа месяца, следующего за расчётным (например, за июнь – до 12 июля).

Уплатить НПД следует до 25 числа месяца, следующего за истёкшим (например, за июнь – до 25 июля, за июль – до 25 августа и т.д.).

Если исчисленный налог меньше 100 рублей, то его оплата переносится на следующий месяц.

Уплатить исчисленную сумму можно несколькими способами:

- списав сумму с банковской карты;

- настроив автоплатёж в личном кабинете своего банка;

- сформировав в «Мой налог» квитанцию для уплаты через любую кредитную организацию;

- перечислив через сайт Госуслуг;

- оплатив через терминал Сбербанка.

НПД 2021 – последние новости + закон

Новая система налогообложения – это эксперимент, проводимый изначально в 4 российских регионах:

- Москва;

- Московская область;

- Калужская область;

- Татарстан.

На сегодняшний день самозанятость стала доступна ещё в 18 регионах и в городе Санкт-Петербурге.

Итоги 2019 г. показали успешность эксперимента с НПД. Уже к концу сентября 2019 г. в качестве самозанятых зарегистрировано 200 925 россиян. Ими задекларировано 200 млрд. рублей дохода. Из регионов, не участвующих в эксперименте, не перестают поступать просьбы о включение их в проект.

Регулируется НПД федеральным законом №422 от 22.12.2018 г.

По мнению наших экспертов, это, пожалуй, один из немногих нормативных документов, который написан максимально доходчиво и понятен гражданам без специальных знаний.

Виды деятельности, попадающие под НПД

Новая система налогообложения подходит не всем. Применить её смогут только ИП без работников и физлица, оказывающие услуги и/или реализующие товары собственного производства, зарегистрировавшиеся в установленном порядке.

Ограничений по видам деятельности нет. Она может быть любой, не запрещённой законом.

В ФЗ 422 прописаны лишь лица, которые не вправе применять НПД. Подробнее смотрите в этом видео:

Наиболее востребованным данный спецрежим стал у:

- представителей сферы красоты (парикмахеры, косметологи, мастера маникюра);

- работников бытового обслуживания (обувщики, мойщики окон, швеи, ремонтники бытовой техники, фотографы);

- репетиторов;

- переводчиков;

- специалистов по ремонту и обслуживанию транспортных средств.

Основные плюсы и минусы перехода на спецрежим

Как и любая система налогообложения, НПД имеет свои достоинства и недостатки.

Достоинства:

- Легализация деятельности.

- Регистрация онлайн, не надо тратить время на посещение ФНС.

- Никаких деклараций, отчётов и бухгалтерии.

- Низкие фиксированные ставки до 2029 г.

- Налог рассчитывается в приложении автоматически.

- Отсутствует обязанность по уплате страховых взносов.

- Не нужна онлайн-касса, чек формируется через приложение.

- Предусмотрен налоговый вычет.

- Полученный доход принимается в расчёт при оформлении банковского кредита.

- Можно совмещать с работой по трудовому договору.

Недостатки:

- Годовой доход ограничивается суммой 2,4 млн. рублей.

- Стать самозанятым на данный момент можно, если деятельность ведётся лишь в Москве, Московской и Калужской областях, Республике Татарстан.

- Нельзя нанимать сотрудников по трудовым договорам.

- Имеется круг лиц, которым не разрешено применять этот спецрежим.

- Применение НПД пока предусмотрено до 2028 г. На этот период ставки не подлежат изменению. Эксперимент может закончиться и досрочно, если не оправдает ожидание по сборам налогов. Но, даже если всё пройдёт успешно, после 2028 г. условия применения НПД могут ужесточить.

Как перейти на НПД индивидуальным предпринимателям – инструкция бухгалтера

Закон разрешает стать самозанятым не только гражданам, но и индивидуальным предпринимателям.

Причём закрывать ИП не нужно. Достаточно зарегистрироваться в приложении «Мой налог» и получить подтверждение статуса самозанятого.

Затем в 30-дневный срок следует подать в налоговый орган уведомление о прекращении действующего ранее налогового режима.

Для этого предусмотрены унифицированные формы:

- КНД 1150024 при УСН;

- КНД 1112017 при ЕНВД.

Важно!

Не успеете в установленный срок заявить о смене системы налогообложения, статус самозанятого аннулируется.

Как зарегистрироваться физлицу в качестве самозанятого

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

Сделать это можно на сайте ФНС . Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

Несовершеннолетние и НПД – обязаны ли платить налог + виды деятельности

Несовершеннолетние в возрасте 14-18 лет, как и взрослые дееспособные граждане, вправе стать плательщиками налога на профессиональный доход.

Рассмотрим, в каких случаях это возможно:

- При предоставлении письменного согласия законных представителей подростка: родителей, усыновителей или попечителя (п. 1 ст. 26 Гражданского кодекса);

- При заключении гражданского брака (п. 2 ст. 21 ГК РФ);

- При признании подростка дееспособным решением органа опеки и попечительства или суда (ст. 27 ГК РФ).

Эти три условия распространяются на те виды деятельности, которые не требуют регистрации ИП и попадают под закон самозанятых.

Порядок расчета и уплаты налога несовершеннолетним самозанятым такой же, как и у взрослых.

Ответы на часто задаваемые вопросы

Налог на профессиональный доход – новая система налогообложения. Закономерно, что возникает немало вопросов.

На некоторые из них я отвечу сегодня.

Нужно ли платить страховые взносы на НПД?

Нет, не нужно. Этот спецрежим освобождён от уплаты. Однако самозанятые могут добровольно перечислять страховые взносы за себя.

Чтобы воспользоваться этим правом, гражданин должен зарегистрироваться в ПФР.

Как проверить статус плательщика налога?

На сайте ФНС есть бесплатный сервис , предназначенный для проверки статуса самозанятого гражданина или ИП.

Потребуется только ИНН проверяемого. Также нужно указать в специально предназначенном поле дату, на которую следует осуществить проверку.

Что будет с моей пенсией?

Самозанятые не обязаны платить страховые взносы в ПФР, а значит, трудовой стаж в этот период не засчитывается и не влияет на размер будущей пенсии.

Исправить ситуацию можно, параллельно устроившись официально по трудовому договору в какую-нибудь компанию.

Также можно добровольно перечислять страховые взносы на пенсионное страхование, и тогда стаж за этот период будет засчитан при исчислении пенсии.

Подробнее о порядке добровольного перечисления прописано в статье 29 167-ФЗ от 15.12.2001 г.

Какие могут быть последствия не перехода на статус самозанятого?

Ведение предпринимательской деятельности без регистрации – незаконно, а значит, нарушителей ждут проблемы.

Это в полной мере относится и к лицам, деятельность которых подпадает под статус самозанятого, но она не зарегистрирована официально.

В первую очередь такое деяние будет караться административным штрафом: от 500 до 2 000 рублей.

Затем ФНС оштрафует гражданина за неуплату в размере 20% от исчисленной суммы налога, а если будет доказан умысел, то штраф возрастёт до 40%. Кроме того, придётся уплатить сам налог и пени за просрочку его уплаты.

Нужна ли онлайн-касса?

Плательщики НПД освобождены от обязанности ведения онлайн-касс. Чек покупателям формируется прямо в приложении. При необходимости его можно распечатать.

Важные выводы

Итак, подведём итоги!

НПД – новый налоговый режим, введённый с 01.01.2019 г. в рамках эксперимента изначально в 4 российских регионах. С 2020 г. применяется уже в 22 регионах и 2 городах федерального значения – Москве и Санкт-Петербурге. Проект рассчитан до 2028 г.

Основными преимуществами самозанятости стали:

- простота и быстрота регистрации (не нужно посещать ФНС);

- приемлемые ставки (4 и 6 процентов);

- нет обязанности перечислять страховые взносы в ПФР;

- все расчёты делаются автоматически в приложении «Мой налог»;

- декларация не предоставляется.

Желаю вашему бизнесу успехов и процветания! НПД и наши советы вам в помощь!

Остались вопросы? Пишите их в комментариях, и я обязательно отвечу!

С уважением,

эксперт портала «ПАПА ПОМОГ» по бухгалтерским вопросам,

Алла Просюкова

Источник: papapomog.com

Нюансы введения налога на профессиональный доход (НДП)

С 2019 года планируется внедрение действительно многочисленных изменений в законодательство РФ. Они касаются даже налоговой политики, так как Правительство старается разными способами мотивировать фрилансеров уплачивать налоги.

Для этого вводится новый налог на профессиональный доход.

Понятие налога и нюансы вступления его в силу

Работники ФНС планируют внедрение специального экспериментального проекта, направленного на то, чтобы все люди, работающие неофициально, смогли уплачивать налоги и работать законно.

Для этого с начала 2019 года вводится новый налог, называющийся профессиональным.

Первоначально внедряется сбор только для некоторых областей страны, но если он будет эффективным, то планируется взимание этого налога со всех россиян, подходящих под определенные требования.

Эксперимент будет проводиться в течение полугода, причем основным его назначением выступает взимание сборов с самозанятых граждан.

Что такое налог на профессиональный доход и зачем его ввели? Ответ в видео: