- НДФЛ за себя — 13% или 15 % с доходов от бизнеса;

- НДФЛ за сотрудников (13%, 15% или 30%).

- НДС — 20 %;

- страховые взносы за себя;

- страховые взносы за работников;

- транспортный, имущественный, земельный, водный налог, акцизы, НДПИ (если для этого есть основания).

В этой статье поговорим про НДФЛ за себя. Так как налог платится в течении года авансом, расскажем, как рассчитать авансовые платежи по НДФЛ.

Расчёт НДФЛ для ИП на ОСНО

НДФЛ рассчитывается по формуле: (Доходы от бизнеса − Профессиональный вычеты) × 13%.

Доходы от бизнеса

К доходам относят выручку от продажи товаров и услуг, полученные авансовые платежи и другие поступления, связанные с бизнесом. Понять, что доход получен от предпринимательской деятельности, можно по первичным документам, виду имущества, коду ОКВЭД из ЕГРИП.

Считаем налог на ДОХОДы ИП и ООО, налог на ПРИБЫЛЬ и НДФЛ с доходов предпринимателей

ИП на ОСНО заносит свои доходы и расходы в специальную книгу учёта. А также хранит подтверждающие их документы. Для расчёта НДФЛ нужны данные из раздела 1 книги, без сумм НДС.

Необлагаемые доходы указаны в ст. 217 НК РФ.

Дата получения дохода — день поступления денежных средств на счет ИП или день передачи доходов в натуральной форме.

Профессиональные вычеты

При подсчете НДФЛ из доходов необходимо вычесть профессиональные вычеты. Они бывают двух видов:

- Уменьшение на подтверждённую сумму расходов без НДС, которые связаны с получением прибыли.

- Профессиональный вычет по нормативу 20%.

В первом случае, от доходов необходимо вычесть расходы, подтвержденные накладными, счетами-фактурами, актами, чеками и другими документами.

Индивидуальный предприниматель в вычет может включить: стоимость приобретённых материалов и оборудования, товаров для перепродажи, арендную плату, уплаченные страховые взносы за себя и работников, зарплату. Исключением являются расходы, не связанные с предпринимательской деятельностью, то есть личные.

Профессиональный вычет по нормативу рассчитывается в размере 20% от дохода. Если у предпринимателя вообще нет расходов или он не может их документально подтвердить, то ему все равно предусмотрен этот вычет. Также, если у предпринимателя подтверждённых расходов меньше 20%, то ему целесообразнее заявить этот вычет.

Важно знать, что выбрать можно только один вариант.

Если у ИП были расходы на лечение, обучение, покупку недвижимости, инвестиций (ИИС), благотворительность, он может как обычное физлицо воспользоваться вычетами, которые предусмотрены Налоговым кодексом. Эти расходы в пределах разрешенных лимитов он также вычитает из дохода от предпринимательской деятельности. Для этого тоже нужны подтверждающие документы.

Ставка зависит от налоговой базы — разницы между доходами с начала года и налоговым вычетом. Если она меньше или равна 5 млн ₽, налог считают по ставке 13 %.

Когда налоговая база превысит 5 млн ₽, НДФЛ рассчитывают как 650 000 ₽ плюс 15 % от суммы превышения.

Авансовые платежи НДФЛ для ИП на ОСНО

ИП самостоятельно рассчитывают авансовые платежи по НДФЛ в течение года и уплачивают их не позднее 25 числа месяца, следующего за отчетным периодом.

Авансы по НДФЛ платят три раза в год: по итогам первого квартала, полугодия и девяти месяцев.

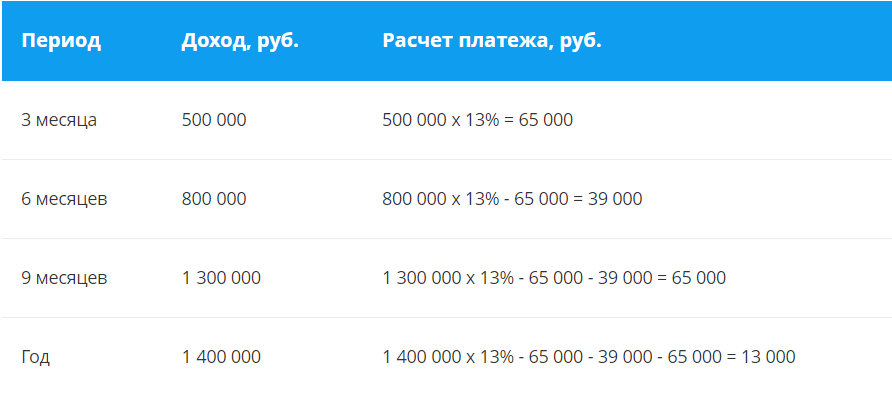

Пример расчета аванса по НДФЛ:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: reglawyer.ru

Как ИП на общей системе не переплачивать налоги

НДФЛ для ИП на общем режиме: как считать и платить НДФЛ

Сегодня поговорим про НДФЛ для ИП на ОСНО. Наконец-то, уважаемые читатели, мы добрались до темы уплаты налогов индивидуальным предпринимателем в случае, когда он не переходит на какой-нибудь спецрежим (упрощенку, вмененку или патент), а остается на ОСНО. Какие налоги ему нужно платить? На общем режиме основных налога два: первый – налог с доходов, второй – НДС.

Налог с доходов для ИП и юрлиц разный:

- ИП платят НДФЛ;

- Юрлица платят налог на прибыль.

Сегодня речь и пойдет об особенностях уплаты НДФЛ физлицами, зарегистрированными в качестве ИП. А особенностей здесь довольно много.

Все мы привыкли, что НДФЛ – налог, который работодатель удерживает у нас из зарплаты (это я сейчас об обычных работниках). Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Итак, обо всем по порядку!

Налог с доходов для и юрлиц разный:

- ИП платят НДФЛ;

- Юрлица платят налог на прибыль.

Сегодня речь и пойдет об особенностях уплаты НДФЛ физлицами, зарегистрированными в качестве ИП. А особенностей здесь довольно много.

Все мы привыкли, что НДФЛ – налог, который работодатель удерживает у нас из зарплаты (это я сейчас об обычных работниках). Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Итак, обо всем по порядку!

Как рассчитывается НДФЛ для ИП

Формула расчета налога НДФЛ выглядит так:

НДФЛ = (Полученный доход – Налоговые вычеты – Авансовые платежи) * Ставка

А теперь о каждой составляющей этой формулы по очереди.

Полученный доход

Для расчета налога ИП учитывает в доходах все поступления в денежной и натуральной форме, а также суммы материальной выгоды. Где получен этот доход – на территории РФ или за ее границами – неважно. Весь список доходов переписывать не будем, смотрите ст. 208 НК РФ.

Важно! Если в отношении разных видов доходов установлены разные ставки, то ИП должен обеспечить раздельный учет таких доходов и определять налогооблагаемую базу отдельно по каждой из ставок.

Налоговые вычеты

При расчете НДФЛ предприниматель имеет право использовать все полагающиеся ему виды налоговых вычетов: стандартные, имущественные, социальные, инвестиционные и т.д. Для того чтобы учесть такие вычеты при расчете налога, их придется подтвердить необходимыми документами.

Но важнейшее значение для обычного ИП на общем режиме имеет профессиональный вычет: он позволяет учесть при расчете налога все произведенные в процессе ведения бизнеса расходы. А вот здесь не все так просто:

- ИП может уменьшить полученный доход на все произведенные в процессе предпринимательской деятельности расходы при условии, что они экономически обоснованы и подтверждены документами – то есть стандартные требования подтверждения расходов и здесь никто не отменял;

- ИП может уменьшить полученный доход на 20% (принять расходы, равные 20% от суммы доходов), если не может документами подтвердить свои расходы.

Что получается? Получается, что если у вас расходы очень большие, то без подтверждающих документов учесть их при расчете налога вы не сможете, поэтому максимально собирайте все подтверждающие бумажки.

Если у вас расходы небольшие, то нет смысла заморачиваться с их подтверждением – вы сможете вычесть 20% от суммы дохода. Ну и, логичный вывод, что если у вас расходы совсем маленькие, то выгоднее использовать именно второй вариант расчета профессионального вычета в виде 20% от доходов.

Авансовые платежи

ИП на общем режиме в течение года должен платить авансовые платежи. Всего их три:

- За 1 полугодие – перечисляется до 15 июля;

- За 3 квартал – перечисляется до 15 октября;

- За 4 квартал – уплачивается до 15 января.

Важно! Авансовые платежи по НДФЛ для ИП считает не сам предприниматель, а налоговая! Налоговики делают расчет либо на основании предоставленных ИП сведений о предполагаемом доходе, либо на основании декларации за прошлый год. Налоговая присылает уведомление с расчетом – вы оплачиваете аванс по этому уведомлению.

Ставка НДФЛ для ИП

Основная стандартная ставка установлена в размере 13%. Ставка 30% установлена для случаев, когда ИП признается нерезидентом РФ.

Расчет налога НДФЛ по итогам года

На протяжении года ИП согласно полученным из налоговой уведомлениям уплачивает авансы. Затем после завершения года делает окончательный расчет, сдает декларацию и либо доплачивает налог, либо возвращает излишне перечисленную в течение года сумму.

Порядок действий в течение года

Ниже приведен порядок действий для только что зарегистрировавшегося ИП:

- Ведем деятельность и получаем первый доход;

- Исходя из первого дохода считаем предполагаемую сумму дохода за год (в расчете учитываем и доходы, и расходы, то есть, по сути, приблизительно считаем налогооблагаемую базу за год);

- Проставляем полученную цифру в 4-НДФЛ и сдаем эту декларацию в налоговую (срок сдачи – месяц + 5 дней от даты получения первого дохода);

- Налоговая получает нашу 4-НДФЛ, считает авансы по налогу и направляет нам уведомления;

- Платим в течение года авансы согласно этим уведомлениям;

- По окончании года заполняем декларацию 3-НДФЛ и делаем окончательный расчет.

Важно! Для ИП, которые работают не первый год и уже отчитывались перед налоговой декларацией 3-НДФЛ, первые три пункта из приведенного порядка действий выполнять, конечно же, не нужно. Налоговая сделает расчет авансов по информации из 3-НДФЛ за прошлый год.

Отчетность ИП по НДФЛ

Здесь важно отметить три вида отчетов, касающихся именно НДФЛ:

- КУДИР для ИП на ОСНО – ИП обязательно ведет книгу, где отражает все хозяйственные операции (напомним, что только при условии ведения КУДИР предприниматель освобождается от обязанности вести бухгалтерский учет);

- 4-НДФЛ – сведения о предполагаемом доходе (сдается, как мы уже сказали ранее, предпринимателями, которые либо только зарегистрировались как ИП, либо перешли на ОСНО с других режимов);

Важно! 4-НДФЛ подается один раз. Но, в принципе, может быть такая ситуация, что надо подать корректировочную декларацию. Такая необходимость возникает в случае резкого изменения условия бизнеса, из-за которых предполагаемый доход изменяется в большую или меньшую сторону более чем на 50%.

Если ваш предполагаемый доход сильно возрос, то сдавать заново 4-НДФЛ необязательно – все, что вы не заплатите авансами, вы заплатите при окончательном расчете по итогам года. А вот при резком снижении дохода 4-НФДЛ все-таки лучше подать – это выгодно именно ИП. На основании новой информации налоговики пересчитают авансы, и вы их в течение года уже не будете переплачивать.

- 3-НДФЛ — сама декларация по НДФЛ сдается один раз по результатам прошедшего года до 30 апреля уже следующего года.

Ну вот и все основные моменты, касающиеся уплаты предпринимателями НДФЛ. Отмечу, что ИП при сдаче декларации должен также учесть и доходы, которые он получил просто как физлицо.

Прочитайте статьи: Об НДФЛ для физлиц, не являющихся ИП, а также о заполнении индивидуальным предпринимателям декларации о предполагаемом доходе по форме 4-НДФЛ и декларации по итогам работы 3-НДФЛ.

Отчетность по НДФЛ для ИП в 2021 году

Декларация 3-НДФЛ сдается один раз в год до 30 апреля. В случае если этот день приходится на выходной, он переносится на ближайший рабочий день.

Декларация 3-НДФЛ за 2021 год подлежит представлению в налоговый орган до 30 апреля 2021 года

Декларация 3-НДФЛ за 2021 год подлежит представлению в налоговый орган до 2 мая 2022 года

Сведения в декларацию 3-НДФЛ заносятся в соответствии с КУДиР (книгой учета доходов, расходов и хозяйственных операций), которую ИП обязаны вести на общем режиме налогообложения.

Более подробно про декларацию 3-НФДЛ.

Тема: ИП на ОСНО. Расчет всех налогов на примере.

Быстрый переход Бухучет и Налогообложение Вверх

Порядок исчисления и уплаты НДФЛ для индивидуальных предпринимателей, также как и для физических лиц, работающих по найму, регулируется нормами главы 23 «Налог на доходы физических лиц». Особенности расчета НДФЛ ИП на ОСНО, сроки, порядок уплаты налога и авансовых платежей по нему рассматриваются в статье 227 НК РФ.

Доходы как объекты налогообложения

Объектом налогообложения по НДФЛ является доход, который получен предпринимателем в результате осуществления предпринимательской деятельности. В доходы включаются:

— поступления от реализации;

— стоимость безвозмездно полученного имущества (например, излишки товара при инвентаризации).

Датой получения дохода считается:

— день выплаты дохода, поступления дохода на счет ИП в банке или на счета других лиц по поручению ИП;

— день передачи доходов в натуральной форме.

Если ИП получен аванс в счет предстоящей реализации, то он включается в доходы в день поступления на счет.

Налоговые вычеты по НДФЛ для предпринимателя

Индивидуальные предприниматели имеют право при определении налоговой базы уменьшить ее на налоговые вычеты: стандартные, социальные, имущественные, профессиональные. Порядок применения первых трех групп вычетов аналогичен использованию их при расчете НДФЛ физических лиц, работающих по найму.

Специфическим вычетом для ИП является профессиональный налоговый вычет, который представляет собой сумму фактически произведенных предпринимателем расходов, которые должны быть документально подтверждены и непосредственно связаны с извлечением доходов (п.1 ст.221 НК РФ).

Расходы ИП определяются в порядке, аналогичным таковому для организаций (ст. 252 НК РФ). Т.е. для ИП и организаций на ОСНО состав расходов одинаков. Если документальное подтверждение расходов отсутствует, то ИП имеет право использовать профессиональный вычет в размере 20% доходов.

Рассчитываем налог

После того, как по итогам налогового периода рассчитана величина полученных доходов и суммы налоговых вычетов (в том числе расходов), определяется разница между ними.

Доходы ИП, полученные от предпринимательской деятельности и уменьшенные на величину налоговых вычетов, подлежат налогообложению по ставке 13%.

Если сумма вычетов будет больше суммы полученных доходов, то для данного налогового периода налоговая база будет равна нулю, соответственно и НДФЛ также равен нулю. Однако для ИП отсутствует возможность переноса убытка (разницы между вычетами и доходами) на следующий налоговый период, если иное не предусмотрено главой 23 НК РФ.

Пример

Рассмотрим пример расчета НДФЛ ИП на ОСНО. Доходы ИП Горелкина, поступившие в виде выручки от продажи товаров на его расчетный счет, за 2011 год составили 600 000 руб. (без НДС). ИП Горелкин имеет двоих детей 7 лет и 10 лет. За 2012 год у предпринимателя имеются документально подтвержденные расходы на: приобретение товаров 100 000 руб., оплата труда работников 100 000 руб., страховые взносы на работников 30 000 руб., расходы на амортизацию торгового оборудования 20 000 руб., расходы на оплату услуг банка 10 000 руб., расходы на аренду 30 000 руб.

Стандартные налоговые вычеты на детей составят: 2 * 1400 руб. = 2 800 руб.

Профессиональный налоговый вычет:

Книга доходов и расходов для ИП на ОСНО

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

Момент признания дохода по НДФЛ у ИП на общей системе налогообложения. Учитывать ли авансы в составе доходов?

Сегодня возникло обсуждение порядка обложения доходов Индивидуального предпринимателя.

Эта тема является актуальной в настоящий момент, т.к. с 01 января 2020 г. ИП на общем режиме налогообложения должны платить авансовые платежи по итогам каждого квартала исходя из фактических результатов. Доходы могут быть учтены в момент фактического поступления денежных средств, т.е. по кассовому методу или в момент реализации товаров (работ, услуг), т.е. по методу начисления.

Работает ли такой подход в случае учета доходов для целей налогообложения налогом на доходы физических лиц у индивидуальных предпринимателей?

Поясним на примере. Индивидуальный предприниматель реализует товар. Возможны две ситуации. Предположим, что в первой ситуации товар реализован в январе 2020 г., а оплата за этот товар была получена в июле 2020 г. Во второй ситуации за товар приходит аванс в марте 2020 г., а факт реализации товаров произойдет только в сентябре 2020 г. Возникает вопрос, в какой момент необходимо включить доход в налогооблагаемую базу. В первой ситуации в январе 2020 г. или в июле 2020 г.? Во второй ситуации в марте 2020 года или в момент реализации в сентябре 2020 г.

Обращаемся к НК РФ к главе 23, которая регулирует налогообложения доходов физических лиц, в статье 210 пункта 1 НК РФ указано, что при определении налоговой базы учитываются все доходы налогоплательщика, которые получены им как в денежной, так и в натуральной форме, право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Согласно пункту 1 статьи 223 НК РФ, датой фактического получения дохода является выплата дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме.

Таким образом, можно сделать вывод, что доход предпринимателя должен быть получен и отражен в составе доходов в момент получения денежных средств в кассу, на расчетный счет или в натуральном виде. Получается, что реализация товаров или услуг могла еще не произойти, а полученные авансы должны быть включены в состав доходов. Такую позицию поддерживает Минфин (Письмо Минфина России от 16.07.2014 N 03-04-05/34662, Письмо Минфина России от 30.06.2016 N 03-04-05/38420) при этом настаивая, что именно главой 23 предусмотрен особый порядок налогообложения доходов и расходов ИП. Отметим, что даже в этой ситуации и при таком подходе Минфин не учитывает положения пунктов 5 и 6 статьи 208 НК РФ (Глава 23 НК РФ) согласно которой к доходам от источников в РФ относятся, в том числе, доходы от реализации имущества, выполнения работ, оказания услуг. Это говорит о том, что сам доход может возникнуть только после того как произошла реализация, выполнена работа или оказана услуга, а значит аванс не может быть признан доходом ИП.

Вторая позиция – это позиция некоторых судов, в том числе позиция ВАС РФ (Постановление Президиума ВАС РФ от 08.10.2013 N 3920/13 по делу N А50-990/2012, Определение Верховного Суда РФ от 06.05.2015 N 308-КГ15-2850 по делу N А53-13040/2013). Суды считают, что в связи с тем, что при расчете и учете в налогообложении расходов предпринимателя необходимо руководствоваться главой 25 Налога на прибыль, которая в свою очередь закрепляет два метода: метод начисления и кассовый метод, то и к доходам можно применить такой подход.

Т.е. индивидуальный предприниматель может выбрать, каким образом вести учет доходов и расходов, кассовым методом или методом начисления. Также обращаем внимание на то, что Минфин обязал налоговые органы руководствоваться в работе актами, письмами ВАС РФ и Верховного суда РФ с момента их размещения в полном объеме на официальных сайтах, если письменные разъяснения Минфина отличаются от этих актов, писем (Письмо Минфина России от 07.11.2013 N 03-01-13/01/47571).

Окончательный вывод нами был сделан следующий. Если предприниматель не готов идти в суд и отстаивать свою точку зрения там, то ему безопаснее учитывать доходы в момент фактического поступления денежных средств, это значит, что авансы должны быть учтены в составе доходов. В нашем приведенном примере доход в первой ситуации должен быть учтен в июле 2020 г., а во второй ситуации доход должен быть учтен в момент получения аванса, т.е. в марте 2020 г.

Бухгалтерское обслуживание от компании Бизнес-Аналитика — снижайте затраты на ведение бухучета с нами!

Оставьте заявку на сайте, или узнайте стоимость по тел.: (495) 661-35-70!

Источник: biznesanalitika.ru