Налоговая разрешает это

Налоговая считает, что ИП вправе получать деньги от клиентов на любые свои счета и карты. Главное — учесть эти поступления как доход, внести наличными на свой расчётный счёт, зафиксировать в Книге учёта доходов и расходов (КУДИР), которую обязан вести ИП на патенте.

В пользу этого говорит тот факт, что юридически личное имущество предпринимателя и имущество, которое используется в бизнес-целях, никак не разграничивается. Это касается и денег ИП. То есть все счета и карты предпринимателя одинаково равны в глазах налоговой.

Банки против

У банков другая позиция. В соответствии с инструкциями Центробанка, личные счета и карты физлиц нельзя использовать в бизнес-целях. Такие пункты о запрете на получение средств от предпринимательской деятельности обычно есть в договоре на обслуживание. Фактически, получая так платежи от клиентов, предприниматель нарушает этот договор. Банк вправе отказать ему в обслуживании и заблокировать карту, ссылаясь на нарушение еще и закона №115-ФЗ об отмывании средств.

Есть ещё и другие неочевидные риски, с которыми может столкнуться ИП, применяющий в работе свои личные карты.

Контрагентам может быть неудобно

Если ИП решит использовать личную карту для приёма платежей или расчётов с компаниями (юрлицами и другими ИП), то это может оказаться для них очень неудобным.

Например, по договору оказания услуг указан исполнитель ИП (который сам платит за себя все налоги и взносы), а в итоге заказчик переводит деньги на карту физлица (в этом случае заказчик обязан заплатить налоги и взносы за исполнителя). Чтобы защитить своих контрагентов, нужно предупредить их об этом, чтобы в описании платежа на личную карту было указание на договор с ИП. А некоторые и вовсе откажутся провести этот платёж.

Ещё одна ситуация, которая может вызвать проблемы, — если ИП решит заплатить своим поставщикам с личной карты, например за аренду офиса или поставку товаров. В этом случае такой платёж от физлица должен пройти через онлайн-кассу. Если компания-поставщик работает только по безналичному расчёту с другими компаниями и ИП, то кассы у неё нет и она не сможет принять эти деньги.

Грозит штраф за нарушения с кассой

Также если ИП обязан использовать онлайн-кассу, то в этой ситуации возникнет проблема. Перевод на личную карту — это использование электронных средств платежа, поэтому ИП обязан использовать ККТ, которая автоматически отправит электронный чек сразу при расчёте.

Если этого не сделано (а сделать это при получении денег на личную карту невозможно), то ИП грозит предупреждение или штраф 2000 ₽ (ч. 6 ст. 14.5 КоАП РФ). Не все ИП на патенте освобождены от применения ККТ, поэтому есть риск получить штраф за это нарушение.

Итак, если ИП на патенте захочет получить деньги от клиента на свою личную карту, он может это сделать, приняв на себя все риски и будучи готовым к объяснениям с банком, в том числе к блокировке карты.

Подобные вопросы и их разбор собраны в нашем курсе для ИП по Подписавшись, вы получите полезные инструкции о том, как правильно организовать расчёты с контрагентами в своем бизнесе, сэкономить при этом, учесть все риски и не получить штрафы за нарушения.

Источник: www.sravni.ru

Управление разъясняет как вести книги учета доходов и расходов при совмещении ПСН и УСН

Ст. 346 НК РФ предусмотрено наличие книги учёта доходов на патенте в обязательном порядке. Записи в ней для налоговых органов являются подтверждением соблюдения лимита доходов, сумма которых не должна превысить 60 млн. р. за 2021 год.

Нарушение лимита грозит предпринимателям потерей прав на использование патента. В этом случае они в автоматическом формате переводятся на упрощённый режим при условии своевременной подачи уведомления об этом в УСН. Также предприниматели могут быть переведены на ОСНО.

Книга не несёт статуса документа строгой отчётности, но может быть потребована для проверки со стороны налоговых органов при проведении проверки ИП. Грубейшим нарушением в данном случае будет её отсутствие. Согласно статье 120 Налогового Кодекса РФ, предпринимателю могут грозить материальные взыскания:

- одно нарушение за налоговый период карается штрафом в размере 10 000 р.

- несколько нарушений за разные периоды — до 30 000 р.

Правила ведения КУД на патенте

Патентная система — самый молодой режим налогообложения в России. Поэтому у многих предпринимателей возникают вопросы относительно его использования на практике. Традиционно сложности вызывают правила ведения налогового и бухгалтерского учета.

Предприниматели на патенте освобождены от ведения бухгалтерского учета. Они также не сдают декларацию по стоимости патента в ФНС, что выгодно отличает ПСН от других налоговых режимов. Единственная их обязанность: это ведение книги учета доходов для ИП на патенте. Именно этот документ служит в качестве формы налогового учета.

Многих индивидуальных предпринимателей волнует вопрос, зачем вести книгу учета доходов, если их реальная выручка нигде не учитывается, а стоимость патента определяется на основании потенциальной доходности. Ведение регистра необходимо для подтверждения права бизнесмена для работы на ПСН и соблюдение им лимита доходности. Дело в том, что для применения патента годовая выручка бизнесмена не должна превышать 60 млн руб.

В других целях фактически полученная выручка не используется. Пенсионные взносы также платятся исходя из потенциального размера дохода для каждого вида деятельности на ПСН.

Книга ведется за тот период, на который был куплен патент, и для каждого патента в отдельности, если предприниматель совмещает несколько видов деятельности.

В книге для ПСН не ведется учет расходов, поэтому собирать первичные документы, подтверждающие расходные операции, коммерсанту не требуется. При этом желательно все же хранить все чеки и накладные, так как они позволят отстоять свои права при покупке некачественного товара. Они могут понадобиться и при превышении лимита доходности по ПСН, тогда ИП будет переведен на ОСНО и ему необходимо будет подтверждать расходные операции документально для уменьшения налогооблагаемой базы.

Если ИП совмещает в своей деятельности ПСН и УСН, то общие расходы (например, на аренду офиса или зарплату сотрудникам) распределяются согласно доле доходов от каждого налогового режима в общем объеме выручки.

Вести регистр ИП вправе в электронном или бумажном виде. При ведении его в электронном виде после окончания действия патента он распечатывается, прошивается и скрепляется печатью (или подписью ИП при работе без печати). Данные о количестве листов в книге требуется указать на последней странице.

Заверять документ в Налоговой не нужно. Но бизнесмен должен быть готов предъявить его в любой момент по требованию сотрудников ФНС. За отсутствие книги предпринимателю грозит штраф в размере 10 000 руб. А если он совершит нарушение повторно, то штраф возрастет до 30 000 руб.

Вернуться к оглавлению

Количество книг и правила их оформления

Приказ Минфина от 22.10.2012 №135н содержит 3 и 4 приложения, регламентирующие порядок и форму заполнения книги.

Действие каждого патента вступает в силу с начала года, поэтому книга доходности на него заводится на 365 дней. В случаях, когда срок действия патента составляет менее года, учёт доходов фиксируется в новой книге.

Согласно п. 1 ст. 346.53 НК РФ, допускается введение одной книги на доходность при приобретении нескольких патентов одновременно. Можно завести книгу для каждого из них отдельно, что не противоречит законодательству.

Книга учёта доходов может иметь электронный или бумажный вариант исполнения. Первый вариант требует распечатки в конце срока для дальнейшей подачи в налоговые органы. Её нумеруют и прошнуровывают, а на последнем листе ставят печать и подпись юридического лица.

Как заполнить книгу учета доходов ИП на патенте

Правила заполнения книги доходов предпринимателей, работающих на патенте, утверждены Приказом Минфина РФ от 22.10.2012 № 135н. Записи следует делать в хронологической последовательности. Их основой служат первичные документы. Обязательные требования к таким документам можно найти в п. 2 ст. 9 Закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Вести книгу следует на русском языке. Если первичные документы составлены на другом языке, их следует построчно перевести.

Книгу можно вести на бумаге или в электронном виде, например, в таблице Excel или в специальной программе.

При выборе электронного варианта по окончании налогового периода предприниматель должен распечатать ее бумаге. Книгу следует прошнуровать и пронумеровать. На прошивке надо указать общее количество страниц, а документ подтвердить подписью ИП и скрепить печатью (при наличии).

До 2021 года необходимо было заводить книгу отдельно по каждому патенту. Сейчас, если патентов несколько, достаточно одного документа, так как неважно, по какому из патентов поступили денежные средства. Важно, что доходы были получены по виду деятельности, в отношении которого предприниматель применяет ПСН.

Наглядный пример титульной страницы книги учёта

Таблица с указанием суммы доходов содержится в Разделе I. Туда заносятся все доходы от патента. Другие доходы туда не вносятся.

Все суммы вписываются в порядке строгой хронологии, начиная с ранних доходов и заканчивая последним.

В Раздел входят четыре графы:

- порядковый номер в Графе 1

- чеки, выписки по доходам с указанием номера и даты в Графе 2

- информация о произведенных операциях в Графе 3

- итоговая сумма в Графе 4

В последнюю строку книги вносится суммарный размер дохода.

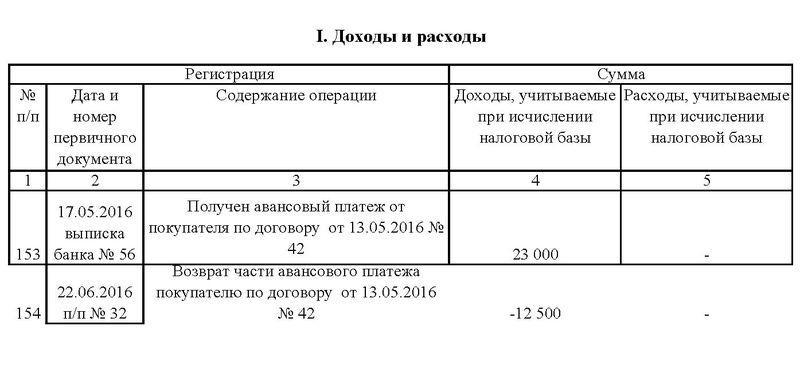

Пример Раздела I

Здесь речь пойдёт об учёте доходов и способах этого процесса.

При заполнении книги следует учитывать ряд определенных нюансов. Необходимо чётко представлять, какие документы для этого нужны, как вписывать доходы, авансы.

Порядок по заполнению

Субъекты хозяйственной деятельности, применяющие упрощенную (патентную) систему налогообложения, должны заполнять следующие графы, таким образом:

По данному поводу есть ценный совет, который состоит в следующем. Как было указано ранее, книга доходов по патентной деятельности, применяется только для фиксации тех денежных операций, которые проходят по видам деятельности, указанных в патенте. Никаких других операций указывать в ней нельзя и это категорически запрещено. Если предприниматель, часть своей деятельности ведет по патенту, а другую часть по общей системе налогообложения, то он будет подавать два отчета, первый по патенту, а второй по другому виду деятельности.

С какой периодичности вписываются новые данные

Все индивидуальные предприниматели обязаны непрерывно вносить актуальные и достоверные данные о получении дохода по патенту согласно Приказу Минфина № 135н. от 22.10.2012 г.

Нарушение своевременного отображения данных в книге подпадает под грубое нарушение норм и правил учёта согласно статье 120 Налогового Кодекса РФ. Каждая сумма дохода в обязательном порядке фиксируется в книге именно в день его получения предпринимателем. Внесение записей в недостоверные даты, месяцы не допустимо с точки зрения налогового законодательства нашей страны.

Нюансы ведения КУД при наличии нескольких патентов

Достаточно частый вопрос от предпринимателей, как вести книгу доходов на патенте, если бизнесменом приобретено несколько патентов? Необходимо применять единственную книгу или заполнение книги доходов ИП на патенте обязательно для каждого патента?

Для ответа на вопрос, как заполнить книгу доходов на патенте при наличии нескольких патентов, обратимся к цели ее заполнения.

Лимит доходов при ПСН составляет 60 миллионов рублей по всем видам предпринимательской деятельности. А книга нужна именно для контроля доходов! Поэтому при наличии нескольких патентов нет необходимости вести несколько книг. Размер дохода надо подсчитывать суммарно по всей деятельности, переведенной на патент. Как только лимит превышен, право на все имеющиеся на данный момент у предпринимателя патенты теряется.

ВАЖНО! При контроле лимита доходов при совмещении УСН и ПСН необходимо учитывать как доходы, полученные по ПСН, так и доходы УСН, то есть суммарно по обеим системам налогообложения.

Про совмещение ПСН и УСН прочитайте в статье «Возможно ли совмещение УСН и ПСН (примеры)».

Ведение единой КУД в году по всем патентам соответствует требованиям Налогового кодекса РФ. Однако этот путь не всегда удобен для целей управленческого учета, для которого более наглядным было бы ведение КУД для каждого патента. Такой подход не запрещен НК РФ.

Учёт предоплаты клиентов

Прибыль, получаемая в виде предоплаты от покупателей, заносится в книгу учёта доходов в день осуществления транзакции. Письмо Минфина России от 03.02.2017 г. N 03-11-12/5800 предписывает учёт и соблюдение размеров лимита при получении предоплаты.

Возврат уже полученного авансового дохода клиенту заранее позволяет вычесть его сумму из общего дохода за конкретных налоговой период. Это легко сделать при помощи изменения данных в четвёртой графе книги учёта доходов. Достаточно поставить минус и вычесть сумму предоплаты, возвращённой покупателю.

Как показать в книге доходы от безналичных расчетов

При поступлении безналичных денег за товары (работы, услуги) ИП на ПСН обязан применять ККТ (кроме случаев, установленных Федеральным законом «О применении контрольно-кассовой техники…» от 22.05.2003 № 54-ФЗ (Письмо Минфина от 11.02.2021 № 03-11-11/9104).

Получив «безнал» на банковский счет от покупателя или заказчика, оформите кассовый чек, а поступившую сумму внесите в графу 4 книги учета доходов. В графе 2 укажите реквизиты первичного документа: чека ККТ, банковской выписки и т. д.

Доходом будет вся сумма реализованного товара без уменьшения на эквайринговую комиссию.

Отображение изменения данных о доходах без наличия кассовой книги

П. 1 Указания ЦБ от 11.03.2014 № 3210-У определяет порядок упрощённых кассовых операций для юридических лиц на патенте. ИП освобождаются от установки лимитированного денежного остатка без составления расходных и приходных кассовых ордеров. Кассовую книгу в данном случае можно не вести, но по собственному желанию предпринимателя он может это делать.

Полученные через кассу в онлайн режиме доходы, отображаются в книге двумя способами:

- Основываясь на данных бухгалтерской отчётной документации за конкретный временной промежуток (день, неделя, квартал), согласно отчёту ОФД, по данным выручки.

- Путём регистрации всех кассовых чеков в книге.

Что является подтверждением учета доходов

Для того чтобы разобраться какие операции являются доходами, в случае деятельности по патенту, необходимо понять, что за финансовые документы будут подтверждать прибыль, и они следующие:

- приходные кассовые ордера, если ведется кассовая книга, и субъект хозяйственной деятельности работает с наличными деньгами;

- договора, по которым получаются финансовые средства в качестве аванса или предоплаты;

- товарно-транспортные накладные, за исключением расходов;

- чеки и различные платежные поручения, которые подтверждают факт поступления денег на счет субъекта хозяйственной деятельности, за исключением каких либо понесенных расходов;

- финансовые документы по строгой отчетности, без учета расходов.

Могут также использоваться и иные документы, которых нет в вышеуказанном перечне, но они также могут служить подтверждением доходов, а не расходов.

Особое внимание нужно уделять такому виду платежей как аванс. Бывают случаи, когда на отчетный период, аванс был получен, и пошел в отчетности как прибыль. Но на следующий период, его пришлось вернуть, в таком случае он будет позиционировать сумму прибыли с минусом (расходом), на следующий отчетный период и заплатит меньше налогов.

Такой учет не противоречит ип, применяющим патентную форму предпринимательской деятельности.

Для более детального ознакомления, книгу по доходам можно , и ознакомится с ее образцом.

Отображение доходов в книге по безналичному расчёту

Кассовый товарный чек выдается клиенту даже в случае безналичной оплаты товара или услуги. Комиссия за эквайринг в этом случае входит в общую сумму полученного дохода. К примеру, полученная прибыль в размере 20 т. р. с учётом вычета комиссии за проведение банковских операций 200 р., заносится в книгу доходов в полном объёме.

День и дата проведения банковской транзакции не учитывается в данном случае. В книгу вносится дата выдачи товарного чека покупателю. Для этого взаиморасчёт должен быть проведен в обязательном порядке между сторонами, товар был получен, а деньги списаны.

Источник: protend.ru

Книга доходов для ИП на патенте: как вести учет

В настоящее время со стороны государства оказывается поддержка малому и среднему бизнесу, проявляющаяся в первую очередь в упрощённой системе налогообложения и регистрации. Необходима только книга доходов для ИП на патенте и некоторые другие документы. Индивидуальные предприниматели и самозанятые граждане имеют возможность быстро зарегистрироваться и избавиться от статуса «безработный». Кроме того, это позволяет избежать возможных проблем с законом и просто получить все преимущества официально трудоустроенного человека.

Патентная система налогообложения занятых граждан

Только несколько лет назад начала активно развиваться программа поддержки малого бизнеса и индивидуального предпринимательства. Согласно статистике в России почти 25 млн. человек занимаются предпринимательством или работают без официального трудоустройства.

- упрощение всей процедуры налогообложения для частного предпринимателя;

- избавление от необходимости заполнять декларации;

- снижение налоговой нагрузки и размеров страховых взносов;

- отсутствие обязательной ККТ или официального бухгалтерского учёта.

В связи с этим, большое количество начинающих бизнесменов и просто людей, работающих сами на себя, решили приобрести патенты. Они получают все преимущества официальной работы без каких-либо ограничений. Фактически такое нововведение узаконивает огромный пласт предпринимателей в нашей стране, готовых заниматься востребованными и узкоспециализированными видами деятельности.

Один из главных вопросов, возникающих при выборе ПСН, это размер взимаемых налогов при осуществлении своей деятельности. Расчёт окончательной суммы осуществляется непосредственно налоговыми службами. Для удобства он входит в стоимость самого патента, так что не придётся совершать никаких дополнительных действий.

Обратите внимание: при этом требуется книга учёта доходов для ИП на патенте, образец заполнения которой можно найти на сайте соответствующих государственных инстанций или скачать по этой ссылке. Она гарантирует прозрачность и простоту начисления выплат для любого лица.

Патентная система существенно упрощает ведение бухучета для ИП

Виды деятельности по патентам

Специальный налоговый режим распространяется только на определённые виды деятельности. Окончательный список может меняться в зависимости от субъекта РФ, поэтому необходимо ознакомиться с соответствующим классификатором. Законы в отдельных регионах имеют свои правки, но в целом система продолжает активно развиваться в последние годы. Если говорить простым языком, то предприниматели покупают патент, в стоимость которого заложены необходимые взносы.

Фактически они освобождаются от уплаты:

- налога на имущество физических лиц;

- подоходного налога (НДФЛ);

- налога на добавленную стоимость (НДС).

Соответственно вместе с этим отпадает необходимость заполнять документы и декларации различных видов. Они смогут свободно заниматься деятельностью, не думая о законодательных и бюрократических проволочек.

Однако, система ПСН имеет несколько особенностей и ограничений:

- общий доход от предпринимательства не превышает 60 млн. рублей;

- численность наёмных сотрудников не должна превышать 15 человек;

- обязательное наличие книги доходов, оформленной в соответствии с законами РФ;

- срок действия выбирается на срок от 1 до 12 месяцев.

Обратите внимание: налоговый период составляет один календарный год, поэтому удобней всего приобретать разрешение конкретно на этот срок.

Чтобы оформить всё в соответствии с требованиями законодательства РФ, следует скачать книгу доходов для ИП на патенте по ссылке, а также ознакомиться с правилами её заполнения. Как только истекает срок действия разрешения, то деятельность перестаёт считаться законной. Система очень проста, но рекомендуется внимательно следить за сроками и всеми правилами.

Налоговый учет ИП на патенте заключается в учете доходов от реализации при помощи КУДиР

Расчёт налогов и ведение книги доходов

Непосредственно закон о патентной системе взимания налогов с предпринимателей и занятых граждан принят в 2013 году. За это время он дорабатывался и корректировался. Форма непосредственной книги доходов определена приказом Министерства Финансов и действует с 2015 года. Это отдельный документ, который обязательно нужно вести для узаконивания своей деятельности в том или ином виде.

Общие положения и требования:

- непрерывность, точность и достоверность предоставляемых данных, касающихся дохода от предпринимательской деятельности;

- ведение книги осуществляется на русском языке в соответствии со всеми правилами (иностранные документы должны обязательно иметь русскоязычные копии);

- заполнение книги осуществляется в хронологическом порядке традиционным позиционным способом (каждая новая позиция отображается в новой строке следом за предыдущей);

- в книге отражаются операции, приносящие доход в течение налогового периода.

При этом допускаются некоторые послабления, связанные с использованием различных возможностей для ведения данной документации. Для упрощения можно вести книгу доходов не только на традиционных бумажных носителях, но и в электронном формате. Однако по завершению налогового периода её всё равно придётся переносить на бумажный носитель для предоставления в налоговые органы.

Важнейшим требованием является безопасность и сохранность всех документов. В связи с этим каждая книга для ИП должна быть обязательно должна иметь регистрационный индекс и полное название. Все страницы нумеруются по порядку, чтобы можно было проследить хронологическую последовательность. В конце заполненная книга прошнуровывается. Для подтверждения требуется проставить печать ИП и подпись.

С патентом можно совмещать разные системы налогообложения

Основные правила заполнения документации

Каждый вид деятельности имеет свои особенности, который в той или иной степени влияют на итоговый результат. Для точного соблюдения всех правил и требований необходимо внимательно разобраться, как вести книгу учёта доходов для ИП на патенте при розничной торговле или при оказании каких-либо услуг. Это наиболее распространённые формы работы различных людей, так что для удобства можно ориентироваться на устоявшиеся шаблоны.

Учёт доходов осуществляется на основе первичных документов:

- обычные кассовые чеки;

- приходные кассовые ордеры;

- бланки строгой отчётности;

- накладные и т.д.

Обратите внимание: патентная система избавляет от необходимости учитывать расходы, так что такие документы собирать необязательно. Как правило, вырабатывается рабочий порядок, который дает возможность использовать преимущества такого подхода.

Установленный порядок заполнения первого раздела книги о доходах выглядит следующим образом:

- первая графа для порядкового номера вносимой операции;

- вторая графа для даты совершения и номера документа (чека, накладной), на основании которого осуществляется регистрация;

- третья графа предназначается для описания содержания в кратком виде;

- четвёртая графа для точного описания доходов операции.

В книгу вносятся только те операции, которые попадают именно под патентную систему. Доходы, получаемые от других сделок, учитываются отдельно в соответствии с выбранными системами для конкретного предпринимателя.

К доходам ИП, которые вносятся в четвёртую графу в книге, относят:

- конкретная выручка от продажи товаров, как собственного производства, так и приобретённых у третьих лиц;

- оплата оказываемых услуг;

- прибыль от реализации имущественных прав;

- прибыль, получаемая от владения ценными бумагами и т.д.

В зависимости от конкретного способа, необходимо разобраться, как заполнить соответствующие разделы в книге. Особое внимание следует обращать именно на разновидность деятельности, формы оплаты и сроки поступления платежей. В документах указываются только прямые поступления, поэтому не придётся указывать начисленные проценты по вкладам или выплаты неустоек, а также любые другие доходы, не связанные на прямую с продажей товаров или оказанием услуг по основному профилю.

Источник: vashbiznesplan.ru