Содержание

- Применение режима УСН для ИП

- Основные преимущества упрощенки

- Требования к индивидуальному предпринимателю

- Налоговый режим УСН для ООО

- Плюсы использования УСН юрлицами

- Условия для применения УСН юрлицами

- Сравнение упрощенки с ЕНВД и ОСНО

- Рубрика «Вопрос – ответ»

Выбирая режим налогообложения, предприниматель оценивает достоинства и недостатки того или иного налогового механизма. Сегодня мы рассмотрим в статье преимущества УСН для юрлиц и ИП, а также проведем сравнительный анализ упрощенного режима и ЕНВД и ОСНО.

Применение режима УСН для ИП

Основные преимущества упрощенки

Первый и самый весомый аргумент в пользу применения УСН – привлекательные налоговые ставки. В зависимости от специфики деятельности, Вы вправе выбрать одну из действующих схем УСН, а именно:

Плюсы и минусы УСН

- Уплата единого налога по ставке 6%. Применяя данную схему, Вы оплачиваете налог от суммы всего дохода, полученного по итогам года. Понесенные расходы в расчете налога Вы не учитываете. Если Вы имеете стабильный доход, но при этом не несете существенные расходы в процессе ведения деятельности, то такая схема УСН подойдет именно Вам;

- Уплата налога по ставке 15%. В случае, если Вы как ИП имеете наемных работников, а также систематически несете расходы на ведения бизнеса, то Вам выгодно применять схему «Доходы за минусом расходов 15%». Данная схема позволит Вам при расчете налога учесть затраты на аренду, материальные ресурсы, сырье, товар и т.п. Разность, полученная путем вычета расходов из суммы доходов, и является базой, облагаемой по ставке 15%.

Кроме того, неоспоримым преимуществом «упрощенки» является процедура ведения учета и документооборота. Если Вы уплачиваете налог со всей суммы дохода (ставка 6%), то ведение бухучета от Вас не требуется. Для тех, кто выбрал схему «Доходы за минусом расходов», необходимо вести Книгу доходов и расходов. По сравнению с учетом ИП на ОСНО, бухучет ИП на «упрощенке» выглядит более чем оптимизированным.

Что касается отчетности, то Вам как ИП потребуется посещать налоговую всего лишь раз в году. Для упрощения ведения учета и сдачи отчетности, ИП на УСН должен подавать декларацию не ежеквартально, а ежегодно. Этот факт также является безусловным «плюсом» в пользу УСН.

Ввиду упрощения учета и сдачи отчетности, «УСНщики» намного реже, чем плательщики общего режима, сталкиваются с претензиями со стороны налоговых органов.

Это обусловлено следующими факторами:

- «Упрощенцы» освобождены от уплаты НДС, поэтому у ИП нет необходимости в начислении и уплате налога. В свою очередь, ФНС не осуществляет контроль за корректностью отраженных и уплаченных сумм, следовательно, нет оснований для споров и претензий.

- Полный перечень расходов, которые «УСНщик» может признать при расчете налога, описан в ст. 346.16 НК. В связи с тем, что данный список считается «закрытым», у ИП нет возможности для признания прочих расходов, кроме тех, что приведены в перечне. Данный фактов сводит к минимум вероятность претензий ФНС относительно правомерности уменьшения налогооблагаемой базы.

- Так как «упрощенец» не является плательщиком налога на прибыль, вероятность претензий ФНС касательно учета убытков при расчете налога полностью исключена. Как видим, у предпринимателей есть достаточно веских оснований для использования УСН в качестве режима налогообложения. Но все ли ИПшники могут применять УСН? Ответ на этот вопрос – ниже.

Требования к индивидуальному предпринимателю

Для того, чтобы использовать «упрощенку» в качестве режима налогообложения, предприниматель должен выполнить ряд требований, а именно:

- Количество наемных сотрудников ИПшника по среднеотчетному показателю (за год, квартал) не должно быть более 100 человек;

- Доход ИП за отчетный период должен быть в пределах установленного лимита. Ограничения дохода фиксируются ежегодно на законодательном уровне и в 2016 году составляют 79.740.000 руб.

Рассмотрим каждый из вышеприведенных критериев более подробно. Если Вы планируете перейти на «упрощенку» уже в 2017 году, то произвести расчет численности сотрудников Вам необходимо за период апрель – декабрь 2016. При расчете учитывайте не только сотрудников по среднесписочному показателю, а и внешних совместителей и подрядчиков, нанятых в рамках гражданско-правовых соглашений.

Что касается лимита полученных доходов, то для перехода на «упрощенку» Вам потребуется рассчитать показатель доходов, фактически полученных за период апрель – декабрь 2016. Если итог расчета не превышает сумму 59.805.000 руб., то Вы вправе использовать «упрощенку» в качестве режима налогообложения в 2017 году.

Отметим, что после перехода на упрощенный режим вышеуказанные критерии (сумма дохода и количество работников) необходимо контролировать ежеквартально. Если в течение 2017 года Вы превысили один из указанных лимитов, то право на использование УСН Вы автоматически теряете, после чего к Вам применяется общий режим. В то же время, если Вы не имеете наемных работников, а показатели Ваших доходов значительно ниже предусмотренного лимита, Вам будет несложно соответствовать установленным требованиям и использовать упрощенный режим на постоянной основе.

Пример №1. ООО «Самоцвет» ведет деятельность в сфере общепита:

- «Самоцвет» реализует кондитерские товары и кулинарию через точку разносной торговли «Смак». Доход от деятельности «Смака» облагается ЕНВД;

- «Самоцвет» оказывает услуги общественного питания в ресторане «Ивушка» (площадь зала – 120 кв. м). Деятельность «Ивушки» облагается УСН.

За период апрель – декабрь 2016 доходы «Самоцвета» составили 912.440 руб., в том числе:

- От деятельности точки разносной торговли «Смак» — 3.075.600 руб.;

- От деятельности ресторана «Ивушка» — 4.040.880 руб.

Общая сумма доходов «Самоцвета» (7.116.480 руб.) превышает установленный лимит за 9 мес. (59.805.000 руб.). Но несмотря на это «Самоцвет» не теряет право на использование «упрощенки» в 2017 году. Связано это с тем, что расчет дохода для соответствия лимита определяется не по общему доходы, а исходя из выручки, полученной от деятельности в рамках УСН. То есть установленный лимит (59.805.000 руб.) необходимо сравнить с доходом от деятельности «Ивушки» (4.040.880 руб.). Так как доход «Ивушки» меньше установленной границы, «Самоцвет» вправе сохранить использование УСН в 2017 году.

Скачать бесплатную книгу от online-buhuchet.ru «Налогообложение и бухгалтерский учет на УСН» (65 стр.)  Содержание: 1. Раздельный учет при совмещении УСН и ЕНВД: особенности и правила ведения учета 2. Сроки сдачи декларации по УСН 3. Порядок расчета и уплаты налога на прибыль при УСН 4. Бухучет недвижимости при УСН 5. Особенности применения налогового режима УСН юрлицами в форме ЗАО 6. Особенности ведения учетной политики УСН 7. Преимущества применения налогового режима УСН для ООО и ИП 8. Особенности продажи ООО на УСН 9. Совмещение УСН и ПСН 10. Как вести бухгалтерию ООО на УСН? |

Налоговый режим УСН для ООО

Плюсы использования УСН юрлицами

Очевидный плюс для организаций – «упрощенцев» — минимальное количество налоговой отчетности и упрощенные требования к ведению бухгалтерского учета. Однако, в отличие от ИП, фирма на УСН должна уплачивать единый налог не ежегодно, а ежеквартально в виде авансов. Если Ваша фирма использует УСН, то Вам следует применять следующую схему расчета и уплаты единого налога:

- в начале года рассчитайте сумму налога на текущий год;

- ежеквартально уплачивайте авансовые платежи (1/4 от общей рассчитанной суммы налога);

- в начале следующего года подайте декларацию в ФНС (за 2016 год – до 30.04.17);

- осуществите окончательный расчет по налогу (сумма по декларации за минусом уплаченных авансов).

Несмотря на то, что суммы платежей по налогу ООО необходимо осуществлять ежеквартально, фирма на УСН обязана подавать отчетность в налоговую только 1 раз в год.

Как и ИП, ООО может пользоваться следующими преимущества использования системы УСН:

- Ведение бухгалтерского учета ООО на УСН сводится к заполнению Книги учета доходов и расходов. Прочие формы учета фирма вести не обязана.

- Фирма – «упрощенец» не должна уплачивать НДС, налог на прибыль и имущественный налог. Данный факт не только оптимизирует ведение учета, но и существенно упрощает взаимоотношения с налоговыми органами.

Условия для применения УСН юрлицами

Юрлицо вправе перейти на УСН только при условии выполнения требований, предусмотренным действующим законодательством. Требования к ООО относительно количества сотрудников и уровня дохода аналогичны требованиям к ИП: сотрудников на фирме не должно быть больше 100 (среднегодовой показатель), а доход за год не должен быть больше 79.740.000 руб.

Если Ваша фирма планирует переход на «упрощенку», то помимо вышеперечисленных условий, Вам следует учесть следующие требования:

- Вы не можете перейти на УСН, если Ваша компания имеет филиалы и представительства. Но если обособленное структурное подразделение не отмечено в уставных документах как филиал, то Вы вправе подавать заявление на применение упрощенного режима.

- Если собственный капитал компании составляет менее 75% от общего показателя, то требовать перехода на «упрощенку» Вы не можете. Аналогичное правило действует для тех фирм, которые хотят сохранить использование упрощенного режима.

- Перед подачей заявки на использование «упрощенки» рассчитайте остаточную стоимость основных средств, находящихся в собственности компании. Если на 01.10.16 данный показатель превышает 100.000.000 руб., то перейти на УСН с 2017 года Вы не можете.

Сравнение упрощенки с ЕНВД и ОСНО

Рубрика «Вопрос – ответ»

Вопрос №1. По состоянию на 01.10.16 ООО «Магнит-1» имеет в собственности основные средства, остаточная стоимость которых составляет 101.470.620 руб., в том числе объекты благоустройства прилегающей территории – 1.810.300 руб. Может ли «Магнит-1» перейти на «упрощенку» с 01.01.17?

Так как объекты благоустройства прилегающей территории не учитываются при амортизации в налоговом учете, в расчете лимита (100.000.000 руб.) данные основные средства участия не принимают. Показатель остаточной стоимости, требуемый для перехода «Магнитом-1» на «упрощенку», определяется так: 101.470.620 руб. – 1.810.300 руб. = 99.660.320 руб. Так как полученный результат меньше установленного лимита, «Магнит-1» вправе подать заявку на использование УСН с 01.01.17.

Вопрос №2. ООО «Кардинал» использует УСН. По итогам 2016 года «Кардинал» не получил доход. Должен ли «Кардинал» уплачивать доход и подавать декларацию в ФНС?

Так как налог при УСН рассчитывается исходя из полученного дохода, «Кардинал» оплачивать налог за 2016 не должен. При этом «Кардинал» обязан подать в орган ФНС «нулевую» декларацию в срок до 30.04.17.

Источник: online-buhuchet.ru

С ЕНВД на упрощёнку: разбираем плюсы и минусы УСН

4 декабря состоялся вебинар, организованный компанией Такском. Он был посвящён отмене ЕНВД и выбору альтернативного налогового режима. Упрощённая система налогообложения (УСН) – это один из режимов, на который могут перейти организации и ИП. Эксперт компании Сергей Анисимов разобрал преимущества и недостатки УСН.

УСН – более сложный налоговый режим, чем НПД или ПСН, но гораздо более простой, чем ОСНО. Недаром эту систему налогообложения назвали упрощённой. Рассмотрим критерии и ограничения для её применения.

— Доходы за год не должны превышать сумму 150 млн руб. (письмо Минфина от 25.08.2017 № 03-11-06/2/54808). Есть послабление этого ограничения до 200 млн руб., но тогда полагается и повышенная ставка налога.

— Средняя численность работников должна быть не более 100 человек за отчётный период (в это число включаются внешние совместители и работники по гражданского-правовым договорам). Это ограничение также может быть увеличено до большего числа сотрудников, но тогда и ставка налога будет увеличена.

— Остаточная стоимость основных средств не более 150 млн руб. (критерий применим только для организаций, т. к. ИП эту информацию нигде не указывают).

— Максимальная доля других организаций в уставном капитале не более 25 % (также касается только организаций).

— У организации не должно быть филиалов (ст. 55 ГК РФ), но могут быть обособленные подразделения. Филиал отличается от обособленного подразделения тем, что информация о нём обязательно вносится в ЕГРЮЛ, и филиал может выполнять функции головной компании.

— Есть запрет на применение УСН при выполнении определённых видов деятельности, прописанных в п.3 ст. 346.12 НК РФ. К примеру, это бюджетные и казённые учреждения, различные банки, страховщики, негосударственные пенсионные фонды, производители подакцизных товаров, нотариусы.

— Данный налоговый режим нельзя совмещать с ОСНО.

Важный момент: при переходе с ЕНВД, условие о доходах за 9 месяцев определять не нужно (п. 2, ст. 246.12 НК РФ, письмо Минфина РФ от 05.10.10 № 03-11-11/255). Тот доход, который был за предшествующие 9 месяцев по ЕНВД, не будет учитываться.

Совмещение режимов УСН и ПСН

УСН очень часто совмещают с ПСН, здесь есть определённые особенности совмещения, на которые надо обращать внимание:

— Общий объём выручки не более 60 млн рублей в год.

— Среднесписочная численность сотрудников до 100 человек, при этом предусмотрен раздельный учёт сотрудников на УСН и ПСН (письмо Минфина РФ от 20.09.2018 N 03-11-12/67188).

— Допускается совмещение режимов налогообложения по одному виду деятельности в одном субъекте. Здесь спорная ситуация, т. к. ФНС РФ в письме от 28.03.2013 № ЕД-3-3/1116 не разрешает, а Минфин РФ в письме от 05.04.2013№03-11-10/11254 разрешает. Здесь эксперт советует посмотреть судебную практику вашего региона и по позиции судов понять, за основу будет браться письмо Минфина или ФНС.

— Остаточная стоимость основных средств не более 150 млн рублей. Тоже спорная ситуация, т. к. раздельный учёт допускается согласно письму Минфина от 06.03.2019 № 03-11-11/14646, а совместный учёт – согласно ст. 346.12 НК РФ. Также эксперт советует обращаться к судебной практике вашего региона.

Какой вид УСН выбрать

УСН бывает двух видов: УСН «доходы» и УСН «доходы минус расходы». В первом случае объектом налогообложения являются полученные доходы, во втором – полученные доходы, уменьшенные на расходы.

Выбирая между УСН «доходы» и УСН «доходы минус расходы», нужно проанализировать свою выручку и понять, какую долю в ней занимают расходы. Если ваши расходы занимают долю менее 60% от вашей выручки, то имеет смысл выбрать УСН «доходы» со ставкой налога 6 %. Если же расходы занимают долю более 60% от выручки, то целесообразнее выбрать УСН «доходы минус расходы», где ставка налога 15%. В ст. 324.16 НК РФ представлен список возможных расходов.

Увеличение лимитов для применения УСН

Федеральный закон от 31 июля 2020 г. № 266-ФЗ ввёл возможность увеличить лимиты по сумме дохода и средней численности работников, не превышая которые можно использовать УСН. При этом увеличивается и ставка налога.

Сумма дохода

Средняя численность работников

Ставка УСН «доходы»

Ставка УСН «доходы минус расходы»

Повышенная налоговая ставка будет применяться именно с того квартала, в котором произошло превышение по лимитам, и до конца года. Со следующего года вы вновь будете иметь возможность взять ставку 6% либо 15%.

Как в переходный период учитывать доходы

Интересный вопрос касается работы в переходный период на УСН «доходы минус расходы»: каким образом можно учитывать доходы? Что делать, если была реализация товаров (переход права собственности) до начала 2021 года, когда организация работала на ЕНВД, а оплата поступила после Нового года, когда она уже перешла на УСН?

Если на ЕНВД была образована кредиторская задолженность, а при переходе на УСН произошло истечение срока исковой давности, то это включается в доходы по УСН (письмо Минфина 21.02.2011 г. № 03-11-06/2/29, письмо ФНС от 14.02.2011 № КЕ4-3/2303).

Как в переходный период учитывать расходы

Расходы на оплату труда сотрудников, аренду помещения за тот период, который вы были на ЕНВД, после перехода на УСН включить в расходы уже нельзя.

Учёт остаточной стоимости основных средств и НМА в составе расходов

Остаточная стоимость ОС и НМА = цена приобретения ОС и НМА — сумма начисленной амортизации за период применения ЕНВД (по данным бухгалтерского учёта)

Каким образом производить учёт расходов по остаточной стоимости ранее приобретенных объектов? Остаточная стоимость включается в состав расходов, учитываемых при определении налоговой базы по УСН, равными долями за отчётные периоды (пп. 3, п. 3, ст. 346.16). Когда можно учесть расходы, зависит от срока полезного использования ОС и НМА:

ОС и НМА срок полезного использования до 3 лет

ОС и НМА срок полезного использования от 3 до 15 лет

В течение первого календарного года применения УСН 50% стоимости;

Второго календарного года применения УСН 30% стоимости;

ОС и НМА срок полезного использования более 15 лет

УСН «доходы» и УСН «доходы минус расходы»

Преимущества

Простота учёта – налог платится только с выручки, в книгу учёта вносится только доходы, взносы и пособия

Фиксированная ставка налога – 6%, законами субъектов РФ налоговая ставка может быть снижена до 1%, а для впервые зарегистрированных ИП до 0% (п. 1, ст. 346.20 НК РФ)

Преимущества

Возможно снижение суммы налога на величину расходов, также УСН уменьшает стоимость недвижимого имущества, транспорта и т. д.

Фиксированная ставка налога 15%, законами субъектов РФ налоговая ставка может быть снижена до 5%, а для впервые зарегистрированных ИП до 0% (п. 2, ст. 346.20 НК РФ)

Возможно уменьшение доходов на прошлогодние убытки. Убытки переносятся на будущие 10 лет (п.7, ст. 346.18 НК РФ)

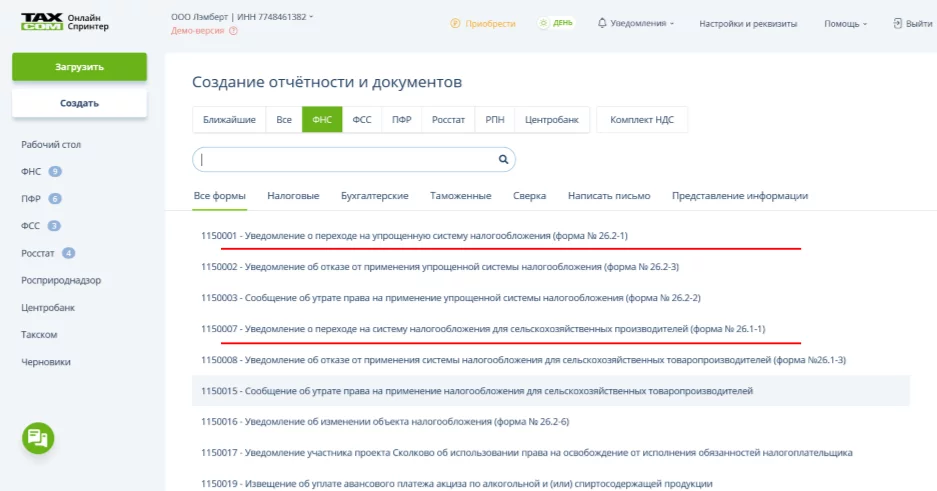

Что нужно для перехода с ЕНВД на УСН

Перейти на УСН можно только с начала нового календарного года, в отличие от ПСН, например.

До 31 декабря ещё есть время подумать, какая из систем УСН выгоднее – «доходы» или «доходы минус расходы», подчеркнул эксперт. Если вы сначала выбрали УСН «доходы» и подали соответствующее заявление в ФНС, до 31 декабря вы можете передумать и подать заявление о выборе УСН «доходы минус расходы». Тогда предыдущее заявление будет аннулировано.

Источник: taxcom.ru