С 1 января 2021 г. в России была введена прогрессивная ставка налога на доходы физических лиц (НДФЛ). При доходах более 5 000 000 руб. в год (или 417 тыс. в месяц) она составит 13% с суммы до 5 млн руб. плюс 15% с суммы превышения. Повышение ставки касается не всей суммы дохода, а только суммы превышения. Ранее россияне платили 13% с любой суммы дохода. Предполагается, что данные налоговые отчисления пойдут на лечение тяжело больных детей

Новая ставка коснётся не всех доходов, есть исключения.

Сегодня я расскажу про:

- Кого коснётся данное нововведение

- Каких именно доходов оно коснётся

- Каких доходов это НЕ коснётся

- Что делать нерезидентам

- Можно ли будет воспользоваться вычетами?

- Что делать если у вас несколько источников дохода

Доходы, облагаемые по повышенной ставке

- Зарплаты, премии и другие виды вознаграждений сотрудников;

- Доходы по по гражданско-правовым договорам;

- Доходы ИП на основной системе налогообложения;

- Доходы от долевого участия, в том числе в виде дивидендов от российских и иностранных компаний, которые отражены в декларации;

- Доходы по операциям с ценными бумагами и производными финансовыми инструментами (в том числе по таким операциям на счете ИИС);

- Доходы в виде выигрышей в азартных играх и лотереях;

- и по некоторым другим доходам.

Для нерезидентов РФ в доходы включают (п. 3 ст. 224 НК РФ):

Кто платит НДФЛ по ставке 15 процентов? Как считать?

- Доходы иностранцев, которые работают по патенту.

- Доходы высококвалифицированных иностранных специалистов.

- Доходы участников госпрограммы по переселению соотечественников.

- Доходы членов экипажей судов, плавающих под государственным флагом РФ.

- Доходы иностранцев, признанных беженцами или получивших временное убежище в РФ.

- Для нерезидентов: в отличие от резидентов, в их доходах будет учитываться продажа имущества и стоимость полученных подарков.

Для нерезидентов сохраняются следующие ставки вне зависимости от размера дохода:

- 30% для всех остальных доходов, кроме дивидендов и доходов нерезидентов, облагаемых по ставке 13% (15%).

- 15% для полученных дивидендов.

На какие доходы не распространяется повышенная ставка

Для резидентов РФ в лимит 5 млн руб. не войдут доходы:

- От продажи имущества (движимого и недвижимого имущества и долей в нём), кроме ценных бумаг.

- От стоимости подарков (в т.ч. дарения недвижимости), также за исключением ценных бумаг.

- От выплат по страхованию и пенсионному обеспечению.

Вычеты

При расчете налоговой базы будут учитываться налоговые вычеты. То есть к доходу сначала применят вычеты на детей, за лечение, покупку квартиры или расходы по бизнесу ИП, а уже потом сравнят налоговую базу с 5 000 000 руб. Например, если зарплата за год составит 6 000 000 руб, но в том же году есть право на вычет в размере 2 000 000 руб. при покупке жилья, налоговая база получится меньше лимита в 5 млн руб. — и повышенная ставка не повысится.

До 2023 года закон предусматривает раздельное формирование налоговыми агентами налоговых баз – баз в виде оплаты труда, по дивидендам, по ценным бумагам и т. п. Впоследствии планируется их объединение. Поэтому, в 2021 и 2022 г. ставка налога при выплате купонов для резидентов РФ зависит от суммы налоговой базы по доходам только по операциям с ценными бумагами (ЦБ) и по операциям с производными финансовыми инструментами, рассчитанной с начала налогового периода (01.01) по дату выплаты купона. Т.е в 2021-2022 годах налоговый агент при исчислении налога на доходы физических лиц применяет прогрессивную налоговую ставку к каждой налоговой базе отдельно.

Особенности применения повышенной ставки в 2021 и 2022 годах

В 2021 и 2022 годах для расчета превышения налоговыми агентами будет учитываться не совокупность налоговых баз, а каждая отдельно. При соблюдении лимита по каждой из них повышенная ставка не применяется. После 2022 года эти базы будут объединять.

Что делать, если у физлица несколько источников дохода

У человека может быть несколько работодателей. Может случиться так, что на каждом месте работы доход меньше 5 млн руб., а в сумме больше. В таких случаях каждый работодатель начисляет НДФЛ по обычной ставке 13%.

Например, две компании платят по 3 000 000 Р в год. Они удерживают НДФЛ по ставке 13%, хотя общий доход за год больше 5 000 000 Р.

Однако налоговая получит информацию обо всех выплатах, обобщит её по итогам года, посчитает превышение и начислит НДФЛ по повышенной ставке. Сумму к доплате укажут в налоговом уведомлении — заплатить ее нужно будет до 1 декабря следующего года.

Будет полезным!

PDF ГИД «Все виды налоговых вычетов и льгот по НДФЛ» Самый полный обзор! Всё про вычеты за покупку жилья, за детей, за обучение и лечение (себя и родных), по стоматологии, по ИИС и т.д. Как получить вычеты через работодателя и налоговую. Успейте податься на вычеты и льготы до конца года, чтобы не потерять их! Скачайте PDF-Гид бесплатно — здесь.

Онлайн Курс (Тренинг) по Финансам Тимура Мазаева. 7 недель (2 раза в неделю) практического обучения на простом и понятном языке о том, как: ✔ преодолеть установки бедных; ✔ правильно сберегать и сохранять деньги; ✔ уменьшить расходы; ✔ ставить цели; ✔ вести бюджет; ✔ сократить сроки и проценты по кредитам в разы и т.д. Начните обучение — здесь!

В тему:

Аудиоверсия

Аудиоверсия в i-tunes здесь

Список всех подкастов — здесь

Спасибо, что смотрите и слушаете MoneyPapa!

Если Вы узнали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

1️⃣ подпишитесь на мои новости здесь

2️⃣ подпишитесь на меня на ютубе, в телеграм и во вконтакте

3️⃣ поставьте лайк и напишите комментарий под любым постом

Поддержать проект MoneyPapa финансово Вы можете здесь

Так я буду знать, что я и моя команда делаем что-то важное и нужное для людей! Заранее большое спасибо!

А я желаю Вам благополучия в финансах, в семье и по жизни!

Тимур Мазаев, он же MoneyPapa

- MoneyPapa — Список подкастов

- доходы, заработки, пассивные доходы, инвестирование

- льготы

- налоги

- работа и карьера

- 15 подоходный налог

- доход налог

- доход ндфл

- изменение ставки ндфл

- какая ставка ндфл

- налог 15

- налог 15 процентов

- налог на доход 15

- налог на доходы 15 процентов

- налог на доходы физических лиц 15

- налог на прибыль 15

- налог ндфл ставка

- налоговые ставки ндфл

- ндфл

- ндфл рф ставка

- повышенная ставка

- повышенная ставка налога

- ставка 15 ндфл

- ставка 15 процентов

- ставка налога 15

- ставка налога 15 процентов

- ставка налога на доходы

- ставка налога на доходы физических

- ставка налога на прибыль

- ставка ндфл

- ставки процентов ндфл

matvey

Источник: moneypapa.ruНДФЛ 15% процентов. Прогрессивная шкала.

Основная налоговая база. Совокупность налоговых баз

Ставки НДФЛ с 01.01.2021. Прогрессивная шкала налогообложения

Основная налоговая база. Совокупность налоговых баз

Согласно статье 224 НК РФ (в ред. Федерального закона от 23.11.2020 № 372 — ФЗ) с 01.01.2021 изменяется основная ставка НДФЛ, она составит 13%, пока совокупность налоговых баз не превысит 5 000 000 рублей. После превышения этой налоговой базы, сумма налога составит 650 000 рублей (5 000 000 х 13%) + 15% от разницы между фактической налоговой базой и 5 млн. рублей.

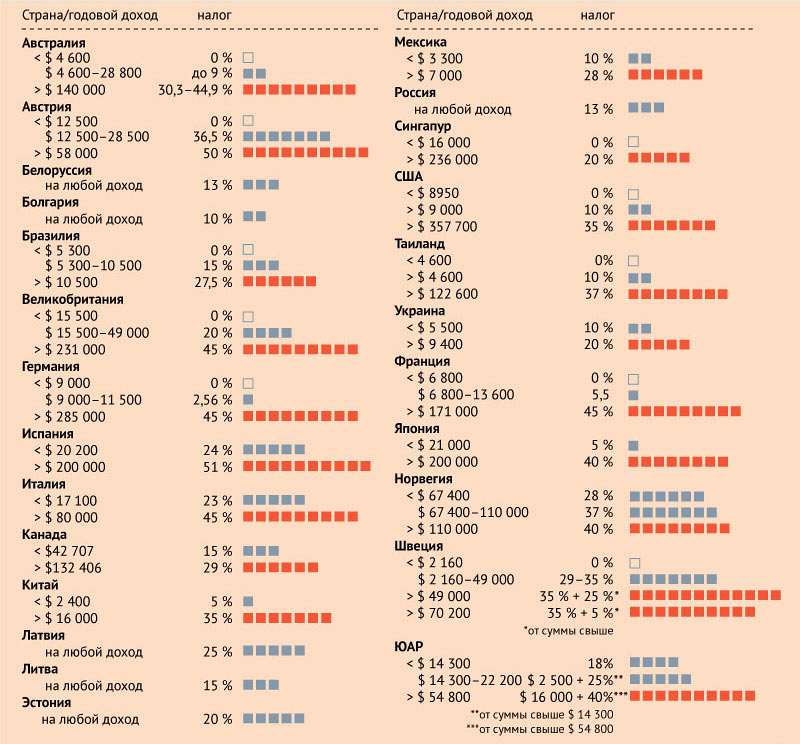

Примечание: на мой взгляд, это пародия на прогрессивную шкалу налогообложения (во многих странах шкала является многоступенчатой, а в некоторых — достигает на максимуме ставки налога 70%), т.к. слуг народа получающих зарплату по 1 млн. в день приравняли к обычным работникам, добившихся такого дохода благодаря своим выдающимся данным. В связи с чем интересно будет наблюдать за прохождением законопроекта № 1126364-7, которым предложена следующая шкала:

| Группа 1 | до 204 тыс. руб. включительно | 0% |

| Группа 2 | от 204 тыс. руб. до 5 млн руб. | 13% с суммы, превышающей 204 тыс. руб. |

| Группа 3 | От 5 000 001 руб. до 10 млн руб. | 623,5 тыс. руб. + 15% с суммы, превышающей 5 млн руб. |

| Группа 4 | От 10 000 001 руб. до 100 млн руб. | 1 373,5 тыс. руб.+ 25% с суммы, превышающей 10 млн руб. |

| Группа 5 | От 100 000 001 руб. и выше | 23 873,5 тыс. руб.+ 35% с суммы, превышающей 100 млн. руб. |

Для налоговых резидентов РФ, предусмотрены следующие особенности:

- доходы от продажи имущества (кроме ценных бумаг) и долей в нем, стоимость имущества, полученного по дарению, а также страховые выплаты и выплаты по пенсионному обеспечению будут облагаться по 13% независимо от величины полученных средств (пп. «б» п. 10 ст. 1 проекта);

- для любых выигрышей и призов в рекламных конкурсах, играх и мероприятиях сохраняется ставка 35%;

- останутся прежними и специальные положения для процентов по облигациям с ипотечным покрытием (ставка 9%), для доходов по ценным бумагам российских организаций (ставка 30%).

Основная налоговая база и совокупность налоговых баз

Вводятся понятия «основная налоговая база» и «совокупность налоговых баз». Пороговое значение и прогрессивную ставку НДФЛ будут применять в отношении совокупности баз.

Для налоговых резидентов РФ основная налоговая база состоит доходов по которым применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 НК (подпункт 9 пункта 2 1 статьи 210 НК РФ).

Для налоговых резидентов РФ совокупность налоговых баз состоит из следующих доходов (пункт 2 1 статьи 210 НК РФ):

- от долевого участия, в том числе в виде дивидендов иностранной организации, которые физлицо признало в декларации;

- в виде выигрышей участников азартных игр и лотерей;

- по операциям с ценными бумагами и производными фининструментами;

- по операциям РЕПО, предметом которых являются ценные бумаги;

- по операциям займа ценных бумаг;

- по операциям с ценными бумагами и производными фининструментами, которые учитываются на индивидуальном инвестиционном счете;

- полученные участниками инвестиционного товарищества;

- в виде сумм прибыли контролируемой иностранной компании;

- иных доходов, по которым применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 НК (к примеру, заработная плата).

Каждую из этих налоговых баз нужно рассчитывать отдельно.

Налоговые вычеты по НДФЛ

По общему правилу (пункт 3 статьи 210 НК в новой редакции) стандартные, социальные, имущественные, инвестиционные, профессиональные и другие вычеты применяют только к основной базе. Однако возможны исключения. Так, доходы по операциям с ценными бумагами и производными фининструментами можно уменьшить на положительный финансовый результат от реализации обращающихся ценных бумаг и на вычеты при переносе на будущее убытков.

Другой особенностью для стандартных, социальных вычетов и имущественных вычетов на покупку жилья и проценты по ипотеке являются случаи, когда их не могут учесть при расчете основной базы. На неучтенные суммы таких вычетов можно уменьшить облагаемые доходы от продажи имущества, стоимость подаренного имущества либо страховые выплаты, выплаты по пенсионному обеспечению за этот же год (п. 6 ст. 210 НК РФ).

Порядок уплаты налога по прогрессивной ставке

Налоговый агент удерживает НДФЛ при выплате дохода физлицу и, как и прежде, перечисляет его в бюджет по месту своего учета (месту жительства) или по месту нахождения обособленного подразделения. При этом будет иметь значение, превышает или нет сумма налога, рассчитанная нарастающим итогом с начала налогового периода, порог в 650 000 рублей.

Если на момент уплаты НДФЛ в бюджет порог не превышен, то налоговый агент перечисляет сумму без особенностей. А если налог оказался больше, то следует отдельно уплатить:

- налог в части, которая меньше или равна 650 тыс. руб.;

- налог, сумма которого превышает 650 тыс. руб. и который относится к части базы свыше 5 млн руб.

По остальным ставкам налоговый агент рассчитывает и перечисляет налог без особенностей.

Для новых правил перечисления НДФЛ введены новые КБК.

В 2021 и 2022 годах новая прогрессивная ставка НДФЛ будет применяться к каждой налоговой базе отдельно.

Кроме того, предусмотрено: если налоговый агент ошибется с расчетом налога по комбинированной ставке (650 000 руб. + 15% с превышения 5 млн руб. доходов), то за I квартал 2021 года его не будут штрафовать и начислять пени. Для этого налоговый агент должен самостоятельно перечислить в бюджет недостающие суммы до 1 июля следующего года.

Статья написана и размещена 19 ноября 2020 года. Дополнена —

При подготовке статьи использованы материалы СПС «Консультант Плюс».

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Полезные ссылки по теме «НДФЛ 15%. Прогрессивная шкала.

Основная налоговая база. Совокупность налоговых баз»

Налоговая декларация

- Полный перечень (список) лиц, которые обязаны подать налоговую декларацию

- Образец заполнения налоговой декларации 3-НДФЛ за 2022 год:

- титульный лист, разделы 1, 2

- доходы от источников в РФ (Приложение 1);

- расчет имущественного налогового вычета по расходам на покупку недвижимого имущества (Приложение 7)

- расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

- расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

- расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Налоги

- ЕНВД

- Земельный налог

- Налог на доходы физических лиц (НДФЛ)

- Доходы не подлежащие налогообложению

- Кто такие налоговые резиденты и нерезиденты

- Продажа квартиры налоговым нерезидентом РФ

- Порядок исчисления и уплаты НДФЛ при продаже доли в уставном капитале ООО, акций ОАО, ценных бумаг

- НДФЛ с выплат по решению суда

- Налог при продаже валюты и с доходов на Forex

- Как уменьшить НДФЛ при покупке и продаже автомобиля

- Как уменьшить НДФЛ при продаже и покупке жилья

- Порядок уплаты НДФЛ если работник в командировке за границей

Налоговые вычеты

- Имущественные налоговые вычеты

- Как получить имущественный вычет при покупке жилья в кредит

- Как получить вычет при улучшении жилищных условий

- Когда можно получить вычет в размере 2 000 000 рублей при покупке команты или доли квартиры.

- Вправе ли неработающий пенсионер получить имущественный налоговый вычет в связи с приобретением квартиры?

- Перечень лекарственных средств, по которым предоставляется социальный налоговый вычет

- Перечень дорогостоящих видов лечения, по которым предоставляется социальный налоговый вычет (утв. Постановлением Правительства РФ от 19.03.2001 № 201)

Налоговая ответственность за:

- непредставление документов

- непредоставление налоговой отчетности;

- неполной уплаты налогов;

Источник: yuridicheskaya-konsultaciya.ru

НДФЛ 15 процентов с превышения 5 миллионов в год: что делать налоговому агенту

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «НДФЛ 15 процентов с превышения 5 миллионов в год: что делать налоговому агенту». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

С 2023 года будет установлен единый тариф по страховым взносам, уплачиваемым в ИФНС (Федеральный закон от 14.07.2022 № 239-ФЗ). Напомним, что в ИФНС уплачиваются взносы на ОПС, ОМС и ВНиМ с выплат работникам.

По общему правилу единый тариф, в который войдут все налоги с зарплаты в 2023 году, будет установлен в следующих размерах:

- 30% – для взносов, исчисляемых в пределах установленной единой предельной величины базы для исчисления страховых взносов;

- 15,1% – для взносов, исчисляемых свыше установленной единой предельной величины базы.

Как видим, базовый тариф в пределах лимита не меняется. Сейчас работодатели тоже в общем случае платят взносы суммарно по тарифу 30%, но этот налог состоит из 3-х частей:

- В 2023 году страхователи будут перечислять взносы за работников и исполнителей по единому тарифу: 30% до достижения предельной величины базы и 15,1% после её достижения. Единая предельная величина базы для исчисления страховых взносов устанавливается в размере 1 917 000 рублей.

- Работодатели из категории субъектов МСП продолжат платить страховые взносы на прежних условиях: 30% с выплат в пределах МРОТ и 15% с суммы свыше МРОТ. Минимальная зарплата на 1 января 2023 года установлена в размере 16 242 рубля.

- Остальные категории страхователей с льготными тарифами перечислены в статье 427 НК РФ.

- Взносы по единому тарифу надо перечислить не позже 28-го числа следующего календарного месяца. Перед этим, не позже 25-го числа, необходимо направить уведомление об исчисленных суммах.

- Фиксированные взносы в 2023 году для ИП за себя, а также за глав и участников КФХ составляют 45 842 рублей.

- Изменится отчётность по взносам: формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС отменяются, вместо них будут сдавать новый отчёт ЕФС-1. Отчёт СЗВ-М будет заменён Персонифицированными сведениями по физлицам.

Что делать, если у физлица несколько источников дохода

У человека может быть несколько работодателей. Может случиться так, что на каждом месте работы доход меньше 5 млн руб., а в сумме больше.

В таких случаях каждый работодатель начисляет НДФЛ по обычной ставке 13%.

Налоговики соберут всю информацию о доходах физического лица за год и если окажется, что общая сумма доходов превысила 5 млн руб., направят физическому лицу уведомление. Налогоплательщик сам должен будет заплатить недостающую сумму до 1 декабря следующего года (п. 6 ст. 228 НК РФ в редакции закона № 372-ФЗ).

Форму уведомления и порядок её направления пока не утвердили. Но для этого ещё есть время: полная информация о доходах физических лиц за 2021 год появится у налоговиков не ранее 30 апреля 2022 года, когда истекут сроки сдачи отчётности налоговых агентов и деклараций 3-НДФЛ.

Что запомнить о повышении ставки НДФЛ на доходы свыше 5 млн рублей в год

- Налоговые агенты должны удерживать НДФЛ по ставке 15% с выплат в пользу физических лиц, превышающих 5 млн рублей в год. Повышенная ставка применяется только к доходам из списка, определенного законом.

- У резидентов и нерезидентов РФ отличаются перечни видов доходов, на которые распространяется повышение НДФЛ. В обоих случаях в список входят доходы от трудовой деятельности.

- В 2021 и 2022 годах лимит в 5 млн рублей в год следует определять отдельно по каждому виду дохода. Начиная с 2023 года, для расчета лимита нужно будет суммировать все доходы физического лица из утвержденного законом перечня.

- Если физическое лицо получает доходы из нескольких источников, то каждый налоговый агент должен определять лимит только по своим выплатам. Если в итоге суммарный годовой доход физического лица превысит лимит, то ФНС пришлет ему уведомление, и налогоплательщик сам доплатит НДФЛ.

- НДФЛ по ставке 15% следует перечислять в бюджет на отдельные КБК. Ошибки в расчете повышенного НДФЛ, допущенные в квартале 2021 года, можно без штрафов исправить до 01.07.2021.

Нюансы расчетов подоходного налога

Стоит учесть такие законодательные требования, как лимиты по вычетам на НДФЛ. При таких доходах Семен устроился на эту работу с 1 апреля. И при таком доходе он уже по итогам за август пересечет границу в 350 000 р. Поэтому с сентября и до конца 2019 года он стандартные вычеты на детей получать не будет. И если в последующие месяцы Семену дадут матпомощь, то у Семена высчитают с нее налог 13%, потому что лимит для этого года в 4000 р. уже исчерпался.

Если у работника в течение месяца были командировки, больничные, отпуск, то рассчитать подоходный налог будет намного сложнее. Ошибки в таких вычислениях приводят к лишней работе — перерасчетам по налогам и зарплате. А также к таким неприятным последствиям, как штрафы и пени. Сумма штрафа, если неправильно рассчитать НДФЛ – это 20% от недоплаты и еще пеня, которая зависит от времени просрочки.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

- Работодатель удерживает налогов больше, нежели необходимо. Такое зачастую происходит по ошибке бухгалтера при начислении зарплаты.

- Сотрудник понес расходы, на которые полагаются налоговые вычеты (покупка недвижимости, оплата лечения и т.д.).

- Работник направил часть средств в пенсионный либо благотворительный фонды.

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

- доказать облагаемый доход;

- уплатить все налоги;

- удостовериться в праве претендовать на вычет;

- обратиться в инспекцию с пакетом документации.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Что запомнить о повышении ставки НДФЛ на доходы свыше 5 млн рублей в год

- Налоговые агенты должны удерживать НДФЛ по ставке 15% с выплат в пользу физических лиц, превышающих 5 млн рублей в год. Повышенная ставка применяется только к доходам из списка, определенного законом.

- У резидентов и нерезидентов РФ отличаются перечни видов доходов, на которые распространяется повышение НДФЛ. В обоих случаях в список входят доходы от трудовой деятельности.

- В 2021 и 2022 годах лимит в 5 млн рублей в год следует определять отдельно по каждому виду дохода. Начиная с 2023 года, для расчета лимита нужно будет суммировать все доходы физического лица из утвержденного законом перечня.

- Если физическое лицо получает доходы из нескольких источников, то каждый налоговый агент должен определять лимит только по своим выплатам. Если в итоге суммарный годовой доход физического лица превысит лимит, то ФНС пришлет ему уведомление, и налогоплательщик сам доплатит НДФЛ.

- НДФЛ по ставке 15% следует перечислять в бюджет на отдельные КБК. Ошибки в расчете повышенного НДФЛ, допущенные в квартале 2021 года, можно без штрафов исправить до 01.07.2021.

Подоходный налог с зарплаты — сколько процентов составляет

Отечественным НК предусмотрены следующие ставки НДФЛ в 2021 году:

Первая используется при налогообложении доходов учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 01.01. 2007 г. и процентов по выпущенным до 01.01. 2007 г. облигациям с ипотечным покрытием.

Вторая, то есть 13 %, – основная (п. 1 ст. 224 ТК) и применяется для налогообложения тех доходов налоговых резидентов, в отношении которых законодателями не установлено иное (вознаграждения за труд, премиальных, дивидендов, вырученных от продажи имущества средств).

Ставка 15% применяется для определенных категорий нерезидентов (подробнее об НДФЛ для иностранцев – в следующем разделе).

Ставка 30% применяется для расчета НДФЛ с доходов нерезидентов (кроме тех, к кому применимы 13 %), а также доходов по ЦБ (за исключением дивидендов), выпущенных российскими организациями, когда:

- они учитывают на счете депо депозитарных программ, иностранного номинального или уполномоченного держателя;

- их получателем не были предоставлены налоговому агенту сведения согласно положениям ст. 214.6 НК.

Иностранец-резидент лично уплачивает НДФЛ с доходов, полученных за рубежом.

По самой высокой ставке налога, то есть 35 %, облагаются, без применения вычетов, средства резидентов, перечисленные во втором пункте ст. 224 НК (к примеру, выигрыши и призы, проценты по депозитам и так далее).

При этом, если в 2017 г. выигрыши облагались все, без учета их размера, то в этом году налог удерживается с суммы, превышающей 4.000 р. (п. 28 ст. 217 НК). В противном случае уплачивать его не нужно.

Кроме того, ранее физлица самостоятельно платили НДФЛ c выигрыша любого размера, а сейчас удерживать его должен субъект, организующий конкурс или розыгрыш призов (однако, исключительно с дохода, превышающего 15.000 руб.). С выигрыша в размере 4.000-15.000 руб. НДФЛ, как и прежде, уплачивается его получателем (подп. 5 п. 1 ст. 228 НК).

Порядок расчета налога

Для того, чтобы самостоятельно рассчитать НДФЛ, нужно знать два параметра:

- налогооблагаемую базу;

- ставку налога.

Первый показатель – это фактически тот размер дохода, который получил резидент или не резидент.

Ставка – это фиксированная величина, прописанная в НК. Она может быть от 9 до 35%.

Определив два показателя, следует перемножить их и разделить на 100.

Это выглядит примерно так: доход (рубли)*ставка (%)/100.

Теперь остается определиться с размерами ставок. Большинство ситуаций, которые случаются с резидентами, предполагают использование базовой величины в 13%. Например, при зарплате в 10 000 рублей удержание по НДФЛ составит именно 1300 рублей.

Ставка в 9% используется:

- дивиденды, которые были выплачены акционерам до начала 2015;

- процентные платежи по облигациям с ипотечным покрытием (главное условия – такие облигации выпущены до начала 2007).

Ставка в 13% используется:

- заработная плата и другие выплаты по трудовому договору;

- выплаты по гражданско-правовым отношениям;

- дивиденды (полученные после 1 января 2015 года);

- доход от реализации имущества, сдачи его в аренду.

По ставке 15% облагается лишь единый вид дохода – дивидендные платежи, которые получены нерезидентами Росси от отечественных компаний.

Все доходы нерезидентов, кроме тех, что облагаются по 13%, подлежат налогообложению под 30%.

Налоговый вычет на ребенка в 2019 году

Налоговый вычет позволяет уменьшить сумму отчисляемого налога или вернуть часть уже уплаченных в течение года взносов. Налогоплательщикам, на обеспечении которых находятся дети (в том числе усыновленные, взятые под опеку или в приемную семью), предоставляются следующие виды налоговых вычетов:

Максимальная сумма фактически возвращенных средств по всем социальным вычетам налогоплательщика (исключая обучение детей и дорогостоящее лечение) в совокупности может составить до 15600 руб. в год, а размер возмещенных семье средств за обучение каждого из детей — до 6500 руб. в год.

В 2019 году на рассмотрение в Госдуму внесен законопроект, предусматривающий двукратное увеличение налогового вычета на обучение.

Подоходный налог с заработной платы

- алиментов;

- пенсионных выплат;

- стипендиального обеспечения;

- материальной помощи;

- донорских вознаграждений;

- командировочных расходов;

- выходного пособия при увольнении;

- возмещении ущерба здоровью;

- иных видов компенсационных выплат.

- производится начисление зарплаты за период, при этом учитываются различные доплаты и коэффициенты;

- выясняется, какие виды доходов подвергаются налогообложению;

- определяется статус налогоплательщика для расчета и уплаты подоходного налога с зарплаты;

- осуществляется анализ прав налогоплательщика на вычеты;

- из суммы зарплаты вычитается размер дохода, не подлежащий налогообложению, а также вычеты;

- производится расчет НДФЛ по соответствующей ставке.

Ограничения по зарплате

Налоговый вычет — это сумма возврата уплаченного вами НДФЛ, которую работодатель автоматически вычитает и переводит в налоговую.

Например, вы решили получить возврат процентов по ипотеке за прошлый год. В итоге вам вернут сумму, которая будет положена из расчета 13% от суммы выплаченных процентов банку за указанный период, но не более суммы уплаченных налогов в указанном году.

Пример: ваш годовой доход до налогообложения составил 720 000 рублей (зарплата — в среднем по 60 000 в месяц). С этой суммы вы заплатили НДФЛ 13% в размере 93 600 рублей. Соответственно, в 2022 году вы сможете получить вычет до 93 600 рублей.

Узнать, какая сумма вам полагается за определенный год, можно из справки 2-НДФЛ, которая по вашему запросу предоставляется работодателем в любой момент.

В 6-НДФЛ нужно будет указывать новые коды доходов и вычетов.

В справках к форме 6-НДФЛ надо будет указывать новые коды доходов и вычетов по НДФЛ. Внесли коды для сделок с цифровыми финансовыми активами, коды для социального налогового вычета.

Проект поправок в приказ с кодами опубликован на федеральном портале.

Новые коды доходов, в частности, такие:

- 2540 — доход в натуральной форме в виде цифровых финансовых активов или цифровых прав, включающих одновременно ЦФА и утилитарные цифровые права;

- 2650 — матвыгода от приобретения ЦФА у взаимозависимых лиц;

- 3032 —выплата в денежной форме, связанные с выкупом ЦФА;

- 3100 — доходы по договору о приемной семье, договору о патронатной семье;

- 3110 — компенсации от госорганов и общественных объединений за время исполнения государственных или иных обязанностей.

Новые коды вычетов, в том числе, такие:

- 290 — расходы по приобретению ЦФА;

- 330 — взносы в НПФ;

- 332 — взносы на добровольное страхование жизни.

Все организации, ведущие коммерческую деятельность на территории страны, должны удерживать НДФЛ с заработной платы и прочих доходов своего персонала. Ставка подоходного налога зависит от того, является ли сотрудник резидентом или нет.

Физические лица, являющиеся резидентами, оплачивают НДФЛ по ставке 13%.

Если работающий в компании сотрудник, за последний год отсутствовал в стране больше 183 дней, он считается нерезидентом. С доходов таких лиц работодатель обязан высчитывать налог 30%.

На заметку! Если из-за изменения налогового статуса работодатель удержал больше НДФЛ, чем положено, вернуть деньги возможно только через ФНС. Но компания может засчитать переплату по подоходному налогу в счет следующих платежей.

Также по 13% налоговой ставке работают следующие группы иностранцев, даже если они не являются резидентами страны:

- высококвалифицированные специалисты;

- иностранцы, работающие без виз, по патенту;

- трудоустроенные в РФ граждане государств, которые входят в состав ЕАЭС. К ним относятся Армения, Казахстан, Кыргызстан и Беларусь.

- иностранные граждане, получившие убежище в России;

- лица, признанные беженцами.

Налоговый агент обязан регулярно проверять статус своих сотрудников. Это делается каждый месяц, перед начислением оплаты труда. Итоговый статус проверяют в конце календарного года, 31 декабря.

Бывает, что в течение года сотрудник был резидентом Российской Федерации, но на 31 декабря изменил статус. В этом случае бухгалтер обязан пересчитать НДФЛ с 13% на 30% за весь предыдущий год.

Похожие записи:

- Пенсия по потере кормильца: кому положена, как получить и сколько платят

- Индексация пенсий военным пенсионерам в 2021 – 2023 годах

- Удерживаются ли алименты с премии по закону?

Источник: beri35.ru