Смена юридического адреса — суетное и хлопотное занятие для бухгалтера. И ладно, когда компания действительно «перебирается» с одного района в другой, это влечет изменение КПП компании. А вот ситуация, когда компания переезжает в офис на соседней улице, сложнее, так как вероятнее всего там КПП будет прежний, а вот ОКТМО изменится. И в этом случае бухгалтер теряется.

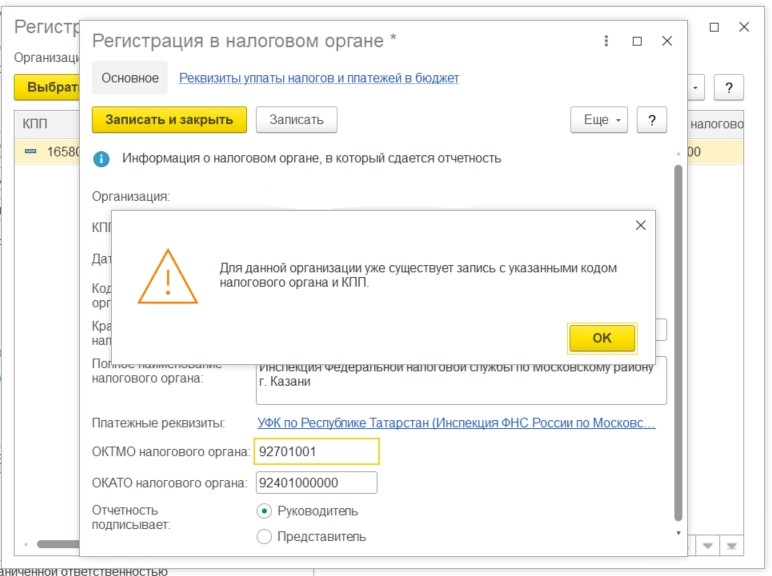

Ведь если в реквизитах организации попытаться внести новый ОКТМО, то программа выдаст ошибку: «Для данной организации уже существует запись с указанными кодом налогового органа и КПП». Что делать?

В этой публикации расскажем, как можно обхитрить 1С: Бухгалтерию предприятия ред. 3.0 и добиться нужного результата.

Для устранения этой ошибки пойдем на хитрость.

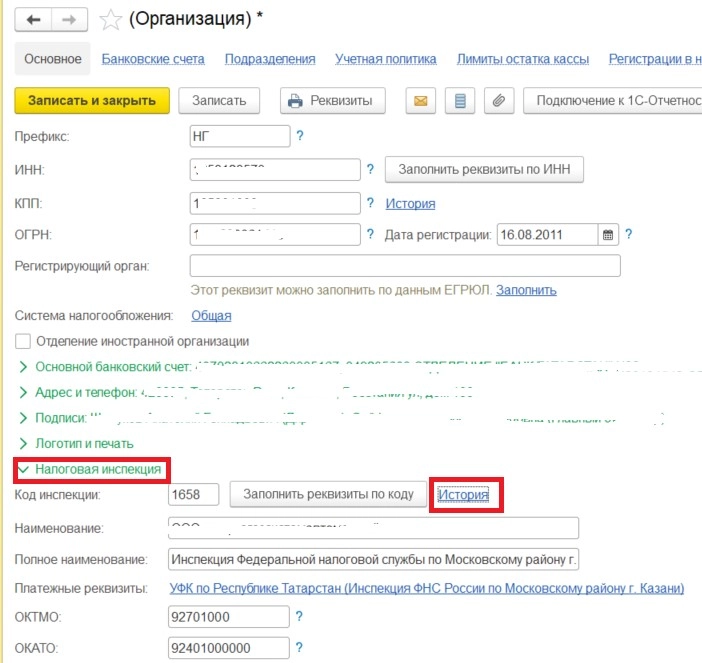

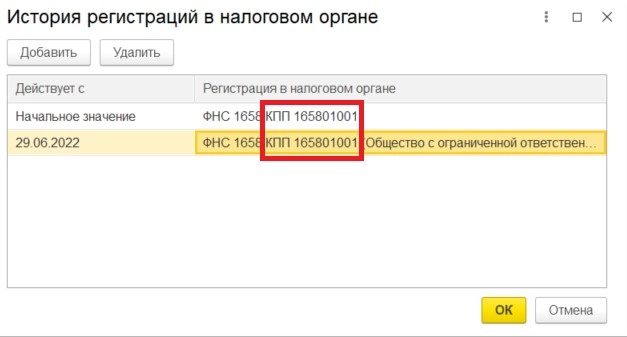

В разделе «Главное» — «Реквизиты организации» зайдем на вкладку «Налоговая инспекция» и нажмем синюю гиперссылку «История».

Ошибка при выгрузке декларации по НДС “В разделе 8(9) указаны некорректные ИНН/КПП продавца”

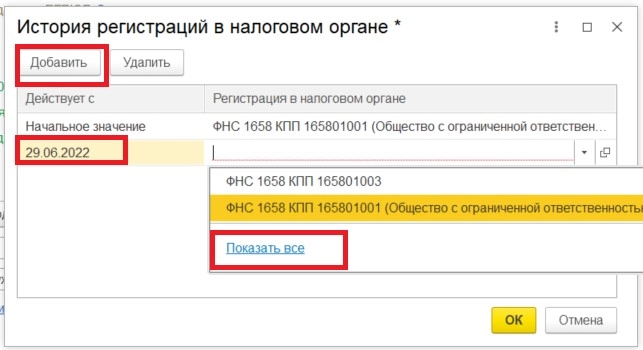

Далее по кнопке «Добавить» создаем новую строку, указываем дату, с которой произошло изменение ОКТМО и переходим в справочник «Регистрация в налоговом органе» по кнопке «Показать все»

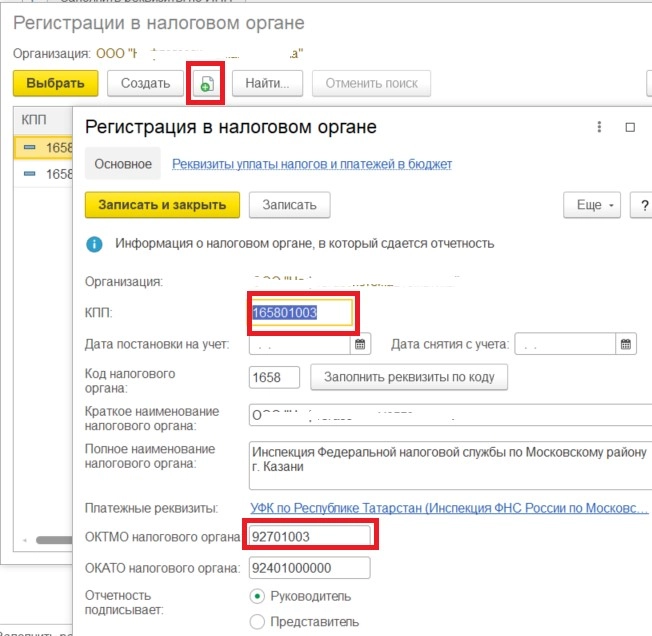

Нам необходимо скопировать регистрацию в налоговом органе, изменить ОКТМО на нужный, и КПП изменить на любой другой, отличный от предыдущей регистрации.

В нашем примере верный КПП был 165801001, специально придумаем новый КПП, например, 165801003 (разница в последней цифре).

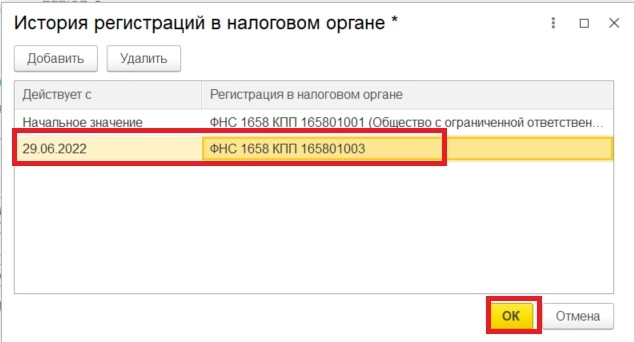

Нажимаем кнопку «Записать и закрыть», выбираем новое созданное значение в историю. Нажимаем «ОК».

Сохраняем изменения в справочнике «Организация».

Теперь нам необходимо изменить КПП на нужный. Сделать это можно с помощью специальной обработки «Групповое изменение данных» в разделе «Администрирование» — «Обслуживание» — «Корректировка данных».

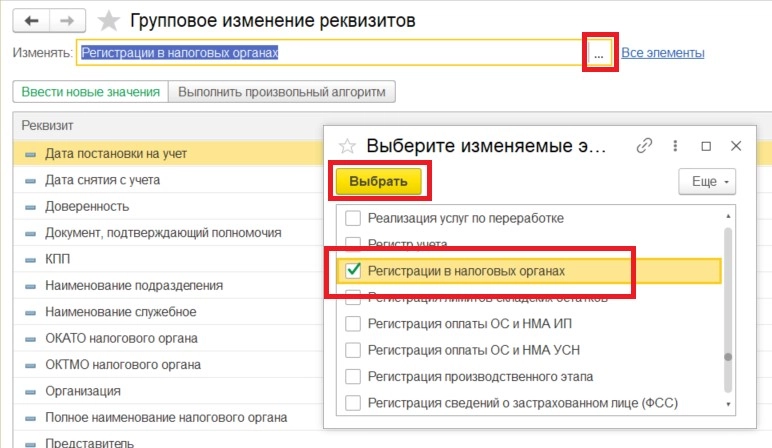

Выбираем для корректировки справочник «Регистрация в налоговых органах».

Нажимаем на . (многоточие) и выбираем «Регистрацию в налоговых органах», далее кнопка «Выбрать».

Ошибка при выгрузке алкогольной декларации ИП без КПП

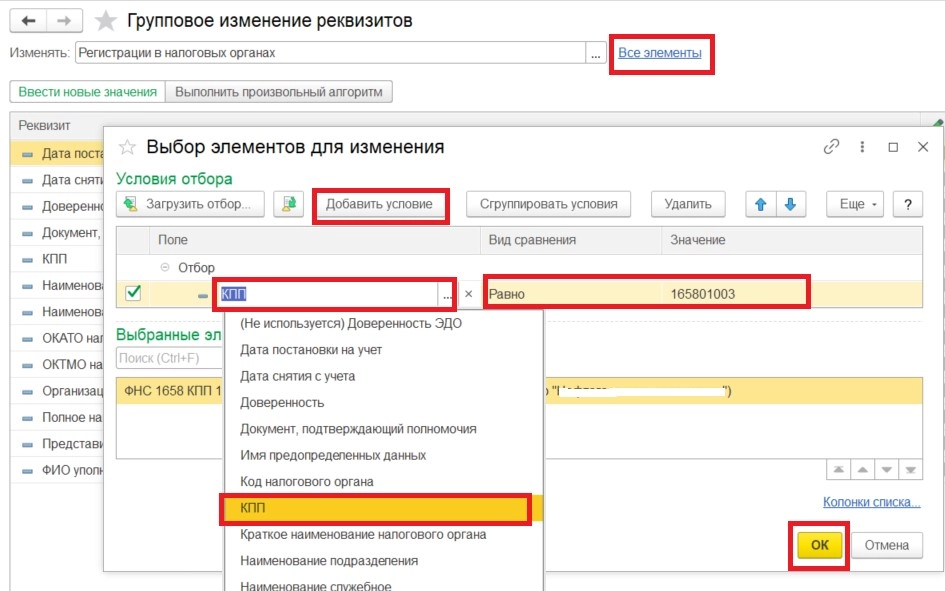

Изменить требуется только один элемент. Поэтому установим отбор.

Выберем созданную нами регистрацию: «Все элементы» — «Добавить условие» — выбираем «КПП» из списка, вид сравнения «равно» и наш неверный (специально придуманный) КПП.

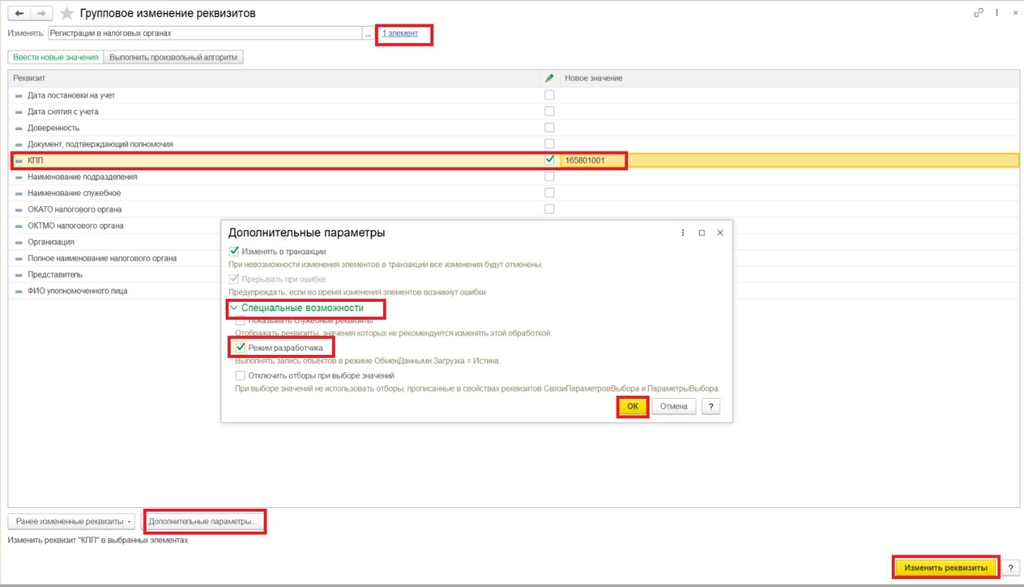

Для корректировки был отобран 1 элемент. Установим тот КПП, который нам необходим.

Для этого переходим в дополнительные параметры. На вкладке «Специальные возможности» установим флажок «Режим разработчика». Именно в таком режиме 1С не проводит ни каких проверок при записи элемента справочника. Нажимаем кнопку «Изменить реквизиты».

Программа выполнит заданное изменение реквизитов.

Для проверки заходим обратно в «Реквизиты организации» раздела «Главное». Щелкнув по гиперссылке «История налогового органа», можно увидеть, что КПП изменился на нужный нам.

Юридический центр «Взгляд» — комплексная правовая защита для вас и вашего бизнеса, поможем в любой ситуации. Начните сотрудничество с индивидуальной бесплатной консультации.

Источник: view.legal

По причине ошибки в кпп

Нельзя отказать в приеме декларации и приостановить операции по банковскому счету компании из-за неверно указанного КПП. Так решили в финансовом ведомстве, опираясь на то, что перечень оснований, по которым инспекция может отказать в приеме налоговой декларации, исчерпывающий. И ошибка в КПП таким основанием не является Письмо Минфина от 04.07.2013 № 03-02-07/1/25589.

Отметим, что и штраф за непредставление декларации в подобной ситуации будет неправомерен Письмо УФНС по г. Москве от 22.02.2011 № 16-15/016774. Если налоговики на местах все же посчитают такую ошибку в декларации наказуемым нарушением, пишите жалобу в региональное УФНС. Полагаем, что помощь суда здесь не потребуется, хотя и арбитры тоже на стороне налогоплательщиков Постановление ФАС Восточно-Сибирского округа от 26.04.2007 № А33-16552/06-Ф02-2254/07.

Есть в платежных поручениях ошибки, которые считаются существенными, а есть и несущественные. Существенные ошибки нужно исправлять обязательно, иначе налог будет считаться неуплаченным. А нужно ли исправлять несущественную ошибку в налоговой платежке и всегда ли это возможно?

Существенные ошибки

Для платежного поручения предусмотрен типовой бланк.

Платежки на перечисление налоговых платежей заполняют в особом порядке.

Существенными ошибками в платежных поручениях на уплату налогов, влекущими начисление финансовых санкций, признаются две: неправильное указание счета получателя (казначейства) и наименования банка (пп. 4 п. 4 ст. 45 НК РФ).

В этом случае платеж считается неисполненным, его нужно перечислить заново. При этом за несвоевременную уплату налога или страхового взноса будут пени.

Несущественные ошибки

Несущественными ошибками в налоговой платежке считаются те, которые не привели к недоплате налога в бюджет. Например, это ошибочно указанные основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства.

Не считается критичной и ошибка в КПП получателя или плательщика (поля 103 и 102 платежного поручения) — налоговое обязательство считается выполненным.

Но что означает «несущественная» ошибка для плательщика?

На практике из-за некорректного КПП невозможно идентифицировать получателя или отправителя бюджетного платежа. А деньги, хоть и поступили в бюджет, будут отнесены к невыясненным поступлениям.

Пока платеж находится в обработке в банке, ошибку в КПП легко исправить — направить уточняющее письмо.

Если платежка с ошибкой исполнена, проблему придется решать с налоговой инспекцией.

Как уточнить КПП

Как уточнить платежное поручение, когда ошибка допущена в реквизите КПП налогоплательщика (поле 102 платежки), разъяснила ФНС в письме от 24 декабря 2019 г. № КЧ-4-8/26565.

Уточнить такой платеж можно, если соблюдены условия, установленные пунктом 7 статьи 45 НК РФ. А именно:

- с момента оплаты не прошло три года;

- средства в бюджет зачислены.

Для уточнения платежки необходимо подать в инспекцию заявление и приложить подтверждающие документы. Его можно направить на бумаге или в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет.

Уточнить налоговый платеж можно только полностью, а не частично.

Когда придется платить заново

На основании заявления об уточнении платежа налогоплательщика инспекция принимает решение об уточнении платежа.

Решение об уточнении платежа примут только тогда, когда это уточнение не повлечет за собой возникновения недоимки (п. 7. ст. 45 НК РФ).

Если недоимка не возникает, инспекция уточнит платеж и пересчитает пени, начисленные на сумму налога, за период со дня его фактической уплаты в бюджет до дня принятия решения об уточнении платежа.

Уведомить плательщика о принятом решении об уточнении платежа инспекция должна в течение 5 дней со дня его принятия.

Заполнение платежных поручений требует особой внимательности. При неверном заполнении реквизитов платежи в банке не проходят и у плательщиков возникают проблемы с последующим возвратом денежных средств, их розыском и уточнением. Обязательные к заполнению реквизиты утверждены Положением Центробанка РФ № 383-П от 19.06.2012 г. (ред. от 11.10.2018), среди них указан и КПП — код причины постановки на учет налогоплательщика.

Почему КПП нужно обязательно указывать в платежном поручении

Если неверно указан КПП в платежном поручении, у компании-плательщика может и не возникнуть проблем с проведением платежа в банке. Неприятности могут возникнуть при зачислении платежа в банке получателя, и их масштаб зависит от типа платежа и категории получателя.

КПП состоит из 9 цифр и указывается только в отношении юридических лиц и бюджетных учреждений. Первые 4 цифры — это код налоговой инспекции, в которой налогоплательщик состоит на учете в данный момент, следующие 2 цифры — код постановки и остальные 3 — номер порядка постановки по соответствующему основанию.

В платежном поручении КПП указывается:

- для отправителя платежа — в поле 102;

- для получателя платежа — в поле 103.

ИП при отправке платежа в графе «КПП» отправителя проставляют 0 или оставляют это поле пустым.

Выделяют 2 основных типа платежных поручений:

- Платежи по налогам, сборам и т.п. в ИФНС и фонды, когда получателем является Управление Федерального Казначейства (УФК) в конкретном регионе.

- Платежи коммерческим и некоммерческим компаниям, поставщикам, покупателям, прочим контрагентам, в том числе и физическим лицам.

Для бюджетных платежей предусмотрены дополнительно заполняемые поля. Неправильное указание КПП при формировании бюджетных платежек чревато гораздо большими неприятностями, чем при отправке платежей прочим контрагентам. Рассмотрим последствия для каждого типа оформляемых банковских документов и алгоритм последующих действий.

Неверный КПП в платежном поручении на оплату контрагенту

Сотрудники, составляющие платежные поручения, в платежках иногда указывают неверный КПП получателя или самого отправителя. При составлении платежных документов в системе «Банк-клиент» риск неверного указания КПП собственной фирмы минимален, такие искажения обычно возникают при ручном заполнении платежных документов. Ошибки случаются и по вине контрагента, который не уведомляет своевременно о смене своих реквизитов, включая КПП.

Если в платежном поручении неверно указан КПП плательщика или получателя, а остальные реквизиты правильные, волноваться не следует. Такая ошибка позволяет идентифицировать получателя или отправителя, поэтому банки, как правило, проводят платежи без замечаний.

Но проблемы могут возникнуть при зачислении платежа в банке получателя: в отдельных случаях банки запрашивают уточнение реквизитов. Поэтому если вы ошиблись и указали неверно КПП получателя, вначале уточните у него, поступили ли ему деньги. Если нет — можно отправить письмо в свой банк об уточнении реквизитов. Другой вариант при непроведении платежа из-за неверного КПП — дождаться возврата денег на свой счет и повторить перевод средств контрагенту.

Неверный КПП в платежном поручении на уплату налогов

Если при отправке в банк налогового платежа был неверно указан КПП получателя или плательщика, такая ошибка не считается критичной, и налоговое обязательство считается выполненным. Существенными ошибками, влекущими начисление финансовых санкций согласно пп. 4 п. 4 ст. 45 НК, признаются лишь неправильное указание счета получателя (казначейства) и наименования банка – в этом случае платеж считается неисполненным, его придется произвести заново, а за не своевременную уплату налога или страхового взноса необходимо перечислить пени.

На практике при ошибке в поле 102 (КПП плательщика) платежи в ИФНС зачисляются и считаются исполненными, но некорректный КПП не позволяет точно идентифицировать получателя или отправителя бюджетного платежа — поэтому, при неверном указании КПП в поле 103 или 102 деньги будут отнесены к невыясненным поступлениям. Налогоплательщику необходимо будет написать в ИФНС письмо об уточнении платежа в произвольной форме и приложить платежное поручение с отметкой банка. Либо написать заявление о розыске платежа, также приложив платежку. В течение 30 дней инспектор найдет и уточнит платеж датой списания средств. Пени при этом начислены не будут.

Аналогичные неприятности возникают при проведении платежей на счет ФСС: фонд не сможет точно определить отправителя денег, и перевод придется уточнять. При уточнении платежей, ушедших в ФСС, заявление пишется по специальной разработанной форме, размещенной на сайте Фонда, к которой также прикладывается копия платежки.

Таким образом, ошибка при заполнении КПП в платежном поручении критичной не является. Важно помнить, что пока платеж находится в обработке на исполнении, все легко исправить, направив уточняющее письмо банку. Сложнее обстоит ситуация с уже исполненными ошибочными платежами, но и в этом случае проблема решаема.

Источник: xn—-ctbeac1atud4aaxcs.xn--p1ai