Своевременная сдача отчётности, включая нулевую – обязанность всех организаций и предпринимателей. Это необходимо делать даже при условии, когда деятельность фактически не осуществлялась, и организация не производила начислений заработной платы работникам и не совершала никаких сделок. Нулевая отчётность сдается тогда, когда компания состоит на учёте в налоговой и других госорганах, но ее деятельность считается приостановленной. Виды подаваемых «нулевок» находятся в прямой зависимости от спецрежима, характера деятельности компании, наличия/отсутствия наемных работников, используемой системы налогообложения и прочих факторов.

- Нулевые отчеты

- Когда и как сдается нулевая отчётность

- Нулевые отчёты для ООО на УСН

- Как заполняются документы

- ООО на ОСНО: состав нулевой отчётности

- Какую нулевую отчётность обязан сдавать ИП

- Ответственность за непредставление нулевой отчётности и возможные последствия

- Нулевая отчётность: нюансы

Все ли отчёты бывают нулевыми?

Нет! Потому что существует информация, которую невозможно «обнулить». И этой информацией необходимо поделиться с госорганами. К примеру, годовая бухгалтерская отчётность нулевой быть не может, поскольку у каждого ООО есть уставной капитал.

Что будет, если не сдать налоговую отчетность

Кроме того, любая компания обязана предоставлять каждый месяц сведения о трудовой деятельности лиц, зарегистрированных в качестве наемных работников (при условии их наличия). Это предполагает подготовку форм СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД и последующую их сдачу.

Юридические лица и ИП, заключающие с гражданами договоры ГПХ (гражданско-правового характера), должны знать, что они обязаны выполнять функции налоговых агентов. Это предполагает предоставление сведений во внебюджетные фонды, начисление и уплату НДФЛ и страховых взносов в ПФР за каждого контрагента, выполняющего работы или оказывающего услуги в соответствии с условиями договора ГПХ. Во всех прочих случаях отчёты по декларации УСН, 4-ФСС, 6-НДФЛ, расчетам по страховым взносам (РСВ) составляются без конкретных цифр. То есть, в них ставятся нули и прочерки.

Когда и как сдается нулевая отчётность?

Компания, приостановившая деятельность, должна сдавать те же отчёты, которые она сдавала в то время, когда деятельность осуществлялась. Хотя, многое зависит от ситуации. К примеру, если компания без наемных работников направлялась извне, а ее директор уже уволился, то требуется заняться подготовкой и сдачей только формы СЗВ-СТАЖ. Все перечисленные выше – не нужны, включая 4-ФСС.

Если приостановка деятельности компании связана с ее ликвидацией в недалёком будущем, то отчётные документы готовятся и сдаются заблаговременно. Более точную информацию можно получить, обратившись в госорганы. И это будет не только налоговая инспекция, но и служба статистики, внебюджетные фонды.

Сдача нулевых отчётов осуществляется в аналогичном порядке, и в аналогичные сроки, что и ненулевых. При этом, каждой компании рекомендуется тщательно следить за всеми изменениями, которые тесно связаны с текущими экономическими и геополитическими событиями. К тому же, государство имеет свойство «давать послабления» или наоборот – «закручивать гайки». Помимо этого, в 2023 году планируется объединение Пенсионного фонда и ФСС с целью создания новой структуры — Социального фонда. Это неизбежно повлечет за собой изменения!

На данный момент, задача каждого субъекта бизнеса – подготовить и сдать в установленные сроки достоверную отчётность. Если у контролирующих органов возникнут малейшие подозрения по поводу корректности представленной информации, то вряд ли компании-нарушителю удастся избежать выездной проверки! Существует ответственность и за несвоевременное предоставление сведений. Чтобы отчётность сдавалась точно в срок, имеет смысл воспользоваться услугами операторов ЭДО. Современные сервисы позволяют правильно формировать, проверять и своевременно отправлять отчёты.

Нулевые отчёты для ООО на УСН

Работа на «упрощенке», а официально — упрощённой системе налогообложения, предполагает предоставление отчётности даже при условии неосуществления деятельности и отсутствии наемных работников. «Упрощенцам» не нужно сдавать декларации по прибыли и НДС. Их обязанность — сдать декларацию, информирующую налоговиков о прибыли и затратах. И это – не единственный документ, поскольку, помимо декларации по УСН, ИФНС может потребовать КУДиР. И вообще, существует минимальный перечень, в состав которого входит:

- СЗВ-СТАЖ и СЗВ-М;

- 4-ФСС;

- РСВ;

- Статистические отчёты;

- Отчёт о финансовых результатах;

- Бухбаланс.

Как заполняются документы?

Между стандартными формами и «нулевками» нет особых отличий, при этом отдельные разделы можно пропускать, ставить прочерки или нули. Бывают случаи, когда проще предоставить информационное письмо, чем заполнять форму. Нулевая декларация по УСН имеет состав, зависящий от объекта налогообложения. Но титульный лист заполняется всегда!

Если компания работает по системе «доходы», то оформлению подлежат разделы 1.1 и 2.1.1. Система «доходы минус расходы» требует оформления разделов 1.2 и 2.2. Отсутствие движения по счетам и кассе на протяжении года даёт компании законное право на подачу единой упрощённой декларации.

Упрощённая бухгалтерская отчётность состоит из отчета о финансовых результатах и бухгалтерского баланса, который нулевым быть не может. Ведь, после регистрации ООО учредители вносят уставной капитал, на что им отведено четыре месяца. Но если ООО зарегистрировано недавно, то в активе отображается дебиторская задолженность, поскольку уставной капитал ещё не внесён. Что касается отчётности по сотрудникам, то она сдается обязательно! Информацию о необходимости предоставления статистических отчётов можно получить на официальном сайте Росстата.

ООО на ОСНО: состав нулевой отчётности

Общая система налогообложения – не самая лучшая, но для некоторых компаний она является единственным вариантом. Если субъект бизнеса деятельность не осуществлял, то ему всё равно необходимо отчитаться. Примечательно, что декларацию по налогу на имущество сдавать не надо, если у компании отсутствует недвижимость, являющаяся объектом налогообложения. Перечень обязательных отчётов-«нулевок» для компаний на ОСНО выглядит так:

- Декларация по НДС. Заполняется по установленной форме, сдается в электронном виде. Заполнению подлежит титульный лист и первый раздел, в котором ставятся прочерки (строки 030-095).

- Декларация по налогу на прибыль. Порядок заполнения зависит от особенностей работы компании. К примеру, если она ежемесячно вносит авансовые платежи по фактической прибыли, то в декларации за промежуточные периоды обязательно должен быть титульный лист, подраздел 1.1 и лист 2. Во всех прочих случаях к листу 2 добавляются Приложения 1 и 2.

- Единая упрощённая декларация. Её подают компании, не имеющие объектов налогообложения, и у которых по счетам и кассе отсутствовали любые движения. Упрощённая декларация является альтернативой декларациям, обозначенным в пп. 1 и 2.

- Бухгалтерская отчётность. В ее состав входит отчёт о финансовых результатах и бухбаланс. В этих документах заполняется раздел, в котором указывается информация о компании. В пассивах бухбаланса отражается уставной капитал.

- РСВ. Нулевой расчет по страховым взносам сдается в том случае, если компания не работала и не делала страховых отчислений. В состав документа, помимо титульного листа входит первый и третий раздел, где указываются данные руководителя и иных лиц, в отношении которых страховые отчисления не производились.

- 4-ФСС. Если нет никаких показателей, то прочерки ставятся во всех графах и столбцах таблиц. Титульный лист заполняется обязательно. Данный отчет нужно сдавать ежеквартально.

- СЗВ-СТАЖ и СЗВ-М. Это – ненулевые отчеты, что предполагает наличие в них хотя бы одной заполненной строки. Здесь подразумевается учредитель. Примечательно, что в такие отчёты включаются все сотрудники, работающие, как по трудовым, так и по гражданско-правовым договорам.

- Отчетность в Росстат. Сдается, если в этом есть необходимость, которая определяется после обращения к сервису Росстата. Стоит отметить, что отдельные виды нулевых отчётов предоставляются только в том случае, если в жизни компании имело место быть какое-то определённое событие. Например, задержка зарплаты.

Какую нулевую отчётность обязан сдавать ИП?

Бизнесмен, работающий «один и на себя», отчётность по НДФЛ не предоставляет. Но когда у него есть наемные работники, которым он платит зарплату, то это предполагает сдачу формы 6-НДФЛ. Предприниматель, ни разу не выплативший зарплату работникам в отчетном периоде, не является налоговым агентом. Следовательно, у него нет необходимости заполнять форму 6-НДФЛ, а в «нулевом виде» подобные отчёты не предоставляются! При этом, очень рекомендуется направлять в территориальную ИФНС письмо с указанием того факта, что в отчетном периоде выплаты наемным работникам не производились.

Если же ИП по закону обязан заполнять и предоставлять декларацию по форме 3-НДФЛ, то он сможет представить ее в формате «нулевки», но при условии, что на протяжении одного года деятельность не осуществлялась и доходов предприниматель не получал. Что касается отчётности по страховым взносам во внебюджетные фонды, то она сдается только при условии наличия наемных работников. Если же их нет, то сдавать отчётность (СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ) не нужно. Формы СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ – явно ненулевые, чего нельзя сказать о 4-ФСС и РСВ.

ИП, работающий на ОСНО, подает нулевую декларацию по НДС, при условии, что операции купли-продажи не производились на протяжении всего отчётного периода. ИП на УСН заполняет нулевую декларацию по аналогии с ООО. Но при наличии некоторых нюансов предпринимательской деятельности в состав «нулевки» по УСН могут быть включены разделы 2.1.2 и 3.

Ответственность за непредставление нулевой отчётности и возможные последствия

Сдача нулевой отчётности должна быть своевременной. Если пропустить сроки, отведенные законом или вообще «забыть» об обязанности предоставления сведений, то у налоговой инспекции автоматически появляется ряд полномочий. К примеру, она может приостановить операции по расчетным счетам или заблокировать их.

Стоит отметить, что за несдачу «нулевки» предусмотрены и штрафные санкции. Причём размер штрафа – минимальный по причине отсутствия налога как такового. Его размер составляет 1000 рублей, а накладывается он на ООО.

Должностное лицо – главный бухгалтер или директор тоже может быть «наказан рублем», а размер штрафа – ещё меньше 300-500 рублей! Не злостные нарушители могут и вовсе — отделаться предупреждением. Штрафы за несдачу 4-ФСС и РСВ – варьируют в этих же пределах. Что касается штрафов за несдачу СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ, то здесь не все так просто.

Потому что штраф в размере 500 рублей накладывается за каждого гражданина, сведения о котором отображаются в отчёте. Но и это ещё не всё. Когда госорганы видят, что компания предоставила нулевую отчётность, то у них сразу же возникают подозрения. Поэтому, нужно быть готовым к тому, что придется давать объяснения!

Нулевая отчётность: нюансы

Неосуществление деятельности предполагает отсутствие движения активов компании и любых коммерческих операций. Следовательно, если за отчётный период было даже однократное списание денежных средств с расчетного счета, включая плату за его обслуживание и покупку хозяйственного инвентаря, то является веским основанием для того, чтобы считать бухгалтерский баланс ненулевым! Стоит отметить, что термин «нулевой баланс» — некорректен, так как в бухбалансе отображаются все активы и пассивы, и как минимум – уставной капитал, либо дебиторская задолженность учредителей по взносам в него.

Подвергнуться штрафным санкциям за неправильно составленный отчёт или несвоевременную его подачу – это не самая большая неприятность. Потому что каждый специалист, ответственный за это мероприятие, имеет все шансы сдать отчёт с прочерками и нулями, поставленными не в тех местах. Это станет основанием для проверки или вызова в налоговую инспекцию для дачи объяснений. Потому что всего один некорректно заполненный отчёт может поставить под сомнение всю отчётность, сданную ранее. Но риски не только в этом, поскольку для каждого отчёта предусмотрен свой срок сдачи, нарушение которого неизбежно влечет за собой неприятности.

Источник: premier-partner.ru

Штраф за несдачу декларации ИП

Законодательством определены четкие сроки подачи отчетной документации для предпринимателя. Сюда относится налоговая декларация ИП или документы, которые сдаются во внебюджетные фонды. Несвоевременная подача сведений является основанием для привлечения хозяйствующего субъекта к административной ответственности. Попробуем разобраться, какой штраф за несдачу декларации ИП и что сделать, чтобы избежать штрафных санкций?

Что такое отчетный период

При подаче документов в контролирующие органы существует такое понятие, как отчетный период. Под этим термином понимается временной отрезок, предоставляемый предпринимателю для подготовки бухгалтерской документации или иных бумаг. Соблюдение сроков позволяет избежать штрафа за несдачу декларации ИП.

Индивидуальный предприниматель несет личную ответственность по соблюдению сроков подачи и правильности заполнения документов. Обычно на протяжении отчетного периода у бухгалтера или ИП много других дел, поэтому довольно часто сроки не выдерживаются. Это приводит к появлению ошибок и наложению штрафа за несдачу декларации. Чтобы избежать дополнительных проблем с фискальной службой его оплата должна производится по правильному КБК (код бюджетной классификации).

Если предприниматель работает самостоятельно, т. е. без наемных работников, то в контролирующие органы ему достаточно подавать нулевую отчетность. В остальных случаях заполнением документации занимается бухгалтерия.

Действующие наказания на несвоевременную сдачу

По закону налоговые отчеты подаются в соответствии с выбранной системой налогообложения:

- при работе на УСН предпринимателю следует отчитаться за прошедший год. Крайний срок подачи отчетных документов – 30 апреля;

- при выборе ЕНДВ отчитываться придется каждый квартал;

- более сложная система действует для предпринимателей, работающих по ОСНО. Им нужно подавать документ по форме 3-НДФЛ, а также отчитываться каждый квартал по НДС. Дополнительно сдаются отчеты по форме 4-НДФЛ.

При несоблюдении сроков подачи или неполноте необходимых бумаг налоговым агентом можно получить штраф за несдачу налоговой декларации. Начислением штрафов за несдачу декларации ИП занимается налоговая служба. С 2017 года функции надзора по своевременности подачи сведений об уплате страховых взносов перешли к ФНС. Теперь при определении сроков и сумм отчислений нужно руководствоваться ст.431 НК РФ.

Какой штраф грозит за несдачу декларации ИП?

Несвоевременная подача установленных законом отчетных сведений влечет наложение штрафных санкций в размере 5% от суммы, которую требовалось внести в бюджет (ст.119 НК РФ). Минимальный размер штрафа за несдачу декларации составляет 1 000 руб.

Закон содержит требования о подаче нулевой отчетности. Даже при отсутствии деятельности во время отчетного периода предпринимателю потребуется подавать «нулевку». Штраф за несдачу нулевой декларации ИП в установленные законом сроки составляет 1000 руб. Максимальная сумма штрафа за несдачу декларации ИП на УСН составляет не более 30% от суммы начисленного налога.

Следует учитывать, что осуществление деятельности предпринимателя на НДС требует соблюдения определенных правил. Одним из них является подача документации в электронном виде. Несоблюдение этого требования приведет к тому, что отчетность будет считаться не поданной. Следовательно, предпринимателю выпишут штраф за несдачу декларации по НДС.

На видео: Штраф за неподанную декларацию

Санкции по нарушениям сроков сдачи отдельных документов

Поскольку существует несколько систем налогообложения, по которым может работать предприниматель, а также различные виды налогов, то сумма штрафных санкций может быть различна:

- УСН. При «упрощенке» подача отчетности осуществляется по итогам года, но не позднее установленного законом срока. Несвоевременная подача сведений в налоговые органы или иные фонды влечет наложение штрафа за несдачу декларации по УСН. Сумма штрафных санкции будет составлять 5% от общей суммы налогов, но не менее 1 000 руб. Максимальное значение штрафа за несдачу упрощенной декларации не должно превышать 30%. Также при нарушении сроков сдачи отчетности предпринимателю придется оплатить максимальный размер взносов в ПФР.

- ЕНВД. На этой системе налогообложения отчетным периодом является квартал. Подать документы в ФНС требуется не позже 20 числа месяца, после отчетного периода, иначе предпринимателю грозит штраф за несдачу единой декларации (ст.346.32 НК РФ). Сумма штрафа за несдачу декларации по ЕНВД также составляет 5% от начисленных налогов. При этом он взимается за каждый месяц, когда ИП не отчитывался в налоговой службе.

- Нулевка. Предприниматель, который работает самостоятельно, должен сдавать нулевую отчетность. Штраф за несдачу нулевой декларации для ИП составит 1 000 руб. Также дополнительно придется уплатить 200 руб. за предоставления неподписанной формы и 500 руб., если нарушение допущено должностным лицом.

- Еще одной формой отчетности является декларация 3-НДФЛ. Штраф за несдачу этого документа составит 5% от суммы начисленного налога (ст.119 НК РФ). Если допускается просрочка уплаты, тогда налагается пеня. Ее размер составляет 1/300 ставки рефинансирования за каждый день просрочки.

Дополнительно со стороны контролирующих органов могут накладываться штрафные санкции при неисполнении предпринимателем установленных сроков подачи отчетности по определенному виду товаров (алкоголь) или отдельному виду налога:

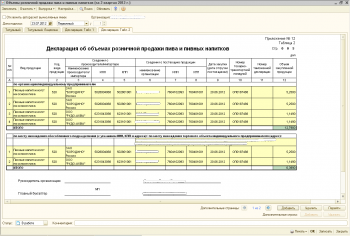

- По закону при реализации продукции, содержащей этиловый спирт, предпринимателю требуется отчитываться в Росалкогольрегулировании. Размер штрафа за несдачу декларации по алкоголю определяется ст.15.13 КоАП РФ. Накладывать штрафные санкции допускается только на юридическое лицо, поскольку по закону ИП запрещено торговать алкоголем. Несдача декларации по пиву влечет штраф в размере от 30 до 40 тыс. руб. для организаций и от 3 до 4 тыс. руб. для должностного лица. Аналогичные наказания предусмотрены за непредставление сведений по продаже другой спиртосодержащей продукции. При этом ИП нужно отчитываться по продаже алкогольной продукции из собственной винодельни.

- Штраф за несдачу декларации по имуществу. При наличии основных средств на балансе, организации отчитываются в ФНС (ст.373–374, 386 НК РФ). Нарушение сроков и правил подачи влечет наложение штрафа в размере 200 руб. по каждому обнаруженному факту (ст.126 НК РФ) или привлечение должностного лица к административной ответственности с наложением санкций в размере от 300 до 500 руб. (ст.15.6 КоАП РФ). Однако это правило касается исключительно юридических лиц. ИП не нужно отчитываться по собственному имуществу.

- Начисление штрафных санкций за несвоевременную подачу отчетности по транспортному налогу или земельному налогу осуществляется на основании ст.119 НК РФ.

На видео: Виды штрафов на УСН

Понравилась статья? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этой статье, а именно — Штраф за несдачу декларации ИП, проголосуйте — это анонимно и полезно для других. Может есть чем поделиться и дополнить?

Источник: biznes-prost.ru