Расчет по страховым взносам представляется всеми организациями и ИП, имеющими наемных работников. Факт выплаты дохода сотрудникам при этом значения не имеет. Рассмотрим, по какой форме и в какой срок нужно сдать в ИФНС нулевой РСВ за 2019 год.

Нужно ли сдавать нулевой РСВ?

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

При этом факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

Как платить налоги если не было дохода? Если ИП не работал как сдать отчёт

В каких случаях сдается нулевой РСВ

Нулевой РСВ за 2019 год сдают:

- Организации с единственным учредителем-генеральным директором.

При этом, не имеет значения заключен ли с ним трудовой договор и выплачивается ли ему заработная плата (Письмо Минфина России от 18.06.2018 № 03-15-05/41578).

- Организации и ИП, приостановившие деятельность.

Работодатели сдают отчет, даже если в 2019 году деятельность не велась и доходы сотрудникам не выплачивались вообще (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

- Главы КФХ при отсутствии сотрудников.

Не сдают нулевой РСВ ИП, адвокаты и нотариусы, не имеющие наемных работников.

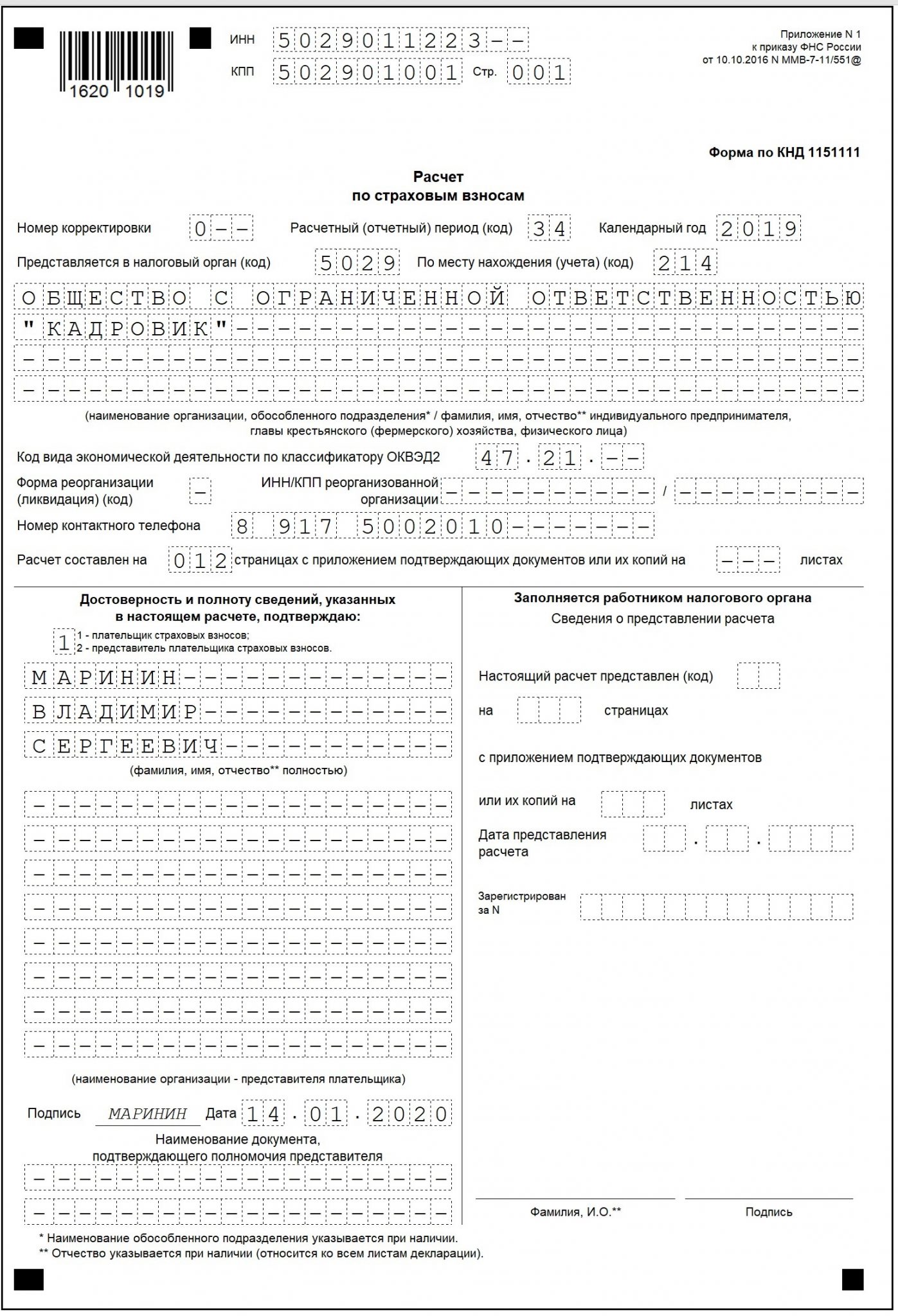

Форма нулевого РСВ за 2019 год

Бланк нулевого РСВ 2019 Скачать

Состав нулевого РСВ включает в себя только 5 листов:

С отчетности за 1 квартал 2020 года состав нулевой отчетности заметно сократится, в него не нужно будет включать подразделы к разделу 1.

Как сдавать нулевой РСВ 2019

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Способ сдачи работодатель выбирает на свое усмотрение.

Срок сдачи нулевого РСВ за 2019 год

Срок сдачи РСВ как нулевого, так и с начислениями — не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи отчета за 2019 год не выпадает на выходной или праздник и поэтому не переносится.

Сдать нулевой РСВ за 2019 нужно до 30.01.2020.

Требования к заполнению РСВ за 2019 год

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физические лица, не являющие ИП, у которых нет ИНН.

Заполнять обычный РСВ (с показателями) удобнее в следующем порядке: Титульный лист, Раздел 3, подразделы 1.1 и 1.2 к разделу 1, раздел 1. Для нулевого РСВ этого порядка можно не придерживаться, так как по всем суммовым показателям в этом отчете будут указаны нули.

Заполняем титульный лист

Титульный лист заполните в общем порядке с указанием всех необходимых данных о страхователе. Подробно об этом мы рассказали в этой статье.

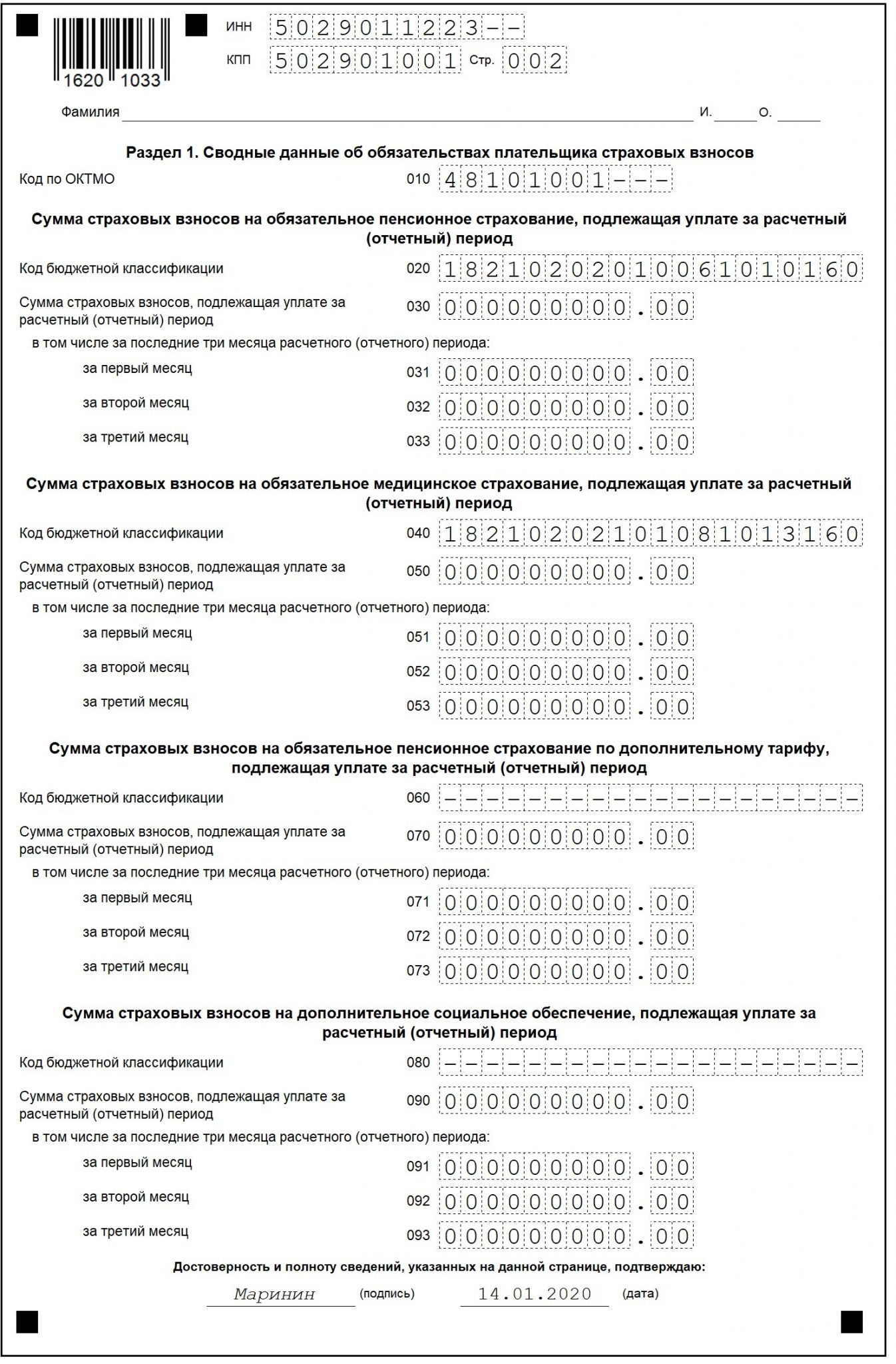

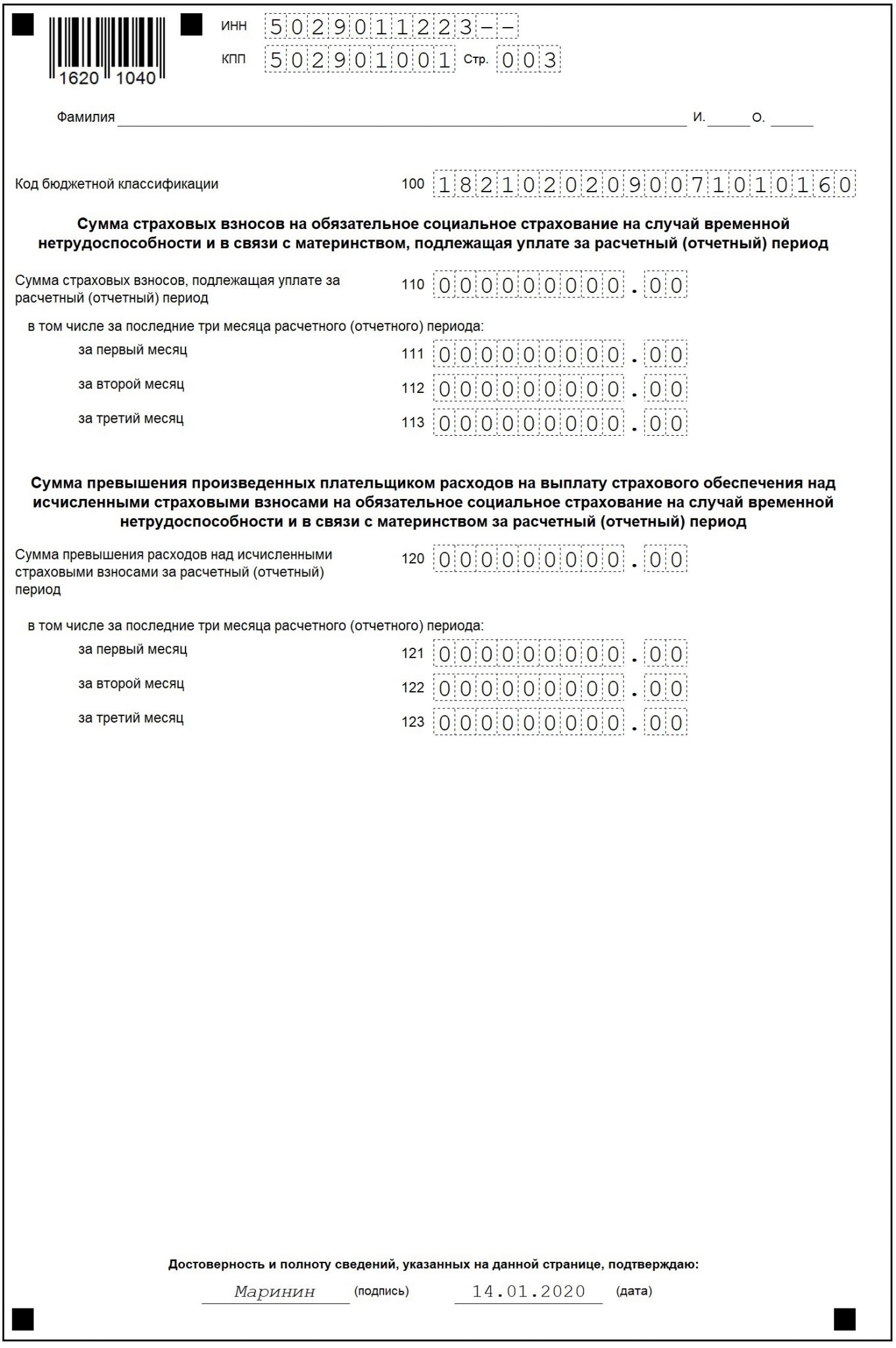

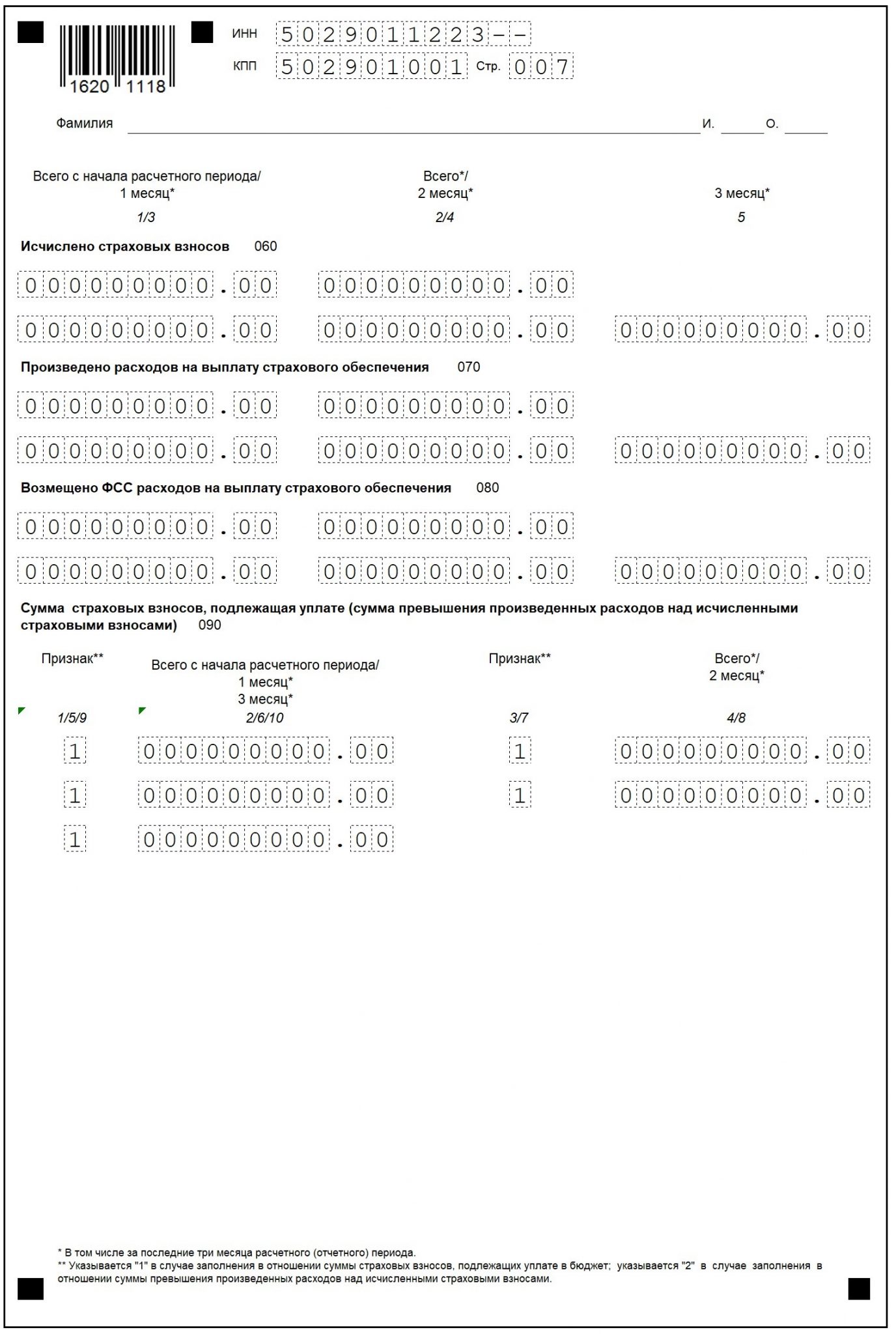

Заполняем раздел 1

В разделе 1 заполните:

- стр. 010 — код ОКТМО, по которому перечислялись страховые взносы.

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

- стр. 020 — КБК на уплату взносов на ОПС.

При заполнении нулевого РСВ за 2019 год необходимо указать КБК 18210202010061010160.

- стр. 040 — КБК на уплату взносов на ОМС.

Заполняя нулевой РСВ 2019 укажите код 18210202101081013160.

- стр. 100 — КБК на уплату взносов на ВНиМ.

Оформляя отчет за 2019 год укажите КБК 18210202090071010160.

- стр. 060 и 080 — поставьте прочерк.

Во всех остальных строках нужно поставить нули.

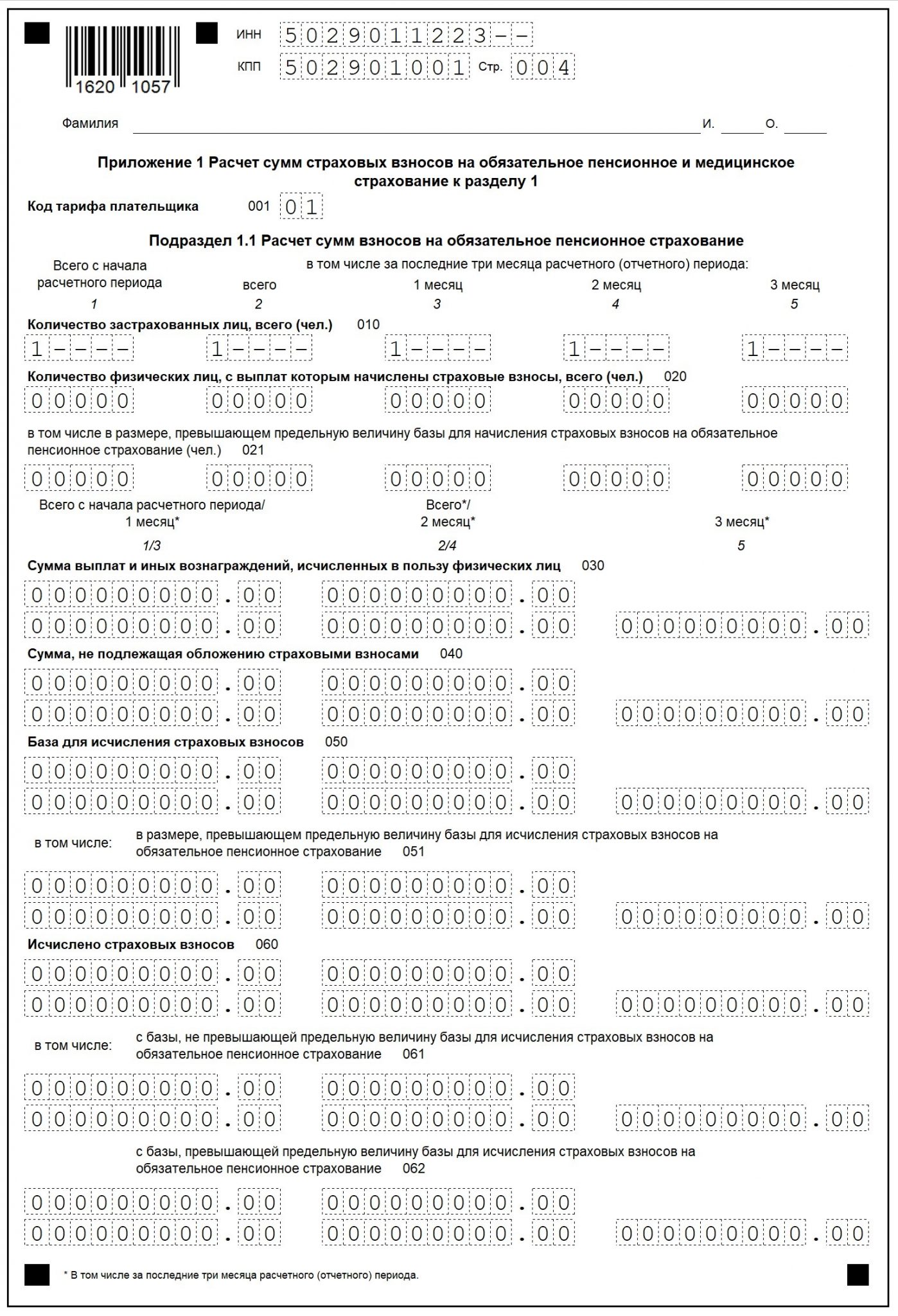

Заполняем подраздел 1.1 приложения 1

В этом разделе заполните:

- стр. 001 — код плательщика тарифа.

Эти коды приведены в Приложении № 5 к Порядку заполнения.

- стр. 010 – количество застрахованных лиц.

Слева направо укажите общее число застрахованных сотрудников, по которым подается отчет:

- за весь 2019 год;

- отдельно за 4 квартал;

- отдельно за каждый месяц 4 квартала (1-й месяц — октябрь, 2-й месяц — ноябрь, 3-й месяц — декабрь).

Если РСВ подается только по единственному учредителю-директору во всех строках укажите «1».

Во всех остальных строках поставьте нули.

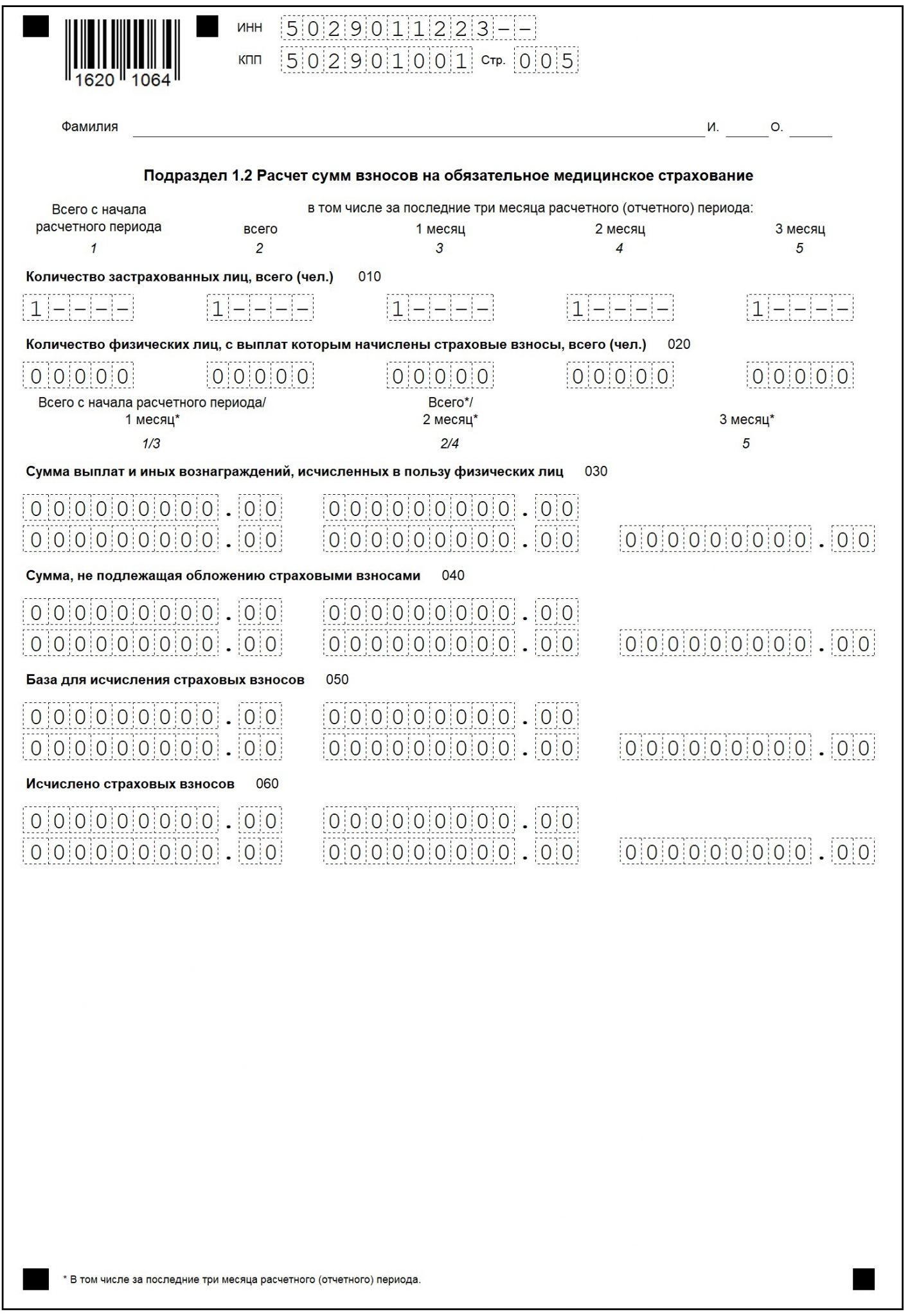

Заполняем подраздел 1.2 приложения 1

На этом листе нужно заполнить лишь строку 010, в которой также, как и в подразделе 1.1, указать общее количество застрахованных сотрудников в целом за год, отдельно за 4 квартал и каждый месяц 4 квартала. Во всех остальных строках ставим нули.

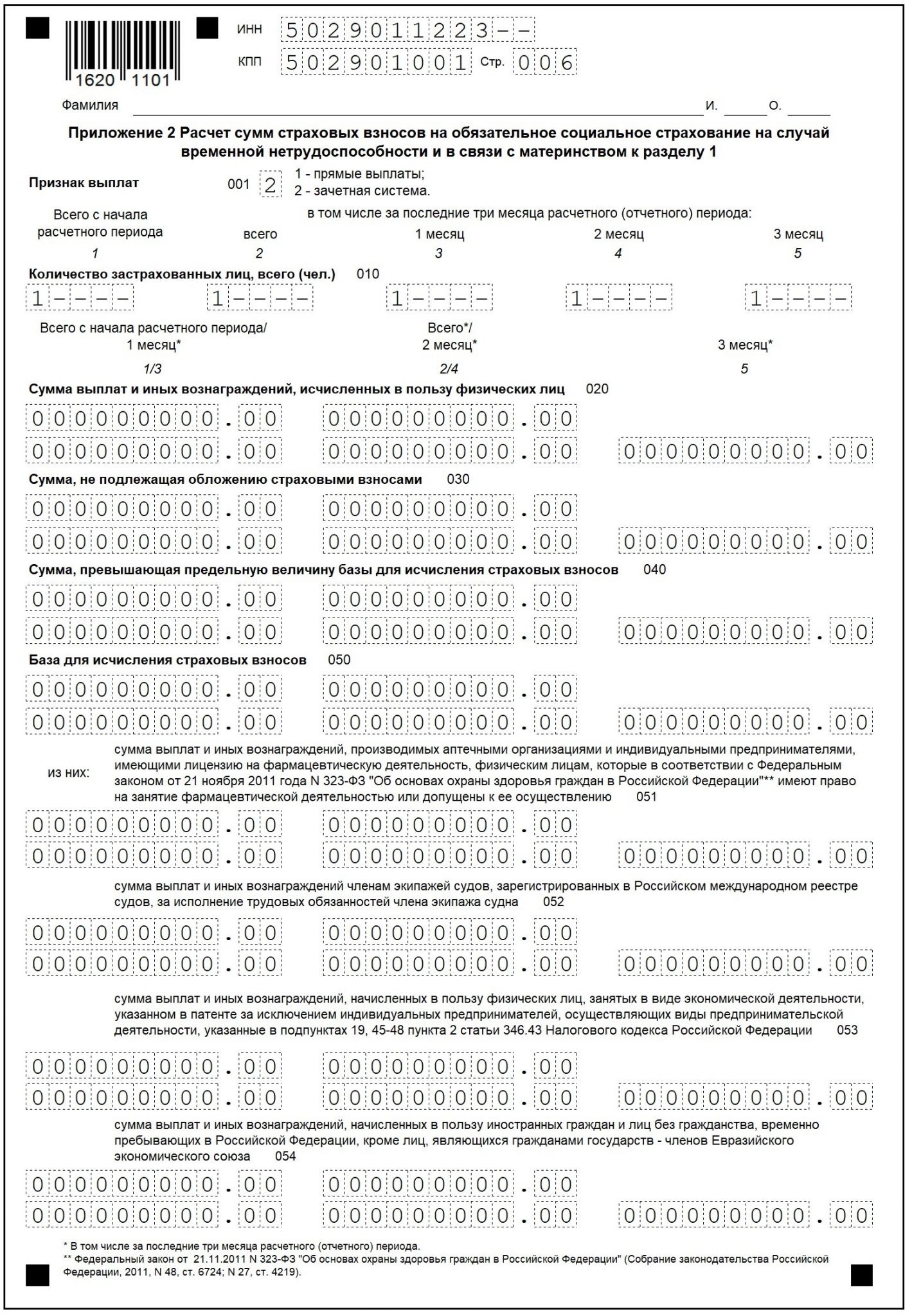

Заполняем приложение 2 к разделу 1

В этом разделе необходимо заполнить только 2 строки:

Если работодатель находится в регионе-участнике пилотного проекта ФСС и выплату пособия по ВНиМ производит соцстрах, указываем значение «1». Если пособия выплачиваются за счет работодателя, но с зачетом средств от ФСС — указываем код «2».

- стр. 010 — количество застрахованных лиц.

Указываем общее количество сотрудников в течение всего года, в последнем квартале и отдельно по каждому месяцу 4-го квартала. Граждан, с которыми заключены гражданско-правовые договоры, учитывать не нужно.

Во всех остальных строках раздела проставьте нули.

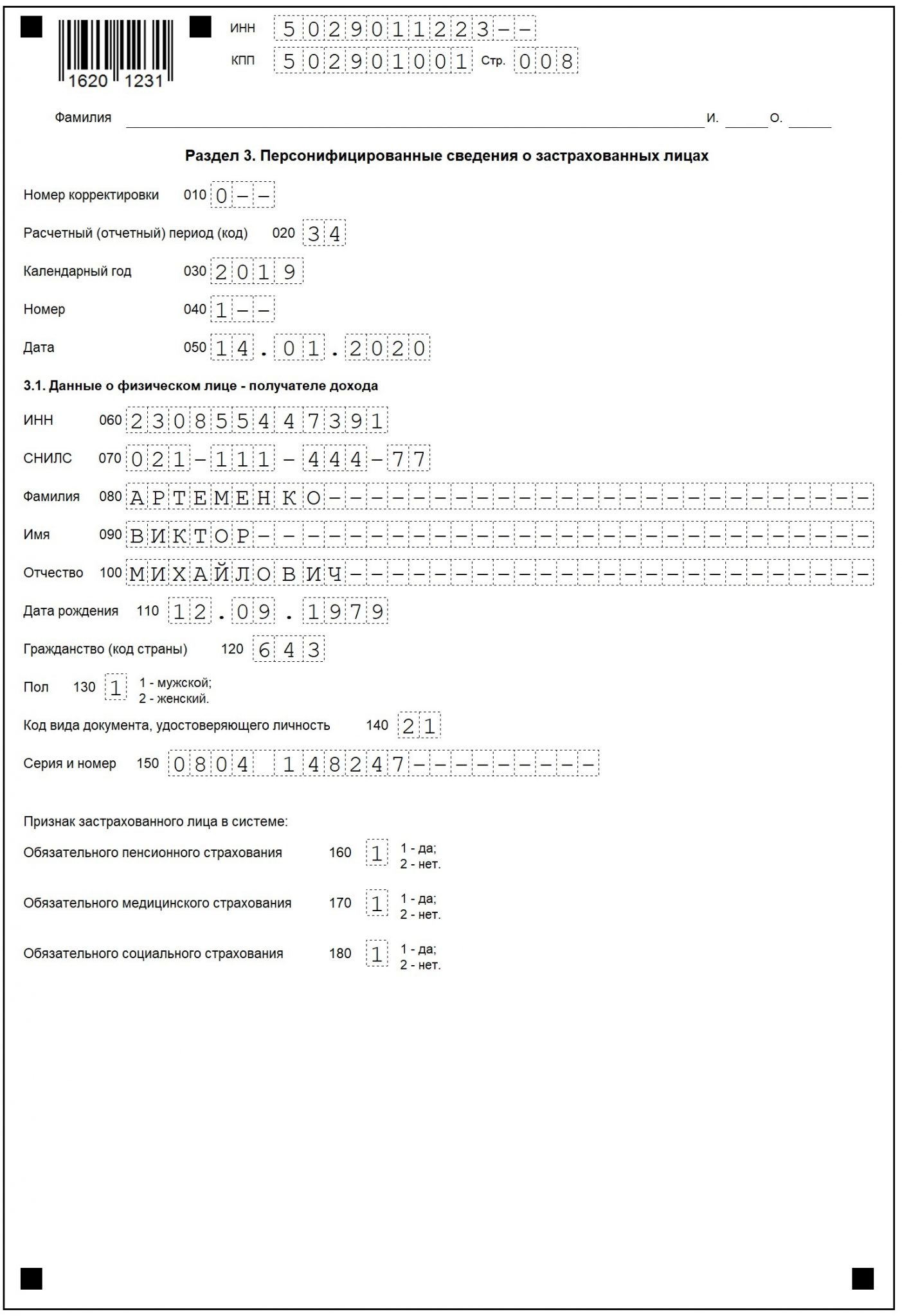

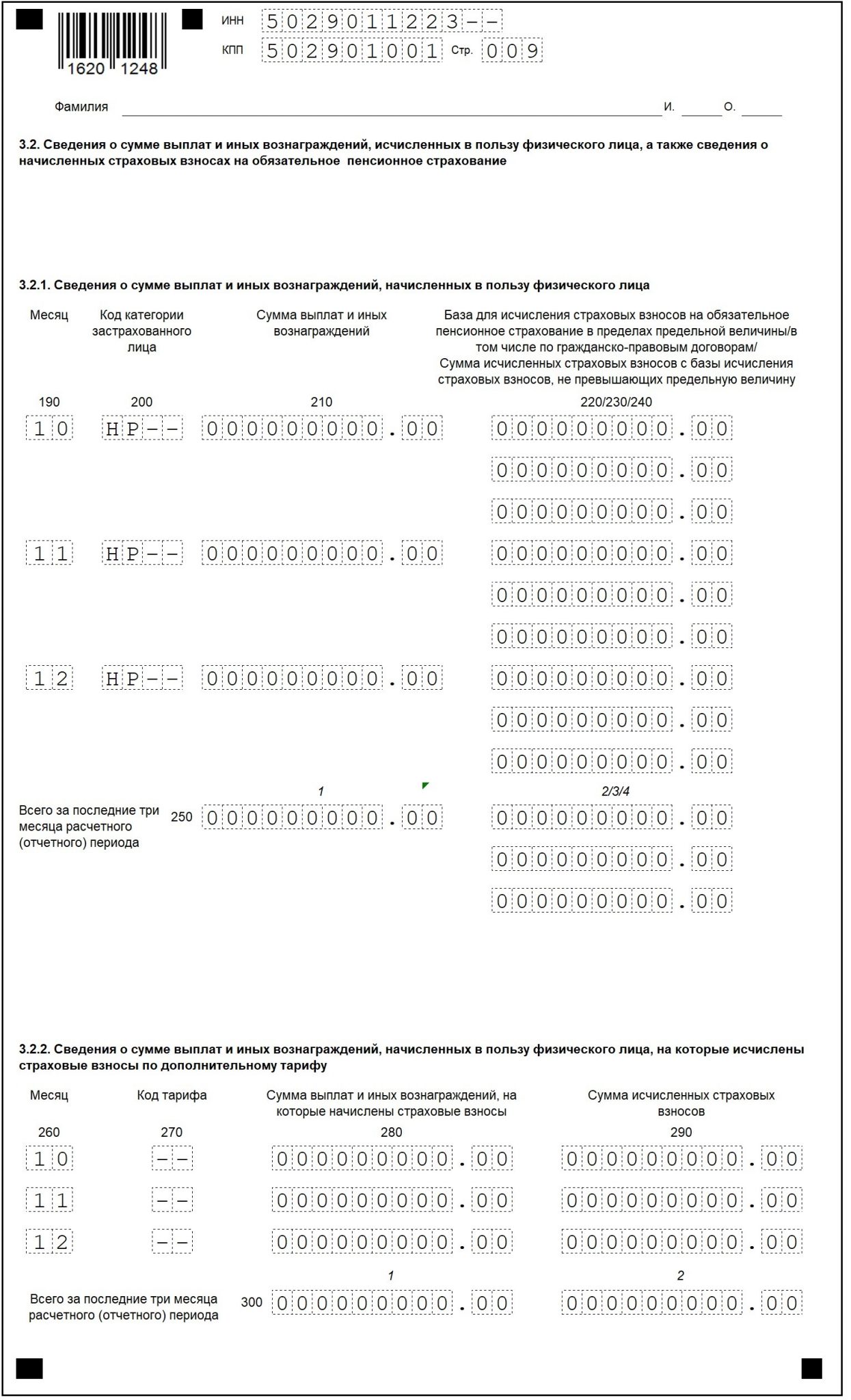

Заполняем раздел 3

В этот раздел внесите данные о физлицах, работавших по трудовому и гражданско-правовому договору в течение всего 2019 года.

В стр. 160-180 укажите значение «1» или «2» в зависимости от того, застрахован работник или нет.

Нулевой РСВ 2019 Скачать

Штрафы за нулевой РСВ 2019

Вид нарушения

Основание

Письмо ФНС России от 10.05.2017 № АС-4-15/8659

Подводим итоги

- Нулевой РСВ за 2019 потребуется сдать, если доход сотрудникам в течение года не платился, но трудовые и гражданско-правовые договоры с ними продолжали действовать.

- Нужно сдать нулевой РСВ и главам КФХ, не имеющим сотрудников и организациям с единственным учредителем-гендиректором, даже если трудовой договор с ним не заключен и зарплата ему не выплачивается.

- Нулевой РСВ за 2019 год нужно направить в ИФНС до 30.01.2020.

- В нулевом РСВ нужно заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1 и раздел 3.

- С отчетности за 1 квартал 2020 года нулевой РСВ сдается по новой форме и состоит только из 3 обязательных листов: титульного, раздела 1 и 3. Приложения к разделу 1 больше заполнять не нужно.

Источник: blogkadrovika.ru

Нужно ли сдавать нулевой РСВ ИП у которого не стало сотрудников в 2022 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Нужно ли сдавать нулевой РСВ ИП у которого не стало сотрудников в 2022 году». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В 2003 году закончила ВЗФЭИ по специальности Финансовый менеджмент факультета Финансы и кредит. С 2008 года работаю в должности главного бухгалтера. Являюсь обладателем сертификата ДипИФР-Рус.

Для удобства мы собрали в таблице все отчеты, которые должен сдавать ИП на упрощенке. Вы можете скачать ее и распечатать.

Статистическое наблюдение бывает сплошное и выборочное — по отдельным видам деятельности или другим критериям, которые определяет Росстат.

Какие предусмотрены санкции за несдачу РСВ

Поля для КБК лучше заполнить, иначе могут возникнуть сложности с формированием электронного страхового отчета.

Расчёт налога производится сразу при оформлении патента, а его стоимость указывается в выданном документе.

Давайте детально разберёмся, какую отчётность должен сдавать ИП, если он по какой-то причине не ведёт деятельность.

По итогам календарного года нужно прошить КУДИР и пронумеровать листы. На последней странице указать, сколько всего листов в книге, подписать и заверить печатью, если она есть.

При этом нет однозначной позиции по поводу того, должен ли предприниматель на ПСН отчитываться по всем заявленным кодам ОКВЭД, если деятельность по ним он не ведёт. Но безопаснее сдавать нулевую декларацию УСН, для чего надо своевременно подать уведомление о переходе на упрощённый режим.

![]()

Если ваша компания не ведет фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД (гражданско-правовым договорам), у нее не возникает необходимости оплачивать физлицам выполненную работу. В такой ситуации заполнить расчет нечем — отсутствуют необходимые данные.

Если ИП попал в выборку, то при проверке по ИНН или коду ОКПО на сайте Росстата появятся формы и сроки представления запрашиваемых отчетов. ИП обязаны сами проверять, попали они в выборку или нет. Если попали — надо сдавать отчет. Срок сдачи определяется в приказе Росстата, которым утверждена статистическая форма.

Ранее бумажную форму могли сдавать все страхователи, у которых числилось не больше 25 сотрудников. Теперь это касается только компаний, у которых не больше 10 сотрудников.

Если предприятие с численностью персонала больше 10 человек отправляет РСВ на бумаге, ему придется заплатить штраф 200 рублей.

Подскажите пожалуйста, где отражается сумма пособия на погребение, выплаченное предприятием родственникам умершего?

Как заполнять форму КНД 1151111 для гаражного кооператива (50 человек), если оплачиваемых работников нет — председатель правления, он же бухгалтер (член кооператива) работает на общественных началах, на безвозмездной основе.

Надо ли его сдавать, учитывая, что РСВ должны представлять в свою налоговую инспекцию организации и ИП, производящие выплаты и иные вознаграждения физлицам.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Он как раз и свидетельствует о том, что начислений, облагаемых взносами, в пользу физлиц у организации (ИП) в течение 2021 года не было.

Ее надо подать, если у вас есть объекты налогообложения, но итоговая сумма налога по ним всем равна нулю.

Нулевой РСВ: когда сдавать и как заполнить

Сдавайте ЕРСВ и тогда, когда в компании есть один собственник (без трудового договора), который взял на себя обязанности гендиректора, а других сотрудников нет.

Новый бланк. Как заполнить нулевку. Способы предоставления РСВ. Сроки предоставления. Ответственность за непредоставление формы.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2. В разделе 3 укажите данные директора и физлиц, в пользу которых не было начислений.

Новый бланк. Как заполнить нулевку. Способы предоставления РСВ. Сроки предоставления. Ответственность за непредоставление формы.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2. В разделе 3 укажите данные директора и физлиц, в пользу которых не было начислений.

В соответствии с пунктом 22.1 Порядка раздел 3 «Персонифицированные сведения о застрахованных лицах» Расчета заполняется плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения.

Сроки сдачи нулевых отчетов в налоговую аналогичны срокам сдачи отчетности по каждому виду налога.

![]()

Если после регистрации было подано заявление о переходе на этот режим, то нулевая отчётность для ИП состоит из годовой декларации ЕСХН.

Если страхователь одновременно относится к нескольким категориям страхователей, указанных в подпунктах 1 и 2 статьи 6 названного Закона, то исчисление и уплата страховых взносов производится им по каждому основанию.

После регистрации индивидуальных предпринимателей ставят на учёт в налоговую инспекцию, куда они должны своевременно отчитываться. При этом некоторые ИП считают, что если бизнес они не ведут и доходов не получают, то и сдавать декларации не надо. На самом деле, это не так.

РСВ — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников.

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

Организации сдают нулевой РСВ всегда, поскольку минимум одно лицо в штате есть — единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания.

Ответ на вопрос, надо ли сдавать РСВ ИП без работников, является отрицательным. В остальных случаях за непредоставление нулевого РСВ предусмотрен штраф в размере 1000 рублей. Также ФНС вправе заблокировать расчетный счет неотчитавшегося юридического лица.

Если отчет по страховым взносам нулевой, какие листы должны быть в форме, представляемой в 2022 году по итогам 2021 года?

А ещё такой вопрос — если организация на стадии ликвидации, сотрудников там нет вообще, генерального директора тоже — все уволены, после увольнения генеральный директор стал ликвидатором, но никаких договоров с ним не было заключено. В СЗВ-М ПФР разъяснил, что его подавать нужно, СЗВ-стаж проставлять как НЕОПЛ. Но в 3 разделе РСВ ликвидатора показывать же не нужно?

Если сотрудникам не начислялась зарплата и иные доходы, то и взносов тоже быть не должно. Такая ситуация может возникнуть, если сотрудники находились в отпуске без сохранения заработной платы.

Если у ИП сотрудники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевую отчетность.

Предприниматели на УСН «Доходы минус расходы» учитывают в книге все доходы и расходы. Расходы нужно подтвердить товарными накладными, актами выполненных работ, актами приема-передачи, чеками, квитанциями. ИП на упрощенке «Доходы» записывают в КУДИР доходы.

В 2022 году нулевой расчет по страховым взносам при отсутствии работников нужно будет сдавать по новой форме. Проект ФНС размещен на федеральном портале законопроектов.

Раздел 2 не будет рассмотрен, поскольку заполняется только в отношении глав крестьянско-фермерских хозяйств.

Образцы заполнения нулевого РСВ за 1 квартал 2022 года.

Титульный лист. На нем указываются основные реквизиты юридического лица, среднесписочная численность персонала и телефон для связи.

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

За нарушение сроков сдачи РСВ или несдачу расчёта предусмотрены штрафы:

- для организации — от 5 до 30% от суммы взносов, но не меньше 1000 рублей;

- для должностного лица — от 300 рублей до 500 рублей.

Таким образом, в отношении застрахованных лиц, которым за последние три месяца отчетного (расчетного) периода не начислялись выплаты и иные вознаграждения, плательщиком заполняется раздел 3 Расчета, за исключением подраздела 3.2. Аналогичная позиция изложена в разъяснениях ФНС России от 17.03.2017 № БС-4-11/4859.

В остальном порядок заполнения остался прежним, только место сумм доходов и взносов нужно проставить нули.

Расчет подается в налоговую не позднее 30-го числа месяца, следующего за отчетным кварталом. Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день (п. 7 ст. 6.1 НК РФ).

Отчет по страховым взносам сдают в бумажном или электронном виде (ст. 431 НК РФ). Если организация нарушит срок, порядок или форму сдачи, налоговики выпишут штраф. По НК РФ, нужно ли сдавать РСВ, если нет работников в ООО в 2022 году, — да, организации (в отличие от ИП) обязательно отчитываются, если нет работников и зарплатных начислений.

Схема работы с нулевым расчетом практически не отличается от заполнения этого отчета при наличии выплат сотрудникам — различия заключаются только в объеме заносимых данных.

Заполнение нулевого РСВ практически не отличается от заполнения этого отчёта при наличии выплат сотрудникам — отличие только в объёме заносимых данных. В отчёте будет важная информация о сотрудниках: данные для начисления стажа в ПФР в разделе персонифицированного учёта. Основанием для начисления такого стажа может быть неоплачиваемый отпуск, декрет, больничный.

Итак, РСВ за 4 квартал 2020 года нужно заполнять по новой форме. Она содержит несколько листов, однако в расчёт включаются лишь те, в которых будут показатели. Большинство организаций и ИП должны заполнить такие листы формы: Титульный, Раздел 1 с Приложением 1 (подразделы 1.1 и 1.2) и Приложением 2, Раздел 3.

Налоговая может засомневаться в правдивости сведений и проверить ваш счёт в банке. Если поступлений не было, вопросы отпадут. Если вы всё же получали деньги на счёт, скорее всего, вам направят требование о пояснениях. В такой ситуации важно объяснить налоговой, что это за деньги и почему вы не показали их в декларации.

При этом в подразделе 3.1 раздела 3 указываются персональные данные физического лица: Ф.И.О., ИНН, СНИЛС и др. (пункты 22.8 — 22.19 Порядка). В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физического лица, а также сведения о начисленных страховых взносах на ОПС (пункты 22.20 — 22.36 Порядка).

Раздел 1. Блок отражает обобщенные суммы начисленных страховых взносов за отчетный период. В ячейках, предназначенных для числовых показателей, следует указать «0». В остальных случаях необходимо поставить прочерк, если документ предоставляется на бумаге. Чтобы избежать ошибок при сдаче формы, рекомендуется заполнить строки, предназначенные для КБК.

Графа 010 не заполняется – в ней ставится код «1» только при корректировке или аннулировании сведений.

Похожие записи:

- Когда подавать декларацию о продаже машины в 2022 году нужно

- Обозначение герба Российской Федерации. Что изображено на гербе Российской Федерации? История возникновения

- Руководитель проектов обязанности в строительстве

Источник: marusia-story.ru

Сдавать ли в ФСС сведения по уволенным сотрудникам?

После увольнения сотрудника его работодатель должен актуализировать данные застрахованных лиц в ФСС. Фонд написал об этом в официальном телеграм-канале и там же сообщил, какой признак следует указывать в таких сведениях.

С начала нынешнего года вступила в действие новая версия ст. 13 Федерального закона от 29.12.06 № 255-ФЗ. Согласно ей, работник должен давать работодателю информацию о себе, нужную для назначения пособий, при устройстве на работу, во время работы и в тех случаях, когда соответствующие данные у работника поменялись. К таким данным относятся:

- ФИО и дата рождения сотрудника

- ИНН (если есть)

- СНИЛС

- способ выплаты денег, а также реквизиты для их перечисления

Работодателям же положено передавать всю эту информацию в ФСС не позже, чем на третий календарный день с момента получения (ч. 15 ст. 13 Закона № 255-ФЗ).

Когда работник увольняется, меняются его данные как объекта социального страхования. Значит, бывшему работодателю необходимо передать в региональное подразделение фонда сведения о такой перемене. Данные бывшего работника должны содержать признак «Не является сотрудником».

Источник: kontursverka.ru