Режим, требующий уплаты налога на профессиональный доход (НПД), действует в России недавно (с 2019 года). Наряду с очевидными его преимуществами у лиц, выплачивающих самозанятому доход, имеются определенные риски. Подробнее об этих рисках — в нашем материале.

НПД — что это за режим?

- воспользоваться им могут только физлица и ИП, не имеющие наемных сотрудников;

- он неприменим для определенных сфер деятельности — продажи товаров с обязательной маркировкой и полезных ископаемых, перепродажи, посредничества и деятельности, осуществляемой на ином налоговом режиме;

- не применяют его и к некоторым доходам — полученным по трудовому договору или госслужащими (если речь не идет о доходах от аренды), при продаже имущества (движимого, недвижимого, а также вложений) или передаче (уступке) прав на него (кроме аренды), от участия в договорах управления или совместной деятельности, по договорам ГПХ, заключенным с настоящим или недавним (не более 2 лет назад) работодателем, полученным от частной практики (нотариуса, адвоката, арбитражного управляющего, оценщика, медиатора), выданным в натуральной форме;

- плательщику НПД необходимо встать на налоговый учет (удаленно и в упрощенном порядке);

- для отказа от применения режима достаточно сняться с учета (удаленно и без подачи дополнительных документов);

- объем годового дохода при нем не должен превышать 2,4 млн руб.;

- факт выполнения работы фиксируется составлением чека, сформированным в момент поступления средств в оплату этой работы;

- налогом (по ставке 4% или 6%, зависящей от вида контрагента) облагается весь доход, но к нему применяется вычет в объеме 1% или 2%, а также действует бонус 10 000 руб., увеличенный для второй половины 2020 года на величину МРОТ (12 130 руб.);

- объем налогового платежа определяется ежемесячно налоговой инспекцией по данным о доходах, внесенным налогоплательщиком в базу «Мой налог».

Контрагентами лица, применяющего НПД, могут быть как юр-, так и физлица (в т. ч. ИП).

НПД: какие виды деятельности попали в перечень

С июля 2020 года возможность применения режима НПД распространена на всю территорию России (Закон от 01.04.2020 № 101-ФЗ «О внесении изменений…»).

Плюсы и минусы НПД

Положительными сторонами применения НПД для использующих этот режим лиц являются:

Если у есть вопросы по работе с самозанятыми, ответы на них вы можете найти в КонсультантПлюс.

Однако применение НПД для его плательщиков:

- не дает права на учет периода работы на этом режиме в страховом стаже для начисления пенсии (это становится возможным лишь при добровольной оплате в ПФР минимального годового объема взносов);

- не освобождает от налоговых платежей, не связанных с получаемым доходом (имущественных налогов, платежей за использование природных объектов, госпошлин);

- сохраняет наличие обязанностей налогового агента (для ИП).

Преимущества появляются и у лиц, работающих с самозанятыми:

Будьте внимательны! Тонкости в работе с юрлицами и ИП для плательщиков налога на профдоход

- они не должны делать никаких налоговых отчислений (ни НДФЛ, ни страховых взносов) с доходов, выплачиваемых в рамках НПД;

- отсутствует необходимость в составлении какой-либо отчетности, связанной с выплатой доходов самозанятым;

- не требуется организовывать место работы для самозанятого и соблюдать иные требования, содержащиеся в трудовом законодательстве;

- стоимость выполненной работы принимается в расходы, снижающие базу по налогу на прибыль, УСН или ЕСХН, при наличии выданного плательщиком НПД чека.

Вместе с тем, у тех, кто работает с плательщиками НПД, есть и риски.

Риски работы с самозанятыми

Для работающих с самозанятыми риски возникают в ситуациях, когда плательщик НПД:

- утратил такой статус — это может произойти в случаях нарушения какого-либо из требований, обусловливающих возможность применения режима (отсутствие наемных работников, ограничения для сфер деятельности, видов получаемых доходов и совмещаемых налоговых режимов, превышение ограничения по объему годового дохода, наличие факта работы с контрагентом, оказавшимся недавним работодателем);

- прекратил свою деятельность, не известив об этом контрагента;

- не выдал контрагенту чек — этот факт может иметь место как у лица, продолжающего оставаться в статусе самозанятого, так и у потерявшего возможность сформировать чек из-за утраты статуса плательщика НПД.

Полезная информация от Консультант+

Как составить договор бытового подряда с самозанятым физическим лицом — скачать образец.

Первые 2 ситуации приводят к:

- невозможности принятия в затраты расходов по чеку, выданному лицом, неправомерно совершившим такую операцию;

- необходимости переквалификации выплаченного дохода в доход, подлежащий обложению НДФЛ и страховыми взносами как при обычном договоре ГПХ;

- удержанию НДФЛ и начислению (доначислению) страховых взносов;

- необходимости отражения в отчетности, подаваемой в ИФНС и фонды данных о выплаченном доходе, относящихся к нему начислениях и о периоде работы, подлежащем учету в стаже.

По времени эти 2 ситуации могут оказаться затянувшимися, т. к. сам самозанятый может не отследить момент утраты статуса (а у ИФНС не всегда есть возможность своевременно выявить возникновение обстоятельств, лишающих права на применение НПД) или сознательно скрывать его потерю, так же как и факт прекращения деятельности.

Третья ситуация (если она не сопровождается потерей статуса самозанятого) не позволит учесть расходы в затратах (п. 8-10 ст. 15 Закона № 422-ФЗ, Письмо Минфина от 26.03.2020 № 03-11-11/24008) до того момента, пока чек не будет предоставлен.

Подводим итоги

- Режим НПД предназначен для физлиц и ИП, не имеющих наемных сотрудников. Для возможности его применения требуется исполнение ряда условий. Нарушение некоторых из этих условий приводят к потере статуса самозанятого лица.

- Для плательщиков НПД существенно снижается налоговая нагрузка, а документооборот и процесс взаимодействия с ИФНС оказываются достаточно простыми. Работающие с ними контрагенты также получают преимущества в виде отсутствия необходимости платить налоги с выплачиваемого дохода, составлять отчетность по ним и соблюдать нормы трудового законодательства по отношению к самозанятому.

- Риск работы с плательщиком НПД заключается, прежде всего, в том, что он может утратить статус самозанятого (добровольно или нарушив установленные требования). Для контрагента, выплатившего самозанятому доход, это обернется необходимостью налоговых доначислений, включением данных по ним в подаваемую в ИФНС и фонды отчетность, невозможностью принятия к учету выданного таким лицом чека. Если же невыдачу чека допустило лицо, остающееся в статусе плательщика НПД, то до момента его поступления затраты на работы, выполненные самозанятым, нельзя будет учесть в расходах для целей исчисления налога на прибыль, УСН или ЕСХН.

Источник: blogkadrovika.ru

Ип плательщик нпд может иметь наемных работников

+7 (343) 383 59 64

Мы делаем сложные дела простыми. Опыт адвокатов более 8 лет. 96% успешных дел!

ЗВОНИТЕ В ЕКАТЕРИНБУРГЕ +7 (343) 383-59-64

Чем мы можем Вам помочь?

Ответы на вопросы по налогу на профессиональный доход

| Вопрос | Ответ |

| Что такое профессиональный ДОХОД? | Профессиональный доход — это доход физических лиц, в том числе зарегистрированных в качестве индивидуальных предпринимателей, в рамках применения специального налогового режима «НПД» ог деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования ими имущества. |

| Кто должен уплачивать НПД? | Плательщиками НПД являются физические лица, в том числе индивидуальные предприниматели (граждане Российской Федерации и граждане других государств — членов ЕАЭС: Республики Армения, Республики Беларусь, Республики Казахстан, Кыргызской Республики, перешедшие на специальный налоговый режим «НПД».) |

| В каких регионах России вводится НПД? | С 1 января 2019 года новый специальный налоговый режим НПД вводится в виде эксперимента в городе Москве, в Московской и Калужской областях, а также в Республике Татарстан. |

| Кто вправе применять НПД? | Специальный налоговый режим вправе применять физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория субъектов Российской Федерации, включенных в эксперимент (г. Москва, Московская и Калужская области, а также Республика Татарстан), при условии соблюдения положений Федерального закона от 27.11.2017 № 422-ФЗ. |

Постановка на учет в налоговом органе в качестве плательщика налога осуществляется:

- через мобильное приложение «Мой налог» (разработанное ФНС

- через Вэб-кабинет «Мой налог»;

- либо через кредитную организацию, осуществляющую

информационное взаимодействие с ФНС в рамках этого специального режима.

Уплатить налог можно:

- непосредственно через мобильное приложение «Мой налог» с использованием банковской карты;

- в отделениях банков по платежной квитанции с QR-кодом,

сформированной через мобильное приложение «Мой налог» или Вэб- кабинет «Мой налог»;

- передачи поручения на уплату налога от имени плательщика НПД операторам электронных площадок или кредитным организациям.

По НПД предусмотрены следующие налоговые ставки:

- 4 процента — в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6 процентов в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования при ведении предпринимательской деятельности и юридическим лицам

- лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации:

- лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд:

- лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

- лица, имеющие работников, с которыми они состоят в трудовых отношениях;

- лица, осуществляющие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением случаев ведения такой деятельности при условии применения налогоплательщиком- продавцом контрольно-кассовой техники при расчетах с заказчиками за указанные услуги в соответствии с действующим законодательством РФ о применении контрольно-кассовой техники:

- лица, оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров контрольно-кассовой техники при расчетах с покупателями (заказчиками) за указанные товары в соответствии с действующим законодательством о применении контрольно-кассовой техники;

- лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 настоящего Федерального закона;

- налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей.

| ценных бумаг и производных финансовых инструментов; от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад; от деятельности, указанной в Частье 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учете в налоговом органе в соответствии с Частьом 73 статьи 83 Налогового кодекса Российской Федерации: доходы в виде выплат (вознаграждений), полученных физическими лицами, не являющимися индивидуальными предпринимателями, от физических лиц за оказание им следующих услуг для личных, домашних и (или) иных подобных нужд: по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе ио заключению медицинской организации; по репетиторству; по уборке жилых помещений, ведению домашнего хозяйства. доходы от усту пки (переуступки) прав требований; в натуральной форме; от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности. | |

| Какой срок уплаты НПД? | Уплата НПД осуществляется не позднее 25-го числа месяца, следующего за истекшим налоговым периодом*. * Для лиц, вставших на учет в качестве плательщика НПД в январе 2019, первая уплата НПД должна быть осуществлена не позднее 25 марта 2019 (для первого налогового периода предусмотрены отдельные условия сроков уплаты). |

| Должен ли налогоплательщик, применяющий епецрежим НПД, использовать контрольнокассовую технику? | Нет, обязанность применять ККТ отсутствует. Однако плательщик налога должен сформировать чек, передать в налоговый орган и покупателю (заказчику). Указанные обязанности налогоплательщик может исполнять либо через мобильное приложение «Мой налог» (Вэб-кабинет «Мой налог»), либо через уполномоченного оператора электронной площадки и (или) уполномоченную кредитную организацию. |

| Как индивидуальному предпринимателю перейти на НПД? | Индивидуальные предприниматели, применяющие общую систему налогообложения и специальные налоговые режимы: УСН, ЕСХП ЕНВД, вправе перейти на НПД в любой момент, но не ранее 1 января 2019 года. Для этого им необходимо встать на учет в качестве плательщика НПД через мобильное приложение «Мой налог» либо через уполномоченную кредитную организацию. В случае если, индивидуальный предприниматель применяет УСИ, ЕСХН, ЕНВД, то в течение месяца после постановки на учет в качестве плательщика НПД он обязан направить в налоговый орган уведомление о прекращении применения указанных режимов налогообложения. Индивидуальные предприниматели, применяющие ПСН вправе перейти на НПД по окончанию действия патента, либо после уведомления им налогового органа о прекращении такой деятельности. |

| Может ли индивидуальный предприниматель прекратить свою деятельность и платить НПД как физическое лицо? | Да, индивидуальный предприниматель вправе прекратить свою деятельност ь и встать на учет в качестве плательщика НПД как физическое лицо. Однако это не является обязательным, так как условия применения НПД одинаковые как для физических лиц, так и для зарегистрированных индивидуальных предпринимателей. |

Может, корректировка ранее переданных сведений о сумме расчетов, приводящих к завышению сумм налога, может быть проведена в следующих случаях:

- возврата денежных средств, полученных в счет оплаты

(предварительной оплаты) товаров (работ, услуг, имущественных прав);

- некорректного ввода таких сведений.

Корректировка возможна при представлении пояснений с указанием причин такой корректировки.

Пояснения можно предоставить через мобильное приложение «Мой налог» или уполномоченных операторов электронных площадок и (или) уполномоченные кредитные организации.

- Для предоставления налогового вычета в отношении налога, исчисленного по ставке 4%, налоговая ставка уменьшается на 1%, таким образом, сумма налога исчисляется по ставке 3%. Далее предельная величина налогового вычета (10 000 рублей) уменьшается на разницу между суммой налога исчисленной по ставке 4% и суммой налога исчисленной ио ставке 3%.

- Для предоставления налогового вычета в отношении налога, исчисленного по ставке 6%, налоговая ставка уменьшается на 2%, таким образом, сумма налога исчисляется по ставке 4%. Далее предельная величина налогового вычета (10 000 рублей, рассчитанная нарастающим итогом) уменьшается на разницу между суммой налога исчисленной ио ставке 6% и суммой налога исчисленной по ставке 4%.

Уменьшение суммы налога на сумму налогового вычета осуществляется налоговым органом самостоятельно. В случае, если физическое лицо снято с учета в качестве налогоплательщика, а впоследствии вновь поставлено на учет в качестве налогоплательщика, остаток

неиспользованного налогового вычета восстанавливается.

Срок использования налогового вычета не ограничен.

Налоговый вычет в размере 10 000 рублей, после его использования повторно не предоставляется.

| По какой налоговой ставке будет произведен перерасчет уплаченного налога в случае снятия физического лица (ИП) с учета в качестве плательщика НПД по инициативе налогового органа? | В случае снятия физического лица (индивидуального предпринимателя) с учета в качестве плательщика НПД расчет налогов за период, в котором он не правомерно применял указанный специальный налоговый режим, будет осуществлен по общему режиму налогообложения. |

| С какого срока будет произведен перерасчет уплаченного налога в случае снятия физического лица (ИП) с учета в качестве плательщика НПД? | В случае снятия с учета по инициативе налогового органа перерасчет уплаченного налога осуществляется с даты возникновения обстоятельств, препятствующих применению налога на профессиональный доход. |

| Каким образом будет происходить взаимодействие и обмен сведениями между налоговыми органами и уполномоченными кредитными организациями и операторами электронных площадок, если плательщик НПД уполномочил их на предоставление сведений по своей деятельности? | Взаимодействие и обмен сведениями между налоговыми органами и уполномоченными кредитными организациями и операторами электронных площадок будет осуществляться посредством исполнения протокола информационного обмена, при условии соответствия таких операторов электронных площадок и кредитных организаций требованиям (критериям) и соблюдения ими порядка, указанных в протоколах информационного обмена, размещаемых ФНС России на его официальном сайте в сети «Интернет». |

| Как заплатить налог через уполномоченную кредитную организацию или уполномоченного оператора электронной площадки? | Правила и условия уплаты налога через уполномоченную организацию устанавливаются соглашением между налогоплательщиком и кредитной организацией или оператором электронной площадки |

| Порядок взаимодействия между налогоплательщиком и уполномоченными кредитными организациями и операторами электронных площадок, если плательщик НПД уполномочил их на предоставление сведений по своей деятельности? | По вопросам взаимодействия налогоплательщика и кредитной организации или оператора электронной площадки необходимо обратиться к кредитной организации или оператору электронной площадки непосредственно. |

| Возможно ли взаимодействие налогоплательщика с уполномоченной кредитной организацией на бумаге | По вопросам взаимодействия налогоплательщика и кредитной организации или оператора электронной площадки необходимо обратиться к кредитной организации или оператору электронной площадки непосредственно. |

| Если гражданин не имеет гаджета или интернета, каким образом он может зарегистрироваться как плательщик НПД | Данным налоговым режимом можно воспользоваться только с помощью специального программного обеспечения. |

Обращаем внимание, что постановка на учет налогоплательщиков НПД осуществляется в налоговом органе по месту жительства. Карточки лицевых счетов ведутся в инспекциях по месту учета, а не осуществления деятельности. То есть, если налогоплательщик НПД зарегистрирован по месту жительства в г. Каменск-Уральский, а деятельность осуществляет в Москве, на учете он состоит в МРИ № 22 по Свердловской области (г.К-Уральский), данная инспекция осуществляет расчет налога и ведение лицевого счета (карточка РСБ) с ОКТМО г.Москвы.

Источник: pravobez.ru

Специальный налоговый режим «налог на профессиональный доход»

Налог на профессиональный доход (НПД) — это не дополнительный налог, а новый специальный налоговый режим. Под профессиональным доходом понимается доход физических лиц от деятельности, при которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам.

На него можно перейти добровольно. Для применения НПД регистрация в качестве индивидуального предпринимателя (ИП) не нужна. Применять этот режим могут и уже зарегистрированные ИП. При этом ИП не разрешено совмещать налог на профессиональный доход с другими специальными налоговыми режимами или с общей системой налогообложения, а также иметь наемных работников, с которыми заключены трудовые договора.

Перейти на данный НПД могут физические лица при условии, что вид деятельности, условия ее осуществления или сумма дохода не попадают в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

К примеру, спецрежим НПД подойдет лицам, осуществляющим следующие виды деятельности:

— удаленная работа через электронные площадки;

— оказание косметических услуг на дому;

— сдача квартиры в аренду посуточно или на долгий срок;

— услуги по перевозке пассажиров и грузов;

— продажа продукции собственного производства;

— фото и видеосъемка на заказ;

— проведение мероприятий и праздников;

— юридические консультации и ведение бухгалтерского учета;

— строительные работы и ремонт помещений и др.

Следует обратить внимание, что не могут перейти на уплату НПД лица, если они:

— перепродают товары, имущественные права (кроме личных вещей);

— продают подакцизные товары или товары, подлежащие обязательной маркировке;

— занимаются добычей и (или) продажей полезных ископаемых;

— ведут посредническую деятельность;

— оказывают услуги по доставке товаров с приемом платежей в пользу других лиц (исключение – доставка с применением контрольно-кассовой техники, которую зарегистрировал продавец товара).

Самозанятые физические лица, могут самостоятельно зарегистрироваться и начать легально работать без посещения налогового органа. Для этого разработано специальное мобильное приложение «Мой налог» (www.nalog.ru). С его помощью можно будет вести электронный документооборот с налоговиками, и перечислять налог на профессиональный доход в бюджет.

Встать на учет в качестве плательщика НПД можно без визита в инспекцию следующими способами:

— подать заявления с фотографией через мобильное приложение «Мой налог»;

— подать заявление через сервис личный кабинет налогоплательщика;

— подать в налоговую инспекцию заявление через кредитную организацию (банк) с применением электронной цифровой подписи этой организации.

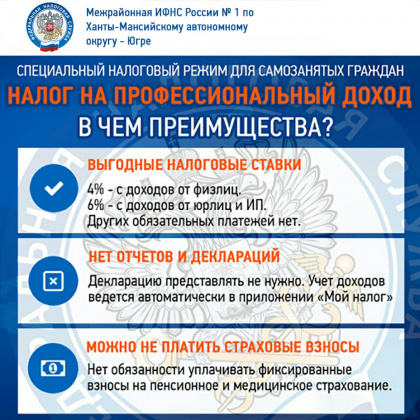

Помимо упрощенной постановки на учет самозанятых, данный спецрежим обладает рядом других преимуществ:

— декларацию представлять не нужно (учет доходов ведется автоматически в мобильном приложении);

— не надо покупать ККТ (чек можно сформировать в мобильном приложении «Мой налог»);

— нет обязанности уплачивать фиксированные взносы на пенсионное и медицинское страхование;

— упрощенный учет операций (доход подтверждается справкой из приложения);

— пониженные налоговые ставки (4% — в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) физическим лицам; 6% — в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования в предпринимательской деятельности и юридическим лицам.);

— возможность применения вычета по налогу (сумма вычета — 10 000 рублей рассчитывается налоговым органом автоматически);

— налог начисляется автоматически в приложении;

— удобство уплаты налога (налог можно оплатить самостоятельно по итогам месяца либо уполномочить кредитную организацию или налоговый орган на списание налога с банковского счета и перечислению его в бюджет);

— возможность совмещения спецрежима и работы по трудовому договору (при соблюдении ряда условий). При этом трудовой стаж по месту работы не прерывается, зарплата не учитывается при расчете НПД;

— нет каких-либо других обязательных платежей.

Таким образом, физические лица и индивидуальные предприниматели, которые перейдут на новый специальный налоговый режим, смогут платить с доходов от самостоятельной деятельности налог по льготной ставке. Это позволит легально вести бизнес и получать доход от подработок.

Жители города Ханты-Мансийска и Ханты-Мансийского района по достоинству оценили новый налоговый режим «налог на профессиональный доход», количество зарегистрированных в качестве самозанятых увеличивается ежедневно и на сегодня составляет 602 человека.

Источник: Федеральная налоговая служба

Источник: admhmansy.ru