Налог с продажи земельного участка является одним из ключевых понятий налоговой системы России. Этот налог, уплачиваемый за продажу земельных участков, имеет свои особенности и требования. Неправильно рассчитать или неуплатить этот налог может иметь негативные последствия. Чтобы не пропустить важные моменты и избежать штрафов, необходима тщательная организация уплаты данного налога.

Кому, зачем и сколько нужно платить налог с продажи земельного участка? Этим вопросам нужно уделить особое внимание. Обязанность уплатить налог лежит на продавце земли. Юридические и физические лица, осуществляющие продажу земельных участков, при продаже, обязаны уплатить налог с продажи / переуступки права собственности на земельный участок. Размер налога зависит от множества факторов, включая стоимость участка и договоренности сторон.

Основная причина уплаты налога с продажи земельного участка — это нормы административной ответственности. За неуплату или неправильное уплату налога предусмотрены штрафы и пени. Точные правила, даты и сроки уплаты налога следует проконсультироваться у специалистов, чтобы избежать неприятных ситуаций.

Договор купли продажи земельного участка

Когда и как платить налог с продажи земельного участка

При продаже земельного участка необходимо помнить о налоговой ответственности и своевременно уплатить соответствующий налог. Зачем платят налоги? Во-первых, это законная обязанность каждого гражданина или организации, которая продает земельный участок. Во-вторых, уплата налога способствует налаживанию контроля и регулированию оборота земли. Не пропустите срок и не уплатите налог, вам грозит штраф.

Для того чтобы точно знать, когда и сколько налога нужно платить при продаже земли, необходимо учитывать несколько факторов. Во-первых, в зависимости от вида сделки и статуса продавца (физическое лицо, индивидуальный предприниматель, юридическое лицо) рассчитывается процент от стоимости земельного участка, который придется уплатить в качестве налога. Кому платить налог? Налоговые платежи за продажу земельного участка перечисляются в бюджетную систему РФ.

При продаже земельного участка физическому лицу или индивидуальному предпринимателю необходимо уплатить налог в 13% от стоимости участка. Если продавец — юридическое лицо, то налоговая ставка составляет 20%. При неуплате налога за продажу земли в установленные сроки налоговые органы имеют право начислить штраф и пени.

Чтобы избежать неприятных последствий, рекомендуется ознакомиться с налоговыми органами или специалистами, чтобы получить точную информацию о порядке и сроках уплаты налога при продаже земельного участка.

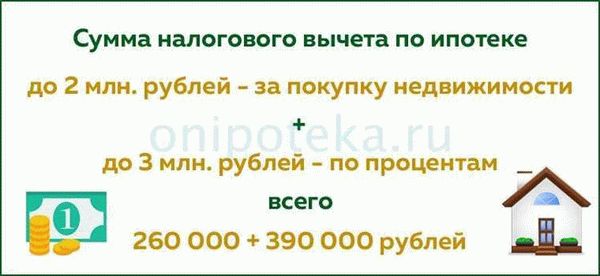

Освобождение от уплаты налога: налоговые вычеты

При продаже земельного участка вы часто можете пропустить возможность уплатить налоговые сборы. Однако, знание о способах освобождения от уплаты налога поможет вам избежать лишних расходов.

Кому и для чего нужны налоговые вычеты? В первую очередь, юридические лица, осуществляющие продажу земельного участка, должны платить налог в соответствии с законодательством. Однако, существуют случаи, когда налоговые вычеты могут освободить юрлица от ответственности за неуплату налога.

Статья по теме: Криминалист — где учиться, зарплата, преимущества профессии – “Навигатор Образования”

Налоговые вычеты могут быть предоставлены при определенных условиях, например, при продаже земельного участка для строительства жилого объекта или для индивидуального предпринимательства. В таких случаях налоговые вычеты помогут снизить сумму налога, которую придется уплатить.

Важно помнить, что не все категории лиц могут рассчитывать на налоговые вычеты при продаже земельного участка. Для того чтобы точно узнать, кому и зачем предоставляются налоговые вычеты, рекомендуется обратиться к профессионалам в области налогового законодательства.

При неуплате налогов возникает административная и уголовная ответственность. Поэтому, чтобы избежать неприятностей, вам следует своевременно уплатить налог и использовать налоговые вычеты при продаже земельного участка.

Шаги, чтобы избежать штрафов и пени по налогу

Правильное и своевременное уплатить налог является основным обязательством каждого гражданина и предпринимателя. При продаже земельного участка налоговые обязательства необходимо выполнять точно и при первой возможности.

1. Узнайте, зачем и кому нужно платить налоги при продаже земельного участка. Налог на землю обычно платят физические и юридические лица, которые являются собственниками участков. Узнайте, какие налоговые льготы могут быть доступны для вас и позвоните в нашу горячую линию, чтобы получить подробную информацию по этому вопросу.

2. Планируйте свои финансы и не пропустите уплату налога. Очень важно быть внимательными и ответственными при планировании своих финансовых средств. Заблаговременно расчитывайте стоимость налогов и учтите эти расходы в своем бюджете.

3. Узнайте, как избежать административной ответственности за неуплату налогов. Неправильное уплатить налог может привести к нежелательным последствиям. Для избежания штрафов и пеней внимательно изучите правила и сроки уплаты налога.

4. Обратитесь к специалистам, чтобы получить правильные консультации по уплате налога. При сомнениях или непонимании процесса уплаты налога рекомендуется обратиться к опытным специалистам, которые помогут разобраться в этом вопросе и предоставят необходимую информацию.

5. Подготовьте и представьте все необходимые документы в органы налогов. Чтобы избежать проблем в будущем, соберите все необходимые документы, такие как договор купли-продажи, выписку из реестра прав на недвижимое имущество и другие документы, и представьте их в налоговые органы.

ГОРЯЧАЯ ЛИНИЯ по вопросам недвижимости

Один из важных аспектов при покупке или продаже земельного участка — уплата налогов. За неуплату налога предусмотрена административная ответственность, поэтому важно знать, кому и за что точно придется платить.

На сегодняшний день налог с продажи земельного участка платят как юридические лица, так и индивидуальные предприниматели. При продаже земли, налог платят продавец и покупатель — каждый в своей доле. Зачем платят налоги? Налоги — это обязательные платежи в бюджет государства, которые направляются на финансирование различных государственных программ и проектов.

Не пропустите возможность получить консультацию специалистов по вопросам налогообложения при продаже земельных участков. Горячая линия по вопросам недвижимости предоставляет возможность получить квалифицированную помощь и ответы на все ваши вопросы.

Важно знать, что налог с продажи земельного участка рассчитывается и уплачивается в соответствии с законодательством Российской Федерации. Точную сумму налога можно узнать только после получения кадастровой стоимости земли. Каждая сделка рассматривается индивидуально, поэтому рекомендуется обратиться к специалистам для расчета и определения размера налога.

Статья по теме: Управление по борьбе с экономическими преступлениями ГУВД: Иркутск, улица Литвинова, 15 — контактная информация, отзывы

Наши промо страницы

Налог с продажи земельного участка — это обязательный платеж, который придется уплатить при продаже земли. Не платить налоги нельзя, иначе грозит административная ответственность. Точно не стоит пропустить уплату этого налога, иначе придется доплачивать штрафы и пени.

Кому придется платить налоги? Налоговые обязанности по уплате налога с продажи земельного участка возлагаются на юридических лиц, которые осуществляют такую продажу. Зачем нужно платить этот налог? Плата за продажу земли является налоговым доходом для государства и используется на различные нужды.

Чтобы избежать проблем с налоговыми органами и неуплату налога с продажи земельного участка, важно быть внимательным и ответственным. Узнайте все необходимые требования и сроки уплаты налога, а также возможные налоговые вычеты. Не забывайте своевременно уплачивать налоги и не пропускайте сроки, чтобы избежать неприятностей связанных с неуплатой налога.

Мы в соцсетях

Пропустите важные обновления о налоге с продажи земельного участка? Никак не хотите платить штрафы и пени? Узнайте все подробности, как и когда нужно уплатить налоги за продажу земли, чтобы избежать неприятностей и ответственности.

Не знаете, кому и при каких условиях освобождается от уплаты налогов при продаже земельного участка? Зачем и почему точно нужно платить налоги, и кому нужно обратиться за налоговыми вычетами? Мы разъясним все тонкости и нюансы, чтобы вы были в курсе лучших практик и законных способов уменьшения налоговой нагрузки.

Налог с продажи земельного участка — это важная административная процедура, которую необходимо соблюдать. Ведь при неуплате налогов за продажу земли владельцу придется нести ответственность в соответствии с действующим законодательством.

Помимо физических лиц, налог с продажи земельного участка обязаны платить также юридические лица и индивидуальные предприниматели. Узнайте, какие документы нужно предоставить при уплате налогов, чтобы избежать возможных проблем и осложнений. Мы расскажем, как можно минимизировать выплаты налогов, используя различные правовые инструменты и льготы.

Следите за нашими обновлениями, подписывайтесь на нашу горячую линию по вопросам недвижимости и участвуйте в обсуждениях наших промо страницах. Мы активно ведем страницы в социальных сетях, чтобы информировать всех интересующихся о налоге с продажи земельного участка. Присоединяйтесь к нашей онлайн-коммунити и будьте в курсе последних новостей и изменений в налоговом законодательстве.

Административная ответственность за неуплату налогов

Уплата налогов является обязательным долгом для юридических лиц и физических лиц, занимающихся продажей земельных участков. Несоблюдение этого обязательства может повлечь за собой административную ответственность.

За неуплату налогов на продажу земли, юридические лица могут пропустить сроки и неуплатить налог вовремя. В этом случае им придется не только платить налог со скидкой, а также уплачивать пени и штрафы.

В случае, если физическое лицо неуплатило налог за продажу земельного участка, оно также несет административную ответственность. Такие лица могут оштрафоваться и обязаны будут уплатить задолженность с учетом пеней.

Статья по теме: Важные вопросы об эксплуатации электроустановок потребителей

Административная ответственность за неуплату налогов за продажу земли распространяется на всех, кто обязан платить этот налог. Будь то юридическое или физическое лицо, они не могут уклониться от своих обязанностей и нести ответственность за свои действия.

Для избежания штрафов и пени необходимо вовремя и точно уплачивать налоги за продажу земельных участков. Рекомендуется ознакомиться с налоговыми законами и правилами, чтобы быть в курсе своих обязанностей перед государством.

Кому придется уплатить налог при продаже земли

Административная ответственность за неуплату налогов при продаже земли возлагается на физических и юридических лиц. А именно, налогов должны уплатить все, кто осуществляет продажу земельного участка в Российской Федерации.

При продаже земли физическими лицами налог уплачивается в порядке, установленным законодательством. Избежать уплаты налога невозможно, поэтому уплату необходимо произвести в соответствии с установленными сроками.

Как для физических, так и для юридических лиц налог на продажу земли расчитывается по кадастровой стоимости земельного участка. При этом ставка налога может быть разной, в зависимости от региона и целевого назначения использования земли.

Не платят налог на продажу земли только те, кто попадает под определенные категории налоговых вычетов. Например, это могут быть граждане, получившие наследство и продавшие землю в течение 3-х лет после получения наследства.

Если у вас возникли вопросы по уплате налога при продаже земли, не пропустите возможность получить консультацию специалистов по налоговой и юридической области. Это поможет избежать ошибок и непредвиденных штрафных санкций за неправильную уплату налогов.

А юрлица и ИП также платят налоги

Юридические лица и индивидуальные предприниматели также обязаны платить налоги при продаже земли. И хотя законы и правила могут отличаться в зависимости от региона, пропустите эту обязанность и вам придется ответить административной ответственностью.

Для юрлиц и ИП, которые решили продать земельный участок, необходимо уплатить налоги с продажи. Отсутствие платежа может привести к штрафам и пеням со стороны налоговой инспекции. Для того чтобы не попасть в неприятную ситуацию, важно точно знать, кому и за что придется платить.

Налоги при продаже земли юрлицами и ИП могут варьироваться в зависимости от общего объема продажи, региона и других факторов. Чтобы избежать штрафов и пеней, необходимо заранее ознакомиться с налоговыми правилами и точно определить сумму, которую придется уплатить.

Также важно понимать, зачем нужно уплатить налоги при продаже земли. Налоги являются важным источником дохода для государства, и позволяют обеспечить различные социальные и инфраструктурные программы. Уплата налогов является законной обязанностью, которую необходимо выполнять.

Неуплату налогов при продаже земли юрлицами и ИП сопровождает административная ответственность. Законодательство предусматривает штрафы и пени, которые могут быть значительными и привести к серьезным финансовым последствиям для налогоплательщика.

Советуем также:

- Какой период справки 2-НДФЛ для банка нужен для получения кредита?

- Образец и бланк долговой расписки 2023 года

- Источники уголовно-процессуального права: основные и дополнительные

- Как проверить полис ОСАГО Росгосстрах: простые инструкции

Источник: krasnozn.ru

ИП продает земельный участок НДФЛ в 2023 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «ИП продает земельный участок НДФЛ в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

При покупке жилья на вторичном рынке право собственности возникает сразу. С новостройками дело обстоит иначе — сначала покупатель подписывает ДДУ, затем ждет сдачи дома в эксплуатацию, затем получает ключи… Раньше срок владения новостройкой отсчитывался с момента регистрации права собственности, то есть после получения ключей. Теперь право собственности у дольщиков возникает с момента полной оплаты ДДУ.

Какое жилье считается единственным?

Если в собственности гражданина на момент продажи находится только одно жилое помещение, то оно признается единственным. Минимальный срок владения в этом случае будет составлять 3 года. При этом не учитывается жилье, которое было приобретено в течение 90 дней до продажи прежнего.

Например, вы купили квартиру в сентябре 2019 года и продали ее в октябре 2022 года — 3 года минимального срока уже прошло. При этом еще до продажи, в августе 2022 года, вы купили новое жилье, куда и собираетесь переехать. В этом случае налог не нужно будет платить, поскольку проданное жилье все еще считается единственным.

Как рассчитывается налог с продажи недвижимости для нерезидентов?

Если вы не являетесь налоговым резидентом России, то налог с продажи недвижимости, которая находилась в собственности меньше минимального срока владения будет составлять 30% от суммы продажи по договору.

При этом нерезиденты не могут применить налоговый вычет.

Налоговым резидентом является гражданин, который находился на территории России 183 дня и больше за последние 12 месяцев подряд.

Повышенный налог для нарушителей

В 2022 году в силу вступят новые правила применения повышенной налоговой ставки — до 1,5% в случае выдачи органами госземнадзора предписаний об устранении нарушений обязательных требований к использованию и охране объектов земельных отношений:

- в связи с неиспользованием для сельхозпроизводства земельного участка, «принадлежащего физическому лицу на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, отнесенного к землям сельхозназначения или к землям в составе зон сельхозиспользования в населенных пунктах» (за исключением земельных участков, указанных в абзацах четвертом и пятом подпункта 1 пункта 1 статьи 394 НК РФ);

- в связи с использованием не по целевому назначению (неиспользованием по целевому назначению) земельного участка, «принадлежащего физическому лицу на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, предназначенного для индивидуального жилищного строительства, ведения личного подсобного хозяйства, садоводства или огородничества, в случае выявления факта использования такого земельного участка в предпринимательской деятельности».

Оформление декларации и уплата налога

Подготовка, представление декларации и уплата налога с дохода от продажи земельного участка – процедуры, осуществляемые по общим правилам, предусмотренным для выполнения обязанности налогоплательщика НДФЛ.

Декларация должна быть представлена в ИФНС по месту жительства (регистрации) физического лица до 30 апреля года, следующего за годом, в котором был получен доход. Уплатить налог в полном размере необходимо до 15 июля года представления декларации.

Если доход от продажи земли – единственная составляющая налогооблагаемой базы физического лица по НДФЛ, то декларация будет касаться только этой полученной суммы и сделанного расчета налога. Если же имеются и другие доходы, например, от продажи иного объекта недвижимости, то составляется одна декларация 3-НДФЛ на все виды доходов.

Декларацию могут не представлять только те, у кого нет обязанности уплачивать налог с продажи земли, например, с учетом продолжительности права собственности. Если же такая обязанность есть, но при расчетах налогооблагаемой базы и НДФЛ, получается «0» или даже «минус» причитающегося к уплате налога, то декларацию все равно нужно будет подготовить, а платить налог – нет. Вместе с декларацией следует представить документы, подтверждающие льготы, право на используемый вычет, расходы на приобретение земли.

Некоторые обстоятельства ИФНС может проверить без этих документов, в порядке межведомственного взаимодействия или обратившись к соответствующим электронным базам данным, но не все и не всегда. Спорные моменты лучше предотвратить заранее. В любом случае ИФНС вправе затребовать от налогоплательщика документы, подтверждающие те или иные факты и цифры, отраженные в декларации.

Для упрощения подготовки декларации и расчетов можно воспользоваться сервисами, представленными на официальном сайте ФНС. Сегодня там же функционирует личный кабинет налогоплательщика, через который можно осуществлять любое дистанционное взаимодействие с ведомством.

Как определить базу для начисления налога

В официальном письме Министерства финансов № 03-04-07/14677 от 06.03.2019 даются разъяснения по поводу начисления налога за земельный надел, который приобретался супругами в совместную собственность. В соответствии с Семейным кодексом РФ (ст. 34) определено, что все имущество, которым владеют супруги после официальной регистрации брака, считается собственностью совместной.

Неважным считается факт оплаты покупки из собственных средств жены либо мужа.

При заключении договора купли-продажи супруг и супруга обладают правом снижения налогооблагаемой базы на величину всех расходов на покупку, независимо от того, кем из супругов вносились деньги.

При продаже земельного участка налог рассчитывают с учетом возможности уменьшения базы на величину всех расходов на покупку, независимо от того, кем из супругов вносились деньги.

Расчет суммы начислений

Стандартная ставка налога для граждан, являющихся резидентами, составляет 13%. Для людей, не являющихся резидентами, устанавливается повышенная ставка – 30%.

При расчете величины платежа с продажи надела земли необходимо базу умножить на ставку. Например, если земельный надел стоимостью 3 520 000 рублей продается резидентом, то он уплачивает бюджету 3520 000* 13% = 457 600 рублей. Если для нерезидента считается налог с продажи дома и земельного участка стоимостью 3 520 000 рублей, то ему необходимо уплатить 3 520 000 * 30% = 1 056 000 рублей бюджету.

При наличии права пользовании вычетом сначала на вычет уменьшают базу, а потом исчисляют платеж бюджету.

Если собственность на надел продолжалась менее предельного минимального периода, то базу для налогообложения возможно уменьшить на фактическую величину затрат, которые были произведены для приобретения надела в собственность. Так, если надел продается за 4 млн. рублей, а фактические затраты на покупку составили 1,2 млн. рублей, то начисление налога будет производиться на 2,8 млн. рублей.

Каким налогом облагается продажа земли?

Любой получаемый физическим лицом доход, и от продажи недвижимости в том числе, подлежит обложению налогом (НДФЛ).

Налог с продажи земельного участка в 2022 году для физических лиц остаётся прежним – 13%. Для не резидентов налоговая ставка — 30%.

Эта норма закреплена в статье 207 Налогового кодекса РФ. Налогоплательщиками являются физические лица как резиденты РФ, так и не резиденты, получившие доход от российских источников. Для расчета налоговой базы берутся все полученные в любой форме доходы согласно статье 210 НК.

Отметим, что к налоговым резидентам относятся только те физические лица — граждане РФ, которые проживали на Российской территории за 12-месячный период времени не меньше 183 календарных дней. Исключением служат военнослужащие и госслужащие командированные за границу.

Порядок и сроки уплаты земельного налога в 2022 году

Полученные доходы в случае, когда продана земля, которой владели менее минимального срока и имеется НДФЛ к уплате в бюджет, декларируются. Это является обязанностью налогоплательщика. Даже полученный нулевой результат по НДФЛ требует подтверждения расчетов в налоговый орган.

Значит, требуется заполнение декларации по форме 3-НДФЛ и представление ее в следующем году после получения дохода, не позднее 30 апреля. Заплатить же НДФЛ необходимо в год подачи декларации не позднее 15 июля.

Если землю продали 2021 году менее положенного срока, то налоговую декларацию (3-НДФЛ) нужно передать до 30 апреля 2022 года, а земельный налог нужно оплатить до 15 июля 2022 года.

Если же декларация подана в ИФНС вовремя, но пропустили срок уплаты налога, то будет применены пени за каждый день просрочки. Когда не исполнена обязанность и по декларированию и по уплате, то на провинившееся лицо накладывается штраф в 20% от суммы налогооблагаемого дохода. Помимо штрафа подлежат взысканию и пени, исчисляемые в размере 1/300 от ставки рефинансирования ЦБ, действующей на дату расчета задолженности.

Все граждане обязаны платить налоги за продажу того или иного дорогостоящего имущества. Под эту категорию подпадает и продажа земли другому лицу. Процедура оплаты регулируется НК страны и имеет некоторые особенности, которые необходимо соблюдать.

В самом начале необходимо разобраться, обязательна ли уплата налога или есть возможность воспользоваться правом на льготу. Для этого требуется подсчитать, сколько времени гражданин был владельцем земли. Вполне вероятно, что в результате окажется, что продажа имущества госпошлиной не облагается.

Для случаев, когда необходимо выплатить налог, предусмотрено несколько удобных методов совершения платежа. К примеру, для многих граждан оптимальным вариантом является безналичный расчёт через один из государственных сервисов – официальный сайт ФНС или же сайт Госуслуг.

Также простой способ оплаты налогов – обращение в местное отделение налоговой для получения декларации и дальнейшей оплатой через отделение банка. В любом случае нужно знать, что все граждане РФ должны следовать букве закона и оплачивать подоходный налог, если обратное не предусмотрено федеральным законом.

Как гражданину заполнить декларацию 3-НДФЛ?

Кроме прочего, хрупкие плечи налогоплательщиков нагружаются еще и обязанностью оформления декларации 3-НДФЛ.

- Что касается титульного листа, он создан для того, чтобы предоставить в налоговую информацию о плательщике: это и личные данные документов, и контакты, и прочие данные.

- Так как декларация – это не один, а несколько страниц, рано или поздно вы обязательно столкнетесь с листом «Е». Эта страница, куда плательщик указывает суммы вычетов (либо суммы связанных с землей расходов, на которую не распространится налог). Естественно, должны быть квитанции и доказательства.

- Лист «А» создан для оглашения сумм прибыли с продажи участка в налоговом органе.

- В первом и шестом разделе плательщик указывает обобщение информации. Своеобразное подведение итогов, где и становится понятной сумма

Ставка, подлежащая уплате, зависит от гражданской принадлежности человека. Для резидентов общая ставка равна 13%. Нерезиденты вносят плату в размере 30 %. Иностранные граждане могут получить статус резидента после нахождения на территории России от 183 дней.

Например, гражданин РФ продает объект стоимостью 8 000 000 рублей, он платит НДФЛ 1 040 000 рублей, а не резидент 2 400 000 рублей. Налог на участок, пребывающий в сельхозназначении, оплачивается также по ставке 13%. При этом стоимость указывается в договоре.

Внимание! Денежные средства в бюджет не перечисляются при владении более трех лет.

Этим правом можно воспользоваться при условии официальной регистрации. Законодательство определяет обязанность юридических лиц на общих основаниях вносить 13% от сделки по отчуждению. При этом ее размер может изменяться в индивидуальном порядке, и он зависит от формы собственности. Предприниматели платят в общей совокупности с другими доходами.

У кого возникает обязанность уплатить налоговый платеж

При продаже земельного надела денежные средства считаются доходами гражданина, которые облагаются налогом. Обязанность перечислять рассчитанный платеж предусмотрена в главе 23 Налогового кодекса.

Норма распространяется на всех резидентов, к которым относят людей, проживающих не менее 183 дней на территории России, независимо от гражданства, а также нерезидентов. Для каждой группы устанавливается своя ставка.

Объектом сделки, выручка от которой подлежит налогообложению, должен быть земельный надел, находящийся на территории РФ. Если резидент совершает сделку с землей за пределами страны, то за продажу земельного участка налог в России не взимается.

Возможно ли уменьшить величину налогового платежа

Для собственников важен вопрос: при продаже земельного участка нужно ли платить налог. Его величина будет зависеть от кадастровой стоимости надела, которая часто бывает завышена. Но в некоторых случаях ее можно оспорить.

В соответствии с законом № 237-ФЗ от 03.07.2016 оценку кадастровой стоимости возможно проводить через 3-5 лет. Правомерно оспаривание физическими лицами кадастровой оценки только в ситуации, когда затрагиваются их обязанности или права.

В региональном органе регистрации прав создается специальная комиссия по рассмотрению заявление об оспаривании или устранении ошибок при определении кадастровой стоимости. Заявитель направляет заявление с приложением правоустанавливающих документов и отчета о рыночной оценке стоимости. Комиссия может установить кадастровую стоимость на уровне рыночной либо отклонить заявление. При уменьшении кадастровой стоимости начисления будут пересчитаны.

В какой срок и куда необходимо представлять отчетность

Официальным документом, в котором рассчитывается величина платежа подлежащего перечислению в бюджет, является налоговая декларация. Форма 3-НДФЛ размещается на официальном сайте инспекции. Заполнение формы и расчет налогового платежа плательщик производит самостоятельно. Отчетность должна быть представлена в налоговую инспекцию плательщиком лично либо через официального представителя.

Последним днем декларационной кампании является 30 апреля. За сделку, совершенную в 2018 году, декларация представляется не позднее 30.04.2019. Если гражданин использует расходный вычет, то обязательно прикладываются документы, подтверждающие расходы фактические.

За нарушение сроков подачи декларация налагается штраф. Каждый день задержки платежа оценивается в 5% поступлений денежных средств от продажи, но не менее 1 тыс. рублей. Уплатить в бюджет рассчитанный платеж необходимо не позднее 15 июля. Каждый день просрочки оплаты оценивается в 20% от поступлений денежных средств.

Если гражданин освобожден от необходимости уплачивать налог по действующим актам законодательства, но ему направляется налоговое уведомление о налогообложении сделки купли-продажи, то ему потребуется представить в инспекцию подтверждение льготы. Налог на продажу дома с земельным участком им не уплачивается.

Налогообложение продажи земли коммерческого или сельхозназначения описано в Налоговом кодексе.

Здесь же расписаны основные исключения из правил уплаты такого налога для физического лица. Если осуществляется продажа земельного участка, налоги следует исчислять именно по правилам НК, в которых чётко прописаны цифровые показатели льготирования или установления конкретного размера обязательных выплат.

А также правовые нормы применяются в этом случае из разъяснений фискальной службы, различных государственных органов, которые занимаются оценкой недвижимости, практической реализацией требований закона.

Важно знать правовые нормы, действующее на определённой территории. Муниципалитеты и прочие органы местной власти могут сокращать сроки продажи или увеличивать их в зависимости от местных условий и необходимости стимулирования рынка земли. Это критически важно для правильности оформления налоговых деклараций и вычисления суммы выплат.

Облагается ли налогом продажа земельного участка

Не всегда, но всё же при определённых обстоятельствах, обязательства перед налоговыми службами, возникают. Налог при продаже земельного участка рассчитывается в индивидуальном порядке.

Формула расчёта несложная, но потребует определённых знаний и точности. Фискальные службы могут из-за неточного расчёта вычетов наложить штрафные санкции. Именно поэтому если задаваться вопросом о том, какой налог с продажи земельного участка следует уплатить в конкретном случае, следует проконсультироваться со специалистом.

Есть ещё один вариант — самостоятельно тщательно изучить нормы НК и их практическое применение. В любом случае подоходный налог с обозначенной законом категории, взимается в размере не менее 13%. Рассмотрим детальнее ставки и особенности применения их для резидентов и нерезидентов в понимании налогового законодательства федерации.

Похожие записи:

- Патент на работу для иностранных граждан с 2023 года Москва

- Как получить свидетельство о рождении ребенка в Москве в 2023 году

- Как установить отцовство в судебном порядке?

Источник: se-modicon.ru

Какой налог нужно заплатить при продаже земельного участка?

При продаже надела земли продавец обязан уплатить государству налог с дохода от этой сделки, согласно гл. 23 Налогового кодекса РФ.

Базовый размер такого налога равен величине прямого налога, установленного в стране, а расчёт суммы, подлежащей к оплате, производится с учётом срока владения продаваемым наделом земли, а также различных вычетов и льгот.

Общие правила налогообложения

Базовый размер налога равен 13% (величина прямого налога в РФ) только для резидентов России.

Резидент РФ — это лицо, находящееся в РФ более 183-х дней в году. Все остальные лица считаются нерезидентами. Для нерезидентов величина налога с продажи надела земли увеличивается до тридцати процентов.

Важно учесть, что граждане РФ, отсутствующие в стране более 183-х дней в году по причине учёбы за границей или прохождения там специального лечения не теряют статуса резидента, если период такого обучения (или лечения) длится не более пяти лет.

Согласно юридическим нормам, денежные средства, полученные от продажи надела земли рассматриваются как доход физического лица только в случае, если данное лицо владело продаваемым наделом земли менее пяти лет (до 1 января 2016 года — менее трёх лет).

При владении отчуждаемой недвижимостью более указанного срока физическое лицо подлежит освобождению от уплаты им подоходного налога, согласно п. 3 ст. 217.1 Налогового кодекса РФ.

Необходимо знать, что освобождены от уплаты подоходного налогового сбора лица, владевшие наделом земли более трёх лет в следующих случаях:

- Продаваемый надел земли был получен в дар от близких родственников продавца;

- Продаваемый надел был оформлен в собственность по праву наследования;

- Продаваемый надел был получен в результате приватизациигосударственной собственности;

- Продаваемый надел был получен плательщиком ренты по договору пожизненного ухода и содержания.

Следует помнить, что налогообложение распространяется только на земельные наделы, находящиеся на территории РФ.

Сделки граждан РФ с недвижимостью за рубежом вышеуказанным налогом не облагаются.

Налоговые вычеты — порядок расчёта

Если физическое лицо — продавец земельного надела не попадает под освобождение от уплаты налогового сбора согласно ст. 217.1 Налогового кодекса РФ (указано выше), то такое лицо может законно уменьшить (или полностью обнулить) величину налога, подлежащего уплате при продаже земли, за счёт специальных налоговых вычетов.

Налоговый вычет — это та часть дохода от продажи земельного надела, с которой не будет взиматься подоходный налог.

Получить вычет могут граждане РФ, которые являются резидентами РФ и имеют доход, облагаемый налогом 13%. То есть безработные, работающие неофициально и индивидуальные предприниматели не могут получить вычет при покупке земли.

Согласно ст. 220 Налогового кодекса РФ, существуют два типа вычетов:

- Имущественный;

- Расходный.

Максимальный размер имущественного вычета равен одному миллиону рублей, а сумма расходного вычета равна подтверждённым расходам на приобретение отчуждаемого надела земли в прошлом.

Чтобы рассчитать налог, подлежащий уплате, необходимо от суммы, полученной от продажи земли (налоговая база) отнять налоговый вычет (1 млн рублей), а от полученной разности рассчитать 13%. Например, при покупке надела земли за 1,5 млн рублей сумма налога для уплаты составит 1500000*13/100=195000. Но налогоплательщик — резидент РФ может уменьшить налоговую базу (1,5 млн рублей) на 1 млн рублей (имущественный вычет), и подоходный налог будет рассчитываться уже не с 1,5 млн рублей, а с 1500000-1000000=500000 рублей, 13% от 500000 — это 65000 рублей, то есть налог уменьшится на 130000 рублей (13% от 1 млн).

Аналогично рассчитывается подоходный налог, если налоговую базу уменьшить на расходный вычет. Например, гражданин С купил надел земли за 2 млн рублей, а через год продал за 3 млн рублей. Если С применит имущественный вычет, то налог в 13% будет рассчитываться для него не с 3-х млн рублей, а с разности 3000000-2000000=1000000, что составит 130000 рублей вместо 390000 рублей. А если гражданин С захочет сделать не расходный вычет, а имущественный (равный 1 млн рублей), то налог будет рассчитываться с разности 3000000-1000000=2000000, и составит 260000 рублей. Видно, что гражданину С выгоднее уменьшать налоговую базу (сумму, за которую он продал надел земли) на величину расходного вычета, чем на величину имущественного.

Получить налоговый вычет имеющий на него право продавец надела земли может двумя способами:

- Через службу по налогам и сборам;

- Ежемесячно у работодателя.

Чтобы получить вычет через налоговый орган, необходимо заполнить налоговую декларацию по форме 3-НДФЛ, где указать тип вычета и рассчитать итоговый налог, подлежащий уплате, а для компенсации с учётом выбранного типа вычета через работодателя налогоплательщику необходимо будет подать заявление в налоговый орган с указанием суммы налога, подлежащей уплате, и суммы, полагающейся возврату в результате вычета из налоговой базы, затем взять из налоговой службы разрешение на компенсацию вычета и предоставить её в бухгалтерию по месту работы, тогда с работника не будут ежемесячно высчитывать подоходный налог от заработной платы до тех пор, пока сумма невысчитанных налогов не окажется равной 13% от налогового вычета (имущественного или расходного).

Стоит отметить, что получать налоговый вычет через работодателя принято в основном при покупке надела земли, а не при его продаже.

Порядок уплаты налога

Для уплаты подоходного налога с продажи надела земли продавец самостоятельно рассчитывает сумму налога и заполняет специальную налоговую декларацию по форме 3-НДФЛ, затем подаёт её в службу по налогам и сборам.

Декларация может подаваться сразу после совершения сделки по продаже надела земли, но не позднее конца апреля года, следующего за годом, в котором была совершена сделка.

К декларации о доходах необходимо приложить документы, подтверждающие доходы и расходы физического лица, связанные с расчётом налога, подлежащего уплате, а также соответствующих вычетов.

К таким документам относят:

- Договор по продаже надела земли;

- Договор покупки надела земли (при расходном типе вычета);

- Расписка в получении наличных денег от покупателя или выписка-счёт из банка о зачислении средств (также при расходном вычете).

Аккредитив при покупке недвижимости — узнайте о нем все!

Полная информация про налог при сдаче квартиры в аренду в нашей статье.

Ищите выгодную программу ипотеки для себя? Интересный вариант вы найдете здесь.

Ответственность

Необходимо помнить, что рассчитанный налог необходимо подтвердить в налоговом органе. Если служба по налогам и сборам заподозрит продавца в подтасовке данных с целью уменьшить размер налогового сбора, это может обернуться для такого продавца длительными судебными разбирательствами и крупными штрафами, поэтому очень важно внимательно рассчитывать размер налога с учётом выбранного типа вычета.

При возникновении сомнений в правильности расчёта налога можно обратиться за услугами в специализированную бухгалтерскую фирму, которая занимается такими расчётами, и заключить с этой фирмой договор об обслуживании.

В таком случае ответственность за ошибки в расчётах будет нести данная бухгалтерская контора.

Важно учесть, что рассчитанный налог подлежит уплате в срок до пятнадцатого июля года, следующего за годом. В котором совершена сделка продажи. В противном случае будет начисляться особая пеня-штраф в размере двадцати процентов от рассчитанной суммы налога за каждые тридцать дней просрочки уплаты налога.

Если декларация о доходах подана позднее тридцатого апреля, то пеня начисляется в размере пяти процентов от рассчитанной суммы налога за каждые тридцать дней просрочки подачи декларации.

Итак, при осуществлении продажи надела земли, которое находилось во владении физического лица менее пяти лет, то необходимо уплатить налог в размере 13% от суммы сделки. Сумму налога можно уменьшить, а в некоторых случаях не платить вовсе, если применить вышеописанные правила налоговых вычетов, или если продавец попадает в категорию лиц, имеющих право на льготы.

Источник: zakonguru.com