Для ряда видов отчетности законом установлено их ежеквартальное представление в соответствующий госорган, фонд. Поскольку март завершает первый отчетный квартал, в этой статье предлагаем таблицу-календарь со списком основных отчётов и сроками сдачи отчетности за 1 квартал 2023 года.

Что, когда и куда сдаём

НАЗВАНИЕ ОТЧЁТА И КУДА СДАВАТЬ

ПОЯСНЕНИЕ

Учтите, что зарплату (аванс) за первую половину марта 2023 (выплата во второй половине марта) и НДФЛ с нее отражают в разд. 1 и 2 расчета 6-НДФЛ за 1 квартал 2023. А з/п за вторую половину марта (выплата в начале апреля) и НДФЛ с нее – в разд. 1 и 2 отчета 6-НДФЛ уже за полугодие 2023.

Основная причина – исчисление с 2023 г. страховых взносов по единому тарифу на все виды обязательного соцстрахования с единой унифицированной базы.

Обязательные листы РСВ: титульный, разд. 1, подраздел 1 и разд. 3.

Подразделы 2.1 и 2.3 обязательны для заполнения всеми страхователями. Подразделы 2.1.1 и 2.2 заполняют только при наличии показателей для них.

Изменения небольшие: скорректированы наименования строк разд. 3, ввели единый код операции при покупке у нерезидента.

В отчет обязательно включают титульный лист, разд. 1, 3, 8 и 9.

Нужно указать КБК УСН для своего объекта и код периода 34/01 для 1 кв. 2023.

Подать уведомление можно через личный кабинет, по ТКС. А при среднесписочной численности за 2022 год до 100 чел. – на бумаге.

Нужно указать КБК конкретного налога.

Подать уведомление можно через личный кабинет, по ТКС. А при среднесписочной численности за 2022 год до 100 чел. – на бумаге.

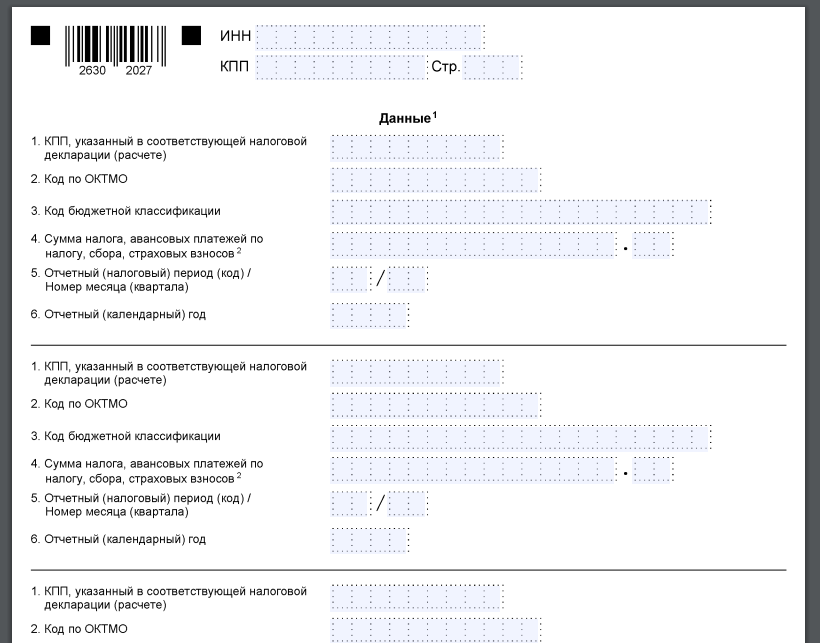

Одно уведомление можно заполнить на несколько налогов – на каждый заполните отдельный блок строк 1 – 6 (см. после таблицы).

Нужно заполнить подразд. 3 разд. 1 формы ЕФС-1.

- в п. 3 ст. 10 Федерального закона от 01.04.1996 № 27-ФЗ;

- ч. 2 ст. 6 ФЗ “О дополнительных страховых взносах на накопительную пенсию и господдержке формирования пенсионных накоплений”.

Образец формы уведомления по ЕНП:

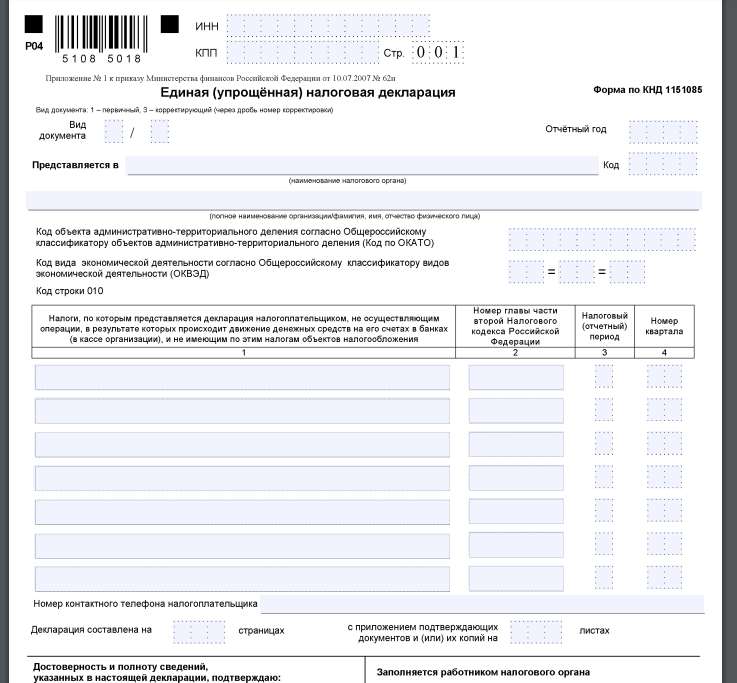

Упрощённый отчёт

Она предназначена для плательщиков по одному или нескольким налогам, когда нет движения денежных средств на их счетах в банках/в кассе организации и нет объектов налогообложения по ним.

Источник: buhguru.com

Как заполнить отчет ИП по НДС

Предприниматель не просто работает на себя, но и несет определенную налоговую нагрузку. Составление отчета по налогу на добавленную стоимость (НДС) – это самая распространенная форма налоговой отчетности и наибольшая «головная боль» для индивидуального предпринимателя. Как правильно отчитываться по НДС?

Что, где, когда?

НДС – это косвенный налог в пользу государства, взимаемый с той наценки, которую предприниматель делает на свой товар. Иными словами, если себестоимость товара – 300 рублей, а предприятие продает его за 400 рублей, то НДС взимается с добавленных 100 рублей. Юридически налог уплачивает предприниматель, но по факту плата ложится на конечного потребителя, так как итоговая стоимость товара формируется с учетом налога.

Если себестоимость товара – 300 рублей, а предприятие продает его за 400 рублей, то НДС взимается с добавленных 100 рублей.

С 2004 года налоговая ставка НДС для большинства форм предпринимательской деятельности составляет 18%. Исключением являются организации и ИП, которые занимаются производством и продажей книг и печатных изданий, медицинских товаров, продуктов питания, детских товаров и сельскохозяйственной продукции. Для них ставка налога составляет 10%.

НДС обязаны платить все коммерческие организации и индивидуальные предприниматели, работающие по общей системе налогообложения (ОСНО). ИП, которые работают по упрощенной системе налогообложения (УСН), могут не платить НДС, за исключением следующих случаев:

- Если товар импортируется из-за границы на территорию Российской Федерации (ст. 151 НК РФ).

- Если поставщик добровольно вручил покупателю счет-фактуру, где указан НДС (ст. 173, п. 1 НК РФ).

- Если предприятие работает в рамках договора о совместной деятельности (ст. 174, ч. 1 НК РФ).

Формулы для расчета НДС:

НДС = сумма товара с НДС × налоговая ставка / 100.

Сумма с НДС = сумма без НДС × 1,18 (или 1,10, что зависит от ставки налога).

Счет-фактура – это налоговый документ, выдаваемый поставщиком после принятия товара покупателем. В счете всегда указывается сумма с учетом НДС.

Уплаты НДС могут избежать некоторые виды коммерческой деятельности, указанные в статье 149 НК РФ.

Как отчитываться?

С начала прошлого года сдача декларации по НДС осуществляется исключительно в электронном виде. Новый порядок установлен приказом ФНС от 29.10.2014. Это нововведение призвано сделать налоговую отчетность наиболее полной и прозрачной.

Согласно последним требованиям, в декларацию по НДС нужно вносить следующие данные:

- журнал полученных счетов-фактур;

- журнал выставленных счетов-фактур;

- книга продаж;

- книга покупок;

- счета-фактуры, выставленные в соответствии со ст. 173, п. 5 НК РФ.

Сдача декларации по НДС осуществляется исключительно в электронном виде.

Упростить составление декларации можно при помощи программы «Налогоплательщик ЮЛ», которую можно скачать на официальном сайте Федеральной налоговой службы. Программа позволит быстро внести все необходимые значения в отчет и сохранить документ в электронном виде.

Также для удостоверения электронной декларации потребуется приобрести квалифицированную электронную подпись (КЭП) в сертифицированном Удостоверяющем центре. Подписанный отчет в формате .xml нужно загрузить через специальную форму на сайте ФСН.

Предприниматель должен сдавать отчет ежеквартально, не позже 30 числа следующего месяца налогового периода. При нарушении правил назначается штраф в размере 1000 рублей. В случае выявления ошибок в отчете в течение 6 дней их можно исправить. Если вы не сдали отчет по НДС вовремя, то все банковские счета могут быть заблокированы, поэтому к данной процедуре стоит отнестись максимально ответственно.

В случае выявления ошибок в отчете у предпринимателя есть 6 дней на исправление данных и повторную высылку.

Государство постаралось сделать проще процесс сдачи отчета по НДС, переведя все в электронный формат. Но, несмотря на это, НДС по-прежнему остается самым «назойливым» налогом, который невозможно обойти легальными методами (например, за счет уменьшения налоговой базы). Поэтому от него не отвертеться ни предпринимателю, ни потребителю.

Впрочем, НДС – это один из базовых налогов для пополнения государственного бюджета, поэтому когда вы узнаете, что в вашем городе открывается новая больница или школа, то можете порадоваться: в этом есть и ваша заслуга как налогоплательщика.

Источник: zhazhda.biz