ИП на общей налоговой системе составляет по завершению календарного года декларацию по форме 3-НДФЛ, в которой он отчитывается перед ФНС о полученных годовых доходах/расходах.

Нужно ли сдавать 3-НДФЛ ИП на ОСНО, УСН, ЕНВД?

Индивидуальный предприниматель выбирает подходящую систему уплаты налогов при регистрации, в дальнейшем он может сменить ее с начала любого года.

В зависимости от выбранного режима налогообложения состав отчетности меняется.

В целом, выделяется общий режим (ОСНО) и специальные (УСН, ЕНВД, ПСН). В каждой налоговой системе налоги платятся разные, соответственно, и отчетность по ним отличается.

Обязанность по подаче отчетов ИП в зависимости от налогового режима:

- ИП на ОСНО обязаны сдавать форму 3-НДФЛ, в которой показывают доходы за год от деятельности в качестве предпринимателя.

- ИП на УСН (упрощенная система) декларацию 3-НДФЛ не заполняют, такие предприниматели платят налог УСН и заполняют декларацию для упрощенного режима.

- ИП на ЕВНД (вмененный доход) также не заполняет форму 3-НДФЛ, данные физические лица платят налог на вмененный доход, который рассчитывается по особым правилам. Для вмененщиков также разработана отдельная форма декларации ЕНВД.

- ИП на ПСН (патентная система) 3-НДФЛ не формируют, данные индивидуальные предприниматели оплачивают патент и никакой отчетности по патенту не подают.

Вывод: декларацию 3-НДФЛ должны сдавать только те ИП, которые выбрали для ведения деятельности общий режим налогообложения (ОСНО).

Новая форма декларации по доходам за 2019 год

Важный момент — форма 3-НДФЛ обновилась с начала 2020 года, поэтому за 2019 год предприниматели обязаны оформлять декларацию по обновленному варианту.

Изменения коснулись второго, пятого и седьмого приложения, а также скорректированы штрих-коды страниц декларации — изменения в новой форме 3-НДФЛ 2020.

Срок сдачи в 2020 году

ИП подают отчетность о своих доходах один раз в год.

Последний день сдачи 3-НДФЛ в ИФНС за 2019 год — 30 апреля 2020.

Место подачи — отделение ФНС, где физическое лицо стоит на учете как индивидуальный предприниматель (по месту жительства).

Нарушение сроков сдачи декларации ведет к штрафу в размере 5% от незаплаченной суммы налог за каждый просроченный месяц (минимальный размер штрафа 1000 руб., максимальный — 30% от неуплаченного налога) — ст.119 НК РФ.

Нарушение сроков оплаты налога с доходов ИП приводит также к начислению пени, которые рассчитываются как 1/300 ставки рефинансрования от суммы, не уплаченной вовремя. С 3-го дня задолженности ставка возрастает до 1/150 — ст.75 НК РФ.

Некоторые ИП не ведут деятельность в течение года совсем, в этом случае они также обязаны сдать декларацию, но с нулевыми показателями — образец нулевой 3-НДФЛ для ИП.

Предприниматели на ОСНО обязаны отчитаться перед ФНС независимо от того, имели они доход в году или нет, вели деятельность или нет. Сам статус индивидуального предпринимателя обязывает физ.лицо заполнять форму 3-НДФЛ.

Способы подачи

У ИП есть несколько способов оформления 3-НДФЛ:

- бумажный вариант — заполняется распечатанная форма или распечатывается заполненная на компьютере форма;

- электронный вариант — в кабинете налогоплательщика составляется электронная декларация и передается по электронным каналам связи;

- в программе Декларация 2019 на сайте налоговой — скачивается специальная бесплатная программа, после чего заполняются необходимые данные, после чего заполненный образец можно использовать для подачи.

Бумажную декларацию можно принести самостоятельно в налоговую по месту постановки на учет ИП, можно направить вместо себя свое доверенное лицо (оформляется на него доверенность от предпринимателя), можно передать ценным письмом с описью вложения.

Какие листы заполняет индивидуальный предприниматель?

В налоговой декларации 3-НДФЛ много листов, но ИП должны заполнить только 4:

- первый с общей информацией;

- раздел 1 с указанием суммы налога;

- раздел 2 с расчетом налога к уплате;

- приложение 3 для отражения результатов предпринимательской деятельности.

Другие листы могут понадобиться для заполнения в случае, если у ИП были другие доходы, помимо предпринимательской деятельности.

ИП, не осуществляющие никаких операций в отчетном году, должны заполнить декларацию в нулевом варианте, при этом заполняются следующие страницы бланка 3-НДФЛ — титульный и два раздела, где вместо суммовых значений проставляются нули или прочерки.

Заполнение страниц

В приложении 2 к приказу ФНС, утвердившему форму 3-НДФЛ, содержится порядок заполнения декларации. Перед заполнением следует перечитать данную инструкцию во избежание возможных ошибок.

Данные вносить нужно только в определенные страницы, указанные выше, остальные остаются пустые, подавать в налоговую их не нужно.

Для начала следует определить, как будет заполняться и подаваться бланк — в ручном, машинописном виде, в программе, в электронном виде.

Если бланк заполняется на бумаге, то обязательно берется ручка с пастой синего или черного цвета. Буквы должны быть понятны — заглавные и печатные, должны четко попадать в отведенные знакоместа. Пустые клетки заполняются короткой чертой по центру. Исправлять ошибки не допускается, если бланк испорчен — следует распечатать новый.

Если декларация составляется в электронном виде, то шрифт должен быть courier new, размер 16-18, распечатать готовый образец можно без обрамлений клеток.

- стоимость указывается в рублях и копейках;

- суммы налога — в полных рублях;

- доходы/расходы в валюте переводятся в рубли на дату получения данного дохода/расхода;

- на каждой странице должен быть номер, ИНН ИП, его фамилия, инициалы, подпись;

- заполнить нужно только 4 листа, их и подавать в налоговую;

- заполнение начинается с приложения 2, далее второй раздел, первый и титульную страницу, после листы нумеруются и складываются по порядку.

Заполнять 3-НДФЛ нужно на основании данных книги учета доходов и расходов (КУДР), которую ИП должен вести в течение всего года. Бухгалтерский учет ИП вести не обязаны, для декларации достаточно наличия КУДР, которую можно составлять в любом удобном для индивидуального предпринимателя виде.

При оформлении декларации предпринимателю нужно самостоятельно определить фактическую доходную и расходную часть своего годового финансового результата и отразить на страницах формы 3-НДФЛ.

Индивидуальные предприниматели в течение года платят авансовые платежи, исходя из предполагаемой прибыли. ФНС на основании данных ИП определяет размер аванов, которые уплачиваются по итогам каждого квартала не позднее 15- числа месяца, идущего за отчетным периодом.

По итогам года ИП должен определить размер уплаченного аванса и фактическую сумма налога, которую нужно заплатить на основе реальных данных.

Разность между авансом и рассчитанным в декларации доходом нужно доплатить в бюджет. Необходимость в доплате возникает, если налог к уплате по реальным данным оказывается больше уплаченных авансов. При переплате ИП может рассчитывать на возврат излишне перечисленного налога.

Какие расходы можно учитывать?

Расходы ИП могут уменьшить базу для исчисления налога в случае, если они:

- действительно оплачены в отчетном году;

- связаны с предпринимательской деятельностью;

- документально подтверждаются;

- обоснованны.

Отнести к расходам можно затраты:

- на сырье, исходные материалы, полуфабрикаты, товары, основные средства (материальные);

- на амортизацию;

- на выплату зарплаты сотрудникам и т.д.

Если расходы не соответствуют указанным выше условиям, то ИП может их не брать в расчет, а принять в качестве уменьшения налоговой базы профессиональный вычет — 20% от размера годовых доходов.

То есть предприниматель сам выбирает, что именно он примет в качестве расходов — вычет в виде 20% от доходов или фактические затраты при соответствии установленным НК РФ условиям.

Если расходов мало, либо они не подтверждены документами, то лучше использовать профессиональный вычет.

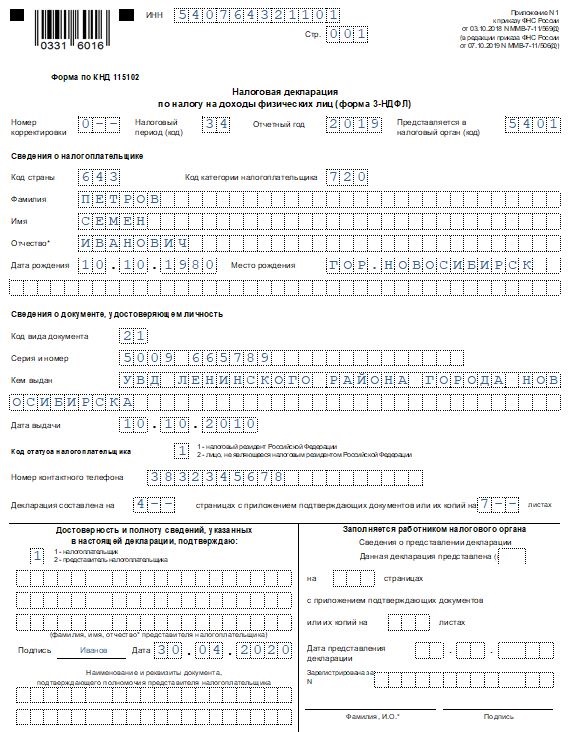

Титульный лист

Первым можно заполнить первую страницу 3-НДФЛ:

- код страны, где физ.лицо имеет гражданство (643 для России),

- код плательщика (720 для ИП, 730 для нотариуса, 740 для адвоката, 750 для арбитражного управляющего, 770 ИП в качестве главы КФХ, 760 – все прочие физ.лица);

- ФИО;

- данные о рождении.

- код документа (паспорт – 21);

- серия и номер документа;

- кем и когда выдан.

Пример заполнения титульного листа:

Раздел 1

Этот раздел итоговый, заполняется в последнюю очередь после отражения всех данных на других страницах.

Если ИП должен заплатить налог, то в поле 010 ставится «1», в поле 040 — сумма к перечислению.

Если у ИП отсутствует обязанность по уплате, то в 010 ставится «3», в 040 — прочерки.

Если ИП по итогам года желает вернуть из бюджета средства, то в 010 ставится «2», в 050 — сумма к возврату.

Строки 030 и 040 заполняются данными о КБК и ОКТМО, эти коды вносятся в форму 3-НДФЛ в любом случае, независимо от годовых финансовых результатах индивидуального предпринимателя.

Пример заполнения раздела 1:

Раздел 2

Раздел важный, в нем ведет расчет налога ИП к уплате, исходя из налоговой базы. Важно, что все суммы указываются без учета НДС (если индивидуальный предприниматель является его плательщиком).

Заполнение строк второго раздела 3-НДФЛ:

1. Расчет налоговой базы

Общий годовой доход, облагаемый налогом, рассчитывается как показатель 010 — 020.

Источник: 9trud.ru

Декларация 3-НДФЛ: образец заполнения для ИП на ОСНО

Когда физлицо регистрируется в налоговой инспекции как предприниматель, и не подает заявление о применении льготного режима, для него устанавливается общая система налогообложения, которая предполагает его обязанность по исчислению и уплате НДФЛ. При этом должна один раз по итогам года составляться налоговая декларация 3-НДФЛ, которая после этого сдается в ИФНС.

Кто предоставляет декларацию 3-НДФЛ

НК РФ определяет, что заполнить декларацию 3-НДФЛ нужно физлицам, которые производят исчисление и уплату 3-НДФЛ самостоятельно.

К ним относятся:

- Вставшие на налоговый учет предприниматели, использующие ОСНО.

- Государственные служащие и члены их семей.

- Ведущие частную практику нотариусы, юристы, врачи и т. д.

- Физлица, которыми в текущем году был получен доход в виде выигрышей.

- Физлица, получившие доход в текущем периоде от реализации имущества. Чаще всего — это при продаже машины или недвижимого имущества.

- Физлица, оформляющие в ИФНС предоставление имущественных, социальных вычетов.

- Лица, признаваемые резидентами России, когда они получают доход за рубежом.

- Граждане иностранных государств, осуществляющие деятельность на основании патента.

- Физлица, у которых налоговый агент не смог произвести удержание НДФЛ.

- Лица, получающие авторские вознаграждения за созданные ими произведения искусства, науки, литературы, изобретения и т. д.

- Физлица, у которых источником дохода являются другие физлица и организации, не являющиеся при этом налоговыми агентами.

Работники предприятия и предпринимателей, осуществляющие деятельность по трудовым и гражданским договорам, эту декларацию не должны представлять. На них их работодатели подают ежегодно отчет 2-НДФЛ.

Однако, если они хотят осуществить возврат налога в связи с применением имущественных или налоговых вычетов, то на основе справок работодателей им нужно подать в ИФНС отчет 3НДФЛ.

Ип сдает 3 ндфл или нет

Общая Информация

НДФЛ: Федеральный налог, удерживаемый работодателем или налоговым агентом с доходов физических лиц или уплачиваемый Налогоплательщиком самостоятельно.

Физические лица и Индивидуальные Предприниматели обязаны сдавать Декларацию по форме 3-НДФЛ. Организации об удержанном и перечисленным в бюджет -по форме 2-НДФЛ

Базовая ставка НДФЛ для резидентов российской Федерации составляет 13%, для нерезидентов 30%. Некоторые доходы могут облагаться по пониженной или повышенной ставке налога.

Уменьшить доход, облагаемый налогом, можно на сумму налоговых вычетов: стандартных, имущественных, социальных

Декларацию необходимо подать

- при продаже: имущества (квартиры, автомобиля, садового участка, дачи) находившегося в собственности менее 3-х лет,

- при продаже ценных бумаг, долей в уставном капитале;

- при сдаче квартиры, комнаты и иного имущества в аренду;

- при выигрыше денег или товара в лотерее и тотализаторе;

- в порядке дарения;

- если не был удержан налог налоговым агентом;

- доходы от источников за пределами Российской Федерации;

- при процентных доходах по банковским вкладам и т.д.

Категории плательщиков:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Налоговая декларация по налогу на доходы физических лиц — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов, к порядку заполнения которого предъявляются определённые требования.

Доходы, не облагаемые НДФЛ

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Сроки сдачи

Декларация по налогу на доходы физических лиц подаётся в налоговый орган (инспекцию ФНС России) по месту жительства (месту пребывания) физического лица не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход. Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларация должна быть представлена не позднее ближайшего рабочего дня.

30 апреля — крайний срок для подачи декларации по налогу на доходы физических лиц.

Порядок получения налогового вычета

Налоговые вычеты по НДФЛ предоставляются по окончании календарного года. В налоговую инспекцию, по месту жительства, подают налоговую декларацию (форма 3- НДФЛ) с приложением к ней необходимого комплекта документов.

Вместе с тем, некоторые виды вычетов могут быть предоставлены и налоговым агентом, как правило — работодателем, при обращении к нему до окончания года.

Представление Декларации

- налогоплательщиком лично

- по почте с описью вложения

- уполномоченным представителем налогоплательщика (по доверенности)

- При отправке налоговой декларации по почте днем её представления считается указанная на почтовом штампе дата отправки почтового отправления с описью вложения.

Согласно статьи 11 Налогового кодекса местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории РФ оно может определяться по просьбе этого лица по месту его пребывания.

На граждан, представляющих налоговую декларацию за прошедшие года исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, имущественных при покупке жилья), установленный срок подачи декларации — 30 апреля настоящего года — не распространяется. Такие декларации можно представить в любое время в течение всего года, без каких либо налоговых санкций.

Уплата налога производится физическими лицами самостоятельно.

У нас Вы можете заполнить платежное поручение для дальнейшей оплаты.

Основания для отказа в приеме налоговой декларации

- Существует исчерпывающий перечень оснований, при наличии которых налоговый орган не принимает представленную декларацию:

- отсутствие у лица, сдающего декларацию, документов, удостоверяющих его личность, либо отказ лица в их предъявлении;

- отсутствие в декларации подписи налогоплательщика;

- представление декларации в налоговый орган, в компетенцию которого не входит её принятие (например, подача декларации в налоговую инспекцию не по месту постановки на учёт налогоплательщика);

- представление декларации не по установленной форме;

- отсутствие в соответствующих полях декларации фамилии, имени, отчества физического лица.

Для правильного заполнения Вам следует обратиться к нам, в любой из офисов.

Источник: 18nalog.ru