Вот что сказано о счете 97 в Плане счетов. Счет 97 «Расходы будущих периодов» предназначен для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам. В частности, на этом счете могут быть отражены расходы, связанные с горно-подготовительными работами; подготовительными к производству работами в связи с их сезонным характером; освоением новых производств, установок и агрегатов; рекультивацией земель и осуществлением иных природоохранных мероприятий; неравномерно производимым в течение года ремонтом основных средств (когда организацией не создается соответствующий резерв или фонд) и др. <. >Аналитический учет по счету 97 «Расходы будущих периодов» ведется по видам расходов.

Практическое же использование счета было даже несколько шире в силу его удобства.

Во-первых, этот счет зачастую применялся для синхронизации расходов между налоговым и бухгалтерским учетом с целью избежать появления временных разниц, предусмотренных в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (Утверждено Приказом Минфина России от 19.11.2002 N 114н). В области налогообложения никакие международные стандарты (за редким исключением) нашему государству не указ, и распределение понесенных затрат на несколько отчетных периодов — распространенная практика. Вспомним, например, п. 3 ст. 268 НК РФ. Там сказано, что если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, то хотя разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения, полученный убыток следует включать в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Есть еще чисто технические выгоды от использования данного счета в компьютеризированной бухгалтерии, но эти частности можно оставить за скобками.

Претензии некоторых специалистов к счету 97 состояли в том, что в бухгалтерской отчетности остаток по нему представлял собой некую непонятную смесь.

По мнению автора, это не такой уж и катастрофический изъян. При существенности сумм, входящих в данную смесь, отчитывающаяся организация должна была произвести их расшифровку исходя из требований п. 11 ПБУ 4/99 «Бухгалтерская отчетность организации».

Теперь отражаем в соответствии с условиями признания активов

В прежней редакции п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ было прописано, что затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся.

Счет 97 «Расходы будущих периодов» | Бухгалтерские счета | План счетов | Бухгалтерия для начинающих

Такая формулировка давала бухгалтерам достаточно большую свободу выбора.

Однако Приказом Минфина России от 24.12.2010 N 186н формулировка была в корне изменена. Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

Вместо прямой нормы мы получили отсылочную, причем отсылка весьма расплывчата.

Кроме того, в новой форме бухгалтерского баланса больше нет строки для отражения расходов будущих периодов.

Все, конец?

Где расходы будущих периодов применяются

Не тут-то было. Даже не принимая во внимание План счетов, в котором до сих пор есть действующий счет 97, прямое упоминание о расходах будущих периодов имеется в следующих нормативных бухгалтерских документах:

— п. 39 ПБУ 14/2007 «Учет нематериальных активов»;

— п. 16 ПБУ 2/2008 «Учет договоров строительного подряда»;

— п. 94 Методических указаний по бухгалтерскому учету материально-производственных запасов;

— п. 16 Методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций.

Кроме того, в ПБУ 10/99 «Расходы организации» остались базовые принципы для самого существования расходов будущих периодов.

В п. 9 ПБУ 10/99 сказано, что для целей формирования организацией финансового результата обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды.

В п. 19 ПБУ 10/99 установлено, что в отчете о прибылях и убытках расходы признаются, в частности, с учетом связи между произведенными расходами и поступлениями, а также путем их обоснованного распределения между отчетными периодами, когда расходы обусловливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем.

Так существуют расходы будущих периодов в принципе или нет? Нужно пользоваться счетом 97 или стоит навсегда забыть о нем?

Расходы в РСБУ и МСФО

Раз уж мы (волей и неволей) идем к МСФО, значит, и разбираться следует с первоисточником.

Сразу укажем, что, в отличие от РСБУ, в МСФО нет отдельного стандарта, посвященного учету расходов. Дело в том, что в международном учете затраты могут отражаться только двумя способами — либо в качестве актива, либо в качестве расхода. Иначе говоря, если затраты нельзя признать в качестве активов, это расходы. Причем расходы признаются в том периоде, в котором возникают.

Оплата работ и услуг заранее является предоплатой. В отчетности по МСФО под этот элемент в случае необходимости выделяется строка «Расходы, оплаченные авансом» или «Услуги, оплаченные авансом».

Общее определение актива для РСБУ дано в п. 7.2 Концепции бухгалтерского учета в рыночной экономике России (Одобрена Методологическим советом по бухгалтерскому учету при Минфине России 29.12.1997). Активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем. <. >Будущие экономические выгоды — это потенциальная возможность активов прямо или косвенно способствовать притоку денежных средств в организацию.

Как и всякая формальная конструкция, это определение не слишком удобно для практической работы. Есть специалисты, которые предлагают гораздо более практичное (естественно, совершенно неформальное) правило.

Если в результате затрат, понесенных организацией, возникает нечто, что теоретически можно продать, это актив. Если в результате понесенных затрат ничего такого не возникает, это расход.

По мнению автора, это в целом довольно удобное определение. Так, если компания получает лицензию, которую не имеет права никому передать, это расход, который нужно признавать сразу.

Если же, например, фирма несет затраты на научно-исследовательские разработки, которые, в принципе, могут быть проданы кому-то еще, это актив.

В случае оплаты аренды разовым платежом следует признавать в составе активов «услуги, оплаченные авансом» и учитывать их в расходах по мере оказания.

Использовать ли в учете

По мнению автора, есть два варианта.

Вариант «логичный»

Если мы семимильными шагами приближаемся к МСФО, то, возможно, стоит вообще отказаться от использования такой категории, как «расходы будущих периодов», и забыть о существовании счета 97.

Тогда, например, затраты по приобретению прав на использование компьютерных программ должны быть включены в состав нематериальных активов.

Расходы, связанные с выполнением договоров строительного подряда, должны учитываться как затраты на незавершенное производство. Сюда же относятся пусковые и подготовительные расходы.

Расходы на ремонт основных средств и часть отпускных, приходящихся на следующий месяц, следует признавать в составе расходов единовременно в том отчетном периоде, в котором они имели место.

Взносы в саморегулируемые организации и затраты на получение лицензии нужно сразу признавать в составе расходов.

Единовременную оплату договора страхования необходимо учитывать как авансовый платеж, тем более что, как правило, при досрочном расторжении договора страховая компания должна вернуть часть этого платежа.

Так как счет 97 в учете больше не присутствует, отсутствие в бухгалтерской отчетности подходящей строки никакого значения не имеет.

Бывшие «Расходы будущих периодов» пойдут по строкам бухгалтерского баланса «Запасы», «Дебиторская задолженность» и т.д., а расходы найдут себе место в тех или иных строках отчета о прибылях и убытках.

Вариант «по-нашему»

Однако всему вышеперечисленному препятствует, как мы говорили ранее, наличие в действующих нормативных актах бухгалтерского учета прямого упоминания о расходах будущих периодов.

При этом ряд специалистов напоминают, что несмотря на стремление к МСФО мы по-прежнему должны пользоваться тем гибридом, который в настоящее время представляют собой РСБУ.

Это означает, что там, где все еще есть упоминание о расходах будущих периодов, бухгалтер должен использовать счет 97, но перед составлением бухгалтерской отчетности произвести расшифровку остатка на счете 97, составив, например, бухгалтерскую справку, и разбросать его составные элементы по тем строкам бухгалтерской отчетности, к которым они должны относиться (так получается) по правилам МСФО.

Вполне возможно, что эта лишняя работа — только временное явление. Когда Минфин исключит из Плана счетов счет 97, уберет упоминание о расходах будущих периодов из всех нормативных актов и, вполне возможно, отменит ПБУ 10/99, само понятие «расходы будущих периодов» останется только в учебниках истории отечественного бухгалтерского учета.

Счет 97 и отчетность

Так как никаких подсказок по поводу фактической полуликвидации понятия «расходы будущих периодов» Минфин бухгалтерам не дал, им, очевидно, нужно применять свое собственное профессиональное суждение. Вполне в духе МСФО.

На наш взгляд, это должно выглядеть следующим образом.

Плата за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации в виде фиксированного разового платежа должна отражаться в бухгалтерском балансе в зависимости от срока использования этого права. Если она превышает 12 месяцев, то по строке «Прочие внеоборотные активы» разд. I баланса; если нет, то по строке «Запасы» разд. II бухгалтерского баланса.

Разовые платежи по договорам страхования следует отражать в бухгалтерском балансе по строке «Дебиторская задолженность» с разбивкой на долгосрочную и краткосрочную в зависимости от срока действия договора.

Расходы, связанные с незавершенными договорами строительного подряда, а также пусковые и подготовительные расходы можно отразить по строке «Запасы» разд. II бухгалтерского баланса.

Та часть отпускных, которая приходится на следующий месяц, в бухгалтерской отчетности должна быть сразу признана в расходах и отражена в отчете о прибылях и убытках или в строке «Себестоимость продаж», или в строке «Коммерческие расходы», или в строке «Управленческие расходы».

Если на счете 97 числятся затраты на ремонт, взносы в саморегулируемую организацию или затраты на лицензию, эти суммы должны быть включены в отчет о прибылях и убытках или отражены по строке «Себестоимость продаж» либо «Прочие расходы». Это, понятно, зависит от конкретной хозяйственной ситуации.

Источник: www.mosbuhuslugi.ru

Способ учета ТМЦ на УСН. ФИФО или по средней?

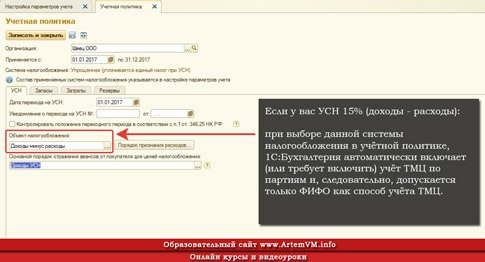

Если у вас УСН 15% (доходы — расходы): при выборе данной системы налогообложения в учётной политике, 1С Бухгалтерия автоматически включает (или требует включить) учёт ТМЦ по партиям и, следовательно, допускается только ФИФО как способ учёта ТМЦ.

Также очень рекомендую прочитать статью про порядок признания расходов для этой системы налогообложения — тоже лишним не будет.

Почему только ФИФО при УСН 15% (доходы минус расходы)

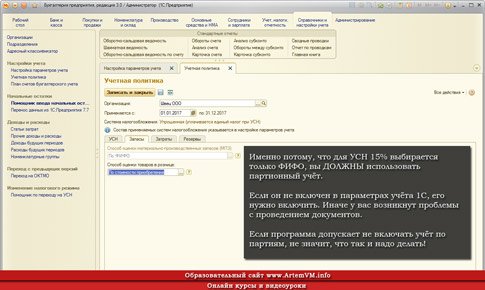

Ниже привожу несколько картинок (скриншоты из 1С:Упрощёнки 8.3). Глядя на них, можете заметить знакомую ситуацию. Показаны настройки параметров учёта и учётная политика. Первые два скриншота настроек Упрощенки — учётная политика (вкладки «УСН» и «Запасы»).

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

На показанной здесь вкладке в качестве объекта налогообложения выбрано доходы минус расходы, также часто называемый просто «УСН 15%». Вести учёт при данной системе сложнее, потому что нужно учитывать (читайте — «отчитываться») ваши расходы. То есть вероятность совершить ошибку в учёте больше. Переходим на вкладку «Запасы» и видим первую «проблему» — невозможно выбрать учет по средней.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

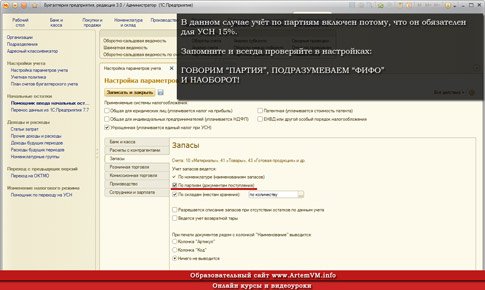

Поле здесь просто заблокировано. Именно потому, что для УСН 15% выбирается только ФИФО, вы ДОЛЖНЫ использовать партионный учёт. Если он не включен в параметрах учёта 1С, его нужно включить. Иначе у вас возникнут проблемы с проведением документов. Если программа допускает не включать учёт по партиям, не значит, что так и надо делать!

Если Вы хотите изучить ведение учёта в современной конфигурации 1С:Бухгалтерия 8.3, то рекомендуем воспользоваться для обучения специальным видеокурсом, содержащим 42 часа практических учебных материалов по самостоятельному ведению бухгалтерии «от и до». С примерами уроков и подробным описанием Вы можете познакомиться на странице видеокурса.

Переходим в настройки параметров учёта и обязательно проверяем указанную выше настройку учета. «По средней», как чаще всего все делают, работать в программе не выйдет. Почему так происходит, подробно поясняется на занятиях по УСН. Здесь же вкратце могу напомнить, что вам потом ещё КУДиР заполнять. Так что подумайте, как в этом поможет учёт по партиям.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Запомните и всегда проверяйте в настройках:

ГОВОРИМ “ПАРТИЯ”, ПОДРАЗУМЕВАЕМ “ФИФО”

И НАОБОРОТ!

Скачайте картинку к себе, а лучше все три, чтобы не забывать при настройке созданной пустой базы.

Проблемы из-за неправильных настроек

Вообще говоря, их может быть много. Например, если вы вводите начальные остатки товаров или материалов, то при выбранном учёте «по средней» (если вам удалось его установить), программа всё равно затребует документ партии и документ вообще не проведётся. Это всё потому, что в некоторых версиях 1С Бухгалтерии 8.3 Такси вы всё-таки можете отключить партионный учёт и ФИФО, но при УСН 15 модуль проведения документа всё равно потребует эти данные.

Проще говоря, не стоит мудрить с настройками 1С и сделать как надо. Потом вам же будет проще!

Уникальная метка публикации: 24CA5C5E-7FD4-D92B-6DD3-6226E2D328A2

Источник: //artemvm.info/information/uchebnye-stati/1s-predpriyatie/sposob-ucheta-tmc-na-usn-fifo-ili-po-srednej/

Источник: artemvm.info

Можно ли программу 1с списать сразу

Достаточно часто в компании возникает ситуация, когда приобретается некое программное обеспечение или лицензия для компьютера. И тогда перед бухгалтером встает вопрос: как правильно учитывать эту лицензию, если компания находится на упрощенной системе налогообложения?

Чтобы правильно ответить на этот вопрос, надо понять, что именно вы приобрели — права на программное обеспечение или неисключительное право пользования?

- Если это исключительные права на использование лицензии, и у вас есть на руках соответствующий документ, то это будет нематериальный актив, и его учет должен будет вестись на основании ПБУ 14/2007. Обладатель подобных прав может использовать результат чьей-то умственной деятельности по своему усмотрению либо разрешить или запретить такое пользование другим лицам (ст. 1229 ГК РФ).

- А вот если у вас на руках акт на приобретение неисключительного права пользования некой программой, тогда это текущий расход.

Надо помнить, что для компаний, выбравших упрощенный режим налогообложения, финансовый учет облегчен, и они вправе не соблюдать многие требования, предъявляемые к компаниям на ОСНО. Но учет основных средств и НМА обязателен для всех компаний, независимо от видов уплачиваемых налогов.

Подробнее о ведении бухгалтерского учета при УСН можно прочитать в этой статье.

Соответственно, если вы приобретаете исключительное право, которое можно квалифицировать как НМА, то в соответствии с ПБУ 14/2007 вы должны поставить его на учет на счет 04 по фактической стоимости приобретения и погашать его стоимость путем амортизационных отчислений. Срок полезного использования (СПИ) НМА должен быть определен исходя из срока, в течение которого организация предполагает получать от него экономические выгоды. Установленные сроки рекомендуется ежегодно пересматривать и актуализировать при необходимости.

На нашем сайте вы можете подробнее прочитать о порядке присвоения СПИ для НМА: «Как определить срок полезного использования НМА».

Если вы приобрели право пользования НМА, то оплата по договору за такие права будет учитываться в отчетном периоде, а сама лицензия должна быть обязательно отражена на забалансовом счете у лицензиара (то есть компании, которая пользуется этой лицензией).

Если же ваша компания купила какой-либо программный продукт как неисключительное право, то надо помнить, что в соответствии с действующими положениями по БУ лицензии являются тем редким исключением, которое необходимо использовать как расходы будущих периодов (РБП). То есть в бухучете вашей компании должны быть такие проводки:

- Дт 97 Кт 60 — приобретена лицензия по договору на 12 мес. стоимостью 60 000 руб. без НДС;

- Д 25, 26, 44 Кт 97 — 5 000 руб. ежемесячно — списана на расходы лицензия как РБП.

Налоговый учет расходов на лицензии при УСН

Давайте сначала рассмотрим учет приобретения исключительных прав (то есть НМА).

При УСН в состав НМА (п. 4 ст. 346.16 НК РФ) можно включить амортизируемое имущество стоимостью более 40 000 руб., имеющее срок полезного использования более 12 мес., употребляемое налогоплательщиком для своих нужд. При этом если в договоре купли-продажи указаны периодические платежи в течение срока действия договора, то такие объекты нельзя отнести к НМА (подп. 8 п. 2 ст.

256 НК РФ).

Расходы на НМА, приобретенные или созданные в период применения УСН, списываются поквартально одинаковыми суммами до конца налогового периода, после оплаты и принятия объекта на бухгалтерский учет.

Если у нас есть акт на приобретение неисключительных прав, мы будем ориентироваться на подп. 2.1 п. 1 ст. 346.16 НК РФ, в которой указаны расходы на покупку исключительных прав на изобретения, компьютерные программы, а также прав на использование перечисленных разработок согласно лицензионному договору.

Такие расходы можно принять к налоговому учету единовременно, сразу после оплаты контрагенту и принятия к учету неисключительных прав.

Пример отражения в КУДиР затрат на лицензии

ООО «Книга» в январе 2018 года приобрело для своих нужд право на компьютерную лицензию на основании договора и акта приема-передачи. Стоимость лицензии составила 100 000 руб. без НДС. Программа была оплачена в день приобретения, сразу была установлена на компьютерные рабочие места. Срок полезного использования НМА установлен на 3 года.

- Если мы говорим о том, что данная лицензия будет считаться НМА для компании (есть лицензионный договор, право — исключительное), то на основании ст. 346 НК РФ мы должны списать понесенные расходы равными суммами в продолжении одного налогового периода

(100 000 руб. / 4 квартала = 25 000 руб. в квартал). То есть книга учета доходов и расходов за 1 квартал будет выглядеть следующим образом:

Доходы, принимаемые при расчете налоговой базы

Расходы, учитываемые при расчете налоговой базы

Как правило, покупая бухгалтерскую программу, организация получает право пользования ею на основании неисключительной лицензии. Посмотрим, как отразить расходы на бухгалтерскую программу в бухгалтерском и налоговом учете.

Бухучет расходов на программу

Есть два подхода, как отразить расходы на покупку бухгалтерской программы.

Подход 1. Право использования программы можно признать в качестве нематериального актива (если программа будет использоваться более 12 месяцев) (п. 3 ПБУ 14/2007 ). Актив принимается к учету исходя из всех затрат на его приобретение. И далее стоимость программы погашается путем начисления амортизации в течение срока использования программы (п. 23 ПБУ 14/2007 ). Причем признание программы нематериальным активом не зависит от ее стоимости.

Подход 2. Если лицензионное вознаграждение уплачивается разовым платежом, то затраты на программу учитываются как расходы будущих периодов (на счете 97) и далее списываются на текущие расходы в течение срока действия лицензионного договора. Если такой срок в договоре не прописан, то затраты списываются в течение 5 лет (п. 4 ст. 1235 ГК РФ). В балансе стоимость программы отражается:

- или в разделе I «Внеоборотные активы», если период списания расходов превышает 12 месяцев после отчетной даты;

- или в разделе II «Оборотные активы» по строке «Запасы», если период списания расходов составляет менее 12 месяцев.

Учет бухгалтерской программы для налога на прибыль

Поскольку при приобретении программы исключительное право на программу к покупателю не переходит (п. 1 ст. 1233 ГК РФ), отразить бухгалтерскую программу как нематериальный актив нельзя. Расходы на программу относятся к прочим расходам (подп. 26, 37, 49 п. 1 ст. 264 НК РФ).

Но как их учесть, если по лицензионному договору уплачен разовый платеж? По мнению Минфина, эти расходы должны списываться в течение срока действия лицензионного договора. Если же такой срок в договоре не определен, то организация может установить срок списания расходов на программу самостоятельно (Письмо Минфина от 18.03.2014 № 03-03-06/1/11743 ) или принять его равным 5 годам (Письмо Минфина от 23.04.2013 № 03-03-06/1/14039 ).

Учет расходов на бухгалтерскую программу при УСН

При упрощенке с объектом «доходы за минусом расходов» лицензионные платежи за программу можно учесть в уменьшение налоговой базы в периоде оплаты (подп. 2.1, 19, 32 п. 1 ст. 346.16).

НДС по бухгалтерской программе

Предоставление прав на программы по лицензионным договорам НДС не облагаются (подп. 26 п. 2 ст. 149 НК РФ). Поэтому при покупке бухгалтерской программы входного НДС не возникает.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.137.

При УСН расходы на приобретение, адаптацию и установку лицензионного программного обеспечения (ПО) учитываются в расходах единовременно после оплаты ПО и его установки на компьютер (пп. 19 п. 1 ст. 346.16 НК РФ).

В бухгалтерском учете затраты на приобретение программного обеспечения, уплаченные в виде фиксированного платежа, можно отнести к расходам будущих периодов (абз. 2 п. 39 ПБУ 14/2007, утв. приказом Минфина России от 27.12.2007 № 153н). Срок использования программы устанавливается в лицензионном договоре.

Если срок в договоре не установлен, то налогоплательщик может установить срок самостоятельно, закрепив это правило в своей учетной политике (письмо Минфина России от 18.03.2013 № 03-03-06/1/8161). При списании расходов можно руководствоваться оценкой ожидаемого поступления будущих экономических выгод от использования данной программы (п. 3 ПБУ 21/2008).

В «1С:Бухгалтерии 8» редакции 3.0 поступление неисключительного права на использование программного продукта регистрируется документом Поступление (акт, накладная) с видом операции Услуги или документом Авансовый отчет (закладка Прочее).

При заполнении табличной части документа необходимо указать наименование полученного лицензионного программного обеспечения, его стоимость, счет затрат (97.21 «Прочие расходы будущих периодов») и соответствующую аналитику.

В поле Расходы (НУ) установленное по умолчание значение Принимаются следует заменить на значение Не принимаются.

В конце месяца после выполнения регламентной операции Списание расходов будущих периодов стоимость программного обеспечения будет равномерно в течение 24 месяцев включаться в состав расходов для целей бухгалтерского учета, исходя из указанных дат начала и окончания списания.

Чтобы в налоговом учете учесть расходы на приобретение ПО единовременно, нужно вручную внести запись в регистр накопления Книга учета доходов и расходов (раздел I). Для этого предназначен документ Запись книги доходов и расходов УСН из раздела Операции.

Нет связанных сообщений

Источник: girlgames01.ru