В статье рассмотрим, как ИП на ОСНО получить возмещение по НДС. Разберем условия, способы, порядок возврата и список необходимых документов для налоговой. А также мы расскажем, по каким причинам ФНС может отказать в возврате.

Онлайн-бухгалтерия для ИП

Автоматизация учета

Электронная отчетность

Снижение налогов

Можно ли получить возмещение по НДС для ИП на ОСНО

Претендовать на возмещение НДС может каждый предприниматель, разберем 2 ситуации по возврату налога:

- Налоговый вычет по НДС как разность между налогом от продажи товара и налогом от закупленных материалов, выставленный поставщиками.

ИП Иванов Н. А на ОСНО реализовал продукцию на 2 250 000 рублей (в том числе НДС 20% — 375 000 рублей) и закупил материалов на 850 000 рублей (в том числе НДС 20% — 141 667 рублей). НДС к уплате в бюджет составит 233 333 рублей (375 000 — 141 667).

- НДС к возмещению представляет собой разность между налогом от закупленных материалов и налогом от продажи товаров.

ИП Васильков И. Д. на ОСНО продал товаров на 930 000 рублей (в том числе НДС 155 000 рублей) и закупил материалов на 1 540 000 рублей (в том числе НДС 256 667 рублей). Сумма налога, подлежащая возврату из бюджета, составит 101 667 рублей (256 667 — 155 000).

Может ли ИП работать с НДС? Может ли ИП на УСН выписывать НДС?

Ситуация, когда налог от поставщика превышает налог от продажи товаров (второй пример), возникает, если ИП на ОСНО закупает материалы по ставке 20%, а продаёт товары по ставке 10%.

При каких условиях ИП может вернуть НДС

Чтобы возместить НДС, ИП должен подготовить подтверждающие документы для налоговой. Перечень условий, который должен выполнить ИП на ОСНО при возврате НДС:

- Вычет может быть заявлен не позднее 3-х лет с момента принятия на учёт товаров.

- Основным документом считается счёт-фактура, который содержит в себе отдельную строку с НДС — сохраняйте все счета-фактуры.

- Все операции должны регистрироваться в книге покупок и продаж.

- Из первичных документов у вас должны быть оформлены по всем правилам договор, товарная накладная и платёжные поручения.

- Вы подаете декларацию в налоговую с отрицательным сальдо (когда расходы превышают доходы).

Для возмещения НДС должны быть выполнены все условия. Если инспектор налоговой найдёт ошибки в ваших документах, то в возврате налога могут отказать.

Порядок возврата налога из бюджета

Для начала разберитесь, какими способами вы хотите вернуть денежные средства. Есть 2 способа: обычный (общий) и заявительный.

Обычным методом пользуются только те, кто не имеет права вернуть налог в ускоренном режиме. Здесь возврат происходит поэтапно.

При заявительном возврат средств пройдёт намного быстрее, до окончания камеральной проверки. Но для этого способа понадобится банковская гарантия — если ИП не возместит в бюджет налог, банк обещает налоговым органам выплатить эту сумму за него.

В таблице разберем этапы обоих способов возврата:

Что делать, если вы на УСН, а товар нужно продать с НДС?

| Обычный способ | Заявительный способ |

| Соберите все первичные документы (счёт-фактура, книга покупок и продаж, договоры, товарная накладная, платёжные поручения) | Заполните налоговую декларацию по НДС электронным способом |

| Заполните налоговую декларацию по НДС электронным способом | Получите банковскую гарантию на вашу сумму |

| Напишите заявление на возмещение | Напишите заявление на применение заявительного порядка |

| Сдайте декларацию и заявление в налоговую | Сдайте декларацию по НДС, заявление и банковскую гарантию в налоговый орган |

| Ожидайте окончания камеральной проверки. Она длится 3 месяца. В этот период у вас будут запрашивать первичные документы. | Ожидайте окончательного решения в течение пяти дней. На этом этапе налоговые органы могут запросить у вас первичные документы. |

| В течение 7 дней после камеральной проверки вас уведомят о решении | О результате вас уведомят в течение 5 дней после проверки |

| В течение 5 дней вам перечислят денежные средства на расчётный счёт или в счёт будущей оплаты налога | В течение 6 дней вам перечислят денежные средства на расчётный счёт или в счёт будущей оплаты налога |

Может ли ИП на ОСНО получить отказ в возмещении НДС

Вам могут отказать в возмещении НДС по следующим причинам:

- Первичные документы либо не были предоставлены в налоговую либо оформлены неправильно.

- Ошибки в декларации.

- Инспектор может посчитать контрагента ненадёжным.

- Собранные документы просрочены.

Источник: otkroem-ip.ru

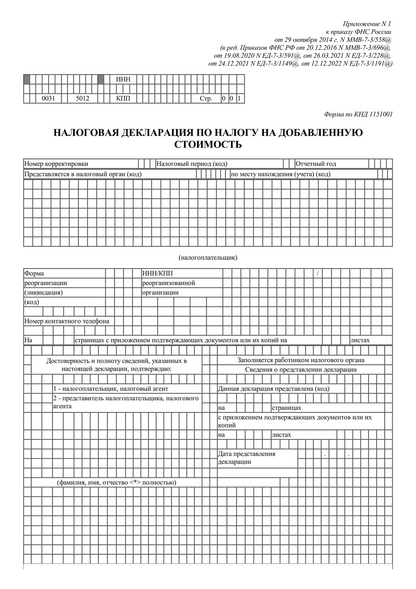

Налоговая декларация по налогу на добавленную стоимость

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2023 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2023 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2023).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2023).

- Поступил счет-фактура № 5 от 12.11.2022 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2023. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Все требования — в одной наглядной таблице

Контролируйте статусы и сроки по всем формализованным и неформализованным требованиям ФНС за все организации

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2023 год для НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

По строке 210 указывается налог к возмещению по третьему разделу.

Рассчитывайте налоги и взносы прямо в Экстерне. Сервис сам заполнит платежки, книги учета и отчеты для отправки онлайн

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

С 2021 года разделы 8 и 9 дополнены новыми строками для отражения операций с прослеживаемыми товарами. В них указывается РНПТ или регистрационный номер декларации на товары, код количественной единицы товара, количество товара и его стоимость без НДС.

Наши эксперты ответили на частые вопросы пользователей Экстерна и дали Разъяснения по заполнению приложений к декларации по НДС.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Исправить ошибки в декларации или дополнить переданные сведения можно с помощью корректировки по НДС. Порядок работы с уточненными декларациями описан в пункте 2 порядка заполнения.

Отправка декларации по НДС через Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Вопрос-ответ

Что такое налоговая декларация по НДС?

НДС — это налог, который исчисляет продавец при реализации товаров, работ, услуг, имущественных прав покупателю. Декларацию по налогу на добавленную стоимость сдают организации и индивидуальные предприниматели. Это обязательная форма отчетности налогоплательщиков.

Как сдать уточненную декларацию по НДС?

Корректировки по НДС представляют, если в первичной декларации не были отражены все необходимые данные или были обнаружены ошибки, которые занижают налог или завышают сумму, начисленную к возмещению. Уточненную декларацию по НДС заполняют по аналогии с первоначальным отчетом. В нее в обязательном порядке вносят все значения полностью, а не только отображают разницу между ошибочно поданными и правильными данными. Таким образом, уточненка по НДС — это обычная декларация с правильными (уточненными) цифрами. Для идентификации уточненного документа на титульном листе бланка в отдельном поле указывают специальный код, номер корректировки.

Как отразить авансы в декларации по НДС?

В декларации по НДС полученный аванс отображают в разделе 3 по строке 070 в графе 3, а сумму налога с аванса — в графе 5.

Какие разделы заполнять в декларации по НДС?

Декларация по НДС включает титульный лист и 12 разделов. Все налогоплательщики (налоговые агенты) обязательно заполняют титульный лист и раздел 1 декларации. Прочие разделы и приложения к ним заполняют, если совершали операции, которые должны быть в них отражены.

Кто составляет налоговую декларацию по НДС?

Декларацию по НДС сдают плательщики НДС — компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу. Также ее обязаны подавать налоговые агенты по НДС и неплательщики НДС, которые выставили счет-фактуру с выделенным налогом. Обычно декларацию составляет бухгалтер предприятия.

Как подтвердить льготы по НДС?

Обоснованность применения налоговых льгот по НДС подтверждается реестром документов в ответ на конкретное требование налоговой. Подробнее эксперты рассказали в инструкции.

Источник: www.kontur-extern.ru