У самозанятых россиян возникли проблемы в судах, сообщают «Известия» . В силу отсутствия аналогичной практики с участием самозанятых решения часто принимаются не в их пользу. Об этой проблеме заявили представители «Общероссийского народного фронта». Организация направила первому вице-премьеру Андрею Белоусову письмо с просьбой обратить внимание на ситуацию.

В ОНФ заявляют, что обсуждение самозанятости в Интернете налоговые органы часто приравнивают к информированию о нелегальных способах ухода от налогов и закрывают соответствующие сайты и форумы. Многие самозанятые россияне, которые потеряли в доходах во время пандемии, не смогли доказать этого в суде. Справки из приложения «Мой налог» не всегда расцениваются в качестве доказательства размера дохода.

В связи с этим вскрылась и еще одна проблема — взимание алиментов с самозанятых родителей. По справке о доходах из приложения «Мой налог» суд не смог установить благосостояние россиянина и установил сумму алиментов исходя из средней заработной платы по России как лицу, не имеющему работы, поясняется в письме.

Этот статус может сыграть и против обвиняемых по уголовному делу — самозанятость одного гражданина, обвиняемого в незаконной миграции, судья расценил как несвязанность с определенным местом работы. Человеку продлили срок содержания под стражей.

Еще одна проблема самозанятых — отсутствие доступа к арбитражным судам. Они созданы специально для разрешения экономических споров, но ни в Арбитражном процессуальном кодексе, ни в федеральных законах не предусмотрена подведомственность дел с участием самозанятых этому виду судов.

Эксперты признали, что из-за новизны понятия «самозанятость» могут возникать небольшие споры в судах, но это совершенно нормально. На «отшлифовку» законодательства потребуется несколько лет.

«Совместно с коллегами из ОНФ, органами власти и другими площадками, представляющими интересы бизнеса и самозанятых, мы проведем работу и направим предложения в Минюст России, чтобы устранить эти замечания», — заявила замминистра экономического развития Татьяна Илюшникова.

Маргарита Потапова

На эту тему:

Уехавшим из страны россиянам отменят льготы: кого это коснется

Россияне не готовы к введению нового налога

Сегодня читают

Вячеслав и Екатерина Малафеевы объявили о разводе Звездный брак подошел к концу

Алла Пугачева позорила Россию еще в 90-е: высказался известный эксперт Вадим Манукян напомнил о провальном выступлении Примадонны на «Евровидении»

Сына отправляет к Араю: Пинчук объявила, что не вернется к мужу Признание со слезами

Новое на сайте

САМОЕ ЧИТАЕМОЕ

САМОЕ ОБСУЖДАЕМОЕ

САМОЕ СВЕЖЕЕ

Источник: www.eg.ru

ФНС разъяснила, как доказать подмену трудовых отношений с самозанятыми

Если в гражданском договоре с якобы самозанятыми содержатся характерные для трудового договора нормы, это говорит о попытке снизить налоговую нагрузку.

При проведении камеральных налоговых проверок, которые касаются переквалификации гражданских правоотношений в трудовые, налоговым органам следует учитывать сложившуюся судебную практику. В подобных делах суды обращали внимания на следующие доказательства и документально подтвержденные факты:

- выполнение работником лично работ определенного рода, а не разового задания заказчика;

- отсутствие в договоре конкретного объема работ (значение для сторон имеет сам процесс труда, а не достигнутый результат);

- ежемесячная оплата труда в установленном размере;

- в течение календарного года размер вознаграждения не меняется;

- договор предусматривает подчинение работника внутреннему трудовому распорядку, установлена дисциплинарная ответственность за его несоблюдение;

- договоры носят не разовый, а систематический характер и заключаются на год или до окончания календарного года;

- договоры возлагают материальную ответственность на фактического исполнителя работ;

- из условий договора следует, что его исполнение контролирует работодатель;

- после того, как работодатель прекращал им платить, индивидуальные предприниматели прекращали деятельность и снимались с учета;

- ИП или самозанятый исполнял работы инструментами, оборудованием компании, с использованием её материалов и на её территории;

- централизованное предоставление отчетности в налоговый орган по телекоммуникационным каналам в один период либо по доверенности

- сотрудниками компании.

При проведении камеральных проверок сотрудники налоговой службы должны собирать доказательства, подтверждающие перечисленные обстоятельства.

- Право.ru

Источник: pravo.ru

Контроль и отслеживание самозанятых граждан в России

В прессе и среди населения во все времена распространялись слухи, часть из которых пугала новыми ужесточениями законодательства. Так, еще до принятия закона о налоге на самозанятых СМИ бурно тиражировали различную информацию об этом платеже, зачастую не обоснованную фактами. Разберем один из таких слухов — будут ли вычислять и контролировать самозанятых в 2019 году и как государство будет определять самозанятых граждан?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как будут вычислять самозанятых граждан?

Во-первых, налог на профессиональный доход (он же — налог на самозанятость) действует не на всей территории страны, а только в ряде субъектов. По федеральному закону № 422-ФЗ от 27 ноября 2018 года к избранным территориям отнесены:

- Татарстан;

- Калужская область;

- Московская область;

- Москва.

Важно!

Регистрация и, тем более, выявление самозанятых граждан во всех прочих регионах не предусмотрена. Жители остальных субъектов страны не участвуют в эксперименте.

Что касается этих 4 регионов, то в них действуют следующие правила:

- налог будет действовать только 10 лет и не подвергнется изменениям в этот период;

- налогом могут пользоваться только физические лица — неофициальные самозанятые и индивидуальные предприниматели;

- предприниматели вправе пользоваться новой системой, если прекратят работу по иным спецрежимам, — необязательно закрывать ИП;

- также ИП можно и вовсе снять с учета в ЕГРИП (т. е. закрыть) и работать как самозанятый;

- не все физлица и предприниматели могут зарегистрироваться плательщиками НПД — необходимо соблюдение условий ст.4 и ст.6 закона № 422-ФЗ;

- если все условия соблюдены, то переход на режим добровольный.

Кто не может применять новый налог:

- лица с доходами больше 2 400 000 рублей;

- занимающиеся платной доставкой заказов, кроме доставки с чеками, которые выданы через ККТ продавца товаров;

- работающие по договорам комиссии, поручителя или агента;

- продающие подакцизные товары;

- добывающие и продающие полезные ископаемые;

- занимающиеся перепродажей;

- нанимающие сотрудников.

Важно! Физлица, имеющие самостоятельные доходы, не обязаны применять новый режим налогообложения. Они могут пользоваться им по собственной инициативе. Следовательно, никто не будет отслеживать и отлавливать самозанятых и принуждать переходить на налог на профессиональный доход.

Цель нового налога — вывести из тени граждан, имеющих неофициальные доходы, предложив им выгодные условия обложения, а не заставить самозанятых отчитываться по налогам. Какие же условия предлагаются новым режимом:

- безопасный выход из «тени» — без последствий в виде санкций за прошлые годы;

- легальная деятельность без рисков быть разоблаченным;

- низкое обложение — всего 4% и 6% ставки за доходы (расходы не учитываются);

- не нужна ставить ККМ;

- не нужно становится страхователем и платить во внебюджетные фонды;

- нет отчетности;

- нет налогового контроля.

По сравнению с деятельности без регистрации режим, действительно, выгодно отличается — платить 4% от доходов проще и безопаснее, чем однажды попасть под штрафы за нелегальный бизнес. Однако решение за каждым, налоговые органы не будут искать и находить самозанятых граждан.

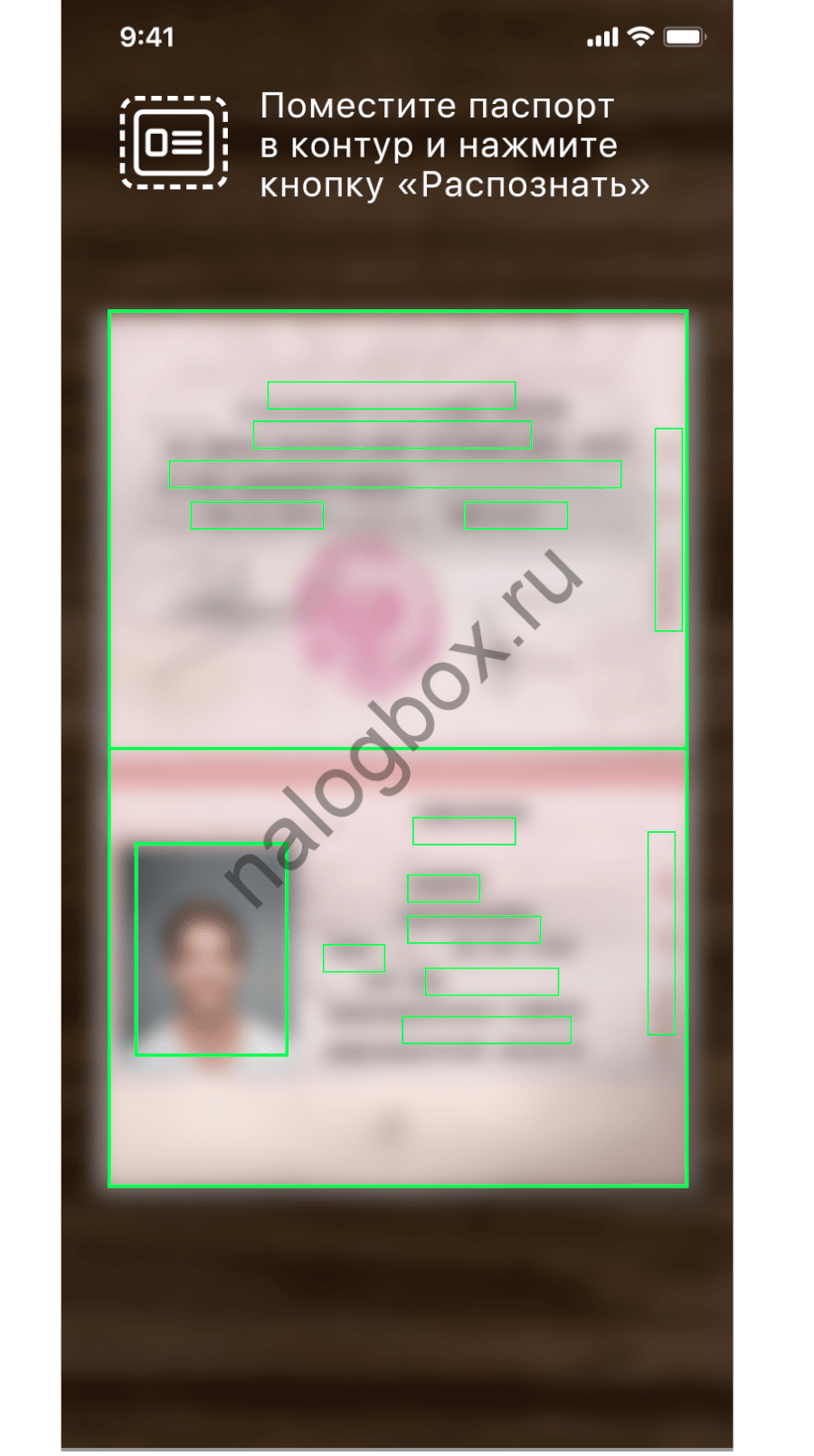

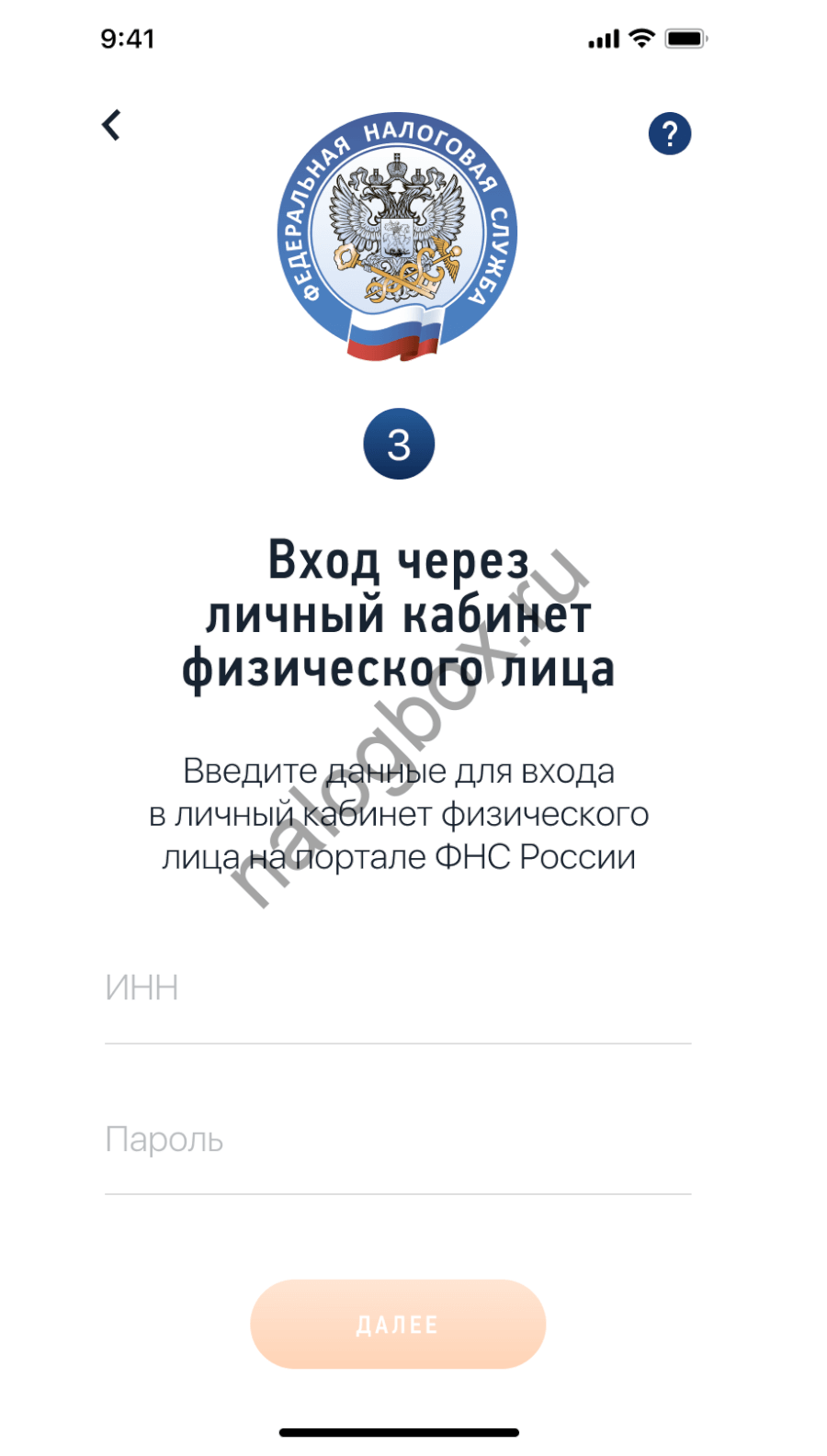

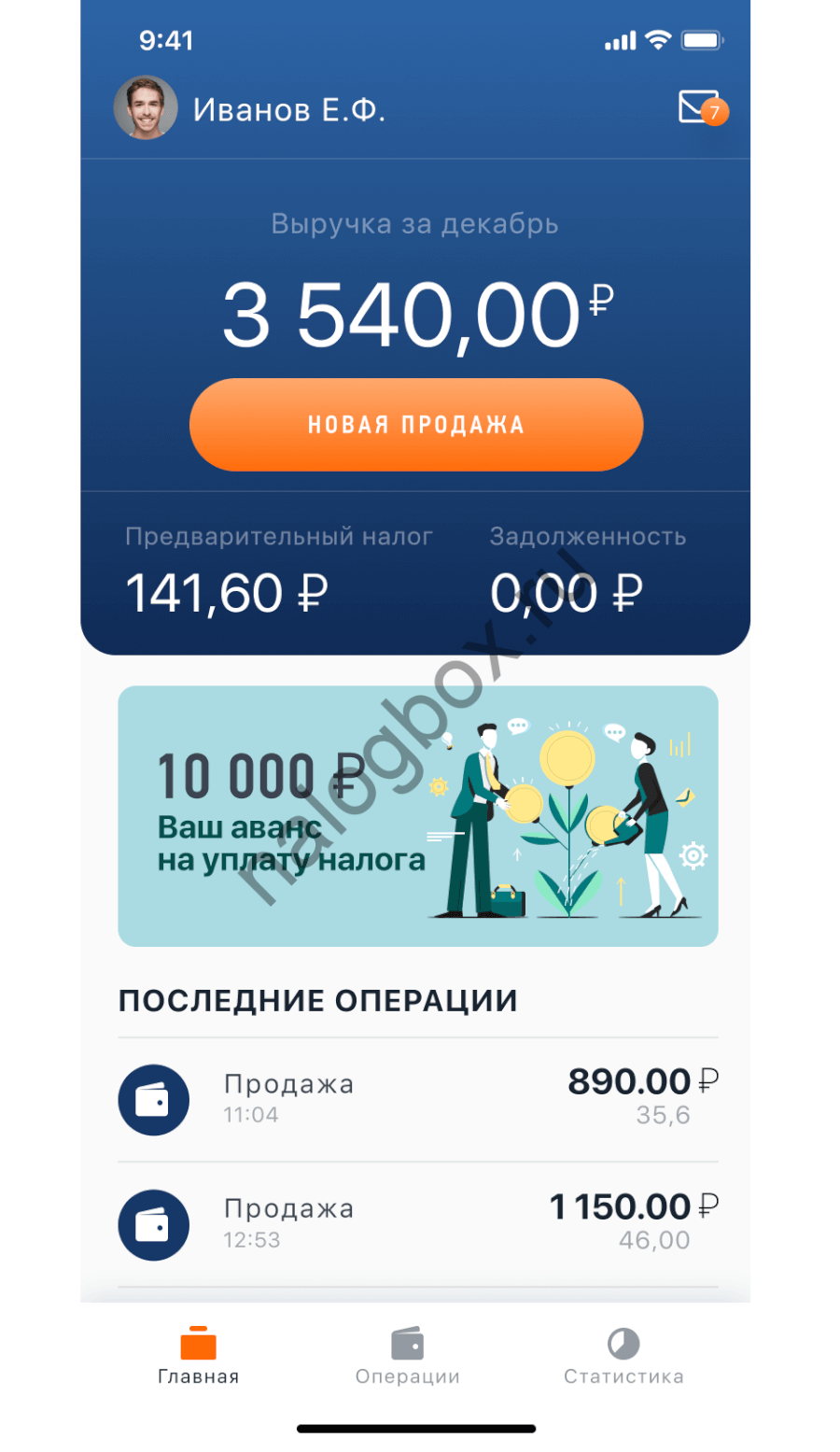

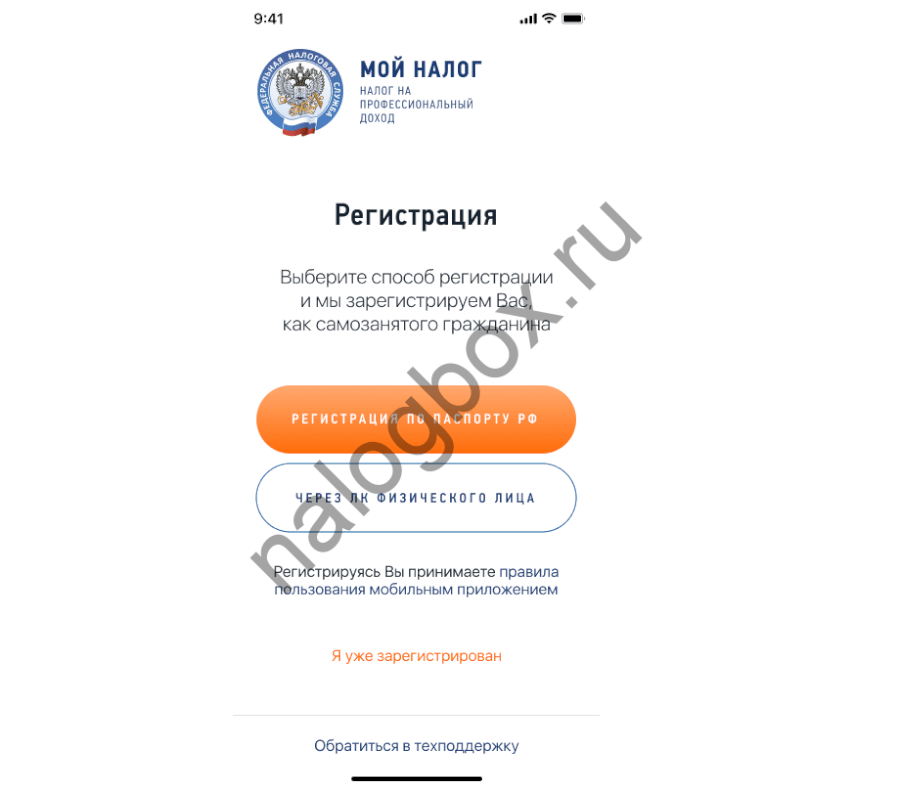

Регистрация и внесение своих доходов происходят в специальном приложении:

- регистрироваться можно по паспорту;

- либо через личный кабинет налогоплательщика;

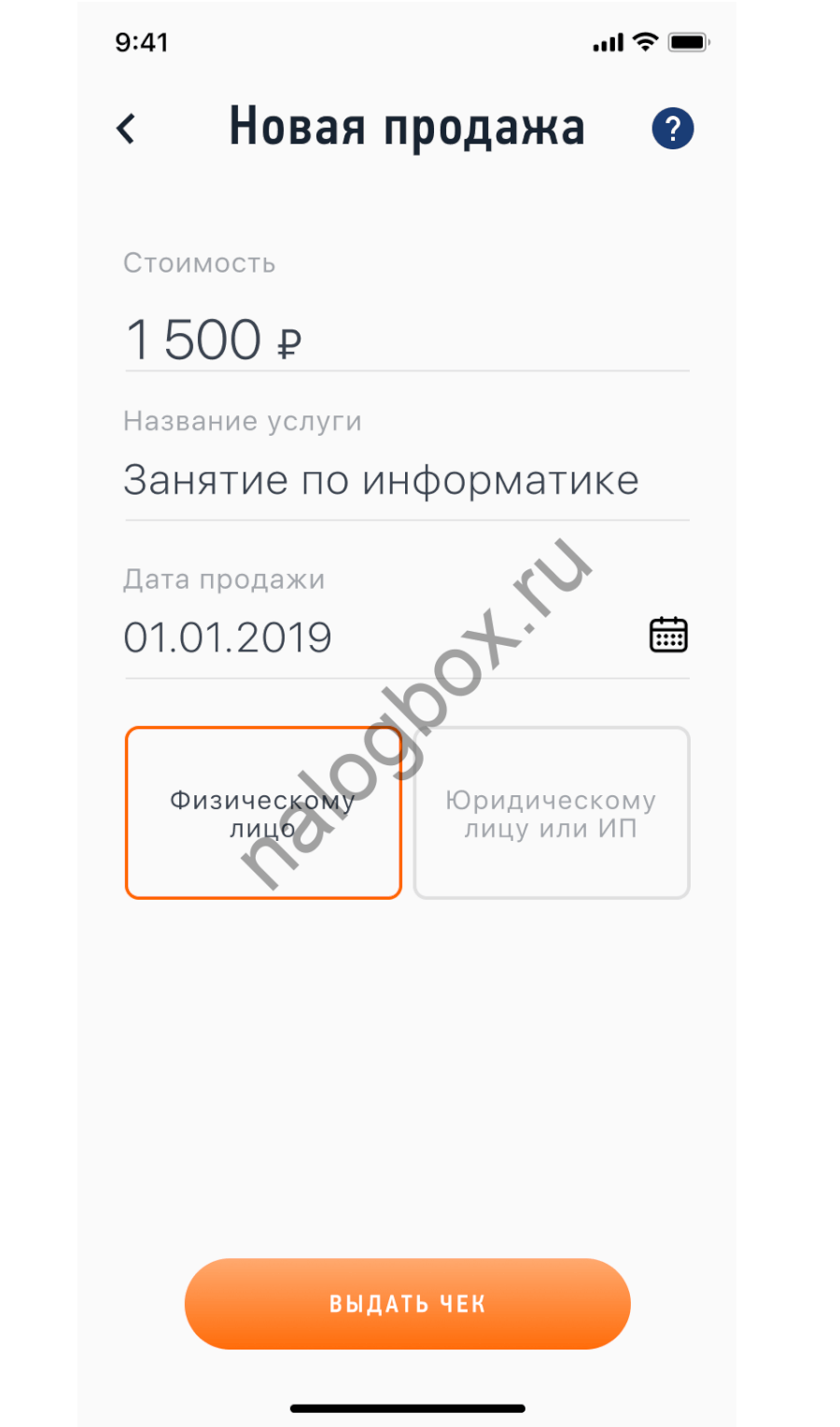

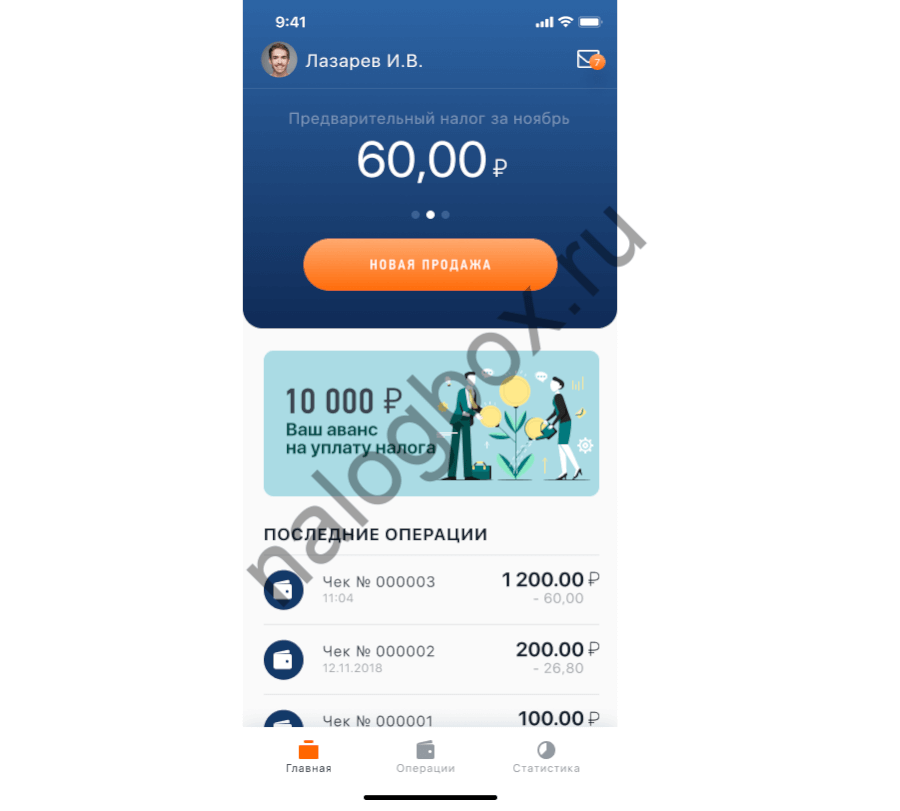

- далее вы вносите все свои доходы по мере получения;

- формируете чеки;

- ИФНС начисляет вам налоги;

- платить нужно по итогам каждого месяца.

ФНС России неоднократно заявляла, что контроля за плательщиками НПД не будет — даже не предусмотрены штрафы за просрочку сведений или оплаты. Вся информация, которую плательщики вносят в приложении «Мой налог» будет приниматься без проверки достоверности — налоговая не будет отслеживать и проверять самозанятых.

У нового режима не фискальное назначение, а поощрение легальной деятельности всех слоев населения. Даже поступления от режима не пойдут в федеральный бюджет, они будут распределяться в бюджете региона и расходоваться на нужды территории.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как будет определяться доход самозанятых?

Не все доходы учитываются по НПД. Согласно ст.6 закона № 422-ФЗ не являются облагаемыми доходами:

- доходы арбитров, адвокатов, оценщиков, нотариусов и медиаторов;

- доходы госслужащих и муниципальных служащих, за исключением сдачи в аренду жилья;

- продажа транспорта и недвижимости — облагаются НДФЛ;

- от переуступки и уступки права требования;

- в натуральной форме;

- по трудовым договорам;

- по гражданско-правовым договорам, если заказчик — ваш бывший работодатель; бывшим работодателем считается лицо, на которое вы работали какой-либо период из последних 2 лет;

- по договорам доверительного управления и простого товарищества;

- от ценных бумаг, финансовых инструментов, долей, паев и пр.;

- от сдачи в аренду имущества, за исключением жилья;

- от продажи личных вещей.

Доходы считаются полученным на день фактического получения наличных либо поступления на счета безналичных средств. Доходы от разных ставок учитываются раздельно.

Какие действуют ставки:

- 4% — при получении доходов от других физлиц;

- 6% — при получении доходов от юрлиц.

Пример 1

Афанасьева Кристина работает копирайтером и выполняет крупные заказы. За март она сделала 4 заказа — по 4 000 рублей каждый. Она внесла информацию о каждом доходе на день поступления денег на ее электронный кошелек. По итогам месяца у нее база равна 16 000 рублей. Ее заказчик — физлицо.

Значит, будет применяться ставка 4%: 16 000 × 4% = 640 рублей она заплатит за месяц.

Как доказать, что человек самозанятый?

Как будут узнавать самозанятых и планируется ли массовая проверка банковских счетов самозанятых граждан в 2019 году — эти вопросы волнуют россиян, т. к. уже была волна слухов об обложении любых банковских переводов, но они оказались неполноценными.

Лицо, извлекающее облагаемые доходы и не уплачивающее за них налог, более того — не вставшее на учет в ИФНС, находится в зоне риска. Любой контрольный орган может начать проверку такого лица, например, по сообщениям от третьих лиц, и привлечь нарушителя к налоговой, административной, а иногда и к уголовной ответственности.

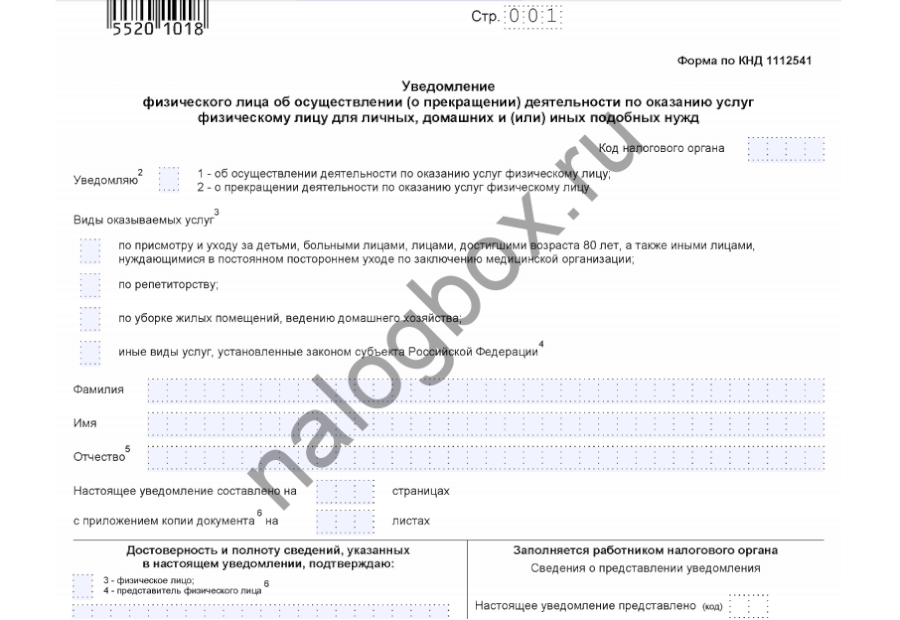

Есть ряд самозанятых, которые пользуются льготой — полным освобождением от обложения:

- ухаживающие за детьми, больными и пожилыми;

- репетиторы;

- убирающие жилые дома и ведущие домашнее хозяйства.

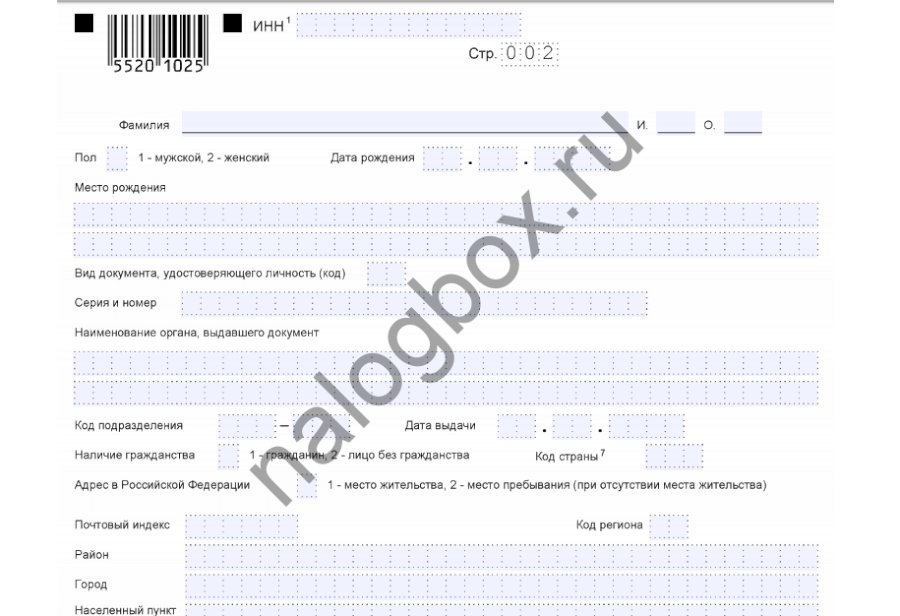

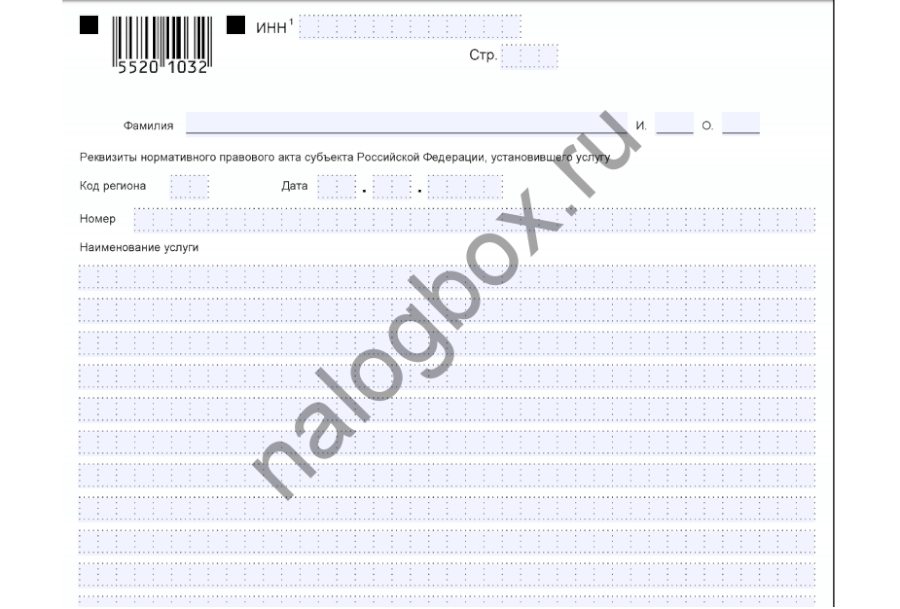

Только эти 3 категории могут получать доходы и не боятся быть выявленными. Но для применения льгот им необходимо подать в любую ИФНС заявление установленного образца:

- заполнить лист 1;

- лист 2;

- лист 3.

Образец вы можете скачать здесь.

Итоги

- В России идет не борьба с самозанятыми, а предоставление им выгодных условий для легальной деятельности.

- Переход на новый налог для самозанятых — добровольный.

- Плательщики налога на самозанятых не контролируются налоговыми органами и не штрафуются за просрочки.

Источник: nalogbox.ru