У нас есть 22 ответов на вопрос Как легально не платить НДС? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

- Как не платить НДС физическому лицу?

- Как обойти НДС ИП?

- Кто имеет право на освобождение от НДС?

- Как снизить налоги законно и безопасно?

- Как долго можно не платить НДС?

- Почему НДС платят физические лица?

- В каком случае ИП не платит НДС?

- Как легально не платить НДС? Ответы пользователей

- Как легально не платить НДС? Видео-ответы

Отвечает Артём Нагуманов

Крайняя мера — не платить НДС вообще. Это возможно, если применять специальный налоговый режим: УСН, ПСН, ЕСХН или ЕНВД (отменят с 2021 года). Спецрежимы освобождают также от налогов на имущество и прибыль. Вместо нескольких налогов вы платите один и обычно по более низкой ставке.

Как не платить НДС физическому лицу?

Tax Free – единственный способ, который осуществляет прямой возврат НДС физическому лицу. Получение социального или имущественного вычета по НДФЛ позволяет вернуть некоторую часть НДС, которая была уплачена за жилье или лечение.

Как ИП провести сделку с НДС на УСН?

Как обойти НДС ИП?

Как получить освобождение от НДС для ИП на ОСНО Отказ от НДС на общей системе налогообложения для ИП возможен с 1-го числа любого месяца в году. Для этого нужно уведомить налоговую инспекцию. На это отводится 20 дней с 1-го числа месяца, в котором предприниматель принял решение воспользоваться правом на освобождение.

Кто имеет право на освобождение от НДС?

Условия для освобождения от НДС Воспользоваться освобождением от НДС по статье 145 НУК РФ можно, если выручка без НДС от реализации товаров (работ, услуг) за три предшествующих последовательных календарных месяца не превысила 2 000 000 руб. То есть освобождение от уплаты НДС возможно, если выручка менее 2 млн руб.

Как снизить налоги законно и безопасно?

Как снизить налоги: шесть законных способовВыбирайте специальные режимыУпрощенная система налогообложенияПатентная система налогообложенияИспользуйте вычетыИдите на каникулыПередайте часть задач на аутсорсВоспользуйтесь пониженными страховыми взносами«Переедьте» на территорию, предоставляющую льготы

Как долго можно не платить НДС?

Уведомив налоговиков о своем праве на освобождение, вы можете не платить НДС в течение 12 месяцев. Но и отказаться от освобождения в течение этого периода вы не можете.

Почему НДС платят физические лица?

Платит ли НДС физическое лицо? Нет, физические лица в большинстве случаев не являются плательщиками НДС. В силу статьи 143 НК РФ такая обязанность возникает у них только в том случае, когда они ввозят через границу Таможенного союза партии товара, подлежащего реализации на территории РФ.

В каком случае ИП не платит НДС?

ИП, применяющие патентную систему налогообложения, не признаются плательщиками НДС. Но если бизнесмен совмещает патентный и общий режимы налогообложения, доходы, которые он получает от деятельности на патенте, не облагаются НДС.

Источник: querybase.ru

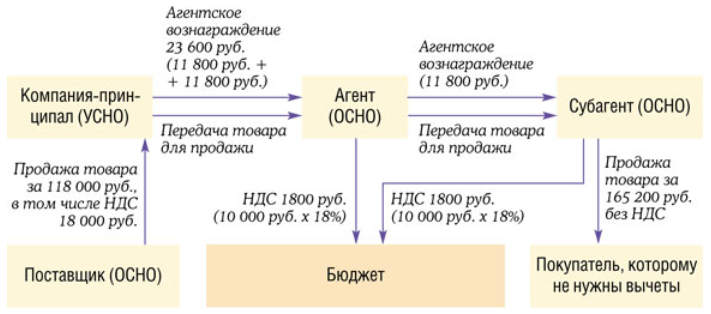

Схема: как уменьшить НДС к уплате

Налог на добавленную стоимость (НДС) – это федеральный налог, который все организации и индивидуальные предприниматели использующие общую систему налогообложения (ОСНО) обязаны оплачивать в бюджет государства. Рассмотрим возможные способы и схемы как уменьшить НДС к уплате в 2018 году.

- 1 Как уменьшить НДС к уплате

- 1.1 1. Налоговые льготы

- 1.2 2. Переход на упрощенную систему налогообложения (УСН)

- 1.3 3. Перечисление задатка контрагенту

- 1.4 4. Агентский договор

- 1.5 5. Выдача денежного займа

- 1.6 6. Выплата аванса по векселю

Как уменьшить НДС к уплате

Организации и индивидуальные предприниматели применяют на практике различные способы и схемы уменьшения НДС.

1. Налоговые льготы

Применение налоговых льгот предусмотрено в статье 145 Налогового кодекса РФ. Организации и индивидуальные предприниматели имеют право на освобождение от уплаты налога, если сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость за три предшествующих последовательно месяца, не превышает в совокупности 2 млн. руб., согласно, пункту 1 статьи 145 НК РФ. Но юридические лица, которые реализуют подакцизные товары, перечень которых указан в статье 181 НК РФ, не могут воспользоваться налоговой льготой.

Возможность применения налоговой льготы организациями и индивидуальными предпринимателями, одновременно реализующих подакцизные и не подакцизные товары на данный момент является спорным. Специалисты Минфина России, в Письме от 31 октября 2013 года № 03-07-14/46542 указали, что в случае реализации налогоплательщиком подакцизных товаров утрачивается право на налоговую льготу. То есть теряется право на освобождение от уплаты налога, начиная с первого числа месяца, в котором был реализован подакцизный товар до окончания периода освобождения (пункт 2 статьи 145 НК РФ).

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Для получения налоговой льготы налогоплательщик должен предоставить не позднее 20-го числа месяца в налоговую службу следующие документы:

- выписку из бухгалтерского баланса;

- выписку из книги продаж;

- журнал полученных и выставленных счетов-фактур;

- индивидуальные предприниматели предоставляют выписку из книги доходов и расходов.

2. Переход на упрощенную систему налогообложения (УСН)

Переход на УСН избавляет организации от налога на добавленную стоимость. Но организации, использующие данный способ уменьшения налога к уплате, рискуют потерять своих контрагентов, работающих с НДС.

3. Перечисление задатка контрагенту

Перечисленный задаток контрагенту не подлежит налогообложению и тем самым позволяет уменьшить сумму уплачиваемого НДС.

4. Агентский договор

Заключение агентского договора с контрагентом вместо договора купли-продажи. Агентский договор позволяет уменьшить расходы. Устанавливается только процент агентского вознаграждения, так как агент товар не покупает, а берет на реализацию.

5. Выдача денежного займа

Схема выдачи денежного займа вместо перечисления аванса контрагенту следующая:

- заключается соглашение о предоставлении займа контрагенту, где нужно указать на какие цели выдается заем;

- в соглашении указывается сумма равная стоимости аванса поставки;

- выданный денежный займ не облагается НДС;

- согласно договору поставки осуществляется отгрузка товара;

- согласно договору об оказании услуг предоставляют услуги;

- контрагенты утверждают Акт взаимозачета, в котором оговаривают условия погашения выданного займа за счет поставленного товара или за счет оказанных услуг.

6. Выплата аванса по векселю

Налогоплательщики не часто используют данный способ уменьшения НДС к уплате. Для применения вексельного аванса нужно:

- поставщику выпустить собственный вексель;

- вексель передать покупателю по акту;

- за полученный вексель, покупателю перечислить указанную сумму на расчетный счет векселедателю. В данном случае, перечисленные деньги налоговые агенты не будут считать как аванс;

- документально оформить взаимозачет после отгрузки товара или оказания услуги.

Чего нельзя делать при уменьшении НДС к уплате

Не рекомендуется для уменьшения налога использовать фирмы-однодневки или занижать общую сумму выручки. Если при проверке налоговая служба докажет, что была занижена общая сумма выручки, или что использованная фирма была однодневкой, то будет иметь право снять все ваши расходы. И на выявленную сумму расхода начислить НДС, соответственно автоматически начисляется пеня и штраф за несвоевременную уплату налога.

Рассматривая тот или иной из перечисленных выше способов уменьшения НДС, необходимо учитывать действующее налоговое законодательство и соблюдать регламент составления нормативных актов в пользу налогоплательщика. Корректно составленная бухгалтерская и юридическая документация бухгалтером обезопасит налогоплательщика от претензий налоговой службы.

One thought to “Схема: как уменьшить НДС к уплате”

Все эти «бинари-клубы» с их «секретными стратегиями» просто паразитируют на идее бинарных опционов, создавая стену лжи, через которую простому человеку очень трудно пробиться… Вам очень повезло, что вы нашли этот сайт! далее вот rlfc7.tk

Источник: buhspravka46.ruКак не платить НДС и избежать гнева налоговой

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как не платить НДС и избежать гнева налоговой». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает. На эту сумму стоимости материала, которую компания заплатила будет накладываться НДС.

- Далее эта компания из купленного материала производит свой товар, а потом решает, какую же стоимость готового изделия поставить? Да так, чтобы и самим в убытке не быть, и клиенты не разбежались от завышенных цен? Первым делом, берётся сумма денег, которую затратили на производство единицы нового товара. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 20 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

НДС — косвенный налог, который платится при реализации товаров, услуг и имущественных прав. Его уплата происходит следующим образом.

- Фабрика заказывает лён для пошива партии летних платьев. Производитель ткани выставляет счёт с учётом НДС.

- Пока швеи отшивают платья, экономисты рассчитывают их себестоимость. Они смотрят, сколько денег затрачено на пошив. Уплаченный НДС за лён тоже входит в этот список, но записывается в «налоговый кредит».

- Платья готовы и их отправляют в фирменный магазин. В расчёт ценника входит себестоимость товара, доля на прибыль и сам НДС.

- Когда платья продали, компания считает прибыль. Из всей суммы вычитается 20%. Их уже оплатил покупатель. Дальше деньги уходят в ФНС.

НДС перечисляется в федеральный бюджет и составляет 50% от всех поступлений по сборам. Деньги расходуются на государственные и национальные цели:

- социальная политика, образование, оказание медицинских услуг;

- оборона и защита, деятельность органов охраны правопорядка, безопасность;

- решение общегосударственных и экономических вопросов;

- защита экологической обстановки;

- развитие сферы ЖКХ, СМИ, культуры;

- выплаты национального долга;

- трансферты в другие бюджеты – дотации, субсидии, субвенции в региональный и местный бюджет.

При ввозе товаров НДС обязаны уплачивать все организации и ИП, даже применяющие спецрежимы или освобожденные от уплаты НДС.

При расчете и уплате НДС предусмотрены льготы. Прежде всего, эти льготы направлены на поддержку малого бизнеса. Например, в 2021 году вступили в силу льготы по НДС для IT-компаний. От обложения НДС освободили операции по реализации исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр, а также прав на использование этих программ и баз данных.

Статья 145 НК РФ позволяет организациям и предпринимателям, у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей, получить освобождение от исполнения обязанностей плательщика НДС на год при подаче соответствующего уведомления. При этом необходимо, чтобы в течение этих месяцев не было операций по реализации подакцизных товаров.

Не признаются налогоплательщиками НДС организации и индивидуальные предприниматели, применяющие специальные налоговые режимы:

- применяющие упрощенную систему налогообложения (УСН);

- применяющие патентную систему налогообложения;

- участники проекта «Сколково» (ст. 145.1 НК РФ).

Непосвященному человеку может показаться, что посчитать налог на добавленную стоимость — легкая задача, но профессионалы знают, что это далеко не так.

Более половины своего времени бухгалтеры тратят на расчет НДС.

Сумма НДС определяется как произведение налоговой базы и ставки налога. Рассмотрим базовый вариант расчета:

НДС, исчисленный при реализации (Исходящий НДС) = Налоговая база х ставка НДС

НДС к оплате считают так:

НДС к уплате = Исходящий НДС − Входящий НДС Восстановленный НДС

Входящий НДС — сумма налога, на которую вам выставили счета-фактуры поставщики, ее можно вычесть из налога.

Восстановленный НДС — часть входящего налога, которую в определенных ситуациях компании должны вернуть в бюджет (п. 3 ст. 170 НК РФ).

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете.

Хочу обратить внимание читателей на то, что налогоплательщик/налоговый агент обязан исчислить НДС, предъявляемый покупателю товаров (работ, услуг), но при этом применение налоговых вычетов по НДС является правом налогоплательщика. Этим правом нужно воспользоваться не позднее квартала, в котором истекает трехлетний срок, исчисляемый с момента принятия данных товаров/услуг/работ к учету.

Чтобы воспользоваться правом на вычет по НДС, необходимо выполнить все условия, прописанные в п. 1 ст. 171 и п. 1 ст. 172 НК РФ:

- товары (работы, услуги, имущественные права) приобретены для осуществления операций, облагаемых НДС (п. 2 ст. 171 НК РФ);

- товары (работы, услуги, имущественные права) приняты к учету (п. 1 ст. 172 НК РФ);

- имеется правильно оформленный счет-фактура от продавца или универсальный передаточный документ (п. 2 ст. 169, п. 1 ст. 172 НК РФ).

В чем преимущество НДС перед другими налогами?

Налог на добавленную стоимость не распространился бы так широко и быстро, если бы не имел явных преимуществ перед другими системами налогообложения. На это есть много причин. Например, платежи с имущества обычно были несправедливы: велики для одних и малы для других. Подоходный налог трудно собирать, потому что скрывать доходы заметно проще, чем деятельность.

Кроме того, косвенные налоги на всех этапах продаж слишком взвинчивали цену при длинных цепочках от производителя к потребителю. Однократный налог с розничной продажи вроде как ложится на потребителя, но фактически его платил из прибыли розничный продавец. Поэтому соблазн оставить всю прибыль себе велик, а цена для конечного покупателя при этом не упадет, но останется на уровне рынка.

Объектами налогообложения по НДС, согласно пункту 1 статьи 146 НК РФ, являются:

- Реализация товаров, работ, услуг и имущественных прав на территории России, в том числе их безвозмездная передача.

- Передача товаров, услуг для собственных нужд, если затраты по ним нельзя учесть в расходах по налогу на прибыль.

- Выполнение строительно-монтажных работ для собственного потребления.

- Импорт товаров в Россию.

НДС платят только компании на общей системе налогообложения — ОСНО. Если бизнес использует «упрощёнку» или ЕНВД, уплаты налога можно избежать.

В законе есть дополнительные условия, которые позволяют не платить НДС:

- получить налоговые каникулы на 1 год при условии, что организация не применяет акцизные сборы и имеет оборот по счетам до 8 миллионов рублей в год

- трудоустроить в компанию инвалидов, при этом их доля в штате сотрудников не должна быть меньше 80%

Компании могут получать льготные условия и так снижать размер налога.

Они могут заниматься деятельностью, которая подпадает под пониженные и нулевые ставки налога, получать вычеты, использовать агентские и комиссионные договоры вместо обычных, самостоятельно организовать доставку своих товаров.

Есть и хитрые легальные схемы ухода от НДС:

- компания вносит имущество или товар в уставный капитал другой фирмы и потом выводит деньги через эту фирму

- экспортно-реэкспортные операции (на экспорт применяется нулевая ставка налога)

- организация потребительских кооперативов

Ещё до недавнего времени самым популярным способом ухода от уплаты налога являлся обыкновенный «обнал».

Обычному покупателю может показаться, что НДС платит магазин или компания-производитель. Но это не совсем так: на самом деле налог платит каждый покупатель из своих средств, неважно, физическое или юридическое лицо.

Например, если вы купили в гипермаркете продукты, то в чеке можно увидеть такие расчеты:

| БЕЗНАЛИЧНЫМИ: | 1414.00 |

| НДС 20%: | 50.00 |

| НДС 10%: | 101.29 |