Что объединяет траты на медицину, спорт, образование детей, покупку квартиры и торговлю ценными бумагами? За все это можно получать налоговые вычеты.

Что такое налоговый вычет?

Понятие «налоговый вычет» употребляется в двух смыслах:

- как возврат части уплаченного вами ранее НДФЛ,

- как уменьшение налогооблагаемой базы (суммы, с которой исчисляется НДФЛ).

Кто может рассчитывать на налоговый вычет в 2023 году?

Любой гражданин России, который является налоговым резидентом и у которого есть налогооблагаемый доход.

Оснований для получений налогового вычета несколько. Их можно разделить на несколько видов: имущественные, социальные, стандартные, инвестиционные, профессиональные и другие.

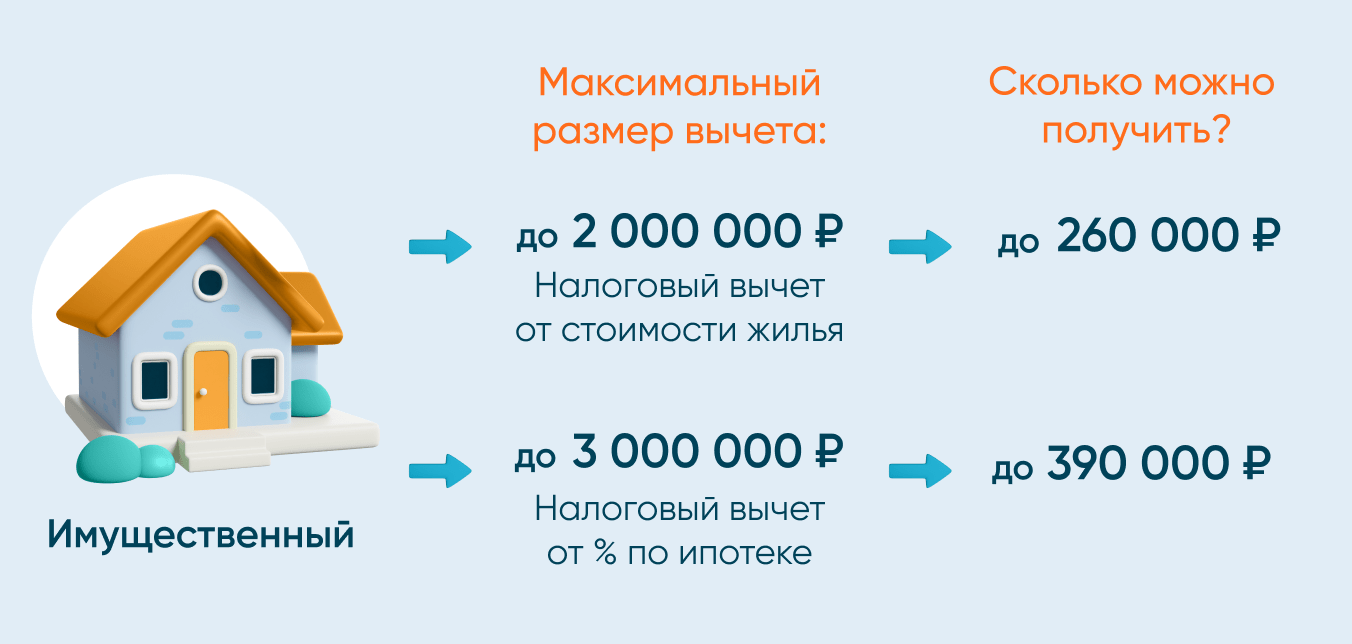

Имущественные налоговые вычеты

Имущественный вычет можно получить при покупке жилья и земельных участков, при продаже некоторых видов имущества или при пользовании ипотекой.

- до 260 тыс. рублей при расходах на покупку или строительство жилья. Рассчитывается как произведение фактически потраченной суммы (в пределах 2 млн рублей) * 13% (ставка НДФЛ).

- до 390 тыс. рублей при погашении процентов по целевым кредитам. Сумма возврата считается как произведение суммы уплаченных процентов за ипотеку (до 3 млн рублей) * на 13% (ставка НДФЛ).

Налоговый вычет на детей: нюансы, о которых вы не знали.

Но есть несколько особенностей, из важных:

- на сделки с близкими родственниками или членами семьи; на подаренные или полученные по наследству квартиры вычеты не распространяются.

- Если имущество является совместно нажитым, вычет за его покупку могут получить и муж, и жена. Каждому из супругов полагается свой собственный налоговый вычет (до 260 тыс.). Распределить его между собой они могут в любых пропорциях вне зависимости от того, кто заплатил за покупку, но в таком случае на обоих супругов должна быть оформлена долевая собственность.

- Если человек не полностью использовал свой лимит вычета (260 тыс. рублей), то его можно перенести на другой объект

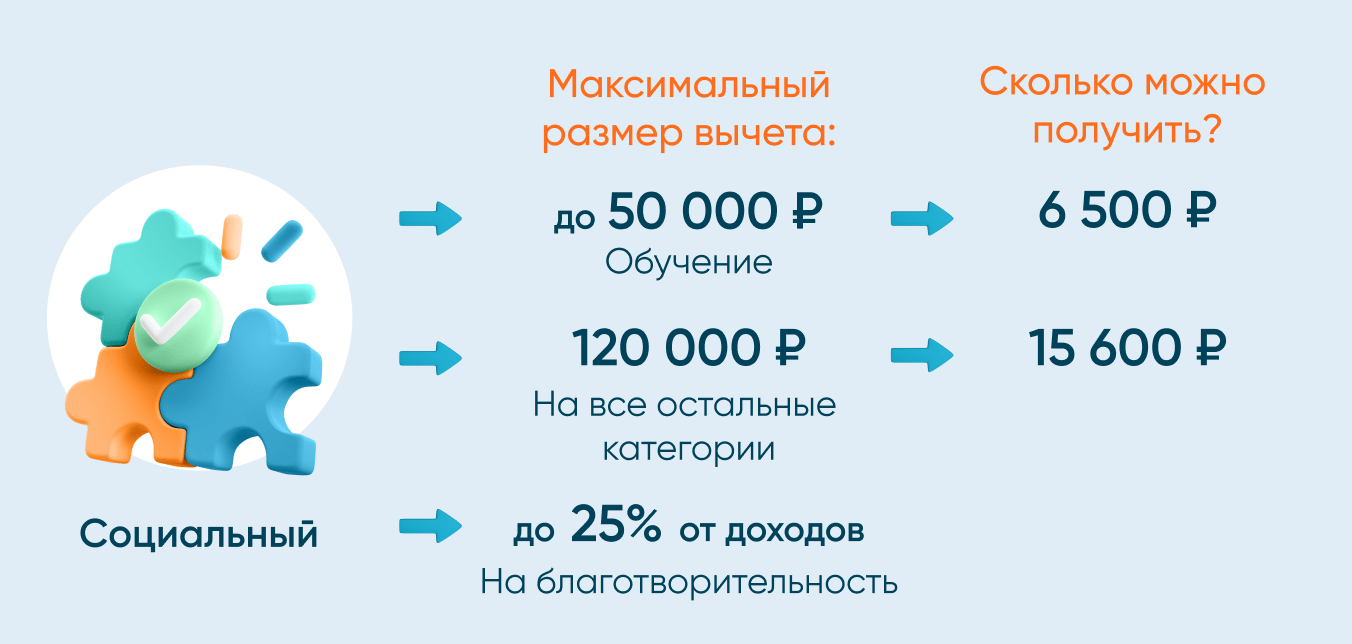

Социальные налоговые вычеты

Социальные вычеты можно получить за расходы на обучение, лечение, благотворительность, медицинское и пенсионное страхование, физкультурно-оздоровительные услуги.

В качестве налогового вычета можно вернуть расходы:

- на обучение собственных или подопечных детей: на каждого ребенка можно вернуть до 6,5 тыс. рублей в год (лимит до 50 тыс. рублей в год * на ставку НДФЛ).

- на дорогостоящее лечение ограничений по расходам и лимита вычета нет

- на все остальные категории (в совокупности), включая собственное образование и прочие медицинские услуги – до 120 тыс. рублей в год * 13%, то есть на счет вернется не более 15 600 руб.

- на благотворительность – база для расчета вычета не может превышать 25% дохода за год физического лица

Какие есть особенности?

- если сумма вычета на все остальные категории превышает 120 тыс. рублей, налогоплательщик сам выбирает те траты, на основе которых будет рассчитываться итоговая выплата

- новый налоговый вычет на фитнес тоже входит в общий лимит 120 тыс. рублей

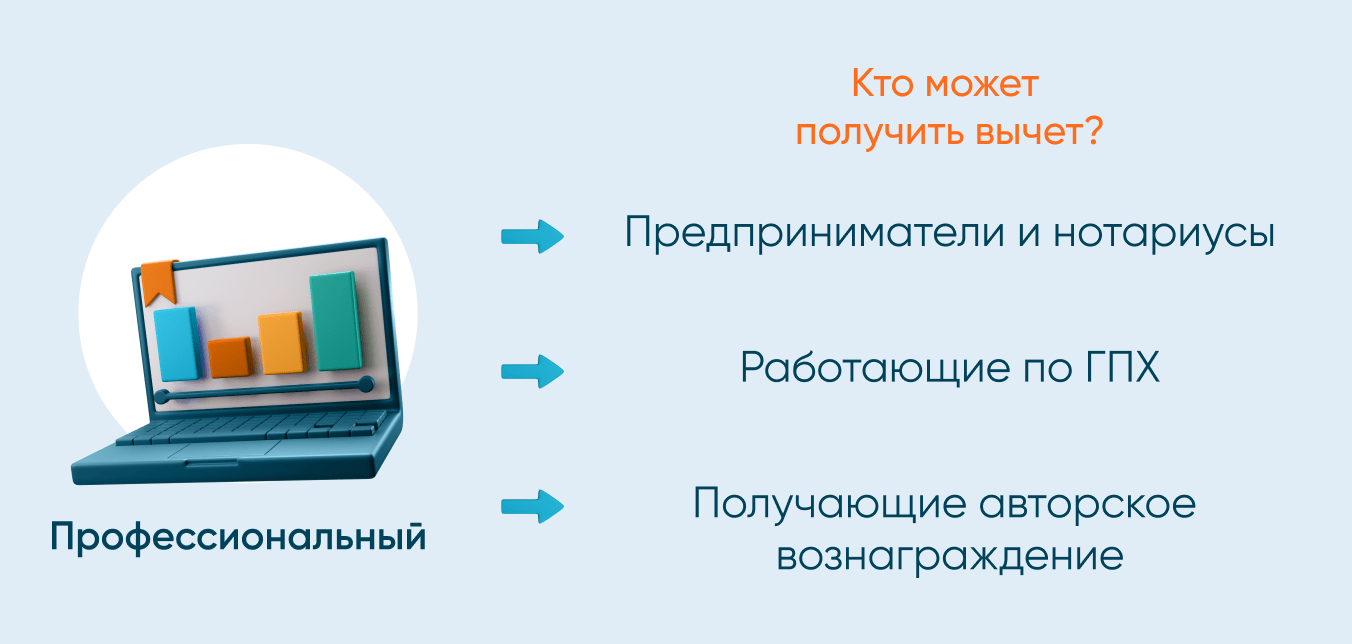

Профессиональные налоговые вычеты

Такие налоговые вычеты могут получать адвокаты, нотариусы; занятые частной практикой (охранники, детективы и т.д.); работающие по ГПХ; авторы, которые получают вознаграждения; и ИП, которые платят НДФЛ 13%.

Профессиональные вычеты предоставляются в сумме расходов, которые налогоплательщик понес в ходе своей деятельности и может документально подтвердить. В некоторых случаях индивидуальные предприниматели могут получить вычет в размере 20% от общей суммы полученного ими дохода.

Особенности профессиональных налоговых вычетов:

- самозанятые не могут ими воспользоваться;

- если ИП не может подтвердить расходы, то у него есть возможность получить вычет в размере 20% от суммы полученного дохода;

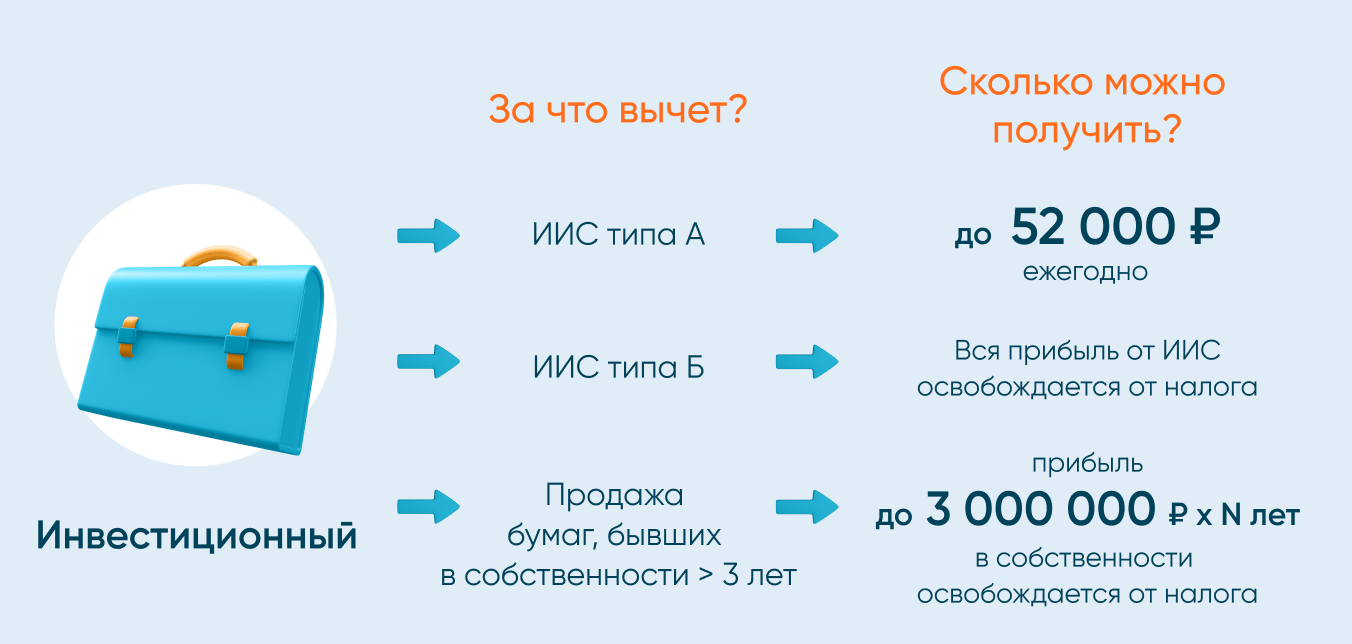

Инвестиционные налоговые вычеты

Инвестиционные вычеты положены

- при продаже ценных бумаг на организованном рынке, если они были в собственности более 3 лет);

- при внесении денег на ИИС;

- при получении дохода по ценным бумагам, учитываемым на ИИС.

Максимальная сумма вычета составляет:

- за ценные бумаги максимальная сумма рассчитывается по формуле: число лет, которое ценные бумаги находились в собственности * 3 млн рублей * на ставку НДФЛ

- за ИИС типа A – до 52 тыс. рублей (не более 400 тыс. рублей за 1 календарный год * 13% НДФЛ)

- за ИИС типа Б – в полной сумме прибыли по операциям на ИИС*на ставку НДФЛ (при этом должно пройти более 3 лет с даты заключения договора на ведение ИИС)

- Вычет при продаже ценных бумаг можно получить, если они находились в собственности более 3 лет.

- Если инвестор использует вычет на ИИС типа А, то на вычет типа Б он рассчитывать не может.

- Если ИИС закрыть раньше, чем пройдет 3 года, то вычет придется вернуть, а также заплатить пени.

Стандартные налоговые вычеты

Такие вычеты предоставляется определенным категориям лиц (см. в п.1 ст. 218 НК РФ), а также родителям или опекунам, у которых на обеспечении находится ребенок до 18 лет или до 24 лет, если продолжает учиться очно.

Вычет из налогооблагаемой базы за первого и второго ребенка составляет 1400 в месяц, за третьего и последующих – 3000 в месяц.

Нужно обратить внимание:

- Если человек имеет право на вычеты нескольких категорий, то выплачивается бОльший из них.

- Чем больше детей в семье, тем выше сумма вычета.

- Родителям и усыновителям детей-инвалидов 1 и 2 группы положено 12 000 рублей налогового вычета; для опекунов, попечителей и приемных родителей детей-инвалидов – 6 000 рублей.

- Одинокие родители получают вычеты в двойном размере.

- Вычеты на детей положены до месяца, пока доход родителя, облагаемый 13% налогом, с начала года не превысит 350 тыс. рублей

Вам также может быть интересно

13 простых правил для личной финансовой безопасности

Как обеспечить личную финансовою безопасность? Краткий список актуальных правил по защите своих финансов от различных угроз и проблем

31 августа

А вы знали? Пять интересных фактов о мировом рынке инвестиций

Кто самый крупный игрок на мировом рынке ценных бумаг, а кто наступает ему на пятки? Что такое «клуб триллиона долларов»? И сколько месяцев может восстанавливаться фондовый рынок после падения? Мы подготовили для вас подборку самых интересных фактов о мировом рынке ценных бумаг.

Вклад или накопительный счет: что выбрать?

Разнообразие банковских продуктов порой поражает даже самого искушенного клиента. Куда положить свои сбережения?

Бесплатно для регионов России 8 800 500-07-70 Для звонков из-за границы +7 495 213-19-91

Информация

Официальный сайт АО «Экспобанк», 1994—2023

Универсальная лицензия Банка России № 2998

Адрес: Каланчёвская ул., 29, стр. 2

Телефон: 8 (800) 500-07-70

Интернет-банк Expo Online

Банк-Клиент

для юридических лиц и ИП

Правовая информация

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом АО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и АО «Экспобанк». Просим принять во внимание, что все продукты и услуги АО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

АО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

АО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения АО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

Налоговый вычет для ИП — что нужно для его получения

Согласно российскому законодательству, налоговый вычет – это денежные средства, на сумму которых уменьшается налогооблагаемая база доходов у человека, уплачивающего НДФЛ. Это касается всех граждан РФ, работающих по найму, а в некоторых случаях и занимающихся индивидуальной предпринимательской деятельностью.

Возможен ли налоговый вычет для ИП

Так как индивидуальный предприниматель является действующим субъектом налогового законодательства, в определенных случаях он имеет право на льготы. Однако налоговый вычет для ИП возможен, только если он выплачивает НДФЛ (13 %).

Оформление вычета по имущественному налогу

Важно! Если индивидуальный предприниматель использует в своей работе системы УСН, ЕНВД или патентную системы, он не имеет права на льготы такого рода. Но если одновременно человек получает доход от работы по найму, с которого уплачивается налог на физических лиц, то он может претендовать на налоговый вычет.

В каких случаях он предоставляется

Таким образом, налоговый вычет для ИП – это способ законно снизить величину выплачиваемого налога. В зависимости от области применения и способа определения, вычеты могут быть:

- Стандартными. К ним относятся льготы отдельным категориям граждан и льготы на ребенка. Предоставляемые по заявлению при сдаче декларации о доходах.

- Социальными. Учитывают сумму взносов в благотворительные фонды по определенному списку. Они не должны превышать 25% от величины налогооблагаемого дохода. Сюда же относятся оплата обучения самого предпринимателя или его детей в учебных заведениях, имеющих государственную лицензию (в сумме определенной налоговым кодексом страны), а так же средства, направленные на оплату медицинских услуг или взносы в пенсионные фонды негосударственного характера, на накопительные пенсионные счета (но не больше 120 тысяч рублей за отчетный год).

- Имущественными. Он касается продажи всех видов имущества (недвижимого, земельных владений, общей доли в сообществах), сумм затраченных на приобретение земли, квартир или строительства дома, учитывая ограничения, прописанные в законе.

- Профессиональными. Возврат налога для ИП, связанного с полученным доходом в сумме документально подтвержденных расходов. В случае отсутствия документов, предприниматель может претендовать на профессиональный вычет, составляющий 20 тыс. руб. от суммы доходов, полученной в результате производственной деятельности.

- Инвестиционными. В виде результата от реализации находящихся в собственности более трех лет, ценных бумаг, в сумме финансового результата по операциям на собственном счете с учетом ограничений, прописанных в НК России.

Все они доступны гражданам, отчисляющим с получаемых доходов процент НДФЛ (13 %). Большинство ИП работают по упрощенной системе налогообложения (УСН). Для них вычеты доступны, но имеют ограничения.

Предприниматели, использующие при работе систему «Доходы минус расходы», должны учитывать сумму уплаченных в социальные фонды взносов, как собственные расходы, но при этом, не снижая суммы налогов. Получить налоговый вычет можно, если, как говорилось выше, предприниматель трудится в качестве наемного работника в другом месте, или он нанимает сотрудников по трудовому договору. В таком случае, предприниматель сам является работодателем.

Важно! Для работающих на УСН ИП, вычет доступен в размере внесенных за себя и работников взносов.

К страховым сборам, на сумму которых должен уменьшиться налог предпринимателям, находящимся на УСН, относятся:

- суммы взносов в ПФР, ФСС и ФОМС за себя;

- оплата в Пенсионный и фонд и фонды соцстраха за работников ИП;

- выплаты по больничным листам за первые три дня болезни работников, прошедшие через кассу предприятия;

- оплата минимального налога за прошедший период;

- оплата торгового сбора;

- расходы на покупку онлайн-кассы.

Налоговый вычет за кассы для ИП

Возможность получить налоговый вычет при оформлении ипотеки на квартиру, поступлении детей в ВУЗ и других случаях, предусмотренных законодательством, существует только у предпринимателей, находящихся на системе ОСН. Если применяется УСН, ЕНВД, ЕСХН или патентная система, возврат НДФЛ ИП невозможен.

Важно! Для получения права на налоговый вычет (при покупке квартиры), в налоговую инспекцию представляются соответствующие документы, подтверждающие право собственности заявителя или членов его семьи на данное имущество.

Какие требуются документы

Как любой гражданин, чтобы получить имущественный вычет, предприниматель должен предоставить в налоговую инспекцию пакет следующих документов:

- копию паспорта;

- свой ИНН;

- справку формы 2-НДФЛ;

- свидетельство о регистрации;

- выписку из ЕГРИП;

- договор купли-продажи, подтверждающий право собственности на квартиру;

- акт приема передачи объекта;

- подтверждение своих расходов (платежка, чек);

- декларацию 3-НДФЛ, а иногда дополнительно и 2-НДФЛ.

Для получения профессионального вычета учредителю ИП следует сдать своевременно декларацию 3-НДФЛ и отчетность с документальным подтверждением заявленных расходов.

Чтобы оформить социальный вычет, необходимо собрать и передать в налоговый орган аналогичный список документов (декларацию, документы на подтверждение расходов).

Средства, полученные после оформления вычета

Если речь идет о приобретении квартиры в ипотеку или путем оформления жилищного банковского кредита, для возврата денег по уплачиваемым процентам, дополнительно требуется представить:

- копию банковского кредитного договора, заверенную нотариально;

- справку о сумме удержанных за год процентов, которую можно заказать и получить в банке.

Важно: Иногда дополнительно запрашиваются копии платежных документов, удостоверяющих, что оплата проводилась своевременно (квитанции, выписки со счетов или чеки).

В если имущество является совместным для супругов, необходимо предоставить также:

- заявление с распределением долей в доме или квартире, на которую оформлена ипотека;

- копию свидетельства о браке.

При получении вычета на ребенка в ИФНС предоставляются:

- свидетельство о рождении ребенка (копия);

- заявление о распределении долей (если участвуют оба родителя).

В случае строительства дома собственными силами потребуются платежки, подтверждающие расходы на покупку материалов (чеки, квитанции). Необходимы заверенные копии.

В случае оформления вычета на ремонтные работы необходим договор на услуги и документы, связанные с договором на расход средств. Заверенные копии чеков или счетов.

Также во всех случаях потребуются указать реквизиты счета, куда будут перечисляться деньги.

Чтобы избежать отрицательного ответа и быстрее получить свои финансы, нужно собрать все документы заранее.

Следует понимать, что все копии заверяются нотариально и подписываются лично лицом, платившим налоги.

Важно! Подпись и инициалы ставятся на каждой странице предоставляемых документов, а на копиях делается отметка «копия верна». Кроме того проставляется дата.

На какую сумму может рассчитывать ИП

После сбора всех необходимых документов, и их заверения, пакет сдается в налоговый орган, по месту регистрации. Проверка должна длиться не более трех месяцев. Но, как правило, деньги на счет поступают уже через 30 дней. Кроме посещения офиса, возможна сдача документов через сайт налоговой.

Для ИП возможно получение вычетов на покупку онлайн-кассы. По этой статье уменьшить свои налоги могут предприниматели, находящиеся на ЕНВД и ПСН, пробредшие онлайн-кассу и поставившие ее на учет районной налоговой, до определенного срока. Сумма самого вычета может быть около 18 тысяч рублей на каждую единицу техники. При этом нужно следить, чтобы затраты на ее приобретение не были учтены при расчете других налогов.

В сумму включаются расходы на ККТ, накопитель, программное обеспечение и услуги по настройке оборудования. Но льготы распространяются на кассы, стоящие на учете налоговой.

Расчет налогового вычета ИП и его сумма зависит от размера уплаченных взносов. При этом итог может быть нулевым, если авансовый платеж внесен в сумме начислений. Однако если взносы превышают начисленную сумму налога, их возврат будет не возможен. В таком случае требуется подать нулевую отчетность, в которой будет учтена сумма вычета. Специалисты проводит обучение бухгалтеров и консультирование по вопросам начислений онлайн.

Схема вычета по налогам

Формула произведения расчета авансового платежа, вместе с налоговым вычетом для ИП находящихся на УСН, не имеющих наемных работников следующая: АП ДП Х НС УАП УСВ,

- АП платеж авансом.

- ДП доход за период;

- НС ставка налога (6 %);

- УАП ранее внесенные авансовые налоговые платежи;

- УСВ страховые взносы, внесенные за период.

Важно! Платежи могут быть квартальными и по итогам за год. Для расчета необходим только отчет за нужный период и калькулятор. Сумма вычетов по налогам для организаций находящихся на УСН, уменьшается на величину страховых взносов, начисленных за тот же период.

Таким образом, получать налоговый вычет может практически каждый ИП. Но зависит это от выбранной системы налогообложения или уплаты НДФЛ самостоятельно. Это важно, ведь предпринимательство только тогда будет выгодным, когда используются все предоставляемые выгоды и способы снижения расходов.

Источник: samsebeip.ru

Как получить стандартный налоговый вычет на детей в 2023 году

В НК РФ предусмотрено несколько налоговых вычетов на детей. В этом обзоре мы доводим до сведения наших читателей полную информацию о налоговых вычетах на детей в 2023 году. Мы расскажем о том, кто и по каким основаниям может претендовать на данный вид вычетов, каков их размер и как правильно их оформить.

Адвокат, автор сайта

Комментарий эксперта

Что такое налоговый вычет

Налоговый кодекс РФ определяет вычет, как уменьшение налогооблагаемой базы при соблюдении определённых условий. Для налогоплательщиков-физлиц предусмотрены различные категории вычетов – стандартный, имущественный, социальный вычет и другие. Вычеты на детей регламентируется положениями ст. 218-220 НК РФ.

Кто может получить налоговый вычет на ребенка

- родителю;

- супругу (супруге) родителя;

- усыновителю;

- опекуну

- попечителю;

- приёмному родителю;

- супругу (супруге) приёмного родителя.

Размер стандартного налогового вычета на ребенка зависит от очерёдности его появления на свет в конкретной семье. Так, налоговый вычет предоставляется многодетным родителям на третьего и каждого последующего ребёнка в большем размере, чем на первого и второго. Отдельно предусмотрены стандартные налоговые вычеты на детей-инвалидов.

Также на детей можно оформить несколько социальных и один имущественный вычет. Подробнее о вычетах на детей и их размерах расскажем далее.

Основания предоставления вычета

Основания для получения стандартных налоговых вычетов на детей:

- наличие в семье ребенка в возрасте до 18 лет;

- наличие в семье ребёнка-учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет.

Также на детей положено несколько социальных вычетов в соответствии с пп. 2-4 ч. 1 ст. 219 НК РФ. Родители вправе:

- оформить налоговый вычет за обучение ребенка до 24 лет в колледже, ВУЗе, на дополнительное образование, кружки и секции;

- получить налоговый вычет за лечение ребенка до 18 лет;

- воспользоваться вычетом на пенсионные взносы в НПФ в пользу ребёнка, на его добровольное пенсионное страхование и на добровольное страхование его жизни на срок не менее 5-ти лет.

Кроме того, родители могут оформить имущественный вычет при покупке квартиры несовершеннолетнему ребенку (ч. 6 ст. 220 НК РФ).

Как оформить налоговый вычет на ребенка

Оформить налоговый вычет на ребенка можно разными способами. Чтобы получить налоговый вычет на детей, нужно подать заявление работодателю. Но такая возможность предусмотрена не для всех «детских» вычетов. Некоторые из них можно оформить только через подачу заявления в налоговый орган. К заявлению следует приложить документы, подтверждающие право на получение вычет.

Налоговый вычет на ребенка рассчитывается следующим образом:

- стандартный налоговый вычет предоставляется за каждый месяц налогового периода по фиксированной ставке (см. раздел «Размер налогового вычета») до месяца, в котором доход родителя превысил 350 тыс руб нарастающим итогом с начала налогового периода (п. ч ст. 1 218 НК РФ);

- социальные вычеты рассчитываются по окончании налогового периода в размере понесённых на ребёнка расходов, но в сумме не более 120 тыс руб, в это значение не входят расходы на дорогостоящее лечение, по тратам на обучение установлен лимит в 50 тыс руб на одного ребёнка (ст. 219 НК РФ);

- имущественный вычет устанавливается в размере расходов, понесённых каждым родителем на покупку квартиры для ребёнка.

Через налоговую

Возврат налога возможен только через орган ФНС, если оформляется вычет на пенсионные взносы в НПФ в пользу ребёнка и/или на его добровольное пенсионное страхование. В этом случае потребуется предварительно подать налоговую декларацию (ч. 2 ст. 219), это можно сделать, обратившись в налоговую инспекцию по месту постановки на учёт или онлайн в личном кабинете налогоплательщика. Чтобы получить вычет на ребенка через налоговую, нужно подать заявление с приложением подтверждающих документов.

Через работодателя

Вернуть налоговый вычет на детей с зарплаты можно через бухгалтерию организации, в которой работает налогоплательщик. Это можно сделать в отношении следующих вычетов:

- стандартных;

- некоторых социальных (на обучение, лечение и добровольное страхование жизни ребёнка);

- имущественного на покупку квартиры для ребёнка.

Чтобы получить налоговый вычет на детей через работодателя, нужно подать заявление на имя руководителя организации и приложить к нему документы. Налог на ребенка с заработной платы будет пересчитываться в сторону уменьшения.

Разъяснения по порядку начисления и выплаты зарплаты с учётом льготы по подоходному налогу можно получить в бухгалтерии. Для социальных и имущественных вычетов необходимо предоставить в бухгалтерию подтверждение права на них из налоговой, для стандартных этого не требуется.

Документы для налогового вычета на ребенка

В состав документов для предоставления стандартного налогового вычета входят:

- заявление;

- свидетельства о рождении всех детей;

- свидетельство о браке;

- решение суда об усыновлении (удочерении) для приёмного родителя;

- решение суда об установлении опеки для опекуна;

- справка учреждения образования для обучающегося очно ребёнка до 24 лет.

Если один из родителей планирует получать вычет в двойном размере, то дополнительно предоставляется заявление второго родителя об отказе от получения вычета либо документ, подтверждающий статус единственного родителя.

При оформлении социальных вычетов требуются:

- заявление на предоставление налогового вычета на ребенка;

- декларация 3-НДФЛ;

- справка 2-НДФЛ (со всех мест работы);

- документы, подтверждающие родство, если расходы производились в пользу родственников;

- справка из налоговой о непредоставлении социального вычета (если он оформляется через работодателя);

- документы, подтверждающие расходы (платёжки, квитанции);

- договор об оказании услуг (образовательных, медицинских, страховых).

Для получения имущественного вычета на покупку квартиры для ребёнка родитель должен предоставить в налоговый орган или работодателю заявление на вычет НДФЛ и те же документы, которые требуются для оформления социальных вычетов. Только вместо договора об оказании услуг предоставляются договор купли-продажи квартиры и выписка из ЕГРН.

Размер налогового вычета

Посчитать сумму стандартного налогового вычета на ребенка можно по данным, приведённым в таблице.

Кто оформляет вычет

На какого ребёнка оформляется вычет

Размер вычета, руб

родитель, супруг (супруга) родителя, усыновитель

Источник: pravovedus.ru