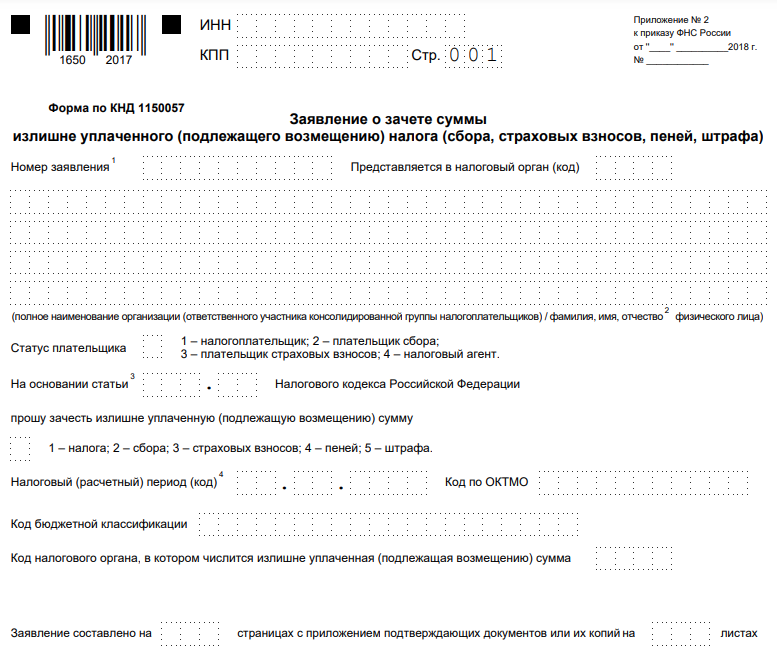

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет. Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату по Усн при закрытии ИП?

Как вернуть переплату за закрытие ИП?

- Заполните и распечатайте в двух экземплярах заявление о сверке налогов, сборов, пеней и штрафов. …

- Если по сверке выходит, что вы переплатили — пишите заявление на возврат. …

- Заполняете заявление, печатаете в двух экземплярах и подаете в ФНС по месту постоянной регистрации.

Как вернуть переплату по налогу в Личном кабинете ИП?

Для этого нужно написать заявление в налоговую, получить ответ, а потом — деньги. Но, если есть долги, налоговая деньги не вернет: сначала надо будет зачесть переплату в счет долга, а потом уже подавать заявление на возврат.

Можно ли зачесть переплату по Усн?

Ответ: Зачет переплаты по налогу по УСН в счет уплаты страховых взносов не предусмотрен, так как зачесть переплату по налогу можно только в счет уплаты налога или сбора. Обоснование: В соответствии с п. 1 ст.

Что такое переплата по декларации?

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга.

Что делать с переплатой по налогам ИП?

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга. Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта.

ЭТО ИНТЕРЕСНО: Как разрешить зуму доступ к камере?

Как вернуть переплату по страховым взносам после закрытия ИП?

Право ИП на возврат переплаты по налогу остается в силе даже после его закрытия. Подайте в налоговую заявление на возврат переплаты. Вы вправе это сделать в течение трех лет после уплаты излишней суммы налога.

Как распорядится переплатой в Личном кабинете?

Способ возврата переплаты

- Нажать на кнопку Жизненные ситуации и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

Как узнать излишне уплаченный налог?

Что значит переплата по налогу в Личном кабинете налогоплательщика?

При оплате налогов у гражданина может возникнуть переплата. Лишняя сумма отражается в личном аккаунте плательщика сборов на сайте ФНС. … Сервис предоставляет услугу отправки деклараций и оплаты сборов прямо на портале. Оплатить начисленную сумму онлайн возможно только при наличии у резидента электронной подписи.

Можно ли зачесть переплату по Усн в счет страховых взносов ИП?

Если вариант оставления переплаты по УСН в счет уменьшения будущих платежей по этому же налогу налогоплательщику по каким-либо причинам не подходит, то он может поступить с ней, как и с переплатой по любому иному налоговому платежу: вернуть на свой расчетный счет; зачесть в счет уплаты другого налога.

Можно ли не платить авансовые платежи по Усн?

Обязательно ли платить авансы по УСН

ЭТО ИНТЕРЕСНО: Сколько масла добавлять в бензин?

Обязанность рассчитать и уплатить авансы по УСН для любого из двух объектов налогообложения предусмотрена ст. 346.21 НК РФ. Поэтому ответ: да, обязательно. Не платить аванс можно только в том случае, если уплачивать нечего.

Как произвести зачет налогов?

Зачет по налогам в счет предстоящих платежей осуществляется на основании заявления от налогоплательщика по решению налогового органа. Заявление подается в налоговую инспекцию по месту учета. Обратиться с заявлением о зачете можно в течение трех лет со дня излишней уплаты налога.

Что означает налог на доходы переплата?

НДФЛ особенный налог — он перечисляется в бюджет из суммы доходов физического лица. … Это означает, что работодатель должен перечислить в бюджет ровно столько НДФЛ, сколько он удержал из доходов работника.

Что означает слово переплата?

1. экон. сумма платежей, превышающая необходимую и подлежащая возврату плательщику.

Можно ли не платить налог если есть переплата?

После проведения зачета переплаты в счет будущих платежей в карточке ЛС налогоплательщика по соответствующему КБК и ОКТМО появляется положительное сальдо. Если этот остаток полностью перекрывает сумму налога, подлежащую уплате в бюджет по итогам следующего периода, то платить ничего не нужно.

Источник: avtograf70.ru

Как вернуть переплату по налогам

Переплата может возникнуть по разным причинам: ошибки при заполнении документов, расчет налогов без учета федеральных льгот для бизнеса или вычетов, невнимательность. Переплату можно вернуть на свой счет в банке, а можно зачесть в счет будущих платежей. Лично ходить в налоговую не нужно. Заявление можно подать через интернет.

Расскажем в статье, как это сделать.

Из этой статьи вы узнаете:

- Что такое переплата и почему она возникает

- Как узнать о переплате по налогам

- Что делать с переплатой

- Сколько времени есть на возврат переплаты

- Кратко о том, как вернуть переплату по налогам

Что такое переплата и почему она возникает

Если ИП или организация заплатили больше налогов, чем нужно, на их счете в налоговой образуется переплата. Официально она называется «сумма излишне уплаченного налога».

Например, предпринимателю начислили 4 000 рублей налога, но он по каким-то причинам заплатил 5 000 рублей. Налоговая спишет 4 000 рублей в счет задолженности, а оставшиеся 1 000 рублей останутся на счету предпринимателя и будут считаться переплатой.

Распространенные причины возникновения переплаты:

- Бухгалтер рассчитал сумму налогов без учета льгот от государства.

- Предприниматель указал в платежке неверный код бюджетной классификации — КБК.

- Предприниматель неправильно ввел сумму или случайно оплатил налог дважды.

- Налоговики ошиблись при расчете налоговой базы.

- У бизнеса резко снизились доходы. Например, компания получала прибыль и своевременно платила налог авансовыми платежами. В четвертом квартале компания потерпела убыток, который повлиял на размер налога. Сумма уплаченных авансов за три квартала превысит сумму исчисленного налога по итогам года, и у компании возникнет переплата.

Как узнать о переплате по налогам

При возникновении переплаты налоговая должна сама уведомить владельца бизнеса об этом в течение 10 дней (п. 3 ст. 78 НК РФ). Уведомление придет в личный кабинет налогоплательщика. Уведомить также могут заказным письмом по адресу регистрации ИП или организации.

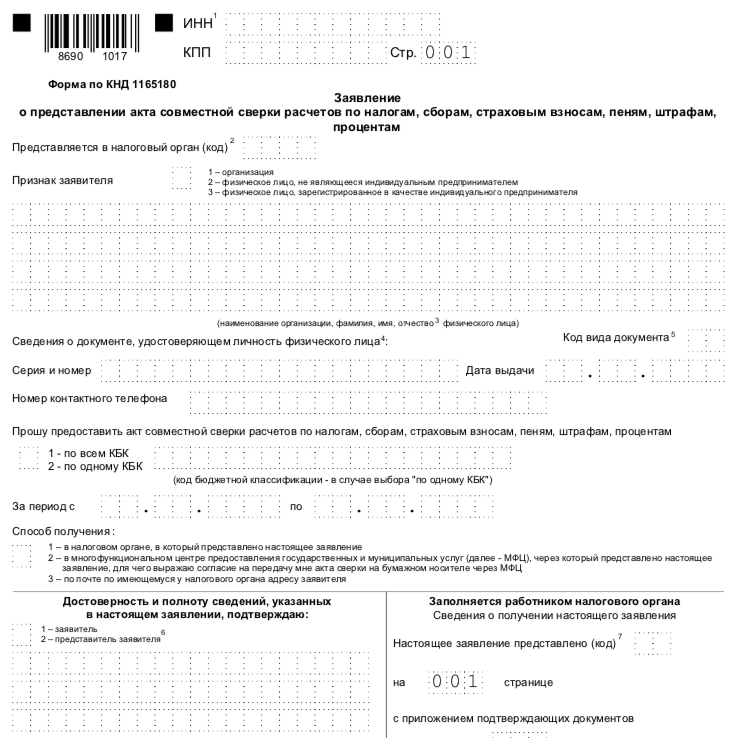

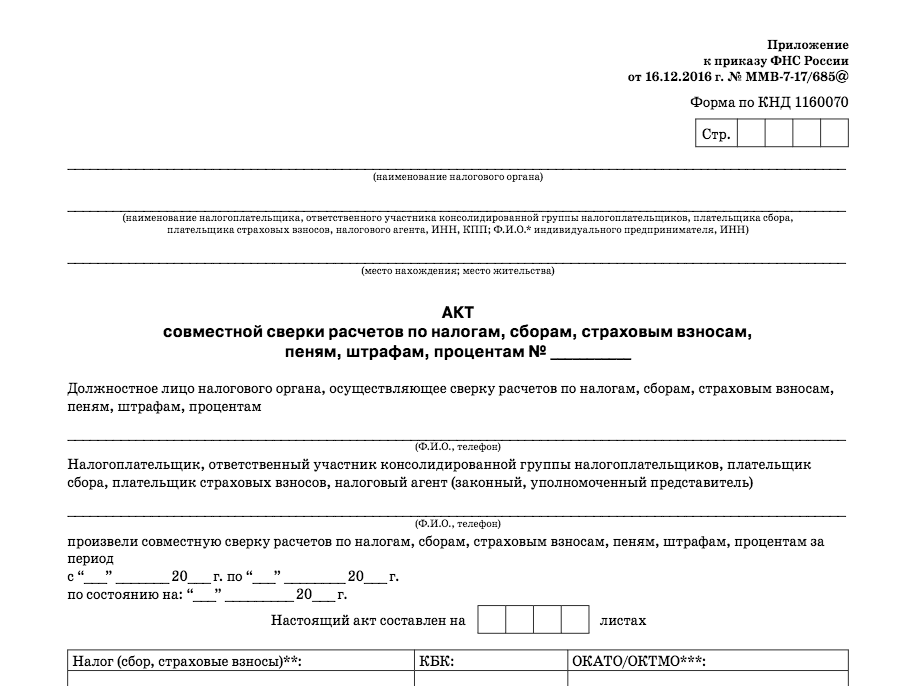

Проверить, есть ли переплата, можно и самостоятельно. Для этого нужно заказать в налоговой акт сверки расчетов по налогам и взносам. Этот документ показывает, сколько налогов нужно заплатить и сколько уже заплатили.

Заказать акт сверки можно лично в отделе налоговой, в МФЦ или почтой. При личной подаче придется заполнить заявление, где нужно указать данные о компании: ИНН, название, адрес регистрации и период, за который нужно провести сверку. Подготовка акта занимает до пяти рабочих дней с момента регистрации заявления (письмо ФНС № АБ-4-19/2990).

Отправить электронное заявление на сверку можно еще в личном кабинете налогоплательщика в разделе «Сверка с бюджетом». Срок формирования акта в этом случае — до трех рабочих дней.

Акт сверки придет в бумажном или электронном виде. Компания может согласиться со сверкой или оспорить ее. Если разногласий нет, в акте нужно сделать пометку «Согласовано без разногласий». Один экземпляр нужно подписать и отправить обратно в налоговую.

В случае разногласий в графе 4 рядом с данными из налоговой нужно указать свои данные из бухгалтерии, а на последней странице поставить пометку «Согласовано с разногласиями». После отправки экземпляра в ФНС, инспекторы проведут проверку, в ходе которой могут запросить у предпринимателя первичные документы. Например, копии квитанций об уплате налогов.

Если ошибку допустили налоговики, они ее исправят и пришлют повторный акт сверки. Если виноват предприниматель, ему отправят уведомление с указанием ошибки.

Что делать с переплатой

Обнаруженную переплату можно вернуть на расчетный счет или зачесть в счет уплаты будущих налогов (п. 1 ст. 78 НК РФ).

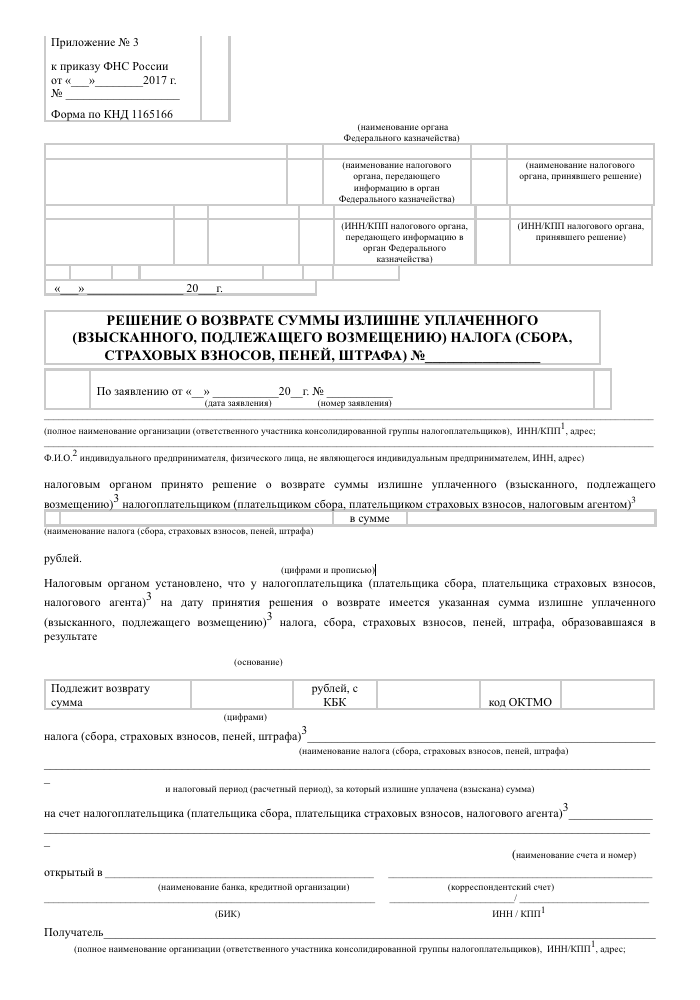

Как вернуть переплату

Если есть долги по налогам, взносам, штрафам, то налоговая сначала погасит их, а потом вернет остаток (п. 6 ст. 78 НК РФ). Если никаких долгов у владельца бизнеса нет, ему вернут всю сумму.

Например, у ИП образовалась переплата по НДС 20 000 рублей, при этом у него долг 5 000 рублей по налогу на имущество. Налоговая сделает взаимозачет: 5 000 рублей оставит себе в счет погашения долга, а оставшиеся 15 000 рублей перечислит на банковский счет предпринимателя.

Вернуть из бюджета можно любую сумму. Никаких ограничений в законе нет.

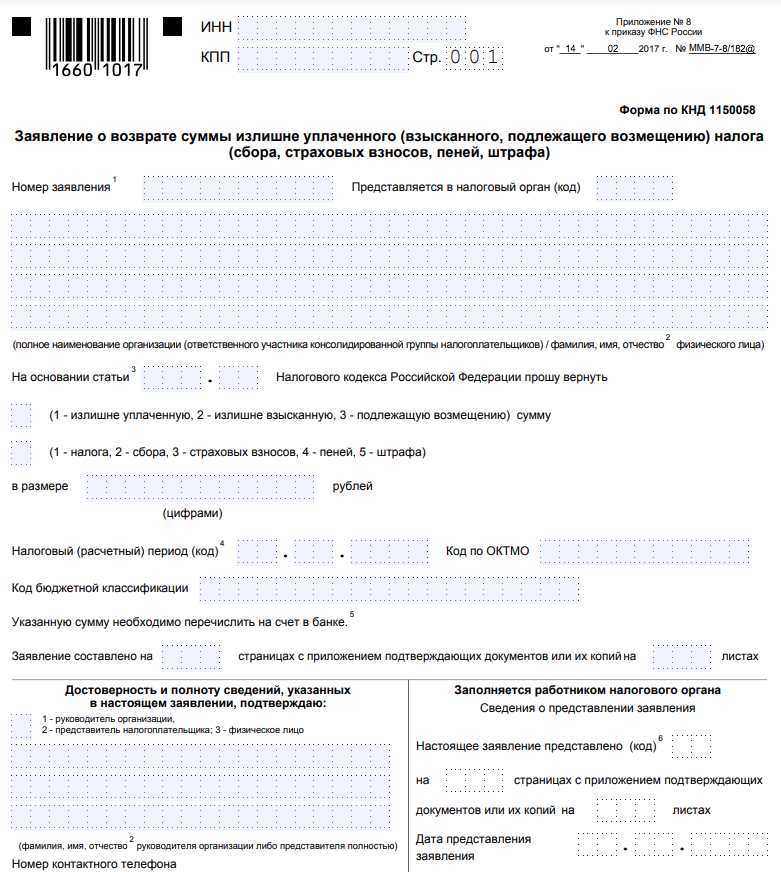

Чтобы вернуть переплату, нужно подать заявление в налоговую по месту учета налогоплательщика (п. 6 ст. 78 НК РФ). Его можно подать лично, заказным письмом, по доверенности или через личный кабинет на сайте ФНС.

Заявление с сайта ФНС о возврате переплаты. В нем нужно указать данные о компании и банковский счет для перевода денег. Владельцем счета должен быть сам налогоплательщик

К заявлению можно приложить документы, подтверждающие наличие переплаты: налоговую декларацию, квитанцию об оплате, акт сверки расчетов. Закон этого не требует, но дополнительные сведения ускорят возврат.

Если налоговая сама уведомила налогоплательщика, достаточно одного заявления. Если переплата возникла из-за ошибки в налоговой декларации, к заявлению нужно приложить уточненную декларацию с исправленной ошибкой.

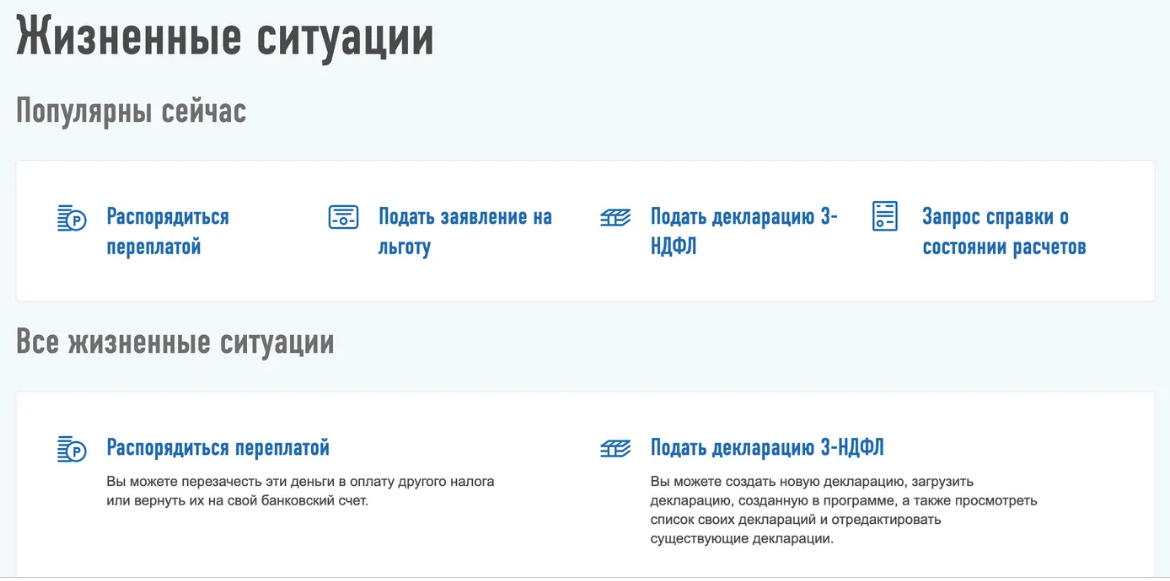

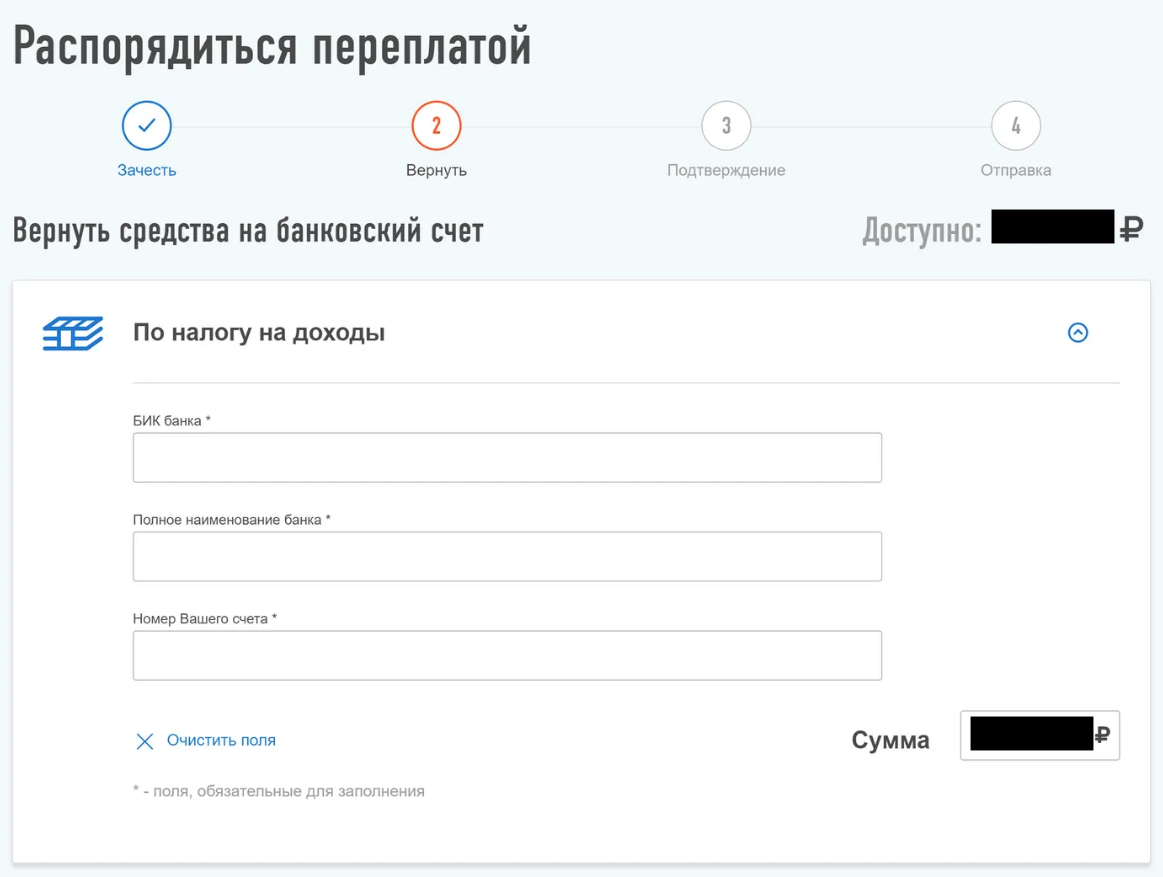

При подаче через личный кабинет налогоплательщика электронное заявление формируется автоматически. Нужно будет заполнить всего несколько полей.

В кабинете выберите раздел «Жизненные ситуации» и найдите подраздел «Распорядиться переплатой»

Далее нужно будет ввести данные банковского счета для перечисления денег

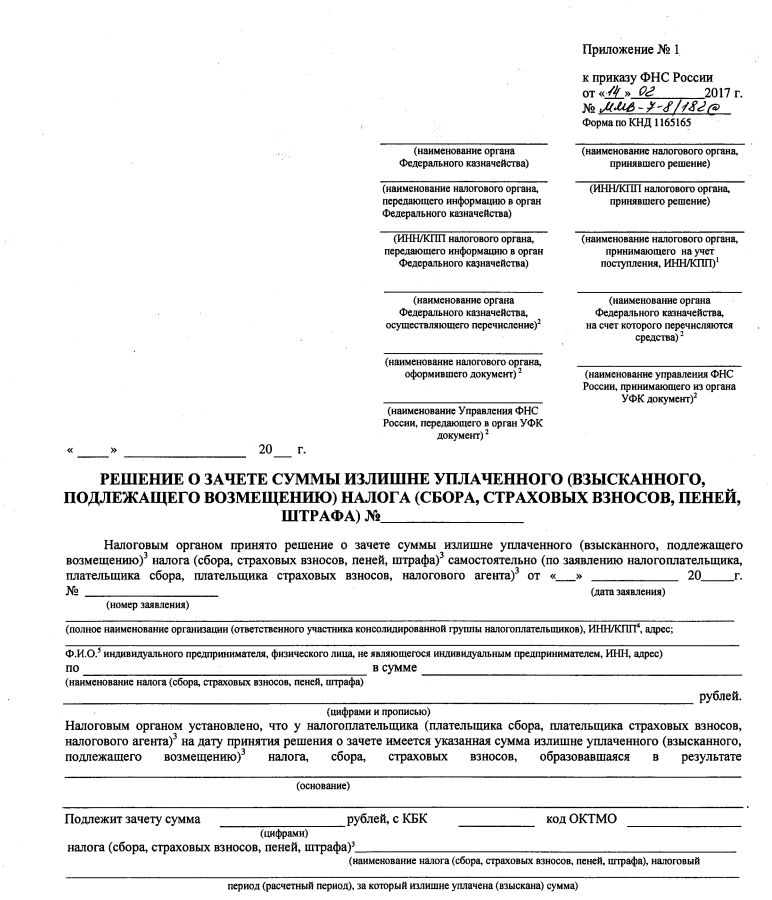

Как зачесть переплату по налогу в счет будущих налогов

Это имеет смысл, если сумма переплат небольшая или приближается срок уплаты новых налогов.

Зачесть переплату можно в счет различных налогов (ст. 1 закона № ). Например, у ИП образовалась переплата по НДФЛ. За счет нее можно погасить долги по транспортному или имущественному налогам. До внесения поправок в законодательство зачесть переплату можно было только по налогам одного вида.

Зачет переплаты проходит так же, как и возврат. Нужно только подать заявление другой формы. В нем указывается сумма и назначение платежа: погашение нынешней задолженности или в счет будущих платежей. Заявление также можно отправить лично, почтой, по доверенности или в личном кабинете налогоплательщика.

Заявление с сайта налоговой службы о зачете переплаты в счет будущих платежей

У налоговой есть 10 дней, чтобы рассмотреть заявление о возврате или зачете переплаты (п. 4, 8, ст. 78 НК РФ). Если его одобрят, деньги перечислят предпринимателю в течение месяца. Если деньги не вернули в срок, налоговая платит предпринимателю проценты по ключевой ставке рефинансирования ЦБ за каждый день просрочки (п. 10 ст.

78 НК РФ). Если деньги пришли без процентов, нужно подать жалобу в личном кабинете налогоплательщика или идти в суд.

Но налоговая может и отказать в возврате или зачете (п. 9 ст. 78 НК РФ). В таком случае нужно писать жалобу в управление ФНС по вашему региону. Если снова откажут, можно попробовать обратиться в суд.

Сколько времени есть на возврат переплаты

На возврат или зачет переплаты по закону дается три года (п. 7 ст. 78 НК РФ). Иначе налоговая ее спишет, и вернуть деньги не получится. Этот срок отсчитывается с момента образования переплаты, а не с даты, когда ее обнаружили.

Например, ИП заплатил больше налогов в 2019 году, а заказал сверку расчетов и обнаружил переплату в 2020 году. Срок возврата отсчитывается с 2019 года.

Срок возврата можно продлить через суд. Но для этого придется доказать, что вы не получали уведомлений из налоговой.

Налоговая чаще всего отказывает в возврате переплаты именно из-за пропуска трехлетнего срока. Предпринимателям приходится объяснять в суде, почему они пропустили этот срок.

Примеры из жизни

Дело № А56-7500/2020, Арбитражный суд Санкт-Петербурга

Организация обратилась в суд с иском о возврате переплаты по налогам в общей сумме 390 000 рублей. Налоговая служба отказала в возврате, потому что заявление было подано по истечении трехлетнего срока.

Судья согласился с налоговой и в удовлетворении иска отказал.

Дело № А56-1480/2020, Арбитражный суд Санкт-Петербурга

Предприниматель обратился в суд с требованием вернуть переплату в 226 000 рублей по авансовым платежам. Переплата образовалась в 2016 году, а узнал он о ней только в когда подал уточненную декларацию. Налоговая отказалась возвращать переплату, так как трехлетний срок истек.

Суд встал на сторону предпринимателя. Хотя три года на подачу заявления уже прошли, ничто не запрещает налогоплательщику вернуть переплату в рамках гражданского или арбитражного дела. Трехлетний срок отсчитывается в таком случае с момента подачи уточненной декларации.

Дело № А56-110879/2017, Арбитражный суд Ленинградской области

Компания обратилась в суд с иском о возврате переплаты по налогам 6,3 млн рублей. Налоговая отказала из-за пропуска трехлетнего срока.

Суд встал на сторону истца. Судья посчитал, что отсчет трехлетнего срока на возврат переплаты начинается с момента, когда компания узнала о переплате и заказала акт сверки. Суд обязал налоговую выплатить не только сумму переплаты, но и проценты за задержку — 1,7 млн рублей.

Кратко о том, как вернуть переплату по налогам

- Переплата образуется, когда ИП или организация заплатили больше налогов, чем нужно. Официально она называется «сумма излишне уплаченного налога».

- При возникновении переплаты налоговая должна уведомить владельца бизнеса в личном кабинете или заказным письмом. Чтобы самостоятельно проверить, есть ли переплата, нужно заказать акт сверки расчетов.

- Переплату можно вернуть на банковский счет или зачесть в счет будущих платежей. Перед возвратом денег налоговая зачтет переплату в счет погашения долгов по другим налогам, взносам, штрафам.

- Для возврата или зачета переплаты нужно подать в налоговую заявление соответствующей формы. Сделать это можно лично, по почте, через доверенность. Но удобнее отправить заявление в личном кабинете на сайте ФНС.

- На возврат или зачет переплаты есть три года с момента ее образования. Если срок пропущен, скорее всего придется идти в суд.

- О банке

- Реквизиты

- Тарифы и документы

- Раскрытие информации

- Финансовым организациям

- English

- Контакты

Источник: siab.ru