Более 20 лет назад Госкомстат Постановлением от 11.11.1999 № 100 ввел перечень форм первичной документации по учету работ в капитальном строительстве и ремонтно-строительных работ и общие правила их заполнения. У всех бланков была общая аббревиатура — КС, но ничего сложного в том, как расшифровываются КСки в строительстве, нет: это сокращение от двух слов — Капитальное Строительство, хотя применяются бланки и при учете ремонтно-строительной деятельности.

- наименование и дата составления документа;

- наименование организации;

- описание факта хозяйственной жизни;

- величина натурального или денежного измерителя, характеризующего это событие, с указанием измерителя;

- должности, Ф.И.О. и подписи лиц, ответственных за совершение и оформление факта хозяйственной жизни.

Обратите внимание: если вы самостоятельно разработали документ для учета работ и расходов на них, в ЛНА укажите, как выглядит КС в вашей организации, каким шаблоном для заполнения пользоваться, с какой даты он вступит в силу.

Составление сметы по усн

Составлять документацию разрешено как на бумаге, так и в электронной форме в соответствии с документооборотом, утвержденным в организации, и договорными обязательствами.

Когда готовят акты

Документ «Акт о приемке выполненных работ» применяется для оформления приема-передачи выполненных, согласно договору, функций подрядчика. Самый простой пример КС-2 представлен в Постановлении № 100, но вы вправе его доработать под собственные нужды.

Используют бланк при выполнении строительно-монтажной деятельности производственного, жилищного и гражданского назначения.

По указаниям Госкомстата, заполнение акта происходит на основании журнала учета выполненных работ. Готовят его в необходимом количестве экземпляров:

- в двух, если инвестор и заказчик (генподрядчик) — одно лицо;

- в трех, если инвестор и генподрядчик — разные лица.

Когда используют справку-смету

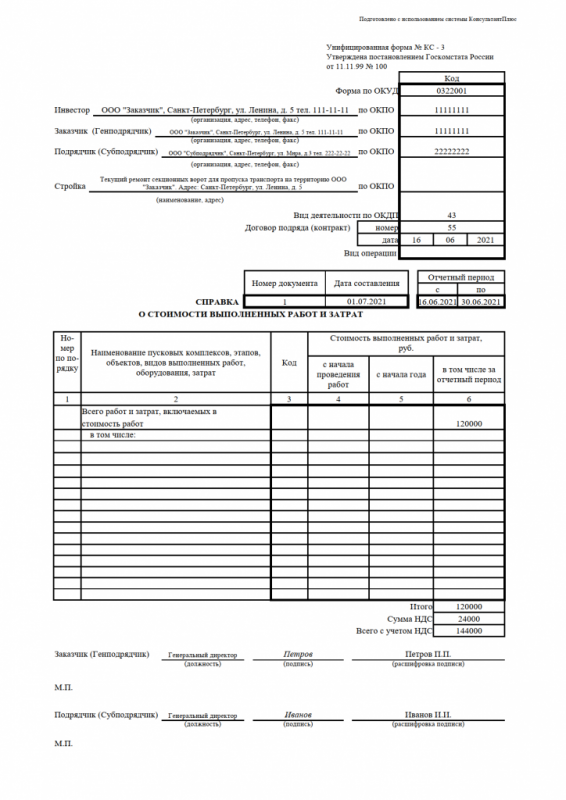

На основании акта заполняется справка о стоимости выполненных работ и затрат. Используется она для расчетов между заказчиком и подрядчиком. Стоимостная оценка понесенных при выполнении подряда затрат указывается в соответствии с договорными обязательствами.

Заполняется справка субподрядчиком. Составляется смета КС-2 и КС-3 с нуля в необходимом количестве экземпляров для предоставления генподрядчику и заказчику. В ней указывается перечень производственно-строительных этапов, выполненных субподрядчиком, их стоимость в соответствии со сметой. Также в справку включают данные о прочих затратах, понесенных субподрядчиком и не включенных в смету.

Если комплекс работ подразделяется на отдельные этапы, то данные о наименовании и стоимости каждого этапа в справке необходимо детализировать.

Ниже представлен образец сметы КС-2 КС-3, где видно, что сведения о стоимости работ указываются за следующие периоды:

- нарастающим итогом с начала проведения работ (графа 4);

- нарастающим итогом с начала года (графа 5);

- за отчетный период (графа 6).

Как заполнять формы: пошаговая инструкция с образцами

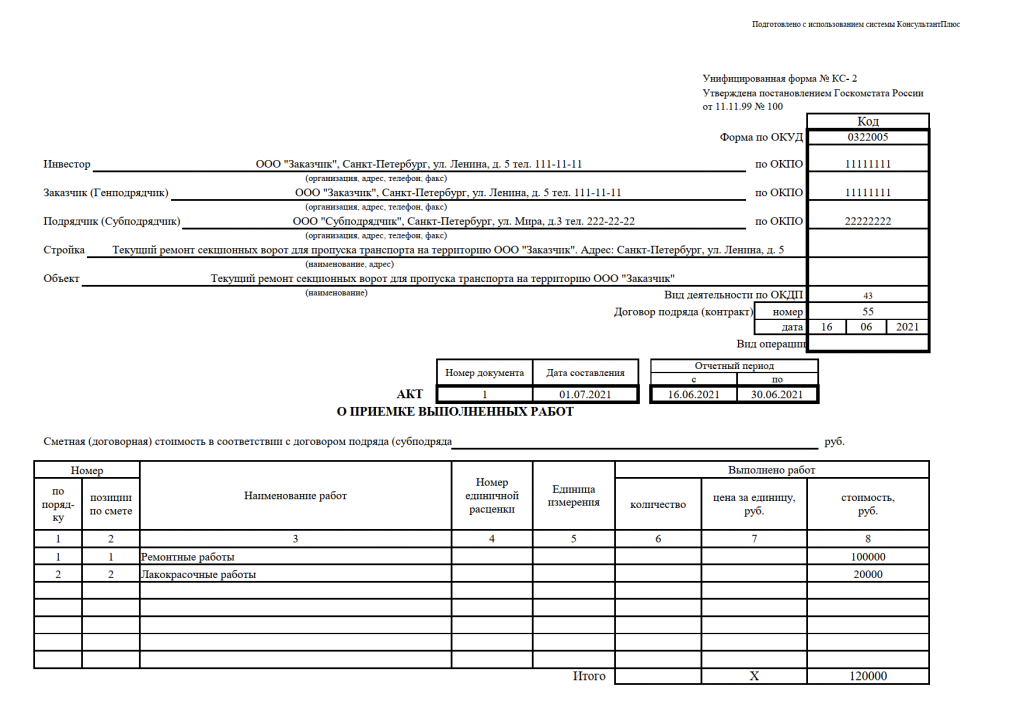

Рассмотрим на примере, что такое форма КС-2 и КС-3 при ремонте ворот, и как происходит заполнение бланков при выполнении таких работ. Допустим, договор заключен между ООО «Субподрядчик» и ООО «Заказчик» (оно же выступает инвестором проекта). Акт о приемке составляют единовременно по окончании всех этапов исполнения подряда. Он выступает в качества счета на оплату, и уже справка позволяет оплатить работы.

Как составить акт выполненных работ. Справка по форме КС-3

Обратите внимание: если же речь идет про оказание услуг продолжительное время, то документ о приеме-передаче составляют по итогам оговоренного отчетного периода, например, каждый месяц. С такой же периодичностью оплачивают выполненные работы.

Пример заполнения акта выполненных работ

Сначала заполним документ о приемке выполненных работ:

- Начинаем заполнение с указания наименований, адресов, телефонов и ОКПО лиц, участвующих в сделке: инвестора, заказчика и субподрядчика.

- Далее приводим данные строящегося объекта — адрес ведения деятельности по объекту.

- В строке «Объект» отражаются сведения о выполняемом комплексе работ в соответствии с договором. Иногда информация в разделах стройка и объект в КС-2 и КС-3 совпадают, это не считается нарушением.

- При заполнении обязательно необходимо сделать ссылку на договор с указанием его номера и даты.

- Присваиваем номер документу и проставляем дату его составления. Рядом необходимо указать временной период, в течение которого велась деятельность субподрядчиком на объекте. Обратите внимание, что порядковый номер КС-2 и КС-3 должен быть общим: не может быть акт с номером 3, а смета — с номером 4.

- В табличной части построчно приводятся данные о выполненных работах, их объемах, цене единицы и общей стоимости. В конце таблицы необходимо вывести итоговую сумму.

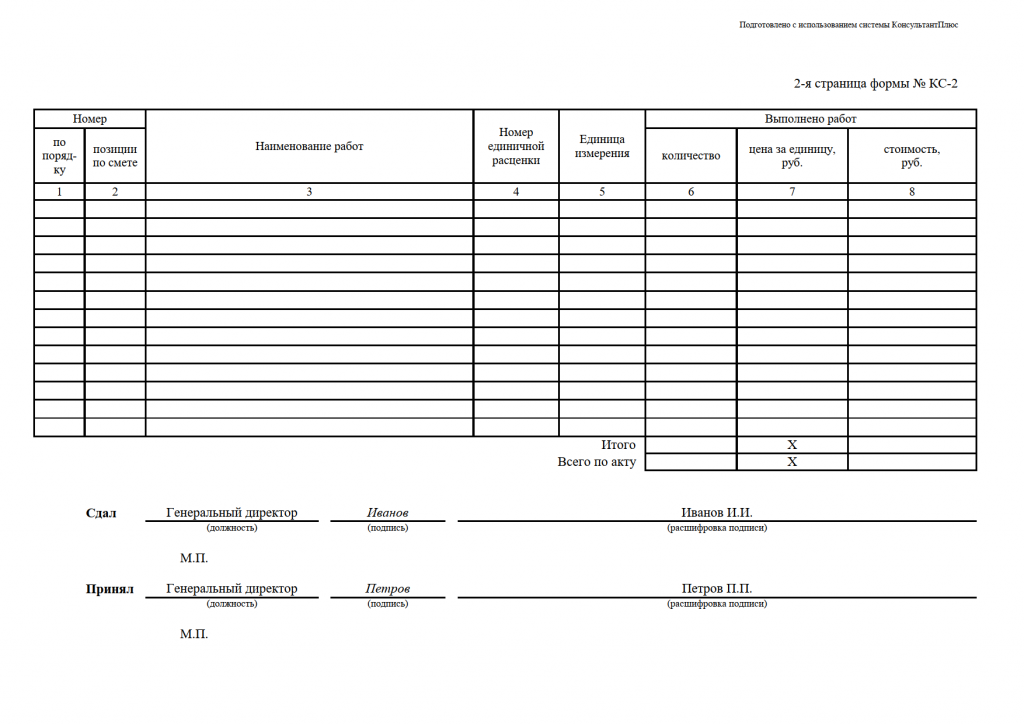

- После завершения приема работ акт подписывают уполномоченные лица сдающей и принимающей сторон. Этими лицами могут выступать как генеральные директоры, так и иные работники, уполномоченные на эти действия доверенностью руководителя организации.

Обратите внимание: при формировании документации в excel нет проблем, как соединить две КС-2, если работы выполнялись на одном объекте. Если же стороны дополнительно договорились о новом фронте деятельности, оформляют два разных акта и две разные сметы.

Поскольку не все работают с унифицированными формами, есть вариант, как сделать таблицу КС-2 фактом работ, — вписать ее в предлагаемый заказчиком шаблон акта выполненных работ. В этот документ включают те же данные — наименование и объемы, стоимость.

Пример заполнения справки

Переходим к заполнению справки о стоимости выполненных работ. В нее переносятся соответствующие сведения акта о приемке. Кроме того, необходимо указать сумму НДС, исчисленную с итоговой стоимости всех этапов и включить его в полную стоимость, подлежащую перечислению заказчиком субподрядчику. Но тут есть нюансы, с которыми можно ознакомиться в методике, утв. приказом Минстроя от 04.08.2020 № 421/пр.

Часто задают вопрос, сколько знаков после запятой в результатах вычислений и итоговых данных в КС-2 и КС-3, но тут никаких исключений из общих правил нет: используют 2 знака, как и в остальных бухгалтерских документах.

Справку после заполнения обязательно отдают на подпись тем же уполномоченным лицам.

Сроки хранения

Поскольку обе формы относятся к документам первичного учета, то хранят их не менее 5 лет. Затем разрешено уничтожить. Срок актуален и для бумажного формата, и для электронного.

БИЗНЕС-КОНФЕРЕНЦИИ НОВОГО ПРОСПЕКТА В САНКТ-ПЕТЕРБУРГЕ

Читайте на «Новом проспекте»:

Источник: newprospect.ru

Почему в КС-3 на основании Сводки затрат не выгружаются суммы в Excel

Довольно часто к нам обращаются пользователи ПК «ГРАНД-Смета» с вопросом «Почему при выводе формы КС-3 на основании документа Сводка затрат не выгружаются данные в форму Excel?».

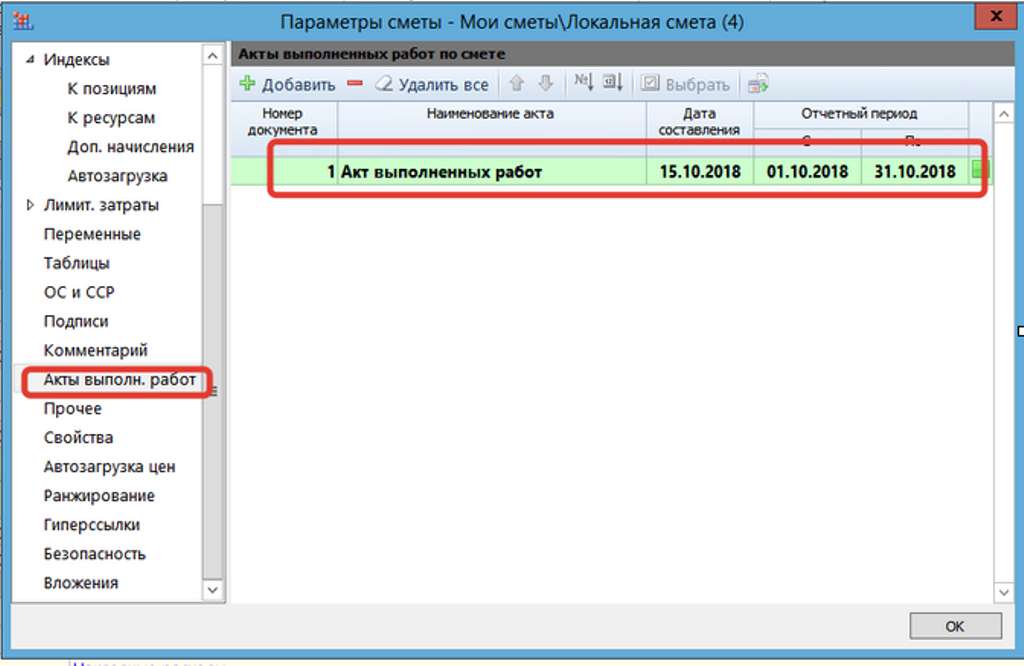

По нашей практике, чаще всего данные не выгружаются по причине несовпадения даты составления акта, дат отчетного периода и дат периодов формирования документа Сводка затрат:

1. Добавление дат составления и отчетных периодов в Акте выполненых работ:

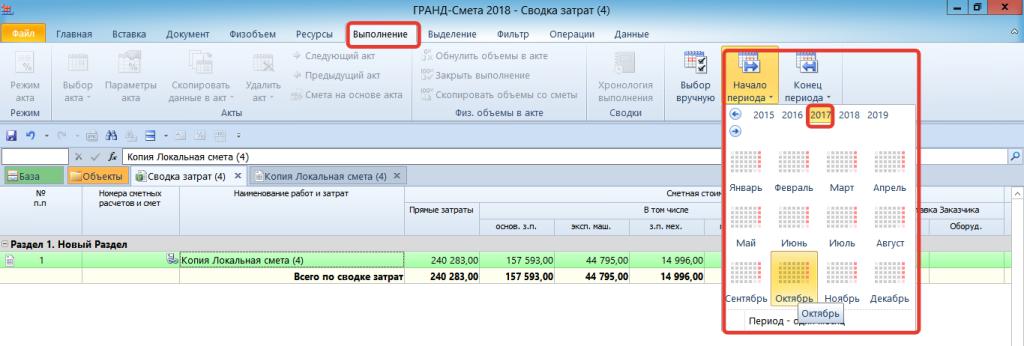

2. Добавление дат периодов для документа Сводка затрат:

Если у вас возникнут вопросы относительно формирования данных документов в ПК «ГРАНД-Смета», вы всегда можете запросить помощь посредством модуля TeamViewer или по телефону +7 (978) 202-42-62

Источник: grandsmeta82.ru

При выставлении подрядчиком НДС, применяющим УСН, первичных учетных документов по формам КС-2 и КС-3 с выделенной суммой НДС без выставления счетов-фактур и по операциям в рамках госконтрактов?

Федеральная налоговая служба рассмотрела обращение Департамента по регулированию контрактной системы края от 10.03.2023 и по вопросам, входящим в компетенцию ФНС России, сообщает следующее.

Как следует из обращения, подрядчик, применяющий упрощенную систему налогообложения (далее — УСН), выставляет в адрес заказчика первичные учетные документы (КС-2 и КС-3) на объем и стоимость работ по строительству, выполненных на основании контракта, с выделенной в них суммой НДС, но без выставления счетов-фактур. В связи с чем возникает вопрос об обязательствах по уплате в бюджет налога на добавленную стоимость (далее — НДС) на основании первичных документов.

Согласно пункту 2 статьи 346.11 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применяющие упрощенную систему, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в бюджет в соответствии с Кодексом при ввозе товаров на таможенную территорию Российской Федерации, а также НДС, уплачиваемого в соответствии со статьями 161 и 174.1 Кодекса.

Пунктом 3 статьи 169 Кодекса установлено, что составлять счета-фактуры обязаны налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения НДС в соответствии с главой 21 Кодекса (за исключением операций, не подлежащих налогообложению в соответствии со статьей 149 Кодекса).

Учитывая, что организации, применяющие УСН, не являются налогоплательщиками НДС, обязанность составления счетов-фактур у этих лиц отсутствует. В этой связи при реализации товаров (работ, услуг) указанными организациями счета-фактуры не выставляются.

Одновременно необходимо иметь в виду, что в случае выставления лицами, применяющими УСН, счета-фактуры с выделением суммы НДС вся сумма налога, указанная в этом счете-фактуре, переданном покупателю товаров (работ, услуг), на основании пункта 5 статьи 173 Кодекса подлежит уплате в бюджет.

Следовательно, обязанность по уплате НДС в бюджет возлагается на продавца (подрядчика), применяющего УСН, только в случае выставления таким продавцом (подрядчиком) счета-фактуры с выделением в нем суммы НДС. В том случае если продавец (подрядчик) выставляет в адрес заказчика только первичные учетные документы (КС-2 и КС-3) с выделенной в них суммой НДС без выставления счета-фактуры, то обязанности по уплате НДС в бюджет у продавца (подрядчика), применяющего УСН, не возникает.

Что касается вопросов формирования цены и сметы контракта, то сообщаем, что вопросы определения цены товаров (работ, услуг) при заключении государственных контрактов касаются гражданско-правовых отношений хозяйствующих субъектов и к компетенции ФНС России не относятся. Кроме того, наличие или отсутствие в цене контракта или смете суммы НДС не влияет на порядок налогообложения операций, предусмотренных положениями главы 21 Кодекса.

Похожие материалы (по тегу)

- Письмо Минфина России от 14 марта 2023 г. № 24-06-06/21248 «О заключении и порядке оплаты по контракту исполнителю, применяющему упрощенную систему налогообложения»

- Письмо Минфина России от 10.07.2023 № 24-04-08/64183 «Об уплате налога на добавленную стоимость в случае заключения с зарегистрированным на территории государства-члена Евразийского экономического союза поставщиком контракта

- Госзаказчик уменьшил оплату по контракту на сумму НДС

- Вебинар от 27.04.2023 «Контракт с лицом, применяющим УСН: письмо Минфина России Закон № 44-ФЗ»

- Вебинар от 29.03.2023 «Оценка заявки с НДС или без?»

Источник: zakupki-inform.ru