Когда бизнес на УСН платит НДС

Обязанность уплатить налог появится у компании, которая работает в рамках УСН, если она выставила счёт-фактуру с выделенной суммой НДС (ст. 169 НК).

Налог на добавленную стоимость также обязан уплачивать «упрощенец», если он является налоговым агентом по НДС. Согласно пункту 5 ст. 346.11 НК бизнес на УСН не освобождается от исполнения обязанностей налогового агента. А налоговый агент по НДС должен исчислить и уплатить в бюджет налог (п. 4 ст.173 НК).

- покупает или продаёт на основе посреднического договора товары/услуги от иностранных компаний, которые не зарегистрированы в налоговых инспекциях на территории РФ;

- покупает или оформляет по договору аренды государственное имущество, которое не закреплено за учреждениями и предприятиями госсектора;

- продаёт конфискованное или реализуемое по решению суда имущество, а также ценности, которое перешли к государству на правах наследования;

- другие случаи, которые содержит статья 161 НК.

Уплатить НДС понадобится организациям или ИП, которые ввозят товары на таможенную территорию РФ (п. 2 ст. 346.11 НК).

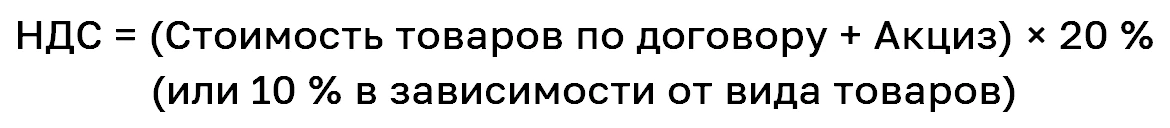

С НДС или БЕЗ НДС

Кроме того, «упрощенцу» также приходится платить НДС, если он ведёт общие дела в инвестиционном или простом товариществе, является доверительным управляющим или концессионером (п. 2 ст. 346.11 НК, ст. 174.1 НК).

Разберём детально несколько случаев.

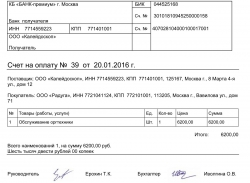

Компания на УСН выставила счёт-фактуру с выделенным НДС

В соответствии с законом только компании и ИП, работающие с НДС, обязаны оформлять счета-фактуры (п. 3 ст. 169 НК). Бизнес, который уплачивает упрощённый налог, не относится к этой категории и поэтому может решать, оформлять или не оформлять счета-фактуры по своему усмотрению.

Если по просьбе покупателя «упрощенец» выставил счёт-фактуру и выделил в документе сумму НДС, то эту сумму необходимо уплатить в бюджет (п. 5 ст. 173 НК). Это подтверждает Минфин в письме от 10.12.2021 № 3-07-11/100707. Налогоплательщик уплачивает НДС в составе единого налогового платежа (ЕНП).

Кроме того компании на УСН придётся отчитаться по сумме налога — сдать в налоговую декларацию по НДС.

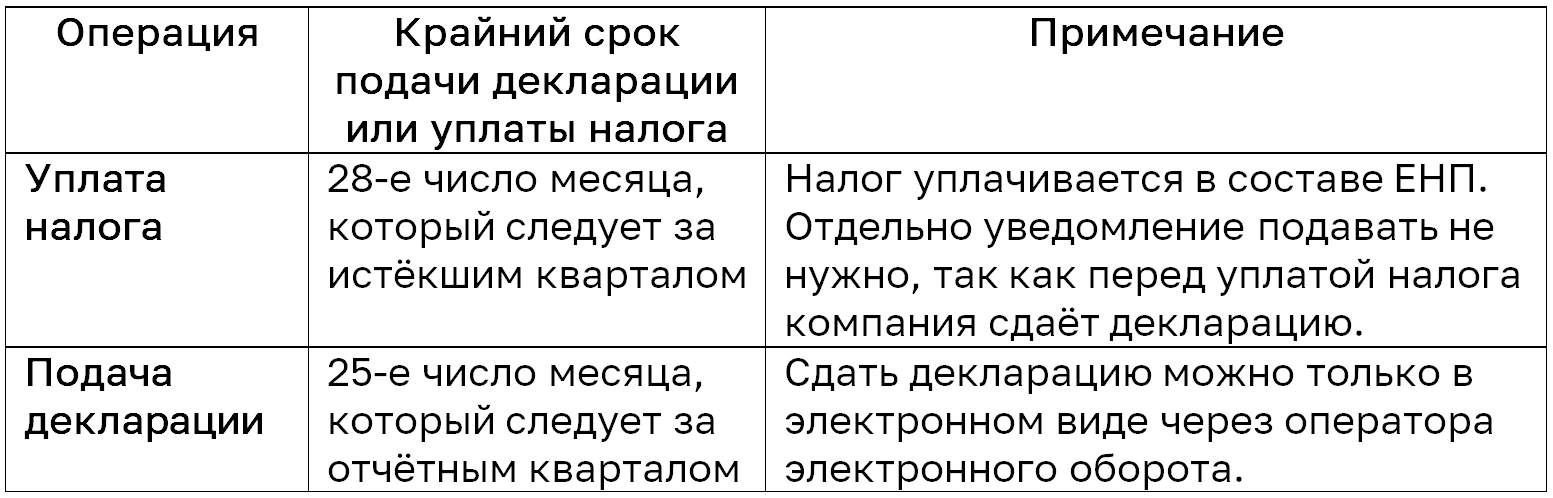

Приведём сроки уплаты налога и подачи декларации в таблице:

Если компания на УСН указала в договоре стоимость реализуемых товаров с учётом НДС и выделила сумму налога в платёжном поручении, то это не будет являться основанием для возникновения обязанности по уплате НДС. Для этого в комплекте документов обязательно должен присутствовать счёт-фактура, в котором выделен НДС. Это подтверждает Минфин в своём письме от 28.06.2018 № 03-07-11/42820 и налоговая служба в письме от 26.05.2023 № СД-4-3/6648.

При уплате НДС организация или ИП на УСН не приобретают статус налогоплательщика по НДС, а, значит, не могут претендовать на налоговые вычеты по НДС.

Плательщик УСН купил услугу у иностранной компании

В соответствии со статьей 161 НК, существует несколько случаев, когда организация может стать налоговым агентом по НДС. Один из таких случаев — когда иностранная компания оказывает юридические услуги российской организации, которая применяет упрощенную систему налогообложения. В этом случае российская организация исчисляет и уплачивает НДС в качестве налогового агента.

- Зарубежная компания не стоит на учёте в ФНС на территории РФ.

- Местом реализации товаров (работ, услуг), которые приобретает налоговый агент у иностранного продавца, признаётся территория РФ.

Важно отметить, что если местом реализации не признаётся территория РФ, объекта налогообложения по НДС не возникает.

Налоговый агент обязан удерживать НДС из суммы, которую он выплачивает своему контрагенту-иностранцу, и перечислять налог в бюджет. Для исчисления НДС используются расчётные ставки 20/120 или 10/110. Если в договоре указана сумма без НДС, то для начисления налога необходимо применить ставку 20 % или 10 %.

Плательщик УСН должен сформировать и зарегистрировать счёт-фактуру в книге продаж в течение пяти календарных дней после оплаты. Регистрация должна быть выполнена в книге продаж за квартал, в котором определена база для расчёта НДС.

Российская компания может оплачивать услуги, приобретённые у иностранной компании, в иностранной валюте, а не в рублях. В этом случае необходимо пересчитать налоговую базу из валюты в рубли по курсу ЦБ на день фактического перечисления денег иностранной компании.

До 2023 года налоговый агент должен был перечислить в бюджет НДС одновременно с оплатой контрагенту. Таким образом, в банк нужно было передать два платёжных поручения.

Порядок уплаты агентского НДС претерпел глобальные изменения с введением единого налогового платежа (ЕНП). С 1 января 2023 года действуют новые правила: агенты платят HДC в том же порядке, что и обычные плательщики этого налога — посредством единого налогового платежа.

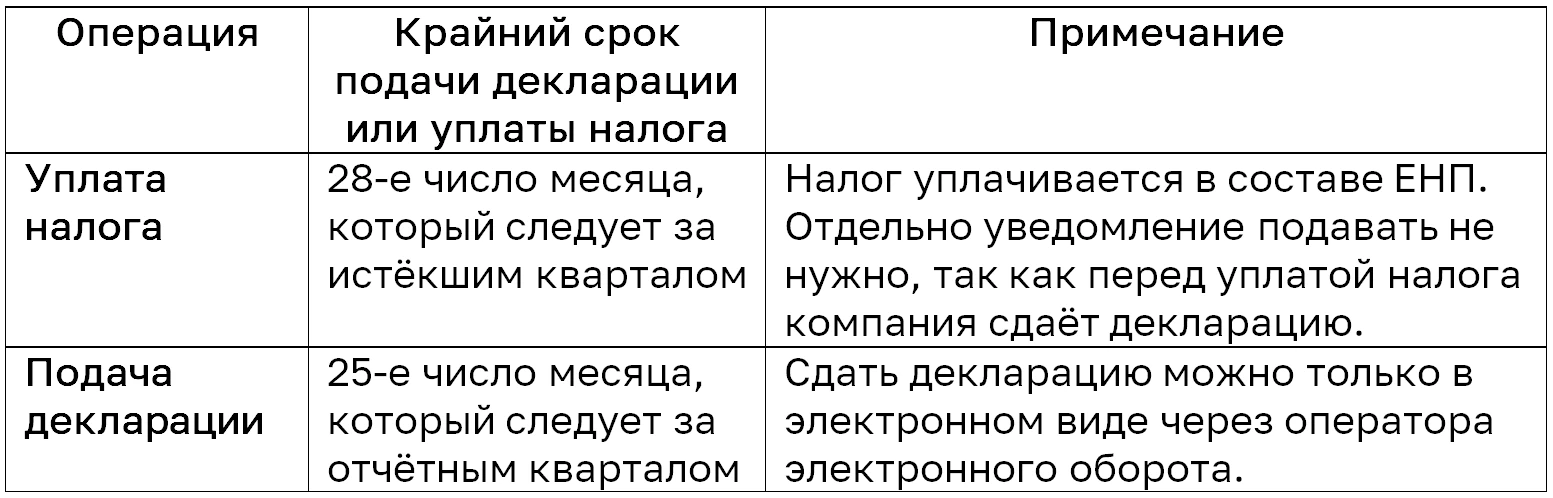

Сроки подачи декларации и уплаты НДС привели в таблице:

Компания арендовала госимущество

Если компания арендует государственное имущество, она также становится налоговым агентом по НДС. К исключениям относятся операции с имуществом, которое принадлежит ГУП, МУП и учреждениям — они самостоятельно исчисляют и уплачивают налог. В остальных случаях «упрощенец» должен учесть налог и перечислить его в бюджет.

- Если цена в договоре прописана без учёта НДС, то налог рассчитывается так (п. 3, п. 4 ст. 164 НК):

НДС с суммы арендной платы = сумма арендной платы x 20%

- Если в договоре выделена сумма НДС, то налог рассчитывается таким образом:

НДС с суммы арендной платы = сумма арендной платы x 20/120

Арендатор перечисляет оплату за аренду имущества за вычетом НДС. Тогда налог уплачивается за счёт средств арендодателя.

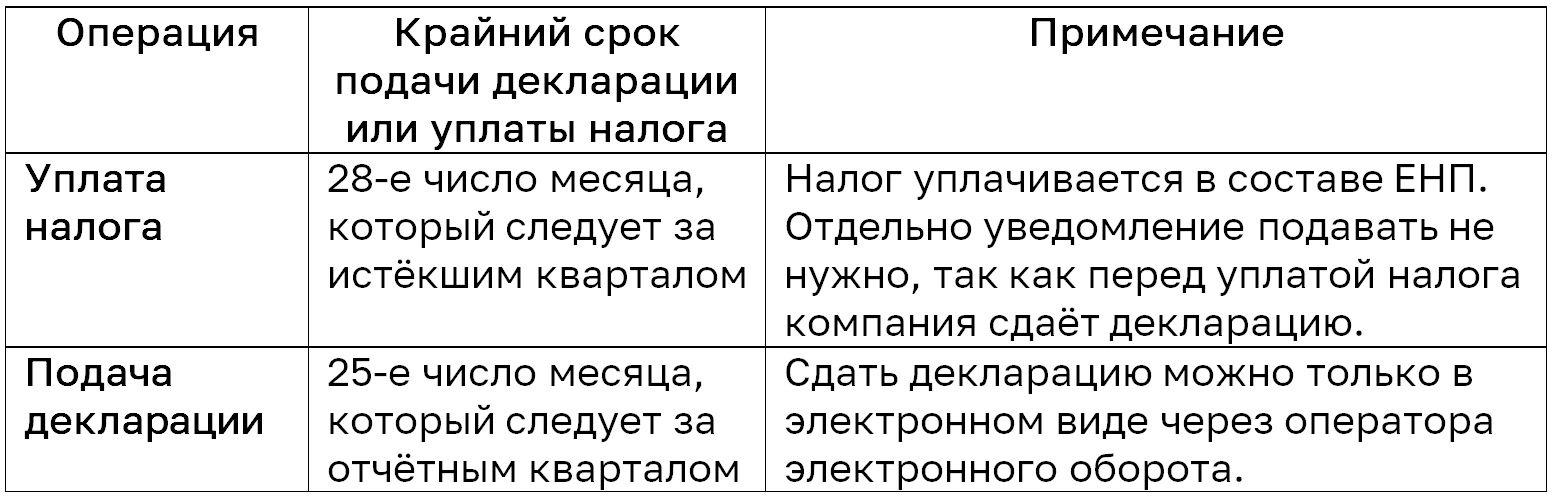

Компания на УСН формирует счёт-фактуру в одном экземпляре и регистрирует документ в книге продаж. Кроме того арендатор сдаёт декларацию в ИФНС и платит НДС в бюджет. Необходимо придерживаться сроков, указанных в таблице:

Компания купила госимущество

При покупке государственного имущества компания также становится налоговым агентом и удерживает налог с дохода, полученного продавцом.

Налоговая база при покупке государственного имущества определяется как полная цена реализации указанного имущества с учётом НДС.

Налоговый агент обязан рассчитать сумму налога по ставке 20/120 или 10/110, удержать её из выплачиваемых доходов и перечислить удержанную сумму налога в бюджет (п. 3 ст. 161 НК).

Если госимущество реализуется по рыночной стоимости, которую устанавливает независимый оценщик, то при определении налоговой базы по НДС нужно считать, что эта стоимость включает в себя НДС. Если при этом в договоре явно не указано, что цена имущества не включает в себя НДС.

Поэтому покупатель – налоговый агент – рассчитывает сумму НДС на основе рыночной цены, которая указана в договоре, без увеличения её на сумму налога (письмо Минфина от 01.06.2012 № 03-07-14/57).

Если в договоре стоимость имущества установлена без учёта НДС, налоговому агенту-покупателю нужно при определении налоговой базы увеличить стоимость имущества на соответствующую сумму НДС (письмо Минфина от 19.04.2019 № 03-07-11/28261).

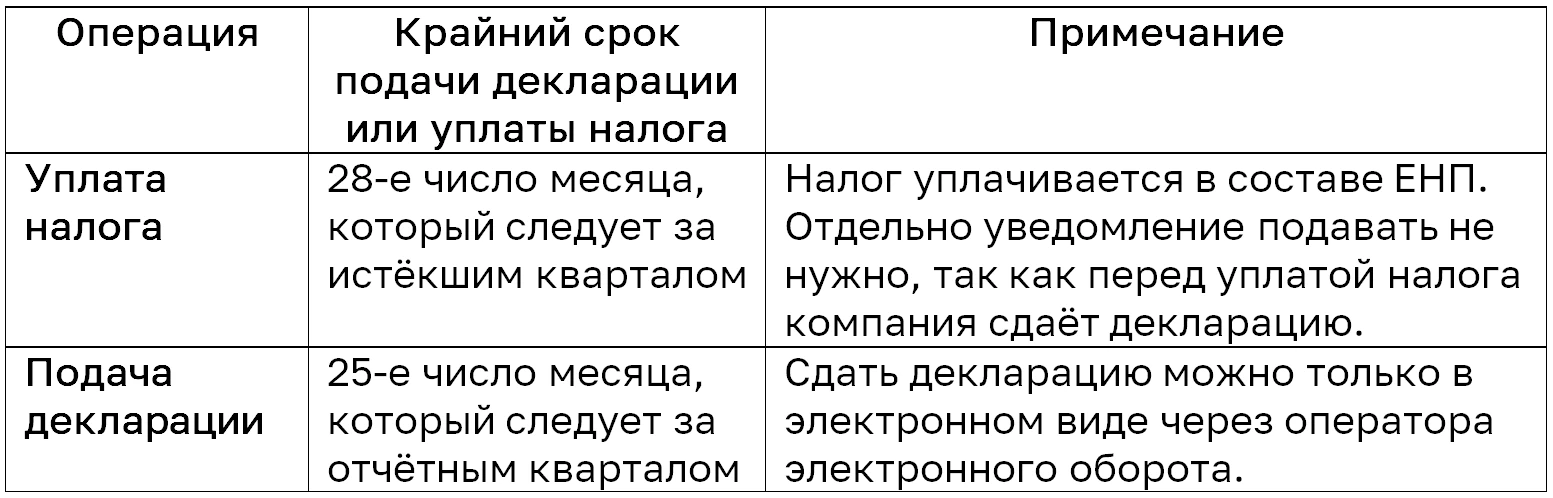

Если компания выступает в роли налогового агента, она должна самостоятельно выставить счёт-фактуру самой себе от имени продавца и зафиксировать такой документ в книге продаж. Кроме того покупатель должен сдать декларацию по НДС и уплатить налог в бюджет в следующие сроки:

Компания импортирует товары

При ввозе на территорию РФ зарубежной продукции, компания на УСН, выступающая в роли импортёра, также должна платить НДС (п. 2 ст. 346.11 НК).

- Если товары поступают из стран Евразийского экономического союза (Казахстан, Белоруссия, Киргизия, Армения), то НДС должен быть уплачен в налоговую инспекцию по месту регистрации ИП или по месту нахождения юрлица не позднее 20 числа месяца, следующего за месяцем принятия на учёт импортированных товаров.

- Для товаров из других стран НДС уплачивается таможенному органу, а затем подается таможенная декларация. Если компания заявила в таможенной декларации процедуру выпуска для внутреннего потребления, то без уплаты НДС таможенники товар не выпустят (п. 1, п. 9 ст. 136, п. 1, п. 10 ст. 198 ТК ЕАЭС, подп. 1 п. 1 ст. 151 НК).

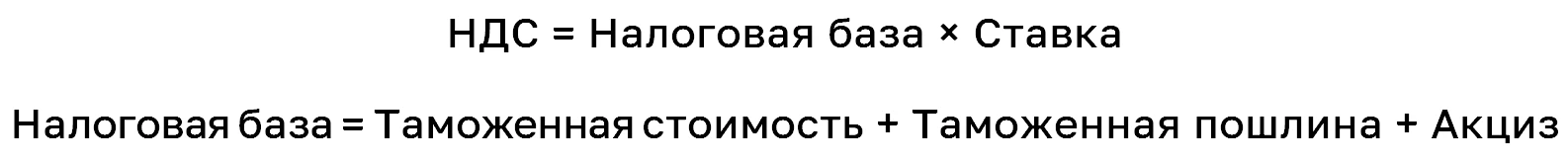

Исключение составляют товары, перечисленные в ст. 150 НК, они освобождены от уплаты НДС. Например, некоторые лекарственные средства или технологическое оборудование, аналоги которого не производятся в РФ. Сумма НДС при импорте товаров рассчитывается следующим образом:

Расчёт НДС для товаров, ввозимых из стран ЕАЭС, осуществляется следующим образом:

Все суммы рассчитываются в рублях и округляются до второго знака после запятой при наличии дробных значений.

Если компания применяет УСН «Доходы минус расходы», то можно учесть «ввозной» НДС в расходах.

Вычет по «ввозному» НДС при УСН компания заявить не может, так как плательщиком НДС не является и не использует приобретённые товары в облагаемой НДС деятельности (п. 1, п. 2 ст. 171, п. 2, п. 3 ст. 346.11 НК).

Налоговый период по ввозному НДС — месяц. Поэтому декларацию по НДС (импорт из стран ЕАЭС) нужно сдать до 20-го числа следующего месяца, за месяцем в котором проводились импортные операции. Отчитаться можно на бумаге — при личном визите или по почте, в электронном виде — по ТКС.

- устанавливаемую программу «Доклайнер»;

- веб-сервис «Онлайн-Спринтер»;

- встраиваемое в 1С решение «1С: Электронная отчётность».

Источник: taxcom.ru

Компания на упрощенке заключила сделку с НДС: учитываем последствия

Источник: Журнал «Главбух» Что нужно предпринять упрощенщикам, когда они заключают договоры купли-продажи с компанией на общем режиме? И стоит ли выписывать счет-фактуру, стараясь угодить покупателю? Ответы на эти и многие другие актуальные вопросы по теме вы найдете в статье, которую подготовили наши коллеги уз журнала «Упрощенка».

Для компаний и индивидуальных предпринимателей, применяющих упрощенную систему, абсолютно не важно, какой режим налогообложения применяет их партнер. Это не влияет на бухгалтерский либо налоговый учет при упрощенной системе. А вот для организаций, применяющих общий режим, имеет значение то, что вы находитесь на «упрощенке» и не платите НДС (п. 2 ст. 346.11 НК РФ).

Ведь если вы не начисляете НДС при продаже, ваш контрагент не сможет принять его к вычету. А это увеличит его налоговые платежи в бюджет. В данном материале мы подробно расскажем, в каких случаях партнер на общем режиме даже и без вычета по налогу на добавленную стоимость сможет с выгодой как для себя, так и для вас заключить сделку, не потеряв в деньгах.

Ситуация № 1. Вы покупаете товар у компании на общем режиме Если вы что-либо покупаете у фирм на общем режиме, то для продавца не важно, какую систему налогообложения вы применяете. Он при реализации начислит свои налоги, а вы учтете приобретенные товары (работы, услуги) по правилам налогового учета при УСН. Когда возникает проблема.

Сложности могут возникнуть, если вы решите вернуть товар, который прежде приняли к учету. Такая операция с точки зрения НДС рассматривается как обратная реализация. Поскольку прежде право собственности на товар уже перешло к вам как к покупателю, а при возврате оно возвращается продавцу. То есть у продавца возникает покупка того же самого товара, а у покупателя — продажа.

В этом случае продавцу на общем режиме было бы выгоднее купить товар с НДС, чтобы поставить налог к вычету. Тогда с учетом того налога, который он начислил при продаже, он «выйдет на ноль», то есть каких-либо трат в виде налога на добавленную стоимость у него не будет.

Однако вы, будучи покупателем, применяющим упрощенную систему, не платите НДС, то есть не можете выписать счет-фактуру при обратной реализации. Решение. В этом случае сам продавец на общем режиме может выписать корректировочный счет-фактуру (письмо Минфина России от 24.07.2012 № 03-07-09/89).

В нем он должен отразить разницу, на которую уменьшилось количество и стоимость реализованных товаров, а также сумму «входного» НДС. Никаких исправлений в первоначальный счет-фактуру при этом вносить не надо (письмо Минфина России от 31.07.2012 № 03-07-09/96).

Однако, прежде чем выписывать корректировочный счет-фактуру, фирме на общем режиме нужно получить документы, обосновывающие возврат товара. Такими документами являются претензия от вас как от покупателя, акт о выявленных недостатках по форме № ТОРГ-2 или по самостоятельно разработанной форме (Федеральный закон от 06.12.2011 № 402-ФЗ и п. 10 ст. 172 НК РФ).

У вашего контрагента есть пять календарных дней на то, чтобы выписать самому себе корректировочный счет-фактуру с того дня, как он получит любой из перечисленных документов. Это следует из абзаца 3 пункта 3 статьи 168 Налогового кодекса РФ. О том, что должно быть указано в корректировочном счете-фактуре, сказано в пункте 5.2 статьи 169 НК РФ. Обратите внимание на такой момент.

Не важно, по какой причине вы вернули товар: надлежащего качества он был или имел недостатки, порядок выставления корректировочного счета-фактуры будет одинаковый в любом случае (письмо Минфина России от 31.07.2012 № 03-07-09/100). Далее корректировочный счет-фактуру продавец зарегистрирует в книге покупок. Это следует из пункта 12 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. И только после этого ваш партнер на общем режиме сможет уменьшить НДС, подлежащий уплате в бюджет.

На заметку Сможет ли компания на общем режиме получить вычет по НДС, если «упрощенец» выписал счет-фактуру Хотя «упрощенцы» и не являются плательщиками НДС, их никто не накажет, если они решат выписать счет-фактуру. При условии, конечно, что соответствующая сумма налога будет уплачена в бюджет, а по окончании квартала в инспекцию подана налоговая декларация по НДС (п. 5 ст.

173 НК РФ). При этом в расходы, учитываемые при УСН, уплаченную сумму налога включить нельзя (п. 1 ст. 346.16 НК РФ). Поэтому иногда «упрощенцы» идут навстречу своему партнеру и, чтобы его не потерять, все же выписывают счета-фактуры.

Правда, по мнению Минфина и ФНС, принять к вычету НДС по такому счету-фактуре фирмам на общем режиме нельзя. Поскольку документ выписан неплательщиком НДС. А значит, составлен с нарушением правил (письма Минфина России от 16.05.2011 № 03-07-11/126 и ФНС России от 06.05.2008 № 03-1-03/1925).

Если так случилось, что инспекция отказала фирме в налоговом вычете по счетам-фактурам, полученным от «упрощенцев», она может обратиться в суд. Большинство арбитров в подобных спорах поддерживают покупателей и говорят о том, что у налогоплательщика, который перечислил налог неплательщику НДС, есть право на вычет в общеустановленном порядке.

Ведь согласно пункту 5 статьи 173 НК РФ «упрощенец», реализовавший продукцию с НДС, этот налог должен заплатить в бюджет. Значит, покупатель может принять его к вычету. Такую позицию, в частности, занял ФАС Московского округа в постановлении от 30.06.2011 № КА-А40/6142-11-2 и ФАС Уральского округа в постановлении от 23.05.2011 № Ф09-2100/11-С2.

Таким образом, настаивая на том, чтобы «упрощенец» выписал счет-фактуру, взвесьте прежде все за и против. Так ли нужен вам этот документ, если из-за него, возможно, придется доводить дело до суда. Вполне вероятно, что и получение «входного» НДС не окажется для вас невыгодным.

Случай № 2. Вы продаете товар компании, применяющей общий режим Это как раз тот случай, когда ваш режим налогообложения влияет на размер налоговых платежей фирмы, применяющей общий режим. Когда возникает проблема. Проблема может возникать при каждой продаже, поскольку вы не начисляете налог на добавленную стоимость.

А для компаний и индивидуальных предпринимателей, находящихся на общем режиме налогообложения, это означает, что у них по такой сделке нет «входного» налога, который можно было бы принять к вычету. Решение. Так как вы не относитесь к плательщикам НДС, то и не включаете сумму налога в цену товара (п. 2 ст. 346.11 НК РФ). А значит, товар в этом случае можно продать дешевле.

Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль. Продавец на УСН не платит НДС и не включает сумму налога в цену товара, а значит, может продавать его дешевле. Поэтому, заключая договор с компаниями и индивидуальными предпринимателями на общем режиме, снизьте стоимость товара на сумму НДС. В этом случае, даже не получив вычета по налогу на добавленную стоимость, те, кто применяет общий режим налогообложения, экономических потерь иметь не будут. Покажем на примере, как это выглядит.

Пример Расчет выгоды от покупки товаров у «упрощенца» без НДС ООО «Астра» находится на общем режиме налогообложения и ведет оптовую торговлю. Фирма реализовала партию товара по цене 23 600 руб. (в том числе НДС 3600 руб.).

Рассчитаем, в каком размере придется уплатить налог на добавленную стоимость и налог на прибыль, если этот товар купить: 1) у плательщика НДС за 18 880 руб. (в том числе НДС 2880 руб.); 2) у «упрощенца» за 16 000 руб. (без НДС). Для простоты расчетов будем рассматривать только расходы на покупку товара. Первый случай. При отгрузке товара ООО «Астра» должно начислить НДС в сумме 3600 руб.

В то же время, покупая товар у плательщика НДС, фирма сможет воспользоваться вычетом на сумму НДС в размере 2880 руб. Следовательно, НДС к уплате составит 720 руб. (3600 руб. – 2880 руб.). При этом доходы, включаемые в базу по налогу на прибыль, равны стоимости реализованного товара без НДС, то есть 20 000 руб. (23 600 руб. – 3600 руб.).

А расходы составляет покупная стоимость ценностей без НДС, это 16 000 руб. (18 880 руб. – 2880 руб.). Таким образом, налог на прибыль, который нужно уплатить ООО «Астра», составит 800 руб. [(20 000 руб. – 16 000 руб.) × 20%]. Общая сумма налогов (НДС и налога на прибыль) к уплате равна 1520 руб. (720 руб. + 800 руб.). Второй случай.

Если ООО «Астра» купит товар у «упрощенца», оно не сможет воспользоваться вычетом по НДС. Поэтому налог, который нужно заплатить в бюджет, равен начисленному при продаже товара — 3600 руб. При этом доходы, учитываемые при расчете налога на прибыль, будут те же, что и в первом варианте, а расходы равны покупной стоимости товара — 16 000 руб. Налог на прибыль тоже не изменится — 800 руб.

Общая сумма налогов к уплате составит 4400 руб. (3600 руб. + 800 руб.). Сравним отчисления в бюджет. Покупая товар у «упрощенца», ООО «Астра» заплатит налогов больше на 2880 руб. (4400 руб. – 1520 руб.). И может показаться, что второй способ невыгоден. Однако это не так. Ведь поставщику товаров при втором способе фирма заплатила также на 2880 руб. меньше (18 880 руб. – 16 000 руб.).

Так что в данной ситуации оба варианта в плане затрат ничем не отличаются, и выбор поставщиков не следует основывать на системе налогообложения.

Источник: www.audit-it.ru

Может ли производитель работать без ндс

В большинстве случаев предприниматели предпочитают не работать с налогом на добавленную стоимость (НДС). Такое предпочтение в деловой среде связывается с желанием оптимизировать налоговую нагрузку, развиться в выбранном направлении деятельности.

Тактика бизнеса является вполне оправданной. При этом законодатель вводит некоторые ограничения, которые по большей части касаются финансовых показателей предприятия. Как только организация выходит на достаточные обороты, отказываться от начисления налога на добавленную стоимость ей становится просто невыгодно.

В каких случаях законодатель предоставляет право работать без НДС

Организации, которые не являются плательщиками НДС, соответствуют двум условиям:

- Должны применять ОСН. При этом накладывается ограничение на объем выручки предприятия. Она должна быть не более 2 миллионов рублей за три календарных месяца, которые предшествуют сдаче отчетности. Вариант подразумевает добровольный порядок следования учетной политике.

Правовое поле, в котором находятся организации, не являющиеся плательщиком НДС, перестает действовать по операциям, связанным с ведением внешнеэкономической деятельности или реализации подакцизных товаров.

Существует прямая зависимость между обязательством уплаты НДС и избранным организацией видом экономической деятельности. Об этом необходимо помнить в момент подачи заявления на государственную регистрацию нового предприятия. Нередко предприниматели стараются указать побольше кодов экономической деятельности. Делать это необходимо вдумчиво, чтобы не попасть под действие иного налогового режима.

За организациями, ведущими учет в порядке ОСН, по результатам пересмотра отчетов о финансовых показателях могут принять решение о выходе из правового поля обложения операций НДС.

Для этого руководством предприятия инициируются следующие действия: составляется уведомление для отправки в налоговую инспекцию, к заявке прикладываются копии бухгалтерского баланса, выписка из журнала регистрации счет-фактур (книги продаж), выписка из книги учета расходов и доходов. Пакет документов для использования права не применять НДС следует направлять в инспекцию не позднее, чем 20 дней по истечении месяца, в котором принято решение о переходе на льготный режим. На практике организация может не ожидать встречного уведомления из налогового ведомства, так как принятие решения носит именно уведомительный характер.

НДС оптимизирует налогообложение, но все-таки минусы

Основным недостатком, который имеет НДС, это рабочая нагрузка на предприятие. С одной стороны предприниматель воспринимает бухгалтера как оператора информационных систем, с другой организация, которая обязана платить федеральный налог, обязывается вести учет в полной мере. Что это значит:

Предприятие, которое работает в режиме общего налогообложения, всегда подвержено рискам. В большинстве случаев избежать штрафных санкций удается благодаря работе компетентных бухгалтеров. Но не стоит забывать, что работа налоговых инспекторов по проверке поступлений в федеральный бюджет особенно усердна. В условиях часто меняющегося законодательства необходимо быть особо бдительными.

Учет НДС касается таких операций, как реализация товаров и имущественных прав, оказание услуг, проведение монтажных работ или передача на безвозмездной основе выпущенной продукции для нужд компании.

А есть ли плюсы при работе с НДС

Законодатель перманентно принимает меры, по которым планируется снизить число теневых предпринимателей. Так, получить крупные заказы организациям, которые не занимаются ведением НДС, не получится. Это предпочтение компаний, которые вышли на большие обороты, — вполне логично, что им необходимо компенсировать входящий НДС входящими суммами.

Как показывает практика деятельности хозяйствующих субъектов, участие в крупных проектах организациям и предпринимателям, не работающих с НДС, практически заказано. Действующая система государственных закупок стабильно обеспечивает заказами все сегменты подрядчиков и исполнителей.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Все организации, легально действующие на территории РФ, платят налоги. Вместе с тем одни из них ведут деятельность с НДС и уплачивают этот налог, а другие – без НДС. Так от чего это зависит?

Работа с НДС

Организации, которые при регистрации не уведомили налоговиков о выборе ими какого-либо специального налогового режима, автоматически попадают на общий режим налогообложения (ОСН). По общему правилу они являются плательщиками НДС. Отметим, что для применения любого из спецрежимов у организаций должен соблюдаться ряд условий, то есть доступны эти режимы не всем.

Работать с НДС — это значит начислять или исчислять НДС при проведении операций, облагаемых этим налогом, перечислять его в бюджет (при соблюдении определенных требований его сумма может быть уменьшена на вычеты), а также представлять налоговые декларации по НДС в налоговые органы. При этом в отношении разных операций применяются разные налоговые ставки по НДС.

Плательщики НДС при реализации товаров, облагаемых НДС, выставляют своим покупателям счета-фактуры с НДС. Ведь только при наличии этих документов покупатель, если он тоже применяет ОСН, сможет принять предъявленные ему суммы налога к вычету.

Вместе с тем если организация на ОСН реализует товары, работы, услуги (далее – товары) только на территории РФ и не занимается ввозом товаров из-за рубежа, при этом сумма ее выручки за 3 последовательных календарных месяца составила без учета НДС не более 2 млн. руб., то она может получить освобождение от НДС (ст. 145 НК РФ). А еще в НК предусмотрены операции, которые в принципе не подлежат обложению НДС (ст. 149 НК РФ). Иными словами, бывает, что и организации на ОСН не платят НДС.

ООО без НДС

Организация, которая при регистрации подала в налоговые органы уведомление о том, что будет применять специальный налоговый режим (УСН, ЕНВД, ЕСХН), и у нее соблюдаются для этого все условия, не является плательщиком НДС и этот налог платить не должна (п. 2, 3 ст. 346.11, п. 4 ст. 346.26, п. 3 ст. 346.1 НК РФ).

- составляет договоры без НДС, то есть в них указывается цена без НДС;

- выставляет счета на оплату без НДС;

- оформляет акты выполненных работ без НДС, а также накладные и акты оказанных услуг без налога.

Таким образом, в договорах, первичке и других документах везде указываются суммы без НДС.

Правда, в некоторых случаях спецрежимники все-таки сталкиваются с исчислением и уплатой НДС в бюджет. Например, если выставили счет-фактуру с НДС, хотя не должны были этого делать, или при выполнении обязанностей налогового агента по НДС.

Индивидуальные предприниматели ничего не имеют против работы с юридическими лицами, а вот ООО часто противятся такому сотрудничеству. В чем причина, какие риски видят для себя юридические лица в отношениях с ИП? Почему такое сотрудничество может оказаться невыгодным для ООО? Есть ли способы нивелировать отрицательные моменты, чтобы все возражения были сняты? Что для этого может предпринять ИП?

Чаще всего ООО приводят два блока возражений против работы с ИП –

- психологический

- и экономический.

Организационно-правовая форма юридического лица считается более сложной по сравнению с индивидуальным предпринимательством. Начинающие бизнесмены обычно регистрируются как ИП, потому что их пугает более ответственное отношение к бухгалтерской отчетности, трудности в распоряжении наличностью, некоторые моменты регистрации.

Для ИП не обязательно наличие собственного бухгалтера, кассового аппарата и даже расчетного счета в банке. Не все ИП заводят для предприятия печать, ведь закон не обязывает ею пользоваться. При расчетах они не всегда должны выставлять контрагенту счет. Никто не может помешать ИП в любой момент остановить свою деятельность. И самое главное, чаще всего ИП пользуются специальными налоговыми режимами.

Как преодолеть возражения ИП и ООО

Если дело только в психологической установке на недоверие, то преодолеть ее не так уж сложно. Самое главное опасение контрагентов, с которого нужно снять недоверие к ИП, заключается в финансовой ответственности физических лиц.

С одной стороны, действительно, ИП намного проще прекратить деятельность, нежели ООО, и ответственность перед налоговыми органами при этом меньше. Но, с другой стороны, ИП – это конкретный человек, имеющий паспорт и прописку, поэтому бесследно исчезнуть у него не получится, даже закрыв предприятие. Кроме того, ИП финансово отвечает всем своим имуществом, а не уставным капиталом, как ООО. Обычно это в финансовом отношении выражается большей суммой, нежели минимальные для юрлица 10 тыс. руб. Поэтому в случае невыполненных финансовых обязательств с ИП можно взыскать гораздо большие средства, нежели с ООО, да и судиться с физическим лицом значительно легче.

Язык цифр гораздо конкретнее и неумолимее, и экономический фактор, в отличие от психологического, может стать более серьезным барьером на пути сотрудничества ИП и ООО. Но даже он не является абсолютно непреодолимым, что мы и проанализируем ниже.

Варианты действий для ИП

Если ИП на упрощенной налоговой системе хочет сотрудничать с ООО на ОСНО, то у нее есть несколько схем, при которых юридическое лицо может согласиться на такие отношения.

Однако, дискриминация по принципу налогообложения должна все же изживаться с современного рынка.

Малый бизнес, вынужденный подстраиваться под требования ООО, переходя на ОСНО, несет дополнительные расходы на бухгалтерию и налоговые траты, а по неопытности может оказаться под угрозой штрафов и пеней.

В свою очередь, вряд ли юридические лица смогут успешно развиваться, совсем отказавшись от сотрудничества с мелкими предпринимателями.

Поэтому необходим разумный баланс интересов, который может быть достигнут в процессе переговоров и взаимных компромиссов.

Источник: nalog-plati.ru