Другие вопросы

Вопрос: При расчете локальных смет как правильно рассчитать возмещение НДС при УСН согласно новой методике по приказу 421/пр? Из каких переменных должна состоять формула возмещения НДС?

Определение сметной стоимости строительства на этапе архитектурно-строительного проектирования по объектам, финансируемым в порядке, установленном частью 1 статьи 8.3 Градостроительного кодекса Российской Федерации, осуществляется с обязательным применением сметных нормативов, сведения о которых включены в федеральный реестр сметных нормативов (далее – ФРСН), и сметных цен строительных ресурсов. Указанная сметная стоимость строительства используется при формировании начальной (максимальной) цены контрактов, цены контрактов, заключаемых с единственным поставщиком (подрядчиком, исполнителем), предметом которых является выполнение работ по строительству, реконструкции, капитальному ремонту, сносу объектов капитального строительства, сохранению объектов культурного наследия. При этом сметные нормативы и сметные цены строительных ресурсов, использованные при определении сметной стоимости строительства, не подлежат применению при исполнении указанных контрактов или договоров, если иное не предусмотрено таким контрактом или таким договором.

Методикой определения сметной стоимости строительства, реконструкции и капитального ремонта, сноса объектов капитального строительства, работ по сохранению объектов культурного наследия (памятников истории и культуры) народов Российской Федерации на территории Российской Федерации, утвержденной приказом Минстроя России от 04.08.2020 № 421/пр (далее – Методика № 421/пр), установлены единые методы формирования сметной стоимости строительства, реконструкции, капитального ремонта, сноса объектов капитального строительства, работ по сохранению объектов культурного наследия на этапе архитектурно-строительного проектирования, подготовки сметы на снос объекта капитального строительства.

В соответствии с пунктом 180 Методики № 421/пр за итогом сводного сметного расчета стоимости строительства приводится сумма налога на добавленную стоимость (далее – НДС), принимаемого в размере, установленном законодательством Российской Федерации.

Согласно пункту 181 Методики № 421/пр расчет суммы НДС выполняется от итогов глав 1–12 сводного сметного расчета стоимости строительства с учетом резерва средств на непредвиденные работы и затраты, за исключением стоимости работ и услуг, не подлежащих налогообложению в соответствии со статьей 149 Налогового кодекса Российской Федерации.

Разъяснение вопросов, касающихся начисления и оплаты НДС, относится к компетенции налоговых органов и регулируется налоговым законодательством.

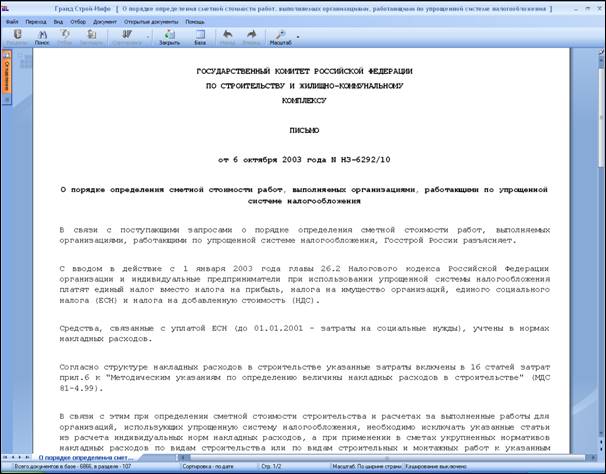

Дополнительно сообщается, что сведения о письме Госстроя России от 06.10.2003 № НЗ-6292/10 отсутствуют в ФРСН. При этом письмом Министерства регионального развития Российской Федерации от 16.01.2012 № 1076-08/ДШ-05 сообщалось о справочном характере указанного расчета и об утрате его значения.

Кроме того, согласно пункту 2 Правил подготовки нормативных правовых актов федеральных органов исполнительной власти и их государственной регистрации, утвержденных постановлением Правительства Российской Федерации

от 13.08.1997 № 1009, нормативные правовые акты издаются федеральными органами исполнительной власти в виде постановлений, приказов, правил, инструкций и положений. Издание нормативных правовых актов в виде писем, распоряжений и телеграмм не допускается.

Источник: gge.ru

Как в смете рассчитать сумму НДС при использовании упрощенной системы налогообложения?

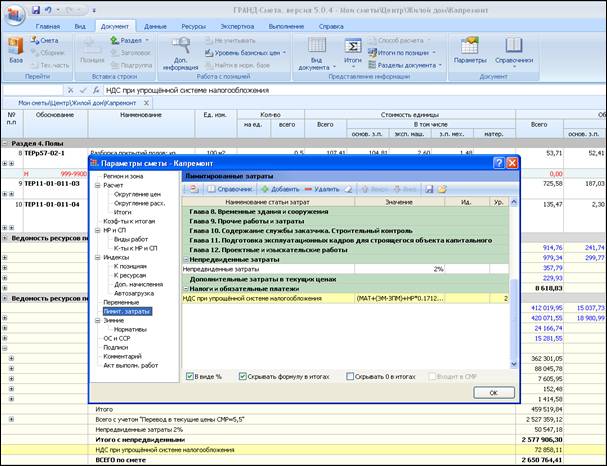

Для расчета НДС при упрощенной системе налогообложения необходимо в параметрах сметы на закладке Лимитированные затраты добавить новую строку в раздел Налоги и обязательные платежи и в колонке Значение ввести следующую формулу:

где 0,1712 (17,12%) – удельный вес затрат на материалы в постатейной структуре накладных расходов; 0,15 (15%) – удельный вес затрат на материалы в постатейной структуре сметной прибыли; 0,18 (18%) – ставка НДС.

Если нет необходимости в том, чтобы в документе отображалась такая громоздкая формула, достаточно включить внизу окна опцию Скрывать формулу в итогах.

Значения идентификаторов МАТ, ЭМ, ЗПМ, НР и СП рассчитываются в зависимости от того, какой способ расчета выбран в данный момент для локальной сметы – базисно-индексный или ресурсный. При этом следует иметь в виду, что если выбран базисно-индексный способ и в параметрах сметы на закладке Индексы в группе Индивидуальные индексы для позиций сметы в данный момент установлен переключательНе использовать индексы, то значения идентификаторов рассчитываются в базисных ценах.

Предложенная формула реализует методику расчета, которая описана в письме Госстроя России № НЗ-6292/10 от 6 октября 2003 года. Данный документ есть в базе данных информационно-справочной системы «ГРАНД-СтройИнфо» в разделе Руководящие документы – Документы Минрегиона.

Отметим, что в примере расчета НДС, который имеется в данном документе, использованы некоторые устаревшие нормативы – например, там фигурирует ставка НДС в размере 20%. Но в предложенной выше формуле все нормативные показатели приведены в соответствие с современным состоянием.

Подведение итогов

Рассматриваются вопросы о том, как можно автоматически пересчитать локальную смету – либо для другой нормативной базы, либо в рамках той же самой нормативной базы с целью приведения сметы в соответствие с нормативной базой. Также рассказано о настройках для отображения итогов в бланке сметы и при выводе документа на печать.

Последнее изменение этой страницы: 2018-05-10; просмотров: 324.

stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда.

Источник: stydopedya.ru

Компенсация НДС при УСН

ИП и организации на УСН не платят НДС. Но из этого правила бывают исключения, когда НДС все-таки необходимо перечислить в бюджет. В таких случаях требуется определить компенсацию по НДС самостоятельно и по-особому отразить ее в документах. Руководитель компании «Авирта» Марат Самитов объяснил, как это сделать.

Иллюстрация: Everett Collection/Shutterstock

Руководитель компании «Авирта», автор телеграм-канала «Налоги, законы, бизнес»

Несмотря на то, что организации и ИП на УСН в общем случае в бюджет НДС не платят, имеются ситуации, когда у них возникает необходимость рассчитывать этот налог. Например, это касается тех упрощенцев, которые участвуют в реализации госзаказа, а также если они работают с контрагентами на общем режиме по договорам строительного подряда. В перечисленных случаях требуется определить компенсацию по НДС самостоятельно и по-особому отражать ее в документах.

Когда упрощенцу потребуется рассчитывать НДС

К обстоятельствам, при которых ИП или организации на УСН необходимо начислять НДС относятся:

- импорт товаров на территорию РФ, налог начисляется на сумму импорта с учетом ввозных пошлин, по мере осуществления реализации они начисляют и оплачивают налог (пункт 3 статьи 346.11 НК РФ).

- работа плательщика УСН по договору доверительного управления (ДДУ) или простого и инвестиционного товарищества, если другим участником договора является партнер, применяющий ОСНО (статья 174.1 НК РФ).

- осуществление покупки или взятие в аренду муниципального имущества, в этом случае упрощенец платит НДС как налоговый агент (пункт 3 статьи 161 НК РФ).

- добровольное выставление документов для покупателя с выделением НДС, которое влечет за собой необходимость предоставления в ФНС декларации и уплаты налога в бюджет (пункт 5 статьи 173 НК РФ).

Для чего упрощенец должен рассчитывать компенсацию НДС

Разберем подробнее случай, как с помощью компенсации НДС можно законно снизить риски претензий контролеров и сэкономить деньги, работая по договорам строительного подряда.

Итак, подрядчику-упрощенцу, который работает с заказчиками на ОСНО, необходимо уметь правильно определять компенсацию НДС. Это делается для того, чтобы подрядчик на УСН имел возможность возместить свои расходы, оплаченные поставщикам материалов и комплектующих, которые включали в себя суммы НДС.

При подготовке сметного расчета НДС обычно выделяется в форме документа внизу в итоговой строке, которую нельзя удалять или игнорировать, даже если подрядчик использует спецрежим УСН. В подобных обстоятельствах, чтобы упрощенцы не теряли свои деньги, применяется алгоритм возмещения НДС. Для этого в смете строку «НДС» вам следует поменять на «Затраты на компенсацию НДС при УСН» или на «Компенсацию НДС при УСН».

Как считается компенсация НДС

Порядок определения компенсации НДС, который отражается в сметном расчете, указан в письме Госстроя РФ № НЗ-6292/10 от 6 октября 2003 года, в нем приведена специальная формула, которую используют строительные компании.

Если НДС не выделять и не показывать в документах указанным способом, то исполнитель-упрощенец не сможет компенсировать свои затраты, уплаченные поставщикам в полном объеме, в результате на сумму НДС со стоимости материалов он будет терпеть финансовые убытки.

Например, стоимость единицы материала для подрядчиков на ОСНО и УСН подразумевает разные фактические затраты:

- для исполнителя на ОСНО, купившего материалы за 600 рублей (в том числе НДС 20%) стоимость самих материалов составит 500 рублей, а 100 рублей — это сумма НДС, которую он на основании счета-фактуры поставщика вправе принять к вычету. В итоге единица строительного материала для компании на ОСНО чистыми для него будет равна 500 рублям;

- для исполнителя на УСН эта же единица строительного материала будет стоить 600 рублей, потому что права на вычет НДС из бюджета упрощенцы не имеют. При этом он включит в смету в затраты на материалы — 500 рублей, без начисления НДС. А вот 100 рублей неучтенного налога он заложит в смете в специальном разделе «Компенсация расходов НДС». Иначе у подрядчика на УСН образуются непокрытые расходы на сумму НДС, а так имеется возможность их законного возмещения и оплаты заказчиком строительства.

Госзаказ и компенсация НДС упрощенцем

Компенсация при выполнении госзаказа рассчитывается и оформляется по аналогичному принципу. Исполнители работ, работающие на упрощенке, платят НДС своим контрагентам на ОСНО. Например, оплачивая работу субподрядчиков или при осуществлении закупки материалов и комплектующих «с НДС».

Союз инженеров-сметчиков в недавнем письме № РС-ПГ-200/2020 от 8 июня 2020 года предлагает упрощенцам использовать алгоритм определения компенсации затрат НДС. Рассчитанный по формуле налог упрощенец, работающий по госзаказу, также отражает в сметном расчете в отдельной строке «Компенсация по НДС». По-другому исполнитель госзаказа на УСН не имеет права их предъявить к оплате заказчику и потеряет 20% от своих расходов, оплаченных контрагентам «с НДС». Как видите, ничего сложного в порядке расчета компенсации НДС упрощенцами нет.

Источник: delovoymir.biz