Как подать заявление на УСН через личный кабинет

Для того, чтобы подать заявление на УСН, необходимо:

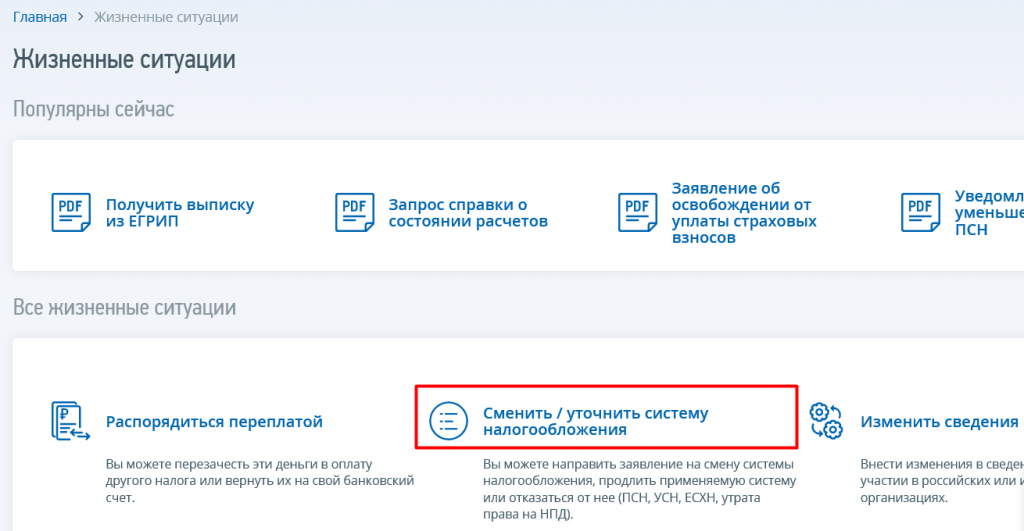

После входа в ЛК на главной странице в правом нижнем углу выбрать «Все жизненные ситуации».

В новом окне Вам нужен блок «Сменить/уточнить систему налогообложения».

Выбрать УСН – Переход на УСН.

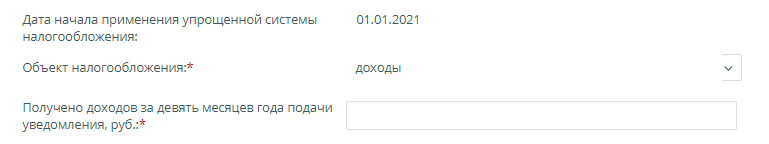

В открывшемся заявлении указать:

- номер контактного телефона;

- код налогового органа, если он автоматически заполнился неверно;

- подходящий Вам вариант перехода на УСН:

- объект налогообложения;

- дата начала применения УСН — для вновь созданных (по умолчанию указана дата регистрации):

- дата прекращения ЕНВД — для переходящих с ЕНВД:

- сумма доходов за 9 мес — для переходящих с иных режимов:

Как перейти с УСН на НПД

Далее заявление можно просмотреть, распечатать и сдать в налоговую лично или же подписать и отправить, если у Вас есть ЭЦП.

У нас есть новое видео о переходе на УСН через ЛК с 2022 года:

САМОВОЛЬНАЯ УПРОЩЕНКА, ИЛИ МОЖНО ЛИ ПРИМЕНЯТЬ УСН, ЕСЛИ ЗАБЫЛИ УВЕДОМИТЬ ИФНС

Как известно, для перехода на упрощенку надо подать соответствующее уведомление. Но иногда компании и ИП, намеревающиеся перейти на спецрежим, забывают о том, что мало просто подать документ, надо еще и сделать это вовремя, в отведенные сроки. Подадите уведомление позже — придется продолжить работу на ОСН, если не хотите потом платить штрафы и пени. Изредка, правда, работать на УСН получается, даже когда уведомление подано с опозданием.

Когда надо подать уведомление о переходе на УСН

Вновь созданная организация (вновь зарегистрированный ИП) может подать уведомление о переходе на УСН по форме 26.2-1 не позднее 30 календарных дней со дня постановки на учет в ИФНС. Тогда УСН применяется с первого дня ведения деятельности. Если этот срок пропущен, то перейти на упрощенку можно только на общих основаниях, то есть со следующего календарного года, подав уведомление не позднее 31 декабря года текущего .

Если направить уведомление позже установленного срока (например, через 2 месяца после постановки на учет или после начала нового календарного года), инспекция пришлет сообщение о нарушении сроков подачи уведомления (форма 26.2-5). Применение упрощенной системы налогообложения в таком случае будет считаться неправомерным .

Конкретный срок, в который налоговики должны направить форму 26.2-5, не установлен. Обычно они делают это в течение 30 календарных дней после получения от плательщика уведомления о переходе на УСН. Это общий срок для ответа на вопросы плательщиков . Но даже если сообщение вам не направили вовсе, а вы уведомили о переходе на УСН с опозданием, в дальнейшем налоговики все равно могут оспорить правомерность применения спецрежима.

Если вы будете после этого платить налог при УСН, ссылаясь на то, что переход на упрощенку «добровольно-заявительный» и отказывать вам в применении спецрежима налоговики не имеют полномочий, то вас, скорее всего, ждут доначисления по налогу на прибыль/НДФЛ и НДС, блокировка счетов за непредставление «общережимных» деклараций и прочие неприятности.

Иногда право на применение УСН получается отстоять в суде, даже если уведомление подано несвоевременно.

Когда суд признает правомерным применение упрощенки де-факто

Если вы опоздали с уведомлением, но инспекция предприняла какие-то действия, которые можно истолковать как фактическое признание правомерности применения вами спецрежима, то велика вероятность положительного для вас вердикта суда. Например, если после получения от вас декларации по УСН инспекторы выставили требование об уплате недоимки по «упрощенному» налогу. И никак не реагировали на то, что вы уплачивали авансы и налог по УСН и не сдавали декларации по общему режиму.

В подобных случаях, по мнению ВС, налоговики утрачивают право ссылаться на положения НК, запрещающие применение УСН при отсутствии своевременно поданного уведомления .

Если налоговики вдруг обнаружили, что форму 26.2-1 вы не подавали, а до этого без вопросов принимали от вас не только УСН-декларации, но даже уведомление о смене объекта налогообложения, это тоже можно использовать как аргумент для суда .

Нижестоящие суды широко пользуются таким подходом и часто принимают сторону налогоплательщика .

Но злоупотреблять этим не следует. И если, к примеру, по завершении первого же для компании квартала налоговики заблокировали счет в связи с непредставлением декларации по НДС, то это будет для суда достаточным аргументом в пользу того, что они не признали применение УСН законным .

В одном из недавних дел гражданин зарегистрировался как ИП в феврале 2018 г. О применении УСН он не заявлял, но в августе перечислил авансовый платеж по налогу при УСН за II квартал. Инспекция учла платеж как невыясненный и оперативно сообщила об этом плательщику. Только после этого ИП подал уведомление и попросил считать его применяющим УСН со дня постановки на налоговый учет.

Налоговики ответили, что это невозможно и применять УСН в 2018 г. бизнесмен не вправе. Тот обратился в суд и проиграл. Ссылка на позицию ВС не помогла. Суд решил: учитывая действия ИФНС, в этом случае не было никаких оснований считать, что применение УСН признали правомерным .

Если уведомление подано своевременно, налоговики не присылают никакого документа, подтверждающего его принятие или ваш переход на УСН. У них нет такой обязанности. Но вы вправе послать в ИФНС запрос о подтверждении факта применения упрощенки. И в течение 30 календарных дней после получения запроса налоговая направит вам информационное письмо по форме 26.2-7 .

В другом деле ИП отчитывался по УСН больше 2 лет. Инспекция сообщала ему о неправомерности применения спецрежима, блокировала счета за непредставление деклараций по НДФЛ и НДС, но одновременно принимала меры по взысканию «упрощенного» налога. В конце концов инспекторы назначили выездную проверку и потребовали у предпринимателя уведомление по форме 26.2-1 с отметкой налоговой о принятии, на которое он ссылался, настаивая, что на законном основании применяет УСН с даты постановки на налоговый учет. Найти документ бизнесмен не смог. Уведомление затребовали и у регистрирующей ИФНС, но в пакете документов на регистрацию ИП его не оказалось. Суд поддержал позицию налоговой: без уведомления ИП не имел права применять спецрежим .

Судьи отметили, что действия ИФНС по администрированию налога при УСН были вынужденными. ИП представлял декларации по УСН, отказать в приеме которых налоговики были не вправе, и игнорировал их попытки понудить его отчитываться по общему режиму. А действия инспекторов по взысканию задолженности были обоснованными. Ведь суд мог признать правомерность применения плательщиком спецрежима. Причем возможность взыскания «упрощенного» налога к этому времени была бы утрачена.

Подать уведомление с опозданием и не подать вовсе — не одно и то же?

Однако трактовка позиции ВС нижестоящими судами неоднозначна. В частности, некоторые суды указывают, что эта позиция не распространяется на ситуацию, когда плательщик не подавал уведомление по форме 26.2-1 вовсе. То есть если плательщик вообще не уведомил налоговиков о своем намерении применять упрощенку, то он не вправе применять спецрежим, что бы ни делала инспекция.

И даже если налоговая не среагировала оперативно на то, что общережимник сдавал декларации по УСН, а счет заморозила лишь через 1,5 года, применение УСН нельзя считать правомерным. В силу положений ст. 80 НК инспекция не вправе отказать в принятии декларации. И само по себе принятие налоговым органом деклараций по УСН не может рассматриваться как подтверждение права налогоплательщика на применение спецрежима .

В то же время есть решения судов в пользу упрощенцев даже в ситуации, когда уведомление о переходе на спецрежим они направляли через год после регистрации в ответ на сообщение ИФНС о том, что плательщиками налога при УСН они не являются. Если плательщик фактически применял упрощенку без возражений со стороны налоговой, то уже не имеет значения, подал он уведомление или нет .

Надо ли уведомлять о переходе на УСН после преобразования?

Компания, применявшая упрощенку до реорганизации в форме преобразования, не может быть переведена на ОСН вопреки ее волеизъявлению. Ведь права и обязанности преобразованного юрлица не изменяются, и если компания после преобразования решила применять УСН, то уведомлять об этом налоговиков не нужно .

Компания вправе применять УСН и в том случае, если преобразование по каким-то причинам не состоялось. Норм, регулирующих «обратную реорганизацию», нет, и компанию, запись о которой вновь внесена в ЕГРЮЛ, можно считать правопреемницей самой себя. То есть и право на применение УСН у нее остается .

Если вы подали уведомление по форме 26.2-1 с опозданием, налоговики сообщили о нарушении срока, вы с этим согласились и стали отчитываться по ОСН, то переиграть уже не получится точно. Даже если вы потом передумаете и начнете сдавать декларации по УСН. В подобной ситуации налоговики заблокировали компании счет за непредставление «общережимных» деклараций. Суд решил: компания уже согласилась с тем, что применять УСН она не вправе. А потом попыталась создать искусственные условия для признания правомерности применения УСН, что нельзя считать законным .

Иногда суды принимают совсем нетривиальные решения. В одном деле суд признал, что применять УСН, не подав уведомление, ИП был не вправе. Несмотря на то что инспекция не предъявляла ему никаких претензий из-за уплаты авансов по УСН, а просто заблокировала счет после непредставления НДС-деклараций за 3 квартала. Но и налоговики, по мнению суда, заблокировали счет незаконно.

Ведь они не выяснили, есть ли у бизнесмена обязанность представлять декларации по НДС или он вправе был рассчитывать на освобождение от исполнения обязанностей плательщика НДС в порядке ст. 145 НК .

п. 30 Обзора судебной практики ВС N 4 (2019), утв. Президиумом ВС 25.12.2019; п. 1 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ, утв. Президиумом ВС 04.07.2018.

Постановление 9 ААС от 18.02.2020 N 09АП-80923/2019.

см., например, Постановления АС ЦО от 20.07.2020 N Ф10-2371/2020; АС МО от 02.07.2020 N Ф05-8617/2020, от 28.06.2019 N Ф05-9361/2019; АС ПО от 03.10.2019 N Ф06-51827/2019.

Постановление АС ЗСО от 22.01.2020 N Ф04-6050/2019.

Постановление АС ВВО от 03.02.2020 N Ф01-8156/2019.

Письмо Минфина от 16.02.2016 N 03-11-11/8396.

Постановление АС ВСО от 27.05.2020 N Ф02-2171/2020, Ф02-2592/2020.

Постановление АС СЗО от 06.07.2020 N Ф07-6094/2020.

Постановление АС ЦО от 05.03.2019 N Ф10-49/2019.

п. 2 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ, утв. Президиумом ВС 04.07.2018.

Постановление АС СЗО от 10.06.2019 N Ф07-6427/2019.

Постановление АС МО от 10.02.2020 N Ф05-19356/2019.

Постановление АС УО от 14.01.2020 N Ф09-7634/19.

Эксперт по бухгалтерскому учету

Источник: www.delta-i.ru

Как перейти с УСН на НПД. Инструкция

Казалось бы, простая и понятная тема – смена налогового режима. Однако, многие предприниматели сталкиваются с непониманием и неполной информацией по данному вопросу. Опираясь на личный опыт и Законы РФ, постараюсь объяснить, как перейти с УСН (упрощенная система налогообложения) на НПД (налог на профессиональный доход), сохранить при этом статус ИП и не закрывать расчетный счет.

Кто из ИП может применять НПД

Налог на самозанятых может применять не только физ. лицо без статуса индивидуального предпринимателя, но и сам ИП, если:

- Сфера деятельности не связана с торговлей (исключение касается продукции собственного производства), добычей полезных ископаемых и доставкой (есть исключения).

- Нет наемных работников.

- Доход в год не превышает 2,4 млн. рублей.

- ИП не состоит в трудовых отношениях.

- Нет неоплаченных долгов перед налоговыми органами, по взносам в ОМС и ПФР.

- А также не нарушены нормы Федерального закона от 27.11.2018 № 422-ФЗ.

Простыми словами – стать самозанятым и сохранить статус ИП может практически любой предприниматель за исключением двух-трех категорий, в том числе торговцев. И это относится не только к офлайн среде, а также распространяется на интернет площадки, где совместить коммерцию и НПД не получится.

Когда можно перейти с УСН на НПД – сроки

Важное дополнение, о котором следует знать всем желающим сменить налоговый режим. Практически все предприниматели уверены, что смена режима налогообложения допускается только в конце календарного года после декларирования прибыли, уплаты пенсионных и страховых сборов. На это отводится несколько дней, что зависит от ранее применяемой системы и новой.

Конечно, это останавливает многих, кто хотел бы перейти с Патента или Общего режима и УСН на НПД. Но не все так печально, как кажется.

Правительство позаботилось о самозанятых и ИП, которые попали в сложную ситуацию (особенно из-за Ковида) и удалило пункт по срокам из правил перехода с любой системы налогообложения на налог для самозанятых (НПД). В 2021 году (что будет дальше, пока неизвестно), изменить УСН на НПД можно в любое время – хоть в конце года, хоть в середине.

Как перейти с Упрощенки на НПД

А вот теперь поговорим обо всех этапах, которые придется пройти ИП, если его задача – применять НПД и прекратить деятельность на УСН. Представленная инструкция будет интересна малому бизнесу, который не имеет квалифицированной электронной подписи, самостоятельно формирует и сдает налоговую декларацию и в общем, занимается всем лично, без посторонней помощи.

Шаг №1 – Регистрация в приложении «Мой налог»

Да, это надо сделать в первую очередь и только потом заявить о своем желании изменить систему налогообложения в ФНС.

Регистрация доступна двумя способами:

- Скачать приложение или зайти на веб версию портала «Мой налог», ввести свой ИНН и нажать кнопку «зарегистрироваться». Никаких дополнительный действий выполнять не надо.

- Зайти в приложение банка, который является наиболее удобным для ИП и найти раздел «Самозанятый» или «Свое дело». Пройти регистрацию согласно предложенному алгоритму и автоматически стать плательщиком налога на профессиональный доход.

Справка: привязка банка к НПД не является обязательной процедурой, но позволит Вам быстро сформировать онлайн чек в автоматическом режиме. Также есть возможность открыть отдельный виртуальный счет, на который будут поступать только выплаты по доходу.

Шаг №2 Отказ от УСН

Как подать уведомление в налоговую правильно:

- Через личный кабинет ИП. Но, в данном случае Вам потребуется квалифицированная электронная подпись.

- Распечатать, заполнить бланк и отправить его заказным письмом ОБЯЗАТЕЛЬНО С ОПИСЬЮ ВЛОЖЕНИЯ. Вот здесь Вам придется немного погуглить и найти активную версию ПДФ файла Формы 26.2-8 «Уведомление о прекращении предпринимательской деятельности в отношении которой применялась упрощенная система налогообложения». Или же скачать шаблон и заполнить все вручную.

Справка: уведомить ФНС о смене налогового режима надо не позднее 15 дневного срока с момента применения НПД.

То есть, как только зарегистрировались в «Мой налог», сразу и подавайте уведомление в налоговую. В случае нарушения сроков, режим НПД будет аннулирован и сохранится УСН.