Далеко не всегда полностью прекратить деятельность ИП можно посредством подачи грамотного с юридической точки зрения заявления в налоговую службу. Есть определенные ситуации, выйти из которых можно только посредством объявления себя полным банкротом.

К подобной ситуации можно отнести отсутствие возможности у предпринимателя расплачиваться с кредиторами, причем не только по налогам, но также по платежам в ПФР.

- Виды банкротства

- Основные условия закрытия ИП с долгами

- Документы для возбуждения дела

- Установленные сроки закрытия ИП

- Процедура ареста имущества

- Интересное видео

- Последствия банкротства ИП

Виды банкротства

Речь идет о таком факторе, как банкротство ИП с долгами, под которым подразумевается неспособность удовлетворить требования кредиторов по определенным денежным обязательствам. Если подобная несостоятельность сохраняется на протяжении трех месяцев, можно инициировать закрытие ИП даже с задолженностью в ПФР и ФНС.

Банкротство ИП с долгами, процедура банкротства индивидуального предпринимателя

Стоит отметить, что далеко не всегда подобная несостоятельность является основанием для банкротства.

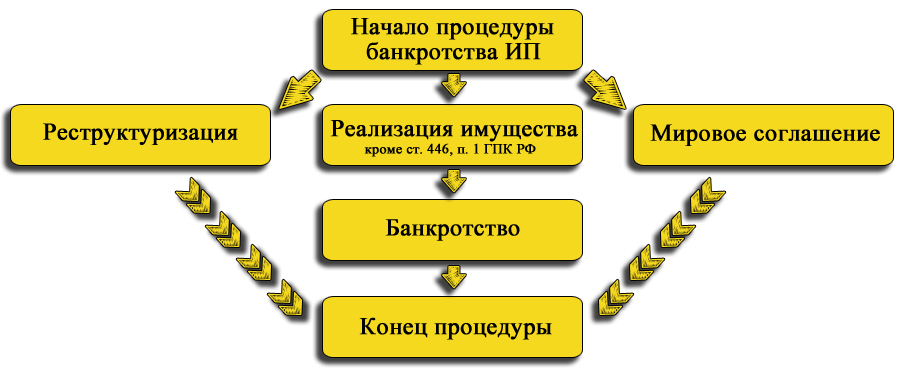

Очень часто к предпринимателям, которые имеют долги, применяются такие процедуры, как реструктуризация долгов или имущества:

- В первом случае процедура необходима для полного восстановления платежеспособности и постепенного погашения всех долгов.

- Во втором требования кредиторов удовлетворяются посредством продажи имеющегося в распоряжении имущества. При этом продажа осуществляется даже после того, как деятельность ИП была полностью прекращена.

Основные условия закрытия ИП с долгами

На основании современного законодательства признание предпринимателя банкротом может быть осуществлено только при наличии следующих условий:

- Индивидуальный предприниматель не имеет возможности полностью удовлетворить требования кредиторов по тем или иным денежным обязательствам.

- На протяжении трех месяцев не производится уплата важных платежей.

- При наличии долгов более 100 000 рублей.

[Warning]Важно! Инициировать процедуру банкротства может не только предприниматель, но также кредиторы, то есть лица, которым предприниматель должен определенную сумму.[/Warning]

Предприниматель обязан самостоятельно объявить себя банкротом и вызвать закрытие ИП с долгами Пенсионному фонду. В случае, если присутствует неисполнение определенных денежных обязательств перед кредиторами, если по какой-то причине не были уплачены те или иные платежи.

Условием для оформления банкротства является тот факт, что после полного взыскания задолженности предприниматель не сможет далее осуществлять свою деятельность или она будет значительно осложнена.

Также на банкротство может подать налоговая служба, если присутствует задолженность по основным сборам, по налогам и по обязательным платежам.

Документы для возбуждения дела

Чтобы иметь основания для возбуждения дела, потребуется собрать и предоставить в суд следующие документы:

- Документальное подтверждение регистрации деятельности человека в качестве ИП.

- Список основных кредиторов. В него вносится сумма задолженности, адреса. Также потребуется представить вниманию документы, которые подтверждают полную обоснованность кредиторских требований.

- Перечень должников самого предпринимателя с указанием суммы задолженности и адресов.

- Список находящего в распоряжении и в собственности имущества.

- Документы, которые подтверждают неспособность предпринимателя полностью или частично выполнить возложенные на него обязательства.

На основании закона, контролирующего процедуру финансового оздоровления и общего внешнего управления, мероприятия по банкротству могут быть использованы судом только относительно предпринимателя. Процесс возможен, только если в наличии имеются объекты, способные приносить прибыль, которые нужно постоянно контролировать.

Установленные сроки закрытия ИП

Сразу после поступления грамотно составленного заявления относительно признания предпринимателя банкротом, со всеми документами нужно будет обратиться в суд. В течение пяти дней организация выносит определение, которое направляется в три инстанции:

- Заявитель.

- Должник.

- Саморегулируемая организация управляющих, из числа которых был назначен управляющий.

В главном определении суда обозначается дата рассмотрения требований заявителя к должнику. Время ее исполнения колеблется от 15 до 30 дней с момента внесения определения.

[Warning]Важно! Дела о банкротстве в арбитражном суде могут рассматриваться на протяжении 7 месяцев, но не больше. Время исчисляется с момента поступления заявления.[/Warning]

Признание ИП банкротом современным судом осуществляется строго в соответствии с главным Арбитражным кодексом. Время рассмотрения дела вполне может быть минимальным, если стороны заключат мировое соглашение. Оно оформляется документально с отражением порядка действий каждого и графика погашения задолженности.

Есть определенные моменты, на основании которых дело о банкротстве может быть прекращено. Это может быть полное восстановление платежеспособности должника, отказ кредитора от тех или иных предъявляемых требований, признание требований кредиторов необоснованными. Процесс может быть аннулирован при полном удовлетворении, при отсутствии средств на полное возмещение расходов по суду, одновременно с выплатами вознаграждения работающему в арбитраже управляющему.

Процедура ареста имущества

Если ИП с долгами в ПФР инициирует процедуру банкротства, это автоматически повлечет за собой соответствующие последствия. В первую очередь, это касается ареста имущества предпринимателя. Имущество в обязательном порядке подвергается аресту со дня введения судом основной процедуры наблюдения. С этого времени предприниматель лишается права распоряжаться имуществом, которое принадлежит ему по праву собственности.

Список имущества, на которое обращается взыскание, человек составляет самостоятельно. Не все имущество подлежит аресту и последующей продаже. Исключением являются объекты недвижимости:

- Помещение недвижимости, которое является единственно пригодным для проживания, причем как для него, так и для всех членов его семьи. Стоит знать, что данное правило не распространяется на недвижимость, находящуюся в ипотеке.

- Участки земли, где расположены жилые помещения, которые также не распространяются на ипотеку.

- Предметы бытовой необходимости, продаются только драгоценности и предметы роскоши.

- Личное имущество, предназначенное для профессиональных занятий ИП, но только если его общая стоимость на порядок выше 100 минимальных окладов.

- Домашние животные и корма, которые не используются с целью предпринимательской деятельности.

- Не превышающие прожиточный минимум продукты средства самого должника и семьи.

- Топливо, которое используется для отопления и для приготовления еды.

- Вещи, которые необходимы должнику, если у него есть инвалидность. Это правило относится к транспортным средствам.

- Разные призы и награды должника.

Все это вещи и объекты недвижимости, которые не подлежат аресту и тем более изъятию. Данные факторы обязательно должны быть подтверждены документально, то есть инвалидность, суммы ниже прожиточного установленного минимума и так далее. Только тогда процедура коснется минимально допустимого имущества.

Интересное видео

В этом видео рассмотрены основные моменты про ликвидацию ИП:

Последствия банкротства ИП

Если у индивидуального предпринимателя есть большие долги, процедура официального банкротства дает практически стопроцентную гарантию, что получится уйти от уплаты всех накопившихся обязательств. Есть несколько вариантов развития данных событий:

- Если это задолженность по налогам и по долгам в ПФР, в процессе банкротства они гасятся в первую очередь. И делается это за счет имущества, находящегося в распоряжении у должника.

- Если это стандартный потребительский кредит, то закрыть ИП с задолженностью в Пенсионный фонд будет просто, но под списание попадут только такие займы, которые были выданы человеку именно как предпринимателю. С данными правилами отлично знакомы и сами кредиторы, потому они редко дают предпринимателям кредиты как таковым, все оформляется под физическое лицо.

Как видно из сказанного выше, последствий у банкротства ИП достаточно много. Их нужно принимать во внимание перед тем, как подать заявление в суд.

Источник: grazhdaninu.com

Как объявить банкротом ИП

Если бизнес стал финансово невыгодным, а возможности платить по задолженности больше нет, необходимо осуществить процедуру банкротства индивидуального предпринимателя.

Для этого потребуется соблюдать ряд условий.

Статус банкрота для ИП

ИП может закрыть свое дело таким способом, однако есть ряд особенностей, связанных с его статусом.

ИП не являются юридическим лицом в полном понимании этого термина, и законодательство РФ относит их в отдельную группу.

Объявить себя банкротом потребуется в следующих ситуациях:

- наличие долгов по платежам в ФНС;

- долги по взносам в государственные ведомства (например, в Пенсионный фонд);

- отсутствие возможности выплатить кредит, оформленный в банке.

Когда ИП признает себя неплатежеспособным, он получит право не выплачивать текущие задолженности.

Условия для банкротства индивидуального предпринимателя

Для того чтобы получить статус банкрота, необходимо соответствовать трем условиям:

- размер долга больше 10 тысяч рублей (однако размер фактического долга должен достигать 50-100 тысяч);

- погашение отсутствовало в течение 3 месяцев;

- у ИП нет финансовой возможности погашать финансовые обязательства перед организациями-кредиторами.

Важно! Начать процедуру банкротства может как ИП, так и кредитор.

Сам предприниматель вправе признать себя банкротом, если:

- оплата долговых обязательств влечет за собой невозможность продолжать свое дело;

- погашение одного долга приводит к появлению последующего.

В иных случаях провести процедуру банкротства могут Пенсионный фонд, ФНС, банковские организации.

Если у ИП общая сумма долгов достигла отметки в 500 тысяч рублей, и он не в состоянии сразу рассчитаться со всеми кредиторами, потребуется заявить о банкротстве в течение месяца после того, как наступила подобная ситуация.

Если этого не сделать, ИП выпишут штраф до 10 тысяч рублей.

Как предъявить иск в арбитражный суд

Перед тем как обращаться в суд, потребуется сделать запись в госреестре, где будет указано намерение ИП стать банкротом. Данную запись следует внести не ранее чем за 15 дней до того, как заявление о банкротстве будет подано в арбитражный суд на рассмотрение.

Содержание заявления и его форма зависят от заявителя (ИП, уполномоченный орган, кредитор). Также потребуется обратиться в арбитражный суд по месту проживания и предоставить сотрудникам заверенные копии следующих документов:

- свидетельство о регистрации предпринимателя;

- список имущества, которое находится в собственности у ИП;

- список кредиторов ИП;

- список должников ИП;

- документально зафиксированные причины невозможности предпринимателя оплатить все долги.

Необходимо оплатить госпошлину.

- Заявление составляется и подается в письменной форме. Его следует подписать ИП (или представителю предпринимателя).

- После этого ИП направляет копии документов и самого заявления всем участникам дела о банкротстве (уполномоченному органу, кредитору и т. д.).

- Заявление будет возвращено должнику, если у него нет денег на оплату вознаграждения арбитражному управляющему и судебных расходов.

Арбитражный суд выбирает одну из 4 форм, по которой ИП получает статус неплатежеспособного:

- финансовое оздоровление (если имущество ИП нуждается в обязательном управлении – например, сельскохозяйственные предприятия);

- наблюдение;

- конкурсное производство;

- мировое соглашение (самый быстрый способ получения статуса банкрота – так ИП решает проблемы с кредиторами и формирует график погашения платежей).

После того как должник обратился в суд, организация в течение 5 суток должна вынести определения по делу, которые направляются ИП и организации арбитражных управляющих. Из них выберут представителя временной администрации.

Следующий шаг суда – анализ обоснованности заявления. Этот период длится до 30 дней.

Период рассмотрения дела не может быть дольше 7 месяцев.

Функции финансового управляющего

В случае, когда заявление признано судом обоснованным, на проведение процедуры банкротства назначается финансовый управляющий (ведет дела в период осуществления процедуры). Выбор управляющего делает тот, кто обращается в суд с иском.

Задача финансового управляющего – получить информацию по долгам, имуществу и денежным средствам ИП. Предприниматель лишается право распоряжаться имуществом, которое находится у него в собственности, и проводить сделки стоимостью от 50 тысяч рублей.

Также управляющий осуществляет проверку сделок за последние 36 месяцев.

- Дарение родственникам, продажа и другие сделки, вызывающие подозрение, могут быть аннулированы.

- Имущество, которое было передано, переходит ИП и используется для оплаты финансовых обязательств.

- Не следует в спешке переписывать квартиру и другое имущество на родителей, надеясь оставить его при себе.

- Если у ИП имеется постоянный доход, то предприниматель может предложить суду план погашения долгов, который будет действовать в течение 3 лет. Тогда долги будут постепенно погашаться по составленному ранее плану, а предприниматель не получит статус банкрота.

- При отсутствии одобрении плана будет проводиться продажа имущества. Во время этого суд может запретить ИП поездки за рубеж.

Завершение процедуры

Есть ситуации, при которых суд отказывает ИП в банкротстве:

- требования ИП необоснованны;

- заявитель не в состоянии оплатить судебные расходы;

- требования кредитора удовлетворены;

- вернулась платежеспособность;

- организация отказалась от обязательств должника.

На имущество должников перед банками накладывается судебный арест, но его определенная часть свободна от наложения:

- единственное жилье предпринимателя, которое пригодно для пребывания в нем (в случае, когда закон об ипотеке на него не распространяется);

- земельный участок, на котором возведено жилье предпринимателя (если закон об ипотеке на него не распространяется);

- личные вещи (исключения – драгоценности и предметы категории «роскоши»);

- домашние питомцы (исключение – если животные являются объектом деятельности предпринимателя);

- продукты питания;

- деньги;

- топливо для обогрева жилого помещения;

- оборудование, относящееся к профессиональной деятельности ИП, в случае если его стоимость меньше 10 МРОТ;

- средства и предметы, предназначенные для реабилитации инвалидов;

- государственные награды, призы.

Нередко неплатежеспособные ИП уходят от ответственности и не выполняют обязательства перед своими кредиторами.

Арбитражный суд освобождает ИП от выплаты долговых обязательств, если кредит был получен как ИП, а не физическим лицом. Потребительские кредиты придется выплачивать.

Также долг необходимо выплатить, если ИП взял на себя обязательства под залог чего-либо – объект выставят на продажу с аукциона.

После завершения процедуры банкротства ИП будет освобожден от обязательств. Исключениями являются задолженности по причинению вреда здоровью и по алиментным выплатам.

Примечания

Признание ИП банкротом не является быстрой и дешевой процедурой избавления от долгов.

- Во-первых, фактический размер задолженности должен составлять от 50 тысяч рублей (несмотря на то, что наименьшая сумма, заявленная действующим законодательством, – 10 тысяч рублей).

- Во-вторых, кредитор рискует лишиться денег, поэтому ему банкротство ИП невыгодно. Предпринимателю предложат способы погашения – временное освобождение до 3 лет, выдача другого кредита, частичное списание долга, реструктуризация. После того как ИП выбрал определенный способ, он не может быть освобожден от обязательств.

Финансовые затраты

Потребуется оплатить услуги управляющего из созданной временной администрации. Стоимость может составлять 25-50 тысяч рублей ежемесячно. Продолжительность процедуры банкротства – до 7 месяцев.

Есть и другие финансовые затраты:

- госпошлина за подачу заявления составляет 300 рублей;

- публикации в реестре сведений о банкротстве и в «коммерсанте» – минимум 8 тысяч рублей;

- почтовые расходы – 1 тысяча рублей;

- дополнительно – расходы на услуги юристов (могут не потребоваться, однако желательны).

Последствия

После завершения процедуры банкротства лицо больше не является индивидуальным предпринимателем. В результате выданные ему разрешения, допуски и лицензии аннулируются.

Если ранее лицо не имело права повторно регистрироваться как ИП в течение 12 месяцев с того момента, как суд признал его банкротом, то с 2015 года данный срок повысился до 5 лет.

- В течение 5 лет не получится взять кредит ни в одном банке, поскольку банковские организации получат информацию о банкротстве.

- Еще одно ограничение – невозможность занимать управленческие должности в 3-летний период после получения статуса банкрота.

- После осуществления процедуры проценты на сумму долга перестают начисляться.

Чтобы провести процедуру быстро и профессионально, потребуется помощь юристов. Они проконсультируют по вопросам банкротства, подготовят иск, предоставят помощь адвоката в суде, сформируют финансовый план оплаты кредитных обязательств, будут проводить переговоры с кредиторами. Их помощь необходима, так как признание ИП банкротом требует знаний в области корпоративного права.

Итак, банкротство позволяет предпринимателю решить финансовые трудности, которые возникли в ходе ведения его дела. Однако процедура банкротства продолжительная и финансово затратная, может отрицательно сказаться на репутации ИП.

Источник: kreditkarti.ru

Как признать ИП банкротом

Осуществление банкротства индивидуального предпринимателя в целом происходит точно так же, как и любого физического лица. Однако процедура имеет некоторые особенности, которые подробно описаны в статье.

Признаки

Особенности процедуры, необходимые документы и последствия признания предпринимателя банкротом регулируются Федеральным законом № 127 (главы 3 и 6). Однако наряду с положениями документа следует исходить и из реально принятой практики. Признаками банкротства считают следующие:

- Предприниматель не может выполнять свои обязательства перед кредиторами, возникла просроченная задолженность. При этом срок невыполнения обязательства минимально составляет 3 месяца. А минимальная сумма просроченного кредита равна 500 000 рублей (имеется в виду суммарная просроченная задолженность перед одним или разными кредиторами).

- Предприниматель не вносит обязательные взносы в фонды социального страхования.

- Сумма всех финансовых обязательств оказывается больше суммы всего имущества (активов) ИП, оцененных на данный момент с учетом рыночной ситуации.

ОБРАТИТЕ ВНИМАНИЕ. Под кредитными, финансовыми обязательствами имеются в виду только те просроченные задолженности, которые возникли в связи с проведением коммерческой деятельности. Таким образом, банкротство по определению не может быть связано с частными долгами (например, потребительским кредитом, ипотекой и т.п.).

Процедура банкротства: основные этапы

Инициировать процедуру могут:

- сам предприниматель;

- кредиторы;

- представители налоговой инспекции.

Сам ИП может инициировать признание не только по факту свершившегося неисполнения обязательств в течение 3 месяцев (от 500 000 рублей и более), но и заблаговременно. Если становится очевидным, что он не сможет рассчитаться с кредиторами, гражданин может сразу обращаться в арбитражный суд для соответствующих действий.

Сама процедура в общем виде состоит из таких этапов:

- Заинтересованное лицо (или сразу несколько лиц) обращаются в арбитражный суд с иском о признании ИП банкротом. Обязанность доказывать финансовую несостоятельность предпринимателя лежит на заинтересованных лицах. То есть если обращается сам бизнесмен, то он предоставляет и соответствующие документы. Важно понимать, что судебные издержки всегда несет банкрот, поскольку кредиторы являются потерпевшей стороной.

- Суд рассматривает дело и выносит соответствующее решение. Дело рассматривается в течение нескольких месяцев (не более 6-7).

- В случае положительного решения начинается процедура банкротства. Есть три способа разрешения ситуации – реструктуризация долга, реализация имущества для его погашения, а также подписание мирового соглашения.

Таким образом, после наступают следующие последствия:

- вводится мораторий на исполнение текущих финансовых обязательств перед всеми кредиторами;

- полностью прекращается начисление пеней, неустоек, штрафов по всем текущим долгам;

- задолженность предпринимателя признается безнадежной, а сам он приобретает статус банкрота.

Реструктуризация долга

В этом случае речь идет о возможности погасить полностью или частично свои долги с изменением условий возврата средств:

- отсрочка платежа на некоторое время;

- уменьшение процентной ставки (если речь идет о возврате банковского кредита);

- увеличение срока выплаты (как банковского кредита, так и обязательств перед кредиторами).

В любом случае суд назначает финансового управляющего. Он проводит первоочередные действия:

- Выявляет все заинтересованные стороны – т.е. всех кредиторов, имеющих право возврата денежных средств.

- Уведомляет официально всех кредиторов о начале банкротства и необходимости проведения в связи с этим собрания кредиторов.

- Созывает и организовывает собрание, представляет на рассмотрения заранее разработанный план реструктуризации, который может включать одновременно и рассрочку, каникулы на выплаты (например, временное прекращение выплат в течение полугода), и изменение условий кредитования.

- Собрание рассматривает план реструктуризации и принимает решение – положительное или отрицательное. Соответствующее ходатайство официально подается на рассмотрение судьи (в арбитражный суд).

ОБРАТИТЕ ВНИМАНИЕ. На любом этапе судебного разбирательства стороны могут прийти к мировому соглашению. После согласования условий и подписания этого документа стороны уже не смогут обращаться в суд с аналогичными требованиями. Таким образом, юридическое значение мирового соглашения равносильно судебному решению.

Если план реструктуризации долга (в исходном или скорректированном варианте) будет согласован между всеми заинтересованными сторонами, суд принимает решение о признании лица банкротом, и начинается собственно выполнение этого плана. На каждом этапе процедура контролируется финансовым управляющим. В частности, он имеет право:

- созывать очередные собрания кредиторов для согласования промежуточных стадий процедуры;

- получать полную и достоверную информацию обо всех источниках дохода обанкротившегося гражданина – счета, банковские вклады, дивиденды, выплаты по патентам, гонорары за книги и др.;

- заявлять свой отказ от исполнения сделок предпринимателя.

Наряду с правами финансовый управляющий имеет и определенные обязанности:

- выявление всех источников дохода;

- выявление всех имущественных объектов банкрота;

- обеспечение сохранности этих объектов, когда они будут арестованы и вывезены в специальное помещение.

ОБРАТИТЕ ВНИМАНИЕ. Если после признания финансовой несостоятельности предприниматель приобретает или отчуждает любую собственность, причем сумма сделки составляет 50 000 рублей и более, для таких сделок требуется письменное согласие финансового управляющего.

Реализация имущества

Все имущество, материальные активы ИП после признания его банкротом обращаются в конкурсную массу. Эти объекты будут реализовываться для того, чтобы погасить имеющиеся задолженности перед кредиторами в порядке очереди (как описано выше). Конкурсной массе принадлежат не только объекты, приобретенные для выполнения коммерческой деятельности (например, промышленное оборудование для производства продовольственных полуфабрикатов), но и личное имущество гражданина.

Однако отдельные объекты не могут входить в эту массу. Речь идет об имуществе, которое объективно необходимо для гражданина и его семьи для обеспечения минимальных потребностей:

- Объект недвижимости, в котором проживает гражданин (если этот объект единственный).

- Единственный недвижимый объект, который взят банком в качестве залога под обеспечение кредита (например, квартира в ипотеке), при условии регистрации и проживания в этой квартире детей предпринимателя.

- Продукты питания и денежные средства, сумма которых не превышает прожиточного минимума, который установлен для трудоспособного населения в конкретном регионе (в среднем эта цифра составляет порядка 10-12 тысяч рублей в месяц).

- Предметы бытового назначения, личные вещи.

- Предметы роскоши, ювелирные изделия, сумма которых не превышает 100 000 рублей.

- Любые государственные награды, а также выплаты, которые положены в связи с присвоением этих наград.

- Вещи, технические средства, которые объективно нужны гражданину для того, чтобы он выполнял профессиональную деятельность – автомобиль, музыкальные инструменты, инструменты для совершения ремонтных, монтажных, строительных работ. Общая сумма этого имущества по рыночной стоимости не должна превышать 100 минимальных зарплат. При этом человек должен сам доказать, что эти вещи действительно необходимы ему для осуществления профессиональной деятельности.

ОБРАТИТЕ ВНИМАНИЕ. В конкурсную массу также может входить и доля предпринимателя в каком-либо имущественном объекте. То есть при реализации имущества речь идет не только о продаже, но и переходе права собственности, в том числе на долевое имущество.

Для реализации имущества в суде также назначается финансовый управляющий. Все этапы организации торгов, погашения задолженностей перед кредиторами он берет на себя:

- Определяется список кредиторов и финансовых обязательств, которые банкрот не смог удовлетворить.

- Эти кредиторы официально уведомляются о необходимости проведения первого собрания.

- Проводится собрание кредиторов, на котором рассматривается заранее разработанный план.

- В случае утверждения плана осуществляется реализация имущества – обычно с помощью открытых торгов.

Подписание мирового соглашения

На любом этапе судебного разбирательства стороны могут прийти к мировому соглашению. Как правило, именно такая форма становится наиболее эффективным способом решения, поскольку добровольное согласие обанкротившегося предпринимателя сотрудничать с судом, финансовым управляющим и своими кредиторами позволяет оптимально учесть интересы всех сторон.

Мировое соглашение должно быть подписано всеми заинтересованными сторонами. Разумеется, его условия не могут противоречить действующему законодательству, в том числе в плане очередности выплат кредиторам. После подписания документа всеми сторонами производство по делу прекращается.

Видео комментарий арбитражного управляющего:

Очереди кредиторов

Средства, вырученные в результате реализации активов, выплачиваются не равномерным распределением перед всеми сторонами, а по очереди:

Как составляется план погашения долга

В общем случае план погашения долга разрабатывает финансовый управляющий. Однако предприниматель вправе сам составить этот план и предоставить его в суд.

В случае больших задолженностей, а также наличия большого количества кредиторов целесообразно воспользоваться услугами профессиональных юристов и других специалистов.

Последствия признания банкротом

После того, как процедура банкротства состоялась, наступают последствия, которые подробно прописаны в статье 216 федерального закона №127 (был принят в первой редакции 26 октября 2002 года):

- Регистрация ИП утрачивает силу. Одновременно утрачивают силу все лицензии, которые были выданы предпринимателю за время его деятельности (например, лицензия на оказание медицинских услуг).

- В течение 5 лет со дня официального присвоения статуса банкрота гражданин не может заниматься любыми видами предпринимательства.

- Также в течение 5 лет гражданин не может занимать официальных должностей в органах управления любым юридическим лицом. Бывший предприниматель также не имеет права каким-либо образом участвовать в управлении любых компаний, влиять на принятие решений руководства.

- Наконец, главное финансовое последствие – имущество ИП вводится в реализацию (распродается) на основании соответствующего судебного решения.

Среди позитивных последствий для ИП можно назвать следующие:

- Снимаются требования по выплате всех штрафов, неустоек и пеней, которые связаны с просроченными долгами.

- Снимаются финансовые обязательства по всем исполнительным листам, исключая только уплату алиментов и выплаты, связанные с компенсацией третьим лицам ущерба здоровью.

- Все просроченные долги, связанные с выполнением коммерческой деятельности, признаются безнадежными. Они погашаются за счет реализации имущества ИП.

Источник: 2ann.ru