Источник: «Известия» Каждый владелец квартиры или комнаты при сдаче недвижимости в аренду должен платить налоги. Эта обязанность установлена законом и не зависит от типа собственности и срока пребывания жильцов. Когда и как произвести налоговые выплаты, а также какие санкции предусмотрены за их неуплату в 2023 году — рассказывают «Известий».

Как законно сдать квартиру в аренду в 2023 году

Когда гражданин вселяет в свое жилье посторонних ему людей за плату, такой вид отношений называется наем. Однако в быту чаще всего можно услышать термин «аренда», который далее будет присутствовать и в этом материале. Но прежде важно рассказать об отличиях аренды от найма.

Они заключаются в том, что по договору аренды во временное владение или пользование может быть передано любое имущество на любой срок, а по договору найма — только жилое помещение, в частности квартира, и на срок не более пяти лет. Сдавать квартиру может как собственник, так и его уполномоченное лицо.

Налоги при сдаче недвижимости — какая схема выгоднее? ИП? Самозанятый? Физлицо?

Если жилье находится в совместной (долевой) собственности, то потребуется согласие всех владельцев. После того как с жильцами будет заключен договор, их будет необходимо зарегистрировать по месту пребывания. Как только поступят первые средства со сдачи квартиры, они будут считаться доходом, с которого нужно уплатить налог.

Чтобы избежать проблем с налоговой, лучше заранее решить, каким способом сдавать жилье. Один из самых простых — получить статус самозанятого. Зарегистрироваться как самозанятое лицо можно с помощью бесплатного приложения «Мой налог» или через личный кабинет налогоплательщика на сайте Федеральной налоговой службы (ФНС).

Также можно оформить ИП на автоматизированной упрощенной системе налогообложения (АУСН) или патенте на сдачу недвижимости (ПСН). Патент — это специальная система налогообложения для предпринимателей, которая освобождает от уплаты других налогов, например от налога на недвижимость. Его стоимость зависит от площади сдаваемой квартиры и района, в котором она расположена.

Сколько будет налог при сдаче квартиры в аренду в 2023 году

Граждане, которые никак не оформляют свой правовой статус, должны будут заплатить стандартный налог на доходы физических лиц по ставке 13% при годовом доходе менее 5 млн рублей, или 15% при поступлениях свыше этой суммы. Также ежегодно им нужно подавать декларацию по форме 3-НДФЛ. Сделать это можно в личном кабинете на сайте ФНС.

Дата уплаты налога по декларации 3-НДФЛ — до 15 июля года, следующего за отчетным. Если 15 июля — выходной, то срок переносится на следующий рабочий день. Впрочем, есть возможность платить меньше, если зарегистрироваться самозанятым и уплатить налог на профессиональный доход. При сдаче жилья физическим лицам он составляет 4%, юридическим лицам и ИП — 6%.

Еще одно преимущество — владельцу жилья не придется сдавать никакие декларации. Сумма налога рассчитается автоматически в приложении «Мой налог». Заплатить его надо до 28-го числа месяца, следующего за месяцем получения дохода. Важно учесть, что такая схема не подходит для сдачи в аренду апартаментов — в этом случае налог оплачивается раз в год и равен 13%.

Для ИП, работающего по АУСН, налоговая ставка составит 8% от полученного дохода. Однако этот режим экспериментальный и пока действует только в Москве и области, Калужской области и Республике Татарстан. При ПСН налоговая ставка — 6%. Дополнительно ИП в отличие от самозанятых уплачивают страховые взносы.

Что будет, если не платить налоги на сдачу квартиры в аренду в 2023 году

Неуплата налога за сдачу квартиры в аренду чревата начислением пени в размере 1/300 от ключевой ставки Центробанка (ЦБ) за каждый день просрочки, а также штрафом в размере 20% от неуплаченной суммы налога. А если налог не уплачивается умышленно, то штраф составит все 40%. Кроме того, наказание предусмотрено за непредставление налоговой декларации или включение в нее заведомо ложной информации в крупном размере. При этом отсутствие договора аренды или найма никоим образом не снимает с владельца ответственности за неуплату налогов. Это стоит учитывать всем, кто сдает жилье.

Частые ошибки при сдаче квартиры в аренду

Собственники, помимо того что нередко отказываются от уплаты налогов, действуя по серой схеме, допускают и другие ошибки. Например, не заключают договор аренды (найма). Между тем он дает много преимуществ, позволяя избежать спорных ситуаций или вовремя их урегулировать, включая возмещение убытка в чрезвычайных ситуациях.

Еще дна распространенная ошибка — договор заключен, но в нем не указано, какие коммунальные платежи входят в оплату за проживание. Также не описаны ценное имущество, которое есть в квартире, и штраф в случае задержки оплаты. Часто отказываются и от депозита — «страховки» в размере ежемесячного платежа за проживание.

Помимо этого не составляют акт приема-передачи жилья к договору. И напрасно. Эти меры способны защитить владельца от недобросовестных квартиросъемщиков. Также важно учесть, что договор, заключенный сроком на один год и более, подлежит обязательной государственной регистрации в Росреестре.

Источник: www.audit-it.ru

Патент на сдачу квартиры и нежилых помещений в аренду

Налоговые службы предоставляют услугу оформления патентов для тех, кому предстоит сдача жилплощади. Возможность доступна для арендодателей, обладающих статусом ИП. Контролирующие органы сделали подобную возможность с целью выведения аренды недвижимости из теневого сектора.

Необходимость патента

В обязательном порядке необходимо приобретать свидетельство, если планируется сдавать одновременно несколько объектов недвижимости. Налоговые органы в данном случае расценивают аренду как предпринимательский вид деятельности. Собственник недвижимого имущества должен либо оформить патент на сдачу квартиры, либо выплачивать налог в размере 6% с дохода.

Просчет стоимости свидетельства

При выборе стоит принять во внимание перечисленные ниже факторы:

- Первый этап — определение стоимости патента. На каждую недвижимость приобретается отдельный документ (свидетельство). Предварительный расчет можно сделать, воспользовавшись специальным калькулятором в интернете.

- Оплата патента происходит по фиксированной стоимости, а налог 6% выплачивается с фактического дохода. В качестве примера: недвижимость не сдается на протяжении 5 месяцев. При покупке патента предполагается, что арендные условия выполняются, а вот в случае выплаты налога отсутствие арендной платы станет причиной снижения налоговых обязательств.

Важно! Налоговыми органами предоставляется возможность приобретения патента на каждый месяц.

Получение патента для ИП

Чтобы оформить патент для индивидуального предпринимателя, изначально нужно стать ИП. С этой целью собственник недвижимости предоставляет в налоговой инспекции ряд документов, перечисленных ниже.

- Заявление на регистрацию, которое должно быть составлено по форме № 21001. В образце бланка прописывается ОКВЭД 68.20.1, подразумевающий предоставление жилой площади в аренду. В случаях, когда на регистрацию приходит доверенное лицо, выполняющее поручение собственника, заявление предварительно заверяется нотариусом. Стоимость подобной услуги составляет 900-1100 рублей.

- Копия заполненных страниц паспорта.

- Квитанция банковского учреждения, подтверждающего внесение платежа. Стоимость госпошлины составляет 800 рублей.

Подача документов осуществляется в налоговую инспекцию по месту жительства владельца недвижимости. Заполнение не займет много времени. Срок государственной регистрации не превышает 3 дней. Сюда не входят дни приема документов и выдачи свидетельства.

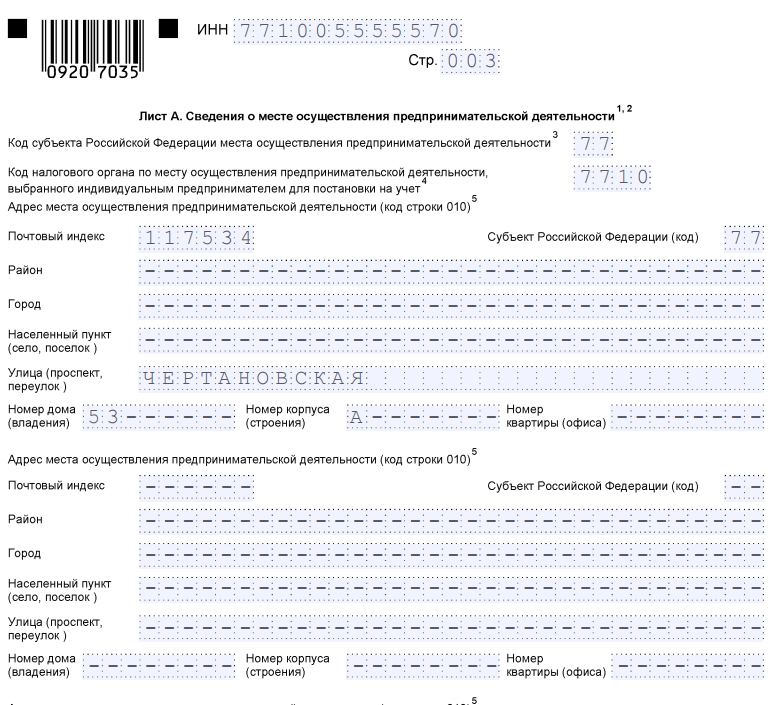

В случае, если ИП решил сдавать недвижимость в аренду согласно патента, следует посетить налоговую инспекцию и подать заявление. Процедура выполняется за 30 дней до того, как начинается использование УСН. При составлении заявления используется форма № 26.2.П-1. Очень важно прописать вид предпринимательской деятельности (передача жилого помещения во временное пользование).

Подавать документ необходимо в налоговую инспекцию, где предприниматель состоит на учете. В случае, когда предприниматель проживает не по адресу аренды, рекомендуется передавать заявление в фискальный орган, к которому относится сдаваемая жилищная площадь. Заявление рассматривают на протяжении 10 дней. Выходные дни не считаются. Патент на ип на аренду исключает сдачу декларации.

Оплата налогов

Стоимость патента на сегодняшний день не является фиксированным платежом. К примеру, за недвижимость, которая расположена в Москве или Санкт-Петербурге, следует отдавать большую сумму, нежели за квартиру, которая находится в ином регионе.

Оплата патента на недвижимость для ИП должна происходить поэтапно:

- в первые 90 дней после оформления патента на аренду квартиры, предприниматель должен внести первую треть стоимости;

- оставшаяся сумма может быть выплачена до завершения срока действия документа.

При оформлении патента сроком на 6 месяцев, следует сразу выплатить сумму в полном объеме.

Важно! Прежде чем приобретать патент необходимо рассчитать приблизительную сумму дохода от сдачи недвижимости и сумму оплаты патента. В некоторых случаях оказывается, что выгоднее оплачивать НДФЛ.

Есть ли отличия в сдаче жилых и нежилых помещений

Предоставление в аренду недвижимого имущества подразумевает его дальнейшее использование с целью получения дохода. Неоднократно перезаключенные договора аренды станут подтверждением систематического получения прибыли владельцем недвижимости.

Такая деятельность должна в обязательном порядке вестись индивидуальным предпринимателем. Даже при сдаче во временное пользование одного нежилого помещения необходимо уплачивать налоги. И здесь каждый выбирает наиболее выгодную для себя систему.

Патент на аренду нежилого помещения 2019 выдается на 3-10 день. Патентная система налогообложения на сдачу в аренду нежилого помещения не пользуется активным спросом у предпринимателей на сегодняшний день

На какой срок он оформляется

Патент может быть выдан с любой даты на период от 30 дней до 1 года. Срок действия документа не превышает 1 год.

Срок действия свидетельства

Стоимость патента на арендное жилье

Нередко начинающие индивидуальные предприниматели интересуются стоимостью патента. Сумма будет зависеть от месторасположения недвижимого имущества и его площади.

Обратите внимание! Возможность приобретения свидетельства, позволяющего сдавать недвижимое имущество, есть только у ИП. Патент на сдачу жилья в аренду для физических лиц пока не может быть приобретен.

Возможно, в скором времени физлица тоже смогут приобретать свидетельство, позволяющее сдать имущество. А вот на сегодняшний момент свидетельством активно пользуются владельцы большого количества квартир, которые являются ИП.

Стоимость патента зависит не только от предполагаемой суммы дохода, но и от места расположения недвижимого имущества, которое планируется сдавать. На ценовую политику также оказывает влияние площадь квартиры. К примеру, патент на сдачу однокомнатной недвижимости в Саратове обойдется в среднем в 12 000-16 000 рублей. Патент на такие же апартаменты в Московской области стоит 32 000-38 000 рублей.

Рассчитать величину можно только с учетом расположения недвижимого имущества. Специалисты рекомендуют воспользоваться формулой для расчета стоимости: П = ПВГД * 6%. ПВГД считается в данном случае потенциально возможным годовым доходом. Установлен ПВГД местной властью, которая руководствуется средней стоимостью аренды жилой недвижимости в регионе.

Преимущества и недостатки

Сегодня на патентной системе работает лишь пара процентов индивидуальных предпринимателей. Объясняется это неоднозначной выгодой. Не каждому предпринимателю выгодно работать по этой схеме. Для получения возможности полноценного оценивания системы, стоит ознакомиться с основными ее преимуществами и недостатками, которые представлены ниже.

К основным преимуществам патентной системы стоит отнести возможность:

- освобождения от уплаты различных разновидностей налогов;

- не сдавать декларации;

- не заниматься ведением налогового и бухгалтерского учета;

- дифференцированного подхода (размер потенциальной прибыли отличается для индивидуальных предпринимателей с различными критериями);

- простого расчета налога и понятность системы.

Важно! Экономически выгодно сдавать недвижимое имущество, которое расположено в элитном районе и имеет значительную площадь.

Среди недостатков патентной системы стоит выделить:

- осуществление расчета налога от размера суммы потенциальной прибыли (на практике часто потенциальная прибыль оказывается выше реальной);

- необходимость внесения части отчислений наперед (ни одна другая налоговая система этого не предусматривает);

- размер страховых взносов, который отчисляет индивидуальный предприниматель, не способствует уменьшению размера налога, подлежащего уплате;

- необходимость ведения некоторой отчетности (предприниматель обязан вести учет доходов в специальной книге).

Патентная система только начинает развиваться в стране. Не каждому предпринимателю выгодно приобретать патент на сдачу недвижимого имущества. Однако в случаях, когда планируется сдавать несколько квартир одновременно, все же стоит задуматься о приобретении свидетельства, предоставляющего возможность законно сдавать в аренду жилье.

Источник: samsebeip.ru

Легальная аренда жилых и нежилых помещений через патент

Налоговая служба инициировала оформление патентов в случаях сдачи жилья в аренду для арендодателей, которые обладают статусом индивидуального предпринимателя. Кроме того, налоговая служба предложила патент на сдачу квартиры в аренду частным лицам. Такой «неожиданный» шаг вызван желанием контрольных органов вывести аренду квартир из теневого сектора.

Как можно легально сдавать квартиру в аренду

Сейчас многие граждане практикуют неофициальную сдачу жилья для квартиросъемщиков, опасаясь дополнительного налогообложения и установления фактов незаконной коммерческой деятельности.

Гражданам предлагают оформить статус предпринимателя. Учитывая, что сегодня регистрационная процедура максимально упрощена, данный шаг не является сверхсложной задачей.

Для оформления нужно запастись следующим перечнем документов:

- заявление о регистрации в качестве предпринимателя;

- копия персональных документов;

- квитанцией на оплату государственной пошлины.

Самым важным преимуществом патента является освобождение от подачи налоговой декларации.

Необходимость государственной лицензии

Он ставит несколько глобальных задач:

- дает возможность физическим лицам официально заниматься коммерческой деятельностью;

- легализует скрываемые доходы граждан и усложняет уход от налогообложения;

- формирует дополнительные источники для формирования бюджета.

Что скрывает патент на аренду жилья

Патентная система налогообложения не устанавливает обязательной детализации доходов и затрат плательщика, в ней ключевым звеном является разрешение на сдачу недвижимости в аренду, стоимость которого зависит от:

- вид экономической деятельности;

- потенциально возможный доход.

При использовании патента применяется ставка 6 процентов, в то время как полученные доходы граждан от аренды собственного имущества, подлежат налогообложению с применением тарифа — 13 процентов от совокупного дохода. Для того чтобы оценить экономические преимущества и недостатки приведем пример.

Примерный расчет

В столице патент можно приобрести, заплатив 43 тысячи 200 рублей. Такой показатель не случаен. Он рассчитан, исходя из предположения, что средняя арендная ставка за месяц составляет 60 тысяч рублей. За год получается доход в сумме 720 тысяч рублей. Применив к нему тариф 6 процентов, получаем указанную сумму.

Суммы кажутся несколько нереальными, учитывая что квартиросъемщики могут снять жилье и за 30-35 тысяч.

Видимо, разница призвана сэкономить нервные затраты арендодателя, который обладая патентом может не беспокоится о проблемах с налоговыми органами, а также с недобросовестными квартиросъемщиками. Таким образом, стоимость патента и его расчет не требуют высокой финансовой грамотности, следовательно, доступны для освоения обычными гражданами.

Сроки действия документа и оплата

Патент имеет срок действия, который варьируется от одного календарного месяца до года. Цена перечисляется поэтапно, с учетом следующих принципов:

- одна треть от стоимости уплачивается в течение 25 дней, исчисленных по календарю, прошедших с даты выдачи патента;

- две трети стоимости уплачиваются в течение 25 дней, исчисленных по календарю, прошедших с даты окончания срока работы патента.

Экономическая выгода сдачи жилого и нежилого помещения в аренду

Стоимость патента сохраняется на одном уровне, независимо от того, какое количество имущественных объектов, предоставляются в аренду частным лицам или компаниям.

Документ является выгодным решением для арендодателей, которые получают арендную плату в размере свыше 100-110 тысяч рублей. Удобство определяется следующими моментами:

- документ является заменой налога на доходы физических лиц и налога на имущество предусматривающего поддержанием определенного документооборота;

- документ привязан к конкретному виду экономической деятельности;

- патентная система разрешает отказаться от ведения налогового и бухгалтерского учета;

- налоговая база рассчитывается с использованием принципа дифференцирования.

Слабые стороны

Недостатками патента являются:

- стоимость патента не может корректироваться на размер страховых взносов, которые перечисляются в пенсионную систему;

- налог рассчитывается на основе потенциального дохода, который может вступать в разрез с существующими экономическими реалиями.

На приобретение патента могут претендовать следующие категории предпринимателей:

- коммерсанты, среднесписочная численность наемного персонала у которых составляет менее 15 человек;

- совокупная выручка, которых укладывается в лимит с установленным значением в 60 миллионов рублей.

Условия получения патента на сдачу помещений в аренду

Воспользоваться патентом можно лишь при выполнении следующих условий:

- договор заключен на имя индивидуального предпринимателя, приобретающего патент;

- коммерсант обладает исключительными правами собственности;

- сумма выручки, полученной по итогам аренды, не превышает лимит в 1 миллион рублей за календарный год;

- период оформления разрешительного документа устанавливается как 10 дней, но на практике можно столкнуться с более продолжительными сроками (до месяца);

- квартиры, должны размещаться на территории одного региона;

- не допускается использование доверенностей, изготовленных на другого предпринимателя.

Патент разрешающий заниматься предоставлением жилой площади квартирантам на платной основе содержит отметку о виде деятельности, который в ОКВЭД зарегистрирован за номером 70.20.1. На основе патента можно сдавать квартиру совместно с машиноместом, расположенном в паркинге, который при этом рассматривается обособленным объектом.

Если в аренду сдается отдельно стоящий гараж, то потребуется оформление нескольких патентов. Узнать о безвозмездном пользовании нежилым помещением можно здесь, а о безвозмездном пользовании жилым помещении подробно рассказано в этой статье.

Лишение права сдавать жилье через патент

Закон предусматривает отдельные ситуации, при наступлении которых предприниматель утрачивает право на применение патента:

- если выручка перестанет удовлетворять установленным критериям;

- если штат наемных сотрудников превысит 15 человек;

- если предприниматель допустил нарушения сроков уплаты.

Налогообложение и уклонение от него

Уклонение от уплаты налогов может вылиться в проблемы с налоговой и прокурорским надзором. Сдача жилья в аренду без документов может расцениваться как незаконная коммерческая деятельность, запрещенная нормативно-правовыми актами. При получении информации о таких фактах полиция и прокуратура могут привлечь гражданина к административной ответственности.

Налогообложение операций, связанных с предоставлений помещений в аренду сильно упростилось после предоставления возможности на получение патента для индивидуальных предпринимателей.

Коммерсанты могут превращать в объект аренды имущественные объекты, принадлежащие им на правах:

- общей долевой собственности, при наличии акцепта иных собственников на совершение сделки;

- совместной собственности, при наличии нотариального согласия второго супруга;

- если за период работы патента количество объектов недвижимости, сдаваемых в аренду изменяется, то придется приобрести дополнительный патент или понести финансовые издержки, связанные с уменьшением первоначального количества квартир.

Смена арендатора недвижимости не рассматривается правовыми актами как основание для замены разрешительной документации. Действующими нормами разрешается совмещать патент с иными системами налогообложения, включая специальные режимы, при этом сумма выручки рассчитывается совокупно по всем специальным режимам.

Если квартиру берет в аренду организация

В данном варианте оформление договора является обязательным реквизитом сделки. При ином раскладе компания не сможет включить суммы, потраченные на аренду жилья в свои затраты.

Договор аренды с организацией чаще всего подразумевает безналичные расчеты, т.е сумма арендных платежей перечисляется на счет банковской карты или расчетный счет предпринимателя.

Спорным в арендных взаимоотношениях с хозяйствующими субъектами является вопрос о перечислении и удержании НДФЛ, в случае, если гражданин не согласился на оформление патента. Многие судебные инстанции считают, что компания должна выступить в роли налогового агента, при этом есть и альтернативная позиция, заключающаяся в том, что гражданин должен самостоятельно отразить и перечислить суммы налога.

Оформление патента на сдачу квартиры в аренду является принципиально новой тенденцией, обозначившейся в жилищном секторе. Разрешительная документация позволяет легализовать финансовые операции, заключающиеся в получении прибыли от сдачи имущества в аренду. При этом новую систему сложно назвать экономически выгодной и прогрессивной, если рассматривать ее в отношении обычных граждан, проживающих в регионах и предоставляющих в аренду одну две квартиры.

С другой стороны арендодатели, обладающие возможностями поиска квартиросъемщиков для нескольких квартир, смогут повысить показатели экономической рентабельности при полном соблюдении норм налогового законодательства.

Упрощение учета также является позитивным моментом, который позволяет расширить круг пользователей патента по рассматриваемому виду экономической деятельности.

Видео: Патент на сдачу недвижимости в аренду

Источник: cabinet-lawyer.ru