Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

Страховые взносы ИП на УСН в 2022

Индивидуальный предприниматель на УСН обязан перечислять в налоговую инспекцию страховые платежи за себя и имеющихся работников. Взносы «на травматизм» отчисляются в ФСС. Размер страховых платежей зависит от МРОТ, заработка трудящихся, системы налогообложения.

Чтобы заплатить общеобязательные страховые взносы ИП должен оформить платежное поручение или квитанцию. На основании этих документов будет осуществляться платеж. Внести деньги можно в банке и дистанционно, через Сбербанк Онлайн. Сформировать квитанцию на уплату либо заплатить сразу можно посредством специального сервиса на сайте ИФНС.

Квитанция на оплату страховых взносов ип 2017. Страховые взносы статус плательщика 2017

Как заполнить квитанции на обязательные страховые взносы ИП в 2022 году

Предположим, ИП без сотрудников решил заплатить обязательные взносы “за себя” за полный 2022 год. Наш ИП хочет платить обязательные взносы поквартально, наличными, через отделение “СберБанка России”. Также наш ИП из примера хочет заплатить 1% от суммы, превышающей 300 000 рублей в год по итогам 2022 года, но об этом случаем мы поговорим в самом конце этой статьи.(Разумеется, ИП на УСН “доходы” с нулевым годовым доходом, или меньшим, чем 300 000 рублей в год не должны платить этот 1%.)

Интересное: Как долго выводится алкоголь из организма женщины

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2022 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Расчет фиксированных взносов ИП в 2022 году

С 2022 года порядок расчета страховых взносов ИП сильно изменился. МРОТ теперь вообще не используется. Вместо него законом (статья 430 НК РФ) на три года вперед установлены специальные фиксированные суммы взносов. Для ПФР: 2022 год – 26545 рублей, 2022 год – 29354 рубля, 2022 год – 32448 рубля. Для ФФОМС: 2022 год – 5840 рублей, 2022 год – 6884 рубля, 2022 год – 8426 рубля.

Индивидуальные взносы ИП в ПФР могут быть уплачены на выбор: до 31 декабря текущего года (тогда в качестве вычета их можно будет применить только в текущем году), с 1 января по 1 апреля следующего года (тогда в качестве вычета их можно будет применить только в следующем году).

Фиксированные платежи ИП в 2022 году за себя

В расчет возьмите величину вмененного дохода за год, а не сумму фактически полученных доходов. Чтобы найти годовой доход суммируйте все квартальные величины вмененного дохода. Квартальные суммы вы можете посмотреть по строке 100 раздела 2 декларации по ЕНВД (ст. 346.29 НК РФ). То есть сложите суммы из всех деклараций

При этом размер взносов на свое страхование и порядок их уплаты никоим образом не зависит от наличия или отсутствия персонала. То есть взносы за ИП отдельно, взносы за сотрудников — отдельно. О том, как ИП оплачивает страховые взносы на себя в 2022 году, пойдет речь в статье.

Интересное: Инструкция по заполнению декларации 3 ндфл за 2022 год

Как рассчитать страховые взносы ИП за себя на 2022 год

Новая формула расчёта взносов ИП в 2022 году за себя, предложенная Правительством РФ, с минимальным размером оплаты труда больше не связана. Однако это не помешало очередному, и довольно существенному, росту обязательных платежей предпринимателей на свое страхование.

На самом деле, трудно сказать, выиграют ли предприниматели в результате изменения формулы расчёта взносов. С одной стороны, сумма, рассчитанная в привязке к МРОТ, составила бы в 2022 году 35 634 рубля, вместо 32 385 рублей по цифрам, предложенным Правительством. С другой стороны, сейчас неясно, каким будет МРОТ в 2022 и 2022 годах, поэтому делать выводы о выгодном предложении бизнесу рано.

Квитанции на оплату страховых взносов ИП в 2022 году: пошаговая инструкция по заполнению и образец оформления

- КБК на обязательный взнос на пенсионное страхование “за себя” за 2022 год: 18210202240061110160

- КБК на обязательный взнос на медицинское страхование “за себя” за 2022 год: 18210202203081013160

- КБК для 1% от суммы, превышающей 300 000 рублей в год, то КБК совпадает с КБК по взносам на пенсионное страхование: 18210202240061110160

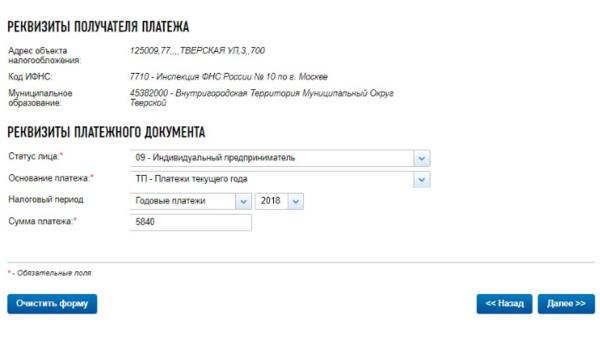

Далее необходимо выбрать статус плательщика. Кстати, по этому вопросу было много споров, так как непонятно было что именно указывать. “09” или “08”? В конце-концов ФНС дала пояснение, что ИП без сотрудников при оплате страховых взносов следует указывать статус “09”:

Фиксированные платежи ИП за себя в 2022 году

Чтобы не допустить возможную вторую волну массового закрытия ИП, депутаты предложили больше не привязывать расчет страховых взносов к размеру минимальной зарплаты. Новый закон от 27.11.2022 № 337-ФЗ установил фиксированные суммы на обязательное пенсионное и медицинское страхование предпринимателей на 2022-2022 годы. В результате, страховые взносы в 2022 году при таком алгоритме будут меньше, чем если бы они рассчитывались от МРОТ.

Интересное: Как уменьшить алименты на первого ребенка при рождении второго практика

Это означает, что в дополнение к суммам, указанным в таблице, надо будет уплатить 1% от дохода свыше этого лимита. Так, если предприниматель за год получит доход в 750 000 рублей, то дополнительный взнос на пенсионное страхование составит 4 500 рублей из расчета (750 000 – 300 000) * 1%)).

Реквизиты для уплаты страховых взносов в 2022 году

- в поле 101 (статус плательщика) ранее ставился код «08». Какой статус плательщика необходимо указывать в платежных поручениях 2022 года, читайте здесь;

- в поле 104 — укажите новые КБК по страховым взносам (кроме взноса «на травматизм»);

- код ОКТМО — теперь 8-значный ;

- в поле 106 — укажите основание платежа (для страховых взносов ТП);

- в поле 107 — укажите налоговый период (для страховых взносов – МС. Номер месяца. Год, например, за январь 2022 «МС.01.2022»).

Код бюджетной классификации или КБК является реквизитом банковских и платежных документов. На основании КБК происходит распределение денежных сумм, которые перечисляются налогоплательщиком. При указании неверного КБК платеж будет засчитан, но в связи с его неправильным распределением за плательщиком будет числиться недоимка.

Страховые взносы и фиксированные платежи ИП в 2022 году

Так можно уменьшать все свои налоги по режиму, ведь существует правило, что вычесть из налога можно лишь те сборы, которые были внесены в отчетном квартале. То есть если оплачивать их в декабре, то можно снизить только итоговый налог. А если ежеквартально, все платежи.

Размер МРОТ с этого числа подрастет на 300 р., но поскольку для расчета выплат за весь период применяется тот МРОТ, который был действительным 1 января, оплата пенсионных взносов в ПФ для ИП за себя в 2022 году с 01.07.2022 будет происходить также, как в первой половине 2022. Размер выплат не изменится.

26 Июн 2018 glavurist 1057

Поделитесь записью

- Похожие записи

Источник: mainurist.ru

Скачать квитанцию на оплату страховых взносов в пфр для ип 2023 бланк

Как всегда, мы постараемся ответить на вопрос «Скачать квитанцию на оплату страховых взносов в пфр для ип 2023 бланк». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

В платежном поручении теперь нет необходимости указывать номер страхователя в фонде в «Назначении платежа». Это правило действует для всех взносов в ФНС.

Некоторые ИФНС просят в назначении платежа, кроме традиционной формулировки, указывать номер телефона исполнителя. Изменились и другие реквизиты в платежных поручениях для уплаты страховых взносов с 2023 года, которые остаются актуальными на 2023 год:

Однажды в Сбербанке мне пришлось заполнять шесть (!) бланков, причем два из них я переписывал дважды.

На этом скромном сайте я постарался немного облегчить жизнь себе и вам. Просто заполняйте приведенную ниже форму и распечатывайте. Успехов.

Квитанция Сбербанка. Форма ПД-4

Минимальный размер страховых взносов определяется как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного подпунктом 1 пункта 2 статьи 425 Налогового кодекса Российской Федерации, увеличенное в 12 раз (1МРОТ х 22% х 12 месяцев, 1МРОТ на 01.01.2023 – 11 280 рублей).

Какова величина фиксированных платежей в 2023 году? Как платить взносы, если ИП зарегистрировался не с начала года? Как самостоятельно оформить платежные документы для ИП? Отвечаем на эти и другие вопросы в статье.

По каким направлениям платить взносы?

- проходит военную службу по призыву;

- ухаживает за ребенком до достижения им возраста 1,5 лет;

- ухаживает за инвалидом I группы, ребенком-инвалидом или за лицом старше 80 лет;

- проживает с супругом-военнослужащим, который проходит военную службу по контракту;

- проживает за границей с супругом, направленным в дипломатические представительства и консульские учреждения РФ.

Еще почитать —> Почему Не Прибавили Пенсию Бабушке При Достижении 80 Лет Она Прописана В Москве И Она Инвалид 2 Группы

Какой день считать стартовым для расчета взносов?

При этом в течение всех перечисленных периодов они не должны заниматься бизнесом, и им нужно представить в налоговый орган по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы.

Страховые взносы предприниматель, у которого нет работников, состоят из фиксированной части в ПФР и ФФОМС, если доход не превышает 300 тыс. рублей за отчетный период. В случае превышения установленной суммы, ИП уплачивает +1% сверх суммы тарифа.

Уплата страховых взносов в ПФР на разные виды страхования осуществляется ИП разными платежными документами, которые направляются в банк с указаниями соответствующих счетов и кодов бюджетных классификаторов (КБК).

Оплата в сбербанке

В 2023 году фиксированная сумма взносов в счет ОПС составляет 19 356,48 рублей; в счет ОМС – 3796,85 рублей. Их надо уплатить до 31 декабря 2023 года. Если доход выше, и фиксированный платеж увеличивается на 1%, дополнительную сумму надо оплатить до 1 апреля 2023 года. Не забывайте, что в этом году для уплаты взносов действуют новые КБК.

Индивидуальные предприниматели, которые имеют работников и выплачивают им заработную плату, должны перечислять в бюджет страховые взносы на обязательное пенсионное, медицинское и социальное страхование с таких выплат в размерах и в сроки, установленные нормами главы 34 НК РФ.

Квитанция на оплату ПФР для ИП 2023 — 2023

Кроме этого, предприниматели (независимо от наличия наемных работников) обязаны уплачивать страховые взносы за себя на обязательное пенсионное и медицинское страхование в размерах и в сроки, установленные нормами ст. 430, ст. 432 НК РФ.

Квитанция на оплату ПФР для ИП (образец заполнения)

Бывают ситуации, при которых предприниматель не может уплатить страховые взносы в безналичной форме со своего расчетного счета, открытого в банке. Например, потому, что у него нет банковского счета (это вполне допустимо). В таком случае уплату взносов можно произвести наличными деньгами через отделение Сбербанка России по квитанции по форме № ПД-4сб (налог).

Если мы заполняем документ на пенсионные взносы, то выбираем следующие строчки в выпадающем меню. Если нам надо заполнить квитанцию на уплату взносов в ФОМС, то выбираем такие строчки: Далее переходим к заполнению данных плательщика. Индекс можно не указывать, он сам автоматически поставится, после заполнения полей адреса.

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно.

Расчет фиксированных взносов ИП в 2023 году

СПРАВКА: до 2023 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова: ПФР = МРОТ х 26% х 12 мес. ФФОМС = МРОТ х 5,1% х 12 мес. Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2023 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Еще почитать —> Сколько Доплаьы За Каьегорию Учитель

- уменьшение разовой суммы платежа (частями платить легче);

- так как ИП обязаны каждый квартал вносить в бюджет авансовые платежи по основному налогу, то суммы взносов, уплаченные в текущем квартале, пойдут на уменьшение базы.

Сроки платежей

Среди нововведений – суммы взносов перестали зависеть от МРОТ. Как и прежде, платежи ежегодно растут, но теперь это не зависит от повышения минимальной зарплаты. Осуществляется переиндексация, с учётом роста в стране инфляции.

Страховые взносы 2023

Ещё уменьшается единый налог на выплату больничных за первые три дня (их работодатель – ИП оплачивает из своего кармана) и на суммы добровольного страхования работников (50%). На 1%-ное отчисление налог также снижается.

Номер, а также дата документа (на основании которого осуществляется платеж) заполняется после того, как организация платят страховые взносы, пени или штрафы по требованию налоговой службы. В такой ситуации в полях 108–109 нужно указать номер и дату требования ИФНС.

Начиная с 2023 года, контроль за уплатой страховых взносов перешел к ФНС. Тогда же изменились и реквизиты платежных поручений. Кроме того, введены новые КБК (в том числе, для страховых взносов ИП за себя). Эти изменения остаются в силе в 2023 и 2023 году.

КБК по страховым взносам в 2023-2023 году

На основании статьи 122 Налогового кодекса, неуплата страховых взносов грозит штрафами в размере 20% от не уплаченной суммы и в размере 40% от не уплаченной суммы, если будет доказано, что налогоплательщик умышленно не производил страховые платежи.

→ → Актуально на: 5 апреля 2023 г. Индивидуальные предприниматели, которые имеют работников и выплачивают им заработную плату, должны перечислять в бюджет страховые взносы на обязательное пенсионное, медицинское и социальное страхование с таких выплат в размерах и в сроки, установленные нормами .

Взносы на случай временной нетрудоспособности и в связи с материнством он платить не обязан, но может делать это добровольно. При уплате страховых взносов за себя индивидуальный предприниматель применяет следующие тарифы: на ОПС — 26%, на ОМС — 5,1%. Фиксированный размер взносов на ОПС и ОМС определяется предпринимателем по правилам, установленным п.

Как предпринимателю заплатить страховые взносы за себя

Сервис поможет сформировать правильную платежку по взносам с актуальными реквизитами. Страховые взносы ИП в 2023 году Что изменилось по страховым взносам предпринимателя с 1 января 2023 года*: Новый порядок определения суммы фиксированного страхового взноса ИП в Пенсионный фонд (взнос предпринимателя «за себя»).

Фиксированные страховые взносы больше не выплачиваются в ПФР для ИП в 2023 году, а поступают на счёт налоговой инспекции. Тем не менее, название и размер страховых взносов практически не изменились: пенсионное и медицинское страхование. Узнайте, какая сумма теперь выплачивается вместо той, которая называлась бы «взносы в ПФР в 2023 году для ИП без работников».

Сколько надо платить ИП за себя в 2023 году

То есть, по сравнению с суммой взносов в предыдущем году, фиксированный платёж на пенсионное страхование вырос на 2809 рублей, а на медицинское – на 1044 рубля. Итого, в 2023 году за себя предприниматель должен вносить минимум 36 238 рублей, против 32 385 рублей в 2023 году. Разница составила 3 853 рубля.

Еще почитать —> Кто выдает соглашение о разделе наследственного имущества

Как считать доход ИП на разных режимах налогообложения

Ещё в 2023 году сбор и учёт страховых взносов был передан Федеральной налоговой службе России. Новый порядок администрирования взносов хорошо сказался на их собираемости. Напомним, что фиксированный платёж в Пенсионный фонд в 2023 году для ИП уже не платят. Предприниматели перечисляют платежи за своё страхование только в налоговую инспекцию по месту регистрации. Из этой статьи вы узнаете последние новости об уплате страховых взносов ИП в 2023 году.

Все эти ситуации указаны в статье 430 НК РФ:• военная служба по призыву;• уход за каждым ребёнком до полутора лет, но не более шести лет всего;• уход за ребёнком-инвалидом, инвалидом 1 группы, пожилым человеком старше 80 лет;• проживание с супругом-военнослужащим по контракту в местности, где невозможно вести деятельность, но не более пяти лет суммарно;• проживание за пределами РФ с супругом-работником диппредставительства; консульского учреждения; постоянного представительства РФ при международных организациях; российского торгового представительства в иностранных государствах и др., тоже не более пяти лет.Чтобы сообщить в налоговую инспекцию, что у ИП есть основания временно не платить страховые взносы за себя, надо заполнить заявление по рекомендованной форме.

Отвечаем на вопросы: страховые взносы для ИП в 2023 году

Если не знаете этот код, то можете его не указывать, сразу перейдя к заполнению своего адреса по прописке в паспорте (на основе адреса код налоговой инспекции автоматически сформируется).Пусть наш гипотетический ИП живет в Москве, и пропустив заполнение кода своей инспекции, указал следующий адрес по прописке:Жмем кнопку “Далее” и выбираем:

Квитанция для оплаты в ПФР ИП

Наш индивидуальный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

Номер, а также дата документа (на основании которого осуществляется платеж) заполняется после того, как организация платят страховые взносы, пени или штрафы по требованию налоговой службы. В такой ситуации в полях 108–109 нужно указать номер и дату требования ИФНС.

НОВЫЕ ФОРМЫ .РФ

В платежном поручении теперь нет необходимости указывать номер страхователя в фонде в «Назначении платежа». Это правило действует для всех взносов в ФНС.

Некоторые ИФНС просят в назначении платежа, кроме традиционной формулировки, указывать номер телефона исполнителя. С 2023 года изменились и другие реквизиты в платежных поручениях для уплаты страховых взносов, которые остаются актуальными на 2023-2023 год:

Тоже может быть полезно:

На основании статьи 122 Налогового кодекса, неуплата страховых взносов грозит штрафами в размере 20% от не уплаченной суммы и в размере 40% от не уплаченной суммы, если будет доказано, что налогоплательщик умышленно не производил страховые платежи.

Не нашел ничего нового

29 Апр 2021 uristgd 592

Поделитесь записью

- Похожие записи

Источник: gdsm.ru

Сформировать квитанцию для оплаты страховых взносов ИП

Наш индивидуальный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

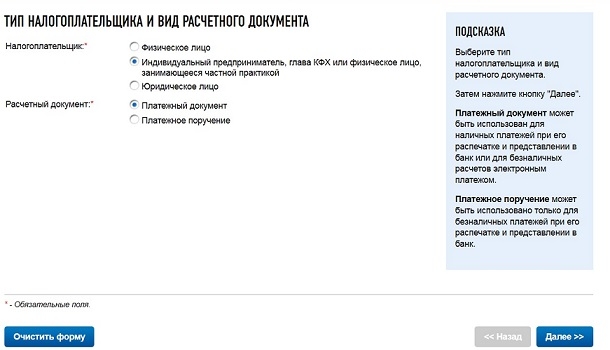

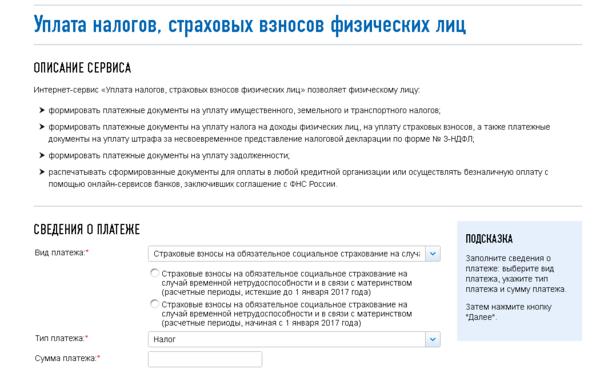

Заполнить платежные поручения и квитанции можно через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

Выбираем документ, который хотим заполнить. Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты.

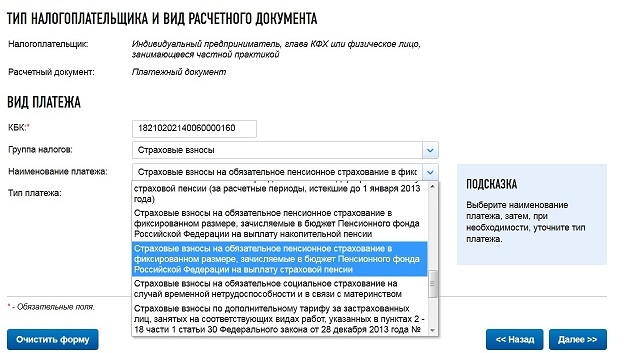

Нажимаем кнопочку «Далее» и попадаем в форму выбора вида платежа. Нам нужна Группа налогов «Страховые взносы».

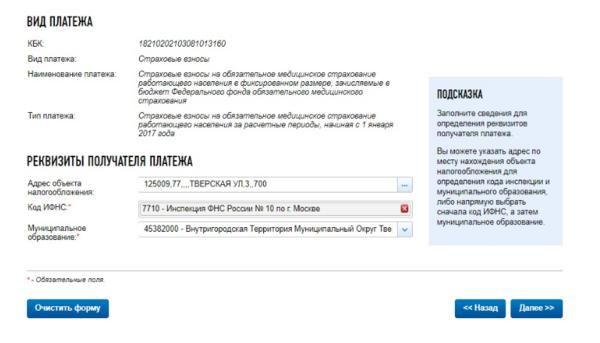

Выбрав нужную группу, ищем нужные взносы для заполнения наименования и типа платежа. Если мы заполняем документ на пенсионные взносы, то выбираем следующие строчки в выпадающем меню.

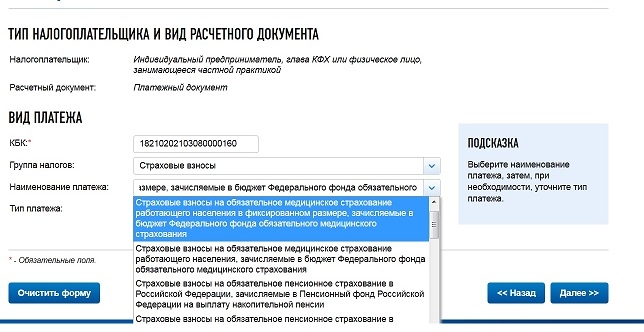

Если нам надо заполнить квитанцию на уплату взносов в ФОМС, то выбираем такие строчки:

Далее переходим к заполнению данных плательщика. Индекс можно не указывать, он сам автоматически поставится, после заполнения полей адреса.

Заполняем остальные реквизиты платежного документа. Обратите внимание, что у ИП по взносам нет таких периодов как месяц или квартал, поэтому можно ставить налоговый период год. Хотя чтобы вы не поставили, ошибкой это не будет, главное, правильно указывать год.

Потом указываем ФИО и ИНН.

И переходим к оплате. Тут можно выбрать способ оплаты.

Если вы выберете безналичный расчет, вам предложат способ оплаты.

Если же вы выберете наличный расчет, сформируются квитанции.

Теперь можно идти в банк и оплачивать квитанции1.

Обратите внимание! Уплата пенсионных взносов в размере 1% с доходов свыше 300 тыс.рублей производится по тому же КБК, что указан выше в квитанции. Отдельного КБК для платежей за 2017 год нет! Подробнее о фиксированных взносах ИП можно узнать на странице нашей энциклопедии. Рассчитать взносы за неполный год можно с помощью калькулятора.

1 В бар-коде квитанций специально удалена часть, чтобы кто-нибудь случайно не распечатал их и не оплатил.

Налоговые проверки становятся жестче. Научитесь защищать себя в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты».

Посмотрите рассказ о курсе от его автора Ивана Кузнецова, налогового эксперта, который раньше работал в ОБЭП.

Заходите, регистрируйтесь и обучайтесь. Обучение полностью дистанционно, выдаем сертификат.

Квитанция на оплату страховых взносов в ПФР в 2019 году: инструкция и бланк

Страховые взносы в Пенсионный фонд – один из обязательных платежей, который необходимо оплачивать независимо от того, ведется хозяйственная деятельность или нет. В статье расскажем о том, как сформировать квитанцию на оплату страховых взносов в ПФР для ИП в 2019 году и приведем инструкцию, как оплатить квитанцию взносов в ПФР за ИП в 2019 году онлайн на сайте налоговой инспекции.

К обязательным выплатам для предпринимателей относятся взносы в социальные фонды — ПФР, ФОМС и ФСС. Последний вид взносов выплачивается при наличии наемных работников на случай временной нетрудоспособности, травматизма и материнства. Когда речь идет о взносах ИП за себя, главным требованием выступает оплата обязательных взносов в Пенсионный фонд.

Несвоевременная оплата обязательных взносов грозит штрафами и санкциями со стороны налоговой. Если опасаетесь упустить сроки или неправильно заполнить платежку, доверьте работу по уплате страховых взносов опытным специалистам. К примеру, с помощью этого сервиса.

Страховые взносы в ПФР для ИП за себя

Законом установлена обязанность каждого предпринимателя платить страховые взносы не только за наемных работников (п. 1 ст. 419 НК РФ), но и за себя (ст. 430 НК РФ). В недавнем прошлом только в ПФР производилась оплата квитанций пенсионных взносов для ИП.

В 2019 году вносить страховые выплаты надо не в фонды, а в налоговую инспекцию. Исключение составляют взносы на травматизм за наемных работников — они остались в ведении ФСС.

С начала этого года порядок выплаты пенсионных выплат для предпринимателей за себя изменился. Раньше размер взносов высчитывался от установленной минимальной заработной платы (МРОТ). В 2019 году установлен фиксированный платеж ИП за себя, а квитанция может подаваться в электронном виде.

Фиксированный платеж предназначен только для уплаты взносов за себя. Взносы в ПФР за наемных работников вычисляются индивидуально от дохода. Ниже вы можете скачать квитанцию на оплату страховых взносов в ПФР для ИП в 2019 году.

На 2019 год установлено 3 вида пенсионных взносов для ИП

Фиксированный платеж для ИП за себя, из которого формируется пенсия предпринимателя.

На 2019 год установлена сумма фиксированного платежа в размере 26 545 руб.

Дополнительный взнос ИП при превышении установленного ежегодного дохода.

Обязателен для тех предпринимателей, чей годовой доход превысил 300 тысяч руб. Этот платеж вычисляется индивидуально из расчета 1% от суммы дохода с вычетом 300 тысяч.

Пенсионный взнос за наемных работников.

Сумма взноса расчитывается от общего дохода работника, включая зарплату, премии и других мотивационных выплат. Платеж составляет 22% от дохода. Если годовой доход работника составил более 1, 021 млн рублей, предприниматель должен оплатить 10% от суммы, превышающей установленный лимит.

Подробнее о тарифах страховых взносов для ИП в 2019 году

Помимо пенсионных выплат, ИП должен в обязательном порядке оплачивать взносы в ОМС. В 2019 году сумма платежа составляет 5840 руб. Квитанцию об уплате страховых взносов ИП в 2019 году в фонды ПФР и ОМС оплачиваются в налоговую инспекцию с указанием реквизитов платежа, согласно установленным КБК (кодам бюджетной классификации).

О пенсионных отчисления для ИП в прошлых и будущих периодах

Важно! КБК часто меняются, поэтому прежде чем создавать квитанцию для оплаты пенсионных взносов ИП в 2019 году, уточните информацию о кодах на официальном сайте налоговой

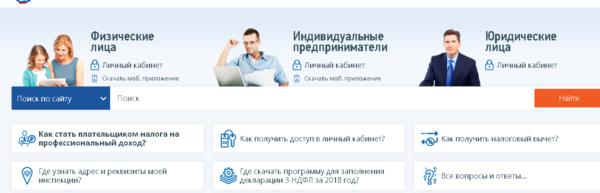

Чтобы узнать актуальные коды, нужно зайти на сайт ИФНС, на главной странице в верхнем ряду выбрать раздел «Индивидуальные предприниматели». Зайдя в него в списке сервисов найти раздел «Коды классификации доходов бюджетов Российской Федерации». При нажатии на эту опцию, пользователь попадает в список, в самом конце которого есть раздел «Страховые взносы на обязательное пенсионное страхование в Российской Федерации». Именно в этом разделе указаны все действующие коды для уплаты страховых взносов, надо из списка выбрать назначение выплаты и оплачиваемый период.

Подробнее о КБК и срок уплаты пенсионных взносов ИП и изменениях 2018 года

Реквизиты для оплаты страховые взносы ИП за себя в 2019 году

Пенсионные взносы по основным и пониженным тарифам, в том числе для ИП за себя при доходах до 300 тысяч руб.

182 1 02 02010 06 1010 160

Фиксированный взнос в ФФОМС

182 1 02 02103 08 1013 160

Дополнительный взнос ИП за себя при доходе свыше 300 тысяч руб.

182 1 02 02140 06 1110 160

Полезные документы для скачивания

Как сформировать квитанции на оплату страховых взносов ИП в 2019 году

Фиксированные страховые взносы предприниматель имеет право оплатить в любое время до конца текущего года, то есть до 31 декабря включительно. Заполнить и оплатить квитанцию на оплату страховых взносов в ПФР для ИП 2019 может в режиме онлайн на сайте налоговой инспекции. При этом предприниматель может оплачивать взнос частями в течение года или единым платежом в конце отчетного периода. Взносы с суммы, превышающей лимит в 300 тысяч, оплачиваются по результатам отчетного периода после 1 января следующего года.

В чем плюс сервиса на сайте ФНС и почему проще всего сформировать платежное поручение на уплату страховых взносов ИП именно там?

1. В большинстве систем онлайн-банкинга нет готовой платежки для оплаты взносов в ПФР;

2. В офлайн-кассах банков можно оплатить, но не сформировать квитанцию на уплату страховых взносов ИП. Создавать и заполнять платежное поручение придется самостоятельно.

3. На сайте ФНС можно не только сформировать квитанцию для оплаты страховых взносов ИП, но и узнать большую часть сведений, которые необходимо в нее внести (например, номер ИНН и другие данные).

Для того чтобы создать и оплатить квитанцию на оплату страховых взносов для ИП в 2019 году на сайте ФМС, надо зайти зарегистрировать личный кабинет налогоплательщика, указав все необходимые данные. Затем на главной странице найти раздел «Уплата налогов, страховых взносов физических лиц».

Кликнув на этот раздел, пользователь попадает на страницу, где указаны опции и представлен заполненный бланк. Квитанция на оплату страховых взносов в ПФР для ИП в 2019 году, бланк которой можно заполнить и распечатать, формируется при нажатии кнопки «заполнение платежного документа». Она расположена внизу страницы под образцом.

После нажатия кнопки налогоплательщик попадает на сервис оплаты.

Чтобы заполнить квитанцию на уплату страховых взносов ИП за 2019 год онлайн, в этом окне в строке «Сведения о платеже» надо выбрать соответствующую функцию. В уголке строчки «Вид платежа» при нажатии на стрелочку появляется все виды взносов. Чтобы оплатить страховые взносы ИП на сайте налоговой, надо из списка выбрать функцию «Страховые взносы на обязательное пенсионное страхование». После этого открывается следующее меню.

Для создания квитанции на оплату фиксированных платежей ИП 2019 в каждой строчке, представленного меню нужно выбрать вид взноса и тип платежа. Меню предоставляет возможность сформировать квитанцию на страховые взносы ИП за себя в 2019 году за определенный период времени. Отчетный период указан в доступных опциях в строке «Вид страховых взносов». Ниже в строке тип платежа надо выбрать опцию «Взнос» и указать сумму к оплате.

После этого можно переходить непосредственно к заполнению квитанции на оплату страховых взносов ИП. Для этого нужно внести реквизиты получателя платежа на следующей странице. Квитанция на уплату страховых взносов в ПФР в 2019 году для ИП за себя появится в доступном режиме после внесения реквизитов налогоплательщика.

Внести данные просто, при нажатии на функцию открывается отдельное меню. В строке «Адрес регистрации» указывается место проживания ИП. Код ИФНС легко выбрать в предоставленном меню, согласно адресным данным. Название муниципального образования вносится вручную.

Как заполнить квитанцию на оплату страховых взносов ИП в 2019

Чтобы создать и заполнить квитанцию оплаты страховых взносов в ПФР в 2019 году для ИП, нужно воспользоваться интуитивными подсказками в меню. Все данные для заполнения формы есть или в базе налоговой, или есть у налогоплательщика. При нажатии кнопки «Далее» для завершения создания квитанции для оплаты страховых взносов ИП в 2019 году необходимо указать следующие сведения:

- статус налогоплательщика — для предпринимателя указывается код 09;

- основание платежа — при отсутствии штрафов и пени указывается код ТП (текущие платежи);

- налоговый период — для фиксированных взносов из меню надо выбрать «годовой платеж»;

- сумма взноса.

Пример правильного заполнения реквизитов при оформлении квитанции на оплату налога для ИП 2019 года:

Как оплатить квитанцию налога в пенсионный фонд ИП

Для оплаты платежного поручения через кассу банка, нужно воспользоваться функцией «Сформировать платежный документ» и распечатать уже заполненное платежное поручение. То есть, при распечатке документа в формате PDF предприниматель получает на руки готовую платежку, которую можно оплатить в любом банке.

Оплатить взносы в ПФР за ИП по квитанция 2019 на сайте налоговой могут только физические лица и предприниматели, у которых открырт «Банк-клиент» в одной из доступных систем.

В большинстве случаев оплатить квитанцию можно с помощью банковской карты. Для проведения безналичной оплаты квитанции страховых взносов в ПФР в 2019 году для ИП в личном кабинете предпринимателя должен быть указан ИНН налогоплательщика. При совершении оплаты на сайте налоговой ИП получает квитанцию с подтврждением внесения платежа в электронном виде. Для сохранения документов об отчетности ее можно сохранить на компьютер или любой электронный носитель информации, при необходимости распечатать.

UPD. Актуально до 1 января 2017 года. Теперь квитанции на страховые можно сделать на сайте налоговой. Супер-подробная пошаговая инструкция в этом посте.

На сайте ПФР появился сервис для формирования документов на оплату страховых взносов. Теперь предприниматели могут бесплатно заполнить квитанции и оплатить взносы.

Сервис позволяет сформировать квитанции на оплату наличными или платежное поручение для банка.

Заплатить взносы за себя ИП надо до 31 декабря. Подробности о размере платежей в фонды для предпринимателей читайте в статье Страховые взносы ИП в 2015 году

Инструкция по формировании квитанций через сервис ПФР

- Заходим на официальный сайт ПФР http://www.pfrf.ru/

- В правом верхнем углу выбираем свой регион из списка

- Переходим в раздел Электронные сервисы

Здесь и далее: нажмите на картинку для увеличения

- Кликаем на Формирование платежных документов

- Отмечаем себя как Страхователя и выбираем свой регион

Внимание, страховые взносы за себя предпринимателя уплачивают по месту регистрации независимо от того, где ведут деятельность. Если вы зарегистрированы как ИП в Калуге, а деятельность ведете в Москве, то страховые взносы вы уплачиваете в Калугу.

- В появившемся списке выбираем вид платежа Уплата страховых взносов

- Плательщик — ИП, не производящие выплаты и иные платежи

- Выбираем тип платежа для уплаты взносов по каждому фонду

Предприниматели платят страховые взносы в два фонда: в ПФР на пенсионное страхование и в ФОМС на медицинское страхование. Т.к. ИП платят в оба фонда отдельными квитанциями, то придется заполнить для каждого типа платежа отельную платежку. В результате получатся два документа на оплату в ПФР и ФОМС

- Выбираем вид платежа Взносы

- Для формирования квитанции заполняем личные данные: ОКТМО, ФИО, адрес, регистрационный номер ПФР и сумму платежа. Обычно на этом пункте у предпринимателя возникают вопросы.

Какую сумму указывать в квитанции?

Сумма взносов на пенсионное страхование в 2015 году равна 18 610 руб. 80 коп. Заплатить эту сумму нужно до 31 декабря. Дополнительным взносов в 1% облагаются доходы свыше 300 тыс. руб. Эту часть нужно заплатить до 1 апреля.

Можно платить частями в течение года в любое время и уменьшать налог на сумму уплаченных взносов не дожидаясь окончания года.

При заполнении квитанции по взносам на медицинское страхование за 2015 год указываем сумму 3 650 руб. 58 коп. Этот взнос тоже можно платить частями. Крайний срок оплаты до 31 декабря.

О том, как уменьшить налог на сумму взносов, если вы плательщик ЕНВД читайте в статье Уменьшение налога у ИП на ЕНВД с 2013 года

Если вы зарегистрировались как ИП в середине года, то сумма взносов будет меньше. О рассчете суммы взносов за неполный год читайте по ссылке http://iphelper.ru/kak_rasschitat_strahovye_vznosy_za_nepolnyi_god/

После ввода всех необходимы данных вы можете распечатать квитанцию и оплатить ее в банке. Во избежании неприятных сюрпризов рекомендуется регулярно проводить сверку платежей с ПФР.

Если вы цените свое время и/или сомневаетесь в правильности заполнения квитанции, то вы можете заказать готовые квитанции на оплату страховых взносов. Услуга доступна для предпринимателей по всей России.

Источник: minakovajulia.ru