Если при покупке клиент знал о браке, вы не обязаны принимать товар и возвращать деньги. Например, в некоторых магазинах продают уценённый товар и сразу говорят о его недостатках. Тогда они не могут быть поводом для возврата.

Возврат товара от покупателей

При приёме товара от покупателя, составьте накладную на возврат товара. Её можно оформить в произвольной форме. Главное, чтобы накладная содержала данные покупателя и всю информацию о товаре: его название, количество, стоимость.

Как оформить документы на возврат товара

Чтобы выяснить причину брака, вы можете провести экспертизу за свой счёт. Если окажется, что товар испортил сам покупатель, не принимайте его назад и просите возместить стоимости экспертизы. Покупатель обязан это сделать.

Если вы приобрели бракованный товар, вы можете отремонтировать его самостоятельно или с привлечением третьих лиц — расходы на это вам обязаны возместить в течение 10 дней с момента предъявления соответствующего требования, но вам необходимо будет представить доказательства проведения ремонта.

Возврат товаров от покупателя в 1С 8.3

Как и заявление, претензию необходимо написать в двух экземплярах: один подается в магазин, другой остается у заявителя. На своем документе нужно проставить отметку о принятии, в противном случае – направить претензию по почте с подтверждением о его получении адресатом.

Наглядные примеры

В строку «продавец» вписывается наименование собственной фирмы, в ячейку покупатель – подрядчик, который вывозит свой бывший груз. Заполнять ТОРГ-2 по образцу не нужно. Документально такая рокировка не отличается от обычной продажи.

В печатной форме товарной накладной (форма ТОРГ-12) строка «Основание» требует особого внимания покупателя. Здесь, помимо отметки «Возврат товаров», необходимо вручную прописать реквизиты договора поставки, товарных накладных и иных документов, имеющих прямое отношение к данной хозяйственной операции.

Возврат товара при УСН

Учитывая изложенное, право на возмещение (возврат) из бюджета налога на добавленную стоимость возникает в случае, когда «входной» НДС превышает НДС от реализации. Такая ситуация может возникнуть также если налогоплательщик использует разные ставки налога при реализации и приобретении товаров (работ и услуг). Например, реализует товар по ставке 0% или 10%, а приобретает по основной – 18%.

Кто имеет право на возмещение НДС

Теперь рассмотрим подробнее применение НДС продавцом и покупателем при возврате товаров с 1 января 2023 года. Согласно Налоговому Кодексу РФ, при уменьшении стоимости отгруженных товаров или их количества, основанием вычета НДС у продавца является выставленный им корректировочный счет-фактура.

Если возврат приобретенной продукции происходит после проведения расчета, то после отражения сторон у приобретателя появляется кредиторская задолженность. Она аккумулируется на счете 76 — «Расчеты с дебиторами, кредиторами», которая после возврата подлежит обнулению. В этом случае он используется для проведения расчетов с кредиторами и дебиторами. После оплаты партии формируются следующие записи:

Поставщик — это продавец, который покупает группу товаров или единичный товар, для последующей его реализации. Поставщиком быть и сам производитель, который изготовил изделие, и какое-либо частное лицо, либо юридическая организация.

Что представляет собой рассматриваемый термин? В чем заключается его суть?

Как правило, при возврате товаров отдельный договор купли-продажи, в котором покупатель становится продавцом, а продавец — покупателем, никто не заключает. Поэтому так сразу представить себе ситуацию, о которой говорит Минфин, непросто.

Кроме этого поставщику надо не только принять брак обратно, но и скорректировать для организации-покупателя счет-фактуру в меньшую сторону и прислать ее организации-покупателю в течение 5 рабочих дней, так как фактически было куплено меньше товара.

В этом случае, несмотря на брак, организации-покупателю придется принять продукцию по накладной ТОРГ-12, оформить акт о расхождении по количеству и качеству и поместить товарно-материальные ценности у себя на складе.

Рекомендуем прочесть: Как продать квартиру под материнский капитал

Возврат бракованного товара поставщику после приемки

Если возврат товара поставщику производится по доверенности, то в этом случае при ее оформлении можно воспользоваться формой № М-2 (п. 2.1.4 Методических рекомендаций, утв. Письмом Комитета РФ по торговле от 10.07.1996 N 1-794/32-5).

- ДЕБЕТ 41 КРЕДИТ 60 отражен возврат бракованных товаров;

- ДЕБЕТ 19 КРЕДИТ 60 сторнирован НДС по поступившим товарам;

- ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 восстановлен ранее зачтенный НДС.

В сложившейся практике, по рекомендациям ФНС возврат товара, как принятого, так и не принятого на учет покупателями, оформляется корректировочными счетами-фактурами на стоимость товаров, возвращенных покупателем. Составляет такой счет-фактуру поставщик. В корректировочных строках указываются те товары, которые должны быть приняты от заказчика обратно (Раздел. 1.4 Письма ФНС №СД-4-3/20667 от 23.10.20238).

Как оформляется возврат в 2023 году: общие правила

Корректировочный счет-фактура оформляется на отрицательную разницу между суммой НДС в первоначальном счете и суммой налога по товарам, фактически возвращенных покупателем. Данный порядок не может применяться в случаях, если это не возврат, а обратная реализация.

Покупатель может обнаружить брак после получения товара на склад (например, при формировании к продаже партии товара другому покупателю) либо после реализации товара другому покупателю. В этом случае покупатель должен направить поставщику уведомление или претензию о выявленных недостатках в качестве товара.

Особенности процедуры в интернет-магазинах

Наличие лишних коробок, недостаток требуемых пачек, другой литраж, цвет или похожий вид сразу будет определен техникой. Чтобы установить и настроить правильное ПО и закупить подходящие аппараты, стоит обратиться в «Клеверенс». Компания порекомендует качественное оборудование, чтобы помочь минимизировать расходы и издержки из-за недобросовестных подрядчиков.

Когда продавец может отказаться принимать качественный товар

Немалая часть торговой деятельности в настоящее время осуществляется в интернет-пространстве. Количество интернет-магазинов растет, но порой возникают ситуации, когда клиенту требуется вернуть покупку обратно. Правила возврата денег или обмена в этом случае немного другие – они описаны в ст. 26 Закона о защите прав потребителей. Вся информация, связанная со сроками и порядком возврата, предоставляется клиенту письменно во время доставки.

УСН – это упрощенная система налогообложения, отличительной чертой которой является несколько вариантов учета дохода в базе и связанные с этим ставки по налогу. Так, облагаться им могут либо просто доходы, либо доходы с вычетом расходов. И если с первым направлением сложностей не возникает, то насчет второго у упрощенцев есть вопросы. В этой статье можно найти перечень расходы при УСН доходы минус расходы 2023 с расшифровкой сложных пунктов.

Также как и ОСН, упрощенка применяется в отношении всех видов деятельности налогоплательщика, а не каких-либо конкретных, как в случае с ЕНВД, ПСН и ЕСХН. Исключение составляют банки, страховые компании, пенсионные и инвестиционные фонды и ряд иных организаций, указанных в п. 3 ст. 346.12 НК РФ.

Восстановление НДС с авансов полученных

В перечисленных случаях покупатель вправе отказаться от приема товара и не обязан оплачивать его стоимость, при этом полученная предварительная оплата должна быть возвращена продавцом по первому требованию покупателя.

Чаще всего вид документа, которым оформляется возврат товара, указывается в самом договоре. Кроме того, важно обговорить сроки приемки-передачи товара, когда товар считается принятым, в течение какого времени покупатель может выявить скрытые недостатки товара. Если подобные сроки не прописать, то это может явиться поводом для злоупотреблений со стороны покупателя.

Кроме того, можно вернуть и качественный товар, но для этого целесообразно включить соответствующие положения в договор. Стороны вправе включить в договор любое условие, не противоречащее закону или иным правовым актам (п. 4 ст. 421 ГК РФ). Соответственно, в договоре поставки можно предусмотреть право покупателя вернуть поставщику товар надлежащего качества.

УСН с объектом «доходы»: возврат товара

По мнению Минфина РФ, доходы от реализации имущества налогоплательщик должен учитывать при определении налоговой базы в отчетном (налоговом) периоде их получения. Необходимо применять порядок, предусмотренный п. 1 ст. 346.17 НК РФ, в соответствии с которым в случае возврата налогоплательщиком полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (письмо от 07.05.2013 № 03-11-11/15936).

В регистре Книга учета доходов и расходов (раздел I) (одноименная закладка) отражена сумма оплаты (колонка Расходы всего), которая на момент проведения документа не включается в расходы по УСН (т.к. товар на момент проведения документа оплаты еще не реализован).

Рекомендуем прочесть: Узнать задолженность по квартплате на сайте кварплата

Организации и ИП, которые до перехода на УСН с объектом «доходы минус расходы» применяли систему налогообложения в виде ЕНВД или патентную систему налогообложения, при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, вправе учесть произведенные до перехода на УСН расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, которые учитываются по мере реализации этих товаров в соответствии с пп. 2 п. 2 ст. 346.17 НК РФ (п. 2.2 ст. 346.25 НК РФ).

Пример

- 1-я строка (движение Приход) — отражает поступление товара со статусом Не списано, не оплачено в колонке Статусы оплаты расходов;

- 2-я (движение Расход) и 3-я (движение Приход) строки отражают зачет аванса и меняют статус Не списано, не оплачено на Не списано (таким образом, для включения в расходы по УСН для данного товара выполнено два условия: «товар получен и оплачен поставщику», при выполнении третьего условия — «товар реализован» — сумма будет отражена в расходах по УСН).

- сведения о заявителе, в частности, это наименование организации, ИНН, КПП, адрес фирмы, контактный телефон и эл.почту (кроме того, нужно указать контакты работника, с которым можно связаться для решения спорного вопроса);

- информацию об организации, поставившей товар (написать должность и ФИО руководителя фирмы, также ее наименование, ИНН, КПП, адрес);

- название составленного документа;

- описание сути претензионных требований: дата и номер договора, условия которого были нарушены (выявленные факты нарушений, например, поставлен некачественный товар, обнаружен брак или продукция не соответствует заявленному ассортименту);

- перечисленные подтверждающие документы, приложенные к письму;

- дата заполнения, с подписью руководителя предприятия.

Фактически при возврате товара покупатель составит накладную, в которой делается отметка «возврат». В документе указывается стоимость товара, указанная в бланках, в свое время поступивших от продавца, в том числе НДС.

Порядок возврата товара в аптеке при УСН

Корректировочный счет-фактуру должен составить продавец товара, и направить его покупателю. Если по каким-то причинам поставщик продукции не направит корректировочный бланк, то он не может учитывать НДС в стоимость возвращенной продукции.

Форма акта может представляться в договоре поставки или разрабатываться потребителем. На основании акта оформляется претензия, и лицо имеет право взыскать убытки, связанные с поставкой несоответствующего товара.

Если лицо покупает что-либо у компании на ОСН, то для продавца не важна система обложения партнера. При реализации он начисляет налоги, а покупатель учтет товары по правилам на упрощенке. Сложности появляются при возвращении объекта, который принимался к учету. Эта операция имеет название обратной реализации.

Особенности возврата товара с НДС при УСН для ИП

При выявлении некачественной продукции при возврате товара от упрощенца нужно составить специальные документы о недостатках – акт. Он составляется покупателем или представителем. Вернуть продукт упрощенец может, но при условии составления для фирмы на ОСН, которая платит налог, обоснования возврата.

Потребитель не сможет обменять продукт или получить за него деньги в случае, если сделанная покупка относится к перечню товаров, которые являются запрещенными к возвращению обратно поставщику и обмену. Список утвержден постановлением Правительства РФ от 19 января 1998 г. № 55. Сюда входит следующая продукция:

- для лечения заболеваний в домашних условиях, лекарственные препараты;

- парфюмерно-косметическая;

- предметы личной гигиены;

- текстильная;

- кабельная;

- швейные, трикотажные изделия;

- материалы и изделия, имеющие контакт с пищевыми продуктами, выполненные из полимерных материалов;

- бытовая мебель;

- ювелирные изделия и изделия из драгметаллов и/или камней;

- животные, растения и др.

Возврат денег возможен максимум в течение 10 дней после предъявления требования. Сумму клиент может получить обратно как наличными средствами, так и переводом на банковскую карточку, но и на электронный кошелек (WebMoney, Яндекс.Деньги и др.). Последний вариант становится все более актуальным. Для этого ему потребуется написать заявление с указанием конкретных реквизитов.

Основания

Оформление возвращения продукта отличается в зависимости от того, когда покупатель решил вернуть товар обратно в магазин: в день совершенной покупки, т.е. до закрытия кассовой смены, или в какой-нибудь другой день. При первом варианте порядок действий будет следующим: потребителю необходимо предъявить товарный или кассовый чек, либо другой документ, который подтверждает факт совершенной оплаты. Если чеки не сохранились, то можно сослаться на показания свидетелей.

Источник: yrokurista.ru

Учет НДС при возврате товара

Учет НДС при возврате товара зависит не столько о самого факта возврата, сколько от причин такого возврата. Так, товар покупатель вернул, потому что он не соответствует заявленным качествам, либо это другие причины. При возврате товара значение имеет и тот факт, был ли оприходован товар покупателем, либо он возвращает неоприходованный товар.

Так, объектом налогообложения НДС, согласно первому пункту 146 статьи Налогового кодекса, признается реализация, в том числе передача товаров на территории РФ.

Передача права собственности на любые активы на возмездной основе признается реализацией, а в отдельных случаях, реализацией является и безвозмездная передача.

Исходя из этого, объект обложения налогом на добавленную стоимость возникает в момент перехода права собственности на облагаемый налогом актив.

В Гражданском кодексе указаны случаи, в которых покупатель может отказаться от товара:

- если количество товара не соответствует указанному в документах, либо в договоре;

- ассортимент товара не соответствует, указанному в договоре;

- товар ненадлежащего качества;

- нарушена упаковка товара или тара;

- несоответствующая комплектация.

Рассмотрим учет НДС и порядок составления счетв-фактур при возврате товара по разным основаниям.

НДС при возврате товара надлежащего качества

Если покупатель принял товар надлежащего качества, согласно нормам Гражданского кодекса, факт реализации состоялся, продавец исполнил все свои обязательства перед покупателем.

Оснований для возврата, которые указаны в Гражданском кодексе, нет, следовательно, вернуть товар продавцу, покупатель сможет только на основании договора поставки, в котором он уже будет являться поставщиком данного товара.

Здесь следует отметить, что и специалисты Минфина, и специалисты ФНС, единодушны в своем мнении – возврат товара, право собственности на который перешло к покупателю, фактически является обратной реализацией. Об этом в письмах Министерства финансов №03-03-04/1/475 от 24 мая 2006 года, Управление ФНС №19-11/36207 от 19 апреля 2007 года, № N 16-15/113543 от 28 октября 2009 года.

Таким образом, если покупатель возвращает поставщику товар после перехода права собственности, следует составить договор поставки, в котором меняются роли Сторон. На партию товара покупатель, выступающий при возврате в роли продавца составляет документы, как при обычной реализации: товарная накладная, счет-фактура и другие товаросопроводительные документы, в зависимости от условий доставки.

Покупатель, ранее принявший товар и НДС по нему к учету, исчисляет НДС со всей стоимости возвращаемого товара в обычном порядке, как при реализации, и отражает его в книге продаж. НДС со стоимости оприходованного товара, соответственно отражается в книге покупок. Таким образом, сумма НДС отраженная при возврате товара в книге продаж, перекрывает такую же сумму налога, отраженную в книге покупок и итоговая сумма, исчисленная к уплате в бюджет не меняется.

Что касается продавца, который теперь принимает от покупателя товар и в данной ситуации выступает уже в роли покупателя, то он, в свою очередь, при возврате товара включает сумму НДС в книгу покупок, и данная сумму «перекроет» сумму НДС, отраженную в книге продаж при первичной реализации товара.

Поскольку был осуществлен возврат качественного товара, то в дальнейшем, продавец может реализовать его в обычном порядке. Исчисление НДС также будет производится в обычном, для операций по реализации товара, порядке.

Рассматривая ситуацию, мы подразумевали, что стороны договора, как поставщик, так и покупатель, являются плательщиками НДС. Как быть в случае, если товар возвращает покупатель, применяющий УСН, который плательщиком НДС не является и счета-фактуры не должен выписывать.

Возврат товара от покупателя на УСН

Возвращая товар, покупатель применяющий УСН, счет-фактуру не выписывает, и сумму налога, как и его ставку, в документах не выделяет.

Как в такой ситуации поступить поставщику? Специалисты Министерства финансов высказывают мнение (см. письмо от 16 мая 2012 г. N 03-07-09/56З, 03 июля 2012 N 03-07-09/64 ), что в случае возврата товара от покупателя, который применяет льготный режим, и не является плательщиком НДС, продавец составляет корректировочный счет-фактуру.

Если исходить из норм законодательства, то очевидно, что данное разъяснение не соответствует ни нормам налогового, ни гражданского законодательства. Однако в данном материале мы не будем углубляться в тему, достаточно того, что такие разъяснения специалистов финансового ведомства выгодны налогоплательщикам.

НДС при возврате товара ненадлежащего качества

Совершенно другая ситуация, при возврате некачественного товара. В соответствии с гражданским законодательством, в таком случае происходит расторжение договора, поскольку одна из сторон не выполнила свои обязательства по нему. Следовательно, право собственности на товар не переходит к покупателю, и при возврате товара составляются уже другие документы.

Составляется в письменном виде претензия продавцу, составляет акт в котором указываются недостатки, по причине которых товар не может быть принят (ненадлежащее качество, несоответствие ассортимента, количества и т.д.), если деньги за товар ранее были перечислены поставщику, оформляется их возврат.

Как учитывать продавцу НДС? Ведь при реализации он отразил сумму налога в книге продаж.

Налоговый кодекс содержит нормы, регулирующие данный вопрос. Так, согласно пятому пункту 171 статьи, в случае возврата товара, продавец, ранее начисленную к уплате, либо уплаченную сумму налога, принимает к вычету. В четвертом пункте 172 статьи Кодекса, говорится о том, что сумма налога в полном объеме принимается к вычету после того, как в учете отразили операции по возврату товара. Принять к вычету сумму НДС продавец сможет в течение одного года с момента возврата, на основании корректировочного счета-фактуры, который сам оформляет на стоимость возвращаемого товара.

Минфин, возможность вычета и порядок составления счетов-фактур ставит в зависимость к факту принятия покупателем товаров к учету.

Так, согласно разъяснениям финансового ведомства (см. письма от 02.03.2012 № 03-07-09/17 и от 27.02.2012 № 03-07-09/11) если товар был принят к учету покупателем, он выписывает счет-фактуру на возврат, если не принят – продавец составляет корректировочный счет-фактуру.

Однако, если в соответствии с нормами Гражданского законодательства, договор в такой ситуации признается недействительным, о каком счете-фактуре от покупателя может идти речь – неясно. По нашему мнению, при возврате товара по основаниям, указанным в Гражданском кодексе, когда сделка признается недействительной, следовательно факт реализации отсутствует, вследствие чего продавец вносит в свой учет исправления, а на сумму начисленного к уплате НДС выписывает корректировочный счет-фактуру.

Возврат некачественного товара покупателем на УСН

Если некачественный товар, либо товар, не соответствующий указанным в договоре поставки условиям, когда сделка признается недействительной, возвращает покупатель, применяющий специальный налоговый режим, продавец, в соответствии с положениями третьего пункта 168 статьи Налогового кодекса, оформляет корректировочный счет-фактуру, в порядке, установленном Постановлением правительства РФ №1137 от 26 декабря 2011 года. Счет-фактура выписывается в течение пяти дней, со дня оформления документов на возврат некачественного

Добавить комментарий

Комментарии

0 #4 Руслана 05.06.2013 02:18

Татьяна, все зависит от причины возврата. Если «подарки» являются для вас товаром, то есть были приобретены у ИП на УСН по договору купли-продажи, договору поставки, и возвращается не по причине «брака», то такой возврат считается реализацией и если ваша организация находится на общей системе, составляется обычный комплект документов: ТН+СФ, и облагается НДС.

0 #3 Татьяна 04.06.2013 01:48

Организация возвращает нереализованные новогодние подарки предпринимателю на УСН, будет ли являться возврат реализаций и облагаться НДС

+2 #2 Юлия Андреевна 02.05.2013 01:20

Здравствуйте, Андрей. По первому вопросу. Арендатор уплачивает сумму, указанную арендодателем в счете. При этом в платежном поручении в назначении платежа отмечается — без НДС. Также в расходы идет вся сумма аренды, в вашем случае 10 тыс. руб.

При этом к вычету НДС вы не можете поставить, поскольку арендодатель не является плательщиком данного налога и у вас нет суммы налога, который вы уплатили бы поставщику. Пример: стоимость аренды 10 тыс. руб. НДС в т.ч. 18% — 1525,42. В расходы принимаете сумму аренды без НДС — 8474,58 руб. А НДС — 1525,42 принимаете к вычету.

В вашем же случае, все 10 тыс. руб. идут в состав расходов.

По второму вопросу. Для организации на УСН нет никакой разницы, поставщик на ОСНО или на УСН. Если поставщик на общей системе, арендатор на упрощенке уплачивает аренду и в назначении платежа указывает сумму НДС в т.ч. В расходы принимает всю сумму, выделив отдельной строкой сумму НДС.

0 #1 Андрей 02.05.2013 00:01

Добрый день, я вот столкнулся с таким вопросом:

Если организация на общей системе налого облажения берет помещение в аренду у организации на УСНО, в размере например 10000р., Организация на УСНО выставляет счет без НДС, сколько должна заплатить организация при общей системе налого облажения.

И второй вопрос что делать если ситуация будет наоборот, организация при УСНО берет в аренду помещение у организации при общей.

Источник: paruscbp.ru

Как оформить возврат

Иногда клиенты возвращают товар. В таком случае, кассир оформляет возврат через кассу. Это нужно для порядка в учёте: так Эвотор учтёт возвращенный товар и деньги. Оформить возврат можно двумя способами: по чеку и без чека.

Возврат по чеку

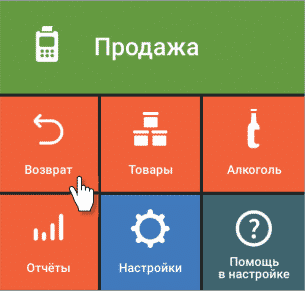

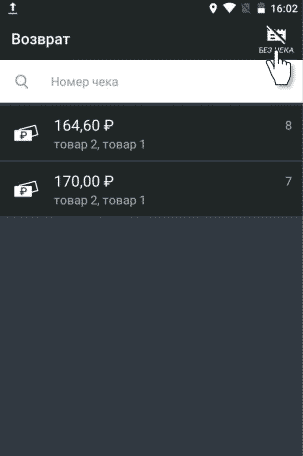

1. В главном меню смарт-терминала выберите «Возврат».

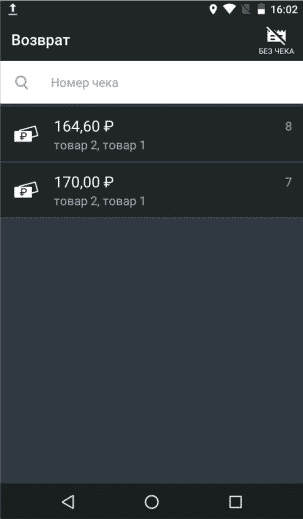

2. Найдите нужный чек. Для этого введите его номер или выберите из списка.

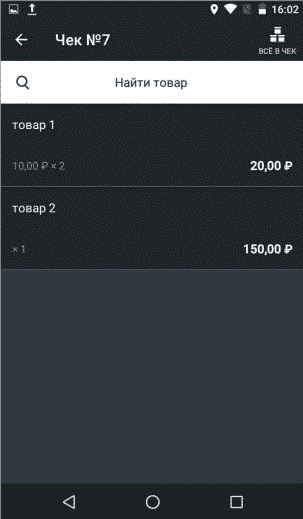

3. Укажите возвращаемый товар: отсканируйте его штрихкод или выберите из списка товаров в чеке.

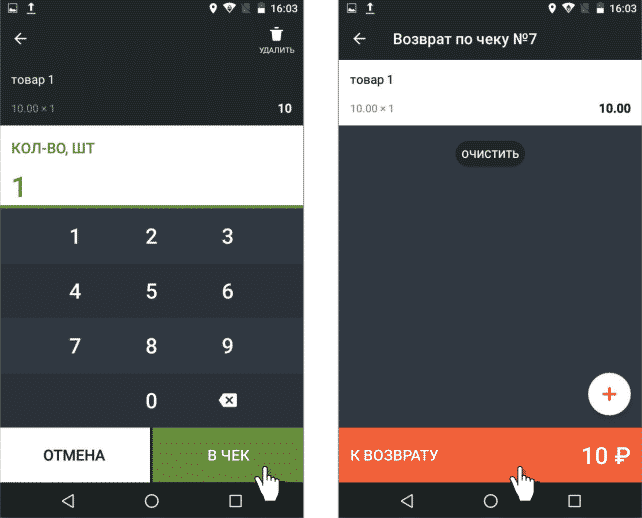

4. Укажите количество возвращаемого товара. Для этого нажмите на его название, затем — кнопку «В чек». Нажмите кнопку «К возврату» и проверьте корректность всех данных.

5. Если клиент оплачивал покупку наличными, выберите «Наличные». Отсчитайте нужную сумму и верните деньги.

Если клиент платил банковской картой, выберите «Банковская карта». Используйте подключённый к вашему Эвотору пинпад для возврата денег клиенту на карту. Эвотор распечатает чек — отдайте его покупателю. Деньги вернутся на его счет в течение 5 дней.

Возврат без чека

Пригодится в двух случаях: если клиент не сохранил чек или если клиент платил картой, а просит вернуть деньги наличными и наоборот.

1. В главном меню Эвотора выберите «Возврат».

2. Нажмите кнопку «Без чека» в правом верхнем углу экрана.

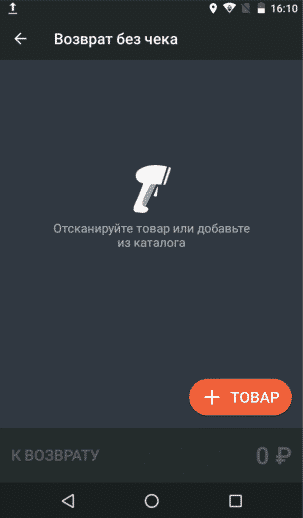

3. Укажите товары, которые возвращает клиент: отсканируйте штрихкод или выберите из базы товаров, нажав кнопку «+ Товар».

4. Нажмите кнопку «К возврату» и выберите способ возврата: наличными или на карту.

Если возвращаете наличные, укажите сумму, отсчитайте деньги и отдайте клиенту.

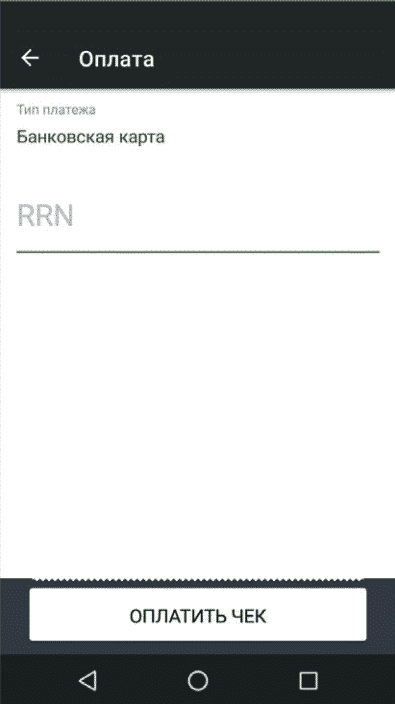

Если хотите перечислить деньги на банковскую карту клиента, выберите «Банковская карта» и введите код транзакции — RRN. Его можно найти на слип-чеке за покупку. Используйте подключённый к вашему Эвотору пинпад для возврата денег клиенту на карту. Эвотор распечатает чек — отдайте его покупателю. Деньги вернутся на его счет в течение 5 дней.

Готово! Деньги вернулись к клиенту, а товар появился в базе.

Источник: evotor.ru