Как в 2023 году заполнять платежное поручение на уплату страховых взносов в ФНС? Какое назначение платежа указать? Какой КБК вносить в платежку, чтобы налоговики “приняли” платеж?

Нужно ли вообще после 01.01.2023 года формировать платежку на перечисление страховых взносов или достаточно отправить денежные средства на единый налоговый счет, а налоговики сами зачтут деньги в счет уплаты взносов? Как правильно сформировать платежное поручение на уплату страховых взносов “на травматизм” в Социальный фонд России? Ответы на эти и другие вопросы вы найдете в данном материале, а также сможете ознакомиться с образцами платежных поручений на перечисление в бюджет страховых взносов.

Страховые взносы в ФНС с 2023 года

Для начала напомним об изменениях в законодательства о страховых вносах с 1 января 2023 года. Эти новшества прямо повлияли на порядок заполнения платежных поручений по страховым взносам.

Страховые взносы «на травматизм» в Социальный фонд

Обратите внимание: со взносами «травматизм» – отдельная история. Взносы на случай травматизма в единый тариф не входят. Поэтому их нужно считать по тарифу в зависимости от класса риска деятельности работодателя. Более того, этот вид взносов нужно платить не в ФНС, а в новый Социальный фонд России. На единый налоговый счет страховые взносы “по травматизму” не отправляют.

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ru

Иначе они просто не будет зачтены.

Кроме того, у взносов «на травматизм» иной срок уплаты. По общему правилу срок уплаты взносов за текущий месяц – не позднее 15-го числа следующего месяца. Если 15-е число приходится на выходной или праздничный день, то последний срок уплаты переносится на следующий за ним рабочий день.

Сроки уплаты страховых взносов в 2023 году (по месяцам)

Для вашего удобства предлагаем единую таблицу со всеми сроками перечисления всех видов взносов в ФНС и Социальный фонд России в 2023 году.

Таблица. Сроки уплаты страховых взносов-2023

| Вид страховых взносов | За какой период уплачивается | Cрок уплаты |

| Взносы с выплат работникам/иным физлицам на ОПС, на ОМС и на ВНиМ | За декабрь 2022 г. | 30.01.2023 (28 января – суббота) |

| За январь 2023 г. | 28.02.2023 | |

| За февраль 2023 г. | 28.03.2023 | |

| За март 2023 г. | 28.04.2023 | |

| За апрель 2023 г. | 29.05.2023 (28 мая – воскресенье) | |

| За май 2023 г. | 28.06.2023 | |

| За июнь 2023 г. | 28.07.2023 | |

| За июль 2023 г. | 28.08.2023 | |

| За август 2023 г. | 28.09.2023 | |

| За сентябрь 2023 г. | 30.10.2023 (28 октября – суббота) | |

| За октябрь 2023 г. | 28.11.2023 | |

| За ноябрь 2023 г. | 28.12.2023 | |

| За декабрь 2023 г. | 29.01.2024 (28 января – воскресенье) | |

| Взносы на травматизм | За декабрь 2022 г. | 16.01.2023 (15 января – воскресенье) |

| За январь 2023 г. | 15.02.2023 | |

| За февраль 2023 г. | 15.03.2023 | |

| За март 2023 г. | 17.04.2023 (15 апреля – суббота) | |

| За апрель 2023 г. | 15.05.2023 | |

| За май 2023 г. | 15.06.2023 | |

| За июнь 2023 г. | 17.07.2023 (15 июля – суббота) | |

| За июль 2023 г. | 15.08.2023 | |

| За август 2023 г. | 15.09.2023 | |

| За сентябрь 2023 г. | 16.10.2023 (15 октября – воскресенье) | |

| За октябрь 2023 г. | 15.11.2023 | |

| За ноябрь 2023 г. | 15.12.2023 | |

| За декабрь 2023 г. | 15.01.2024 |

Таким образом, можно сделать несколько основных выводов, касающихся страховых взносов, которые напрямую влияют на формирование платежных поручений по страховым взносам в 2023 году:

Страховые взносы ИП в 2023 году. Сколько и как платить.

- Страховые взносы в ФНС с 01.01.2023 нужно перечислять единым налоговым платежом. Для этого формируется специальное платежное поручение.

- В ФНС нужно передавать уведомление о перечисленной сумме взносов в составе ЕНП (единого налогового платежа), чтобы налоговики поняли, какую сумму нужно учесть в бюджете в качестве страховых взносов.

- Страховые взносы «на травматизм» – нужно платить в Социальный фонд России отдельными платежными поручениями.

О том как составлять платежки по взносам в 2023 году – поговорим далее на примерах.

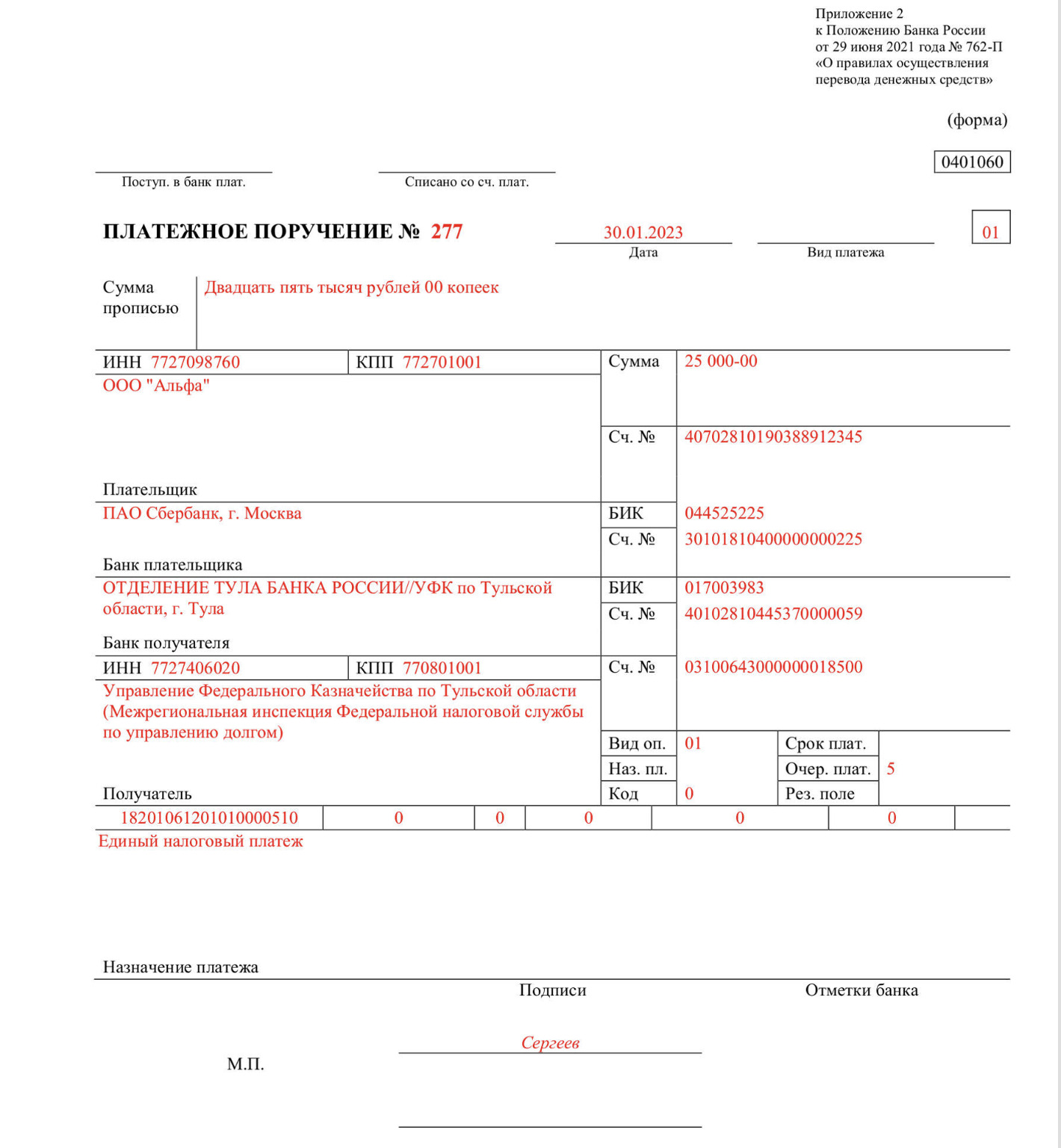

Платежное поручение на уплату страховых взносов в ФНС (в составе ЕНП)

Предположим, что организация платит страховые взносы в ФНС в составе единого налогового платежа. Тогда платежка будет выглядеть точно также, как и по любому другому налогу (входящему в ЕНП). Ничего именно про страховые взносы в такой платежке указывать не нужно. В назначении платежа отмечаем – «Единый налоговый платеж». И отправляем всю сумму на специальный КБК ЕНП – 18201061201010000510.

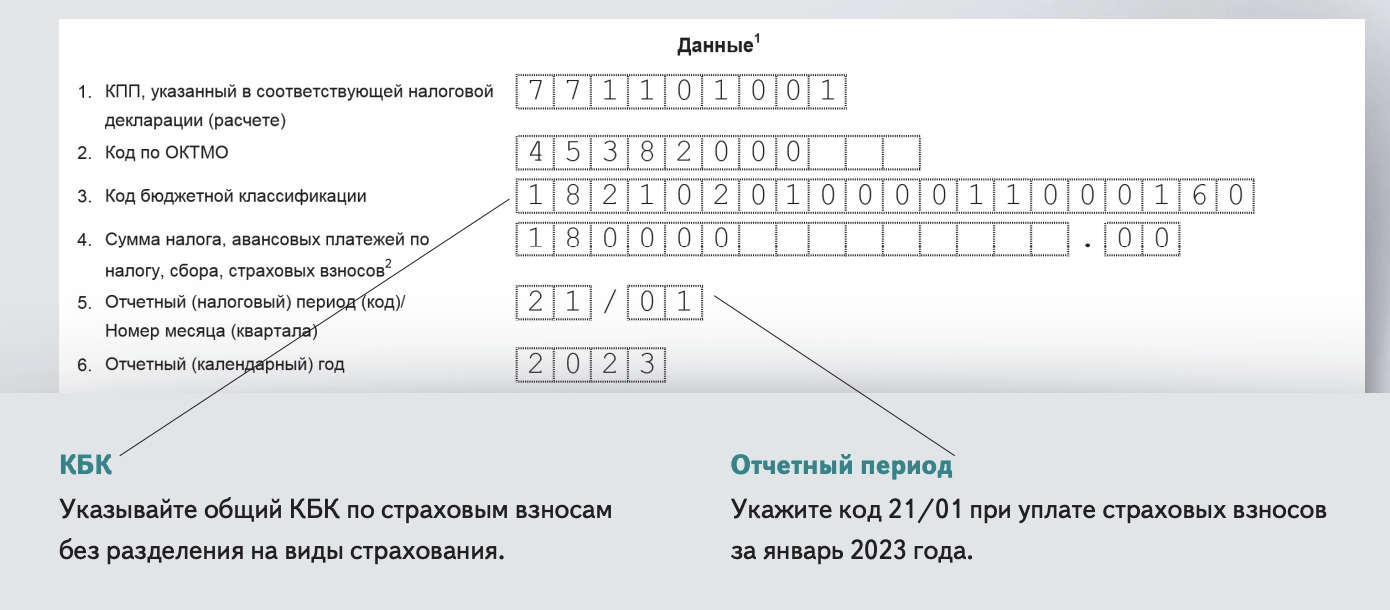

Уведомление по страховым взносам (в составе ЕНП)

Но как налоговики поймут, что вы исполнили обязанность именно по уплате страховых взносов? Для этого нужно заполнить и передать в ФНС еще один документ – уведомление.

Предположим, что мы платим страховые взносы за январь 2023 года. Их лучше перечислить не позднее 27 февраля 2023 года, поскольку 25-е число выпадает на субботу. Не позднее этой даты также нужно направить в ФНС ИФНС уведомление. Кстати, делить взносы по видам в уведомлении больше не надо, теперь одни “единые”.

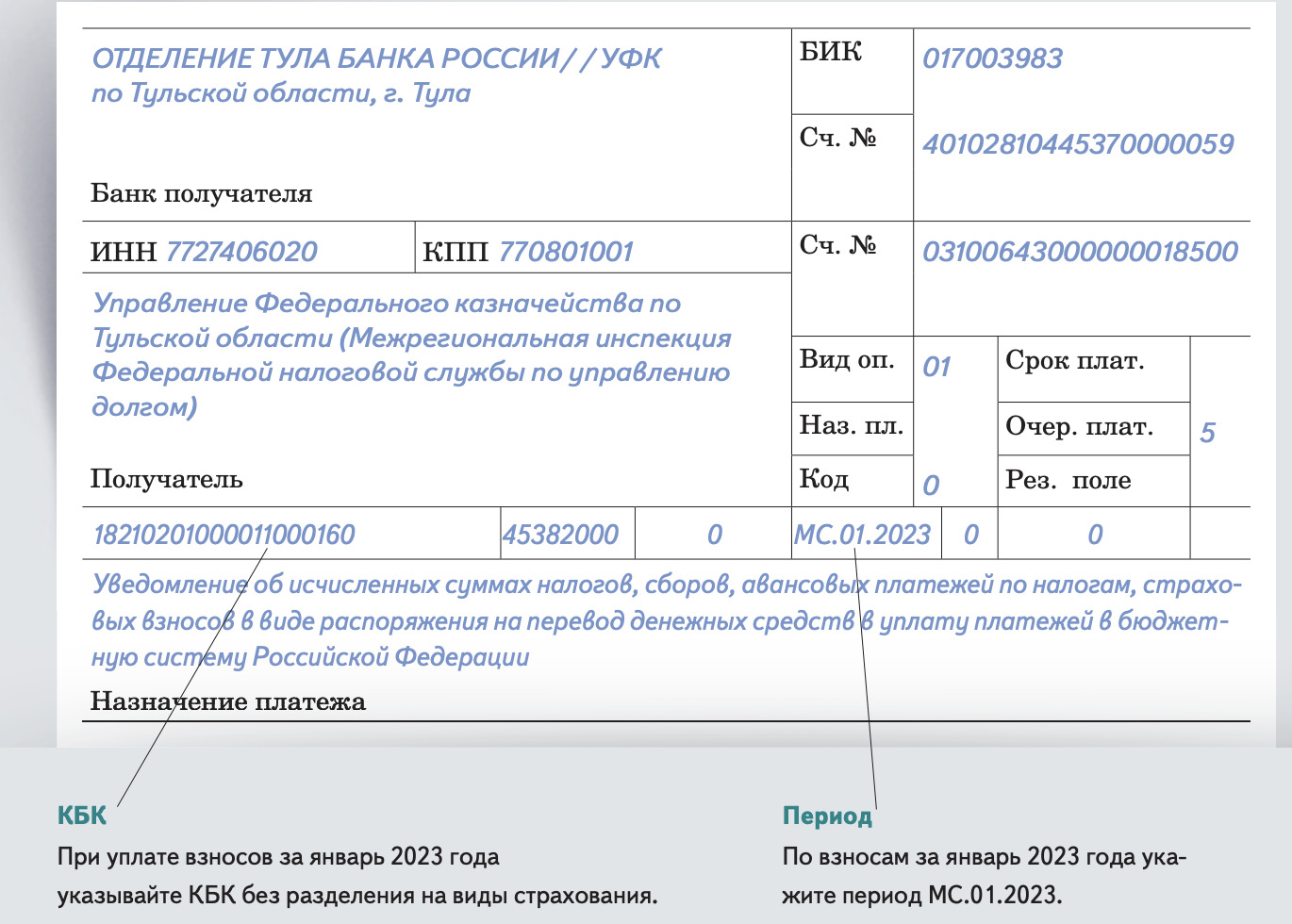

Платежка по страховым взносам вместо уведомления

Не хотите заполнять уведомление по ЕНП по страховым взносам в 2023 году? Это возможно, поскольку 2023 год – это переходный период. В 2023 году платежное поручение на уплату страховых взносов можно заполнить таким образом, чтобы не потребовалось дополнительно представлять в ФНС уведомление об исчисленных суммах страховых взносов. То есть, по сути, привычная всем платежка по страховым взносам в 2023 году может заменить “новое” уведомление.

Если такой вариант вам подходит, то в такой платежке следует указать КБК, который укажет, что вы заплатили именно страховые взносы – 18210201000011000160 (без разделения на виды страхования). Однако в назначении платежа не нужно писать, что это платеж по страховым взносам. Нужно написать, что это платежка направлена в банк взамен уведомления.

А как быть со страховыми взносами за декабрь 2022 года?

Страховые взносы за декабрь 2022 года нужно перечислить не позднее 30 января 2022 года (понедельник). Если вы перечисляете взносы на КБК единого налогового платежа, подавать уведомления по взносам за декабрь не нужно. Налоговики узнают о начислениях из РСВ, который сдается не позднее 25 января. Это значит, что платить взносы заранее, с учетом срока для уведомлений, не обязательно.

Можете перечислить деньги по общему правилу — не позднее 30 января. Делить взносы по видам больше не надо. Просто отправьте платежным поручением страховые взносы как единый налоговый платеж.

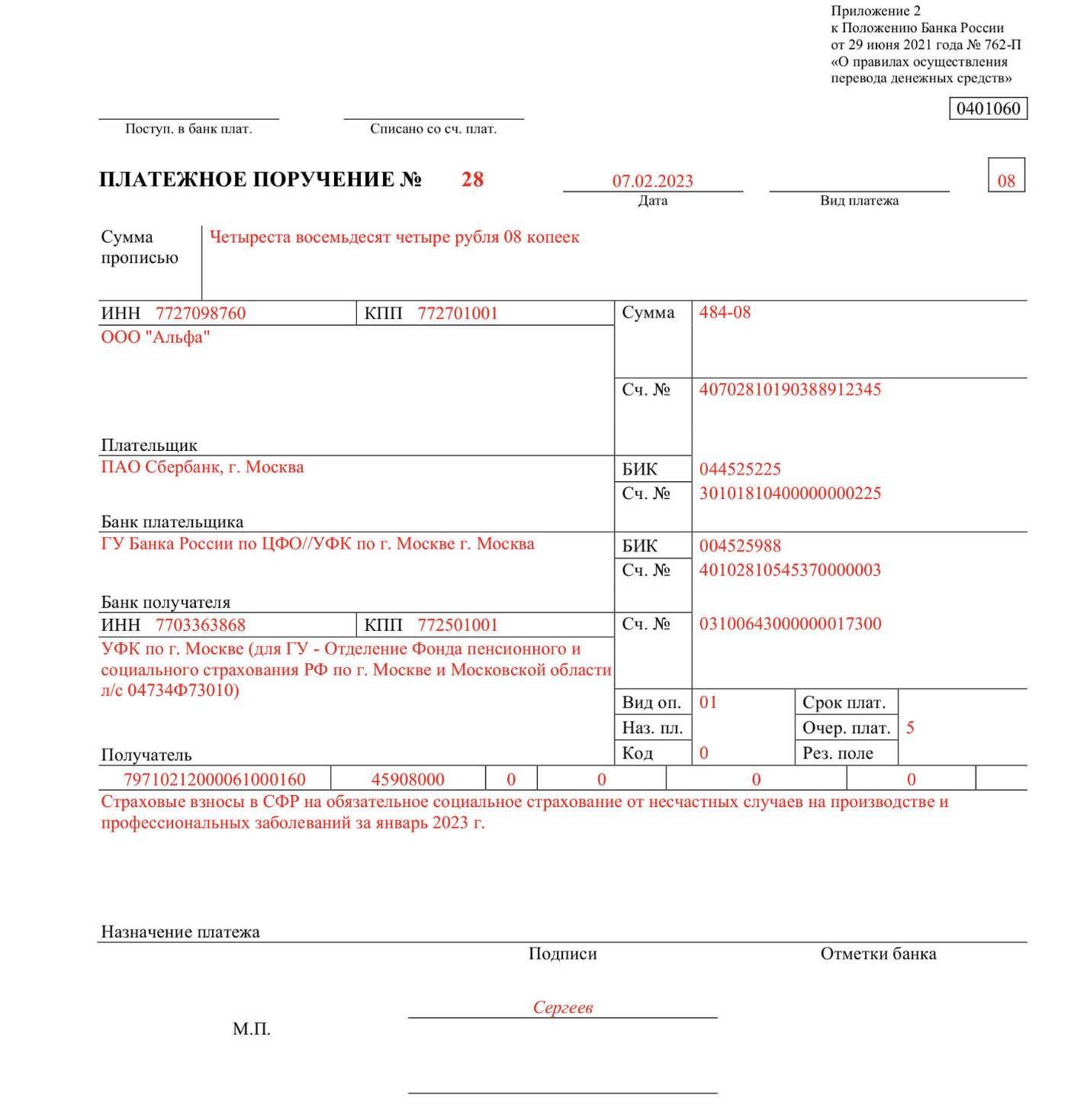

Платежное поручение по страховым взносам в Социальный фонд

Про эту платежку – разговор отдельный. При заполнении платежного поручения на перечисление взносов на травматизм в 2023 году в поле 101 укажите код статуса плательщика «08». В поле 8 — наименование организации или обособленного подразделения, которое само платит взносы за работников. В поле 60 — ИНН организации, в поле 102 — ИНН организации или обособленного подразделения.

Получатель платежа — отделение Социального фонда по месту регистрации организации или по местонахождению обособленного подразделения с расчетным счетом, если подразделение начисляет и выплачивает вознаграждения физлицам. Данные этого отделения Соцфонда укажите в поле 16 после сокращенного наименования УФК в полях 61 и 103. Также см. “Как узнать реквизиты своего Социального фонда“.

В поле 104 отразите КБК — 797 1 02 12000 06 1000 160. В поле 105 — код ОКТМО, где находится организация или обособленное подразделение, которое само платит взносы. В поле 107, поле 108 и поле 109 укажите «0». В поле 24 «Назначение платежа» пропишите текстом, какой платеж перечисляете в бюджет, укажите регистрационный номер в Соцфонде. Например: «Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за январь 2023 года».

Новый сервис ФНС

С марта 2023 года досрочно оплатить фиксированные страховые взносы без подачи заявлений или авансовые платежи без уведомлений можно через сервис «Уплата налогов и пошлин». Здесь появились новые жизненные ситуации: «Уплата фиксированных страховых взносов» и «Уплата авансов вместо подачи уведомления».

Суть в том, что после обновления сервиса можно безошибочно уплатить фиксированные взносы досрочно для уменьшения налога по УСН или патентной системе (ПСН) в периоде перечисления платежа, начиная с 1 квартала 2023 года. Сервис сам заполнит нужные платежные реквизиты.

Важно, чтобы к моменту наступления срока уплаты страховых взносов сальдо ЕНС было положительным.

Также с помощью обновленного сервиса можно внести очередной авансовый платеж, не подавая уведомление о его начислении: это предусмотренная законодательством возможность заплатить в 2023 году аванс «как раньше», не заполняя и не направляя больше никаких документов в налоговые органы. Сервис и автоматизированная система ФНС примут платеж, на его основе сформируют начисления и направят суммы в нужный бюджет.

То есть не совсем новый способ, а сервис для формирования платежек со статусом 02 вместо уведомления (с КБК не ЕНП, а конкретного налога, взноса).

Источник: buhguru.com

Как оплатить фомс для ип в 2021 через сбербанк онлайн

Как оплатить фиксированные платежи ИП за себя через личный кабинет Сбербанк бизнес онлайн

Все индивидуальные предприниматели не зависимо от того есть ли у них наемные работники или нет, велась ли деятельность за отчетный период или нет, должны оплатить фиксированные платежи ИП за себя. Срок уплаты фиксированной части – до 31 декабря, а 1% с превышения дохода в 300 тыс. рублей не позднее 1 июля последующего года.

Если вы открыли расчетный счет в Сбербанке, то одной из предоставляемых бесплатных услуг является открытие личного кабинета на сайте сбербанк. При этом для у Сбербанка совершенно разные личные кабинеты для физического лица и для юридических лиц (а также ИП). Рассмотрим как правильно произвести оплату по шагам.

Оплата налогов ИП через Сбербанк Онлайн

Многие задаются вопросом, а получится ли это сделать? Ведь Сбербанк Онлайн привязывают к личной карточке. Как же тогда может ИП осуществлять оплату налогов с нее? Разве он не должен делать платежи с собственного расчетного счета?

Однако важно, чтобы карта была оформлена на того, кто зарегистрирован в качестве индивидуального предпринимателя. Вывод очевиден: оплата налогов ИП через Сбербанк Онлайн – вполне реальная процедура. Как же она осуществляется?

Как оплатить фиксированные страховые взносы предпринимателя за себя в 2021 году

- Для ИП, соответственно выбираем «09 – Индивидуальный предприниматель».

- Далее выбираем в качестве основания платежа – «ТП – платежи текущего года», так как взносы – это годовой платеж.

- В качестве налогового периода необходимо выбрать «Год» и указать тот, год, который необходим. Для 2021 года – выбираем 2021.

- В графе сумма платежа необходимо указать сумму, которую вы собираетесь оплатить. Например, 5000 рублей.

- Важным моментом в 2021 году стало то, что с января месяца администрирование страховых взносов было передано налоговой инспекции. В связи с чем оплата производиться в ФНС. Также налоговая будет осуществлять и проведение проверок.

- С 2021 года фиксированная часть взносов не зависит от МРОТ.

- Изменен срок уплаты 1%.

- С 2021 года размер платежей увеличился.

Как оплатить фиксированные платежи ИП в 2021 году за себя: в какие сроки, КБК для перечисления

Затем необходимо ввести реквизиты получателя взносов. Их можно взять на сайте налоговой https://service.nalog.ru/addrno.do , либо получить в ФНС. Для удобства реквизиты можно сохранить в качестве шаблона, и дальнейшие платежи делать при помощи его.

Рекомендуем прочесть: Госпошлина За Форму 14001 В 2021

Из-за постановки или снятия с учета рассмотренные выше размеры предприниматель имеет право пересчитать с учетом фактически отработанного им периода времени в году. Пересматривать сумму взносов необходимо пропорционально отработанному в году времени.

Как оплатить фомс для ип в 2021 через сбербанк онлайн

Пени за несвоевременную уплату взносов рассчитываются за каждый день просрочки исходя из 1/300 ставки рефинансирования ЦБ РФ. Пени начисляются за каждый день просрочки по день уплаты (взыскания) включительно.

Для того, чтобы узнать реквизиты на оплату страховых взносов в ПФР и ФФОМС, воспользуйтесь сервисом ПФР по формированию платёжных документов. Ниже представлена пошаговая инструкция по формированию квитанции на оплату страховых взносов в ПФР и ФФОМС через сервис ПФР по формированию платёжных документов, где можно получить реквизиты для оплаты страховых взносов в ПФР и ФФОМС в Вашем регионе.

Фиксированные страховые взносы ИП «за себя» в 2021 году: размеры и уплата

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2021 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Какая сумма взносов в 2021 году, если доход индивидуального предпринимателя менее 300 000 рублей? Нужно ли платить взнос, если ИП не ведет бизнес и не имеет оборотов по расчетному счету?

Как получить освобождение от уплаты страховых взносов в 2021 году? Какие КБК использовать в 2021 году для уплаты? Ответим на вопросы.

За часть января 2021 года нужно посчитать пропорционально количеству дней, в течение которых ИП был предпринимателем. Всего в январе 2021 года 31 день, а ИП зарегистрировался 15 числа, то есть был предпринимателем 17 дней в месяце (31 дн. – 14 дн.). Поэтому сумма за январь составит:

Как заполнить квитанции на обязательные страховые взносы ИП — за себя — в 2021 году

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2021 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто “зависнуть” в недрах банка. Такое бывает. Оплатите, как минимум, за 10 дней до истечения срока.

Как оплатить фомс для ип в 2021 через сбербанк онлайн

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2021 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Рекомендуем прочесть: Пенсионер инвалид 3 группы какие льготы полагаются в 2021 году

Это не самый простой и быстрый способ, мы советуем все же воспользоваться удобствами автоматического заполнения всех нужных для уплаты налога данных по штрихкоду, индексу документа или QR-коду, подробно описанных в это пошаговой инструкции.

Шаг 3. Подтверждение перевода После того, как все данные будут заполнены, нажмите кнопку Продолжить, и приложение сформирует информацию для оплаты налога.

Заполняем платежки по страховым взносам

С 2021 г. введена в действие глава 34 НК РФ «Страховые взносы». Как следствие, произошли изменения в отчетности и остальных связанных нормативных документах, которые регулируют эту область. Например, введен Приказ Минфина № 132н от 08.06.2021 в части применения КБК.

Шаг 8. В документах на оплату по требованию контролирующих органов в полях 108 и 109 (номер и дата документа) дублируются сведения реквизита документа, на основании которого совершаете перечисление. Это может быть требование об уплате налога, арбитражные решения и т. д.

Как оплатить страховые взносы ип через сбербанк онлайн 2021

Как оплатить фиксированные страховые взносы предпринимателя за себя в году? Как оплатить обязательные взносы ИП: Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты. Фиксированный платеж ИП Взносы на случай временной нетрудоспособности и в связи с материнством он платить не обязан, но может делать это добровольно.

Что такое фиксированный платеж? В г. Срок уплаты фиксированного платежа за г. Доходами считаются: Чтобы посчитать его, сложите показатели строк разд. Фиксированные платежи учитываются в их составе. Дополнительный взнос ограничен максимальной величиной.

Фиксированный платеж ИП-2021

Если годовой доход ИП превысит 300000 руб., то предприниматель должен перечислить в бюджет, помимо фиксированного взноса на ОПС, взнос на обязательное пенсионное страхование в размере 1% от суммы дохода, превышающей 300 тыс. руб.

При этом Налоговым кодексом установлена максимальная сумма взносов на ОПС за себя (фиксированный взнос + 1%-ый взнос), которую ИП должен перечислить за год (пп. 1 п. 1 ст. 430 НК РФ (в ред., действ. с 01.01.2021)). Так, общая сумма взносов на ОПС за себя не может превышать восьмикратного фиксированного размера страховых взносов, установленного на определенный год.

То есть максимальный размер взносов на ОПС, который должен уплатить ИП за 2021 год, составляет 212360 руб. (26545 руб. х 8), а максимальный размер 1%-ного взноса – 185815 руб. (212360 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2021 год) – 26545 руб. (фиксированный взнос на ОПС за 2021 год)).

Как быстро оплатить налоги ИП через систему Сбербанк Онлайн

Если вы хоть раз оплачивали коммунальные платежи или иные услуги посредством данного сервиса, то для вас не составит труда оплатить и налоги. Пользование сервисом доступно всем, у кого имеется карта Cбербанка.

Этот вопрос задавал себе и я. Ведь если Сбербанк Онлайн привязан к личной карте, то разве может ИП оплачивать с неё налоги? Разве не обязан он осуществлять платежи со своего расчётного счёта, если он у него имеется?

Рекомендуем прочесть: Ндфл Продажа Недвижимости С 2021 Года

Оплата обязательных налогов за ИП через чку сбербанка

Согласно подпункту 7 пункта 1 статьи 346.16 Налогового кодекса РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы: расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации.

Я ИП и имею право не открывать расчетный счет в банке, но мне удобно оплачивать обязат. налоги удаленно через интернет с помощью карточки физ. лица, что в принципе я и сделал оплатив налоги за первый квартал в ПФР и ФОМС. К сведению, указанная карточка физ.лица более не участвует в моей предпринимательской деятельности, только уплата налогов за ИП на УСН доход/расход 15%.

Страховые взносы ИП

С 2021 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2021, 2021 и 2021 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей.

Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированный платёж в Пенсионный фонд в 2021 году для ИП

- ЕНВД. Расчёт делается из суммы вменённого дохода, являющейся базой для уплаты налога, а не из общей суммы выручки. Годовую сумму удобно взять и сложить вместе из отчётности по Единому налогу в ФНС (ст. 346.29 НК).

- Патентная система. Потенциально вероятный доход, на который оформляется патент, является базой и для расчёта 1%-го взноса (статья 346 НК). Размер выручки также не учитывается.

- Совмещение режимов. Для подсчёта облагаемой взносом базы, следует сложить вместе облагаемые суммы или доходы по всем используемым режимам.

- Общая система. Предприниматели, находящиеся на этом налогообложении и платящие 13% НДФЛ, платят 1%-й взнос с базы доходов за вычетом расходов. Это решение было вынесено Конституционным судом России (принято постановление от 30.11.2021 № 27-П) и не может быть обжаловано.

С 1 января применяется новый порядок исчисления и уплаты сборов, потому что фиксированный платёж в Пенсионный фонд в 2021 году для ИП теперь не будет зависеть от МРОТ (а эти изменения вызваны в первую очередь ростом минимальной зарплаты). С подачи президента Государственная Дума стремится снизить размеры выплат, введя фиксированную сумму отчислений. Это касается только платежей на себя, для сотрудников всё остаётся по-прежнему. Оплату взносов следует теперь производить в ФНС. Контроль над исполнением обязательств по начислению и уплате возложено на Федеральное налоговое управление, а все статьи, эти вопросы регулирующие, содержатся отныне в Налоговом кодексе.

Источник: nl-consalting.ru