Пониженные тарифы страховых взносов по-прежнему предусмотрены для некоторых групп страхователей, хотя система взимания взносов претерпела изменения с 2023 года. Кто и какой пониженный тариф страховых взносов может применять в 2023 году? Есть ли особенности перехода на уплату пониженных страховых взносов? На эти и другие важные вопросы отвечаем в этой статье.

Изменения в уплате страховых взносов с 2023 года

Чтобы было понятнее, о чем дальше пойдет разговор, посмотрим, что именно поменялось в расчете страховых взносов с 01.01.2023. Пока говорим о взносах, уплата которых находится в ведении ФНС (о «несчастных» взносах поговорим далее).

Отдельные тарифы для исчисления взносов на ОПС, ОМС и ВНиМ

Единый тариф, применяемый ко всем облагаемым взносами суммам, без разделения на ОПС, ОМС и ВНиМ

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Выплаты по трудовым договорам облагались взносами на ОПС, ОМС и ВНиМ.

Выплаты по договорам ГПХ облагались взносам на ОПС и ОМС

Как ИП перейти с УСН на НПД и не платить фиксированные взносы

Выплаты по трудовым договорам и договорам ГПХ облагаются взносами по единому тарифу, в который входят ОПС, ОМС и ВНиМ.

Таким образом, физлица-исполнители по договорам ГПХ стали застрахованными по ВНиМ

Предельная величина базы для исчисления взносов (далее — ПВБИ)

Разделялась на базу для взносов на ОПС и на ОМС

База, как и тариф, стала единой. На 2023 год она установлена в размере 1 917 000 руб.

Величина ПВБИ учитывается при расчете взносов по некоторым пониженным тарифам

Возможность понижения тарифа

Пониженные тарифы были установлены для некоторых групп страхователей в привязке к виду страхования — ОПС, ОМС или ВНиМ

Установлена система единых пониженных тарифов, применяемых ко всем облагаемым выплатам

Изменения в НК РФ внесены Федеральным законом от 14.07.2022 N 239-ФЗ и вступили в силу 1 января 2023 года.

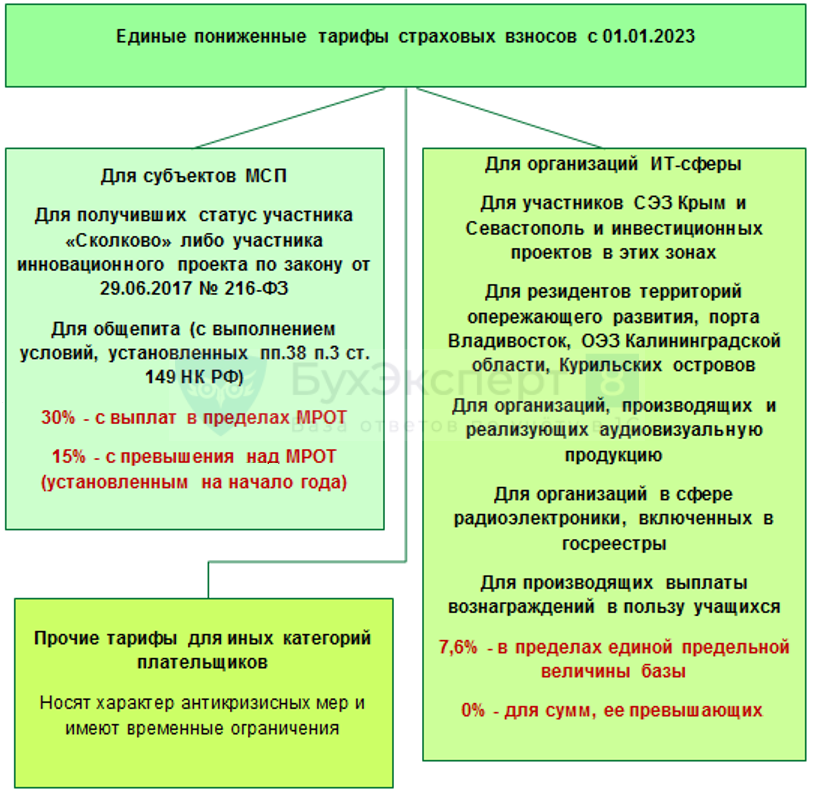

Как понизили страховые взносы с 2023 года

С 2023 года действует новая система понижающих тарифов для взносов, которые надо считать, опираясь на единый тариф. По сути, законодатели собрали существовавшие до 2023 года и вносимые в НПА в разное время льготы по взносам и структурировали их в укрупненные группы, которым затем присвоили наиболее подходящий тариф. Так, чтобы переход на систему с единым тарифом сильно не поменял нагрузку по страховым взносам, которую вошедшие в группу льготники несли до 2023 года.

Поговорим о некоторых из представленных тарифов подробнее.

Пониженный тариф страховых взносов для МСП

Тариф зафиксирован в пп. 17 п. 1 ст. 427 НК РФ. Условия его применения в 2023 году сильно не поменялись. По-прежнему отнесение к МСП определяется по наличию компании или ИП в реестре МСП.

Аналогично предыдущим годам принадлежность к МСП обязывает применять специальный тариф для МСП. Отказаться от него и перейти, например, на общий нельзя (Письма Минфина от 17.05.2018 N 03-03-06/1/33239, от 03.06.2021 N 03-15-05/43471 — изложенные в них основания действительны в периодах 2023 года и далее).

МРОТ для расчета платежей по тарифу в любом случае берется тот, который установлен на федеральном уровне на первое число года. Изменения величины МРОТ в течение года на расчет влиять не должны. Так, на 01.01.2023 МРОТ установлен в размере 16 242 руб., и именно эту величину следует ежемесячно облагать взносами по ставке 30% весь год. Все, что пойдет сверху, — 15% пониженного тарифа для МСП.

Применять пониженный тариф страховых взносов для МСП нужно ко всем выплатам физлицам — как по трудовым договорам, так и по ГПД.

Страховые взносы для общепита с 2023 года

Применять ставку 15% для начисления взносов на выплаты сверх МРОТ могут и страхователи, работающие в сфере общепита. Однако им, определяя тариф для применения, в отличие от МСП, нужно учесть дополнительные условия, приведенные в пп. 38 п. 3 ст. 149 НК РФ. Напомним основные моменты на 2023 год.

Чтобы признаваться общепитом, услуги по продаже блюд и полуфабрикатов (и сопутствующие услуги) должны оказываться:

- через специализированные объекты (кафе, рестораны, закусочные и т. п.);

- вне специализированных объектов по месту, определенному заказчиком (с выездным обслуживанием).

Нельзя считать общепитом (и, соответственно, считать взносы по пониженному тарифу) случаи, в которых:

- продукция, вроде бы подходящая под общепит, продается в отделах кулинарии юрлиц или ИП в розничной торговле;

- компания или ИП, рассматривающие понижение тарифа по взносам, ведут только заготовочную и подобную деятельность для других компаний (ИП), оказывающих услуги общепита.

Кроме этого, у «общепитовцев» есть условия по доходам:

- чтобы иметь возможность применять спецтариф в текущем году, совокупный доход за предыдущий календарный год не должен быть больше 2 млрд руб.;

- доход от общепита в общем объеме доходов должен составлять не менее 70%.

Если право на тариф есть, то применяют его по аналогии с МСП.

Пониженные страховые взносы для ИТ

Для сферы ИТ в 2023 году предусмотрели один из самых выгодных тарифов по взносам. В пределах ПВБИ нужно платить 7,6%, а сверх ПВБИ — вообще ничего. Но, разумеется, без специальных условий для применения не обошлось.

Чтобы использовать тариф 7,6%, ИТ-компания должна одновременно соответствовать двум критериям (п. 3, 5 ст. 427 НК РФ):

- иметь подтверждение ИТ-госаккредитации компании или свидетельство резидента технико-внедренческой или промышленно-производственной особой экономической зоны (ОЭЗ);

- доход от ИТ по итогам отчетного (расчетного) периода должен составлять 70% и более от всех доходов.

Что относится к деятельности, поступления от которой дают право на этот вид тарифа, перечислено в п. 5 ст. 427 НК РФ. Список достаточно обширный, поэтому в рамках данной статьи мы не будем его приводить.

Пониженные тарифы взносов для сферы радиоэлектроники

Ставку взносов такую же, как для ИТ (только 7,6% в пределах ПВБИ) могут применять и страхователи, работающие в радиоэлектронной промышленности (пп. 18 п. 2 ст. 427 НК РФ). Логика, по которой становится доступным этот спецтариф, тоже очень похожа. Чтобы иметь право на пониженные взносы, компания должна выполнить два обязательных условия:

- числиться в реестре юрлиц, относящихся к радиоэлектронной промышленности (по нормам Постановления Правительства от 31.12.2020 N 2392);

- поступления от сбыта радиотехнической продукции и оплаты услуг в этой сфере (например, по проектированию и разработке компонентной базы, передаче исключительных прав и др.) должны давать 70% и более всех поступлений от продаж.

Перечень радиоэлектроники, при продажах которой возникает доход, дающий право на снижение тарифа, утвержден Постановлением Правительства от 22.07.2022 N 1310. При определении права на пониженную ставку взносов следует руководствоваться этим НПА.

Пониженный единый тариф при выплатах в пользу учащихся

Изменения с 01.01.2023 затронули некоторые положения НК РФ, касающиеся освобождения от страховых взносов ряда выплат. В том числе утратил силу пп. 1 п. 3 ст. 422 НК РФ, по положениям которого в базу по взносам на ОПС не входили выплаты учащимся, работающим в студотрядах. С 2023 года такие выплаты облагаются страховыми взносами, но по льготному тарифу — 7,6% в пределах ПВБИ.

Чтобы применить тариф, нужно отвечать прежним условиям освобождения до 2023 года (теперь они зафиксированы в пп. 20 п. 1 ст. 427 НК РФ):

- работающий студент учится очно в организациях проф- и высшего образования;

- студотряд указан в федеральном или региональном реестре молодежных объединений, которым оказывается господдержка;

- с работающим студентом заключен договор трудовой или ГПХ на выполнение работ или оказание услуг.

Специальные пониженные тарифы страховых взносов

Рассмотрим несколько сниженных тарифов, которые можно отнести к специальным.

Общей почти для всех особенностью является ограниченный срок действия — в определенные годы. Также могут применяться особые ставки тарифа.

Так, для компаний и ИП на АУСН (автоматизированной упрощенке) с 01.01.2023 установлен единый тариф страховых взносов 0,0%.

На период 2023-2024 годов установлен единый пониженный тариф 7,6% до ПВБИ для:

- НКО (кроме государственных и муниципальных учреждений) на УСН, которые работают в сферах соцобслуживания, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового непрофессионального спорта;

- благотворительных организаций на УСН.

На период с 2023 по 2027 год уменьшен до 0,0% тариф для взносов с вознаграждений экипажам судов за исполнение ими трудовых обязанностей (п. 2.3 ст. 427 НК РФ). Для применения тарифа есть условия: например, регистрация судна в Российском международном реестре судов или наличие у страхователя статуса участника специального административного района по Федеральному закону от 03.08.2018 N 291-ФЗ.

Особенности приобретения и потери права на единый пониженный тариф взносов в 2023 году

Из редакции НК РФ, действующей в 2023 году, исключен ряд положений, включенных на период 2020-2022 годов.

Так, например, для ИТ-компаний исключены условия о численности сотрудников и разные требования для вновь созданных и уже действующих компаний. Таким образом, условия применения пониженного тарифа стали более унифицированы.

Считать взносы по пониженному тарифу нужно начинать с месяца, в котором оказались выполнены все необходимы условия для такого типа страхователя и вида деятельности. Например, если компания, занятая в радиоэлектронике, оформила внесение в спецреестр в сентябре, а доход за 9 месяцев на 70% (и более) получен от деятельности в сфере радиоэлектроники, то компания начинает применять пониженный тариф с сентября (Письмо Минфина от 19.01.2023 N 03-03-06/1/3397).

Прекратить расчеты по сниженному тарифу придется, если хотя бы одно из обязательных для него условий перестанет выполняться. Моментом прекращения действия тарифа нужно считать первый день расчетного периода по взносам — то есть первый день месяца, в котором произошло изменение условий, дающих право на понижение.

Например, если компания по итогам 2022 года превысила показатели, в соответствии с которыми ее можно отнести к субъектам МСП, то 10 июля 2023 года ФНС должна удалить ее из реестра. Соответственно, обязанность по применению пониженных тарифов страховых взносов у компании аннулируется с 1 июля 2023 года.

Возможно ли понижение тарифа по взносам «на травматизм» в 2023 году

С 01.01.2023 взносы «на травматизм» находятся в ведении нового объединенного фонда СФР (в него вошли ПФР и ФСС). В связи с этим были внесены изменения в законодательство, касающееся этих взносов.

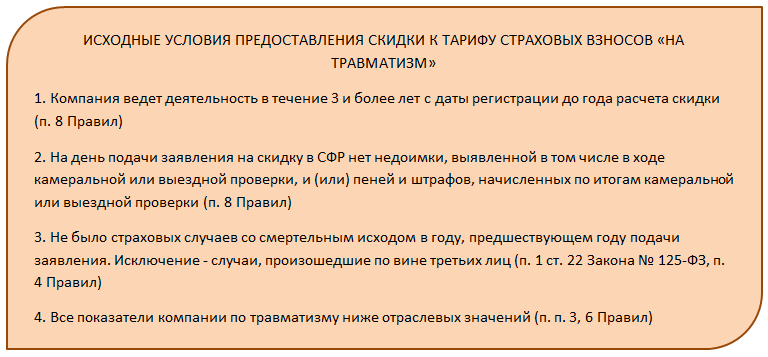

Однако ответ на вопрос «Есть ли скидки к тарифу на травматизм в 2023 году?» по-прежнему остается положительным (пп. 1 п. 1 ст. 18 Федерального закона от 24.07.1998 N 125-ФЗ). Возможность при определенных условиях получить скидку к тарифу сохранилась, устанавливается она заявительным порядком (как и было ранее), только обращаться за ней теперь нужно в СФР.

Скидку СФР предоставляет в процентах к страховому тарифу, присвоенному по виду деятельности. Верхний предел скидки — 40% (к присвоенному тарифу).

Индивидуальный размер скидки СФР вычисляет сам, основываясь на:

- Правилах установления скидок и надбавок, утв. Постановлением Правительства от 30.05.2012 N 524 (далее — Правила);

- Методике расчета скидок и надбавок к страховому тарифу, утв. Приказом Минтруда от 01.08.2012 N 39н (далее — Методика).

Формула для вычисления индивидуального размера скидки, приведенная в Методике, учитывает в том числе отраслевые показатели по видам экономической деятельности, а не только данные по конкретному предприятию. Поэтому страхователю нет особого смысла самостоятельно пытаться посчитать, какую скидку в итоге даст СФР.

Обращаясь за скидкой, достаточно помнить, что из внутренних показателей страхователя в формуле расчета учитываются:

- результаты СОУТ;

- сведения и итоги обязательных медосмотров;

- величина трат на страховое обеспечение, например, на платежи в связи с несчастными случаями или профзаболеваниями.

Это значит, что можно надеяться на существенный процент скидки, если с приведенными показателями со стороны компании все в норме и выполнены исходные условия:

После того, как СФР вынесет решение по заявлению, страхователь может запросить у фонда информацию, на основании которой это решение принято (п. 11 Правил). Если результат рассмотрения заявления на скидку не устроил, его можно оспорить, но только в суде.

СФР вправе в одностороннем порядке отменить скидку, если обнаружит, что страхователь представил недостоверные данные о страховых взносах, расходах на соцобеспечение, результатах СОУТ или проведении необходимых медосмотров (п. 9 Правил).

В завершение укажем несколько важных нюансов при оформлении пониженного тарифа по взносам на травматизм в 2023 году:

- Скидка устанавливается с 1 января года, следующего за годом обращения с заявлением. В 2023 году страхователи применяют скидки, полученные в 2022-м. А до 01.11.2023 можно подавать заявку на 2024 год.

- Подавать в текущем году заявку на следующий можно не раньше, чем СФР утвердит значения тех самых основных показателей по видам экономической деятельности, участвующих в расчете, на очередной год (п. 6 Правил). СФР утверждает показатели по согласованию с Минтрудом, на это действие отводится существенный срок — до 1 июня текущего года. Таким образом, точный период, когда можно обращаться в СФР за скидкой к тарифу на следующий год — с 1 июня до 1 ноября.

- Новая форма заявления на скидку пока не утверждена, поэтому тем, кто уже готов заявлять в 2023 году о скидке на 2024 год, можно использовать старый бланк из Приказа ФСС от 25.04.2019 N 231.

Запомните

- С 01.01.2023 действуют новые единые тарифы для страховых взносов. Они подразделяются на общий и пониженные.

- Возможность (или обязанность) применения соответствующего единого пониженного тарифа осталось у большинства из тех, кто пользовался таковыми в периоды до 2023 года. Например, у субъектов МСП, компаний из ИТ-сферы, радиоэлектронной промышленности, участников государственных спецпроектов и особых экономических зон.

- Порядок начала и прекращения применения пониженных тарифов по взносам в 2023 году стал более унифицированным.

- По взносам «на травматизм» пониженных тарифов нет, но есть возможность оформить скидку к установленному тарифу.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Новый расчет по страховым взносам в 2023 году — как заполнить и сдатьРасчет по страховым взносам (РСВ) в 2023 году изменился вслед.

- Страховые взносы ИП за себя в 2023 годуИП обязан перечислять за себя страховые взносы — с момента.

- Срок сдачи РСВ в 2023 годуРаботодатели в 2023 году сдают квартальный РСВ до 25 числа.

- Единый налоговый платеж с 2023 годаЕдиный налоговый платеж (ЕНП) и единый налоговый счет (ЕНС) —.

Источник: buhexpert8.ru

Что такое страховые взносы на обязательное пенсионное страхование в Российской Федерации и уплата налога с дохода свыше 300 тыс.руб.?

Люди хотят быть уверенными в завтрашнем дне и в том, что не останутся одни и без ничего в тяжелой жизненной ситуации.

Для этого правительство Российской Федерации разработало систему страхования и регулярных взносов, которые смогут компенсировать временную или полную нетрудоспособность, а также иные обстоятельства, когда человеку нужна социально-материальная поддержка.

Оглавление:

- Понятие страховых вкладов на обязательное пенсионное страхование

- Фиксированный ставка

- Нововведение в администрировании взносов

- Преимущества и недостатки

- Виды вложений

- Социальные

- Страховые

- Дополнительные инвестиции

- Оплата для ОПС ИП

- Сколько нужно оплачивать индивидуальному предпринимателю за себя, если доход свыше 300 000 руб

- Размер капиталовложений

- Актуальная таблица КБК на 2017

- Взносы в ПФР

- Начисление платежей

Понятие страховых вкладов на обязательное пенсионное страхование

По достижению эремитального возраста, человек становится пенсионером. Начисляемая ему пенсия, берется не из государственного бюджета, а формируется страховыми взносами, которые вносит в ПФР работодатель (все об особенностях работы отдела оценки пенсионных прав застрахованных лиц рассказано здесь).

Страховые взносы на обязательное пенсионное страхование – это гарантия будущей социально-материальной обеспеченности человека в нетрудоспособном возрасте. Данные платежи обязательны всем застрахованным лицам. Все поступления фиксируются в учетных документах и накапливаются в пенсионных баллах.

Сумму денежных средств, которые отправляются в виде отчислений в ПФР, рассчитывают, исходя из размера официальной зарплаты.

Тарифы на вклады и порядок их внесения регламентируются законодательными органами государственной власти:

- Трудовой кодекс.

- Конституция.

- НК РФ.

Таким образом, бюджет ПФ РФ развивается за счет страховых взносов работников для будущей материальной поддержки последних.

О том, что такое договор об обязательном пенсионном страховании, читайте тут, что такое система обязательного пенсионного страхования, узнайте здесь.

Фиксированный ставка

Фиксированная сумма вкладов в ПФ РФ – обязательный взнос граждан, которые обеспечивают себя самостоятельно, то есть предприниматели, люди, ведущие и содержащие свое хозяйство или оказывающие возмездные услуги.

Размер вклада не зависит от системы налогообложения и суммы дохода. Если предприниматель числится, как работник в другой организации и страховые взносы вносит его руководитель, то этот факт не освобождает его от уплаты взносов.

До 2017 года НК РФ регулярно менял размер и порядок уплаты взносов, но на данный момент ситуация закрепилась. Размер фиксированных вкладов полностью подчиняется МРОТ.

Нововведение в администрировании взносов

До 2010 года администрирование вкладов страхования отсутствовало.

Существовал Единый налог, который контролировался налоговыми органами. Но его отменили и на смену пришли различные фонды.

Предприниматели были возмущены тем, что пришлось вносить средства за каждого работника в четыре органа, вместо единого налога. И на данный момент законодательные органы решили разделить обязанности по взносам на страхование.

Администрирование вкладов на страхование включает в себя:

- сбор отчислений от страховщиков (кто является страховщиком в системе обязательного пенсионного страхования, и кто её остальные субъекты?);

- регулярные проверки по заполнению платежных документов по отчислениям и контроль за своевременным их внесением;

- камеральные проверки страхователей;

- проверка поступления отчетности по начисленным и аккумулированным денежным средствам;

- формирование общей базы с информацией о населении;

- организация и актуализация базы зарегистрированных документов.

Ранее этим занимался Пенсионный фонд, но с 1 января 2017 года обязанности разделила Федеральная налоговая служба.

Обязанности ФНС:

- проверка поступления отчетности по начисленным и аккумулированным денежным средствам с начала 2017 года;

- сбор отчислений от страховщиков с начала 2017 года;

- камеральные проверки страхователей с начала 2017 года.

ВАЖНО: Пенсионный фонд продолжает вести индивидуальный учет и отчетность в ИФНС.

Преимущества и недостатки

В сложившейся ситуации есть ряд плюсов и минусов.

Плюсы:

- Теперь существует одно контролирующее управление. Это сократит время индивидуальных предпринимателей при внесении платежей.

- Открытость истории уплаты налогов от физических лиц. Налоговые и страховые вклады будут едиными.

- Ведение учета и отчетности по внесенным взносам будет проще.

- С учетом улучшенного контроля убавятся задолженности.

- Количество проверок убавится, так как станет меньше контролирующих учреждений.

Минусы:

- Налаженность системы слияния базы налогоплательщиков и страховых вкладчиков.

- Сокращение сотрудников ПФР в ветках, которые перешли на контроль ФНС, переквалификация работников в администрировании.

- Перемещение документации из базы ПФР в новый административный центр.

- Расходы на создание ПО для объединения элементов страховой кампании, на прикладные программы, на заработную плату новым кадрам.

- Разбиение существующей системы взносов на страхование.

Виды вложений

Ранее существовал единый социальный налог (ЕСН), который включал в себя страхование всех случаев жизни. Но с недавних пор он был разделен на социально-страховые вклады, которые вносятся во внебюджетные фонды.

Фактически данный вид обеспечения делится на четыре группы:

- Пенсионные взносы: страховая и накопительная части.

- Медицинские.

- На обязательное социальное страхование. Этими средствами компенсируются больничные и декреты.

- Страхование от получения травм.

Вклады на будущее социально-материальное обеспечение рекомендованы всем гражданам.

Материальные затраты на ОПС и ОМС делятся на два вида:

Страховые взносы являются частью социального страхования.

ВАЖНО: Информация регулируется ФЗ №167 ст.1 и ст.10.

Социальные

Как отказаться от пенсионного фонда

Привет, всем, как Ваши дела? С вами снова я — Евгения Сергеевна, рассказываю, показываю свой большой опыт в юридическом поле, мой опыт небольшой, всего 8 лет, и все равно смогу быстро Вам помочь, а если потребуется проконсультируюсь у своих коллег и сейчас рассмотрим и узнаем о — Как отказаться от пенсионного фонда. Есть возможность, что по какой-то причине в Вашем городе может не быть профессиональных юристов/нотариусов/адвокатов, тогда сможете написать свой вопрос, и по мере возможности смогу ответить всем. А лучшее решение будет для Вас узнать в комментариях у постоянных посетителей/читателей, которые, возможно, уже раньше сталкивались и решили данный вопрос и поделяться с Вами его решением.

Аttention please, данные могут быть неактуальными в момент Вашего прочтения, законы очень быстро обновляются, дополняются и видоизменяются, поэтому ждем Вашей подписки на нас в социальных сетях, чтобы Вы были в курсе всех обновлений.

Естественно, зачастую люди, занятые в частном секторе экономики, получают на руки один заработок, по документам же – совершенно иной. По факту, работодатель так и отказывается от доли ваших взносов, экономя собственный бюджет. Но вы данные средства, конечно, не увидите. И в итоге для вас эта ситуация еще меньше выгодна.

Ваш работодатель уплачивает за вас взносы на пенсию, на социальное страхование (скажем, из данных страховых взносов вам сделают оплату больничного либо декретные выплаты). Еще помните про взносы на «бесплатную» медицину и прочие весьма специфические сборы (скажем, сборы на травматизм, если работа несет риск получения травм).

Можно ли отказаться от пенсионных отчислений из зарплаты

То есть, зарабатываете на данные взносы и платите их вы, хоть по законодательству это и не так. А вот если мы перейдем к конкретным цифрам, вам может на самом деле захотеться отказаться от ряда подобных отчислений, оставив деньги себе.

Возможности не безграничны. Россияне вправе переадресовать эти 6 % в негосударственный пенсионный фонд: тогда в ПФР будет зачисляться только 16 %, а остальные 6 % — в любой НПФ по желанию застрахованного лица. Можно и полностью отказаться от накопительных выплат в пользу формирования страховой пенсии. Тогда все 22 % будут формировать индивидуальный тариф трудящегося.

Аналогичные нормы установлены и в отношении индивидуальных предпринимателей, в отношении взносов в пользу самих себя. Они не вправе отказаться от начисления и уплаты страхового обеспечения. Для ИП обязательными считаются ОПС и ОМС. Размеры платежей определяются по-другому.

Можно ли отказаться от уплаты этих взносов

Отчисления в Пенсионный фонд РФ составляют в общем случае 22 %, из них 16 % всегда идет на формирование страховой пенсии — это индивидуальный тариф работника. А вот остальные 6 % формируют накопительную часть пенсии, которой гражданин вправе распорядиться на свое усмотрение.

Можно ли отказаться от выплаты взносов в Пенсионный фонд? Ответ на этот вопрос — «нет», если вы трудоустроены официально и не получаете «черную» зарплату, потому что эти взносы выплачиваете не вы, а ваш работодатель, который обязан отчитываться перед Пенсионным фондом РФ, чтобы не навлечь на свою голову серьезных неприятностей.

Взносы в Пенсионный фонд обязательны для всех

Исключение составляют ситуации, когда сотрудники оформлены на работу по трудовому договору. В данном случае работодатель платит лишь подоходный налог в 13%. Но в такой ситуации у его сотрудников возникает множество рисков, связанных как с невозможностью претендовать на другие страховые выплаты (пенсия по инвалидности, материнский капитал), с невозможностью получать оплачиваемый больничный лист и так далее.

Индивидуальные предприниматели обязаны платить за себя

Отказываясь платить в Пенсионный фонд, предприниматель просто не сможет зарегистрироваться в качестве ИП. При этом начиная с 1 января 2023 года здесь произошли важные изменения — отчисления, которые вносят ИП в Пенсионный фонд за самих себя, более не привязаны к минимальному размеру оплаты труда за рассматриваемый период и зависят от размера получаемого данным ИП годового дохода.

С каждым годом растет число людей, которые недовольны российской пенсионной системой. И действительно, даже многолетний добросовестный труд далеко не всегда гарантирует достойное обеспечение в старости. Поэтому все больше граждан приходит к выводу, что подготавливаться к «осени жизни» лучше самостоятельно.

Рекомендуем прочесть: Процедура Рефинансирования Ипотеки

Пенсия: право или обязанность?

Но если гражданин ведет официальную трудовую деятельность, работодатель ежемесячно производит на него взносы в Пенсионный фонд. Естественно, эти деньги он берет не из пустоты и не из собственного кармана: они изначально закладываются как расходы на работника. В итоге, хочет того работник или нет, за его счет каждый месяц производятся перечисления в ПФР.

Кроме того, порядок отказа зависит от того, обращался человек за назначением или нет. Соответственно, чтобы инициировать процесс отказа, необходимо направить заявление, оформленное по образцу. Бланки и шаблоны можно взять в Пенсионном фонде. На момент обращение в орган с собой следует взять паспорт.

Так что государство, которое якобы получает деньги только от продажи нефти — тоже большой миф. Бюджет страны в немалой степени держится на наших налогах и прочих отчислениях в казну из заработка любого работающего россиянина.

Единовременная выплата

Объем будущего пособия напрямую зависит от количества ИПК, находящиеся на лицевом счету человека в ПФ России. Соответственно, чем меньше число баллов, тем ниже будут отчисления в адрес пенсионера. Тем не менее, существует возможность повышения размера содержания за счет временного отказа от пособия, что позволит получить премиальный коэффициент.

Как было рассмотрено выше, человек не может отказаться от страховых взносов. При этом он может претендовать на выплаты в ПФ за счет работодателя. Для этого ему нужно подать документы на отказ от накопительной части. В этом случае дополнительные инвестиции уже не смогут повлиять на размер будущей пенсии.

- Низкий уровень жизни пенсионеров в стране.

- Неоднозначная связь между страховыми отчислениями и реальными пенсионными выплатами после завершения трудового стажа.

- Если государство на протяжении жизни отдельного гражданина получало за него страховые взносы, то в случае его смерти до выхода на пенсию деньги остаются в казне, а не передаются наследникам.

- Граждане не имеют права снять средства с собственного накопительного фонда до наступления пенсионного возраста даже по уважительной причине.

- С момента основания Пенсионного фонда не зарегистрировано ни одного раза его официального аудита. Это дает основание гражданам сомневаться в его «прозрачности».

- Согласно статистическим данным, большая часть средств в ПФ ежемесячно уходит на выплату для 20 % населения. Это говорит о существенной разнице в размере пенсии для разных слоев населения.

- В регламент начисления страховых выплат постоянно вносятся изменения.

Можно ли отказаться от пенсионных взносов и как это сделать

Первый вариант предусматривает прямую зависимость между зарплатой человека без учета налогообложения. Все выплаты осуществляются за счет предприятия. Во втором варианте гражданин может повлиять на размер будущей пенсии.

Следует отметить, отказ от накопительной части пенсии является безвозвратной процедурой. При этом законодательством предусмотрен годичный срок, на протяжении которого у гражданина есть возможность отозвать свое заявление и вернуть этот тип накопления. По окончанию этого периода вернуться к накопительной пенсии гражданин уже не сможет (будут осуществляться страховые отчисления за счет работодателя).

Обычно разделение 16% взносов в пенсионный фонд между страховой и накопительными частями выполняется из расчёта 10% на страховую часть и 6% на накопительную. При этом работник вправе выбрать, иметь два счета накопления пенсии, либо ограничиться исключительно страховой частью. Формирование накопительной части осуществляется за такие средства:

Ключевые изменения

Перед тем, как отказаться от накопительной части пенсии в России, целесообразно рассмотреть отдельные преимущества и недостатки таких направлений. Это позволит сформировать полную картину и принять правильное решение.

Такой вопрос задавали многие из работающих россиян и раньше. Особенно обострился он сегодня, когда государство объявило о планах значительно повысить пенсионный возраст. Многие понимают, что дожить до пенсии практически нереально, поэтому совершать пенсионные отчисления и отдавать государству те деньги, которые ты вряд ли когда-нибудь получишь обратно, не слишком хочется. Как отказаться от пенсионных отчислений из зарплаты и можно ли вообще это сделать по существующему закону.

Какую часть зарплаты мы отдаем в виде пенсионных отчислений

Так что государство, которое якобы получает деньги только от продажи нефти — тоже большой миф. Бюджет страны в немалой степени держится на наших налогах и прочих отчислениях в казну из заработка любого работающего россиянина.

Можно ли отказаться от пенсионных отчислений из зарплаты

Компания, в которой вы работаете, платит за вас взносы на будущую пенсию, на социальное страхование (например, из этих страховых взносов вам будет выплачиваться оплата больничного в случае заболевания или декретные выплаты, если речь идет о рождении ребенка). Также не стоит забывать о взносах на “бесплатную” медицину и других специфических сборах (как сборы на травматизм, если работа связана с риском получения травм).

В течение года, в котором подано заявление, человек имеет право отозвать документ. По истечении 12 месяцев передумать будет уже нельзя. Отказ является окончательным, так как снова выбрать формирование с накопительным обеспечением нельзя.

- Направлены в выбранный НПФ (Негосударственный пенсионный фонд), зарегистрированный в системе ОПС (обязательное пенсионное страхование).

- Оставлены в ПФР (Пенсионный фонд России). Тогда можно выбрать из предложенного списка Управляющую компанию (УК), имеющую лицензию на осуществление инвестиционной деятельности. Также можно определить сбережения в государственную УК (Внешэкономбанк).

Порядок формирования накопительной пенсии

- через портал «Госуслуги»;

- с помощью личного кабинета на официальном сайте ПФР;

- послать документ почтой;

- через МФЦ (Многофункциональный центр);

- лично посетить отделение Пенсионного фонда РФ;

- с помощью представителя (необходима нотариальная доверенность).

Рекомендуем прочесть: Как начисляется негосударственная пенсия в газпроме

После завершения трудовой деятельности, претендент вправе возобновить свое пособие, что также выполняется по требованию заявителя в пенсионном органе начать ему выплату замороженных средств. Отказ в полном объеме от такого рода пенсионного обеспечения не предусмотрен.

Отказаться от получения пенсии

Как бы странно не звучало, но есть несколько причин, почему гражданин России может задумываться над тем, как отказаться от пенсии в России. И на это у человека есть законное право, поскольку никто не имеет возможности ограничивать его права и свободы. И далее о том, как можно отказаться от пенсии по старости и что для этого необходимо сделать.

Можно отказаться от пенсии и зачем это делать?

Те, кто успел перевести выплату денег в Германию до начала 2023 года, получали пособия в полном размере. Однако не успевшие оформить данный перевод вынуждены самостоятельно организовывать преобразование российской валюты в евро, а также переводить на личные счета в Германии.

Другой фактор – изменения в культуре труда и на самом рынке занятости. По сути, сейчас происходит четвертая промышленная революция. На промышленных предприятиях доля человеческого труда снижается, за счет автоматизации большинства производственных процессов. Появляется все больше фрилансеров, получающих нестабильные выплаты, а лишь определенное вознаграждение за конкретный результат.

Но даже это право на сегодняшний день «заморожено» Правительством. Впервые мораторий был введен в 2023 году. Цель таких мероприятий только одна – стабилизировать Пенсионный фонд и накопить достаточно средств для выплаты пенсий существующим пенсионерам. «Заморозка» не является изъятием средств, все накопленные средства будут учитываться при начислении пенсии и индексироваться. 14 декабря 2023 года в «Парламентской газете» опубликовали Закон, продлевающий мораторий до 2023 года.

Можно ли отказаться от пенсионных отчислений из зарплаты

Право на пенсионное обеспечение в качестве социальной гарантии закреплено в Конституции РФ в статье 39. Размер и условия назначения определяются Федеральным законом «О государственном пенсионном обеспечении в Российской Федерации» от 15.12.2001 N 166-ФЗ.

Если ранее граждане ежемесячно получали заработную плату или выплаты иного рода, то теперь, учитывая нетрудоспособность, они полагаются на государство. Пенсионерам положена компенсация средств, которые человек утратил вследствие старости, в виде ежемесячной финансовой выплаты – пенсии.

Можно ли отказаться от пенсии и как это сделать

Территориальное отделения ЗАГСа после смерти подает в Пенсионный фонд свидетельство о смерти. Свидетельство о смерти является основным документом для прекращения начисления и выплаты пенсии. Фактически прекращение выплат происходит автоматически, поэтому родственникам пенсионера нет необходимости обращаться в соответствующие структуры.

Смерть пенсионера

В случае утраты пенсионером права на назначенную ему пенсию выплата пенсии прекращается с 1-го числа месяца, следующего за месяцем, в котором обнаружены указанные выше обстоятельства или документы, либо истек срок инвалидности, либо наступила трудоспособность соответствующего лица.

Как заявил Пенсионный Фонд России, программа с накопительной пенсией и ее вытекающими является провальным проектом, поэтому многие граждане, имеющие такой вид начислений, желают отказаться от данной возможности, выбрав единственные страховые отчисления, в пользу трудовой.

Также, у некоторых граждан, которые не выбирали накопительную пенсию и оставались в тени, когда все остальные писали обратное заявление или пользовались услугами « Внешэкономбанк», им было выбрано страховой вид накоплений автоматически.

Как формируется

Выбор в пользу формирования накопительной пенсии за счет взносов работодателя необходимо было сделать до 2023 года, подав соответствующее заявление в органы ПФР или НПФ. Стоит отметить, что у некоторых граждан автоматически формируется только страховая пенсия. Это некоторые застрахованные лица, которые:

Единственное, что может сделать гражданин — выбрать систему пенсионного страхования с накопительной составляющей или без нее. Выбирая систему с накопительной составляющей, гражданин подает соответствующие заявления своему работодателю и в Пенсионный фонд.

Отказываясь платить в Пенсионный фонд, предприниматель просто не сможет зарегистрироваться в качестве ИП. При этом начиная с 1 января 2023 года здесь произошли важные изменения — отчисления, которые вносят ИП в Пенсионный фонд за самих себя, более не привязаны к минимальному размеру оплаты труда за рассматриваемый период и зависят от размера получаемого данным ИП годового дохода.

Взносы в Пенсионный фонд обязательны для всех

После получения положительного ответа он имеет право сам инвестировать средства накопительной пенсии на пенсионном рынке, при этом он может и выиграть и проиграть. Но у такой системы есть и преимущества — в частности, в случае смерти гражданина невыплаченное страховое пособие смогут наследовать его родственники.

Как правило, применяется стандартное разделение выплат (16%) — 10% страховая доля, 6% накопительная. Гражданин самостоятельно выбирает иметь два лицевых счета для формирования пособия или получать обеспечение только из страховой пенсии.

Какой частью пенсии граждане могут распоряжаться

Прекращение отчислений начинается с 1 дня следующего месяца, после подачи заявки и регистрации обращения в ведомство. Максимальный срок приостановки обеспечения, в соответствии с действующими нормативно-правовыми актами, составляет десять лет.

Список условий

Кроме того, порядок отказа зависит от того, обращался человек за назначением или нет. Соответственно, чтобы инициировать процесс отказа, необходимо направить заявление, оформленное по образцу. Бланки и шаблоны можно взять в Пенсионном фонде. На момент обращение в орган с собой следует взять паспорт.

Источник: yrokurista.ru