Налоговая служба регистрацию ИП предлагает начать на официальном сайте. Физически же зайти в региональное отделение придётся, но только за тем, чтобы передать какие-то документы лично и забрать документы, подтверждающие факт государственной регистрации.

Регистрация ИП на сайте налоговой — 10 простых шагов

Шаг 1. Заходим на сайт налоговой службы и регистрируемся на нём. Это вовсе не регистрация ИП, а всего лишь создания аккаунта или учётной записи на сайте. Нужно будет ввести правильные данные и указать свою настоящую почту. Впоследствии логином для входа будет служить почта. На неё в автоматическом режиме придёт письмо с ссылкой для активации.

Как открыть ИП в 2021 году бесплатно. Мой налог, Самозанятость, НПД. Выгодно ли платить налоги?

Учетная запись станет действительной только после перехода по этой ней.

Шаг 2. После того, как учетная запись активируется нужно зайти в свой аккаунт и найти вкладку «Индивидуальные предприниматели», нажать на неё, а потом на кнопку «Заполнить новое заявление».

Шаг 3. На следующем шаге нужно будет указать, что формой заявления является Р21001 и согласиться с обработкой персональных данных.

Шаг 4. Затем вы начнете вносить документы для регистрации ИП. Потребуется ввести свой адрес и нажать кнопку «Далее».

Шаг 5. Теперь нужно указать свой ИНН. Если он неизвестен, то следует заполнить все другие поля и нажать на кнопку «Узнать ИНН». Тогда поле будет заполнено автоматически. В случае, если его нет, то не нужно ничего вводить. Номер будет присвоен позже, в ходе осуществления процесса государственной регистрации ИП.

И вновь потребуется ввести данные о себе. А именно пол, имя, отчество и фамилию и паспортные данные.

Шаг 6. Нужно указать вид деятельности — основной и дополнительные. Это не что иное, как подбор кодов ОКВЭД. Характерно, что эта задача, которая в общем-то не является какой-то очень уж сложной, часто вызывает массу проблем. Некоторые юридические компании, которые занимаются регистрацией юридических лиц и ИП даже выносят её в виде отдельной графы в своих прейскурантах.

На самом деле это всего лишь сбор статистических сведений. На сайте налоговой будущим предпринимателям предлагается выбор самих видов деятельности. Найти что-то подходящее для себя совершенно не сложно.

Шаг 7. После этого нужно указать способ получения документов. Хоть выше и было сказано о том, что в региональное отделение налоговой службы зайти придётся, присутствует и пункт «Выслать по почте». Выбирают его редко. Если документы потеряются при пересылке, то будет достаточно проблематично понять, где они и когда придут. Лучше выбирать «Выдать заявителю».

Тем более, что регистрация ИП онлайн на сайте налоговой не происходит целиком. В отделение всё равно зайти придётся. Дело в том, что определённые документы можно передать только лично или с помощью официального доверенного лица.

Приложение Мой налог. Самозанятые граждане, ИП на НПД

Шаг 8. После этих шагов система сама начнёт первичную проверку. Она может занять всего несколько минут. А переход на следующий шаг будет связан с уплатой государственной пошлины. Регистрация ИП налогом не облагается, а вот пошлину заплатить придётся. Это можно сделать несколькими путями.

Обычно распечатывается платёжный документ, после этого производится оплата наличными в любом банке, а потом на сайте, в ходе продолжения процесса регистрации, указывается индекс документа, дата и БИК банка. Однако предусмотрена и форма оплаты в режиме онлайн. Для этого нужно выбрать подходящую платёжную систему или воспользоваться сервисом онлайн-банкинга какого-то из банков, который присутствует в списке. В последнем случае деньги будут списаны со счета регистрируемого лица в банке.

Шаг 9. Далее нужно выбрать способ передачи заявления. Если будущий ИП решил налоговую лично для этого не посещать, то нужно, в качестве способа предоставления заявления, выбрать «В электронном виде без электронной подписи заявителя».

Шаг 10. Десять указанных выше шагов только инициируют процесс регистрации. В течение 3-ёх дней на электронную почту заявителя придёт приглашение. Это означает, что пора отправляться в налоговую. С собой нужно взять оригинал и копию паспорта, квитанцию об уплате госпошлины, уведомление о переходе на УСН.

Регистрация ИП подразумевает, что форма налогообложения будет указана сразу. Впоследствии можно перейти с одной на другую. Если оплата проводилась с помощью какой-то электронной системы, то нужно найти там кнопку, которая позволит сделать распечатку платёжного документа. По правилам её должно быть достаточно, но жителям районных городов и посёлков лучше не рисковать. Сотрудники налоговой службы могут и не принять такой документ в качестве подтверждающего оплату.

Как видим, регистрация ИП на сайте налоговой только начинается, а завершается в обычном режиме.

В завершение несколько практических советов, рекомендаций и напоминаний.

Регистрация ИП через сайт налоговой — некоторые нюансы

На подачу документов даётся срок в месяц. Если к этому времени заявитель не успеет подать документы, то заявка удаляется. Можно вторично указать все реквизиты. Второй раз госпошлину платить не требуется. Если была указана неудачная форма того, как будет уплачиваться налог, то новая регистрация ИП позволит внести любые коррективы.

Практика показывает, что данный способ идеально работает в Москве, Санкт-Петербурге и крупных центрах. В городах районного значения в налоговой могут заявить, что никакие документы к ним ниоткуда не поступали. В этом нет ничего страшного, просто придётся проходить всю процедуру в обычном режиме.

ИП регистрируют в течение трёх дней с момента личной передачи документов. После этого можно открывать счет в банке. Закон не требует уведомлять об этом какие-либо службы.

Если заявитель передумает и не обратиться за регистрацией ИП, то госпошлину можно вернуть. Для этого в течение трёх лет нужно подать соответствующее заявление. Возвращают охотно, поскольку это не большие деньги, которые нужно учитывать каждый период, что вызывает дополнительные технические трудности.

Регистрация ИП — налог.ру лучше посетить в любом случае

Есть и ещё одна причина для того, чтобы посетить сайт налоговой. Дело в том, что заявление и все другие документы нужно подавать по месту жительства. Найти адрес нужной службы проще всего на официальном сайте.

Если заявитель решил зарегистрировать свой бизнес обычным путём, то посетить сайт всё же не помешает. Дело в том, что это самый простой и быстрый путь для формирования квитанции на оплату госпошлины. Останется лишь её распечатать.

Источник: xn--80ajpfhbgomfh1b.xn--p1ai

Как стать самозанятым в 2023 году

До недавнего времени фрилансеры в России сталкивались с проблемами легализации доходов, а их деятельность никак не регламентировалась государством. Появление самозанятости позволило изменить эту ситуацию, упростив жизнь многим профессионалам, предпочитающим работать на себя.

В статье мы подробно разбираем, кто такие самозанятые, как оформить этот статус и какие бонусы от государства можно получить при регистрации специального налогового режима.

Рузана Анчек

Автор-фрилансер. Разобралась в тонкостях оформления самозанятости

Зачем оформлять самозанятость

Статус самозанятого в России был введён в 2019 году в рамках эксперимента, который будет действовать 10 лет. Он позволяет физическим лицам осуществлять предпринимательскую деятельность без регистрации юридического лица: самозанятый может официально работать на себя и платить налоги, не регистрируя свою компанию.

У статуса самозанятого есть ряд преимуществ. В первую очередь это возможность работать легально и оказывать услуги за деньги, не нарушая законы. Это значит, что человек в статусе самозанятого всегда может подтвердить свои доходы при возникновении спорных ситуаций или, например, если понадобится оформить кредит или ипотеку.

Процесс регистрации физического лица в качестве самозанятого прост. Не требуется ни оформлять юридическое лицо, ни платить пошлины. Самозанятые используют упрощённые формы налогообложения и сниженные налоговые ставки — 4% на доход от физических лиц и 6% — от юридических. Учёт средств ведётся автоматически в приложении и не требует заполнения деклараций. Также в приложении можно формировать чеки — не нужно покупать и регистрировать кассовую технику.

Самозанятость можно совмещать с основной трудовой деятельностью, не прерывая стажа. При расчёте налога зарплата учитываться не будет.

Самозанятые имеют возможность вступить в систему обязательного медицинского страхования, чтобы получать выплаты в случае временной нетрудоспособности, и имеют право на социальную пенсию. Помимо прочего, самозанятые могут принимать государственные заказы и участвовать в госзакупках. Это открывает совершенно новые возможности для развития своего дела.

Однако статус самозанятого имеет и некоторые ограничения. Например, самозанятые не имеют права привлекать наёмных работников и организовывать производство. Кроме того, есть некоторые виды деятельности, такие как медицинская и фармацевтическая, которыми нельзя заниматься в статусе самозанятого.

Кто такие самозанятые

Самозанятые — это физические лица, которые осуществляют предпринимательскую деятельность без регистрации юридического лица. Они работают самостоятельно, предоставляя различные услуги или выполняя работы.

Самозанятые могут представлять различные профессии и отрасли.

- Фрилансеры. Люди, предоставляющие услуги в области письменного перевода, веб-дизайна, программирования, копирайтинга, маркетинга и других сфер различным заказчикам.

- Ремесленники. Мастера, занимающиеся ручным трудом и изготовлением различных товаров, таких как ювелирные изделия, мебель, одежда, керамика и другие изделия ручной работы.

- Преподаватели и тренеры. Специалисты, предоставляющие образовательные услуги, такие как репетиторство, курсы обучения, тренинги и консультации.

- Артисты и представители творческих профессий. Актёры, музыканты, художники, фотографы и другие творческие специалисты, которые предоставляют свои услуги.

- Мастера бытовых услуг. Специалисты, оказывающие услуги, связанные с уборкой, садоводством и другими видами работ по обслуживанию домашнего хозяйства.

Это лишь некоторые примеры самозанятых: спектр профессий и деятельностей гораздо шире.

Разница между ИП и самозанятым

Между индивидуальным предпринимателем (ИП) и самозанятым есть различия в правовом статусе, процедуре регистрации, налогообложении и организационных обязательствах. Вот некоторые основные различия:

- Чтобы стать ИП, нужно пройти процедуру государственной регистрации в налоговой службе и других соответствующих органах. Оформление самозанятости проходит быстрее и проще.

- ИП обязан вести учёт доходов и расходов, платить налог на прибыль или налог на упрощённой системе, а также платить социальные взносы. Самозанятые применяют специальный налоговый режим со льготными ставками, освобождены от обязательных страховых взносов, а пенсионное страхование для них только добровольное.

- ИП имеют больше организационных обязательств, включая ведение бухгалтерии, составление отчётности и соблюдение требований законодательства о труде. Самозанятые не обязаны выполнять эти организационные требования, хотя им рекомендуется вести учёт доходов и расходов для расчёта и контроля налогов.

Выбор между статусом индивидуального предпринимателя (ИП) и самозанятостью зависит от ряда факторов и обстоятельств. Если вы размышляете, что предпочтительнее, стоит обратить внимание на несколько пунктов.

- Рассмотрите, какой вид деятельности вы планируете осуществлять. Некоторые профессиональные области могут быть ограничены в статусе самозанятого. Например, если вы продаёте товары с обязательной акцизной маркой (алкоголь или табак), сдаёте в аренду коммерческую недвижимость или оказываете услуги по агентским договорам, вы не можете легально работать в статусе самозанятого.

- Оцените масштаб вашего предприятия. Если вы планируете развивать крупный бизнес с привлечением сотрудников, ИП может быть предпочтительным выбором, так как самозанятые не имеют права нанимать работников. Кроме этого, доход самозанятого не может превышать 2,4 млн руб. в год.

- Изучите различия в системах налогообложения для ИП и самозанятых. Узнайте о ставках налогов, уровне налоговой нагрузки и упрощённых системах налогообложения, чтобы определить, какой статус лучше соответствует вашим потребностям и планируемым доходам.

Как открыть самозанятость

Открыть самозанятость в России довольно просто. Для этого не требуется оформлять какие-то сложные документы или получать разрешения. Требуется лишь проверить, соответствует ли ваша сфера деятельности требуемым условиям (ФЗ от 27.11.2018 №422), и пройти простую процедуру оформления.

Специальный налоговый режим можно зарегистрировать несколькими способами на разных порталах.

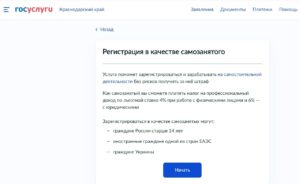

Через госуслуги

Для открытия самозанятости через Госуслуги в России необходимо иметь подтверждённую учётную запись.

Войдите в личный кабинет на портале Госуслуг, найдите нужный раздел: в верхнем меню выберите «Прочее» → «Налоги и финансы» → «Регистрация в качестве самозанятого» или воспользуйтесь поиском.

Введите необходимые данные и информацию о себе, включая паспортные данные и данные СНИЛС. Убедитесь, что предоставляете точные и актуальные сведения.

После успешной регистрации вы можете начать свою самозанятую деятельность. Узнать больше о правилах и требованиях самозанятости можно на портале Госуслуг.

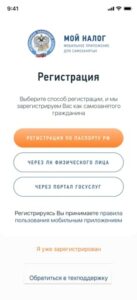

Через мобильное приложение «Мой налог»

Другой способ регистрации физического лица — через приложение «Мой налог».

Установите приложение «Мой налог» на своё мобильное устройство. Оно доступно для загрузки в App Store и Google Play.

Запустите приложение и авторизуйтесь с помощью данных вашей учётной записи на портале Госуслуг. Если у вас ещё нет учётной записи на портале Госуслуг, вам потребуется создать её и пройти процедуру регистрации.

После входа в приложение «Мой налог» пролистайте страницу вниз и найдите раздел «Самозанятые». В этом разделе вы должны найти опцию «Открыть статус самозанятого».

В банке

Некоторые банки России предлагают возможность оформить статус самозанятого через их мобильные приложения. Процедура может незначительно отличаться в зависимости от конкретного банка, но в целом она выглядит следующим образом ↓

Установите на своё мобильное устройство приложение банка, который предлагает услугу оформления статуса самозанятого. Запустите приложение и авторизуйтесь с помощью данных вашей банковской учётной записи или пройдите регистрацию, если у вас ещё нет аккаунта в этом банке.

После входа в приложение найдите раздел, связанный с услугами для самозанятых или предпринимательства. Это может быть раздел с названием «Самозанятые», «Предприниматели» или что-то подобное.

В разделе вам будут предложены инструкции и формы для заполнения необходимой информации и подачи заявления на открытие статуса самозанятого. Вам могут потребоваться паспортные данные, данные СНИЛС и другие сведения.

После подачи заявления вам может потребоваться подтверждение от компетентных органов. Вы будете получать уведомления о состоянии вашего заявления в приложении.

Помните, что доступность и функциональность услуги могут различаться в разных банках и изменяться со временем.

Какие бонусы есть для самозанятых

Основная цель специального налогового режима — это мотивировать и помочь людям выйти из серой зоны и начать зарабатывать законными способами. Поэтому для самозанятых предусмотрены некоторые поощрения и бонусы.

В первую очередь, это налоговый бонус. После регистрации статуса самозанятого в приложении «Мой налог» вам начисляют бонус 10 000 рублей, которым можно покрывать часть налоговых платежей. До того как бонус будет исчерпан, самозанятый платит пониженную ставку — 3% от дохода с физических лиц и 4% от юридических лиц.

Если вы как самозанятый в течение 3 месяцев зарабатываете ниже установленного прожиточного минимума в вашем регионе, вы можете заключить социальный контракт с государством и получить финансовую помощь для определённых целей:

- Получить образование или повысить квалификацию. Для этого вы можете получить до 30 000 рублей.

- Заняться подсобным хозяйством. Для покупки домашнего скота, семян и оборудования вам могут выделить до 200 000 рублей.

- Открыть бизнес. До 350 000 рублей материальной помощи вы можете направить на аренду помещения, покупку оборудования, материалов для работы и других целей.

Самозанятые могут получать плату за свои услуги через Систему быстрых платежей (СПБ) со льготной комиссией 0,4% (но не более 1 500 рублей). Чтобы воспользоваться этим бонусом, необходимо оформить соглашение с банком-участником программы СПБ.

Оформив специальный налоговый режим, вы можете подать заявку на государственный заём со льготной процентной ставкой 3–5%. Такие кредиты целевые, получить их можно только на конкретные цели, например, аренду помещения и покупку материалов для работы.

Помимо материальной поддержки, государство предусмотрело и информационную поддержку самозанятых и малого бизнеса. В регионах открыт центр «Мой бизнес», где можно получить консультацию по различным вопросам — правовым, социальным, налоговым, бухгалтерским — совершенно бесплатно.

Такие меры поддержки призваны облегчить гражданам перевод бизнеса в легальную область и максимально упростить процессы оформления и ведения специального налогового режима.

Бесплатный курс

Как начать работать на фрилансе

Узнать больше

- Узнаете, как устроен рынок фриланса в 2023 году

- Попробуете себя в шести разных направлениях фриланса

- Сможете получить карьерную консультацию

Как подтвердить получение статуса

После регистрации статуса самозанятого физическое лицо должно получить подтверждение и специальный номер для уплаты налогов. Соответствующее уведомление придёт на портале Госуслуг, по электронной почте, на сайте ФНС или в приложении «Мой налог».

Если у вас возникли вопросы или вы хотите уточнить статус вашего заявления, вы можете обратиться в налоговую инспекцию, которая занимается самозанятыми лицами. Предоставьте им информацию о вашем заявлении и попросите уточнить статус.

Процедуры и способы подтверждения статуса самозанятого могут различаться в зависимости от конкретных обстоятельств и правил, установленных налоговыми органами.

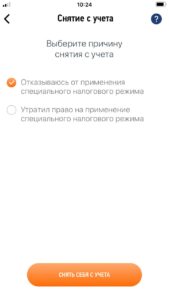

Как перестать быть самозанятым

Снять с учёта самозанятого так же просто, как и зарегистрировать его. Сделать это можно по двум причинам:

- вы решили больше не быть самозанятым;

- вы сменили сферу деятельности и по закону больше не можете быть самозанятым.

Чтобы прекратить использовать специальный налоговый режим, достаточно проверить, что у вас нет долгов по налогам и штрафам, и отправить соответствующее заявление через приложение «Мой налог». Дата направления заявления и есть дата снятия с учёта самозанятого, о чём вам придёт уведомление на следующий день.

Регистрироваться в качестве самозанятого можно неограниченное количество раз. Если у вас вдруг изменились обстоятельства, вы сможете снова оформить статус.

Читать также

Обзор сервисов автоматизации для самозанятых

Как фрилансеру платить налоги: ИП, самозанятые и ИП со статусом самозанятого

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Рузана Анчек

Автор-фрилансер. Разобралась в тонкостях оформления самозанятости

Источник: netology.ru

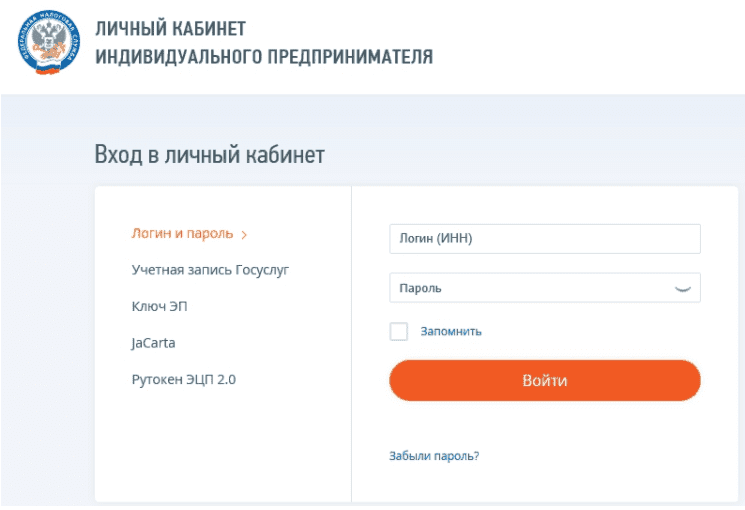

ИП может получить доступ к «Личному кабинету индивидуального предпринимателя» различными способами: используя логин и пароль личного кабинета, авторизовавшись с аккаунтом «Госуслуг», либо с помощью квалифицированной электронной подписи.

Регистрация и авторизация

Доступ к «Личному кабинету» налоговой могут получить все налогоплательщики: индивидуальные предприниматели, физические лица и организации.

Если налогоплательщик уже имеет доступ к личному кабинету в качестве физического лица, то последовательность действий для него будет такая:

Регистрация с помощью КЭП

ИП может получить доступ к личному кабинету с помощью КЭП. Для этого нужно выполнить следующий порядок действий:

Авторизация

в личном кабинете индивидуального предпринимателя, используя логин и пароль от кабинета для физических лиц.

Заполнение реквизитов

ИП: ОГРНИП и e-mail.

Создание пароля

который будет использоваться для авторизации в личном кабинете ИП.

После регистрации в системе, будут доступны не все функции. Чтобы снять ограничения, необходимо будет использовать КЭП — квалифицированную электронную подпись.

Получить квалифицированную электронную подпись в удостоверяющем центре.

Подключить токен — носитель электронной подписи — к компьютеру.

Установить вспомогательное ПО и произвести дополнительные настройки.

Выбрать сертификат и войти в личный кабинет.

С помощью КЭП подписать «Соглашение об открытии доступа».

Заполнить все запрашиваемые данные, включая ОГРНИП и e-mail и нажать «Далее».

Активировать личный кабинет по ссылке, которая придёт на электронную почту.

После этих действий откроется полный доступ к действиям в личном кабинете. Для работы с токенами и смарт-картами JaCarta, необходимо установить JC-WebClient не ранее 4.2.0 версии, подключить носитель и выбрать сертификат для входа в личный кабинет.

Для работы с «Рутокен ЭЦП 2.0» нужно использовать «Рутокен Плагин» не ранее 4.0.5 версии и расширение для браузера «Адаптер Рутокен», подключить носитель и выбрать сертификат для доступа в личный кабинет ИП.

Возможности личного кабинета на 2020 год

ФНС предоставляет личный кабинет для того, чтобы налогоплательщики могли получать сведения, относящиеся к имуществу, налогам, задолженности и штрафам в электронном формате.

Удобство сервиса заключается в том, что им можно пользоваться с компьютера, планшета и телефона везде, где есть доступ к интернету. В личном кабинете индивидуальные предприниматели могут:

Источник: astral.ru