Делаем вывод – перерегистрация фискального накопителя невозможна. В случаях замены фискального накопителя на новый необходимо проводить перерегистрацию кассы «в связи с заменой ФН».

Можно ли фискальный накопитель перерегистрировать на другого человека?

Нет, нельзя. Связано это с тем, что фискальный накопитель обеспечивает однократную запись в своей памяти регистрационного номера ККТ и ИНН пользователя техники.

ЧИТАЙТЕ ЕЩЕ ПО ТЕМЕ:

- Кто имеет право менять фискальный накопитель?

- Какой фискальный накопитель нужен для Усн?

- Кто может использовать ФН на 15 месяцев?

- Лучший ответ: Кто может использовать ФН на 36 месяцев?

- Вопрос: Что делать со старым фискальным накопителем?

- Нужно ли менять ФН при смене ИП?

- Как передать кассу другому ИП?

- Кто имеет право использовать ФН на 36 месяцев?

- Можно ли зарегистрировать фискальный накопитель на другое ИП?

Можно ли использовать старый фискальный накопитель?

Запрещено организациям с разными ИНН использовать один накопитель. Неустранимая поломка фискального накопителя. При невозможности восстановить данные из памяти устройства, его следует передать производителю, Именно на него возлагается обязанность восстанавливать и передавать в ФНС данные с вышедших из строя ФН.

Почему ИП не переходят на онлайн-кассы

Можно ли кассовый аппарат перерегистрировать на другое ИП?

В такой ситуации кассу необходимо сначала снять с учета старой компании, а потом зарегистрировать на новую и перевести её с баланса, как материальную ценность. При этом нам достаточно прислать заявление с новыми реквизитами — мы переведем аккаунт, настройки и тариф на новое юрлицо в течение двух рабочих дней.

Как перерегистрировать кассу без замены ФН?

Перерегистрация кассы происходит в два этапа: сначала нужно изменить реквизиты в действующем накопителе, а затем — подать заявление о перерегистрации кассы в налоговую. При смене системы налогообложения (СНО) достаточно провести перерегистрацию на самой кассе, передавать отчёт о перерегистрации в налоговую не нужно.

ЭТО ИНТЕРЕСНО: Как оформить автомобиль в Мфц?

Как перерегистрировать кассовый аппарат на новый адрес?

Для того, чтобы поменять адрес установки кассы, нужно написать заявление о перерегистрации кассы. Это можно сделать в письменной форме. Подать такое заявление необходимо в отделении ФНС или в электронной форме через кабинет ККТ на сайте налоговой.

Можно ли использовать старый фискальный накопитель в другую кассу?

ФНС отмечает, что компания, конечно, может продать свою онлайн-кассу, но при этом придется снять ее с регистрационного учета в налоговом органе. И при этом переставить фискальный накопитель в другую онлайн-кассу нельзя!

Сколько раз можно использовать фискальный накопитель?

Фискальный накопитель можно перерегистрировать. Перерегистрацию ФН можно выполнить 11 раз.

Как часто нужно менять фискальный накопитель?

Фискальный накопитель необходимо менять не позднее чем истечет срок действия ключа фискального признака фискального накопителя — т. е. не реже раза в 13 месяцев или раза в 36 месяцев.

Компенсация за покупку онлайн кассы (только для ИП)

Что будет если не заменить фискальный накопитель?

Штраф за несвоевременную замену фискального накопителя устанавливается положениями КоАП. … Штраф не может быть меньше тридцати тысяч. По действующему законодательству бизнес может использовать фискальные накопители, которые оборудованы разработками 1.05 или 1.1.

Как переоформить фискальный накопитель?

Кто осуществляет регистрацию перерегистрацию и снятие с регистрационного учета контрольно кассовой техники?

1. Заявление о регистрации (перерегистрации) контрольно—кассовой техники и (или) заявление о снятии контрольно—кассовой техники с регистрационного учета подается организацией или индивидуальным предпринимателем на бумажном носителе в любой территориальный налоговый орган или через кабинет контрольно—кассовой техники.

Источник: onixhome.ru

Изменения в порядке применения ККТ: кому до 1 июля нужно приобрести или перерегистрировать онлайн-кассу

С 1 июля 2023 года для организаций и ИП, торгующих сахаросодержащими напитками, изменяются правила применения ККТ. Новые правила потребуют от продавцов перенастроить и перерегистрировать используемые кассы, а в отдельных случаях – приобрести онлайн-кассу и поставить ее на учет в налоговой инспекции. Рассказываем, что меняется в порядке применения ККТ и что делать продавцам сахаросодержащих напитков.

Что меняется в порядке применения ККТ

Изменения в действующем порядке применения ККТ, вступающие в силу с 1 июля 2023 года, обусловлены тем, что с указанного момента перечень подакцизной продукции дополнится новыми позициями. А именно – в указанный перечень будут включены сахаросодержащие напитки (Федеральный закон от 21.11. 2022 № 443-ФЗ). Поскольку такие напитки станут подакцизным товаром, при их продаже организации и ИП, в том числе и те, которые в настоящее время освобождены от применения онлайн-касс, должны в обязательном порядке применять ККТ.

В кассовых чеках, оформляемых при продаже сахаросодержащих напитков, необходимо будет указывать на факт реализации подакцизной продукции. Для этого в кассовых чеках в реквизите «Наименование предмета расчета» нужно проставлять значение «Подакцизный товар» или «АТ» (акцизный товар).

В кассах, через которые станет проводиться реализация сахаросодержащих напитков, должны быть установлены фискальные накопители сроком действия не менее 13 месяцев. Соответственно, продавцам таких напитков можно использовать фискальные накопители со сроком действия ключа фискального признака от 13 до 36 месяцев. Фискальные накопители, срок действия которых составляет не менее 36 месяцев, при продаже сахаросодержащих напитков использовать нельзя (п. 6 ст. 4.1 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в РФ»).

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 1 июля 2023 года в перечень подакцизной продукции включены сахаросодержащие напитки.

2. При продаже подакцизных товаров организации и ИП должны в обязательном порядке применять ККТ.

3. Если продавец уже занимается реализацией подакцизной продукции, то перерегистрировать ККТ ему не нужно, достаточно внести изменения в настройки онлайн-кассы и отметить сахаросодержащие напитки в качестве подакцизной продукции с 1 июля 2023 года.

4. Если продавец ранее не занимался реализацией подакцизных товаров, то кассу, которая будет использоваться при продаже подакцизных товаров, необходимо перерегистрировать.

5. Организации и ИП, которые в настоящее время освобождены от применения ККТ, но осуществляют продажу сахаросодержащих напитков, должны приобрести и поставить на учет онлайн-кассы.

6. Реализация сахаросодержащих напитков без применения ККТ с 1 июля 2023 года повлечет наложение штрафов до 30 000 рублей.

На какие напитки распространяются новые требования

Для целей соблюдения продавцами новых правил применения ККТ, сахаросодержащими напитками признаются изготовленные и упакованные в тару напитки (кроме изготовленных и упакованных заведениями общественного питания), в состав которых входит сахар или его заменители и количество углеводов в пищевой ценности которых составляет более 5 граммов на 100 мл напитка. Объемная доля этилового спирта в указанных напитках не должна превышать 1,2% включительно. Если напиток отвечает указанным признакам, его реализация с 1 июля 2023 года будет происходить по новым правилам.

Новые требования не распространяются на продажу следующих напитков (новый п. 3 ст. 181 НК РФ):

Все перечисленные напитки не будут считаться сахаросодержащими, и при их продаже в кассовых чеках не нужно указывать на реализацию подакцизного товара. Соответственно, реализация этих напитков не потребует перерегистрации и перенастройки используемых кассовых аппаратов.

Каким продавцам нужно перенастроить и перерегистрировать ККТ

Если в настоящее время продавец уже занимается реализацией подакцизной продукции, то необходимости в перерегистрации ККТ у него нет. В таких случаях продавцу достаточно внести изменения в настройки применяемой онлайн-кассы и отметить сахаросодержащие напитки в качестве подакцизной продукции с 1 июля 2023 года.

Если магазин, торгующий сахаросодержащими напитками, ранее не занимался реализацией подакцизных товаров, то он должен сообщить в налоговую инспекцию, что используемая касса будет применяться при продаже подакцизных товаров. Для этого кассу необходимо перерегистрировать.

Заявление о перерегистрации ККТ можно представить в электронном виде через личный кабинет налогоплательщика на сайте ФНС либо на бумажном носителе в любой территориальный налоговый орган.

Кому придется приобрести и зарегистрировать ККТ

С 1 июля 2023 года организации и ИП, которые в настоящее время освобождены от применения ККТ, но осуществляют продажу сахаросодержащих напитков, должны приобрести и поставить на учет онлайн-кассы. Речь идет о продавцах, освобожденных от применения ККТ на основании п.п. 2 и 3 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ.

Соответственно, приобрести и зарегистрировать до 1 июля 2023 года ККТ должны следующие организации и ИП, торгующие сахаросодержащими напитками (п. 8 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ):

- обеспечивающие питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- осуществляющие продажи на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли;

- осуществляющие продажи вне стационарной торговой сети путем разносной торговли;

- осуществляющие продажи в отдаленных или труднодоступных местностях.

Сейчас эти продавцы освобождены от применения ККТ. Однако данное освобождение не применяется к случаям осуществления торговли подакцизными товарами. Поскольку с 1 июля сахаросодержащие напитки станут подакцизным товаром, все перечисленные продавцы, планирующие в дальнейшем осуществлять торговлю такими напитками, должны приобрести и поставить на учет онлайн-кассу.

Что будет за нарушение новых правил применения ККТ

С 1 июля 2023 года реализация сахаросодержащих напитков без применения ККТ повлечет наложение штрафов по ч. 2 ст. 14.5 КоАП РФ. Данная норма предусматривает наложение штрафов в следующих размерах:

- от ¼ до ½ размера суммы расчета, но не менее 10 000 рублей − для должностных лиц организаций и ИП;

- от ¾ до одного размера суммы расчета, но не менее 30 000 рублей − для организаций.

Если торгующая компания с 1 июля 2023 года проведет реализацию сахаросодержащего напитка через ККТ, не настроенную на продажу подакцизных товаров, ее привлекут к ответственности по ч. 4 ст. 14.5 КоАП РФ. Штрафы по этой норме назначаются в размере:

- от 1 500 до 3 000 рублей − для должностных лиц организаций и ИП;

- от 5 000 до 10 000 рублей − для организаций.

Источник: buh.ru

Перерегистрация облачной кассы

Предприниматель должен в обязательном порядке перерегистрировать кассу при возникновении хотя бы одного из следующих обстоятельств:

| Изменение адреса и (или) места установки (применения) контрольно-кассовой техники | Такая ситуация довольно часто возникает у представителей вендинговой отрасли — например, изменение адреса установки автомата. Для интернет-торговли — в случае добавления/изменения адреса сайта интернет-магазина |

| Смена оператора фискальных данных | Пользователи онлайн-касс вправе расторгнуть договор с действующим и оформить соглашение с иным ОФД |

| Замена фискального накопителя. | Смотрите подробное описание — как перерегистрировать ККТ при замене ФН |

| Изменение наименования (фамилия и имя, отчество (при наличии)) пользователя | Перерегистрация без смены ИНН |

| Изменения сведений о применении ККТ в составе автоматического устройства для расчетов | Например, такая ситуация может возникнуть при замене вендингового автомата или изменении адреса установки автоматов |

| Переход ККТ из работы в режиме не передачи в режим передачи | Режим передачи фискальных документов в налоговые органы в электронной форме через ОФД |

| Переход ККТ из работы в режиме передачи в режим не передачи | Отказ/Невозможность передачи фискальных данных в налоговые органы в электронной форме через ОФД |

| Иные причины | Например, перерегистрация с одного обособленного подразделения на другое |

Действия при перерегистрации

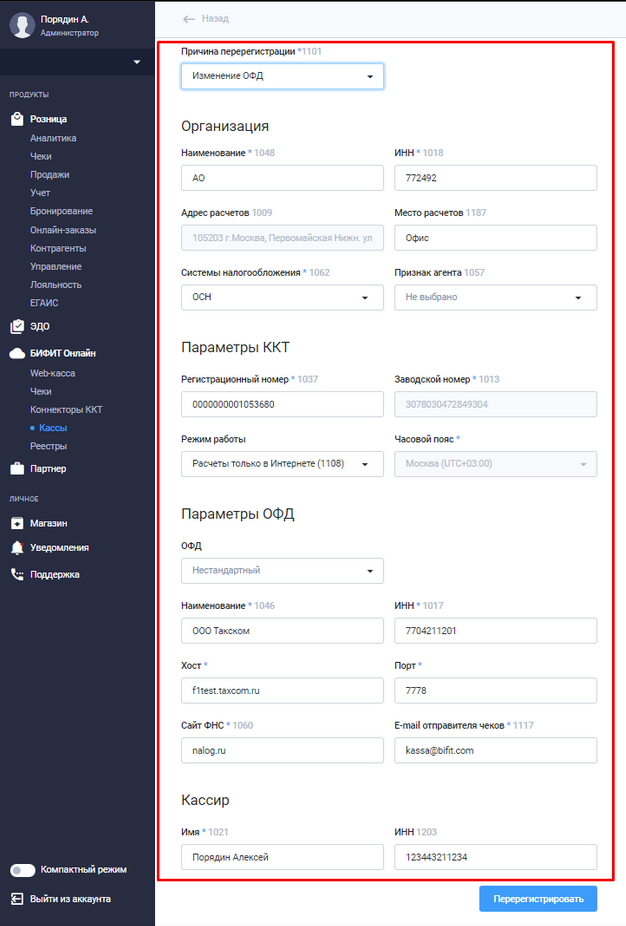

- Авторизуйтесь в Личном Кабинете и перейдите в меню БИФИТ Онлайн → Кассы.

- Выберите из списка необходимую ККТ.

- Откроется страница с информацией, в нижней части которой находятся формы, необходимые к заполнению при перерегистрации. Они уже заполнены информацией, которую Вы вносили при первичной регистрации ККТ.

- Выберите причину перерегистрации, измените необходимые данные и нажмите кнопку Перерегистрация

Перерегистрация на сайте ФНС

- Авторизуйтесь в Личном Кабинете на сайте ФНС, посредством Электронной Цифровой Подписи.

- Перейдите на вкладку Учет ККТ — выберите ККТ, которую необходимо перерегистрировать

- В открывшейся карточке ККТ выберите пункт Перерегистрировать

- Выбираем одну из причин для перерегистрации ККТ и заполняем необходимые формы изменившейся информацией:

- Перерегистрация ККТ в связи с изменением адреса и места установки

- Перерегистрация ККТ в связи со сменой оператора фискальных данных

- Перерегистрация ККТ в связи с изменением сведений о применении в составе автоматического устройства

- Перерегистрация ККТ в связи с заменой фискального накопителя (подробное описание данного процесса)

- Перерегистрация ККТ в связи с переходом из обычного режима в автономный

- Перерегистрация ККТ в связи с изменением наименования пользователя ККТ

- Перерегистрация ККТ по иным причинам

После заполнения формы, нажмите кнопку Подписать и отправить. В среднем, изменение таких данных в реестре ФНС занимает от 5 до 10 минут, после подачи заявления.

Источник: kassa.bifit.com