Открываете дело и размышляете, какую форму налогообложения выбрать? Или наконец-то хотите легализовать доходы и больше не опасаться визита проверяющих органов? Читайте статью и узнаете про патентное налогообложение для ИП — сравнительно новую и привлекательную форму уплаты налогов.

Что такое патентное налогообложение

Патентная система налогообложения (ПСН) появилась в нашей стране в 2013 году, полностью заменив не оправдавшую себя «упрощенку» с оформлением патента. Новая форма предусмотрена для простоты регистрации и оплаты налоговых отчислений мелкими предпринимателями, многие из которых не выходили из «тени» по причине сложности этих процедур.

Суть системы в том, что предприниматель платит только за приобретение особого документа — патента. Последний дает право беспрепятственно и легально заниматься выбранным видом бизнеса в течение определенного срока (от 1 до 12 месяцев). Когда патент утрачивает силу, его продлевают.

Патентная система налогообложения — виды деятельности и требования к ИП

Кто может претендовать на патент? Перечислим основные критерии:

Порядок применения патентной системы налогообложения

- ПСН предназначена исключительнодля ИП, для ООО не применяется.

- Доход составляет менее 60 млн рублей в год.

- Среднесписочная численность работников — менее 15 человек, включая самого предпринимателя.

- При розничных продажах — площадь торгового зала менее 50 кв. м.

Полный перечень профессий, на которые распространяется ПСН, определяется законодательно Классификатором видов экономической деятельности. Он охватывает все типы самозанятости граждан: транспортные, строительные, охранные, ветеринарные, экскурсионные, дизайнерские услуги; розничную торговлю в разнос, в палатках; услуги по уборке, приготовлению пищи, ремонту, обучению, сдаче в аренду недвижимости и многое другое.

Патентное налогообложение для ИП — какие налоги заменяет патент

Купив документ, индивидуальный предприниматель получает преимущество не уплачивать:

- НДСпо деятельности, которую охватывает патент. Если у ИП есть и другие формы налогообложения, то по ним НДС уплачивается. Кроме того, данным налогом облагается ввоз товаров на территорию нашей страны.

- НДФЛ— по доходам от деятельности, на которую получен патент.

- Налог на имущество частного лица(используемое в бизнесе).

П редприниматель должен оплачивать страховые взносы за нанятых работников и самого себя — приобретение разрешительного документа эту обязанность не заменяет.

Патентная система налогообложения — плюсы и минусы

К преимуществам ПСН относятся:

- Удобство. Взаимодействие с ФНС происходит только в момент покупки или продления патента, предпринимателю не приходится сдавать декларации, уплачивать другие налоги.

- Выгода. Не нужно нанимать бухгалтера, так как не сдается отчетность (ИП ведет только книгу доходов), приобретать ККТ .

- Скорость. Срок выдачи документа — 5 дней.

- Небольшой размер налога: в зависимости от вида бизнеса и других параметров от 3–5 до 7–100 тысяч рублей.

- Льготный периодв некоторых регионах на определенные работы (ставка налога 0%).

Однако у ПСН есть и недостатки:

Патентная система налогообложения для ИП | Патент для ИП 2020 | Налог ПАТЕНТ | ПСН | ИП патент 2020

- Накладываются ограниченияпо численности работников, доходу, деятельности.

Реклама в интернете, написание текстов и студенческих работ под действие патента не подпадают.

- Форма собственности— только индивидуальное предпринимательство.

- Покупка патента на каждый вид деятельности. Если какой-то не подходит под ПСН, параллельно используют другую систему.

- Новый документ не выдают, когда у предпринимателя есть долги по оплате предыдущего.

Купив патент за незначительную сумму, предприниматели могут спокойно размещать рекламу, открывать офисы и раздавать клиентам визитки, не боясь налоговых проверок и штрафов.

Как перейти на патентную систему налогообложения — пошаговая инструкция

Предлагаем пошаговую инструкцию по приобретению патента:

- Определите род бизнеса, которым планируете заниматься, и уточните по классификатору, подходит ли он под ПСН. Учтите, что на каждый вид работ патент приобретается отдельно.

- Установите количество месяцев, на которое планируете приобрести патент (от 1 до 12, но не более того срока, который остался до истечения текущего года).

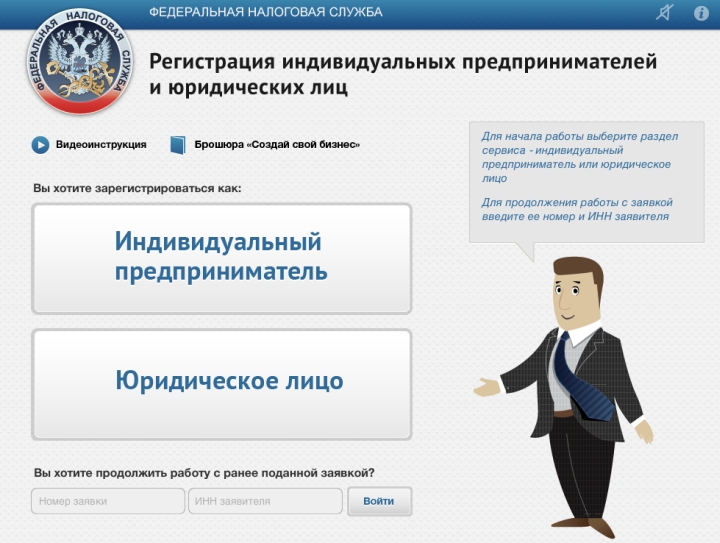

- Зарегистрируйтесь в инспекции в качестве ИП.

- За 10 дней до старта бизнеса (не позднее) отправьте в налоговую официальное заявление на получение патента. Его форму можно получить в ФНС или скачать с официального сайта.

Заявление подают по месту открытия бизнеса, вне зависимости от места регистрации и проживания частного предпринимателя. Форма подачи — лично, через представителя, электронным письмом или почтовым отправлением.

- В течение 5 дней от подачи заявления ФНС принимает решение о выдаче патента.

- Регистрация ИП в качестве плательщика налога ПСН происходит в течение 5 дней с даты принятия инспекцией решения.

- Патентный налог оплачивается либо до истечения его срока (если он составляет менее 6 месяцев), либо частями (при сроке более полугода). В последнем варианте треть оплачивается в течение 3 месяцев, остальное — не позднее окончания срока патента.

- Продлевают срок для ПСН только если стоимость первого уже оплачена.

Как рассчитывается патентный налог

Как уже говорилось выше, оплата патента может колебаться от нескольких тысяч до десятков тыс. рублей. На итоговую стоимость напрямую влияют:

- вид деятельности, на который оформляется ПСН (по каждому из них в регионе определен годовой доход, который и является основой расчета величины налога);

- срок действия (до года);

- регион ведения бизнеса;

- наличие периода льгот;

- численность персонала (частный предприниматель может как работать в одиночку, так и нанять работников в количестве до 14 человек).

Стандартная ставка налога при переходе на ПСН составляет 6%. Она начисляется на налоговую базу, рассчитываемую из соотношения фиксированного годового дохода, срока, а также численности сотрудников.

Практический пример.Предприниматель с декабря планирует оказывать услуги химчистки в городе Иркутске, для чего будут наняты 2 сотрудника (общая численность работников — 3). Получить первый патент он сможет на срок 1 месяц (столько остается до истечения года). С помощью онлайн-формы на сайте ФНС ИП подсчитал стоимость патента: 2600 рублей, оплатить которые нужно до конца декабря.

Преимущества патентной формы налогообложения

ПСН для ИП имеет преимущества: простота перехода и учета, низкий размер налогов, отсутствие дополнительных трат на приобретение кассового аппарата и услуг бухгалтера. При этом бизнес полностью легален, его развитие не повлечет за собой штрафов и налоговых проверок.

П атент предприниматель покупает для осуществления одного из входящих в классификатор видов деятельности, имея доход ниже 60 млн в год и не больше 14 наемных работников.

Если вам понравилась эта статья, порекомендуйте ее друзьям в соцсетях. Этим вы поможете кому-то решить наболевшие вопросы с налоговой.

Источник: ktovdele.ru

Заявление ИП о переходе на патентную систему: новый бланк 2021 и образец заполнения

По общему правилу применять ПСН можно в любоевремя. Для этого достаточно приобрести патент на определенный срок.

Предпринимателей, которые подали заявление на патент вместе с документами для регистрации, поставят на налоговый учет в качестве плательщиков ПСН с даты регистрации. Остальных ИП – в течение 5 рабочих днейпосле того, как ФНС получит заявление. Далее подробнее о выдаче патента.

Если предприниматель планирует заниматься несколькими видами деятельности одновременно, он должен получить патент на каждыйиз них ( письмо Минфина от 07.05.2019 № 03-11-11/33119). Хотя по бытовым услугам по схожим видам деятельности ИП вправе оформить одинпатент вместо нескольких. Это возможно, если согласно закону субъекта РФ размер потенциально возможного к получению годового дохода может определяться для групп (подгрупп) или отдельных видов деятельности, относящихся к бытовым услугам ( подп. 2 п. 8 ст. 346.43 НК).

Новая форма заявления на патент 2021: образец

В новом бланке заявления на ПСН с 2021 года можно указать любуюдату начала патента. Также учтены поправки с 2021 года. К примеру, новые лимиты площади для розницы и общепита.

Заявление на патент нужно подавать за 10 рабочих дней до начала работы на ПСН ( п. 2 ст. 346.45 НК РФ).

Для патентов с 1 января 2021 года официальный срок – не позже 17 декабря 2020 года ( п. 11 письма ФНС от 20.11.2020 № СД-4-3/19053). Но ФНС по собственной инициативе продлила установленный в НК РФ срок до 31 декабря 2020 года, чтобы с 2021 года на ПСН успели перейти как можно больше ИП, в т. ч. бывшие вмененщики ( письмо от 09.12.2020 № СД-4-3/20310).

СКАЧАТЬ НОВЫЙ БЛАНК ЗАЯВЛЕНИЯ НА ПОЛУЧЕНИЕ ПАТЕНТА 2021 ДЛЯ ИП

Также вы можете ознакомиться с образцом 2021 заполнения заявления на ПСН:

СКАЧАТЬ ОБРАЗЕЦ ЗАПОЛНЕНИЯ ЗАЯВЛЕНИЯ НА ПАТЕНТ 2021

В какую налоговую подавать заявление о переходе на ПСН

- Предыдущая запись

- Следующая запись

Источник: buhguru.com

Можно ли совместить патент для ИП и торговлю через интернет-магазин?

Патентная система налогообложения (ПСН) является наиболее приемлемой с организационной точки зрения для начинающего предпринимателя. Проигнорировав изучение законодательных основ, многие граждане решают открыть интернет-магазин именно на патенте. Но такая поспешность может обернуться проблемами, которые потребуют непредвиденных финансовых затрат.

Законодательные основы розничных продаж в Сети

Изучение законодательных норм, регулирующих налоговые нюансы продаж в интернет-магазинах, следует начинать с изучения классификатора ОКВЭД. Реализация продукции на сайте имеет код 47.91.2 и позиционируется, как розничная торговля, осуществляемая посредством информационно-коммуникационной сети.

Интернет-торговля для ИП становятся привлекательнее с каждым годом

Согласно п.2 ст. 346.43 НК РФ предпринимателям на патенте разрешается вести реализацию продукции через торговую сеть только при непосредственном физическом контакте с покупателем. Точкой продаж может быть магазин, рынок, автофургон или аналогичное место.

Бизнес в интернете описывает п. 3 ст. 346.43 НК РФ. Он указывает, что патентщикам запрещено торговать товарами через компьютерные сети. Такому же ограничению подлежат и онлайн-продажи предпринимателями на ЕНВД.

Указанные положения НК неоднократно подтверждались письменными ответами на обращения граждан Минфина и ФНС. Однако в письме Минфина № 03-11-11/77 от 07 марта 2012г. есть интересное разъяснение. Согласно ему, разрешается продажа товаров предпринимателям на ПСН через компьютерный терминал с последующей доставкой, но заказ и оплата продукции должны произойти при физическом присутствии покупателя в точке продаж.

Начинающим предпринимателям рекомендуется прочитать налоговый кодекс РФ

Таким образом, невозможность открытия интернет-магазина ИП на патенте была подтверждена финансовыми органами ещё несколько лет назад. И предприниматели, которые не удосужились об этом прочитать и открыли бизнес онлайн, должны винить в последующих проблемах только себя.

Последствия открытия интернет-магазина предпринимателем на ПСН

Если ИП всё же зарегистрировался патентщиком и занимается торговлей через интернет-магазин, то при налоговой проверке ему грозит административная ответственность. Как минимум, предпринимателя заставят перейти на ОСНО и заплатить пересчитанные налоги и платежи за весь период ведения противоправной деятельности.

Вскоре купить онлайн-кассу придётся даже ИП на патенте

Также ИП на ПСН имеют отсрочку относительно применения онлайн-касс до июля 2018-2019 гг. Конкретный год зависит от особенностей ведения бизнеса. И если предприниматель пользовался этой льготой и продавал товары без ККТ и выдачи чека, то к нему будут применяться дополнительные штрафы. Поэтому ИП при открытии интернет-магазина лучше сразу купить онлайн-кассу и передавать сведения о реализованной продукции в ФНС в момент сделки.

Переход на ОСНО для предпринимателя чреват многими проблемами:

- Необходимо разбираться со стандартной бухгалтерией, нормы которой придется соблюдать. Неспециалисту сделать это трудно, поэтому предприниматель будет вынужден тратиться услуги бухгалтера или консультанта.

- На ОСНО необходимо уплачивать множество налогов: налог на прибыль, НДФЛ, НДС и другие, которые увеличат графу расходов неокрепшего бизнеса.

- Обязанность купить онлайн-кассу по закону 54-ФЗ, программы для бухгалтерии и автоматизации торговли.

Таким образом, после осознания ошибки при выборе системы налогообложения возникает целая гора проблем и следующих за ними финансовых расходов, с которыми начинающий предприниматель может просто не справиться.

Какой выход из ситуации?

Наиболее приемлемой системой налогообложения для предпринимателей, занимающихся Интернет-торговлей, является упрощенка (УСН). Переход на неё с патента осуществляется с 1 января последующего года, путем подачи соответствующего заявления.

Зарегистрироваться предпринимателем можно онлайн на сайте ФНС

Если сайт запущен, и проблема с патентом была обнаружена в середине года, то существует несколько вариантов выхода из ситуации:

- Перевести бизнес на родственника.

- Перерегистрироваться.

- Продолжить работу на ОСНО.

- Закрыться.

Наиболее быстрый способ продолжить работу интернет-магазина – юридически перевести бизнес на вновь созданного предпринимателя, которым может выступить ближайший родственник. Выбор стоит остановить на упрощенке. Собственнику, который был на патенте, придется заплатить все пересчитанные налоги и закрыться.

Второй способ более медленный, но не требует подключения к бизнесу чужих людей. Предпринимателю нужно аннулировать свою регистрацию с уплатой соответствующих налогов и штрафов, а на следующий день вновь открыть ИП уже на УСН. Если время терпит, то этот вариант – наилучший.

Продолжить работу на ОСНО могут предприниматели, у которых есть возможность без особых затрат наладить работу бухгалтерии. Подойдет этот вариант и для тех, которые обнаружили проблему в ноябре-декабре. Ведь до 26 декабря можно подать заявление на перевод на УСН и продолжить деятельность в следующем году уже на упрощенке. Но налоги и штрафы заплатить всё же придется.

На краткий период до конца года можно сделать перерыв в продажах на сайте. Согласно письму Минфина N03-11-12/50419 от 7 августа 2017 г. ИП на патенте вправе размещать в интернете информацию и товарах, но продавать их в удаленном режиме не может. Для покупки человек всё-таки должен прийти на стационарную торговую точку. Поэтому вообще закрывать сайт не стоит, пусть работает и привлекает клиентов на последующие периоды.

Интернет-магазин – не только площадка для продаж, но и для рекламы

Самый негативный вариант – закрыть и ИП, и бизнес до лучших времен. Даже если предприниматель знает, что он нарушил закон и вел торговую деятельность без онлайн-касс для интернет-магазина, есть большая вероятность, что налоговая не будет его проверять в течение последующих трех лет. В этом случае ни дополнительных налогов, ни штрафов платить, возможно, не придется.

Не ошибиться с выбором системы налогообложения для интернет-магазина довольно просто, если предварительно прочитать хотя бы несколько статей на эту тему. Впоследствии предпринимателю некого будет винить в проблемах, кроме самого себя. Поэтому открывать интернет-магазин необходимо лишь после тщательной теоретической подготовки.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

О компании

- Контакты

- Конфиденциальность данных

- Лицензионный договор

Клиентский отдел:

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс»– Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь»–

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Контактный телефон: +7(495)133-20-43

Источник: www.ekam.ru