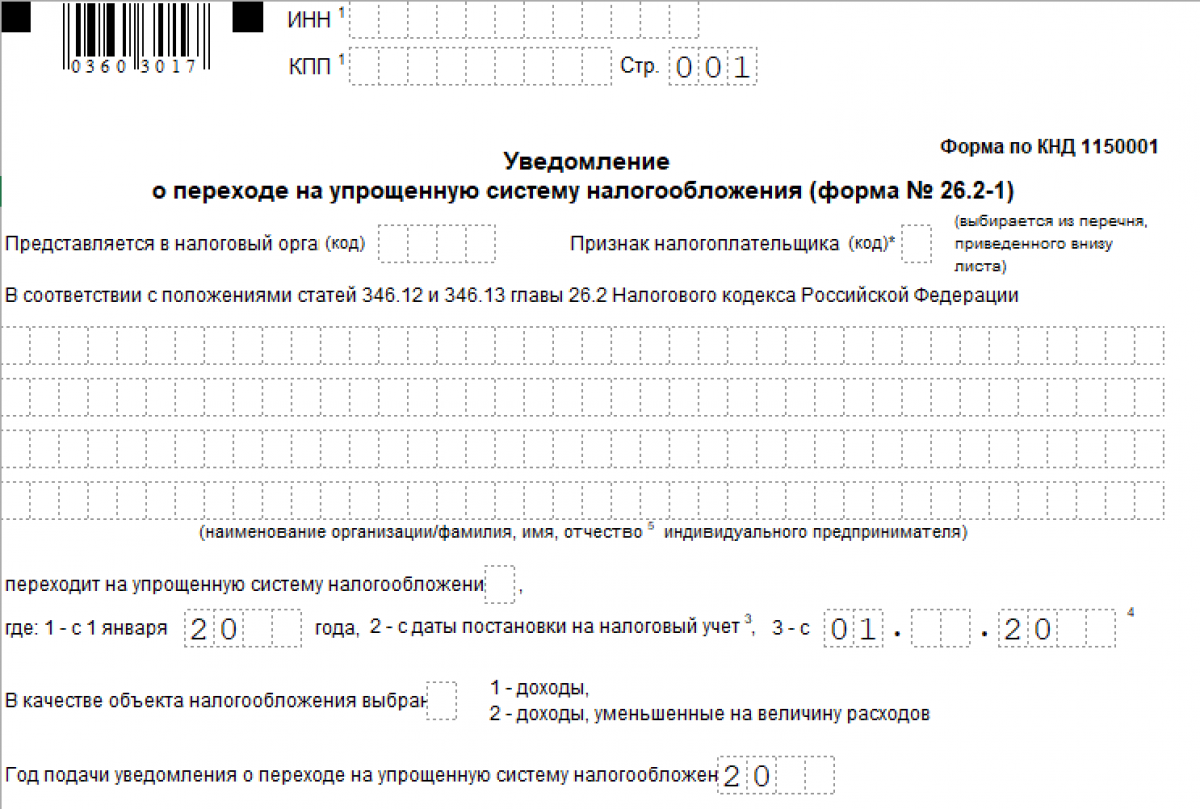

ИП, организации становятся плательщиками по УСН добровольно. Для перехода на УСН необходимо заполнить утвержденный приказом ФНС бланк уведомления. За формой бланка закреплен номер 26.2-1.

Понятие заявления о переходе на УСН является условным и не зафиксировано в законодательных документах. Однако в разговорной речи сложилась привычка называть форму 26.2-1 именно заявлением.

Кто может подавать?

Законодательством России установлены ограничения в отношении субъектов экономической деятельности, которые могут перейти на «упрощенку», оформить и подать соответствующее заявление. Выбранный вид экономической деятельности, размер доходов, особенности структурной организации юрлица, количество сотрудников, система налогообложения могут стать препятствиями для использования упрощенной системы.

Возможность подать заявление о переходе на УСН отсутствует у юрлиц, ИП при наличии следующих условий:

Упрощенная система налогообложения 6% для ИП: кому подходит и как на нее перейти. Переход на УСН

- субъекты являются налогоплательщиками ЕСХН;

- деятельность связана с полезными ископаемыми (добычей, реализацией) или производством подакцизных товаров;

- за отчетный период средняя численность работников превысила 100 человек;

- нарушены установленные законодательством сроки подачи уведомления.

Если на УСН планирует перейти ИП – в данном случае лимит на размер доходов не устанавливается. Однако для юрлиц существуют ограничения. Подать уведомление возможно, если в год предполагаемого перехода на УСН размер доходов за 9 месяцев не превысил 45 млн руб. При расчете этой суммы учитываются все доходы юрлица (внереализационные, от реализации).

Организациям следует также обратить внимание на размер остаточной стоимости основных средств. Допускается переход на «упрощенку», если сумма не превысила 100 млн руб. Показатель определяется по правилам бухучета.

В чем отличие контракта от договора? Рекомендуем узнать.

Возможна ли регистрация ООО по адресу учредителя? В статье дается ответ.

Подать уведомление о переходе на УСН могут юрлица, у которых отсутствуют действующие представительства и (или) филиалы. Наличие иных обособленных структурных подразделений не препятствует переходу на упрощенную систему.

Например, компания открыла магазин, имущество которого учитывается на ее балансе. Положение о магазине как филиале не было утверждено, и в учредительных документах юрлица отсутствуют сведения о наличии филиала. В этом случае допускается подача уведомления о переходе на «упрощенку».

Где можно скачать бланк и как его заполнить? Рассказывается об том в видео.

Когда подаем заявление?

Зарегистрированные в установленном порядке и действующие ИП, юрлица могут стать налогоплательщиками по упрощенной системе с начала очередного календарного года (с 01 января). При этом заполненная форма подается в налоговый орган до конца предшествующего года (до 31 декабря). Отделение налоговой службы должно иметь отношение к месту жительства ИП или месту нахождения юрлица.

Особые правила подачи формы 26.2-1 установлены для впервые зарегистрированных предпринимателей и вновь созданных юрлиц. Эти субъекты экономической деятельности могут подать уведомление о переходе на «упрощенку» после своей постановки на учет в налоговом органе (точная дата указывается в соответствующем свидетельстве) в течение периода, равного 30 календарным дням. Допускается подача уведомления с полным пакетом регистрирующих документов.

ИП или юрлицо перестает быть налогоплательщиком ЕНВД – с начала месяца, когда обязанность субъекта по уплате этого налога прекращается, он получает право перейти на УСН на основании поданного в налоговый орган уведомления (о том, как подать заявление о переходе на ЕНВД, читайте тут).

Распространена ситуация: организации, ИП применяли УСН какое-то время, затем перешли на другую систему налогообложения. Субъекты убедились: использование УСН более благоприятно для развития бизнеса, и решили вернуться на «упрощенку». В этом случае предпринимателям, организациям следует подождать 1 календарный год с даты, начиная с которой они утратили право применять УСН. После окончания этого периода можно снова подавать уведомление в налоговый орган.

Мы подготовили много полезных статей о разных формах заявлений:

- форма р15001 или уведомление о ликвидации юридического лица;

- форма Р13001 о государственной регистрации изменений;

- р12001 при преобразовании;

- на удержание из заработной платы;

- с просьбой перевода зарплаты на карту;

- на увольнение без отработки;

- Р11001 на регистрацию ООО;

- о переводе на другую должность;

- на получение выписки из ЕГРЮЛ в ИФНС;

- на выдачу трудовой книжки на руки.

Как заполнить форму?

Уведомление представляет собой лист формата А4. Документ заполняется с одной стороны. В незаполненные клетки заносятся прочерки. В верхней части формы проставляется свой номер ИНН (как написать заявление на получение ИНН?). Работающие юрлица также заносят КПП.

Записывается 4-значный код налогового органа.

В графе «Признак налогоплательщика» проставляется цифра от 1 до 3. Уведомление подается вместе с другими документами на госрегистрацию ИП, юрлица – записывается 1. Документ заполняется при переходе с иной системы налогообложения (кроме ЕНВД) – ставится 3. В остальных случаях указывается цифра 2.

Графа с 4 строками клеток предназначена для записи Ф. И. О. или полного наименования юрлица. В графе о переходе на УСН фиксируется код, варианты которого приводятся в бланке рядом (1, 2, 3).

Проставляется код объекта налогообложения. За доходами закреплена в форме цифра 1, за уменьшенными на величину расходов доходами – цифра 2. Указывается год подачи уведомления в налоговый орган. Форма 26.2-1 заполняется действующим субъектом экономической деятельности – заполняются сведения о доходах, стоимости основных средств.

Кодом 1 или 2 отмечается, кто подает заполненную форму: сам налогоплательщик или его представитель. Записывается Ф. И. О. руководителя юрлица. Налогоплательщик указывает номер контактного телефона, подписывает форму, проставляет текущую дату. Уведомление подает представитель – указывается подтверждающий его полномочия документ, а также Ф. И. О. лица.

Переход на УСН открывает перед субъектом экономической деятельности ряд преимуществ. Чтобы воспользоваться ими, необходимо юридически грамотно подойти к заполнению соответствующего заявления.

Обратите внимание: на налогоплательщика возлагается ответственность самостоятельно определить согласно нормам и требованиям законодательства, соответствует ли юрлицо или ИП установленным ограничениям, возможно ли субъекту переходить на УСН.

О переходе на УСН и обратно повествуется в видеоролике. Приглашаем посмотреть.

Источник: 101million.com

Переход на упрощенную систему налогообложения (УСН) при регистрации ИП

При регистрации ИП перед предпринимателем стоит непростая задача выбора системы налогообложения. Законодательство это право предоставляет. И от правильного выбора во многом зависит успешность нового бизнеса. УСН – это наиболее приемлемый из возможных вариантов (пр. ПСН, ЕСХН, ЕНВД).

Нужен ли переход на УСН при регистрации ИП

При регистрации ИП желательно сразу же выбрать наиболее интересную для себя систему налогообложения для предприятия. Ведь иначе по умолчанию будет назначено сложное, дорогостоящее и громоздкое налогообложение на общих основаниях. Начинающих предпринимателей привлекает УСН – вариант, полностью соответствующий своему названию.

Главных причин для перехода ИП на УСН во время регистрации можно выделить пять:

- Декларация о доходах подается только раз в году.

- Есть возможность выбора объекта налогообложения и с приемлемой ставкой по схеме: налог с полученного дохода – 6% (регионы имеют право снизить до 1%) и налог по схеме «доходы за минусом расходов» – 15% (возможность снижения до 5% закреплена за регионами).

- Простой бухгалтерский учет, ведение которого не требует большого объема знаний и навыков.

- Применение УСН освобождает от некоторых налогов, а именно: НДС, на имущество, НДФЛ.

- Прозрачная схема учета доходов и произведенных расходов (достаточно фиксации в книге учета) упрощает работу с инспекцией ФНС.

Но, конечно, в УСН есть и минус. Компании-плательщики НДС неохотно сотрудничают с ИП на «упрощенке».

Возможность осуществления

Разрешено

Предприниматели могут перейти на учет налога по УСН в любой удобный для них момент. Это могут быть:

- ИП, которые работали при другой системы налогообложения.

- ИП, только регистрирующие свой бизнес. Промежуток между регистрацией и уведомлением налоговой о переходе не должен превышать тридцати дней.

Ограничено

Но не все предприниматели могут безболезненно перейти на упрощенный налог. В некоторых случаях статьи налогового кодекса делают это невозможным:

- При адвокатской или нотариальной деятельности предпринимателя.

- Если ИП работает в сфере производства подакцизной группы товаров.

- С единого сельхозналога.

- При численности штатных сотрудников в ИП более ста человек.

- Годовой доход предпринимателя превышает шестьдесят миллионов рублей.

Процесс перехода

Для выполнения перехода ИП на УСН одновременно с регистрацией предпринимателям выделен тридцатидневный срок поле постановки их на налоговый учет. Давайте рассмотрим сбор документов и подачу заявления на УСН при регистрации ИП.

Необходимые документы

При этом случае к пакету регистрационных документов достаточно добавить паспорт и заявление по имеющейся в обращении форме №26.2-1, заполненное следующим образом:

- Если заявление подается во время регистрации ИП, то в верхней его части указывается только номерной код инспекции ФНС, куда подается заявление.

- Фамилия с именем и отчеством предпринимателя.

- Когда состоится переход (цифра 2 – со времени постановки).

- Объект для налогообложения (1 – доходы ИП, 2 – доходы за минусом расходов).

- Год подачи и уведомление о величине доходов и стоимости действующих основных средств за последние девять месяцев.

- Число листов.

- Кто предоставляет заявление в ФНС: предприниматель или его представитель.

- Контактный телефон.

- Дата, подпись.

Заявление заполняется черными чернилами печатными буквами.

Бланк заявления на УСН при открытии ИП вы можете скачать здесь. Образец заполнения заявления на переход на УСН после регистрации ИП вы можете найти в специальном материале.

О том, как выбрать и перейти на УСН при регистрации ИП, расскажет видео ниже:

Процедура пошагово

- Выбрать УСН как систему для налогообложения ИП.

- Выяснить, соответствует ли ваше ИП требованиям, необходимым для применения УСН на практике.

- Выбрать нужный объект налогообложения.

- Подготовить документы для регистрации и зарегистрировать ИП.

- Заполнить бланк заявки о переходе на УСН в двух экземплярах.

- Сдать заявление в инспекцию и поставить отметку об этом на втором экземпляре.

Про сроки на переход на УСН при регистрации Ип расскажем ниже.

Сроки и штрафы

Уплата УСН должна производиться не позднее тридцатого апреля следующего за прошедшим отчетным периодом года. За нарушения при оплате УСН предприниматели наказываются таким образом:

- Несвоевременная сдача отчетности – до 30% от ежемесячной неоплаты.

- Задержка выплат наказывается начислением пени за каждый из дней просрочки.

- Неуплата налога в срок карается 40% штрафом.

Финансовый вопрос

Сама подача заявки на переход на УСН выполняется бесплатно. Поэтому, если это происходит одновременно с выполнением регистрации ИП, то придется заплатить только восемьсот рублей госпошлины за эту процедуру.

Еще больше полезной информации о переходе на «упрощенку» для ИП собрано в видео ниже:

Понравилась статья? Поделитесь с друзьями в социальных сетях:

И подписывайтесь на обновления сайта в Контакте, Одноклассниках, Facebook, или Twitter.

Источник: uriston.com

Форма 26-2-1: уведомление о переходе на УСН

Бланк уведомления о переходе на УСН

Проверено экспертом

Образец заполнения формы уведомления о переходе ООО на УСН с объектом «доходы минус расходы» с ОСН

Кто может стать «упрощенцем» с 2023 года

Упрощенная система налогообложения очень востребована среди ИП и компаний, относящихся к малому бизнесу. Она позволяет не платить ряд налогов, включая НДС, а также позволяет выбрать наиболее выгодный для себя объект налогообложения и платить налог по ставке 6% (объект «доходы») или 15% (объект «доходы минус расходы»). Чтобы стать «упрощенцем» не требуется получать на это разрешение от ИФНС. Достаточно лишь направить уведомление о переходе на УСН в свою налоговую инспекцию, конечно, при условии, что соблюдены все необходимые требования и лимиты.

Прежде чем принимать решение о переходе на УСН, предприниматели и компании должны обратиться к статье 346.12 Налогового кодекса РФ и проверить, соответствуют ли они заявленным в ней критериям и требованиям.

Так, желающие с 2023 года перейти на «упрощенку» ИП и организации должны соответствовать следующим условиям:

- не быть плательщиками единого сельхозналога (ЕСХН);

- не заниматься добычей, продажей полезных ископаемых (кроме общераспространенных);

- не производить подакцизные товары;

- не участвовать в соглашениях о разделе продукции;

- среднегодовая численность персонала не должна превышать 130 человек.

Не могут быть «упрощенцами»: банки, микрофинансовые, иностранные, страховые компании, НПФ и инвестфонды, частные нотариусы, адвокаты, агентства занятости (частные), бюджетные и казенные учреждения, профучастники рынка ценных бумаг, ломбарды, организаторы игорного бизнеса.

Для организаций, наряду с вышеперечисленным, действуют дополнительные условия перехода:

- у компании не должно быть филиалов;

- в уставном капитале участие юрлиц не должно превышать 25%;

- за 9 месяцев 2022 г. доход не должен быть выше 123,3 млн. руб.;

- остаточная стоимость основных средств (по бухучету) не может быть более 150 млн. руб.

Переход возможен только при одновременном соблюдении всех лимитов и условий.

Срок подачи заявления о переходе на УСН

Согласно ст. 346.13 НК РФ, совершить переход на «упрощенку» для тех, кто работает на иных налоговых режимах, можно только с начала налогового периода. Если применение «упрощенного» спецрежима планируется с 2023 года, подать уведомление о применении УСН нужно не позднее 31 декабря 2022 года.

Исключение сделано для тех, кто только зарегистрировал свой бизнес и решил сразу применять спецрежим – они вправе подать уведомление на УСН в течение 30 дней с даты госрегистрации ИП или компании в ИФНС и с самого начала вести деятельность на «упрощенке». Подача заявления на УСН возможна и одновременно с пакетом документов на госрегистрацию.

Порядок и сроки подачи заявления на УСН для ИП и организаций одинаковы. Если уведомление не будет направлено, или будет направлено с нарушением срока, применять «упрощенку» в 2023 г. нельзя. Вновь заявить о своем переходе можно будет только в 2023 году, а начать работу на этом спецрежиме – с 01.01.2024 г.

Тем же, кто уже применяет «упрощенный» спецрежим в 2022 г., и не собирается его менять в следующем налоговом периоде, никаких уведомлений в налоговую подавать не требуется.

Уведомление (заявление) о переходе на УСН с 2023 года

Уведомлять инспекцию о переходе на «упрощенку» рекомендуется по форме, утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829 (приложение № 1).

Унифицированная форма заявления на УСН № 26.2-1 состоит из одной страницы и не вызывает сложностей при заполнении. Форма едина для организаций и ИП. Разберем основные моменты оформления документа:

- Оформлять бланк можно в «бумажном» или электронном виде. Электронный формат представления приведен в приказе ФНС от 16.11.2012 № ММВ-7-6/878 (приложение № 1).

- В пустых ячейках бланка заявления на УСН проставляются прочерки.

- В верхней части страницы указываются ИНН и КПП организации, ИНН предпринимателя.

- Код налогового органа – это код налоговой инспекции, в которую подается уведомление.

- Код признака налогоплательщика выбирается из перечня внизу страницы. «1» указывают те, кто подает уведомление о переходе вместе с документами на госрегистрацию фирмы или ИП, «2» — код для вновь созданных ИП и компаний, код «3» для тех, кто переходит на «упрощенку» с других налоговых режимов.

Как заполнить форму уведомления о переходе на УСН с другого режима налогообложения? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

- Организации указывают свое полное наименование, а предприниматели – свои Ф.И.О. полностью (отчество — при наличии).

- В строке «переходит на упрощенную систему» нужно указать соответствующий виду перехода код: «1», если УСН будет применяться с 01.01.2023 г. (нужно указать год), «2» — когда переход происходит с даты госрегистрации субъекта.

- Подавая уведомление, налогоплательщик должен определиться с объектом налогообложения. Если объектом выбраны «доходы», указывается код «1», если «доходы минус расходы» — код «2».

- Год подачи уведомления – «2022».

- Организации (кроме вновь созданных) должны указать сумму полученных ими доходов за 9 месяцев 2022 г. и остаточную стоимость ОС на 01.10.2022г. (в рублях).

- Если уведомление подается представителем, нужно внести количество листов прилагаемого документа о подтверждении его полномочий, а также указать наименование и реквизиты этого документа (в нижней левой части страницы).

- Руководитель, ИП или их представитель подписывает уведомление, указав дату его заполнения и номер телефона для связи.

Далее можно посмотреть заполненный образец заявления на УСН, скачать бланк формы № 26.2-1.

Образец заполнения заявления на УСН

Образец заполнения заявления о переходе на УСН подготовили эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Источник: spmag.ru