- проверить себя на соответствие требованиям самозанятости ФЗ-422;

- пройти регистрацию в системе «Мой налог»;

- соблюсти сроки подачи уведомлений для снятия с учета в качестве налогоплательщиков по иным спецрежимам.

Может ли ИП стать самозанятым

НПД — специальный налоговый режим (п. 6 ст. 18 НК), введенный в порядке эксперимента ФЗ-425 от 27.11.2018. Прежде чем пояснить, как ИП перейти на налог для самозанятых, уточним: до 1 июля 2020 года не все граждане смогут использовать налог на профессиональный доход в качестве вида налогообложения — апробация проводится в отдельных городах и регионах №422-ФЗ от 27.11.2018 (п. 8 ст. 1 НК):

- В городах федерального значения — Москве и Санкт-Петербурге.

- В Московской и Калужской областях, Республике Татарстан, в Волгоградской, Воронежской, Ленинградской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областях, в Красноярском и Пермском краях, в Ненецком автономном округе, Ханты-Мансийском автономном округе — Югре, Ямало-Ненецком автономном округе, в Республике Башкортостан.

С 1 июля 2020 года регионы РФ самостоятельно вводят на своей территории спецрежим НПД (ФЗ-101 от 01.04.2020).

ПЕРЕХОДИМ НА САМОЗАНЯТОСТЬ? КАК И ДЛЯ ЧЕГО? ИП НА САМОЗАНЯТОСТИ? ВСЕ ПРОСТО!

- осуществляете деятельность в качестве ИП;

- имеете доход не более 2 400 000 рублей в год;

- занимаетесь реализацией товаров (работ, услуг, имущественных прав);

- не имеете работников и не планируете их нанимать,

вам следует подумать, как закрыть ИП и стать самозанятым — это принесет реальные выгоды. Важное условие — объектом налогообложения для НПД не являются следующие виды деятельности (ч. 2 ст. 6 ФЗ-422):

- продавцы подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации;

- перепродавцы товаров и имущественных прав, кроме имущества, использовавшегося для личных или домашних нужд;

- лица, занимающиеся добычей и реализацией полезных ископаемых;

- посредники, кроме тех, кто доставляет товары или принимает платежи в интересах других лиц;

- применяющие иные спецрежимы налогообложения.

Перед отказом от используемого режима соотнесите свою деятельность с перечнем. Например, если вы работаете на бирже, хотите снизить налоговую нагрузку и решаете, может ли трейдер быть самозанятым, обратите внимание, что 422-ФЗ не относит эту категорию к плательщикам НПД как лиц, осуществляющих перепродажу имущественных прав и получающих доходы от реализации ценных бумаг и производных финансовых инструментов (ст. 4 п. 2.2. и ст. 6 п. 2.6).

Какие плюсы у перехода

Принимая решение, когда и как из ИП перейти в самозанятые, следует учесть преимущества НПД:

- заявительная регистрация в любое время;

- простота и отсутствие оплаты при регистрации;

- низкая ставка налогообложения и ее дифференциация;

- заработная плата по основному месту работы не учитывается при расчете налоговой базы;

- трудовой стаж по основному месту не прерывается.

Перечислим основные выгоды, которые получит действующий ИП после перехода на новый спецрежим:

- электронная через Госуслуги, МФЦ, нотариуса — бесплатная;

- личное заявление в ФНС — 800 рублей

Отсутствие затрат на отчетность в ФНС — все выполняется через приложение «Мой налог» (ст. 13 закона №422-ФЗ)

Платит фиксированные страховые взносы на пенсионное и медицинское страхование.

1% от доходов выше 300 000 рублей доплачивает в ПФР

Одна особенность — самозанятому на НПД следует подумать о самостоятельных перечислениях для формирования пенсионного капитала и получения социальной поддержки (постановление правительства №160 от 19.02.2019).

Порядок перехода

ФНС специально разъясняет, нужно ли закрывать ИП, чтобы стать самозанятым, — сниматься с учета не следует. Работающий ИП самостоятельно делает выбор, и ему достаточно сообщить ИФНС об отказе от применявшегося до этого спецрежима (ч. 4 ст. 15 ФЗ-422). Проверьте себя с помощью профиля плательщика налога на профессиональный доход — перечисленные ниже критерии достаточны для перехода на НПД.

Получить статус плательщика НПД просто — опишем необходимые этапы.

Шаг 1

Для перехода пройдите регистрацию в системе «Мой налог». Найдите его на сайте ФНС. Законодатель предусмотрел способы регистрации без визита в налоговую службу:

- в мобильном приложении — скачайте приложение «Мой налог» на телефон, для регистрации НПД понадобится паспорт;

- на сайте ФНС;

- через портал госуслуг;

- через банк.

При регистрации через госсервисы требуется ИНН, пароль личного кабинета ФНС или пароль и логин Госуслуг, паспортом и фотографией поделятся сервисы. Пока удобнее всего работает сервис Сбербанка. Покажем, как перейти от ИП к самозанятой категории, если у вас там есть личный счет. Вам не понадобятся даже документы:

- Откройте Сбербанк Онлайн на своем телефоне.

- Найдите вкладку платежи.

- В категории «Госуслуги» найдите сервис «Свое дело».

- Пройдите простую регистрацию.

Шаг 2

Расчеты с государством после перехода

Пользуйтесь спецрежимом, пока доход в календарном году не превысит 2 400 000 рублей. Налог взимается с доходов, расходы никак не учитываются. После превышения лимита статус плательщика НПД утрачивается, и физическое лицо платит НДФЛ. В зависимости от источника дохода, в качестве самозанятого вы заплатите государству:

- 4% — если товары, работы и услуги реализуются физическим лицам;

- 6% — юридическим.

В обоих случаях не взимаются НДФЛ и страховые взносы (ч. 13, 20 ст. 13 ФЗ- 401 от 30.11.2016; ч. 8 ст. 2, ч. 2 ст. 15 ФЗ-422). Если вы одновременно работаете с юридическими и физическими лицами, для применения разных налоговых ставок потребуется раздельное формирование налоговой базы.

Это за вас сделает приложение «Мой налог». С начала применения режима приложение само рассчитывает для вас налоговый вычет (уменьшение налога) – ежемесячно, пока суммарно он не достигнет 10 000 рублей (ст. 12 ФЗ-422). Вычет предоставляется один раз.

Принимая решение о смене налогового режима и изучая вопрос, как ИП стать самозанятым, дополнительно полезно знать:

- Все расчеты самозанятого ведутся через «Мой налог».

- Уведомление о налоге за прошлый месяц приходит в текущем не позднее 12-го числа (если сумма налога меньше 100 руб., уведомление не придет).

- Срок уплаты НПД — не позднее 25-го числа.

- Через приложение «Мой налог» доступно автоматическое списание сумм НПД.

Источник: clubtk.ru

Возможно ли перейти с НПД на УСН в середине года?

Упрощенная система налогообложения — это вид налогообложения, который подразумевает особый упрощенный порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Налог на профессиональный доход — это действующий с 2019 года специальный налоговый режим для самозанятых граждан, получающих доходы от реализации товаров, работ, услуг, имущественных прав.

Переход с НПД на УСН возможен в двух случаях:

- вынужденно (в любой момент года);

- добровольно (в особых случаях, с начала года).

Исходя из ч. 6 ст. 15 Федерального закона от 27.11.2018, самозанятые, которые утратили право на НПД, могут до окончания года начать применение УСН.

Для этого им необходимо сняться с учета в качестве плательщика НПД и уведомить инспекцию о переходе на УСН в течение 20 календарных дней. В таком случае ИП считается перешедшим на УСН со дня снятия с учета в качестве самозанятого.

Случаи потери права применения НПД

- Реализация подакцизных товаров и товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, имущественных прав, за исключением продажи имущества, которое использовалось им для личных или домашних нужд.

- Занятие добычей и (или) реализацией полезных ископаемых.

- Найм лиц по трудовому договору.

- Ведение деятельности в интересах иного лица на основе договоров поручения, договоров комиссии либо агентских договоров.

- Оказание услуг по доставке товаров с приемом/передачей платежей за указанные товары в интересах других лиц.

Обратите внимание: оказание услуг с условием применения при расчетах с покупателями ККТ, зарегистрированной продавцом не относится.

- Отсутствие уведомления инспекции в надлежащий срок о переходе на НПД с иных режимов налогообложения.

- Превышение доходов в размере от 2,4 млн рублей в текущем году.

Как уведомить инспекцию о переходе на УСН

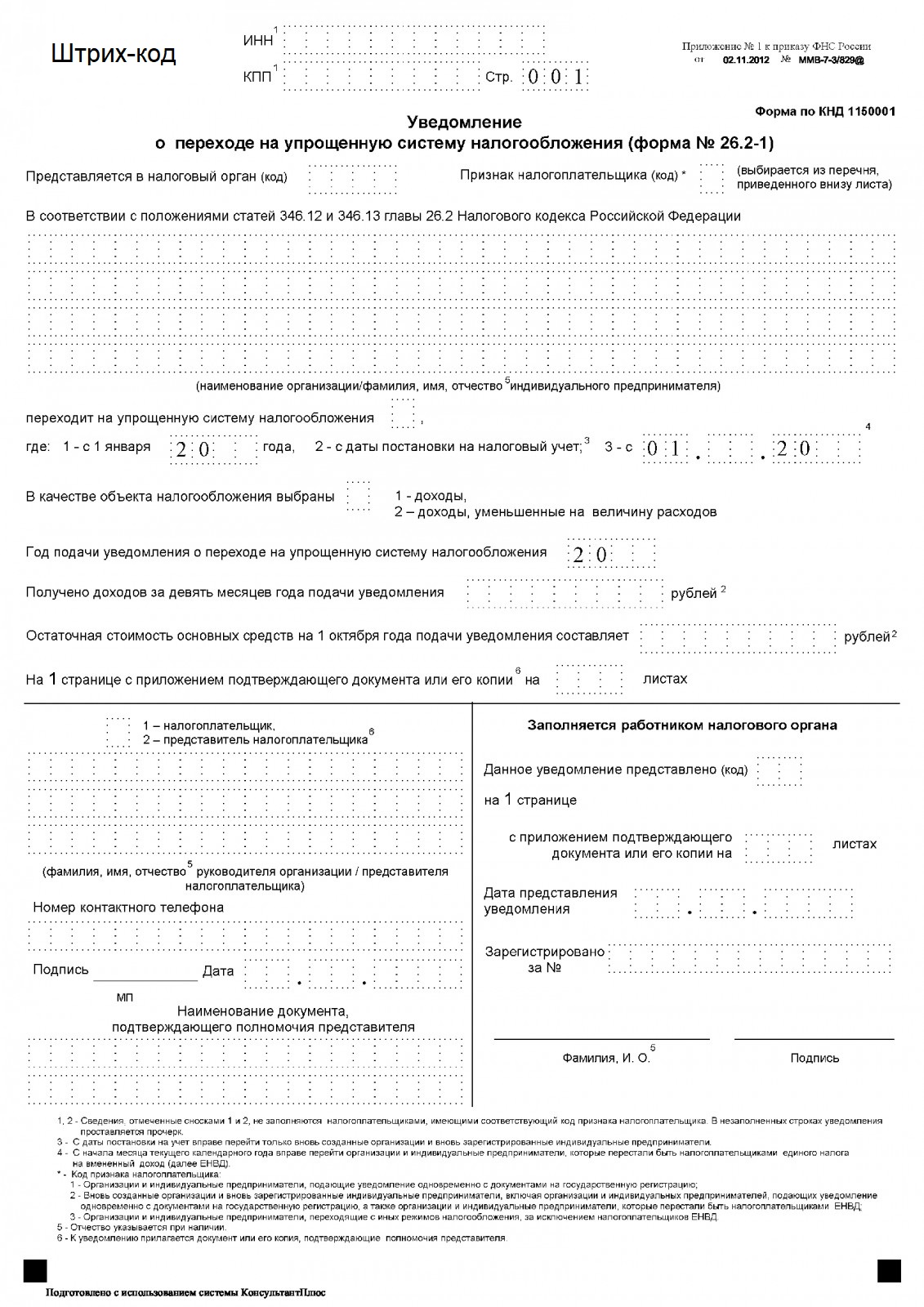

Для этого рекомендуется использовать форму № 26.2-1 «Уведомление о переходе на УСН».

В форме указывается:

- В поле «Признак налогоплательщика (код)» — код «3».

- В поле «Переходит на упрощенную систему налогообложения» — «1» и год перехода на УСН.

Добровольный переход с НПД на УСН в течение года не разрешен. В добровольном порядке перейти с НПД на УСН предприниматель вправе только с начала следующего года.

Обратите внимание: если предприниматель в текущем году больше не хочет применять НПД и сниматься с учета в качестве ИП, то налоги после прекращения НПД и до конца года нужно платить в рамках ОСН.

Можно ли ИП снова вернуться на НПД вновь?

Да, предприниматели действительно могут возвращаться на НПД, если будут соответствовать критериям для режима.

Обратите внимание: в том числе у работодателя не должно быть долгов по налогу.

Подписывайтесь на Telegram-канал «ЛК 1С-Рарус отвечает». Мы публикуем там самые свежие новости из мира бухгалтерии.

Вам также может понравиться:

Источник: rarus.ru

Нужно ли закрыть ИП, чтобы стать самозанятым, как правильно это сделать? Нюансы процедуры

Статус самозанятого и новый вид налога на профессиональный доход (НПД) были введены для того, чтобы фрилансеры могли выйти «из тени». Но новый режим стал интересен и для индивидуальных предпринимателей, ведь статус самозанятого позволяет существенно снизить сумму налоговых отчислений.

В связи с этим у граждан, находящихся в статусе ИП возникает множество вопросов о новом режиме. Расскажем подробнее как перейти с индивидуального предпринимательства на самозанятость и на какие моменты ИП следует обратить внимание.