Что общего между ЕНВД и ПСН

- налог не зависит от реального дохода: если для ЕНВД он «вмененный», то для ПСН — «потенциально возможный», что по сути одно и то же;

- оба режима применяются к конкретным видам деятельности (п. 2 ст. 346.26, п. 2 ст. 346.43 НК РФ);

- оба режима освобождают ИП от уплаты:

- НДФЛ в отношении доходов от деятельности, в отношении которой применяется спецрежим;

- налога на имущество физических лиц, рассчитываемого по среднегодовой стоимости;

- НДС, за исключением случаев импорта продукции и исполнении обязанностей налогового агента.

Если у вас есть вопросы по переходу с ЕНВД на ПСН, ответы на них вы можете найти в КонсультантПлюс.

Чем ПСН отличается от ЕНВД

Основные отличия налоговых режимов:

ИП как ПЕРЕЙТИ на ПАТЕНТ. ВСЕ о ПЕРЕХОДЕ на ПАТЕНТ.

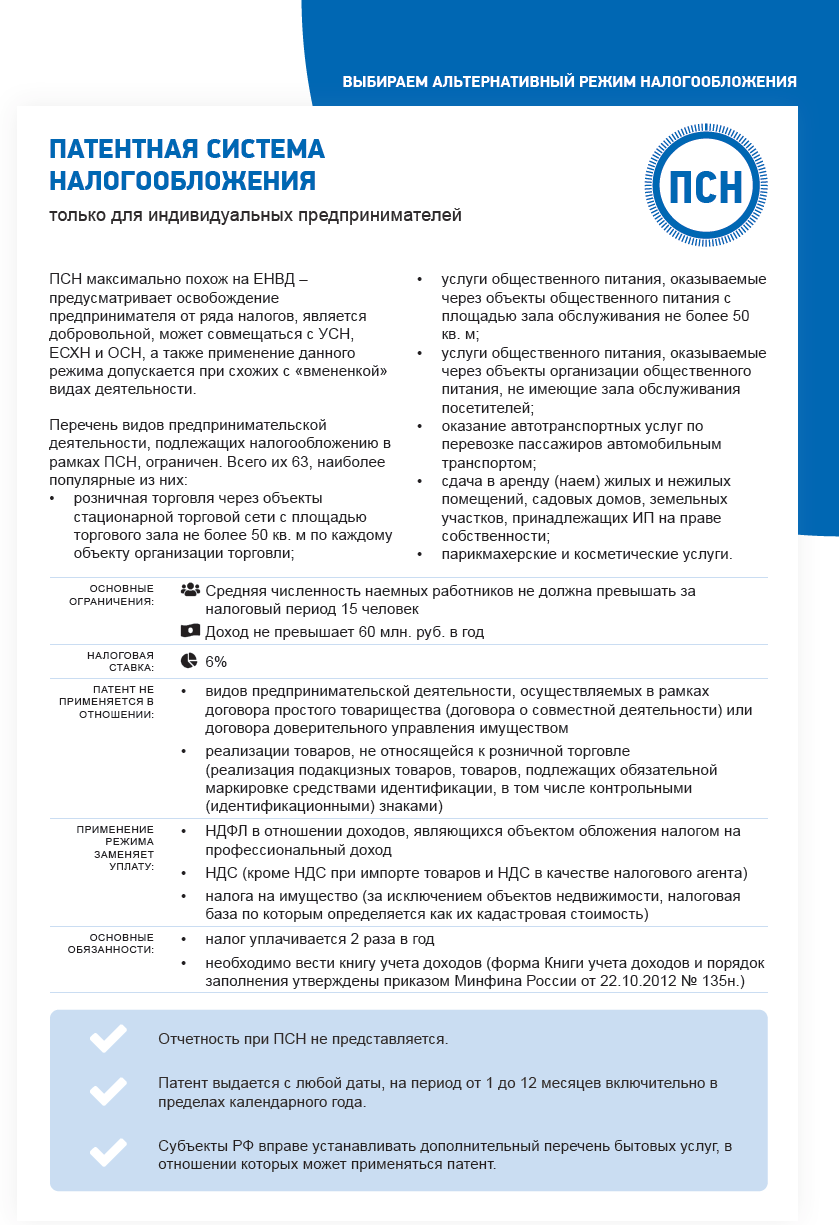

| Критерий | ПСН | ЕНВД |

| Налогоплательщики | Только ИП | Организации и ИП |

| Налоговый период | От 1 до 12 месяцев в пределах одного календарного года | Квартал |

| Максимальная численность наемных работников | 15 человек | 100 человек |

| Суммарный доход за год | Не более 60 млн руб. | Не более 150 млн руб. |

| Оптимизация налога | Налог не уменьшается | Налог уменьшается на страховые взносы и пособия за первые 3 дня болезни |

| Максимально разрешенные площадь торгового зала для розничной торговли и площадь зала обслуживания посетителей для общественного питания | 50 кв. м | 150 кв. м |

| Основные обязанности плательщика | Декларация не установлена, налог уплачивается 1-2 раза за срок действия патента, ИП ведет книгу учета доходов по форме, введенной Приказом Минфина от 22.10.2012 № 135н | Подача декларации и уплата налога 4 раза в год |

Как рассчитывается и уплачивается налог при ПСН

Потенциально возможный годовой доход предпринимателя устанавливается региональным законом. Ставка налога — 6% (п. 1 ст. 346.50 НК РФ). При расчете платежа учитывается количество календарных дней, на которые выдан патент (п. 1 ст.

346.51 НК РФ).

Порядок уплаты налога зависит от периода применения ПСН (п. 2 ст. 346.51 НК РФ):

- при сроке менее 6 месяцев налог уплачивается не позднее крайнего дня действия патента;

- при сроке 6 месяцев и более — 1/3 налога перечисляется в бюджет в течение 90 календарных дней с момента начала действия патента, оставшиеся 2/3 — не позднее последнего дня срока патента.

Пример

Законом от 30.10.2012 № 53 «О патентной системе налогообложения на территории г. Москвы» установлен потенциальный доход ИП, предоставляющего парикмахерские и косметические услуги, в размере 900 000 руб.

Рассчитаем налог при разных сроках применения ПСН:

Обратите внимание! В методичке ФНС допущены неточности:

- ПСН заменяет НДФЛ с доходов от деятельности, по которой выдан патент;

- налог не всегда уплачивается 2 раза в год.

Как перейти на ПСН

- количества месяцев в пределах календарного года, на которые запрашивается патент;

- наименования вида деятельности, в отношении которого планируется применение ПСН (патент выдается на один вид деятельности, но разрешается получать сразу несколько патентов);

- численность работников, в т. ч. привлекаемых по договорам ГПХ;

- адреса осуществления выбранного вида деятельности, используемые транспортные средства.

Заявление ИП направляет лично (или через представителя) по ТКС или по почте с описью вложения.

Заявление на получение патента Скачать

Процедура перехода на ПСН включает такие этапы (ст. 346.45 НК РФ):

Не менее чем за 10 дней до начала срока действия патента (возможно одновременно с подачей документов на государственную регистрацию).

В течение 5 дней с момента обращения (или государственной регистрации).

- Оплата налога и ведение книги учета доходов ИП на ПСН.

Фактически обратиться за получением патента можно в любой момент, даже после 31.12.2020. Но если перейти на ПСН необходимо с 01.01.2021 — заявление подается до 17.12.2020.

Могут ли отказать в выдаче патента

П. 4 ст. 346.45 НК РФ вводит перечень оснований для отказа в выдаче ИП патента:

- в отношении указанного в заявлении вида деятельности ПСН не применяется;

- выбранный период действия патента не укладывается в рамки календарного года (патент не переходит из одного года в другой);

- ИП утратил право на патент (в т. ч. прекратил «патентную» деятельность до окончания срока патента), но снова обращается в ИФНС в текущем году (а имеет право перейти на ПСН не ранее следующего года);

- у заявителя есть задолженность по ПСН;

- не все обязательные поля заявления заполнены.

Минфин в Письме от 05.04.2013 № 03-11-10/11254 сообщает, что нарушение 10-дневного срока подачи заявления не является основанием для отказа ИП в выдаче патента:

- инспекторы могут рассмотреть заявление в сжатые сроки;

- либо предложить ИП уточнить дату начала применения ПСН или подать новое заявление.

В каких случаях ИП утрачивает право на патент

П. 6 ст. 346.45 НК РФ вводит перечень случаев, когда плательщик утрачивает право применения ПСН:

- доходы с начала года, полученные в рамках ПСН и УСН, превысили 60 млн руб.;

- превышена допустимая средняя численность работников — 15 человек;

- допущена реализация товаров, не относящаяся к розничной торговле по подп. 1 п. 3 ст. 346.43 НК РФ.

Заявление об утрате права на ПСН Скачать

За весь период применения ПСН в таком случае обязательные платежи пересчитываются, поэтому важно:

- продумать возможность превышения порога доходов и взять патент на период, в котором 60 млн руб. ИП получить не успеет;

- до 31 декабря 2020 года выбрать режим налогообложения, в дополнение к которому будет применяться ПСН: при утрате права будут начислены налоги по выбранному режиму, в противном случае — по общему.

Снова перейти на ПСН утративший на нее право сможет не раньше 1 января следующего года.

Последние новости о ПСН

Для максимально комфортного перехода предпринимателей с ЕНВД на ПСН разработан и внесен на рассмотрение в Думу законопроект № 973160-7, предусматривающий некоторые нововведения в отношении патентной системы:

- Дополнение перечня видов деятельности ПСН. Среди новых: распространение наружной рекламы, размещение рекламы на транспорте, предоставление мест на автостоянках, ремонт спортивного и туристического оборудования, изготовление визиток и др.

- Уменьшение налога на сумму страховых взносов и пособий за счет средств работодателя по аналогии с ЕНВД. Но патент сначала нужно оплатить, и только потом уведомить ИФНС об уменьшении налога. Затем переплату зачтут либо вернут.

- Увеличение разрешенной площади торговых залов и залов обслуживания посетителей до 150 кв. м.

Подводим итоги

- ПСН применяется ИП от 1 до 12 месяцев в пределах календарного года в отношении отдельных видов деятельности.

- ИП вправе получить несколько патентов — на каждый из разрешенных видов деятельности.

- ПСН разрешается совмещать с другими режимами налогообложения (кроме НПД).

- Утрата права на патент влечет перерасчет налогов по основному для ИП режиму налогообложения.

Источник: blogkadrovika.ru

Как ИП перейти с упрощенной на патентную систему налогообложения

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как ИП перейти с упрощенной на патентную систему налогообложения». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Если в арсенале предпринимателя – сразу несколько актуальных видов деятельности, закон разрешает ему совмещать УСН и ПСН так, как это покажется ему выгоднее. Либо можно полностью поменять «упрощенку» на патент, если занятия подпадают под разрешенные при ПСН.

Полностью или частично?

При совмещении налоговых систем важно учитывать нюансы:

- доходность по обеим налоговым системам вкупе не должна выходить за рамки лимита в 60 млн руб.;

- доходы по деятельности на УСН требуется обосновывать декларацией, в которую не включаются доходы по ПСН, этот документ подается своим порядком в конце отчетного года;

- если не было нарушений по условиям, право на УСН даже при совмещении режимов сохранится за ИП и для следующих налоговых периодов, специально подтверждать его не требуется.

Основания для отказа в выдаче патента

Бизнесмену могут отказать в получении патента по нескольким причинам. Среди них:

- Если выбранная коммерсантом сфера не относится к категории, указанной в НК РФ как разрешенная для патентной системы налогообложения.

- Нарушение условий по переходу на данную систему, прописанные в НК РФ.

- Указание неверных сроков функционирования патентной системы.

- Лишение прав на установление патентной системы в данном календарном году.

- Неточности и нарушения при заполнении документации на установление патента.

- Наличие задолженностей по оплате налога, касающегося пользования патентной системой.

Пошаговые действия для перехода на патент

Если вы хотите перейти на патентную систему налогообложения, то вам надо будет делать следующее:

- Убедиться в том, что ваш вид деятельности может облагаться налогами по ПСН.

- Принять во внимание особенности региона. Местные власти могут устанавливать собственные, дополнительные ограничения.

- Разобраться со сроками.

- Понять, собираетесь ли вы сочетать ПСН с другими системами налогообложения.

- Если вы решили полностью отказаться от той системы, на которой сейчас находитесь, вам нужно будет рассчитаться с долгами.

- Подготовить заявление. Подготовьте его заранее, чтобы не делать всё в спешке. Иначе вы рискуете допустить ошибки.

- Подать документ в налоговую. Это можно сделать через представителя, по почте в бумажном виде, лично. Также никто не мешает отправить уведомление в электронном виде. Но тогда его надо будет заверять ЭЦП.

- Дождитесь реакции от налоговой. Обычно на всё уходит несколько рабочих дней. Конкретика зависит от загрузки отделения.

- Принятие решения о переходе. Если ФНС РФ приняло утвердительное решение, вам надо будет оплатить патент и получить документы.

Советуем не затягивать и лучше всего тщательно проконтролировать процесс. После всех перечисленных действий вы можете приступить к ведению учёта по новым правилам.

В 2022 году индивидуальный предприниматель может совмещать ПСН с другими системами налогообложения. Он сам принимает решение о том, что ему выгоднее.

Налоги, которые не платит ИП на ПСН

Патент для ИП в некоторых условиях может оказаться более выгодным по сравнению с другими системами налогообложения. Так, патентная система (при определенных условиях) освобождает индивидуального предпринимателя от обязанности по уплате следующих налогов:

- налога на доходы физических лиц в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН. При совмещении ОСНО и ПСН, ведется раздельный учет доходов, и НДФЛ оплачивается с доходов полученных при ОСНО;

- налога на имущество физических лиц. Но в этом пункте есть два условия:

1. При совмещении ПСН и ОСНО, налог на имущество не платят только за то имущество, которое используется в целях применения ПСН.

2. Не подлежит оплате имущество, используемое в рамках ПСН, если данное имущество не включено в перечень имущества, утвержденного местными региональными властями. Если имущество включено в перечень имущества, утвержденного местными властями, или это имущество образовано в результате раздела имущества, включенного в вышеуказанный перечень, и на него установлена кадастровая стоимость, то оплачивать налог на недвижимость ИП, применяющие ПСН, обязаны.

- налога на добавленную стоимость, опять же не во всех случаях. В следующих случаях ИП на ПСН обязан оплачивать НДС:

Утрата права на применение патента для ИП

Стоит акцентировать внимание на том, что, как правило, одной из причин утраты права на применение ПСН индивидуальным предпринимателем может стать несвоевременная оплата патента.

К другим причинам утраты права на применение патента для ИП относятся:

- превышение годовой выручки от реализации. Допустимо — не более 60 млн. рублей. Причем, когда ИП совмещает ПСН и упрощенку, в лимите доходов нужно учитывать выручку от обоих спецрежимов. В случае совмещения ПСН и ЕСХН при подсчете лимита доходов учитывают только доходы, которые относятся к деятельности на ПСН (письма Минфина от 25.12.2020 № 03-11-11/114302 и от 29.07.2020 № 03-11-11/66669);

- превышение средней численности работников ИП (не должно быть больше 15 человек).

Среднюю численность считают по правилам Росстата, следующим способом: определяют среднесписочную численность, среднюю численность внешних совместителей и среднюю численность работников по договорам подряда и услуг. Период для расчета средней численности зависит от срока на который приобретен патент:

- патент на срок меньше календарного года среднюю численность работников нужно определять за период действия патента (п.2 ст.346.49 НК РФ);

- патент на календарный год, среднюю численность работников нужно определять за календарный год (п.1 ст.346.49 НК РФ).

Условия применения патентной системы для ИП

Существует ряд требований, при которых ПСН не может быть применима к индивидуальным предпринимателям:

- численность работников ИП насчитывает более 15 человек;

- годовой объем выручки составляет сумму более 60 млн руб. в год;

- деятельность ИП осуществляется, используя договора простого товарищества или договора доверительного управления имуществом.

Поправки, которые вступили в силу в 2020 году:

1. Запрет на продажу маркированных товаров на ПСН

Самое значительное изменение коснулось розничной торговли. К рознице больше не относится (подп. 1 п. 3 ст. 346.43 НК РФ):

- Реализация лекарственных препаратов, подлежащих обязательной маркировке (с 1 июля 2020 года).

- Реализация обуви (с 1 июля 2020 года).

- Реализация предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха (с 1 января 2020 года).

Продавать указанные товары и применять по данному виду деятельности ПСН недопустимо, начиная с указанных сроков. В этом случае предприниматель может перейти на УСН – для этого нужно подать уведомление о переходе на УСН.

2. Новые виды деятельности, по которым можно применять патент

- Услуги по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, по хранению автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок);

- Услуги распространения наружной рекламы с использованием рекламных конструкций;

- Услуги размещения рекламы с использованием внешних и внутренних поверхностей транспортных средств.

3. Патент может распространяться на несколько бытовых услуг

С 1 января 2020 года предприниматели получили право оформлять один патент на схожие виды деятельности вместо нескольких патентов. Это новая редакция подп. 2 п. 8 ст. 346.43 НК РФ, внесённая Федеральным законом от 18.07.2019 № 176-ФЗ.

Это применимо для предпринимателя, если потенциально возможный годовой доход ИП по бытовым услугам из дополнительного перечня установлен субъектом РФ не только для видов деятельности, но и для групп или подгрупп.

Например, Закон субъекта РФ может установить вид предпринимательской деятельности «Строительство зданий под ключ», который объединит бытовые услуги, относящиеся к строительству.

Следовательно, в отношении этого вида деятельности станет возможным установить один размер потенциального годового дохода, предполагаемого к получению ИП. Значит, придётся оформлять один патент, чтобы вести работы в прежнем объеме.

4. Функции регионального законодательства

Регионы получили право устанавливать свои ограничительные меры, но в рамках налогового кодекса (подп. 4 п. 8 ст. 346.43 НК РФ). В зависимости от региона следующие критерии могут быть разными:

- количество работников,

- количество транспортных средств,

- площадь торгового зала.

5. Новые суммы страховых взносов ИП

В 2020 году предприниматели на ПСН будут платить страховые взносы на себя по новым правилам. Меняются суммы фиксированных взносов.

В 2020 году предприниматели должны будут платить фиксированные страховые взносы за себя (п. 1 ст. 430 НК):

- 32 448 руб. – пенсионные взносы;

- 8 426 руб. – медицинские взносы.

Совмещение с другими системами налогообложения

НК РФ не запрещает предпринимателю совмещать два и больше налоговых режимов. То есть, если он оформил патент, то может параллельно вести деятельность, которая под ПСН не попадает – и рассчитывать по ней налоги отдельно.

Раздельный учет операций, обязательств и имущества – главное условие для совмещения нескольких режимов. На практике это работает так:

- сумма доходов для определения права на применение ПСН включает также доходы на УСН;

- чтобы посчитать налог по УСН (если применяется база «Доходы минус расходы»), нужно посчитать расходы пропорционально доходам по обоим видам деятельности. А стоимость патента не включается в расходы по УСН;

- страховые взносы за себя тоже делятся между УСН и ПСН;

- страховые взносы за персонал делятся либо согласно данным учета (если работники физически заняты на разных видах деятельности) или также пропорционально.

При этом некоторые ИП пытаются совмещать ПСН и УСН даже по одному виду деятельности. Хоть формально это не запрещено, такого правового механизма все еще не существует (поэтому так лучше не делать).

Как перейти на патент с начала 2021 года

В общем случае заявление о переходе на патент нужно подать за 10 рабочих дней до начала деятельности (п. 2 ст. 346.45 НК РФ).

Если предприниматель подаст заявление в электронном виде, то он получит патент или уведомление об отказе уже на следующий день, а не через пять дней, как обычно. Такой порядок будет действовать не только в декабре 2020 года, но и до 31 марта 2021 года включительно (письмо ФНС РФ от 04.12.2020 № СД-4-3/19994).

Получение выгоды от совмещения режимов

Получение выгоды от совмещения двух режимов налогообложения для ИП должно проводиться в индивидуальном порядке. Но, как считают специалисты, в большинстве ситуаций такая система вполне себя оправдывает.

К примеру, сумма за патент ниже суммы налогового взноса по УСН в пределах одной и той же сферы деятельности. Это уже говорит о том, что объединение УСН и ПСН будет являться для юр. лица актуальной темой, но с тем условием, что деятельность, на которую приобретается патент, даёт существенную прибыль.

Для ИП важно заранее просчитать сумму приобретаемого патента в конкретном регионе, перед тем как совмещать режимы налогообложения.

Также считается выгодой при объединении ПСН и УСН получение прибыли в перспективе.

К примеру, в планах у ИП развитие второго направления деятельности (не стоит забывать, что под патенты попадают не все виды деятельности). Но, если юр. лицо заранее перешёл на УСН, тогда его новый вид деятельности, если под него не разработан патент, попадает по упрощённый режим налогообложения.

Воспользовавшись совмещением УСН и ПСН легче решить вопрос с превышением лимита на патенты

К примеру, когда прибыль юр. лица с начала текущего года превысила дозволенную отметку в 60 млн. руб., в таком случае он потеряет право на патент. Однако, при совмещении систем налогообложения, ИП должен будет внести плату на условиях УСН. Если ИП не воспользовался совмещением режимов – он будет смещён в общий режим налогообложения (в такой системе сумма налогового сбора высока).

В 2023 году совмещать режимы УСН и патент в большинстве ситуаций считается выгодным действием. Если ИП будет грамотно вести учёт и не выходить за ограничительные рамки, он сможет выгодно сэкономить средства на налоговых взносах.

Многие специалисты рекомендуют ИП на изначальном этапе переходить на упрощённый режим налогообложения и по возможности приобретать патенты на отдельные виды деятельности на конкретный период времени. Таким образом, это сможет послужить страховкой при «незапланированном» переходе на общий режим налогообложения.

Передача бухгалтерии на аутсорсинг — удобный способ доверить профессионалам расчет налогов и налоговую отчетность и сосредоточиться на ведении бизнеса. Вы экономите на налогах, отчислениях в соцстрах и зарплате, не вдаетесь в тонкости бухгалтерского учета и в то же время получаете полноценное ведение бухгалтерии. Подробнее о наших услугах бухгалтерского аутсорсинга по ссылке.

На упрощенной системе налогообложения (УСН) или, как её ещё называют «упрощёнке», вы освобождаетесь от налогов, уплачиваемых на общей системе (НДС, налог на прибыль, на имущество и т.п.), но за работников (если они у вас есть) продолжаете уплачивать все налоги и взносы в общем порядке

Для применения УСН есть ограничения. Вы можете работать на упрощенном режиме если:

- вид деятельности не запрещен для данной системы — это все деятельности, разрешенные для ИП,

- сумма годового дохода не более 150 млн. рублей,

- количество наемных работников не больше 100,

- сумма основных средств на балансе ИП не более 150 млн. рублей.

УСН — налог, сумма которого напрямую зависит от вашей выручки. Если у вас есть доход, вы платите налог, если дохода нет, налог не платите. При этом вы можете выбрать один из 2-х вариантов УСН, который вас больше устраивает:

- УСН — доходы. Ставка 6 % от валовой выручки. Расходы в расчет не берутся. Работать по данной системе выгодно, если у вас мало расходов или есть проблемы с их документальным подтверждением. Вести надо только налоговый учет. А с начала 2020 года, если вы применяете онлайн-кассу, ваши доходы автоматически видит налоговая и сама начисляет сумму к уплате. К тому же сумму налога по УСН 6% можете уменьшить:

- если у вас нет работников — на 100% на сумму уплаченных страховых взносов за себя. Например, вы заработали 250 000 рублей в за год, за себя оплатили 40871 рублей годовых взносов. По УСН вы должны оплатить: (250 000 — 40871) х 6% = 12548 рублей.

- если у вас есть работники, тогда сумму дохода уменьшается на 50% суммы, уплаченных взносов за работников и за себя.

Единый сельхозналог — узконаправленный режим, предусмотренный только для производителей сельхозпродукции.

Для работы на ЕСХН, надо соблюдать следующие условия:

- доход от сельскохозяйственной деятельности должен быть больше 70% общего дохода,

- сфера деятельности должна быть связана с производством, переработкой или продажей продукции животноводства, растениеводства, лесного или сельского хозяйства, в том числе рыб и других водных биологических ресурсов.

Применение ПСН в 2023 году

Согласно информации, расположенной на официальном сайте Федеральной налоговой службы, патентную систему налогообложения можно применять абсолютно во всех регионах, которые дали согласие на ее введение.

Владельцы общепита могут оформить патент на срок от 1 до 12 месяцев. Налоговый период при этом равен 1 календарному году. При обращении в ведомство через личный кабинет ИП они получат электронный вариант документа. За бумажным придется идти туда лично.