Среднестатистические граждане и предприниматели заполняют налоговую декларацию, так как оплачивают одни и те же налоги. Но предприниматели освобождаются от уплаты, если переходят на специальный режим налогообложения. Из-за этого они лишаются права подачи. С граждан удерживаются налоги работодателем. Корректирующая декларация 3 ндфл подготавливается при обнаружении в изначальном варианте несоответствий.

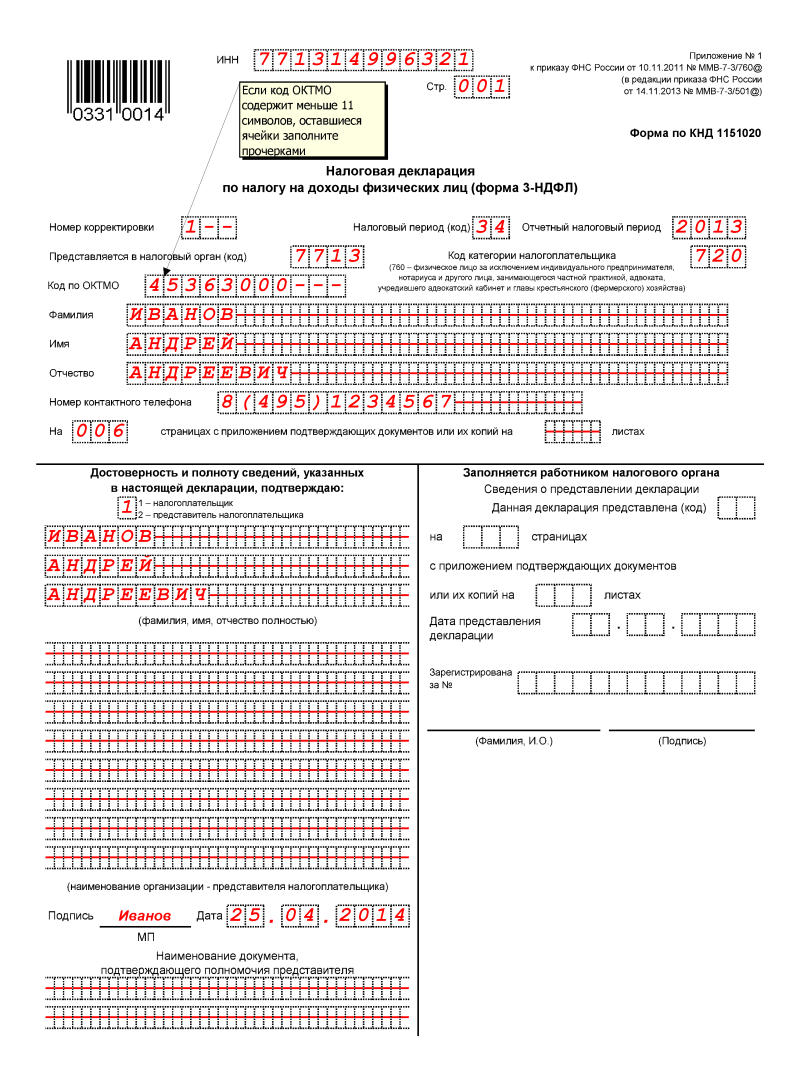

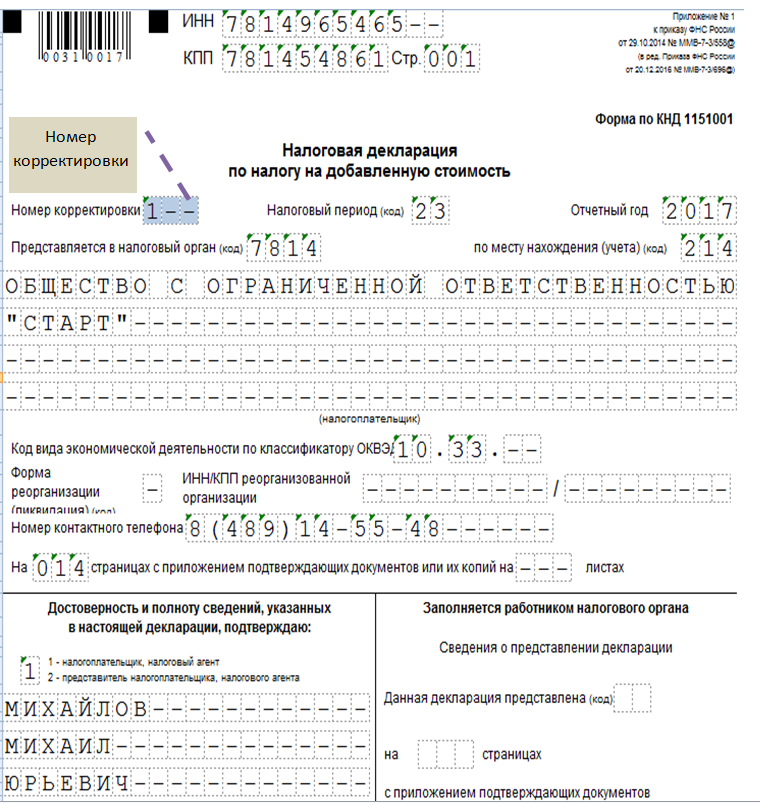

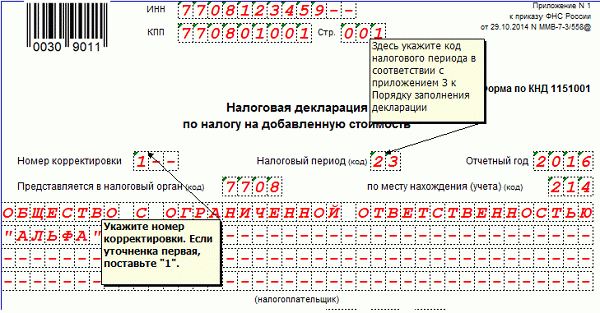

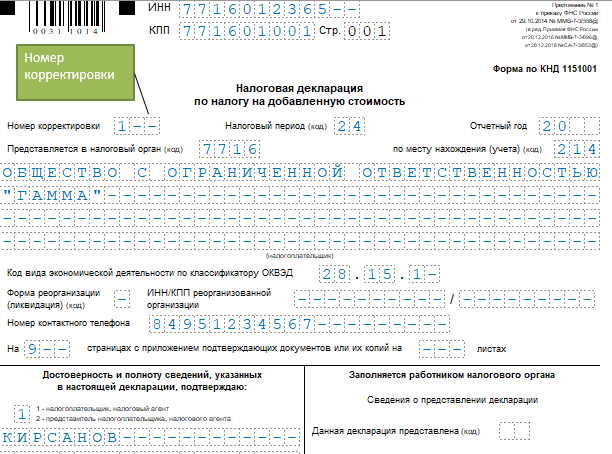

Корректировка декларации 3 схожа с первоначальным заполнением, но требуется ввод достоверных данных. Особенностью является проставление порядкового номера – 1, если уточненная версия сдается впервые за отчетный период. Она доставляется в ИФНС с еще одним документом – сопроводительным письмом, в котором заявитель указывает причину повторного обращения. Если первая декларация не отражала достоверную информацию, то при второй подаче в комплекте идут недостающие документы.

2023 Как подать уточненную декларацию 3-НДФЛ в личном кабинете, отменить, удалить / Корректировка

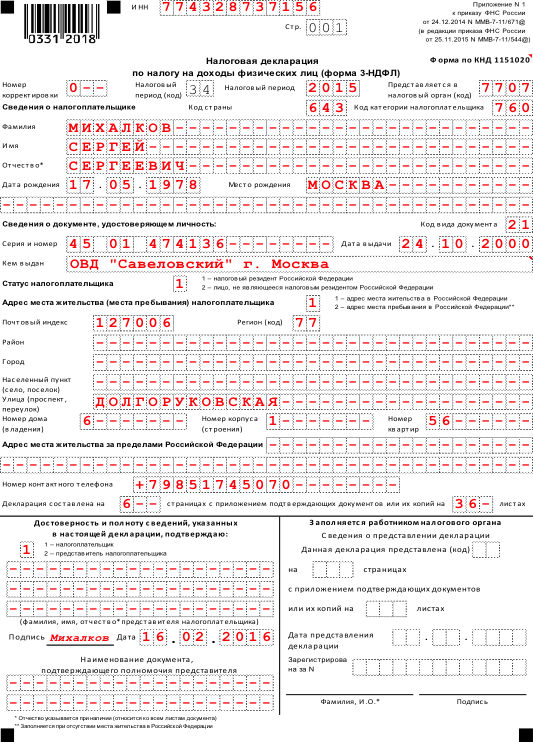

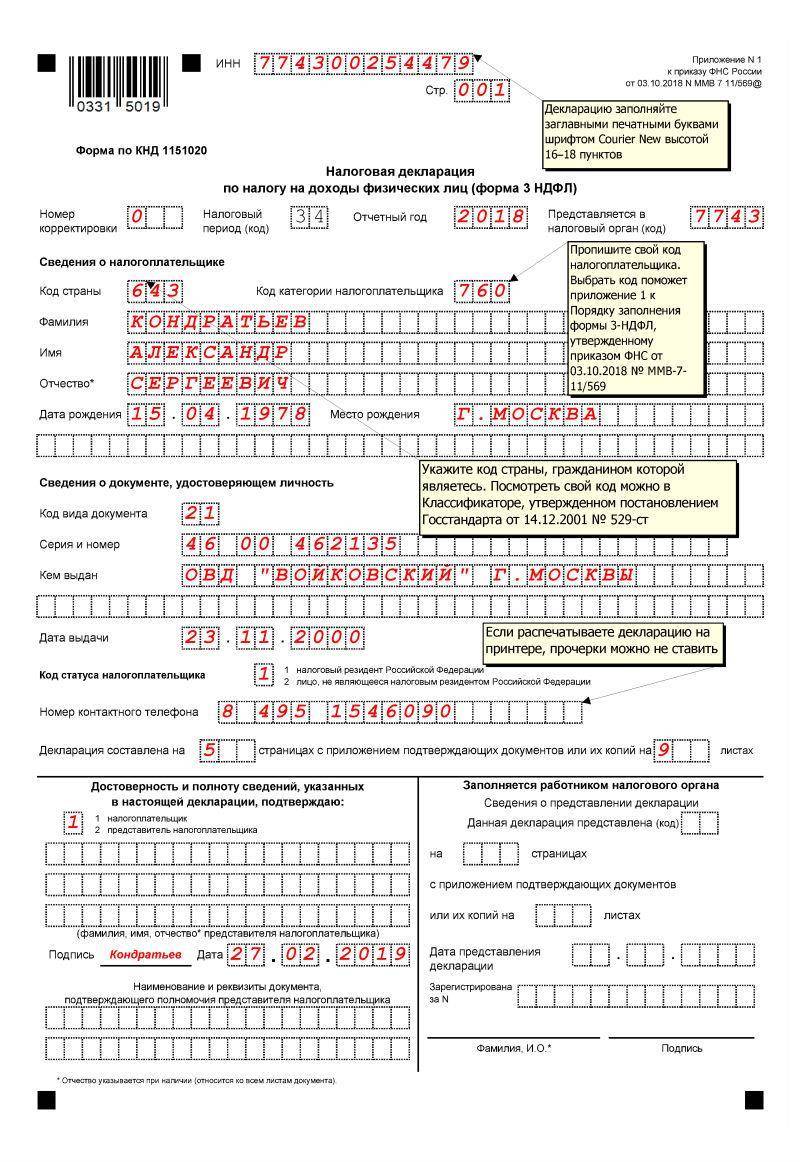

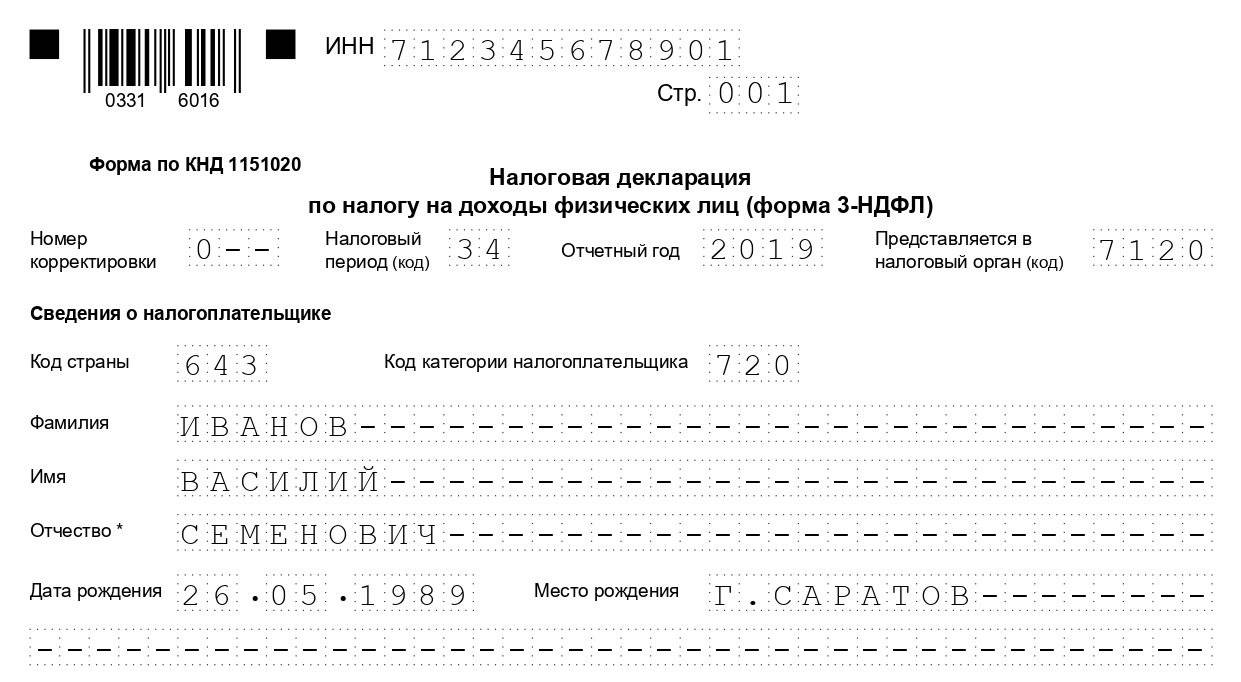

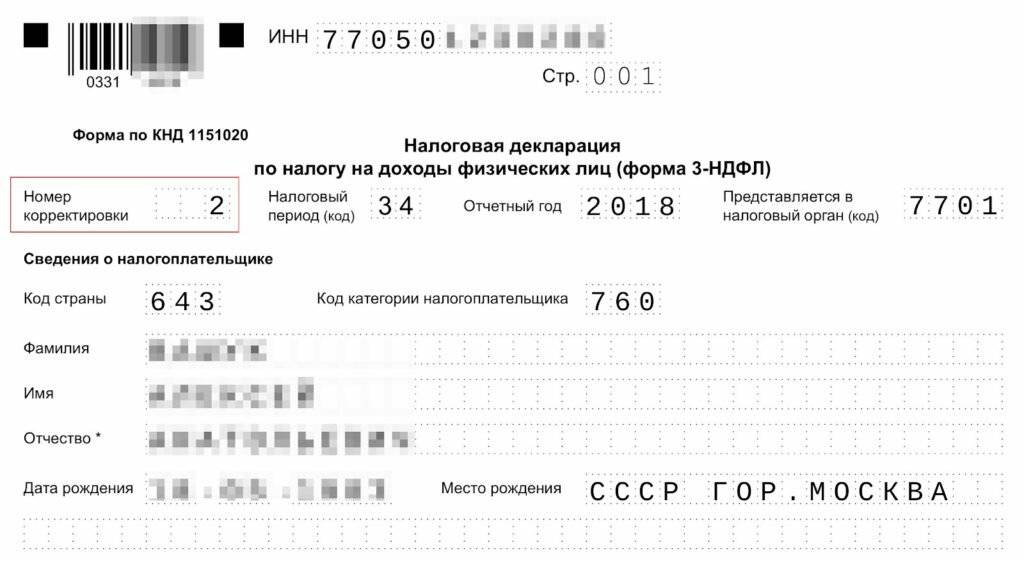

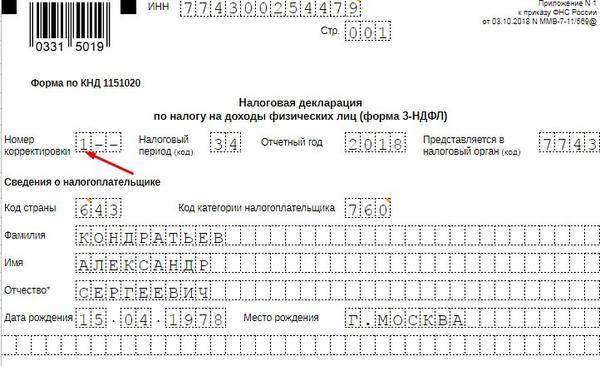

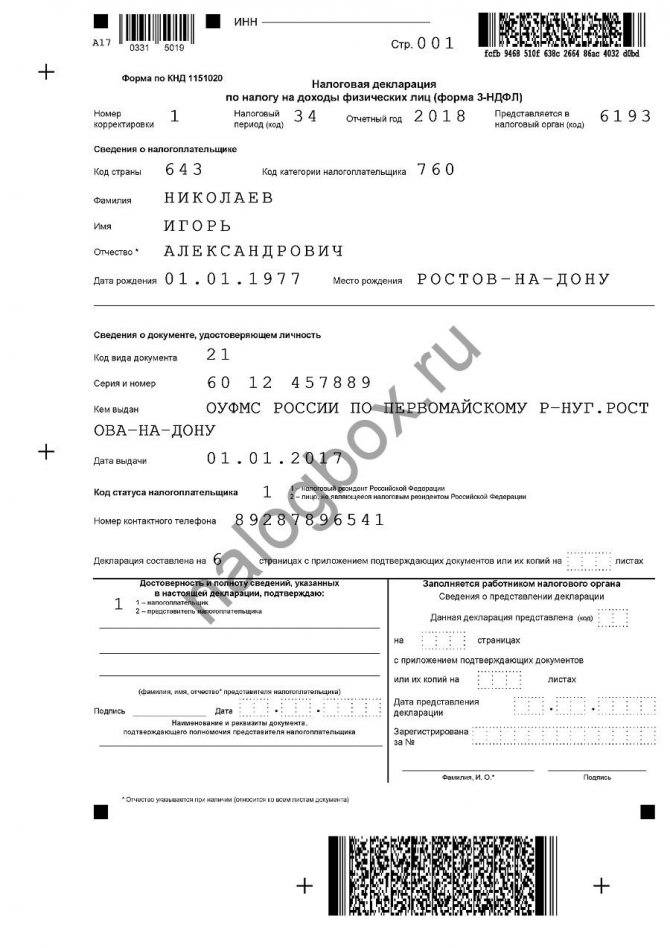

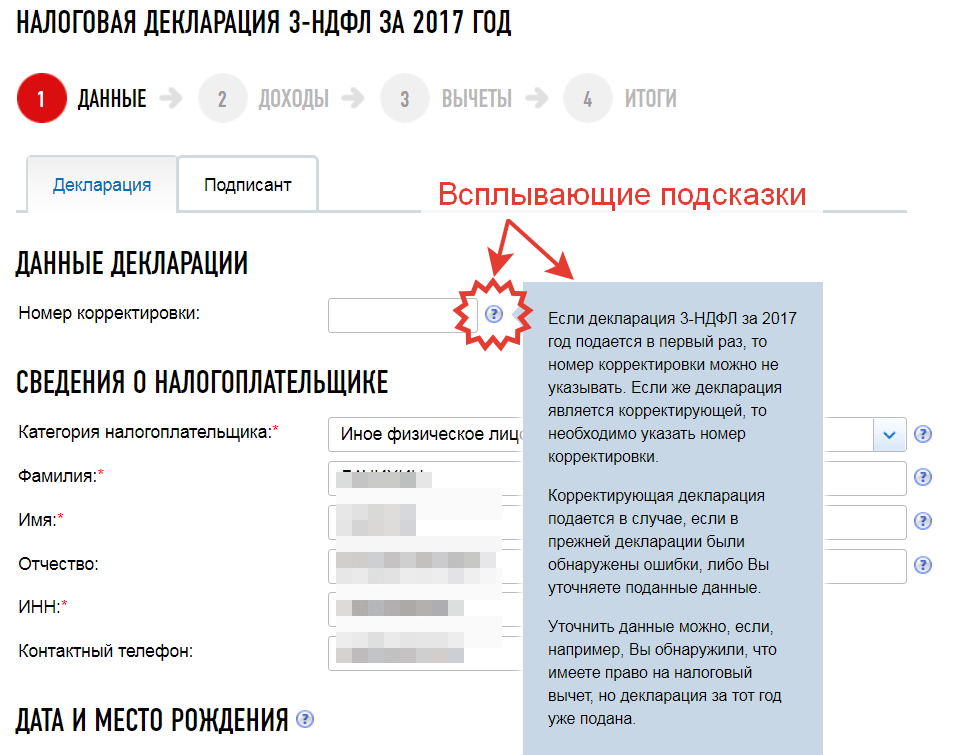

Номер корректировки в 3 ндфл предназначается преимущественно для инспектора, который будет заниматься вашим вопросом. Из него станет понятно, в какой раз подается заявление. Код корректировки в первой декларации обозначается нулем, а в первом исправлении цифрой один и так далее.

В каких случаях подается уточненная декларация 3 НДФЛ

Требование дополнения информации от заявителя предусматривает исправление некачественно выполненной страницы. Все документы предоставляются в 2-х экземплярах для удобства ФНС. Процесс может проходить тремя вариантами:

- персональное посещение службы, при котором необходимо зарегистрировать заявление;

- на официальном сайте налоговой;

- почтовым отправлением с описью.

Не допускается совершать исправления и зачеркивания в документе. Если бланк декларации дополняется документами, то необходимо создать сопроводительное письмо с личной подписью. Нельзя распечатывать информацию на двух сторонах листа. Существует ряд обстоятельств, когда приходится видоизменять первичную декларацию:

- присутствие технических неточностей;

- обнаружение квитанций позже подачи;

- не указание объектов налогообложения или операций;

- математические расчетные ошибки;

- получение права на имущественный и социальный вычет.

Корректировка 3 производится, если допущена ошибка в сведениях по сделкам. Например, неправильно указаны персональные данные сторон. Неточности обнаруживаются как гражданином, так и работником налогового органа в процессе диагностических мероприятий.

Что делать, если в декларации 3 НДФЛ допущена ошибка

Никто не застрахован от ошибок, поэтому придумана подача корректирующей версии, в которой можно изменить неточности. Уточненный вариант содержит номер корректировки в декларации 3 ндфл, определяющий количество заявок.

Формы деклараций иногда видоизменяются, но при повторной подаче нужно придерживаться того варианта, который применялся в первый раз. Если найдена ошибка, то необходимо исправить ее посредством создания нового документа, но изменяется только та страница, которая ошибочная. Если прикладываются документы, которых не было при изначальной подаче, то к ним прикрепляется сопроводительный реестр.

Как подать уточненную декларацию 3 НДФЛ через личный кабинет

В этом году появилась возможность создания декларации в онлайн режиме. Для этого необходимо зарегистрироваться на официальном сайте ФНС. Оформление начинается с первичной процедуры, в которой вводится логин и пароль лица. Логином является ИНН, а пароль придумывается самостоятельно. В личном кабинете имеется некоторое количество пунктов сверху от панели.

Следует избрать форму 3 ндфл, а дальше заполнить ее и отправить. Документация заверяется посредством персонифицированной подписи цифрового формата. Без нее невозможно подать ни один вариант.

Порядок заполнения налоговой декларации 3 НДФЛ

Всевозможные заполнения декларации 3 осуществляются собственноручно физическим лицом, только титульный лист заполняется сотрудником налогового органа. Документ создается в 2-х экземплярах. Один остается у заявителя, а другой у ФНС. Вместе с официальными бумагами предоставляется и реестр, в котором перечисляются приложения.

Иногда сотрудники вручают такой бланк, и плательщик заполняет его от руки. Декларацию можно представить в электронном формате, тогда все страницы подписываются и отдаются в инспекцию.

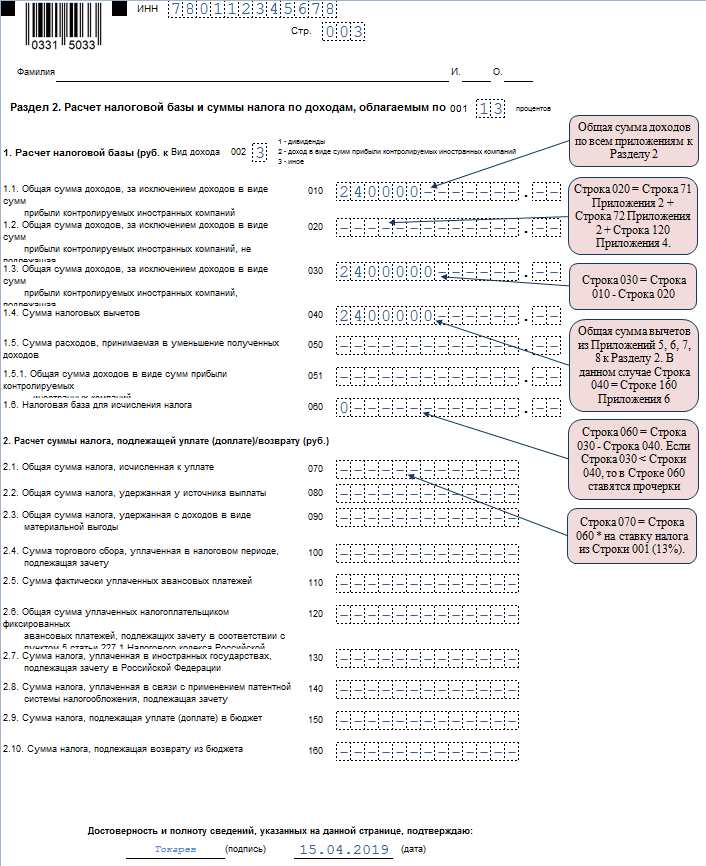

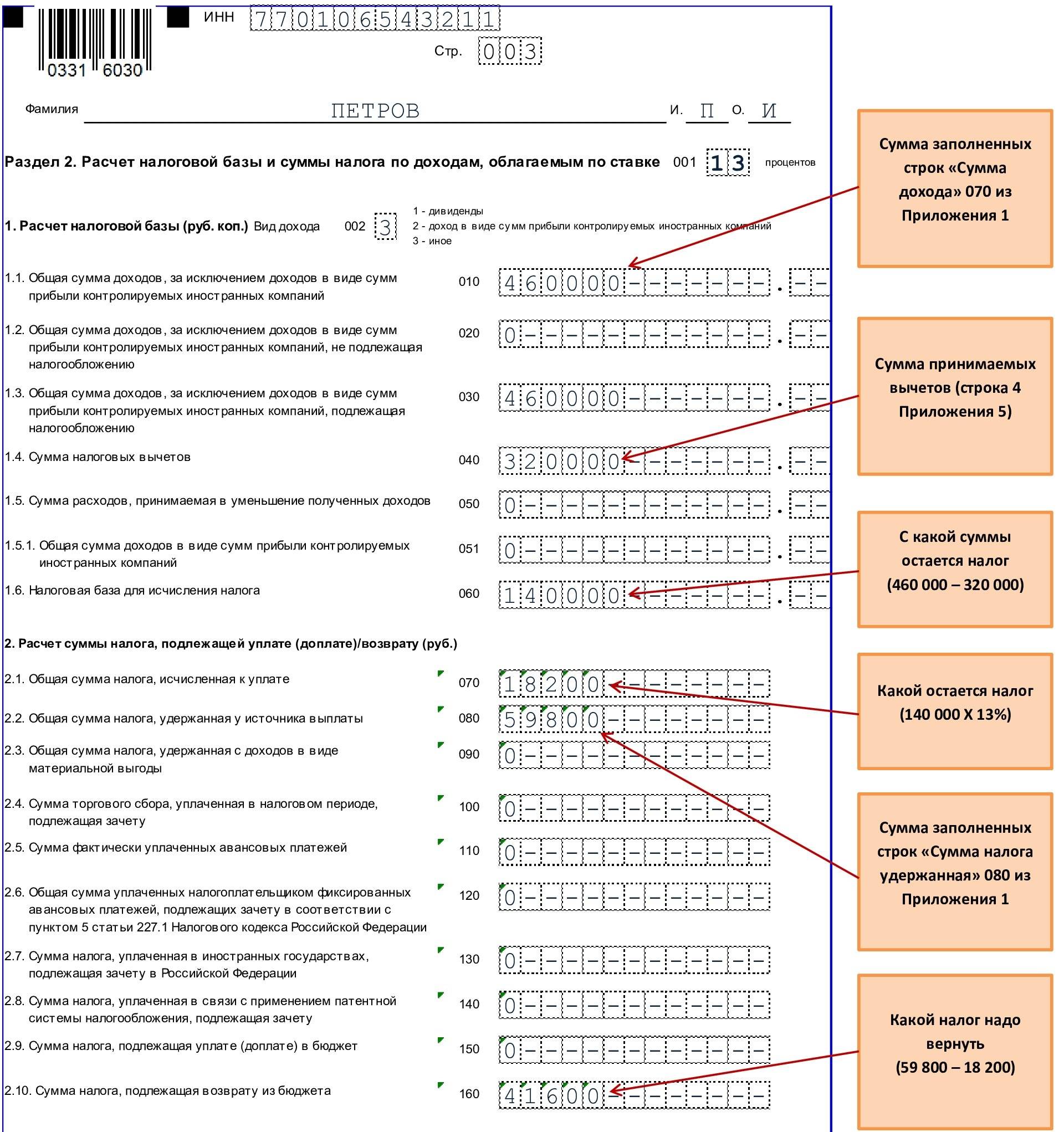

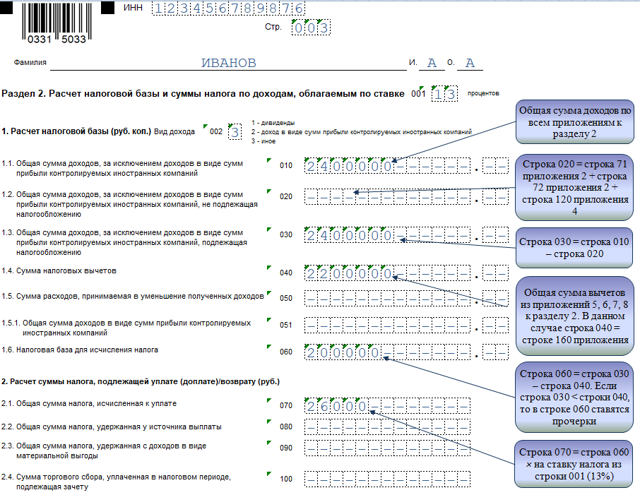

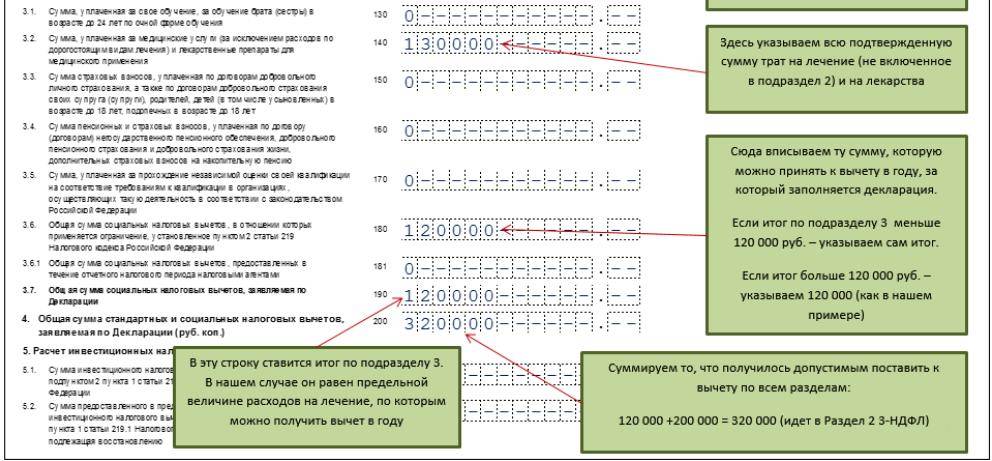

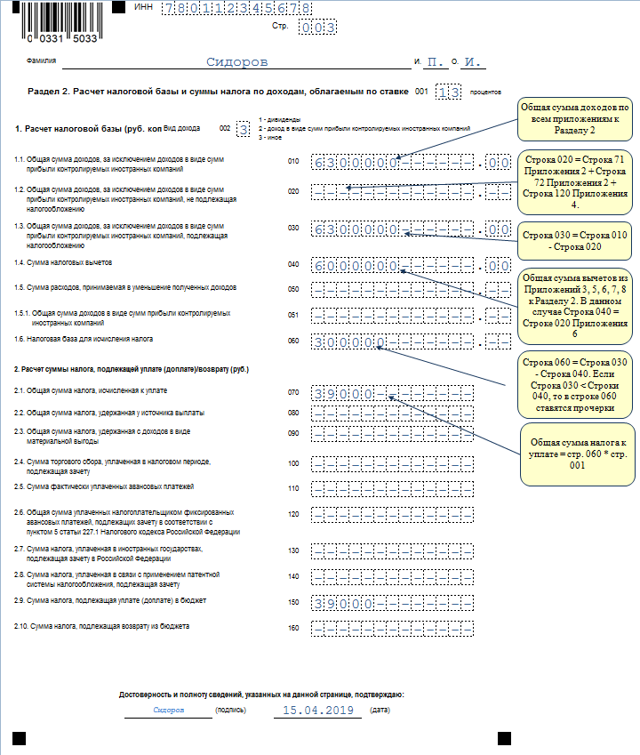

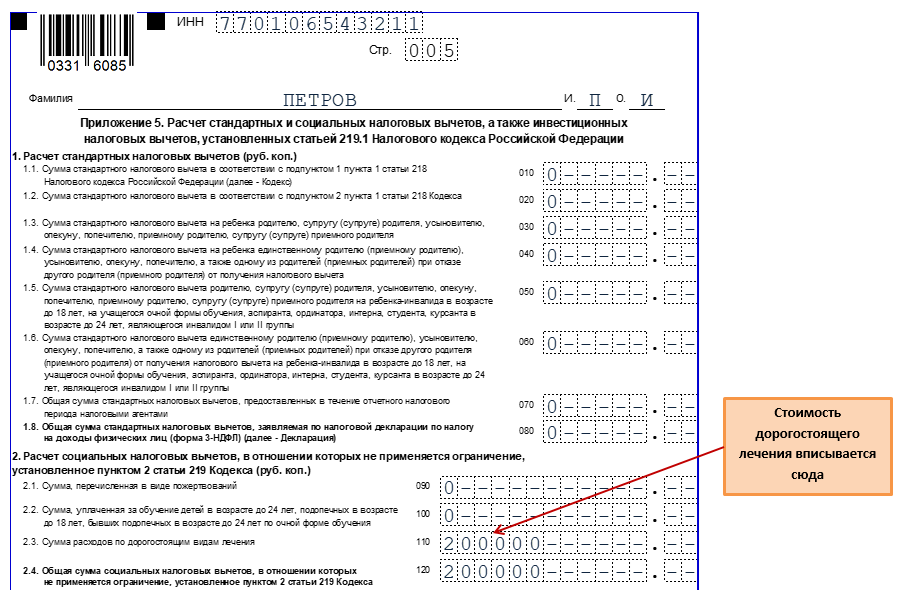

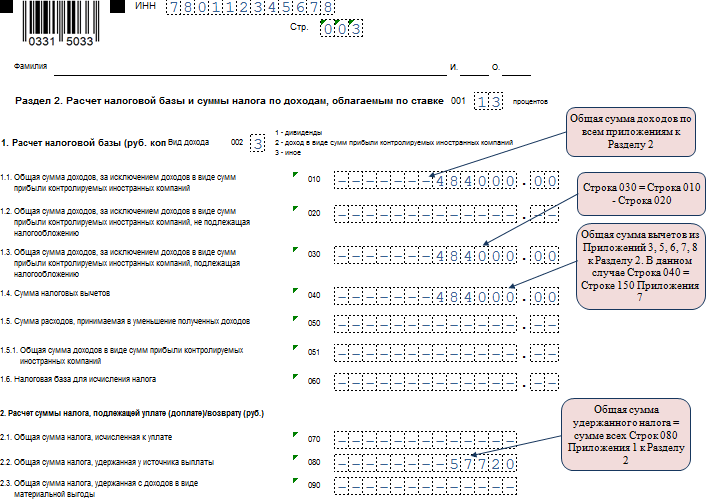

Заполнение происходит на русском языке. Суммы обозначаются в рублях, исключение являются зарубежные доходы. Копейки в сумме ндфл не указываются. Показатели должны округляться, тогда возможно правильно заполнить 3 ндфл. Налогоплательщик приводит следующие данные:

- доходность за отчетный период;

- источники получения финансов;

- вычеты: социальные, имущественные и другие;

- удержания;

- авансовые платежи;

- размер возвратного налога.

Корректировка

Если гражданин самостоятельно подает необходимые данные, то у него не возникнет трудностей при исправлении. Во-первых, следует заполнить личные сведения (ИНН, ФИО). Во-вторых, должен быть указан порядковый номер корректировки. В-третьих, заполнение пунктов о доходах и расходах. В-четвертых, в форме 3 указывается дата и подпись.

Следующие действия связаны с предоставлением чеков, которые были забыты при первой подачи.

Сроки подачи

Предоставление информации регламентировано по времени. Сроки, в которые должны уложиться манипуляции, ограничиваются 30 апрелем. Когда проходит отчетный год, и наступает следующий, налогоплательщик должен предоставить документы. Лица, которые претендуют на вычет, имеют возможность подачи в течение года. Рекомендуется делать это в январе.

Несвоевременная уплата суммы налога ведет к ответственности со стороны налогового органа. Если отмечается просрочка, то начисляется неустойка в размере 5% от общей суммы за прошедший месяц. Главное, вовремя подавать уточняющий вариант декларации. На это выдается пять дней с того момента, как были предоставлены сведения в налоговую службу.

Источник: ndflexpert.ru

Уточненная декларация 3-НДФЛ: нюансы и особенности подачи

Декларацию 3-НДФЛ должен подавать каждый гражданин, получающий любую прибыль, с целью недопущения конфликтных ситуаций с налоговыми органами. Но существует и уточненная декларация. Давайте подробно разберемся, что представляет собой данная форма налоговой отчетности и для чего она используется.

Кто должен подавать декларацию

Существует целый ряд граждан, которые обязаны уплачивать налоги со своей прибыли по ставке 13 процентов.

К данным налогооблагаемым доходам относятся:

- Сдача квартиры в наём физическому лицу.

- Заработная плата (декларацию самостоятельно подавать не придется это сделают в бухгалтерии).

- Продажа движимого и недвижимого имущества, находящегося в собственности менее трёх по последним изменениям даже 5) лет.

- Единовременное денежное поступление в рамках гражданско-правового договора, например, от услуг или подрядных работ.

- Выигрыш в лотерею, казино или в иных азартных играх.

- Доход, полученный не в пределах Российской Федерации.

А также под данное налогообложение попадают и индивидуальные предприниматели, не составляют исключения и юридические организации, такие как нотариусы или адвокаты, получающие доход от своей деятельности. Кроме того, в данный перечень можно включить и репетиторов по различным предметам.

Когда подавать декларацию не нужно

Освобождение от подачи декларации наступает в следующих из перечисленных случаях:

- Наличие постоянного места работы. Это интересно! Когда гражданин РФ официально трудоустроен, декларацию 3-НДФЛ за него заполняет бухгалтерия по месту трудоустройства. Соответственно, в случае необходимости получения этой самой декларации на руки придется обращаться за копией к главному бухгалтеру. Но в бухгалтерии оформляют декларацию только по уплате подоходного налога с зарплаты. Если гражданин получает дополнительно еще какую-либо прибыль, то заполнение придется производить самостоятельно или при помощи специалиста за дополнительные дивиденды.

- Отсутствие постоянного места работы, в том числе по причине ухода за ребёнком. Подавать декларацию в этой ситуации не нужно, так как прибыли человек не получает. Необходимость подачи может возникнуть, только если гражданин получает дополнительные доходы.

Каждое физическое лицо, оформленное на работу в соответствии с ТК РФ, автоматически уплачивает НДФЛ со своих начислений по заработной плате, который впоследствии перечисляется в региональный бюджет. Каждая организация, независимо от формы собственности, выступает налоговым агентом.

Прочтите также: Понятие молодой семьи в России какие преимущества имеет

Встречаются ситуации, когда работодатель по каким-то причинам не уплачивает налог за своих работников. Данная информация отражается в справке 2-НДФЛ, которую каждый сотрудник может получить в бухгалтерии организации. В таком случае работник, трудоустроенный согласно ТК РФ, обязан самостоятельно подавать декларацию 3-НДФЛ.

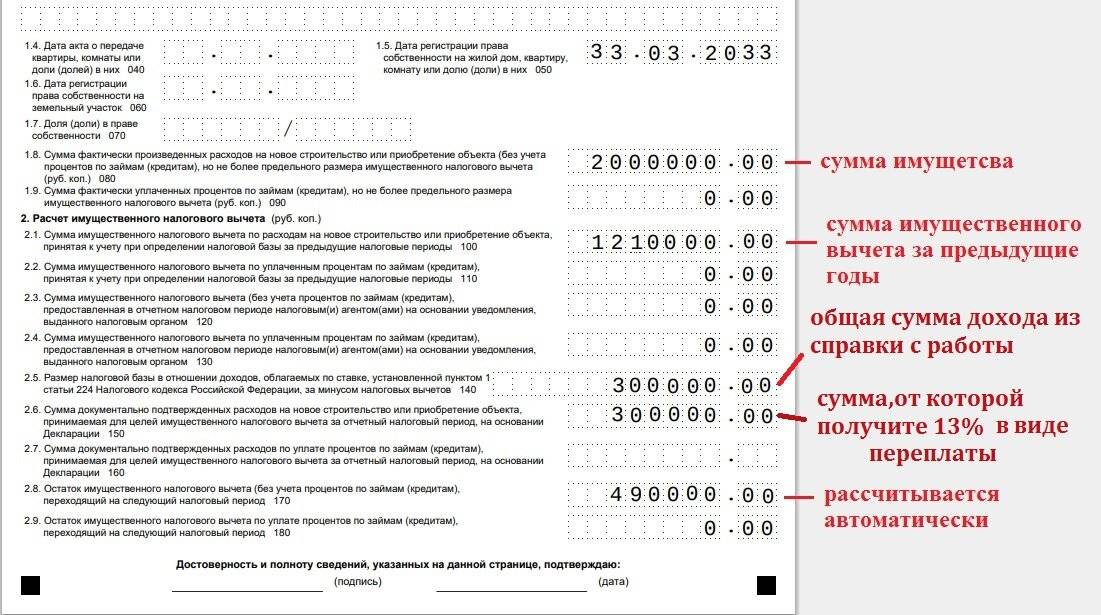

Это интересно! Декларация по форме 3-НДФЛ также может быть подана с целью получения налогового вычета, например, при первичной покупке жилья или при получении платного образования. Налоговый вычет по закону это уменьшение базы налогообложения.

При территориальной смене места жительства постановка на учёт в другой налоговый орган осуществляется в течение пяти дней после подачи всех необходимых документов.

Уточненная декларация 3-НДФЛ

Необходимость составления уточнённой декларации 3-НДФЛ возникает в случае допущения ошибок налогоплательщиком при заполнении основной декларации о доходах. Сроки подачи декларации должны строго соблюдаться, в противном случае это грозит начислением пени и штрафов со стороны налоговых органов.

Для физ. лица срок установлен не позднее 30 апреля года, следующего за отчётным. Исключение составляет подача заявления на получение налогового вычета, предусмотренного НК РФ, с которым можно обратиться в налоговую службу в любое время года, следующего за отчётным, и даже через несколько налоговых периодов.

При заполнении декларации используется информация из следующих источников:

- справка о доходах по форме 2-НДФЛ,

- платёжные документы,

- документы, используемые для расчёта.

Суммы, прописанные в декларации, обозначаются только целым числом, до пятидесяти копеек после запятой не учитываются, а более пятидесяти копеек после запятой округляются до целого числа.

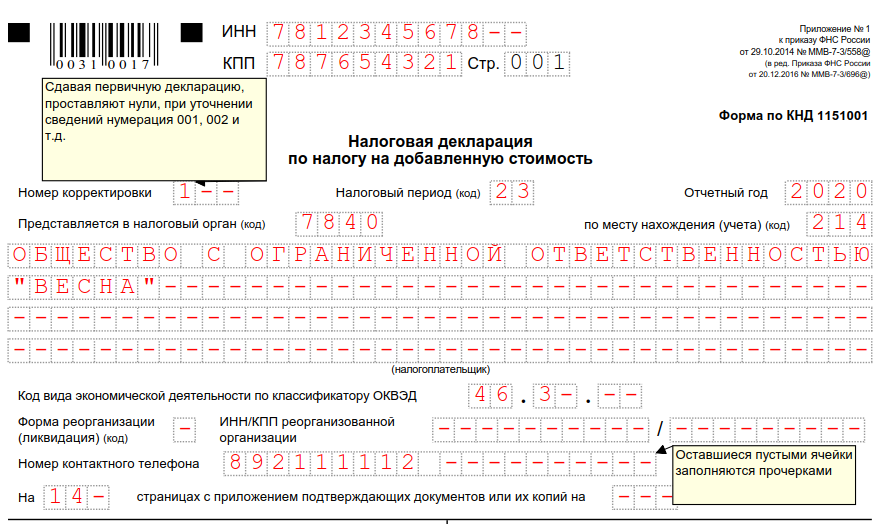

Инициалы налогоплательщика, а также его налоговый номер прописываются на каждом листе документа заглавными буквами. Указание ИНН для физического лица не обязательно, это касается только юр. лица, индивидуального предпринимателя, нотариусов и адвокатов.

Это интересно! Если физическое лицо желает получить вычет (собственно, поэтому и подает декларацию), то указание индивидуального номера налогоплательщика все-таки нужно.

Если декларация заполняется от руки, необходимо придерживаться следующих правил:

- все буквы должны быть прописными, а при заполнении полей используются только печатные символы,

- в поле, которое не подлежит заполнению, просто ставится прочерк,

- не должно быть отдельных пустых ячеек, в них также ставится прочерк.

Прочтите также: Обеспечение жильем молодых семей: скрытые условия федеральной программы

Заполнение декларации с использованием программного обеспечения происходит по тому же принципу, что и в бумажном виде.

Единственное, что относительно заполнения декларации в электронном виде, нужно соблюдать следующие правила заполнения:

- значение показателя, который является цифровым, выравнивается по правому краю,

- нумерация страниц должна быть следующая – первой страницы 001, второй 002 и так далее.

Частые ошибки

Ошибки, которые чаще всего имеют место при заполнении налогоплательщиком декларации:

- не прописываются данные по стандартным вычетам,

- когда заполняется раздел «продажа», в подпункте «наименование покупателя» чаще всего просто пишут продажа, вместо положенных данных продавца в виде его фамилии, имени и отчества.

Чтобы не допускать такого рода ошибок при оформлении декларации, стоит воспользоваться правильно составленным образцом.

Отказом в принятии декларации могут также служить и некорректно расставленные знаки, отсутствие в пустых ячейках прочерков, при ручном заполнении неправильное расположение информационных данных на листах.

Более подробно об уточненной (корректирующей) декларации по форме 3-НДФЛ можно узнать из следующего видеоролика:

Особенности уточненной декларации

Уточнение данных оформляется практически так же, как и обычная декларация. Процесс аналогичен, однако в уточненной форме не должно быть никаких ошибочных данных или все придется оформлять заново.

После требования от налоговых работников о подаче уточненной декларации гражданин должен принести документ в инспекцию в течение 5 рабочих дней, иначе потом придется уплатить пеню, а декларация может быть просрочена.

К подробной (исправленной) декларации следует приложить тот же пакет документов, что и при предоставлении обычного бланка 3-НДФЛ (если уточнения вносятся не в связи с неправильной подачей документов).

Декларация является очень важным документом, требующим максимально правильного заполнения и не допускающим наличия ошибок, которые приведут к необходимости составления уточнений, а это лишние временные затраты.

Уточненная декларация 3-НДФЛ используется именно для того, чтобы исправить все ошибки. Но не забывайте, что заполнение отнимет время не только у вас, но и у налоговиков, и они вряд ли захотят вам помогать.

Источник: kopomko.ru

В каких случаях нужно подать уточненную налоговую декларацию

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

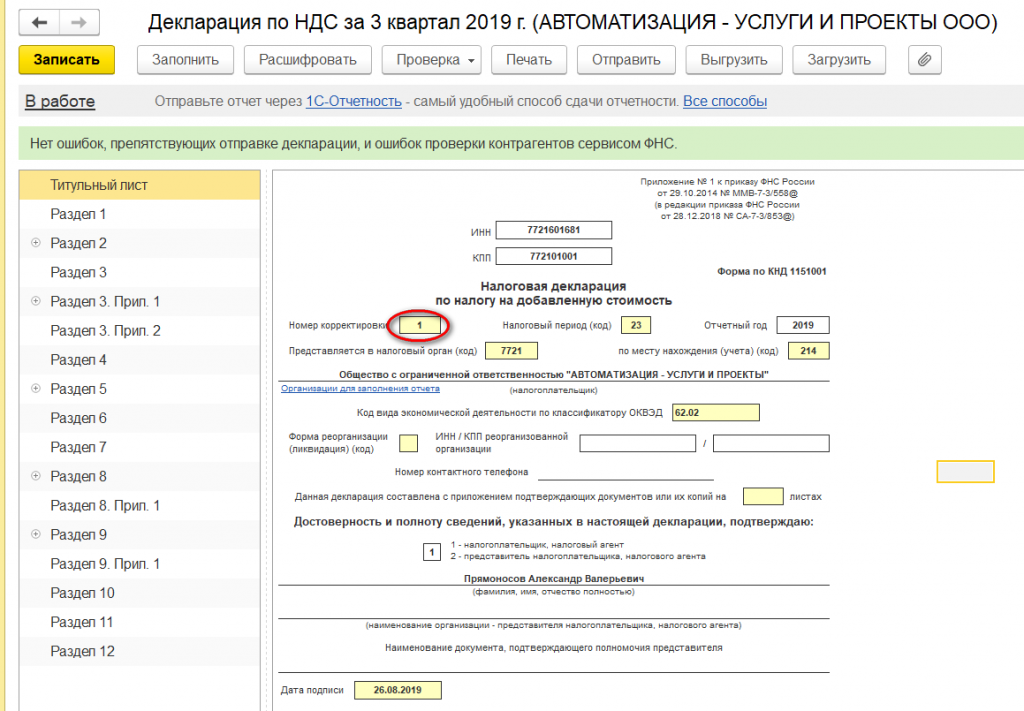

Если неправильно заполнил декларацию 3-НДФЛ онлайн, то можно подать корректировочную тем же способом — в «Личном кабинете» либо на бумажном бланке. Форма и способ подачи не влияют на результат — они тождественны.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Николаев Игорь подал декларацию за 2021 год в связи с продажей недвижимости, которой владел менее 3 лет. Выручка от сделки — 3 000 000 рублей. Он воспользовался имущественным вычетом в размере 1 000 000 рублей. Но затем решил предъявить расходы — 2 000 000 рублей.

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

- Откройте вкладку «Жизненные ситуации».

- Переходите к странице для представления отчета.

- Здесь вы можете заполнить его онлайн либо загрузить форму, заполненную в программе.

- Если заполнять онлайн, то вам нужно пройти 7 шагов.

- На первом же этапе вам нужно вносить изменения — на вопрос об очередности подачи нужно ответить «Нет».

- Появится строка для указания номера корректировки. Ставьте «1», если это ваша первая уточненная форма за этот период.

- Выберите доходы.

- Вычеты — если они у вас есть.

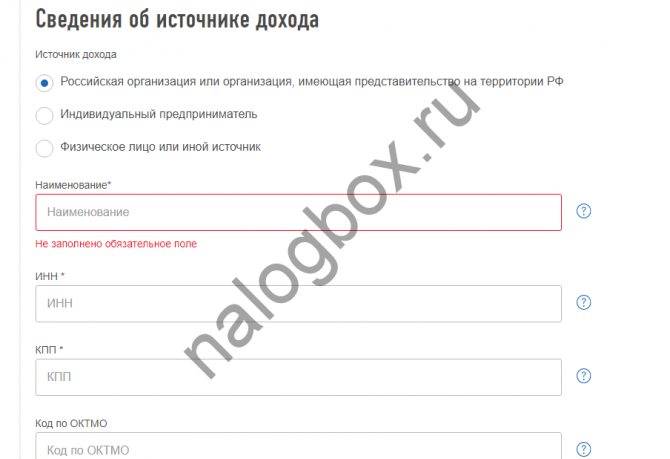

- Добавьте доходы — сначала источник.

- Выберите признак источника. Если ваш покупатель — обычный гражданин, то он — физическое лицо.

- Укажите имя покупателя.

- Потом сами доходы — в точности, как в первом отчете.

- Выручка имеет код 1510.

- Здесь осуществляется основная корректировка — изменение вычета. Вместо вычета по ст.220 выбирается вычет в виде расходов.

- Укажите расходы.

- Поверьте итоги и нажмите на кнопку «Далее».

- Если у вас нет вычетов, пропускате 5-ый шаг.

- Посмотрите итоги.

- Получившийся отчет можно увидеть в виде бланка. Он будет отличаться другим номером корректировки — «1».

- С помощью электронной подписи вы можете сразу отправить отчет в ИФНС.

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.

Особенности преемства

Некоторые сложности возникают при предоставлении корректирующего документа в отношении предприятия, переставшего существовать, но его обязанности и права перешли к другой компании. Такая ситуация характерна для реорганизации, выполняемой в форме присоединения. Здесь следует обратиться к ст. 50 НК.

В п. 5 сказано, что в случае присоединения одного юрлица к другому, в качестве правопреемника относительно обязанности по отчислению обязательных платежей выступает присоединившее предприятие. Если преемник выявил в отчетностях, предоставленных компанией до реорганизации, искажения, приведшие к занижению суммы, подлежащей уплате, то он должен составить корректирующий документ и предъявить его от своего имени. Уточненная декларация направляется по месту учета присоединившей организации.

Исключения для РСВ и декларации по налогу на прибыль

Впрочем, из общего правила о составе уточненной декларации есть исключения. Так, согласно п. 1.2 Порядка заполнения расчета по страховым взносам, в уточненный расчет подлежат включению те разделы расчета и приложения к ним, которые ранее были представлены плательщиком в налоговый орган (за исключением раздела 3 «Персонифицированные сведения о застрахованных лицах»), с учетом внесенных в них изменений, а также иные разделы расчета и приложения к ним, в случае внесения в них изменений (дополнений). Соответственно, если нужно внести изменения в расчет по страховым взносам, то «уточненка» представляется в том же составе, что и первоначальный, но без включения в него раздела 3 (если, конечно, изменения не касаются данных, включенных именно в этот раздел).

Так что бухгалтеру, занятому подготовкой «уточненки», можно дать универсальный совет. Прежде чем отправлять скорректированный документ в ИФНС, стоит заглянуть в Порядок заполнения декларации по соответствующему налогу. Там следует проверить, нет ли каких-то особенностей в части состава уточненной декларации именно в вашем конкретном случае.

У организации есть/были обособленные подразделения

Если ОП продолжает работать, уточненка подается туда же, куда сдавалась первичная декларация.

Если подразделение закрывается, уточненные декларации по нему, а также декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в ИФНС по месту нахождения организации или по месту ее учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом в титульном листе указывается код 223 и КПП по месту нахождения организации (крупнейшего налогоплательщика), а в реквизите «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» — КПП закрытой обособки (п. 2.7 порядка).

Если обособленные подразделения организации переходят на уплату налога через ответственное подразделение (головную организацию), то уточненная декларация должна подаваться по месту учета последнего (письмо ФНС России от 30.06.2006 № ГВ-6-02/664).

Если ОП являлось ответственным, а потом перестало быть таковым, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» нужно указывать КПП по месту нахождения бывшего ответственного обособленного подразделения (п. 2.8 порядка).

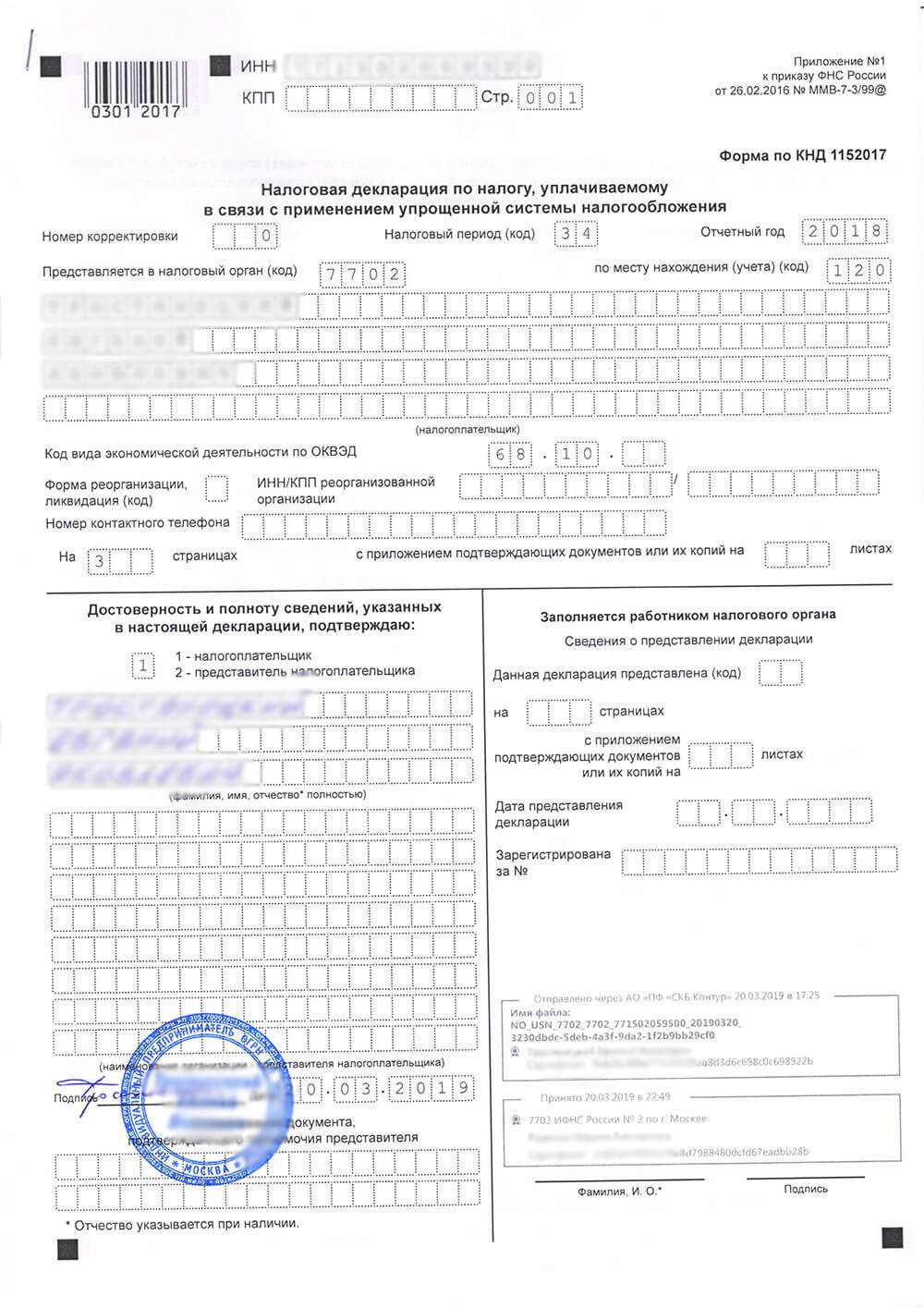

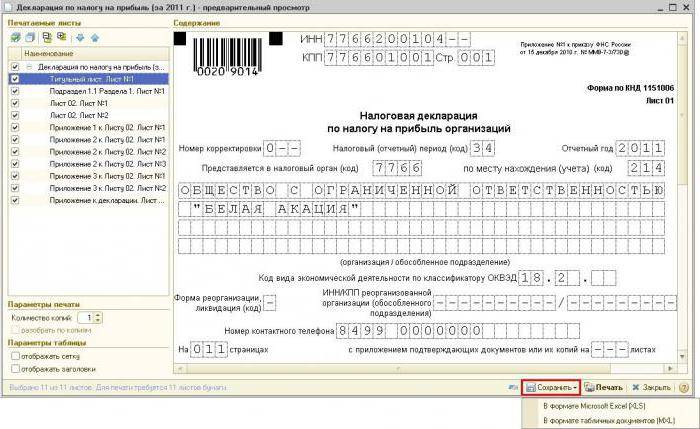

“Уточненка” в подробностях

Уточненная налоговая декларация представляет собой “основную”, “первоначальную” налоговую декларацию, но с пометкой на титульном листе о том, что декларация уточненная. Для каждого налога установлена своя налоговая декларация.

Существуют следующие формы деклараций по основным налогам при общей системе:

- по налогу на доходы физических лиц (утв. Приказом Минфина России от 29 декабря 2007 г. N 162н);

- по единому социальному налогу (утв. Приказом Минфина России от 29 декабря 2007 г. N 163н);

- по налогу на добавленную стоимость (утв. Приказом Минфина России от 7 ноября 2006 г. N 136н).

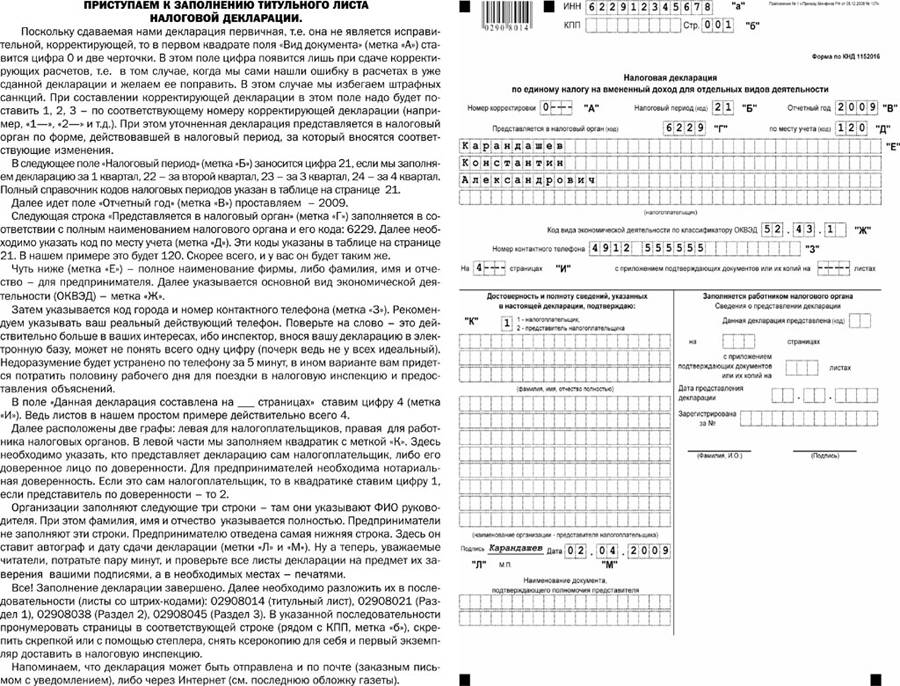

Пометка проставляется на титульном листе следующим образом. В графе “Вид документа” ставится код “3” (корректирующий) с указанием через дробь порядкового номера “уточненки”. Причем предприниматель должен считать “уточненки” по одной налоговой декларации за конкретный период по конкретному налогу.

Пример 1. Предприниматель сдал в налоговый орган декларации по НДС за третий и четвертый кварталы 2007 г. Он дважды подавал уточненную декларацию за третий квартал и еще один раз за четвертый.

Значит, на титульном листе при подаче первой уточненной декларации за третий квартал предприниматель должен указать:

————————————————————————¬¦Вид —¬ —¬ Налоговый —¬ N квартала —T-¬ —T-T-T-¬¦¦документа ¦3¦/¦1¦ период ¦3¦ или месяца ¦0¦3¦ Отчетный год ¦2¦0¦0¦7¦¦¦ L— L— L— L-+— L-+-+-+—¦L————————————————————————

————————————————————————¬¦Вид —¬ —¬ Налоговый —¬ N квартала —T-¬ —T-T-T-¬¦¦документа ¦3¦/¦2¦ период ¦3¦ или месяца ¦0¦3¦ Отчетный год ¦2¦0¦0¦7¦¦¦ L— L— L— L-+— L-+-+-+—¦L————————————————————————

В четвертом квартале нумерация “уточненок” начинается сначала:

————————————————————————¬¦Вид —¬ —¬ Налоговый —¬ N квартала —T-¬ —T-T-T-¬¦¦документа ¦3¦/¦1¦ период ¦3¦ или месяца ¦0¦4¦ Отчетный год ¦2¦0¦0¦7¦¦¦ L— L— L— L-+— L-+-+-+—¦L————————————————————————

Уточненный отчет 6-НДФЛ

Введенный с 2016г. квартальный отчет формы 6-НДФЛ может нуждаться в корректировке.

Это может произойти, если бухгалтер сам обнаружил неточность или после налоговой проверки, когда инспекторы прислали требование подать уточненную декларацию. Иногда организация путает коды ОКТМО и по другому административному округу проходят начисления, требующие уплаты. Чтобы аннулировать отправленные в ФНС данные, требуется уточненная декларация НДФЛ.

Пример: фирма «Иволга» при сдаче отчета 6-НДФЛ указала ОКТМО соседнего региона. Чтобы исправить ошибку, компании придется подать декларацию по верному ОКТМО и нулевой отчет по неправильно указанному коду. При этом в налоговый орган придется написать сопроводительное письмо, объясняющее причину аннулирования первичного документа.

При формировании уточненки в специальном окне титульного листа «номер корректировки» проставляется 001. Порядок действий в данном случае определен пунктом 2.2 Порядка, который утвердил Приказ налогового ведомства РФ № ММВ-7-11/450 от 14.10.2015г. Если компания подаст уточняющие сведения самостоятельно, ей удастся избежать штрафа в 500 рублей.

Действия при обнаружении ошибок в «справке»

Поскольку 3-НДФЛ часто путают с 2-НДФЛ, её часто называют справкой. В действительности справочной является только вторая форма, а третья – декларативная. Поэтому говорить о «справке 3-НДФЛ», мягко скажем, не совсем грамотно с правовой и финансовой точки зрения.

В том случае, если налогоплательщиком или ИФНС были обнаружены допущенные ошибки, действовать нужно следующим образом:

- Провести перерасчёт налоговых сумм с учётом пропущенной информации. В том случае, если из-за ошибки образовалась недоплата, необходимо как можно скорее подготовить новую декларацию и подать её (абз. 1 ч. 1 ст. 81 НК РФ). В том случае, если недостоверные сведения не привели к уменьшению налоговых платежей, подача уточнёнки – это уже не обязанность, а право налогоплательщика или агента (абз. 2 ч. 1 той же статьи).

- Заполнить налоговую декларацию. При этом оформлять её надо не по действующему бланку, а по тому, который применялся в тот год, когда подавалась первоначальная 3-НДФЛ. Дело в том, что бланки различаются и каждый год хоть немного, но меняются.

- Составляется пакет документов к декларации. Требуется подтверждение изменяемых сумм, при необходимости – заявление на возврат или вычет НДФЛ и т. д. Также обычно к 3-НДФЛ прилагается пояснительная записка для налоговой инспекции, где в произвольной форме указывается причина подачи уточнёнки.

- Направить документы в налоговую инспекцию по месту жительства либо регистрации организации (для юрлиц, платящих НДФЛ за своих сотрудников с их зарплаты).

- Провести доплату в бюджет средств, которые не были выплачены из-за ошибки. Также крайне желательно самостоятельно исчислить и выплатить пени, предусмотренные НК РФ.

- По требованию ИФНС – выплатить штрафы, если они назначены.

Спорная ситуация

Согласно ст. 78 Кодекса, излишне уплаченная сумма должна быть зачтена в счет будущих платежей по данному либо другим налогам, недоимки по иным отчислениям или возвращена. Соответствующее заявление может направляться в течение трех лет с даты выплаты. В такой ситуации может возникнуть проблема.

Плательщиком предоставляется уточненная декларация с уменьшенной суммой отчисления и заявление о зачете. На дату направления документов период, в который контрольный орган вправе проверить отчетность, истек. Соответственно, у инспекции нет оснований для выполнения полноценных мероприятий в отношении документации.

В этом случае ФНС рекомендует территориальному подразделению принять корректирующую декларацию. Заявление о зачете или возврате при этом рассматривается с учетом предоставленных плательщиком подтверждающих бумаг с последующим вынесением соответствующего решения. Таким образом, бремя доказывания ложится на субъекта.

Если предоставляется уточненная декларация по НДС и в ней сумма отчисления уменьшена, то соответствующее заявление на зачет/возврат удовлетворено не будет. Для этого платежа установлен иной момент, с которого начинается исчисление давностного срока. Им является календарное число окончания соответствующего периода. Если уточненная декларация по НДС подана после 3 лет с момента завершения временного отрезка, в котором выявлена положительная разница, ее возмещение не производится.

Источник: kredit-on.ru