До конца срока сдачи отчётности по УСН осталась ровно одна неделя. В этой статье мы расскажем, как ИП сдать отчётность по УСН, что в неё входит, а также как сформировать декларацию по УСН бесплатно на нашем сайте.

Какую отчётность сдаёт ИП на УСН

Все предприниматели на УСН, вне зависимости от того, были ли у них доходы или нет, подают декларацию по УСН по итогам года. Обычно это необходимо сделать до 30 апреля, но в этом году срок перенесли из-за выходных. Поэтому декларацию по УСН за 2017 год необходимо подать до 3 мая включительно.

Также предприниматели на УСН обязаны вести в течение года книгу учёта доходов и расходов (КУДиР). Подавать КУДиР в налоговую не нужно, но она должна храниться у вас в течение 4 лет на случай налоговой проверки. Книгу можно заполнять в электронном виде, но в конце года её необходимо распечатать, пронумеровать и прошить.

Помимо налоговой отчётности есть отчётность в статистику. Сплошное статистическое наблюдение проводится раз в 5 лет, когда отчётность должны сдавать все предприниматели. Последний раз сплошное наблюдение проводилось за 2015 год. Кроме этого, ИП может попасть в выборочное наблюдение. Проверить, нужно ли вам сдавать отчётность в статистику, можно на сайте Росстата.

Как сдать декларацию для ип на усн в налоговую ?

Если у ИП не было доходов

То ему нужно подать «нулевую» декларацию по УСН.

Если у ИП налоговые каникулы

То ему всё равно нужно подать декларацию по УСН, так как налоговые каникулы не освобождают от отчётности. В этом случае в декларации указывается ставка налога 0 %.

Если у ИП патент

Если у ИП только патент, без УСН, то сдавать декларацию не нужно. Если он совмещает патент и УСН, то ему также нужно подать декларацию по УСН (обычную или «нулевую»).

Как заполнить декларацию по УСН

Декларация по УСН состоит из титульного листа и двух разделов. Заполнять декларацию лучше с конца. В разделе 2.1.1 указываются доходы, налог и уплаченные страховые взносы нарастающим итогом (то есть с начала года и за 1 квартал — до 31 марта, за полугодие — до 30 июня, за 9 месяцев — до 30 сентября, за год — до 31 декабря). Затем на основании этих данных в разделе 1.1 рассчитываются авансовые платежи (налог) по УСН к уплате или к уменьшению.

В декларации указываются не фактически уплаченные авансовые платежи (налог) по УСН, а те суммы, которые вы должны были заплатить. Например, если у вас были доходы в 1 квартале, но вы не платили авансовый платёж, его всё равно нужно указать в декларации. Если вы заплатили авансовый платёж меньше или больше, в декларации указывается исчисленный авансовый платёж, который рассчитывается по специальной формуле.

Декларация подаётся в налоговую инспекцию по месту жительства ИП. Декларацию можно подать лично или по нотариальной доверенности, а также отправить по почте письмом с объявленной ценностью и описью вложения.

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИП

Реквизиты вашей инспекции можно узнать на сайте налоговой.

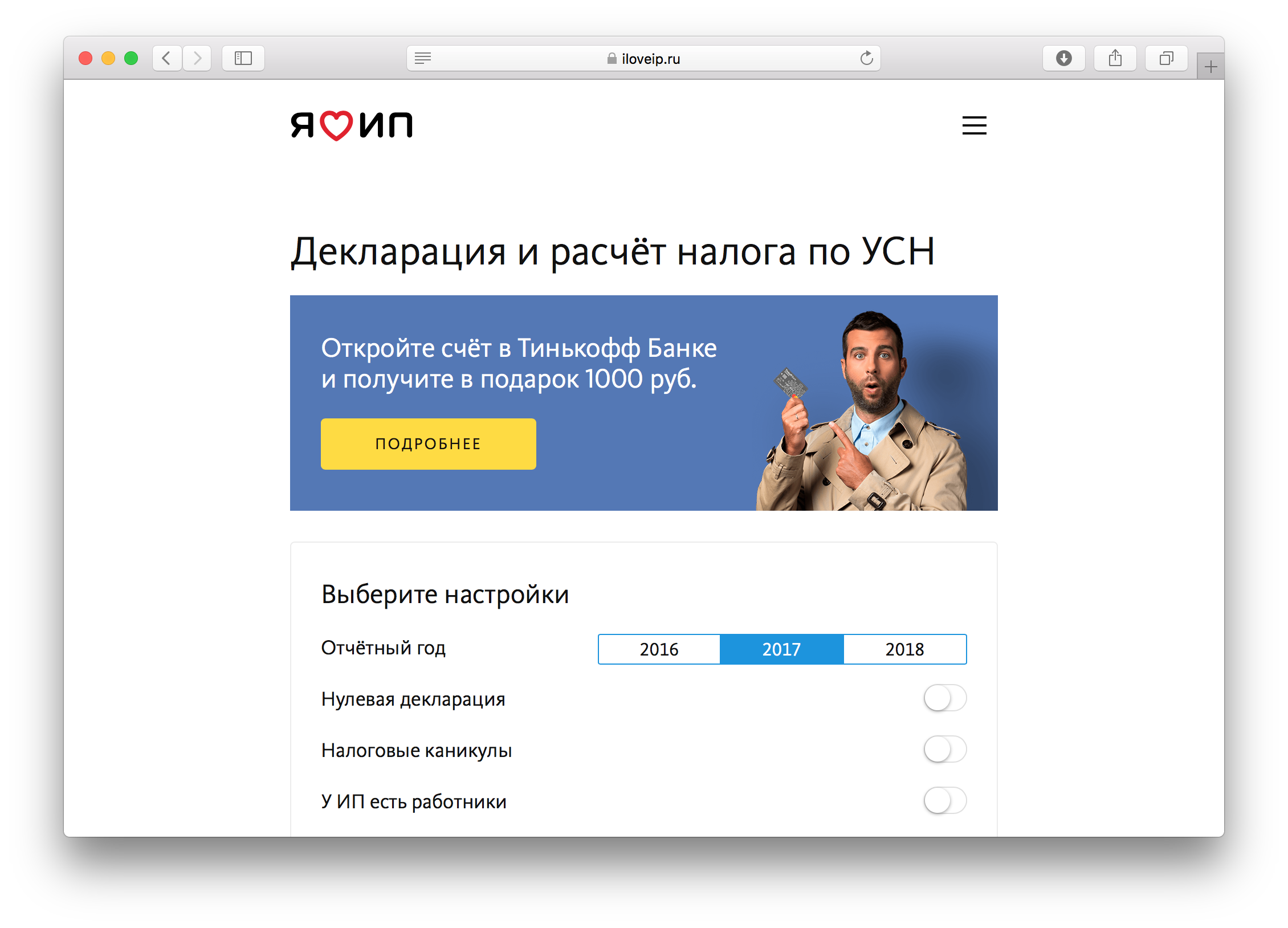

Декларация и расчёт налога по УСН онлайн

Рассчитать налог и сформировать декларацию по УСН можно бесплатно на нашем сайте.

Чтобы сформировать декларацию, укажите ваш ИНН (или ФИО) и адрес места жительства. Остальные данные заполнятся автоматически. Далее укажите ваши доходы, уплаченные страховые взносы и авансовые платежи по УСН за каждый квартал.

Сервис рассчитает налог по УСН и сформирует декларацию в формате PDF (для подачи в налоговую) и в формате XML (для отправки в электронном виде). Файл XML можно записать на флешку и подать вместе с обычной декларацией.

Декларация в формате PDF формируется с двумерным штрихкодом, который принимают налоговые органы.

Какую отчётность не сдаёт ИП на УСН

ИП на УСН не ведут бухгалтерский учёт и не сдают бухгалтерскую отчётность.

Также им не нужно сдавать отчётность по страховым взносам, если у них нет наёмных работников. Если есть, то ИП придётся сдать расчёт по страховым взносам, расчёт 4-ФСС, формы СЗВ-М и СЗВ-СТАЖ, а также отчитаться по НДФЛ (формы 6-НДФЛ и 2-НДФЛ). В этом случае лучше нанять бухгалтера.

По общему правилу ИП на УСН не платят НДС. Но если предприниматель случайно выставил счёт-фактуру с НДС, то ему придётся заплатить налог и подать декларацию по НДС.

ИП на УСН не нужно подавать декларацию по налогу на имущество, по транспортному или земельному налогу, даже если они их платят.

Что будет, если не подать декларацию по УСН

Если вы опоздаете с подачей декларации на 10 рабочих дней, налоговая может заблокировать ваш расчётный счёт.

За несдачу декларации по УСН предусмотрен штраф 5 % от суммы неуплаченного налога за каждый месяц просрочки, но не более 30 %. Минимальный штраф составляет 1000 руб., например, если у вас «нулевая» декларация или вы не сдали декларацию, но заплатили налог.

Что будет, если не платить авансовые платежи

За неуплату авансовых платежей и налога по УСН налоговая начислит пени примерно 10 % годовых. Рассчитать пени можно с помощью калькулятора по ссылке.

Что будет, если не заплатить налог

Помимо пени налоговая может наложить штраф от 20 до 40 % от неуплаченной суммы.

О том, как платить налоги и взносы ИП, мы уже писали. С 2018 года изменился размер страховых взносов, и фиксированная часть составляет 32 385 руб. (в ПФР — 26 545 руб., в ФФОМС — 5840 руб.). Также изменился срок оплаты дополнительного 1 % в ПФР — до 1 июля. Всё остальное осталось прежним.

Если у вас есть любые вопросы, пишите в комментариях.

Источник: habr.com

Как сдают декларацию по УСН

Содержание

- Основные правила заполнения декларации по УСН

- Инструкция по оформлению декларации по УСН

- Срок сдачи декларации по УСН

- Способы передачи декларации по УСН

- Последствия несвоевременного предоставления декларации по УСН

- Нулевая декларация по УСН

- Ответы на часто задаваемые вопросы

Многих новичков, которые перешли на упрощённую систему налогообложения или и вовсе начали свой путь именно с этой системы волнует вопрос о том, как сдают декларацию по единому налогу УСН. В данной статье дадим подробный ответ на этот вопрос, а так же расскажем о том, каковы последствия несвоевременной подачи декларации, и, когда необходимо уплачивать налоги по УСН.

Основные правила заполнения декларации по УСН

До оформления декларации по УСН, следует ознакомится с Порядком заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощённой системой налогообложения, утверждённым

приказом ФНС России

Итак, основные правила, которые следует помнить при заполнении декларации по УСН, следующие:

- Суммы авансовых платежей по налогу необходимо указывать правильно, то есть не по факту оплаты;

- Суммы страховых взносов указываются по факту оплаты;

- В декларации не отражаются штрафы и пени;

- Для УСН Доходы и УСН Доходы минус расходы предусмотрены разные разделы. В общем случае заполняется титульный лист и третий раздел, для первого случая предусмотрены разделы 1.1, 2.1.1, 2.1.2, во втором случае заполняются разделы 1.2, 2.2;

- Третий раздел подлежит заполнению только в том случае, если ООО или ИП получали что-либо в рамках благотворительных компаний или целевого финансирования;

- Заполнять следует вначале второй раздел и лишь затем первый. Так значительно удобнее;

- Суммы, указываемые в декларации, округляются по правилам округления до рублей;

- Показатели записываются по порядку, начиная с левой крайней ячейки;

- В незаполненных ячейках ставятся прочерки;

- Страницы декларации подлежат нумерации;

- Дата и подпись должны совпадать по всему документу;

- Скреплять декларацию не требуется;

- Печать организации должна быть проставлена только на титульном листе.

Инструкция по оформлению декларации по УСН

Заполнение декларации начинается как правило с оформления титульного листа. Здесь необходимо следить, чтобы была указана такая важная информация, как ИНН, КПП, номер корректировки, код налогового периода и отчётный год, код ИФНС, куда сдаётся декларация.

Важно! Поле «По месту нахождения (учета) (код)» индивидуальные предприниматели проставляют код 120, а организации – 210.

Титульный лист декларации так же предполагает заполнение данных налогоплательщика: ФИО или полное наименование. Указываются виды деятельности по ОКВЭД, номер телефона, количество страниц декларации и количество документов, прикладываемых к декларации, подписи представителя или руководителя, а так же дату заполнения декларации.

Далее заполняются следующие разделы декларации в зависимости от типа УСН.

Срок сдачи декларации по УСН

Поскольку налоговые период на УСН составляет год, а отчетные периоды не установлены, то и отчетность в виде декларации необходимо предоставлять один раз в год. В 2023 году сроки следующие:

- Индивидуальные предприниматели должны предоставить декларацию не позднее 30 апреля следующего за налоговым периодом года;

- Для организаций срок сдачи заканчивается 1 апреля.

Важно! В случае ликвидации организации или закрытия ИП декларацию следует подавать не позднее 25 числа следующего месяца после даты уведомления налоговых органов.

Способы передачи декларации по УСН

Индивидуальные предприниматели должны предоставлять декларацию по УСН по месту своего постоянного проживания. Юридические лица в свою очередь отчитываются в налоговые органы согласно своего местонахождения.

Подача декларации может осуществляться следующими способами:

- В бумажной форме при личном посещении органа Федеральной налоговой службы РФ (данная форма сдачи декларации даёт право сдавать отчетность доверенным лицам при наличии у них нотариальной доверенности);

- В бумажном формате отправлением по почте заказным письмом, куда обязательно вкладывается опись вложения и квитанция об отправке;

- В электронном виде с помощью сервиса ФНС, с заверением квалифицированной ЭЦП;

- В электронном формате с помощью операторов, предоставляющих возможность такого обмена (так же заверяется ЭЦП).

Важно! Некоторые отделы ИФНС при подаче деклараций на бумажных носителях требуют прикладывать электронную версию документа на USB-накопителе или на диске. Так же существуют случаи требования печати на декларации штрих-кода с дублем информации из декларации. Эти требования не обязательны и не опираются на НК РФ, однако, их невыполнение может привести к отказу сотрудниками ИФНС принимать декларацию.

Последствия несвоевременного предоставления декларации по УСН

Полная уплата налогов по УСН производится по истечении налогового периода в начале следующего года. Однако, в течение этого самого налогового периода необходимо производить установленные налоговыми органами авансовые платежи. Их неуплата приводит к штрафам и аресту счетов.

Однако наказание предусмотрено не только для несвоевременной оплаты налогов и авансов по ним, но и при сдаче отчётности. Так, несдача или несвоевременная сдача отчётности по упрощенной системе налогообложения чревата последствиями. Какими именно расскажем далее.

Случается, что единый налог по упрощенке был уплачен вовремя, а предоставление подтверждающей этот налог декларации по каким-либо причинам было задержано. В таких случаях обычно на организацию или индивидуального предпринимателя налагают штраф размером в одну тысячу рублей.

Совершенно иная и уже менее лояльная (можно даже сказать жесткая) картина ожидает злостного неплательщика единого налога УСН, который ещё умудрился не сдать или сдать, но с большой задержкой декларацию по этому налогу (даже если она нулевая). Такой «рецидивист» получит наказание так же в форме штрафа. Однако, его размер будет значительно выше – 5% за каждый день просрочки от суммы неуплаченные по этой декларации налога. Этот штраф не может превышать 30% от общей суммы налога, но и не может быть менее одного миллиона рублей.

Нулевая декларация по УСН

При отсутствии доходов в налоговом периоде при использовании УСН все равно необходимо сдавать декларацию. Такая декларация будет называться нулевой. В ней заполняется титульный лист. В разделках 1.1 или 1.2 (в зависимости от типа УСН: первый раздел указан для УСН Доходы; второй – для УСН Доходы минус Расходы заполняются поля 010, 030, 060 и 090. Для УСН Доходы следует заполнить строку 102 в разделе 2.1.1, а для УСН Доходы минус Расходы указать данные в строках 260-263 раздела 2.2.

Ответы на часто задаваемые вопросы

Вопрос N1: Мы проводим ликвидационные мероприятия в организации, которая находится на УСН. Нужно ли нам сдавать декларацию в конце года или же это нужно сделать тогда, когда организация будет ликвидирована?

Ответ: При закрытии организации и ее ликвидации вся отчетность по ней сдаётся за неполный год. Подготовку декларации и ее передачу в налоговые органы необходимо осуществить в следующем месяце после ликвидации предприятия, но не позднее 25 числа.

Вопрос N2: Я – индивидуальный предприниматель. Декларацию за 2017 год сдала вовремя, но мне начислили пени. Правомерны ли действия налоговой?

Ответ: Пени начисляют не за то, что Вы не вовремя сдали декларацию по УСН. В отчете скорее всего содержалась ошибка, что привело к увеличению размера налога, что повлекло за собой образование у Вас задолженности перед бюджетом. На эту задолженность были начислены пени.

Источник: online-buhuchet.ru