Каждому физическому лицу можно создать собственный профиль на сайте Федеральной налоговой службы (www.nalog.ru). Это необязательно, однако личный кабинет облегчит выполнение многих задач. Например, любые операции, связанные со взаимодействием с налоговой, можно совершать дистанционно и без очередей.

Для начала необходимо получить логин и пароль. Сотрудники налоговой службы должны выдать его в инспекции. Также можно обратиться в МФЦ.

Важно! Для получения данных при себе нужно иметь только паспорт. В случае, если гражданин планирует открыть бизнес, он также должен взять с собой ОГРНИП и ИНН.

Прежде чем выдать пароль и логин, пользователя попросят заполнить заявление. Бывают ситуации, когда человек не может посетить налоговую инспекцию, в связи с какими-либо обстоятельствами. В таком случае можно зарегистрироваться онлайн. Для этого понадобится ЭЦП и электронная почта.

Сдача налоговой декларации на портале egov.kz

Для того чтобы совершить регистрацию с помощью ЭЦП, физическое лицо должно иметь аккаунт на сайте налоговой службы и сертификат ключа электронной подписи.

Итак, если у человека есть ключ КЭП и личный аккаунт на сайте налоговой службы, можно совершить регистрацию персонального профиля налогоплательщика в онлайн-режиме:

- Заполнить заявление на регистрацию

- Подготовить необходимый пакет документов.

- Все документы отправить на рассмотрение через личный кабинет ФНС (на сайте есть раздел с инструкцией, как правильно прикреплять и отправлять документы).

Затем на адрес электронной почты приходят данные для входа, с помощью которых можно в дальнейшем без проблем открывать личный профиль и получать доступ к функционалу.

Вход в аккаунт

Для того чтобы войти в личный аккаунт, необходимо перейти на сайт Федеральной налоговой службы (www.nalog.ru). Совершить авторизацию можно двумя способами: через Госуслуги либо с помощью ввода полученных данных для входа.

Выбрав вариант входа через единую систему идентификации и аутентификации, нужно перейти на сайт и подтвердить доступ к данным. Эта операция обязательна, ее запрашивает налоговая служба. Далее в течение некоторого времени формируется личный кабинет.

Алгоритм подачи декларации ИП через личный кабинет налогоплательщика

Индивидуальные предприниматели ежегодно должны отправлять декларацию (3-НДФЛ) в налоговую службу. Это можно сделать удаленно от инспекции через персональный аккаунт.

Для того чтобы отправить документ, необходимо:

- Подготовить декларацию. Важно помнить, что формат строго установлен — xml. Другие форматы система не принимает.

- Войти в личный профиль, перейдя по ссылке https://lkfl2.nalog.ru/lkfl/login.

- Открыть раздел «Жизненные ситуации».

- Нажать кнопку «Подать декларацию 3-НДФЛ».

- Нажать «Загрузить», кнопку «Декларация» нажимать не нужно, иначе система перенаправит вас по ссылке для скачивания документа.

- Далее сайт потребует применение электронной подписи. Получить ее легко. Первый вариант в списке уже выбран по умолчанию, поэтому необходимо всего лишь придумать пароль и отправить его, нажав кнопку «Отправить запрос». Результаты можно получить в течение 15-24 часов. Нужно быть готовым к тому, что эта процедура может занять сутки, и позаботится о распределении времени.

- После получения электронной подписи можно начинать загружать файл. Для этого нужно отметить год, в который подпись выдана, и нажать кнопку «Загрузить» (не «Декларация»).

Важно! Следует также отметить, что документ должен быть строго в формате xml. В названии файла не должно быть лишних символов (точек, кавычек, скобок и т.д.). Переименовывать файл после загрузки тоже не нужно.

После того как вы загрузили декларацию в личный кабинет, система может потребовать сканы или фотографии документов, которые обычно нужны при личном посещении инспекции для подачи декларации. Потребуется документ, в котором указаны расходы индивидуального предпринимателя. Это подтверждает право на вычет.

Далее потребуется оформить заявление на возврат налога. Сумму указывать не нужно, она выбрана автоматически.

Это были последние действия при подаче декларации в налоговую службу через личный кабинет налогоплательщика без посещения отделения.

Преимущества подачи декларации онлайн

Таким образом, онлайн-формат отправки формы 3-НДФЛ очень прост и удобен. Он имеет ряд преимуществ:

- возможность выполнять операции дистанционно в любое время суток;

- весь пакет документов требуется в электронном варианте (это значит, что распечатанные варианты не нужны);

- в личном кабинете сохраняется история, поэтому в любом случае можно посмотреть историю своих действий.

Благодаря наличию личного кабинета, кроме подачи декларации, физическое лицо может также отслеживать налоги на имущество, транспорт и земельный участок. Можно вносить налоги без комиссионных выплат, принимать все переплаты на личную банковскую карту и получать любую информацию в сфере налоговой деятельности быстро и удобно.

- Биография

- Последние записи

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Как активировать карту Уралсиб банка — 15.05.2023

- Как получить карту МИР от Тинькофф — 15.05.2023

- Как получить карту моментум от Сбербанка в 2023 году — 15.05.2023

Источник: cabinet-bank.ru

Как сдать налоговую декларацию по почте

В связи с распространением коронавирусной инфекции весной 2020 года налоговые инспекции закрыли свои двери на несколько недель. Поэтому вопрос сдачи отчетности без посещения ИФНС стал весьма актуальным для всех предпринимателей. Для этого есть два способа: подать документы в электронном виде, заверив их ЭЦП, или направить почтовым отправлением. В этой статье мы подробно остановимся на том, как отправить декларацию почтой, и какие у этого способа есть плюсы и минусы.

Почта или электронная подпись

Если у предпринимателя уже оформлена ЭЦП, подходящая для взаимодействия с налоговой, он может сдать документы через бесплатную программу ФНС «Налогоплательщик ЮЛ». Однако, чтобы ее установить и настроить, а также подготовить к работе электронную подпись, нужно быть продвинутым пользователем ПК.

Если же ЭЦП у ИП нет, к этому добавляются затраты денег (около 3 000 рублей) и времени на ее изготовление. Это может быть оправдано при том условии, что нужно подавать большое количество отчетности в инспекцию и различные фонды. Обычно это относится к предпринимателям с сотрудниками.

Отправить декларацию по почте стоит гораздо дешевле. Документы подаются ценным письмом, и затраты, как правило, не превышают пары сотен рублей. Никаких сложностей при этом способе подачи не возникает. Как сдать декларацию или иной отчет почтой, подробнее расскажем ниже.

Итак, подача отчетности по почте в ИФНС имеет такие плюсы: это просто, недорого, общедоступно, не требует никаких дополнительных действий и наличия техники (документы можно заполнить вручную).

Из минусов отметим, что все-таки это не полностью дистанционный способ, поскольку придется дойти до почты. Зато не нужно идти в налоговую инспекцию, которая обычно гораздо дальше от дома. Другим недостатком является скорость доставки документов – даже внутри одного населенного пункта на это требуется от нескольких дней до недели.

Порядок отправления отчета почтой

Теперь подробно о том, как можно отправить декларацию ИП по почте в нужную налоговую инспекцию. После того как отчет заполнен, его нужно распечатать, если это делалось на ПК, подписать и поставить дату. А также сформировать комплект документов, которые прикладываются к отчетности, если это необходимо.

У некоторых предпринимателей возникают сомнения – нужно ли перед тем, как сдать отчет по почте, заверять его у нотариуса? Спешим их развеять – этого не требуется. Достаточно того, что ИП поставит на декларации свою подпись, а также печать, если он ее использует.

Теперь документы готовы к отправке в налоговую инспекцию. Предприниматель идет в ближайшее почтовое отделение, где отправляет ценное письмо:

- Приобретает конверт формата А4, заполняет на нем адрес своей ИФНС, а также собственный в качестве обратного.

- Заполняет два бланка описи вложения. В описи нужно указать номер ИФНС, ее адрес, наименование, количество и оценочную стоимость (например, 10 рублей) каждого вложенного в конверт документа.

- Передает сотруднику почты конверт с документами и оба экземпляра описи. Поставив на нем штамп и свою подпись, сотрудник вернет один экземпляр описи предпринимателю.

- Рассчитывается и получает на руки кассовый чек.

На этом обязанность налогоплательщика по предоставлению отчетности исполнена. Считается, что декларацию ИП подал датой отправки документов. Увидеть ее можно на чеке, который вместе с описью является подтверждением отправки отчетности. Можно ли отследить, что письмо дошло до адресата? Да, в чеке будет для этого специальный код.

Какие декларации нужно сдавать ИП и до какого числа?

Налоговая декларация представляет собой документ, содержащий информацию о полученных ИП доходах, произведенных им расходах, используемых при расчете налога скидках и льготах.

Декларация сдается в налоговый орган по месту учета в строго установленные сроки. Нарушение указанных сроков, а также сдача отчетности с ошибками, недостоверными или неполными сведениями грозит предпринимателю ответственностью в виде штрафа.

Особенности заполнения и сдачи отчетности, ответственность за несвоевременное представление, требования к форме и порядку зависят от вида налога по которому сдается декларация.

Рассмотрим вкратце порядок и сроки сдачи декларации по каждой системе налогообложения.

Виды деклараций

Какие налоговые декларации должен сдавать ИП? Условно все виды деклараций можно разделить на 3 группы:

- 1 группа: декларации, представляемые на общем режиме налогообложения;

- 2 группа: декларации, представляемые при применении специальных налоговых режимов;

- 3 группа: отчетность, представляемая при отсутствии объектов налогообложения и движения по кассе и расчетному счету.

Декларации, представляемые при нахождении на общем режиме налогообложения

Общий или традиционный режим налогообложения (далее по тексту ОСНО) является самым сложным по составу представляемой на нем отчетности. Предприниматели на ОСНО обязаны представлять следующие виды налоговых деклараций:

- Декларация по НДС (налогу на добавленную стоимость)

- Декларация по НДФЛ (налогу на доходы физических лиц)

Примечание: ИП на ОСНО наравне с организациями, уплачивают налог на имущество, но отчетность по нему не сдают, равно как и самостоятельно не рассчитывают налог, за них это делает налоговая инспекция.

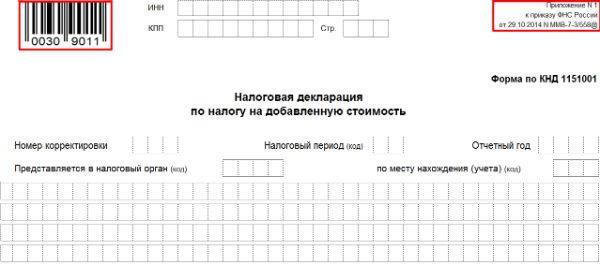

Декларация по налогу на добавленную стоимость

Отчетность по НДС сдают все налогоплательщики ОСН, как юридические лица, так и ИП. Различия по срокам и формату сдачи для предпринимателей и организаций не делается.

Декларация по НДС состоит из Титульного листа и 12 разделов. Обязательными к представлению всеми налогоплательщиками являются Титульный лист и раздел 1. Другие разделы (со 2 по 12) представляются при совершении соответствующих операций.

До какого числа сдавать декларацию ИП?

Отчетность по НДС ежеквартальная. Крайний срок ее сдачи – не позднее 25 числа месяца, следующего за отчетным.

Таблица № 1. Сроки сдачи декларации по НДС в 2017 году

Отчетный период

Крайний срок сдачи

25 октября 2017

Формат представления отчетности

С 2015 года данная декларация сдается только в электронном виде всеми плательщиками указанного налога (лишь некоторые категории плательщиков, такие как налоговые агенты, не являющиеся плательщиками НДС и предприниматели, освобожденные от уплаты НДС, могут сдавать отчетность по НДС на бумаге).

Сдача декларации по налогу на добавленную стоимость на бумаге при обязанности ее сдачи в электронной форме приравнивается налоговым органом к ее непредставлению вовсе, что влечет за собой наложение соответствующих санкций на налогоплательщика.

Отчетность сдается по ТКС (телекоммуникационным каналам связи) с помощью операторов электронного документооборота.

Примечание: последние цифры штрих-кода титульного листа актуальной на 2017 год формы декларации: 9011

Декларация по налогу на имущество

Отчетность по налогу на имущество сдают только юридические лица, являющиеся плательщиками общей системы налогообложения. ИП декларацию по имущественному налогу не составляют и не сдают.

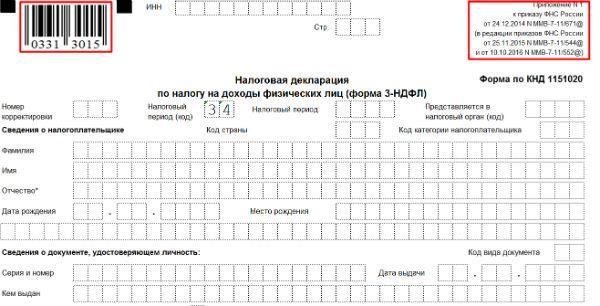

Декларация по налогу на доходы физических лиц

Данная форма отчетности представляется не только предпринимателями на ОСНО, но и физическими лицами при получении в налоговом периоде доходов от продажи имущества, находившегося в собственности менее установленного законом срока, а также при заявлении налоговых вычетов.

Если при заявлении вычетов отчетность сдается в любое время в течение года, то ИП на ОСНО и граждане, получившие доход от реализации имущества должны подать декларацию в строго установленный срок – до 30 апреля года, следующего за отчетным.

Декларация 3-НДФЛ состоит из Титульного листа, разделов 1 и 2 и Листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И.

ИП на ОСНО в общем порядке заполняют Титульный лист, Разделы 1 и 2, Листы В и Ж.

Примечание: помимо декларации по форме 3-НДФЛ ИП на ОСНО обязаны сдавать декларацию о предполагаемом доходе по форме 4-НДФЛ. Декларация о предполагаемом доходе состоит всего из одного листа в котором предприниматель указывает доход, который он планирует получить в новом году. Именно на основании данных из декларации 4-НДФЛ налоговая рассчитывает и направляет ИП уведомления на уплату авансовых платежей.

Также, 4-НДФЛ сдается при значительном отклонении показателей в прошлой декларации по данной форме (более, чем на 50%).

Срок сдачи

Декларация по форме 3-НДФЛ представляется раз в год, в срок до 30 апреля года, следующего за отчетным. За 2016 год отчетность нужно сдать до 2 мая 2017 года, а за 2017 — до 30 апреля 2018 года соответственно.

Декларация по форме 4-НДФЛ сдается в течение 5 дней с окончания месяца, прошедшего с даты получения первого дохода в году. Например, если доход получен 2 февраля 2017 года, 4-НДФЛ нужно сдать в срок до 10 марта 2017 года (2 марта заканчивается месяц с даты получения дохода, с 3 марта отчитывается 5 рабочих дней).

Формат представления отчетности

Декларации по формам 3-НДФЛ и 4-НДФЛ могут быть представлены, как в бумажном виде, так в электронной форме.

Сдача отчетности в электронной форме происходит также по ТКС через операторов ЭДО.

Примечание: последние цифры штрих-кода титульного листа актуальной на 2017 год формы декларации 3-НДФЛ: 3018, 4-НДФЛ: 3015

Декларации, представляемые при нахождении на специальных режимах налогообложения

Всего, в настоящее время, существует 4 специальных режима налогообложения, используемых ИП:

- Упрощенная система налогообложения (УСН, УСНО);

- Единый налог на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН, ПСНО, Патент);

- Единый сельскохозяйственный налог (ЕСХН)

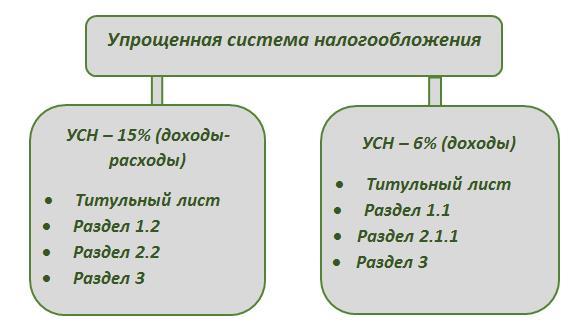

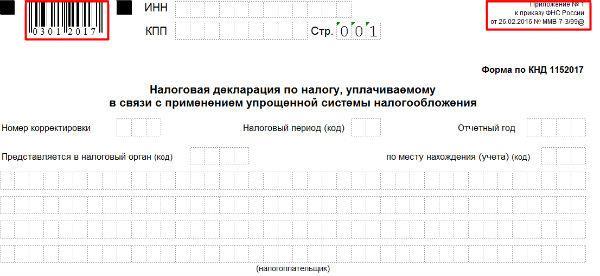

Декларация, представляемая при применении упрощенного режима налогообложения

Отчетность на УСНО сдается предпринимателями раз в год. Декларация представляется даже в том случае, если в налоговом периоде отсутствовали доходы (расходы) и налог к уплате в бюджет равен 0. Такая декларация называется нулевой.

Состав декларации зависит от того, какой объект налогообложения по УСН выбран: «доходы» или «доходы минус расходы».

Примечание: Раздел 3 заполняется только в случае получения имущества, работ и услуг в рамках целевого финансирования, целевых поступлений и благотворительности.

Срок сдачи

Декларация УСН представляется раз в год, в срок до 30 апреля года, следующего за отчетным. За 2016 год отчетность нужно сдать до 2 мая 2017 года, а за 2017 – до 30 апреля 2018 года соответственно.

Формат представления отчетности

Декларация по УСН может быть представлена, как в бумажном виде, так в электронной форме.

Сдача отчетности в электронной форме происходит также по ТКС через операторов ЭДО.

Примечание: последние цифры штрих-кода титульного листа актуальной на 2017 год формы декларации по УСНО: 2017

Декларация, представляемая при применении системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД)

Отчетность по ЕНВД представляется вне зависимости от наличия в отчетном периоде дохода. Связано это с тем, что налог рассчитывается исходя не из фактического, а из вмененного дохода.

Декларация состоит из титульного листа из Разделов 1, 2, 3.

До какого числа сдавать?

Декларация по ЕНВД представляется по итогам каждого квартала в срок до 20 числа месяца, следующего за отчетным.

Отчетный (налоговый) период

Крайний срок сдачи

Источник: urlaw03.ru