Правы ли налоговики?

Для ответа на вопрос были использованы следующие документы и нормативно-правовые акты:

Исходя из предоставленной информации, считаем необходимым сообщить следующее.

Действующее налоговое законодательство Российской Федерации предусматривает несколько налоговых режимов. Наряду с общим налоговым режимом, в рамках которого подлежат уплате налог на добавленную стоимость (НДС) и налог на прибыль, существуют и другие режимы. К специальным налоговым режимам относятся система налогообложения для сельскохозяйственных производителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

Бесплатно подайте налоговую декларацию в электронном виде в Налоговую Службу

В соответствии со ст. 346.11. НК РФ организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, НДС не уплачивают за исключением случаев, указанных в законе. Требования к налогоплательщикам и ограничения для налогоплательщиков установлены в статьях 346.12. и 346.13. НК РФ.

В соответствии со ст. 346.13. НК РФ переход на упрощенную систему налогообложения носит уведомительный характер, что означает, что для перехода на упрощенную систему налогообложения организация или индивидуальный предприниматель, изъявившие такое желание и удовлетворяющие требованиям для перехода на упрощенную систему налогообложения, должны в определенный срок уведомить об этом налоговый орган по месту нахождения организации или по месту жительства индивидуального предпринимателя. Никакого разрешения на применение упрощенной системы налогообложения не требуется. Налоговая инспекция не может отказать налогоплательщику в переходе на упрощенную систему налогообложения, на что указал Федеральный арбитражный суд Поволжского округа в постановлении от 09.08.2011 г. по делу № А12-23585/2010.

Налоговый орган также не прав, отказывая в даче разъяснений. Согласно ст.

21 НК РФ налогоплательщик имеет право на получение от налоговых органов бесплатной информации о действующем законодательстве о налогах и сборах, действующих подзаконных актах в указанной сфере, право на разъяснения в области своих прав и обязанностей и в области полномочий налоговых органов и должностных лиц. В соответствии со ст.

32 НК РФ налоговые органы обязаны бесплатно информировать (в т.ч. письменно) налогоплательщика о различных вопросах, относящихся к действующему законодательству о налогах и сборах, правах и обязанностях налогоплательщика, полномочиях налоговых органов. Согласно ст. 111 НК РФ выполнение организацией или индивидуальным предпринимателем письменных разъяснений налогового органа исключает ответственность налогоплательщика за налоговые правонарушения, явившиеся следствием исполнения разъяснений налогового органа. Право разъяснять налоговое законодательство предоставлено также Министерству финансов РФ.

НДС при применении УСН. Диалоги о налогах с Ириной Слободенюк и Петром Захарченко

Налоговый орган, безусловно, не прав, отказывая в консультации. Налоговый кодекс предоставляет налогоплательщикам право на получение бесплатных разъяснений налогового законодательства. Указанному праву коррелирует обязанность налоговых органов разъяснять налогоплательщикам (гражданам и организациям) положения законодательства о налогах и сборах, предоставлять формы деклараций и разъяснять порядок их заполнения.

В отношении документов, которые один контрагент должен предоставить другому, требования у разных участников хозяйственного оборота совершенно разные. Некоторые требуют предоставить минимум документов, другие составляют длинные перечни, в которые включают, в том числе, несуществующие документы. Побудить контрагента не требовать какой-либо документ и заключить договор и работать без указанного документа в подавляющем большинстве случаев невозможно. Таким образом, в отношениях с контрагентами возможны три пути. Первый – это предоставить все документы, которые затребовал контрагент, второй – это убедить контрагента сократить список требуемых документов, найдя консенсус, третий путь – отказаться от сотрудничества с таким контрагентом.

Хотите получить юридическую консультацию по Вашему вопросу? Позвоните мне сейчас!

Источник: law4free.ru

Лучший ответ: Как получить уведомление о применяемой системе налогообложения?

Масло в МКПП с мотором 1.6 л – VAG G052 512 A2, API GL-5.

Где взять уведомление о системе налогообложения?

Чтобы его получить, необходимо направить в ИФНС соответствующий письменный запрос в свободной форме. Письмо налоговики должны выдать в течение 30 календарных дней со дня регистрации письменного обращения в налоговой инспекции.

Как подтвердить упрощенную систему налогообложения?

Подтвердить применение УСН можно:

- предоставив Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа

- предоставив Форму N 26.2-7 «Информационное письмо»

Как получить справку о системе налогообложения ИП?

Предприниматель должен сам получить уведомление. Для оформления справки о переходе на УСН необходимо подать заявление в налоговую инспекцию. Строгой формы для него нет. Срок исполнения документа — 30 дней, после чего уведомление направляется на адрес ИП или организации.

Как получить информационное письмо о применении УСН электронно?

Информационное письмо о применении УСН (форма N 26.2-7) можно получить в налоговой по месту жительства, подав соответствующее заявление и приложив копию заявления на УСН (если есть). Данное письмо может потребоваться в некоторых случаях для контрагентов в качестве подтверждения применения вами УСН.

Какой документ выдают при переходе на УСН?

Какой документ подтверждает работу без ндс?

Ответ: Подтвердить то, что Вы применяете УСН, а значит не являетесь плательщиком НДС, можно предоставив контрагенту информационное письмо из ИФНС (форма № 26.2-7), либо копию уведомления (заявления) о переходе на УСН с отметкой инспекции.

ЭТО ИНТЕРЕСНО: Сколько действует экзамен по теории в автошколе?

Как подать заявление на УСН через госуслуги?

Пошаговая инструкция, как подать заявление на УСН через сайт Госуслуги

- Шаг 1. Зайти на официальный портал Госуслуги https://www.gosuslugi.ru/ и кликнуть по кнопке «войти». …

- Шаг 2. Кликнуть по стрелке вниз рядом с фамилией и инициалами пользователя. …

- Шаг 3. Кликнуть по строке «+Добавить организацию».

Как подать заявление о переходе на УСН онлайн?

Три простых шага:

- На главной странице «Личного кабинета индивидуального предпринимателя» в блоке «Моя система налогообложения» нажать кнопку «Подать заявление«.

- Выбрать вкладку «УСН» и кликнуть по ссылке «Уведомление о переходе на упрощенную систему налогообложения«.

Когда применяется упрощенная система налогообложения?

Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн. рублей (ст. 346.12 НК РФ)

Как на госуслугах посмотреть систему налогообложения?

Если есть подтвержденный аккаунт на Госуслугах – зайдите на https://lkip2.nalog.ru/, нажмите на «Учетная запись Госуслуг», введите логин-пароль Госуслуг, при необходимости – укажите дополнительную информацию о себе. Если учетки в Госуслугах нет – придется идти в ближайшую налоговую и получать данные для входа.

Какой документ подтверждает применение Енвд?

При выборе ЕНВД налоговая инспекция направляет налогоплательщику уведомление о постановке на учет, а при работе на ПСН переход подтверждается выдачей самого патента. Но если говорить об упрощенной системе, то уведомление о применении УСН не оформляется.

Какие налоги платятся при общей системе налогообложения?

На общей системе налогообложения компания платит НДС, налог на прибыль, налог на имущество и другие налоги в зависимости от деятельности. НДС — налог на добавленную стоимость. При продаже и перепродаже товаров и услуг компания обязана заложить в цену НДС. Его нужно платить каждый месяц.

Источник: avtograf70.ru

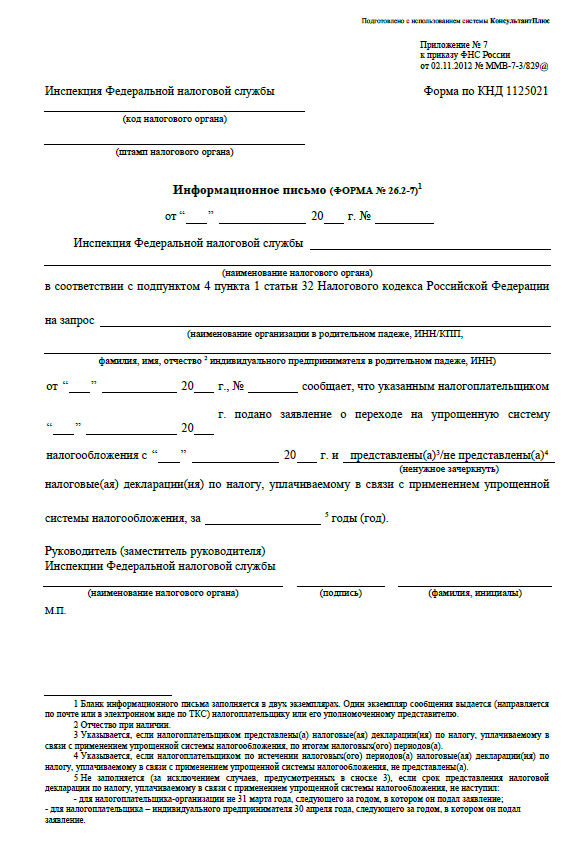

Информационное письмо (УСН, форма № 26.2-7)

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Форма информационного письма (УСН, форма № 26.2-7)

Бланк информационного письма заполняется в двух экземплярах. Один экземпляр сообщения выдается (направляется по почте или в электронном виде по ТКС) налогоплательщику или его уполномоченному представителю.

Отчество при наличии.

Указывается, если налогоплательщиком представлены(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по итогам налоговых(ого) периодов(а).

Указывается, если налогоплательщиком по истечении налоговых(ого) периодов(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не представлены(а).

Не заполняется (за исключением случаев, предусмотренных в сноске 3), если срок представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не наступил:

— для налогоплательщика-организации не 31 марта года, следующего за годом, в котором он подал заявление;

— для налогоплательщика — индивидуального предпринимателя 30 апреля года, следующего за годом, в котором он подал заявление.

Возможно, Вам будет интересно.

- Сравнение налоговых режимов

- Сравнение налоговых режимов для индивидуальных предпринимателей

- Отчетность ИП на УСН

- Регистрация ООО и ИП. Системы налогообложения

- С 1 января 2013 года изменятся сроки уведомления налогового органа организациями и ИП о применении УСН.

- Сообщение об утрате права на применение УСН (упрощенной системы налогообложения)

- Уведомление о переходе на УСН (упрощенную систему налогообложения)

Источник: jurist-f.ru