«Упрощенцы» не могут менять объект налогообложения в течение года. Например, если организация с начала 2020 года применяет объект «доходы», то перейти на «доходы минус расходы» она сможет только с 1 января 2021 года (ст. 346.14 НК РФ).

Как изменить вид Усн?

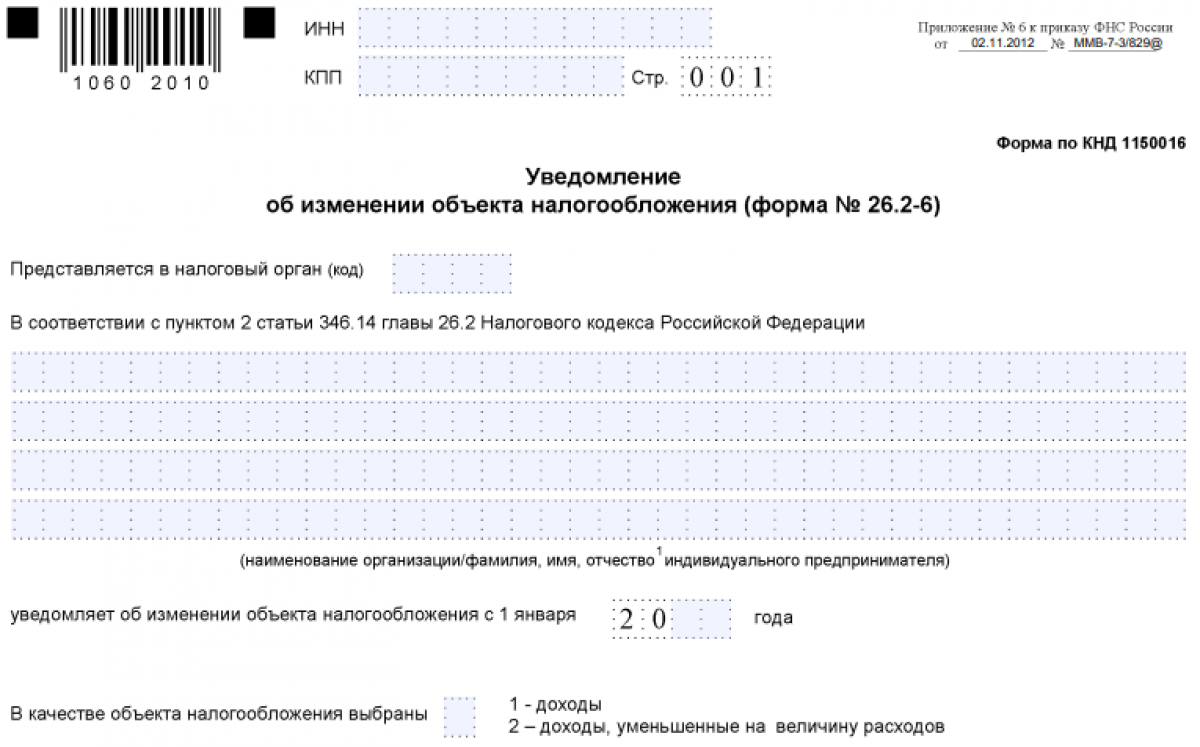

Для перехода с УСН 6% на УСН 15% нужно подать в ФНС уведомление о желании сменить объект налога до 31 декабря. При этом изменится он только со следующего года. Документ оформляется налогоплательщиком по форме 26.2-6 (лучше в 2 экземплярах) и отправляется в ИФНС почтой или сдается лично.

Как выбрать объект налогообложения при Усн?

Основным критерием при выборе вида объекта по УСН (6 или 15%) является то, насколько велики расходы относительно доходов вашего бизнеса. Если они составляют более 65% от общей суммы дохода оптимальным вариантом будет объект «Доходы минус расходы». Если менее 65%, лучше выбрать объект – «Доходы».

Можно ли поменять объект налогообложения?

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

Как сделать учёт минимального налога в расходах УСН 15% в программе 1С:Бухгалтерия 8 ред.3.0

Можно ли в течении года менять систему налогообложения?

Можно ли поменять систему налогообложения в течение года? Поменять систему налогообложения в любое время и по своему желанию не возможно. Подать заявление о смене налогового режима ИП или ООО возможно лишь в декабре текущего года. Исключение составляет лишь переход на ЕНВД, или снятие с ЕНВД.

Какие налоги уплачиваются при применении общей системы налогообложения?

Общая (традиционная) система налогообложения (сокращ. ОСН или ОСНО) — вид налогообложения, при котором организациями в полном объеме ведется бухгалтерский учет и уплачиваются все общие налоги НДС, налог на прибыль организаций, налог на имущество организаций).

Кто выбирает объект налогообложения для использования Усн?

Никаких других ограничений для выбора объекта налогообложения гл. 26.2 не установлено. Сделанный вывод подтверждает и высшая судебная инстанция. Переходя в добровольном порядке к упрощенной системе налогообложения, налогоплательщики по общему правилу сами выбирают для себя объект налогообложения (п.

Что надо сделать для перехода на Усн?

Чтобы перейти на УСН с 2021 года, вы обязаны подать в ИФНС уведомление о переходе по форме № 26-2.1 (приказ ФНС от 02.11.2012 № ММВ-7-3/829). Срок подачи уведомления – не позднее 31 декабря 2020 года (п. 1 ст. 346.13 НК).

Как изменить вид налогообложения ИП?

- Убедиться, что компания подходит под критерии системы налогообложения. .

- Заполнить заявление о переходе на другую систему. .

- Передать заявление налоговой. .

- Подготовить копии документов. .

- Подождать, пока налоговая поменяет систему.

Какой вид упрощенки выбрать?

Если расходы составляют более 60% (низкомаржинальный бизнес, небольшие наценки) – выгоднее выбирать УСН 15%. Если в бизнесе занят один или несколько сотрудников, и бизнес высокомаржинальный, а расходы, соответственно, менее 60%, – то лучше применять УСН 6%. Когда сотрудников много, расходы должны быть более 80%.

Какая система Усн выгоднее?

Практика показывает, что 15% («Доходы минус расходы») выгоднее тем, у кого расходы составляют 60% и более от доходов. . Взносы включаются в расходы, тем самым уменьшая налоговую базу. С учетом этого, УСН 15% точно будет выгоднее, чем УСН 6%, при уровне расходов.

Какие налоги платятся при упрощенной системе налогообложения?

Упрощенная система налогообложения — специальный режим, при котором налог на прибыль (для организаций), НДФЛ (для ИП) и НДС (за некоторыми исключениями) заменяются упрощенным налогом. Однако избежать уплаты прочих налогов не удастся.

Как перейти с упрощенки на общую систему налогообложения?

Налогоплательщик должен подать сообщение по форме № 26.2-2 о переходе с УСН на ОСНО при утрате права на применение не позднее 15 числа месяца, следующего за кварталом, в котором это произошло. Переход с УСН на ОСНО засчитывается только тогда, когда документ представлен в налоговую инспекцию.

Можно ли перейти на другую систему налогообложения в середине года?

Перейти с УСН на традиционную систему можно только с начала нового календарного года (п. 3 ст. 346.13 НК РФ). В течении года этого сделать нельзя.

Когда можно перейти на другую систему налогообложения?

Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Источник: madetto.ru

Уведомление об изменении объекта налогообложения УСН в 2022 в 1С — образец

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Уведомление об изменении объекта налогообложения УСН в 2022 в 1С — образец». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

По общему правилу при переходе налогоплательщика с УСН «доходы» на УСН «доходы минус расходы» расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов, при расчете налоговой базы не учитываются (п. 4 ст. 346.17 НК РФ).

Налоговые режимы для ИП

До того как мы перейдём к вопросу, можно ли поменять систему налогообложения, рассмотрим, какие специальные режимы есть в нашей стране. В России сейчас действуют несколько систем налогообложения:

- общая система налогообложения — ОСНО. Предусматривает налог на прибыль, имущество, НДФЛ, НДС;

- упрощённая система налогообложения — УСН. Размер налога составляет 6% или, если объектом налогообложения является доход организации — от 5 до 15% (доходы минус расходы);

- единый сельскохозяйственный налог — ЕСХН. Применять ЕСХН могут только те ИП, кто производит сельхозпродукцию. Налогом облагается прибыль;

- патентная система налогообложения — ПСН. Подходит исключительно для ИП. Применяется к конкретным видам деятельности в определённых регионах РФ;

- налог на профессиональный доход — НПД. Ещё его называют налогом для самозанятых.

ОСНО могут применять все. Для спецрежимов действуют ограничения по количеству сотрудников, доходам, видам деятельности и т.д.

Ограничения по применению УСН:

- отсутствие филиалов;

- средняя численность персонала не больше 130 человек;

- доходы за 9 месяцев не более 112,5 млн рублей (для перехода на режим);

- доходы за год не больше 200 млн рублей (чтобы остаться на режиме);

- остаточная стоимость основных средств не больше 150 млн рублей;

- доля участия других юрлиц не больше 25%;

- нельзя производить подакцизные товары, добывать полезные ископаемые, организовывать и проводить азартные игры, вести деятельность в качестве ломбарда или МФО.

Ограничения по применению ЕСХН:

- доля доходов от продажи сельхозпродукции собственного производства (от оказания сельскохозяйственных услуг) должна составлять не менее 70%;

- нельзя производить подакцизные товары (кроме вина), организовывать и проводить азартные игры.

Ограничения по применению ПСН:

- доходы от реализации, определяемые по ст. 249 НК РФ, с начала календарного года не превышают 60 млн рублей;

- средняя численность сотрудников по всем видам деятельности ИП не должна превышать 15 человек за налоговый период (включая подрядчиков и внешних совместителей).

Штрафы при неуплате налога

Предприниматели на упрощёнке должны трижды в год вносить авансовые платежи плюс четвёртый итоговый. Если вы просрочите авансовый платёж по налогу, будут начислены пени за каждый день неуплаты. Например, если 25 апреля вы не внесли авансовый платёж, то 26 апреля будет считаться первым днём просрочки — при условии, что 25.04 был будним днём, если выходной, тогда первым днём просрочки считается ближайший будний день.

- Для ИП пени высчитываются по формуле «1/300 ключевой ставки Х сумма долга Х количество дней просрочки».

- Если же предприниматель не предоставил декларацию, ему будет начислен штраф в виде 5–30% от суммы налога. Минимальная сумма штрафа составляет 1000 ₽.

- При просрочке более чем на десять дней после обязательной даты подачи декларации налоговая заблокирует ваш расчётный счёт.

В последнем случае необходимо предоставить декларацию о доходах и сходить в налоговую с заявлением о разблокировке счёта.

- УСН «Доходы» – упрощённая система налогообложения, при которой необходимо платить налог с дохода в размере 6%, а в некоторых регионах — меньше. Только его, больше никаких других налогов.

- Система идеально подходит для малого бизнеса с небольшими расходами, доходом не больше 150 000 000 ₽ в год и числом сотрудников до 100 человек. ИП может быть и без наёмного персонала.

- Перейти на упрощёнку можно в двух случаях – при регистрации ИП, в течение месяца после неё или в процессе работы. Действующие ИП могут поменять режим налогообложения один раз в год с 1 января, подав соответствующее уведомление не позже 31 декабря текущего года.

- Форма отчёта — декларация о доходах, которая подаётся раз в год, а также авансовые и итоговые налоговые платежи.

- КБК на УСН «Доходы» одинаковы и для ИП, и для организаций, различаются в зависимости от назначения платежа, потому необходимо внимательно смотреть на 14 и 15 цифры в коде.

- При неправомерном переходе на УСН налоговая доначислит неуплаченные налоги и наложит штрафы.

- При неуплате налога, в частности авансовых платежей, будут начислены пени. А если не подать декларацию, тогда будет штраф.

Как учитывать материальные расходы при смене объекта УСН

При списании материалов в переходный период нужно руководствоваться общим принципом признания расходов при «упрощенке» – по мере их фактической оплаты.

Поэтому, если материалы были оплачены в период использования УСН «Доходы», то учесть их стоимость в расходах нельзя, даже если материалы были списаны в производство после перехода на объект «Доходы минус расходы».

В расходы можно включить стоимость только тех материалов, которые бизнесмен оплатил в период использования объекта «Доходы минус расходы» (письмо Минфина РФ от 26.05.2014 № 03-11-06/2/24949).

Поэтому при переходе между вариантами УСН в любом «направлении» нужно стараться оплатить приобретенные материалы в период использования объекта «Доходы минус расходы».

Правила смены объекта УСН

Если вы хотите начать применять УСН, отказаться от этой системы или же сменить объект обложения налогом, то обратите внимание: на сроки реализации каждой из этих процедур влияет установленный для УСН налоговый период, равный году (п. 1 ст. 346.19 НК РФ). Это означает невозможность изменения УСН-объекта в течение данного промежутка времени.

Именно поэтому в НК РФ указано на то, что возможность применять УСН для уже функционирующего налогоплательщика наступает лишь с началом очередного года (п. 1 ст. 346.13), а также имеется прямой запрет на переход до истечения года:

- на иную систему налогообложения с упрощенки (п. 3 ст. 346.13);

- на другой объект обложения упрощенным налогом (п. 2 ст. 346.14).

Уведомление в ИФНС и срок его подачи

Переход на УСН носит уведомительный характер. Срок подачи уведомления об УСН по месту нахождения зависит от ситуации. Установлены разные правила для новых и уже действующих организаций. Важен и налоговый режим, с которого налогоплательщик хочет перейти на упрощенку.

Вновь созданные организации вправе применять УСН с момента постановки на налоговый учет (п. 2 ст. 346.13 НК РФ). Чтобы перейти на упрощенку, надо представить уведомление о применении УСН одновременно с документами на госрегистрацию или в течение 30 календарных дней со дня постановки на налоговый учет.

Действующие компании должны сообщить налоговикам о добровольном переходе на УСН с общей системы, ЕСХН или ЕНВД не позднее 31 декабря (п. 1 ст. 346.13 НК РФ). В случае, если компания уже применяет УСН, но хочет сменить объект налогообложения, также следует сообщить об этом в налоговую инспекцию до 31 декабря (п. 2 ст.

346.14 НК РФ).

Уведомление можно представить в инспекцию на бумаге либо в электронном виде. Важно не пропустить установленный срок и обращаться в инспекцию не в последние дни года, а раньше. Обязательно проверить, что документ зарегистрировали и проставили штамп на уведомлении.

Переход на УСН в течение года невозможен, в т.ч. в связи с появлением у компании новых видов предпринимательской деятельности. Также в течение года компания не вправе менять объект с «доходов» на «доходы минус расходы» или наоборот

Формы уведомлений о переходе на упрощенку и смене объекта рекомендованные (формы №26.2-1 и №26.2-6), утв. приказом ФНС России от 02.11.2012 №ММВ-7-3/829. Поэтому уведомление произвольной формы ИФНС тоже обязана принять, но лучше не рисковать. Разрешения о применении компанией (ИП) упрощенки ИФНС не выдает.

Рекомендации: Не теряйте и сохраните уведомление о своем переходе на упрощенку. Применение УСН налоговики вправе проверить, иногда и «задним числом». Уведомления, которые подали с опозданием, тоже не теряйте.

ПАМЯТКА: Работающим на УСН организациям уведомлять налоговиков о продолжении применения его в следующем году не требуется.

В каких регионах отсутствуют ограничения по видам деятельности?

Обратите внимание: сделать 1%-й налог для всех предприятий на УСН правительство планирует с оговоркой: такую льготу получат лишь организации определенного профиля.

Но получить максимальный экономический эффект можно иным путем: компания РИКС КОНСАЛТ рекомендует выбирать проверенные нами лично регионы, где ставка снижена для всех без учета ОКВЭД.

- Чечня: льготная ставка бессрочна

- Мурманск: льгота предоставлена на 2022 год

- Республика Удмуртия: в 2022 году можно заплатить 1%, в 2023 — 3%, если выбран УСН доходы. В 2022-23 годах — 5%, если доходы минус расходы.

- В Республике Кабардино-Балкария льготой можно воспользоваться до конца 2024 года в случае, если организация или ИП имеет статус Субъекта малого и среднего предпринимательства.

- В Республике Калмыкия ставка 1% и 5% действует в первый год, далее каждый год налог увеличивается на процент.

- В Перми ИП и ООО впервые зарегистрированные, могут рассчитывать на 1, 2, 4% вместо 6 и 5, 7, 10% вместо 15%.

- В Бурятии 1% вместо 6 и 5% вместо 15 в 2022-2023 как для перерегистрировавшихся, так и для новых ООО и ИП.

Профессиональный или подоходный налог – что лучше?

Профессиональный налог выглядит выгоднее, чем подоходный: 16% против 10%. К тому же, в 10% уже включены взносы в фонд социальной защиты населения в размере 6%. Это значит, что пенсионеры, которые будут плательщиками НПД, фактически заплатят не 10%, а всего 4% — ведь они освобождены от уплаты страховых взносов. Остальные ИП по итогам года заплатят в ФСЗН не 35% от минимальной зарплаты, а 29%.

Министерство по налогам и сборам сейчас разрабатывает приложение, с помощью которого самозанятые граждане и индивидуальные предприниматели смогут рассчитать и заплатить свои налоги. Анонсируется, что программа сможет учитывать как безналичные платежи, так и наличные оплаты и будет полностью готова к 1 января 2023 года.

Что делать, если ошиблись с выбором объекта налогообложения

Объект налогообложения при УСН выбирается до начала осуществления деятельности. Допустим, в процессе работы предприятия могли выясниться следующие моменты:

- Вследствие этого применение текущего объекта налогообложения может оказаться очень невыгодным бизнесмену, и он захочет его поменять. Возникает закономерный вопрос: допустимо ли это действие и когда можно поменять объект налогообложения при УСН?

Ответ положительный: при УСН перейти с 6 на 15% возможно, равно как и наоборот. Законодательство допускает такой переход, но ограничивает его определенными сроками. Порядок смены объекта налогообложения при УСН в 2019 году изменений не претерпел. Можно перейти с 6 на 15% при УСН в сроки, установленные п. 2 ст. 346.14 НК РФ.

Смена 15% на 6 при УСН регламентируется той же статьей.

Ждать ли реакции от инспекторов

Переход на УСН носит уведомительный характер. И какого-либо специального разрешения о применении компанией (ИП) «упрощенки» фискалы не выдают. Поэтому организация (ИП) может вести деятельность без получения подтверждения ИФНС о применении УСН (письмо Минфина РФ от 16.02.2016 № 03-11-11/8396).

Вместе с тем налогоплательщик имеет право в любой момент направить в свою инспекцию запрос о подтверждении факта применения им упрощенного спецрежима. Рекомендованную форму запроса можно найти в Приложении № 6 к Административному регламенту, который утвержден Приказом Минфина РФ от 02.07.2012 № 99н. Однако запрос позволено составить и в произвольной форме.

Таким образом, вся ответственность за соблюдение критериев, необходимых как для перехода на данный спецрежим, так и для его дальнейшего применения, полностью лежит на самой организации.

Как сменить объект налогообложения при УСН в 2018 году

Предприятию, работающему на УСН, смена объекта налогообложения, в 2018 году оформленная по всем правилам, естественно при экономической обоснованности процедуры, может принести положительные результаты.

Особенности УСН позволяют владельцу совершать такой вариант оптимизации, как менять объект УСН, если того требует экономическая ситуация на рынке.

Смена объекта налогообложения на УСН в 2018 году вправе быть осуществлена в виде подачи уведомления в инспекцию предпринимателем ежегодно до 30 декабря. Руководитель предприятия, предварительно уведомив инспекцию своего района, о том, какой объект налогообложения он определил для налогообложения с 1 января будущего года, вправе поменять объект налогообложения при УСН. 2018 год не принес никаких изменений в законодательстве по регламенту процедуры «смена налогообложения при УСН»: сначала предприниматель отправляет в налоговую уведомление, затем вносит соответствующие изменения в учетную политику компании, указывая, какой объект он будет использовать для налогообложения.

Заявление о смене объекта налогообложения по УСН в 2018 году в инспекцию руководитель предприятия на УСН составляет по утвержденной форме или в произвольном виде и отправляет его в налоговые органы в электронном виде. Важно не опоздать до 30 декабря, чтобы в будущем году воспользоваться результатами совершенных изменений с 1 января.

Примечательно, что сменить объект налогообложения УСН в 2018 году не удастся в течение налогового периода, замену можно провести только с начала нового года.

Ответа на уведомление на изменение объекта налогообложения при УСН в 2018 году, как и раньше, налоговая инспекция предоставлять не обязана. Предпринимателю не стоит ожидать какого-либо ответа от инспекторов, подтверждающего разрешение перейти на выбранную систему налогообложения.

С «доходно-расходной» УСН на «доходную»

Речь идет, в частности, о затратах на ОС. Чтобы учесть данные расходы при расчете «упрощенного» налога за 2015 г., необходимо данные «основательные» объекты оплатить и ввести в эксплуатацию в 2015 г. В противном случае эти затраты в налоговом учете попросту «сгорят».

То же самое касается и других расходов, которые вправе учесть «упрощенцы», уплачивающие единый налог с разницы между доходами и расходами (п. 1 ст. 346.16 НК). Их также следует оплатить до 1 января 2016 г.

Особо стоит отметить расходы на покупные товары. Если товары были оплачены в рамках «доходно-расходной» УСН, а получены уже после смены объекта налогообложения, то тут вариантов нет — в расходах их учесть не удастся. Ведь в силу положений пп. 2 п. 2 ст. 346.17 Кодекса расходы на покупные товары списываются по мере их реализации.

А в рассматриваемой ситуации таковая будет иметь место уже в период применения УСН с объектом налогообложения «доходы».

Сколько будет ставок?

Увеличилась ставка налогообложения при УСН. С 2022 года можно говорить про две ставки: 6% от валовой выручки и 16% в отношении безвозмездно полученных объектов (последняя — с прошлого года).

Для ИП ставка 16% распространяется на полученные вознаграждения от коммерческих и некоммерческих организаций, руководителями, участниками, собственниками которых являются сами эти ИП, а также лица, состоящие в отношениях близкого родства.

Если вы получаете вознаграждение за работы от компании, руководителем которой, к примеру, является ваша супруга, то ставка будет 16%.

Исчезла возможность применения УСН с уплатой НДС для организаций и ИП. Но есть исключения: если вы ввозите товары на территорию РБ, приобретаете товары и услуги, имущественные права у иностранных организаций, которые не зарегистрированы в РБ как постоянное представительство и не осуществляют учет в налоговых органах РБ.

Похожие записи:

- Акт приема-передачи имущества в собственность для договора дарения

- Что такое инфляция в экономике: ее виды и причины

- Нюансы увольнения работников в банкротной компании

Источник: zombotrongame.ru

Уведомление о смене объекта налогообложения по УСН

Бланк уведомления об изменении объекта налогообложения по УСН

Проверено экспертом

Образец уведомления об изменении объекта налогообложения по УСН

Проверено экспертом

Образец заполнения уведомления об изменении объекта налогообложения при переходе с УСН «доходы минус расходы» на «доходы»

Образец заполнения ИП уведомления об изменении объекта налогообложения при переходе с УСН «доходы» на «доходы минус расходы»

Как заполнить бланк уведомления

Бланк включает всего одну страницу, где указывают:

- ИНН (КПП – для организаций);

- название компании (ФИО предпринимателя);

- № ИФНС, где числится уведомитель;

- год изменения объекта налогообложения (дата остается – 1 января);

- новый объект («1» для доходов либо «2» для «доходов, уменьшаемых на расходы).

Уведомление подписывает глава компании либо ИП. Подать его может представитель уведомителя при наличии доверенности и указании ее реквизитов в уведомлении.

В какой срок нужно подать уведомление о смене объекта налогообложения на УСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Образец заполнения с условными данными

ООО «Джем» меняет УСН с 15 на 6 с января 2022 г. Для этого 15.12.2021 подано уведомление, где указано:

- название, ИНН КПП уведомителя;

- код ИФНС, где числится компания;

- год изменения УСН с 15 на 6 — 2022;

- новый избранный объект – «1»;

- налогоплательщик – «1»;

- ФИО главы компании – Веремеев Кирилл Васильевич;

- контактный телефон;

- соответствующая дата.

Оптимальный способ подачи

ИФНС не выдает в ответ на подачу уведомления о смене объекта налогообложения никаких разрешительных либо подтверждающих документов. То есть плательщик уведомляет, информирует о планируемом изменении в своей работе. В этом и заключается суть уведомительного порядка.

Поэтому лучше всего отдать заполненное уведомление при личном посещении ИФНС. Для этого следует распечатать его в 2 экземплярах. Один из них с отметкой ИФНС о приеме остается у заявителя. Данный экземпляр и будет своего рода подтверждающим документов того, что плательщик имеет право работать на УСН с новым, измененным объектом.

Источник: spmag.ru