Выбор УСН в качестве системы налогообложения

- при переходе на упрощенку с даты регистрации;

- при изменении системы налогообложения в следующем налоговом периоде.

В первом случае срок подачи — 30 календарных дней с даты постановки на учет (п. 2 ст. 6.1 НК РФ , п. 2 ст. 346.13 НК РФ ). Во втором необходимо успеть до 31 декабря года, который предшествует году, в котором применяются изменения.

Переход на УСН в течение календарного года для действующих юрлиц и ИП не предусмотрен.

Для выбора упрощенки необходимо соответствовать целому ряду критериев, которые немного отличаются для предпринимателей и организаций. ИП вправе перейти на этот спецрежим, если:

- у него работают менее 100 человек;

- доход менее 150 млн рублей.

Юридические лица вправе применять УСН в 2023 году, если:

- число работников — меньше 100;

- доход за 9 месяцев не превысил 112,5 млн рублей при работе на УСН (п. 2 ст. 346.12 НК РФ );

- остаточная стоимость основных средств — менее 150 млн рублей;

- доля других фирм в уставном капитале — меньше 25%;

- у фирмы нет филиалов;

- деятельность не относится к финансовому сектору (банки, страховщики);

- заработок за прошлый год составил менее 150 млн рублей (п. 4 ст. 346.13 НК РФ ).

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы перейти на УСН с другой системы налогообложения.

Как направить уведомление в ИФНС

Подтверждать право применять этот режим тоже нет нужды. Если вы не подходите по условиям, это выяснится после первой отчетности, и уж тогда придется отвечать за обман материально. У налоговой службы нет оснований запрещать или разрешать переходить на упрощенную систему, ее использование — решение налогоплательщика. Кроме того, уведомление о переходе на УСН формы 26.2-1 имеет характер рекомендации. Сообщить в ФНС о намерении использовать спецрежим разрешено и в произвольной форме, но удобнее воспользоваться готовой.

Срок подачи уведомления

Перейти на упрощенку разрешается с начала нового календарного года — налогового периода. Если вы планируете использовать эту систему с 2023 г., успейте найти и заполнить бланк уведомления о переходе на упрощенную систему налогообложения с 2023 года и направить в территориальный орган ФНС до 31.12.2022. При опоздании придется отложить переход на УСН на год. Статья 346.12 НК РФ запрещает применять режим фирмам и предпринимателям, которые нарушили срок извещения налоговиков об этом.

Пошаговая инструкция заполнения формы № 26.2-1

Разберем построчно, как заполнить уведомление о переходе на упрощенную систему налогообложения юрлицам и ИП. Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях.

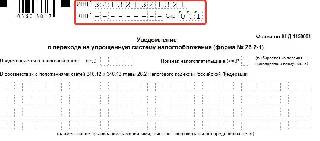

Шаг 1. ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

Если уведомление подает организация, КПП обязательно вписывают в заявление.

Шаг 2. Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы уверены в правильности кода, посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

Шаг 3. Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих код организации в заявлении на УСН — признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

Шаг 4. Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН. Пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

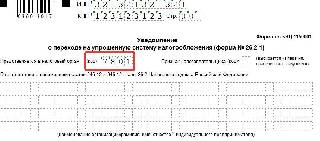

Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

Шаг 6. Объект налогообложения и год подачи уведомления

Чтобы соблюсти инструкцию, как правильно заполнить уведомление о переходе на УСН, впишите значение, соответствующее выбранному объекту налогообложения:

- УСН «Доходы» облагается по ставке 6% — вычитать расходы из налоговой базы нельзя. Регионы с 2016 года вправе понижать процентную ставку. Если выбрали этот вид объекта, ставьте 1;

- УСН «Доходы минус расходы» имеет ставку 15%, которую регионы вправе снижать до 5%. Из суммы дохода вычитаются понесенные расходы. Если выбрали «Доходы минус расходы», ставьте 2.

Не забудьте указать год, в котором подаете уведомление.

Шаг 7. Доходы за 9 месяцев

Впишите величину доходов, если переходите на УСН с другой системы. За 9 месяцев доход не должен превышать 112 500 000 рублей для права применять упрощенную систему в будущем периоде. На ИП это ограничение не распространяется.

Шаг 8. Остаточная стоимость ОС

Остаточная стоимость ОС организации на 01.10.2022 не превышает 150 000 000 рублей. Для ИП ограничения нет.

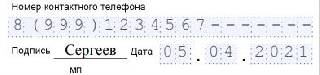

Шаг 9. Ф.И.О. руководителя фирмы или представителя

В заключительной части указывают Ф.И.О. руководителя фирмы или его представителя, который вправе подписывать бумаги по доверенности. Не забудьте указать цифрой, кто ставит подпись в форме:

- 1 — сам руководитель;

- 2 — доверенный представитель.

Предпринимателю фамилию в эту строку писать не нужно, поставьте прочерки.

Шаг 10. Номер телефона, дата, подпись

Укажите контактный номер, дату подачи уведомления. На бланке ставится подпись предпринимателя, руководителя фирмы или представителя налогоплательщика.

Оставшуюся часть бланка заполняет работник налогового органа. Форма № 26- 2.1 составляется в двух экземплярах. Один возвращают налогоплательщику с подписью и печатью ИФНС. Это подтверждение того, что вы сообщили в налоговый орган о своем намерении перейти на упрощенку со следующего года.

Источник: ppt.ru

Как поменять систему налогообложения в ООО или ИП

При регистрации новой компании необходима грамотная оптимизация налоговой нагрузки, также следует выбрать систему налогообложения. Если это не сделать, по умолчанию будет применяться общий режим. Но в ходе деятельности руководитель может понять, что он ему не подходит. Как поменять систему налогообложения самостоятельно?

Причины смены системы налогообложения

Смена системы налогообложения возможна по следующим причинам:

- Добровольное решение.

- Если нарушается основания применения прежнего режима. Например, ИП работает на патенте, но планирует набрать в штат более 15 сотрудников. Это нарушение! Следует сменить систему налогообложения.

- Внезапное нарушение условий. Например, ООО работает на УСН. В текущем году прибыль превысила 150 млн рублей. Придётся принудительно сменить режим с того квартала, когда превышение произошло.

Можно ли поменять систему налогообложения? Можно, законодательных запретов не установлено.

Порядок смены системы налогообложения

Как поменять систему налогообложения для ИП или ООО? Предусмотрен определённый порядок действий:

- Обратиться в ту налоговую инспекцию, в котором предприятие состоит на учёте.

- Написать заявление на смену систему налогообложения – в налоговой выдадут бланк. Можно заполнить дома заранее.

- Если планируется применять УСН, то составляется уведомление о смене системы налогообложения.

- Передать документацию в отделение ФНС. Это можно сделать при личном посещении или онлайн.

- К заявлению прикладывается документация, подтверждающая, что заявитель соответствует выбранному режиму.

- Убедиться в том, что применение нового режима является законным с конкретной календарной даты.

Сроки смены системы налогообложения различные. Поэтому нужно внимательно следить за этим.

Как выбрать систему налогообложения

Когда можно поменять систему налогообложения? В любое время – по желанию налогоплательщика, с начала нового расчётного периода, если нарушены условия применения прежнего режима. Прежде чем подавать заявление или уведомление, нужно разобраться в тонкостях каждого. Это:

- Общий режим. Налог, который придётся платить, и который пугает бизнесменов – НДС. Также исчисляется и уплачивается налог на прибыль, НДФЛ, сдавать много отчётности.

- УСН. Если выбрать «доходы», то придётся платить 6% от суммы. Если выбрать «доходы минус расходы», то ставка по налогу будет в пределах 5% — 15%.

- ЕНВД. Прибыль не учитывается, доступен только для некоторых видов деятельности.

- ЕСХН. Доступен только для сферы сельского хозяйства, прибыль учитывается.

- ПСН или «патент». Доступен только для предпринимателей, и только для отдельных видов деятельности.

Режим «самозанятости» не подходит ни предпринимателям, ни юридическим лицам. Налог на профессиональный доход платит только физические лица.

Прежде чем менять режим, следует провести тщательный анализ. Нужно произвести расчёты будущих отчислений в бюджет, целесообразность и выгодность.

Есть вопросы? Юридическая консультация по налогам от специалистов «Бизнес Партнер» вам в помощь.

Бизнес партнер

Бухгалтерское обслуживание

ИП и ООО по всей России

Информация на сайте представлена в ознакомительном порядке.

Не является публичной офертой.

ООО «БИЗНЕСПАРТНЕРЪ». ИНН: 1655404038, ОГРН:1181690053324

Источник: xn—-btbb2aywmq.xn--p1ai

Как изменить систему налогообложения в Бухгалтерии 1С 8.3?

На сегодняшний день в Российской Федерации существует 5 систем налогообложения: 1 общая (ОСН) и 4 специальных (УСН, ЕСХН, ПСН, НПД).

Общая система налогообложения (ОСНО, ОСН, традиционная, базовая) по умолчанию присваивается всем ИП и организациям после их регистрации, если не было подано заявление на переход на спец. режим. ОСН — один из самых сложных налоговых режимов для уплаты налогов и ведения учета. Обычно общий режим выбирают те предприниматели и организации, которые не могут использовать другие налоговые системы (это может быть из-за большого количества сотрудников или доходов, превышающих доступные лимиты)

Упрощенная система налогообложения (УСНО, УСН, упрощенка) — это особый налоговый режим, который является наиболее выгодным для уплаты налогов и ведения учета. В сравнении с другими специальными режимами, гораздо больше видов деловой деятельности подпадают под сферу действия упрощенки. Применяя УСН, ИП и ООО имеют возможность уплачивать только один налог, который зависит от заранее выбранной налоговой базой (6% от дохода или 15% от дохода за вычетом расходов).

Единый сельскохозяйственный налог (ЕСХН) — особый налоговый режим, созданный специально для сельскохозяйственных производителей. ИП и организации, у которых доходы от сельскохозяйственной деятельности превышают 70%, вправе применять Единый сельскохозяйственный налог. ЕСХН позволяет использовать один налог вместо всех налогов общей системы налогообложения. Платить НДС все же нужно, но, если ваши доходы невелики, можно оформить освобождение от его уплаты по статье 145 Налогового кодекса Российской Федерации.

Патентная система налогообложения (ПСН) — особый налоговый режим, его могут использовать только индивидуальные предприниматели, у которых количество нанятых ими сотрудников не превышает 15. Используя патентную систему, индивидуальный предприниматель имеет право покупать патенты на определенные виды деятельности. Также при расчете стоимости патента не имеет значения размер полученного чистого дохода. Налог на ПСН зависит от возможности получения дохода, установленного законодательством субъектов РФ.

Налог на профессиональный доход (НПД)- это новый налоговый режим, действует он в качестве эксперимента с 2020 года. Его могут использовать ИП и самозанятые лица. У плательщиков не должно быть сотрудников, они не имеют права заниматься торговлей. Годовой доход не должен превышать 2,4 млн руб. Вся прибыль облагается налогом, при этом расходы плательщика не учитываются.

Ставки следующие: 4% — если доход получен от физических лиц, 6% — от организаций и индивидуальных предпринимателей. Транзакции регистрируются в личном кабинете, там генерируются чеки. Налог взимается ежемесячно инспекцией Федеральной налоговой службы, отчеты не требуются.

Подавляющее большинство ИП и ООО используют только один из вышеуказанных налоговых режимов, но закон не запрещает объединение некоторых налоговых систем.

В программе «1С: Бухгалтерия 8» изменить систему налогообложения довольно просто, достаточно зайти в раздел: “Главное” – “Налоги и отчеты” – “Система налогообложения”.

Далее перейдем по ссылке «История изменений». Добавим изменения через кнопку «Создать», в которой установим: в поле «Применяется с» – дату, с которой будут действовать изменения (в данном случае «Январь 2021»); переключатель «Только патент» – в положение, соответствующее применяемой с 2021 года системе налогообложения. Далее проводим документ: “Записать и закрыть”

Источник: 42clouds.com