Налог на профессиональный доход — это действующий с 2019 года специальный налоговый режим для самозанятых граждан, получающих доходы от реализации товаров, работ, услуг, имущественных прав.

Переход с НПД на УСН возможен в двух случаях:

- вынужденно (в любой момент года);

- добровольно (в особых случаях, с начала года).

Исходя из ч. 6 ст. 15 Федерального закона от 27.11.2018, самозанятые, которые утратили право на НПД, могут до окончания года начать применение УСН.

Для этого им необходимо сняться с учета в качестве плательщика НПД и уведомить инспекцию о переходе на УСН в течение 20 календарных дней. В таком случае ИП считается перешедшим на УСН со дня снятия с учета в качестве самозанятого.

Случаи потери права применения НПД

- Реализация подакцизных товаров и товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, имущественных прав, за исключением продажи имущества, которое использовалось им для личных или домашних нужд.

- Занятие добычей и (или) реализацией полезных ископаемых.

- Найм лиц по трудовому договору.

- Ведение деятельности в интересах иного лица на основе договоров поручения, договоров комиссии либо агентских договоров.

- Оказание услуг по доставке товаров с приемом/передачей платежей за указанные товары в интересах других лиц.

Обратите внимание: оказание услуг с условием применения при расчетах с покупателями ККТ, зарегистрированной продавцом не относится.

Смена объекта по УСН с 6% на 15% и наоборот

- Отсутствие уведомления инспекции в надлежащий срок о переходе на НПД с иных режимов налогообложения.

- Превышение доходов в размере от 2,4 млн рублей в текущем году.

Как уведомить инспекцию о переходе на УСН

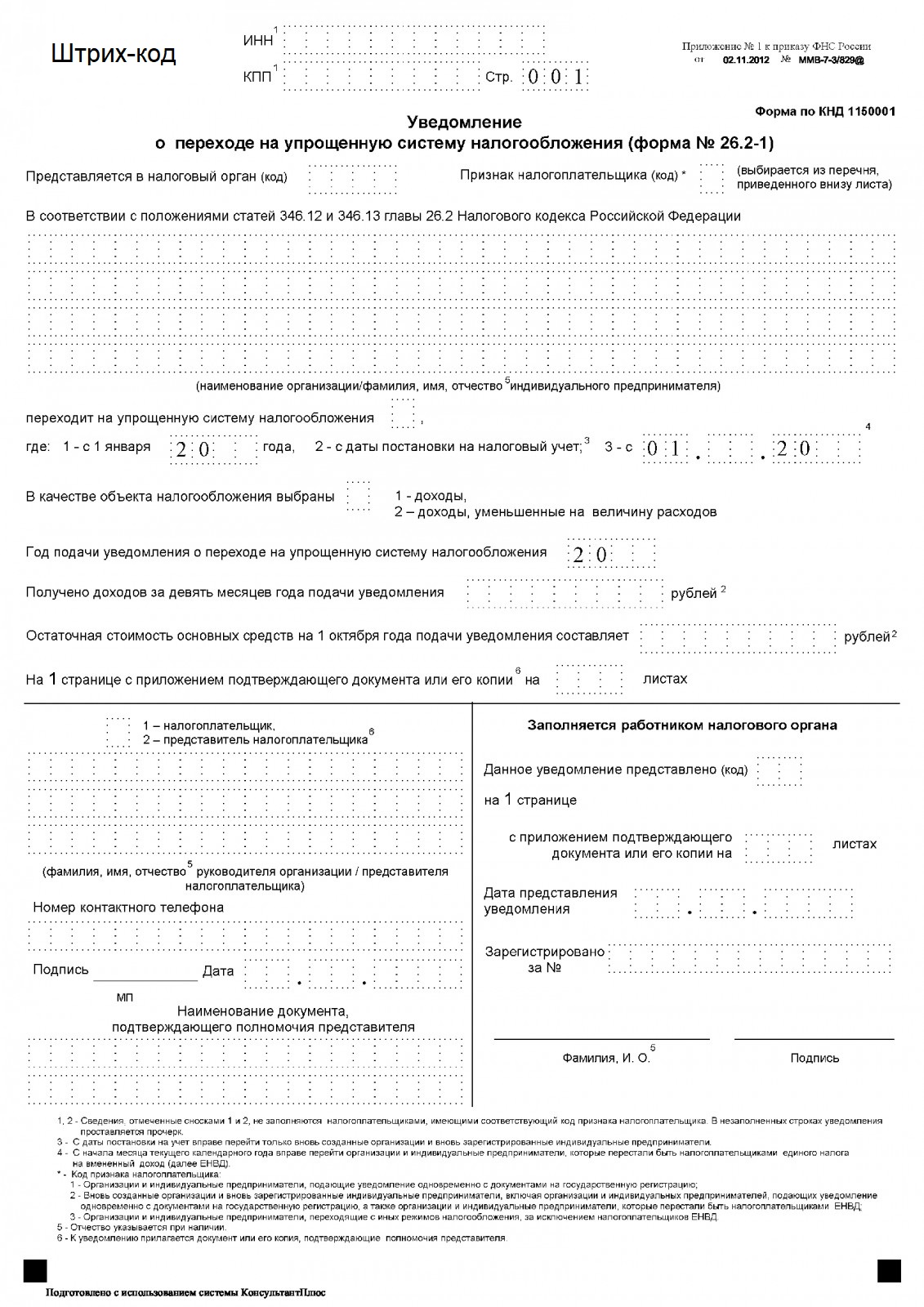

Для этого рекомендуется использовать форму № 26.2-1 «Уведомление о переходе на УСН».

В форме указывается:

- В поле «Признак налогоплательщика (код)» — код «3».

- В поле «Переходит на упрощенную систему налогообложения» — «1» и год перехода на УСН.

Добровольный переход с НПД на УСН в течение года не разрешен. В добровольном порядке перейти с НПД на УСН предприниматель вправе только с начала следующего года.

Обратите внимание: если предприниматель в текущем году больше не хочет применять НПД и сниматься с учета в качестве ИП, то налоги после прекращения НПД и до конца года нужно платить в рамках ОСН.

Можно ли ИП снова вернуться на НПД вновь?

Да, предприниматели действительно могут возвращаться на НПД, если будут соответствовать критериям для режима.

Обратите внимание: в том числе у работодателя не должно быть долгов по налогу.

Подписывайтесь на Telegram-канал «ЛК 1С-Рарус отвечает». Мы публикуем там самые свежие новости из мира бухгалтерии.

Вам также может понравиться:

Источник: rarus.ru

Переход с УСН 15 на УСН 6 в 2022 году по новым правилам

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Переход с УСН 15 на УСН 6 в 2022 году по новым правилам». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Содержание

В уведомлении все налогоплательщики указывают выбранный объект налогообложения — доходы или доходы, уменьшенные на величину расходов. А организации обязаны указать остаточную стоимость основных средств и размер доходов на 1 октября 2021 года.

Сдать декларацию в течение 25 дней после окончания квартала, в котором было допущено нарушение требований.

Помимо этого, за прошедший год нужно отчитываться по новой форме, можно учесть все коронавирусные расходы.

Лимит по численности персонала

С 1 июля 2022 г. перейти на новый порядок при УСН могут только вновь зарегистрированные ИП и новые организации. В таком случае они будут применять АУСН с момента регистрации.

Организации и ИП, которые открыли бизнес до 1 июля 2022 г., могут перейти на новый специальный режим с 2023 г.

Декларацию УСН сдают один раз в год — до 31 марта ООО, до 30 апреля ИП. Если срок выпадает на выходной или праздник, то он сдвигается на следующий рабочий день.

Налог платят со всех полученных денег. Затраты на покупку товаров, оборудования, зарплату сотрудников не учитываются. В большинстве регионов налог составляет 6% от доходов. Но в некоторых действует пониженная ставка — от 1% до 6%. Например, в Крыму 4%.

На объекте «доходы минус расходы» снижать ставку упрощенного налога разрешено до 5 процентов, а в Крыму и Севастополе – до 3%.

В следующем году стартует пилот по постепенной замене налоговых режимов для кафе, ресторанов, столовых и так далее.

![]()

Выбирая объект на УСН в своей деятельности, учитывайте предполагаемую долю расходов. Если она выше 65%, скорее всего, будет выгоден объект «Доходы минус расходы», с учётом ставки в 15%.

Для УСН компаний основные изменения на 2022 год связаны с индексацией лимита доходов для перехода на УСН с 1 января 2022 года. Помимо этого, за прошедший год нужно отчитываться по новой форме, можно учесть все коронавирусные расходы.

На УСН «Доходы» налог платится по ставке в 6%. Тариф может быть снижен по решению региона в пределах 1-6%. Налог начисляется нарастающим итогом с тех доходов, которые фактически поступили в адрес ИП.

Организация применяет УСН с налоговой ставкой 15%, планирует с нового года перейти на УСН с налоговой ставкой 6%. Заказчики должны организации 10 000 000 руб. за услуги. В каком налоговом периоде будут получены деньги, неизвестно. Если оплата от заказчиков будет получена после перехода на УСН 6%, то налоги нужно будет уплатить из расчета налоговой ставки 6% или 15%?

Организации, принимающие участие в тесте, смогут не переводить НДС, если их годовой доход останется в пределах 2 млрд руб. Также они смогут использовать пониженные тарифы (15%), если число их работников не выйдет за 1,5 тыс.

Лимиты для УСН — как было в 2021

Лимит по доходам власти ежегодно индексируют на коэффициен-дефлятор. На 2022 г. он составил 1,096. Что это значит? Предельный доход, который прописан в Налоговом кодексе, – 200 млн. рублей, умножаем на коэффициент.

Численность сотрудников. С 2021 года лимит увеличили до 130 человек. Если количество работников свыше 100, но не более 130 человек, ставка налога повышается до 8% для объекта «Доходы» (вместо 6%) и до 20% для «Доходов минус расходы» (вместо 15%).

При «упрощенке» предпринимателю нужно сдавать один раз в год декларацию и заполнять бухгалтерскую отчетность в программе. Отчетность при УСН подается в налоговую инспекцию по адресу проживания ИП раз в год. Срок сдачи декларации — до 30 апреля следующего года. Налог платится авансами поквартально до 25 числа месяца, следующего за истекшим кварталом.

Так, на дату подачи уведомления о переходе на УСН неважно, какова доля участия других компаний в организации.

Анонсировано, что ФНС будет еще тщательнее рассматривать лиц, которые подписывают декларации и расчеты.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Они рассчитывают, например, на продолжение роста реальных зарплат на уровне 2,5% и на темпы инфляции в 4%.

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Они рассчитывают, например, на продолжение роста реальных зарплат на уровне 2,5% и на темпы инфляции в 4%.

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Условия для начала применения УСН «доходы» 6% достаточно просты. При соответствии вышеуказанным критериям достаточно сообщить в налоговую о переходе на упрощенную систему УСН «доходы».

С 01.01.2022 они повышаются в 1,069 раза на обязательное социальное страхование на случай ВНиМ и на ОПС.

Размер расходов бизнеса. Обычно УСН «Доходы» подходят для сферы услуг, где затраты небольшие, а УСН «Доходы минус расходы» — для торговли.

За счёт расходов бизнеса уменьшается не налог, а налоговая база — сумма, с которой вы считаете налог. Здесь нужно быть внимательным: учесть можно только полезные для бизнеса и разрешённые расходы.

УСН-доходы 2021-2022 года в части основных правил применения почти не отличается от порядка предшествующих лет. Но одно важное изменение все же есть.

Раньше налогоплательщик терял право на УСН, когда доходы превышали 150 млн ₽ или количество работников становилось больше 100. Затем нужно было переходить на общую систему налогообложения.

УСН – это налоговый режим, на котором есть два разных объекта налогообложения: «Доходы» и «Доходы минус расходы». Между собой эти режимы сильно отличаются, и иногда неверный выбор приводит к повышенной налоговой нагрузке. При этом смена объекта налогообложения при УСН разрешена только в определённый период.

До 01.01.2024 продлено право регионов устанавливать нулевые ставки по УСН и ПСН для впервые зарегистрированных ИП, если они заняты в сфере бытовых услуг населению, услуг по предоставлению мест для временного проживания, а также в производственной, социальной и/или научной сферах.

Иногда в ответе на вопрос, можно ли изменить объект налогообложения при УСН в течение года, встречаются рекомендации закрыть ИП и зарегистрировать его заново через несколько дней. Тогда начинается новый срок в 30 дней, в течение которого можно ещё раз подать уведомление о переходе на УСН.

Перейти на упрощенку не так сложно, но не всякий бизнес может удержаться на УСН. Если ваша деятельность перестает удовлетворять критериям, которые позволяют применять упрощенку, придется вынужденно перейти на ОСНО. Это может случиться, если разросся штат сотрудников или выручка стала больше допустимых пределов.

Доходы для начисления налога включаются в налоговую базу по кассовому методу. Это означает, что поступление нужно учитывать в тот момент, когда покупатель рассчитался с предпринимателем. Если покупателю возвращается аванс — на сумму предоплаты уменьшаются доходы того периода, когда был сделан возврат.

Когда недоимку могут взыскать с зависимых организаций? Как для УСН посчитать стоимость построенного объекта?

Минфин сообщил, что для применения упрощенки с 2022 года величина предельного дохода должна индексироваться на коэффициент-дефлятор 2022 года.

Новые правила УСН с 2022 года

Как считать срок возврата: с даты уплаты или с момента, когда узнали о нарушении прав? Есть ли у участников схемы право на это?

Т.е. «(160 — 120) × 8 %» , почему считаем 8% от 40 млн., а не от 10 млн. рублей, ведь превышение было на 10 млн.? а если в 4 квартале не вести деятельность, то там тогда какую сумму ставить и какой % по году?

Кроме того, для этих фирм сохранится возможность применять пониженные тарифы страховых взносов в размере 15% даже в том случае, если численность сотрудников вырастет до 1500 человек.

То есть, согласно исходной версии пакета законопроектов, работники ИП на АУСН получать пенсионные баллы в обязательном порядке будут, а сами ИП на АУСН (независимо от наличия работников, и независимо от их числа в случае наличия) — нет.

Порядок применения ставки УСН не зависит от того, в каком субъекте ИП осуществляет свою деятельность. Он должен рассчитывать налог по ставке, действующей на территории субъекта РФ по месту жительства.

Как сообщить о смене объекта налогообложения

Также применять УСН нельзя организациям с филиалами, других обособленных подразделений это не касается. Состав уставного капитала тоже имеет значение. Если доля участи других компаний больше 25 %, упрощенка запрещена. Исключение — НКО и коммерческие организации, у которых учредители потребительские общества и союзы.

Да. Все виды деятельности, на которые у вас не приобретен патент, облагаются налогом по правилам другого спецрежима. Если вы подавали уведомление о переходе на УСН — то по упрощенке, если не подавали — по ОСНО.

При денежных формах расчетов датой получения дохода признается день поступления средств на счета в банках или в кассу организации. Факт получения дохода устанавливается на основании документов, которыми оформляется хозяйственная операция. Так, поступление денежных средств в кассу налогоплательщика подтверждается приходным кассовым ордером и документами ККТ, а на расчетный счет — банковской выпиской.

Применение упрощенной системы налогообложения 6% не освобождает налогоплательщика от уплаты налога на имущество в отношении тех объектов недвижимости, базовая стоимость которых определена как кадастровая. Для ИП налогооблагаемым будет имущество, используемое в предпринимательской деятельности.

Как в этом случае заполнить декларацию, рассказала ФНС — в письме приводятся построчные разъяснения по отражению в отчетности исчисленного налога (аванса) за 9 месяцев и за год.

Вопрос по налогам, на примере. Есть ООО, ИП и Самозанятый. ООО получает деньги для удобства возьмём 1000000. Эти деньги являются ЗП ИП и Самозанятого поровну.

Организации и ИП, которые применяют АУСН, не перечисляют взносы в ИФНС за своих сотрудников, но из-за этих изменений ставка налога будет выше, чем на классической упрощенке.

Стандартные ставки на УСН составляют: 6% для объекта «Доходы» и 15% «Доходы минус расходы». Регионы РФ могут устанавливать на своей территории пониженные ставки по определённым видам деятельности.

Помимо соблюдения сроков и подготовки документации, необходимо соответствовать другим условиям. ФНС разрешит фирме перейти с другого режима при соблюдении требований:

- Прибыль за последние 9 месяцев должна быть не выше 164,4 млн руб. Причем за текущий год лимит общей суммы составляет 219,2 млн рублей. Если же превысил, то организация теряет право использования УСН.

- Разрешенная бухгалтерская цена ОС на остатках ─ до 150 млн руб. Компании, у которых изначальная цена ОС больше полутора сотен млн рублей, не вправе применять упрощенную схему.

- Максимальный штат сотрудников ─ 130 человек. При численности от 100 до 130 работников сбор исчисляют по увеличенному тарифу.

- Предельная доля прочих компаний в уставном капитале ─ 25%.

- У фирмы отсутствуют дополнительные офисы. Но при наличии представительств и обособленных отделений УСН использовать разрешают.

Кто может применять УСН в 2022 году

Поэтому при переходе с одного объекта налогообложения на другой порядок учета доходов не меняется: доходы, полученные до 31 декабря 2020 года, учитываются в налоговой базе 2020 года, которая формируется в соответствии с применяемым в этом периоде объектом налогообложения, доходы, полученные после этой даты, — в базе 2021 года, исчисляемой с учетом нового объекта налогообложения.

Это изменение затронуло не только УСН 6%, но и доходно-расходную упрощенку со ставкой 15%. Пониженые тарифы остались лишь для небольшого числа плательщиков УСН. В большинстве случаев переход на упрощенку происходит только с начала календарного года.

Как указано выше, для смены налогового режима, необходимо иметь лимитированную годовую выручку. Чтобы ее исчислить, прибыль сравнивают с максимально разрешенным показателем, в нашей ситуации ─ 164 или 219 млн рублей. Причем в учет берут доход от продажи и внереализационные начисления, а НДС не считается.

Похожие записи:

- Стоит ли военным пенсионерам с 1 февраля 2022-го ждать положенную ежемесячную доплату

- Налог на движимое имущество в 2022 году для юридических лиц

- Помощь для матерей одиночек в 2022 году

Источник: marusia-story.ru

Переход на УСН через «Госуслуги»

Выбрать режим налогообложения организация может в момент регистрации или с начала любого нового года. Для применения УСН предприятие должно соответствовать ряду критериев, указанных в статье 346.12 НК РФ. Помимо этого существуют ограничения по виду деятельности фирмы. Чтобы перейти на спецрежим необходимо уведомить ИФНС.

Виды УСН

Упрощенка в РФ бывает двух видов – «доходы*6%» и «доходы минус расходы*15%». Выбранный вид налогообложения нужно указать в форме № 26.2-6.

Для перехода на УСН необходимо уведомить ИФНС до 31 декабря. Только что образованная организация может направить заявление на применение упрощенки одновременно с регистрацией или в течение месяца после выдачи ЕГРЮЛ.

Если организация утратила право на УСН, то повторное уведомление о желании применять упрощенку, можно направить в ИФНС не ранее, чем через год.

Способы направления информации в ФНС

- лично;

- по доверенности через представителя;

- заказным письмом;

- через «Госуслуги»;

- на портале ИФНС.

Наиболее удобным способом является переход на УСН через «Госуслуги» или портал ИФНС, так как подать заявление можно не выходя из дома.

Полезно: За подачу уведомления государственная пошлина не предусмотрена.

Портал госуслуг

Уведомить ИФНС через «Госуслуги» могут зарегистрированные пользователи с подтвержденной учетной записью. Для этого необходимо создать личный кабинет предприятия, кликнув по кнопке «добавить организацию».

После этого на экране появится список доступных для регистрации форм собственности:

- индивидуальный предприниматель;

- юридическое лицо;

- орган государственной власти.

Внимание: Для создания учетной записи юридического лица или органа государственной власти предварительно необходимо оформить ключ ЭЦП.

При создании ЛК для ИП следует заполнить регистрационную форму, в которой указывается:

- фамилия;

- имя;

- отчество;

- ИНН;

- ОГРНИП.

После чего нужно кликнуть «продолжить».

Указанная информация автоматически проверяется ИФНС. Проверка занимает не более 10 минут, после чего в списке организаций появляется кабинет ИП.

С помощью личного кабинета ИП может получить следующие услуги:

- переход на УСН «Госуслуги»;

- сдача отчетности;

- проверка и уплата штрафов;

- получение лицензий и патентов;

- оформление справок.

Для отправки некоторых запросов и уведомлений ИП также потребуется ЭЦП, оформить которую можно в одном из удостоверяющих центров.

Как заполнить уведомление

Бланк состоит из одной страницы, на которой необходимо заполнить следующие поля:

- ИНН;

- КПП;

- код налогового органа;

- признак налогоплательщика;

- наименование компании;

- дата перехода на УСН;

- объект обложения налогами;

- сумма доходов за первые три квартала текущего года;

- остаточная стоимость основных фондов.

Слева, внизу заполняется информация о заявителе, включая номер телефона. Затем ставится подпись и дата подачи уведомления.

Срок перехода

ФНС не уведомляет заявителя в письменном виде о применении специального режима налогообложения. Переход на УСН осуществляется автоматически с момента подачи заявления или с 1 января нового года.

Инспекция должна направить ответ заявителю в течение месяца с момента получения письменного запроса.

Куда обращаться

Подавать бланк формы № 26.2-6 бизнесмен должен в ИФНС по месту регистрации предприятия. Если бланк направляется в налоговый орган одновременно с заявлением на регистрацию, то весь пакет документов подается в одну инспекцию.

В некоторых городах есть специальные регистрирующие инспекции, которые занимаются приемом и обработкой уведомлений на смену налогового режима. Точную информацию об органе, в который нужно обращаться с заявлением, можно уточнить на сайте ФНС.

Переход с 15% на 6%

Для изменения объекта налогообложения и налоговой ставки также необходимо уведомить ИФНС по форме № 26.2-6. Порядок и сроки представления заявления точно такие же, как при переходе на УСН с ОСНО.

Применение спецрежима обладает рядом преимуществ:

- облегчение ведения бухгалтерского и налогового учета;

- освобождение от уплаты некоторых налогов;

- самостоятельный выбор объекта налогообложения;

- подача декларации 1 раз в год.

Для применения упрощенки ИП или руководителю предприятия достаточно уведомить налоговую о принятом решении. После чего, начиная с нового отчетного периода, предприятие может использовать выбранный режим.

Источник: infogosuslugi.ru