Подходит к концу 2015 год. Ряд организаций и предпринимателей задумываются о смене системы налогообложения либо о смене объекта налогообложения при применении УСН. Можно ли сменить систему налогообложения в любое время года или это нужно сделать только с начала нового года? И как не допустить ошибок, которые могут привести к серьезным доначислениям и финансовым потерям?

Переход на общую систему с УСН, ЕНВД, ПСН

ПАМЯТКА: Если уведомление подано с опозданием, применять ОСН нельзя. Нужно ждать начала следующего года. Разъяснения даны в Письмах Минфина России от 14.07.15 № 03-11-09/40378 и ФНС России от 19.07.11

№ ЕД-4-3/11587. Совмещать ОСН с УСН нельзя.

ПАМЯТКА: НК РФ позволяет совмещать общую систему с ЕНВД.

ИП переходит на ОСН, если срок действия патента истек, или он досрочно прекратил предпринимательскую деятельность, в отношении которой применялась патентная система (п. 3 ст. 346.46 НК РФ). Кроме того, переход на общую систему происходит задним числом, если ИП вовремя не оплатит патент. Тогда на общую систему нужно перейти с начала применения патента (п. 6 ст.

Как поменять режим налогоплательшика., например со специальго режима на общеустановленный в КН

346.45 НК РФ). Предпринимателю не нужно информировать инспекцию о переходе с ПСН на общую систему. Переход произойдет автоматически без каких-либо уведомлений.

Переход с общей системы, ЕНВД, патентной системы на УСН

УСН можно применять одновременно с патентной системой и ЕНВД. Общий порядок перехода следующий: организации и ИП, уже осуществляющие коммерческую деятельность, могут перейти на УСН лишь с начала нового календарного года. При этом независимо от того, какую систему налогообложения они меняют.

О переходе на «упрощенку» нужно сообщить в налоговую инспекцию. Если этого не сделать, то в применении УСН будет отказано (подп. 19 п. 3 ст. 346.12 и п. 1 ст. 346.13 НК РФ).

Если переход производится с ЕНВД на УСН, то нужно подать еще и заявление о снятии с учета в качестве плательщика ЕНВД по форме № ЕНВД-4. Срок — в течение пяти рабочих дней со дня перехода на «упрощенку» (абз. 3 п. 3 ст. 346.28 НК РФ).

Если ИП производится переход с патентной системы на УСН в связи с досрочным прекращением деятельности, в отношении которой применялся патент, — надо подать заявление о снятии с учета по форме № 26.5-4. При переходе с общей системы никакого заявления о снятии с учета представлять в налоговую не нужно.

Переход с общей системы, УСН, ПСН на ЕНВД

ЕНВД можно совмещать с общей, упрощенной и патентной системами налогообложения. «Упрощенцы» добровольно могут перейти на ЕНВД только с начала нового года. То есть с 1 января 2016 года. А вот с общей системы налогообложения перейти на ЕНВД можно с любого числа любого месяца (п. 3 ст. 346.13 НК РФ).

При переходе с ПСН, если истек срок действия патента, ИП также вправе перейти на ЕНВД в любое время.

ИФНС выдает уведомление о постановке на учет в качестве плательщика ЕНВД в течение пяти рабочих дней со дня получения от организации или ИП заявления о постановке на учет (п. 3. ст. 346.28 НК РФ).

Заявление о постановке на учет в качестве плательщика ЕНВД ИП подает в ИФНС по месту своего жительства, если он будет платить ЕНВД по следующим видам деятельности: развозная или разносная розничная торговля, размещение рекламы на транспортных средствах, оказание автотранспортных услуг по перевозке пассажиров и грузов (п. 2 ст. 346.28 НК РФ). В остальных случаях заявление подают в ИФНС по месту ведения деятельности, по которой будет платиться ЕНВД.

Имейте в виду! «Упрощенцам» следует подать уведомление об отказе от применения УСН по форме № 26.2-3. Срок — не позднее 15 января года, с которого планируется применение ЕНВД (п. 6 ст. 346.13 НК РФ).

ПАМЯТКА: Бывшим предпринимателям-«упрощенцам» нужно подать уведомление об отказе от применения УСН (если в дальнейшем ИП вообще не собирается применять УСН) по форме № 26.2-3. Срок — не позднее 15 января года, с которого планируется применять патент.

Перейти с уплаты ЕНВД на патентную систему можно только со следующего календарного года (п. 1 ст. 346.28 НК РФ, Письмо Минфина России от 24.07.13 № 03-11-11/29244). При этом надо подать заявление о снятии с учета в качестве плательщика ЕНВД по форме № ЕНВД-4 в течение пяти рабочих дней.

ПАМЯТКА: ИП вправе выбрать срок, на который хочет получить патент. Это может быть любой период от одного до 12 месяцев включительно в пределах календарного года (п. 5 ст. 346.45 НК РФ).

При переходе ИП с общей системы на патент никакого заявления о снятии с учета представлять не нужно.

«Упрощенец» хочет поменять объект налогообложения

Выбирая объект налогообложения по УСН, надо быть внимательным. В одном бизнесе может быть выгоднее платить 6% с доходов, а расходы не учитывать.

В другом — платить налог с разницы между доходами и расходами по ставке налога 15%, если регион не установил пониженные ставки.

Учтите! Подать в ИФНС уведомление о смене объекта нужно до 31 декабря текущего года (п. 2 ст. 346.14 НК РФ). При этом 31 декабря в срок не входит.

Поэтому, если планируете сменить объект налогообложения УСН с 1 января 2016 года, уведомите об этом ИФНС до 30 декабря 2015 года включительно. Будьте внимательны.

В противном случае сменить объект по УСН можно будет через год.

Если переход на УСН только со следующего года

В такой ситуации объекта налогообложения еще нет. Но можно поменять объект налогообложения, указанный организацией или ИП в уведомлении о переходе на УСН. Разъяснения даны в Письме Минфина России от 16.01.15

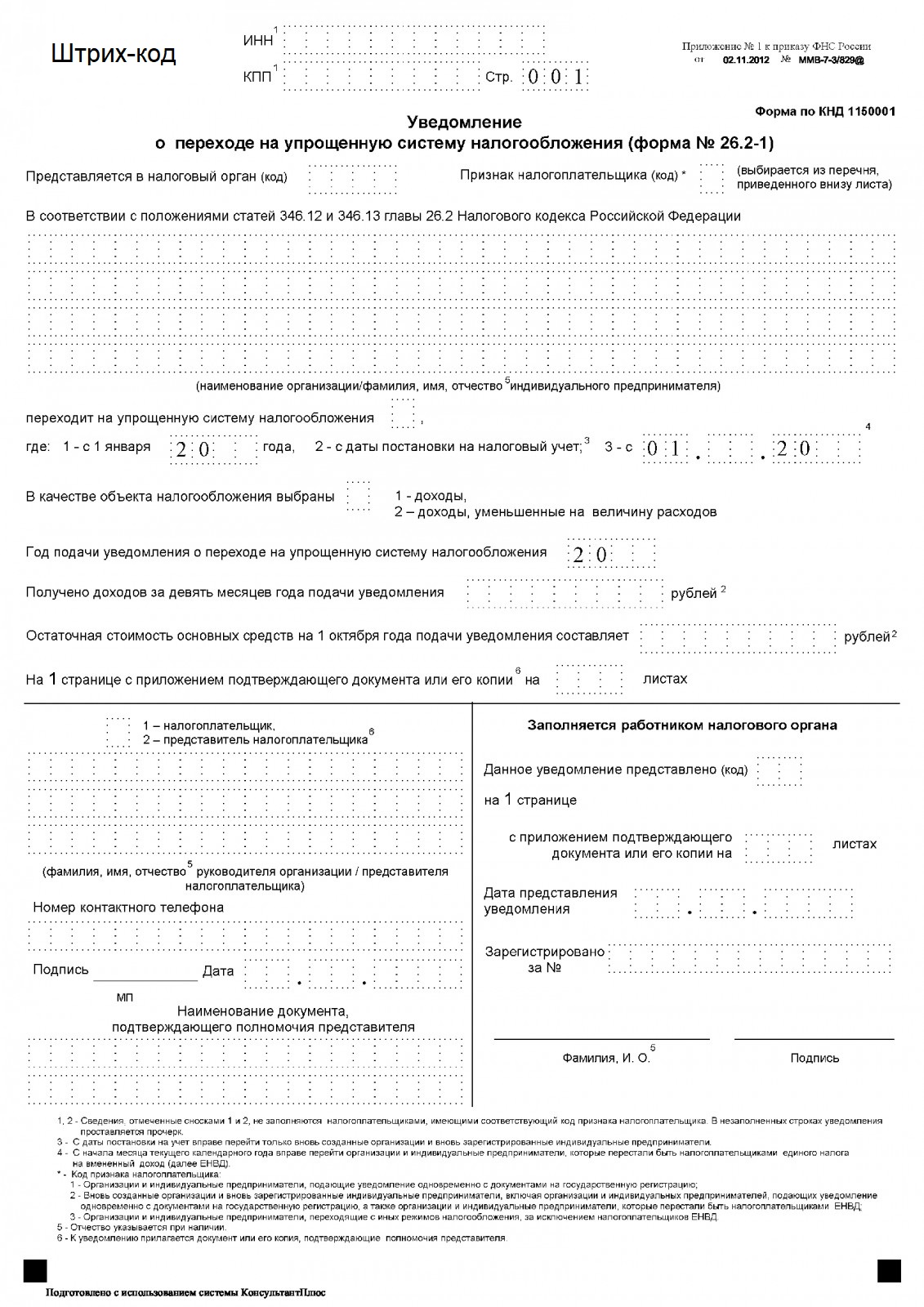

№ 03-11-06/2/813. Успеть сделать это нужно так же не позднее 31 декабря года, предшествующего началу применения «упрощенки». Заполнить новое уведомление по форме № 26.2-1 и указать желаемый объект налогообложения. Дополнительно составить письмо в произвольной форме об аннулировании предыдущего уведомления, чтобы налоговики не запутались в документах.

Если сменить объект налогообложения без уведомления инспекции

Налоговики пересчитают «упрощенный» налог, исходя из того объекта, который был указан в уведомлении при переходе на УСН. Доначислят разницу, штраф и пени (ст. 122 и 75 НК РФ). Если при пересчете получится, что доплачивать налог не надо, налоговики могут оштрафовать по статье 120 НК РФ за грубое нарушение правил учета доходов и расходов и объектов налогообложения. Минимальная сумма штрафа — 10 000 руб-

лей. Судебная практика складывается не в пользу налогоплательщиков. Поэтому необходимо соблюдать установленную НК РФ процедуру и сроки смены объекта налогообложения по «упрощенке».

Лимит для перехода на УСН с 2016 года

Для перехода на УСН величина доходов за девять месяцев 2015 года не должна превышать 51,615 млн рублей. Этот лимит доходов применяют только организации. Для предпринимателей лимит не установлен. Как считать лимит доходов для перехода на УСН? В лимит доходов входят доходы от реализации (ст. 249 НК РФ) и внереализационные доходы (ст. 250 НК РФ). При этом из них исключается НДС (абз.

5 п. 1 ст. 248 НК РФ).

Имейте в виду! Если налогоплательщик до перехода на УСН применяет только ЕНВД, лимит доходов не применяется. При совмещении ЕНВД с общим режимом в лимит доходов входят только доходы от общего режима. Индивидуальные предприниматели переходят на УСН независимо от их суммы доходов (Письмо Минфина России от 01.03.13 № 03-11-09/6114).

Практикующий эксперт, консультант

по налогам, член Палаты налоговых

консультантов России, аттестованный

преподаватель ИПБ и ПНК России,

Источник: uldelo.ru

Возможно ли перейти с НПД на УСН в середине года?

Упрощенная система налогообложения — это вид налогообложения, который подразумевает особый упрощенный порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Налог на профессиональный доход — это действующий с 2019 года специальный налоговый режим для самозанятых граждан, получающих доходы от реализации товаров, работ, услуг, имущественных прав.

Переход с НПД на УСН возможен в двух случаях:

- вынужденно (в любой момент года);

- добровольно (в особых случаях, с начала года).

Исходя из ч. 6 ст. 15 Федерального закона от 27.11.2018, самозанятые, которые утратили право на НПД, могут до окончания года начать применение УСН.

Для этого им необходимо сняться с учета в качестве плательщика НПД и уведомить инспекцию о переходе на УСН в течение 20 календарных дней. В таком случае ИП считается перешедшим на УСН со дня снятия с учета в качестве самозанятого.

Случаи потери права применения НПД

- Реализация подакцизных товаров и товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, имущественных прав, за исключением продажи имущества, которое использовалось им для личных или домашних нужд.

- Занятие добычей и (или) реализацией полезных ископаемых.

- Найм лиц по трудовому договору.

- Ведение деятельности в интересах иного лица на основе договоров поручения, договоров комиссии либо агентских договоров.

- Оказание услуг по доставке товаров с приемом/передачей платежей за указанные товары в интересах других лиц.

Обратите внимание: оказание услуг с условием применения при расчетах с покупателями ККТ, зарегистрированной продавцом не относится.

- Отсутствие уведомления инспекции в надлежащий срок о переходе на НПД с иных режимов налогообложения.

- Превышение доходов в размере от 2,4 млн рублей в текущем году.

Как уведомить инспекцию о переходе на УСН

Для этого рекомендуется использовать форму № 26.2-1 «Уведомление о переходе на УСН».

В форме указывается:

- В поле «Признак налогоплательщика (код)» — код «3».

- В поле «Переходит на упрощенную систему налогообложения» — «1» и год перехода на УСН.

Добровольный переход с НПД на УСН в течение года не разрешен. В добровольном порядке перейти с НПД на УСН предприниматель вправе только с начала следующего года.

Обратите внимание: если предприниматель в текущем году больше не хочет применять НПД и сниматься с учета в качестве ИП, то налоги после прекращения НПД и до конца года нужно платить в рамках ОСН.

Можно ли ИП снова вернуться на НПД вновь?

Да, предприниматели действительно могут возвращаться на НПД, если будут соответствовать критериям для режима.

Обратите внимание: в том числе у работодателя не должно быть долгов по налогу.

Подписывайтесь на Telegram-канал «ЛК 1С-Рарус отвечает». Мы публикуем там самые свежие новости из мира бухгалтерии.

Вам также может понравиться:

Источник: rarus.ru

Как изменить вид налогообложения ИП?

Когда ИП может перейти на другую систему налогообложения?

Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Какую систему налогообложения выбрать индивидуальному предпринимателю?

УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. . Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами.

Какой вид налогообложения у индивидуальных предпринимателей?

ИП могут сами выбрать систему налогообложения: УСН, патент, НПД или ОСНО. Выбор зависит от вида деятельности и особенностей бизнеса. Упрощенная система налогообложения (УСН).

Какую систему налогообложения выбрать вместо Енвд?

Патентная система налогообложения (ПСН) Условия для перехода. Патент в некоторых случаях может стать неплохой заменой ЕНВД. Он рассчитывается не с реального дохода, а с потенциально возможного по ставке 6% (в регионах ставка может быть снижена до 0).

Как перейти на другой режим налогообложения?

- Убедиться, что компания подходит под критерии системы налогообложения. .

- Заполнить заявление о переходе на другую систему. .

- Передать заявление налоговой. .

- Подготовить копии документов. .

- Подождать, пока налоговая поменяет систему.

Как перейти с Енвд на упрощенную систему налогообложения?

Заявление о переходе с ЕНВД на УСН

Чтобы закрыть «вмененку», заявление не нужно. Налоговая сама снимет с учета по ЕНВД 31 декабря 2020 года. Чтобы применять УСН с 2021 года, подайте уведомление в налоговую по месту регистрации фирмы или ИП. Срок подачи уведомления для бывших «вмененщиков» продлили до 1 февраля 2021.

Какую систему налогообложения выбрать для ИП 2021?

ИП может применять те же системы налогообложения, что и организация: упрощенную, для сельхозтоваропроизводителей или общую. . ЕСХН — выгоднее, чем УСН и ОСНО (подходит только ИП, занятым в сельском хозяйстве); УСН — выгоднее, чем ОСНО: УСН «Доходы-расходы», если доля подтвержденных расходов более 60%;

Какую систему налогообложения выбрать ИП для розничной торговли в 2021 году?

На какой налог перейти ИП с ЕНВД для розничной торговли в 2021 году Если деятельность ИП не связана с торговлей маркированными товарами, а в регионе введена патентная система налогообложения и вы подпадаете под ограничения. ПСН – оптимальный вариант вместо ЕНВД.

Какую систему налогообложения выбрать для ИП грузоперевозки в 2021 году?

УСН для грузоперевозок ИП в 2021 году

С патентом закончили, переходим на УСН. Этот спецрежим тоже вполне подходит для тех, кто занимается грузоперевозками. Упрощенная система подразумевает работу с объектами «доходы» и «доходы минус расходы».

Какая система налогообложения с 2021 года?

Системы налогообложения в России в 2021 году следующие: ОСНО, УСН, ЕСХН, Патент, налог на профессиональный доход. Напомним, с 2021 года ЕНВД чиновники отменили полностью (ч. 8 ст. . В нынешних условиях такая налоговая система не позволяет инспекторам эффективно пополнять бюджет.

Кто подпадает под налоговые каникулы?

2. От режима налогообложения: под «каникулы» попадают только УСН и патент. 3. От вида деятельности: право на «каникулы» имеют те, кто осуществляет деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению.

Какую систему налогообложения лучше выбрать для грузоперевозок?

Для грузоперевозок можно выбрать самозанятость и платить налог на профессиональный доход. . Ему не нужно платить страховые взносы за себя, а единственный налог НПД составит 6% с дохода от юридических лиц и 4% с прибыли от физических лиц. Специальной отчётности вести не нужно.

Какую систему налогообложения выбрать ооо для розничной торговли в 2021?

УСН имеет ряд ограничений для применения, связанных как с масштабами бизнеса, так и с видами осуществляемой деятельности. Таким образом, самая доступная система для ООО — ОСНО, а допустимые системы налогообложения для ООО в 2021 году — ОСНО, УСН, ЕСХН.

Что будет вместо Енвд в 2021 году?

Вместо ЕНВД ИП или компания с 1 января 2021 года могут перейти на: упрощеннную систему налогообложения (УСН) патент (только для ИП). ИП могут прейти на патент, если его виды деятельности есть в перечне

Когда отменят Енвд для розничной торговли?

С 2021 года ЕНВД больше не будет. Предпринимателям на ЕНВД нужно выбрать для розничной торговли новый налоговый режим и вовремя подать заявление о переходе на него. Иначе придется платить НДС и НДФЛ на общей системе. В статье узнаете, как работать рознице с 2021 года после отмены ЕНВД.

Источник: madetto.ru