Кто такой ИП

Нужно ли открывать ИП для работы на маркетплейсах

- Самозанятый. Сильно ограниченная история: плательщик НПД имеет право продавать только товары собственного изготовления (ручной работы), не может нанимать сотрудников, а ежемесячный доход не может превышать 2,4 миллиона рублей.

- ИП, или индивидуальный предприниматель.

- Юридическое лицо, как правило — ООО.

Ксения Сошникова, директор департамента по работе с маркетплейсами компании Кактус:

«Сама по себе организационно-правовая форма не может быть плохой или хорошей. Нельзя говорить, что ИП лучше ООО или наоборот. Вопрос скорее в том, подходит она под ваш бизнес или нет. Выбирая форму для работы на маркетплейсах, в первую очередь, руководствуйтесь своими стратегическими планами и целями: что будете продавать, в каком объеме и так далее. Определитесь со стратегией продаж, подберите подходящую форму и удачных вам продаж!»

НДС на Вайлдберриз. Загрузка НДС Вайлдберриз. Все на много проще чем Вы можете подумать.

64% наших клиентов — ИП, и они вместе с нами развивают свой бизнес. Наша команда возьмет на себя весь комплекс услуг по запуску продаж, сопровождению и продвижению ваших товаров на маркетплейсах.

Какой деятельностью может заниматься ИП

Забегая вперед, сообщим: ИП на 100 % подходит для работы на маркетплейсах в формате «купи-продай». Законодательно здесь вопросов нет. Другое дело в недостатках этой организационно-правовой формы по сравнению с организацией.

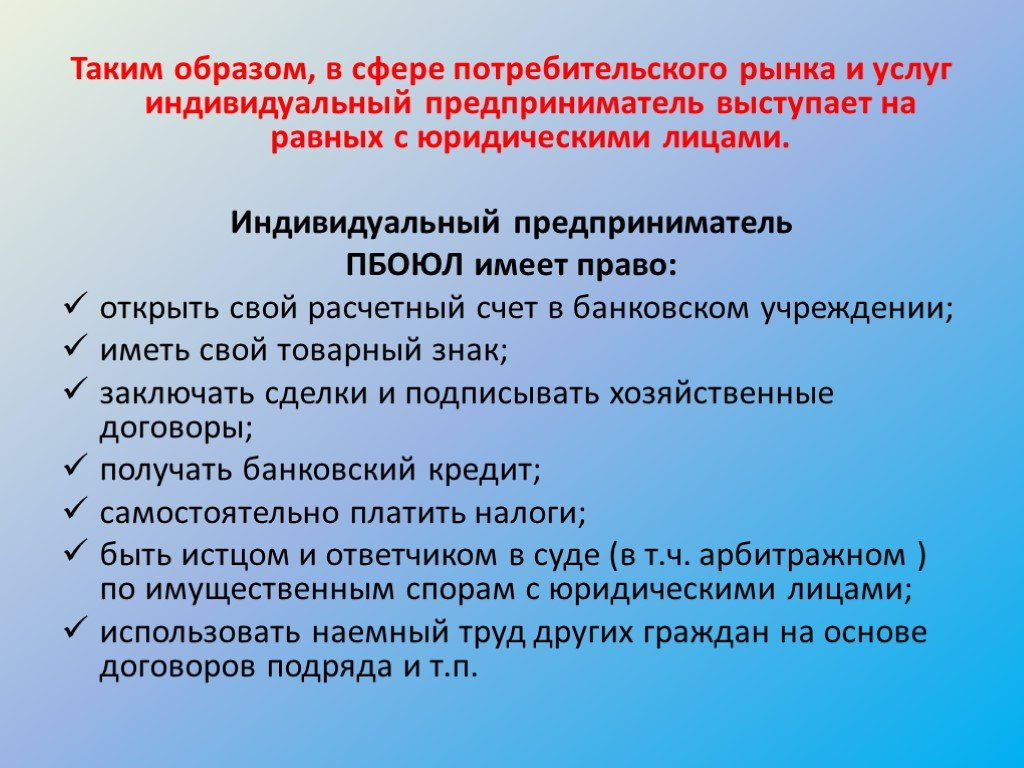

Права ИП

- Перепродавать товары.

- Нанимать сотрудников.

- Работать на любых налоговых режимах, в том числе специальных.

- Вести деятельность, подлежащую обязательному лицензированию.

- Вести деятельность в любом регионе без отметки или открытия филиала в местном отделении ФНС.

- Продавать некоторые товары. Правда, это почти не относится к работе на маркетплейсах. Дело в том, что индивидуальный предприниматель не имеет право торговать оружием, некоторыми препаратами и тому подобной продукцией — всем тем, что и так нельзя продавать через интернет.

- Заниматься некоторыми услугами. Например, страхованием, авиаперевозками и некоторыми другими услугами. Если хотите продавать на маркетплейсах такие услуги, придется зарегистрироваться в качестве организации.

ИП или ООО

У этих организационно-правовых форм есть свои достоинства и недостатки и в каждом случае одни могут перевесить другие. Самозанятость мы не рассматриваем: это предельно узкая и специфическая организационно-правовая форма, которую довольно условно можно отнести к полноценному бизнесу.

Считаем налоги для Wildberries Правильный расчет налогов при торговле на маркетплейсах Wildberries

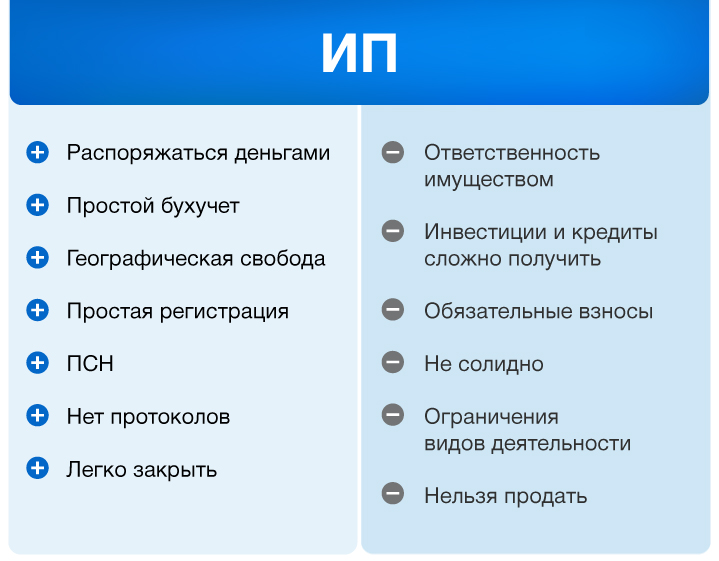

- Просто открыть и закрыть, для этого достаточно заявления.

- Можно вести деятельность в любом регионе. Зарегистрировались в Мурманске, работаем в Москве — так можно.

- Можно свободно распоряжаться деньгами. Хоть наличными, хоть с расчетного счета. Буквально: снять деньги и потратить их куда угодно, хоть на личные нужды. Никто, в том числе налоговая, слова вам не скажет.

- Проще бухгалтерская отчетность, и практически полное ее отсутствие на спецрежимах (УСН, ПСН).

- Меньше штрафы. Иногда на порядок, иногда — на несколько порядков, чем у тех же ООО. За что индивидуального предпринимателя накажут на 50 тысяч, ООО — на 500.

Плюсы и минусы ИП

- ИП можно закрыть и с долгами по заявлению, но при этом индивидуальный предприниматель отвечает перед кредиторами, внимание! Личным имуществом. Если задолжали банку, поставщику или еще кому — придется продать квартиру/машину/дачу и так далее. ООО отвечает только уставным капиталом, который, к слову сказать, почти у всех организаций составляет минимально разрешенную сумму — 10 тысяч рублей.

- У ИП есть ограничения по видам деятельности, а у юридических лиц — нет.

- ИП несерьезно воспринимают некоторые поставщики. Особенно крупный и очень крупный бизнес, работающий с НДС и большими объемами. Попробуйте прийти на условный «Норильский никель» и попытаться купить 3 килограмма никеля как ИП, поймете, о чем речь. Да, пример не относится к работе на маркетплейсах, но для понимания сути подходит. Крупные поставщики не всегда хотят связываться с ИП.

- Также несерьезно к ИП относятся и инвесторы. Во-первых, есть чисто технический момент: у ИП нет акций или долей в бизнесе, которые можно купить. Во-вторых, с индивидуальными предпринимателями инвесторы могут просто не захотеть связываться. Сегодня он есть, завтра нет.

- Труднее взять кредит в банке. Как следствие, могут быть сложности с любыми кредитными или околокредитными продуктами, например, приобретение техники в лизинг, аренда с правом выкупа и так далее.

- Обратная сторона того, что вы свободно распоряжаетесь деньгами в том, что нужно платить страховые взносы «на себя». И платить их надо вне зависимости от того, есть у индивидуального предпринимателя прибыль, или нет.

Ксения Сошникова, директор департамента по работе с маркетплейсами:

«Если вы индивидуальный предприниматель и сомневаетесь, обращаться в компанию Кактус или нет, сообщаю: каждый n-ый наш клиент — именно «ипэшник». Вместе мы много лет развиваем бизнес индивидуальных предпринимателей и помогаем им с поставками на маркетплейсы.»

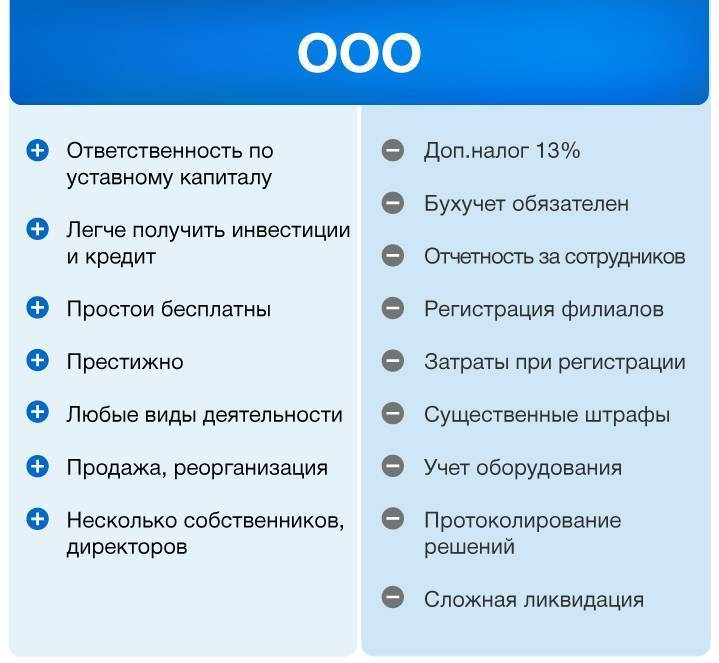

Плюсы и минусы ООО

Теперь пробежимся по достоинствам и недостаткам ООО и сравним обе организационно-правовые формы.

- Если сильно упростить, то ООО не платит налоги, если у него нет прибыли. Разумеется, это не касается НДС, налога на имущество или НДФЛ.

- Больше доверия со стороны инвесторов, банков, контрагентов.

- Можно заниматься любыми видами деятельности.

- Отвечает только уставным капиталом. Но здесь тоже есть оговорка: это не значит, что вы можете отдать 10 тысяч рублей, и кредиторы отстанут. Если на балансе ООО есть имущество — его могут забрать. Есть вина директора — расходы повесят на директора. И так далее.

- Больше штрафы.

- Нельзя тратить деньги с расчетного счета на личные нужды, не заплатив налог на дивиденды в размере 13 %.

- Полная бухгалтерская отчетность.

- Более внимательный и пристальный контроль со стороны проверяющих органов. Любых: ФНС, Роспотребнадзора и даже пожарных.

- Труднее ликвидировать.

- С долгами ликвидируется через процедуру банкротства. А это долго и больно.

Итак, для работы на маркетплейсах будет вполне достаточно статуса индивидуального предпринимателя. Именно эту организационно-правовую форму выбирает большинство селлеров. Да, здесь есть минусы: при любом раскладе нужно платить взносы «на себя» в размере 45 842 рубля в год даже если нет прибыли, их могут несерьезно воспринимать инвесторы и поставщики.

Но есть и много достоинств: легко открыть и закрыть, меньше штрафы, почти нет отчетности, можно распоряжаться деньгами.

Но если вы задумали что-то масштабное, лучше подойдет статус ООО: можно привлекать инвестиции, нет обязательных платежей (только налоги на прибыль, если она есть), с юридическим лицом будут работать все без исключения.

Подытожим

- Для того, чтобы законно продавать на маркетплейсах, нужно зарегистривроатьься в качестве индивидуального предпринимателя, самозанятого или юридического лица.

- ИП — это физическое лицо, которое может заниматься предпринимательской деятельностью без образования юрлица.

- Плюсы ИП: легко открыть и закрыть, поти нет отчетности, можно свободно распоряжаться средствами с расчетного счета.

- Минусы: отвечает перед кредиторами собственным имуществом, ИП несерьезно воспринимают серьезные партнеры, сложнее привлечь инвестиции.

- Нельзя сказать, что ИП хуже или лучше ООО. У каждой организационно-правовой формы свои плюсы, минусы и назначение.

Изучите презентацию (10 слайдов) эксперта Кактуса Виктории Марочкиной, выступившей на на практической конференции для селлеров “Практикум”.

Источник: kak2c.ru

Плюс 20% в Беларуси, плюс 12% — в Казахстане. К чему приведет новый налог на товары с российских маркетплейсов

В Беларуси с 1 июля 2022 года хотят ввести НДС при электронной продаже товаров, это предусмотрено проектом обновленного Налогового кодекса. Изменение коснется иностранных компаний и ИП. Планируется, что новый налог позволит пополнить госбюджет примерно на 40 млн бел. рублей (почти $ 16 млн) в год. Если норма проекта будет закреплена в окончательном варианте документа, то нововведение затронет такие крупные зарубежные интернет-площадки, как OZON, Wildberries, Lamoda. Чем это грозит бизнесу и людям, разбираемся с налоговым консультантом и соучредителем бухгалтерской компании «Директ Актив» Верой Солянковой.

Как сейчас?

В Беларуси НДС при реализации товаров уплачивают белорусские магазины. Иностранные интернет-ритейлеры OZON, Wildberries, Lamoda не являются плательщиками НДС — они платят налоги только в стране регистрации.

— Несмотря на то, что в ЕАЭС предусмотрены единые базовые правила по НДС, можно говорить о том, что они не учитывают особенности налогообложения товаров, приобретаемых физлицами через интернет-платформы, — считает Вера Солянкова.

Как хотят сделать?

В обновленный Налоговый кодекс планируют добавить новую статью 141−1 «Особенности исчисления и уплаты НДС иностранными организациями (иностранными ИП) при электронной дистанционной продаже товаров». С 1 июля 2022 года появляется необходимость постановки таких продавцов на белорусский налоговый учет, а также исчисления и уплаты НДС 20% в бюджет Беларуси (с 1 января 2022 года — 12% в Казахстане).

Особенности, которые в 2022 году предлагается установить при электронной дистанционной продаже товаров иностранными организациями (иностранными ИП), во многом соответствуют особенностям исчисления и уплаты НДС иностранными организациями (иностранными ИП) при оказании услуг в электронной форме (ст. 141 НК с учетом вносимых в 2022 году дополнений).

Но есть и отличия:

1. Покупателями наряду с физлицами будут также юрлица (подп. 2.2 ст. 141 НК-2022).

2. НДС будет исчисляться по ставкам 10% (например, в отношении продовольственных товаров, товаров для детей и других, указанных в Приложении 26 к НК РБ) и 20% в отношении остальных (п. 8 ст. 141−1 НК-2022).

3. У плательщиков будет право на налоговый вычет по НДС при соблюдении некоторых условий:

- Наличие договора и (или) расчетного документа с выделением суммы НДС и указанием УНП плательщика — иностранной организации (иностранного ИП)

- Наличие документов на перечисление платы за товар (включая сумму НДС) иностранной организации (иностранному ИП)

- Создание электронного счета-фактуры (ЭСЧФ), содержащего признак «Дистанционная продажа товара» (п. 9 ст. 141−1 НК-2022).

К чему это приведет?

Нововведение приведет к двойному налогообложению: например, российские маркетплейсы Wildberries и Lamoda уплачивают НДС на территории России.

Если иностранных ритейлеров обяжут платить налоги еще и в стране продажи товаров, это может сказаться на стоимости товаров и, как следствие, на их конкурентоспособности.

Считаем: при реализации товара из России в Беларуси его стоимость — 120 бел. рублей ($ 47), цена товара — 100 руб. ($ 40), а 20 руб. ($ 7) — это 20%-ный НДС, уплаченный в России.

Если же ритейлеру придется заплатить налог и в стране приобретения товара, то можно ожидать, что его стоимость повысится со 120 ($ 47) до 144 бел. рублей ($ 56) в Беларуси и 134,4 бел. руб. ($ 53) в Казахстане.

Что делать?

Уйти от двойного налогообложения можно было бы двумя способами:

- Посредством применения нулевой ставки НДС в России при реализации товаров, например, через маркетплейсы физлицам из других стран ЕАЭС (для подобного варианта нужно предусмотреть это в Налоговом кодексе Российской Федерации)

- Отсрочкой введения новых правил в Казахстане и Беларуси.

Что говорят российские продавцы?

«Мы надеемся на диалог регуляторов по устранению двойного налогообложения. Двойное налогообложение может привести к искусственному завышению цен со стороны продавцов, от чего пострадают в первую очередь обычные покупатели. Рынки Беларуси и Казахстана для нас одни из самых приоритетных, поэтому останавливать работу здесь мы не планируем и надеемся на диалог регуляторов по устранению двойного налогообложения. OZON уже является перспективным каналом продаж для предпринимателей из Беларуси, и прекращение работы здесь лишило бы бизнес дополнительного источника дохода», — сообщили dev.by в пресс-службе OZON.

В Lamoda «Коммерсанту» подтвердили, что ситуация «очень острая». В Wildberries сказали, что в рамках межведомственных комиссий прорабатывают возможные варианты решения проблемы.

В ноябре 2020-го российская Ассоциация компаний интернет-торговли (АКИТ) написала письмо на имя премьера Михаила Мишустина о рисках двойного налогообложения российских маркетплейсов при торговле в Беларуси и Казахстане. В то же время, говорится в тексте письма, на трансграничные интернет-площадки за пределами стран ЕАЭС, включая Aliexpress, eBay и Asos, требования распространяться не будут.

В письме отметили, что компании продолжат платить НДС и в России.

Дополнительную налоговую нагрузку из-за введения в Беларуси нового налога оценили в 3,8 млрд росс. рублей (около $ 51,2 млн), в Казахстане — в 3,6 млрд росс. рублей (около $ 49 млн).

По данным «Коммерсанта», вопросом занялось Минэкономики России. Издание со ссылкой на свои источники сообщило, что это ведомство сообщило в Евразийскую экономическую комиссию «о недопустимости создания барьеров». В министерстве согласны, что возникшая ситуация «вступает в противоречие с правом ЕАЭС», поэтому совместно с Минфином РФ ведут переговоры с ЕЭК, властями Казахстана и Беларуси о недопустимости двойного налогообложения.

Что говорят белорусские власти?

«Покупая товары в зарубежных интернет-магазинах, наши граждане перечисляют деньги владельцу данного магазина, который зарегистрирован как субъект хозяйствования в другой стране. И налоги платят в бюджет той страны. Товары, которые продаются в обычных магазинах, и там есть НДС, находятся не в одинаковой ситуации с теми, кто торгует таким образом. Поэтому введение этого налога на добавленную стоимость уравняет условия и подтолкнет к тому, чтобы те магазины зарегистрировались как субъекты хозяйствования и платили налоги со своих доходов здесь, в наш бюджет», — пояснял министр финансов Юрий Селиверстов в эфире телеканала ОНТ.

Замглавы Администрации Президента Беларуси Дмитрий Крутой 4 декабря рассказал в интервью телеканалу «Беларусь 1», что обсудить вопрос планируют на уровне Евразийского союза:

«Должно быть выработано единое регулирование. Мы же не просим чего-то для себя дополнительного. Мы говорим: «Давайте правила игры будут для всех одинаковы». Потому что сегмент интернет-торговли стал слишком значимым. Это уже 6% в общем обороте, это немало. Позволить ему находиться в абсолютно серой зоне, не платить налоги — никто, ни одна страна этого не позволит.

НДС для нашего бюджета — слишком значимый налог, это 40% доходной части. Баловаться с НДС нельзя ни в коем случае».

- Подоходный налог 18% и запрет на «упрощенку»? Что еще ожидает белорусских «ипэшников»

- ««Дорого!» не значит, что у клиента нет денег». Как эффективно продавать — советы от Андрея Голованова

- «Завтрашние победы в бизнесе закладываются сегодня». Эксперт по менеджменту — о том, зачем вам нужна стратегия

Источник: probusiness.io