За какой период считается лимит дохода самозанятого 2,4 млн. руб.?

Доход самозанятого рассчитывается за календарный год с 01 января по 31 декабря (п. 5 ст. 2 Федерального закона от 03.06.2011 N 107-ФЗ). Если налогоплательщик зарегистрирован на НПД не с начала года, то его доход будет рассчитываться с даты регистрации по 31 декабря текущего года (пп. 8 п. 2 ст. 4 Федерального закона от 27.11.2018 N 422-ФЗ).

Например, с 25.11.2020 по 31.12.2020.

См. также:

- Налог на профессиональный доход для самозанятых: эксперимент начался

- [25.11.2020 запись] Подготовка к отмене ЕНВД с 2021 – теория и практика в 1С:Бухгалтерия

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Сервис Сравнение режимов налогообложения в 1С.

- Настройка Учетной политики при переходе с ЕНВД на ОСНО.

- Учет материалов при переходе с ЕНВД на УСН.

- Учет страховых взносов при переходе с ЕНВД на УСН.

Источник: buhexpert8.ru

Калькулятор налога для самозанятых

В поле «Необлагаемый минимум» указано «0», потому что это не фиксированное число, вы сами должны указать этот минимум в соответствии с данными СГД или прогнозируемый минимум налогоплательщика.

Максимальный годовой необлагаемый минимум составляет:

- В 2023 году €6000;

- В 2022 году €5100:

- 01/01–30/06 — €2100,

- 01/07–31/12 — €3000;

Необлагаемый минимум составляет €0:

- В 2021-2023 годах — если годовой налогооблагаемый доход составляет более €21600, например, ежемесячный доход составляет €1801.

VSAOI — обязательные взносы государственного социального страхования.

Самозанятое лицо — физическое лицо, которое зарегистрировано в СГД как субъект хозяйственной деятельности.

В 2023 году минимальная сумма объекта VSAOI составляет €620, а максимальная — €78100.

В 2022 году минимальная сумма объекта VSAOI составляет €500, а максимальная — €78100.

В 2021 году минимальная сумма объекта VSAOI составляет €500, а максимальная — €62800.

Ставки обязательных взносов государственного социального страхования для самозанятых:

- 31,07% в общем случае,

- 29,36% в пенсионном возрасте,

- 26,59% в управлении недвижимостью.

Обязательные взносы рассчитываются при доходе:

- В 2023 году — не менее €620;

- >В 2021-2022 годах — не менее €500.

Помимо обязательных взносов, необходимо уплатить пенсионное страхование от суммы свыше 500 евро:

- В 2023 году — 10% от суммы свыше €620;

- В 2021-2022 годах от суммы свыше €500:

- 5% до 30/06/2021,

- 10% с 01/07/2021.

Обязательные взносы на пенсионное страхование рассчитываются только в размере:

- в 2023 году, если ежемесячный доход менее €620 — 10%;

- в 2022 году, если ежемесячный доход менее €500 — 10%;

- в 2021 году, если ежемесячный доход менее €500 — 5% (10%).

Взносы в VSAOI не производятся, если доход с начала года не превышает €50.

В 2023 году минимальный обязательный взнос от дохода составляет €1860 в квартал.

С 1 июля 2021 года должен рассчитываться минимальный обязательный взнос от дохода в размере €1500 в квартал.

Минимальные обязательные взносы в квартал рассчитываются Государственным агентством социального страхования.

Если самозанятое лицо прогнозирует, что доход от хозяйственной деятельности не достигнет

- в 2023 году — €1860 за квартал;

- в 2021-2022 годах — €1500 за квартал

, то оно подает в СГД заявление о планируемых доходах на следующий квартал

- до 17 января за первый квартал,

- до 17 апреля за второй квартал,

- до 17 июля за третий квартал,

- до 17 октября за четвертый квартал.

Отчет об обязательных взносах государственного социального страхования должен подаваться в СГД за каждый квартал, за который уплачиваются обязательные взносы.

Подоходный налог с населения (IIN) с хозяйственной деятельности рассчитывается за год путем подачи годовой декларации о доходах.

Размер IIN рассчитывается путем применения прогрессивной ставки подоходного налога с населения к годовому доходу. Описание в Зарплатном калькуляторе.

Дополнительная информация доступна на странице СГД.

Источник: kalkulatori.lv

Налог на профессиональный доход для самозанятых: эксперимент начался

Искать термин «самозанятый гражданин» в налоговом законодательстве бесполезно ─ его там просто нет. На данный момент это бытовое (разговорное) понятие, не закрепленное нормативно.

Несмотря на это, с 2019 года его активно применяют, называя самозанятыми гражданами физических лиц, участвующих в эксперименте по Закону N 422. Этот закон определяет механизм применения нового специального налогового режима в виде налога на профессиональный доход (НПД).

Зачем понадобился новый спецрежим? По подсчетам чиновников, в РФ сотни тысяч граждан, официально нигде не работающих, при этом получающих доход. Однако с этих доходов налоги в бюджет не уплачиваются.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Как достичь баланса интересов государства и граждан? Как заинтересовать нелегальных самозанятых граждан отдавать частичку своих кровно заработанных денег в виде налогов в бюджет? Для этого придумали новый спецрежим, который по задумке законодателей поможет самозанятым гражданам легализовать свои доходы при благоприятных налоговых условиях:

- упрощенный порядок регистрации через приложение «Мой налог»;

- применение льготных налоговых ставок к полученным доходам: 4% при оказании услуг физическим лицам, 6% ─ при оказании услуг организациям и предпринимателям;

- нет необходимости сдавать отчеты и декларации, уплачивать страховые взносы,

- не нужна онлайн-касса для расчетов с клиентами (чеки для них автоматически формируются в приложении «Мой налог»).

Не путайте самозанятых, уплачивающих НПД, с самозанятыми, ведущими свою деятельность в соответствии с п. 7.3 ст. 83 НК РФ (репетиторами, нянями, сиделками, помощниками по хозяйству)! Для них в НК РФ предусмотрены иные правила: доход от их деятельности в настоящее время освобожден от налогов (п. 70 ст. 217 НК РФ).

Чтобы пользоваться налоговыми преференциями им нужно вставать на учет в налоговых инспекциях и сдавать декларацию о доходах 3-НДФЛ.

В этой статье мы говорим только о самозанятых, уплачивающих НПД.

Кто может быть плательщиком НПД

Плательщиком НПД может стать любое физическое лицо (в том числе ИП), если оно трудится на территории Москвы, Московской и Калужской областей, Республики Татарстан — эти 4 субъекта РФ включены в эксперимент по НПД, который продлится 10 лет (до 31.12.2028).

Если эксперимент пройдет удачно, действие нового спецрежима распространят на всю страну, и возможность стать самозанятым гражданином появится у большинства трудоспособных лиц нашей страны.

Основные отличительные признаки самозанятого гражданина-плательщика НПД:

- работает на себя (без работодателя) и не нанимает сотрудников;

- зарегистрирован в специальном мобильном налоговом приложении «Мой налог» и уплачивает налог на профессиональный доход.

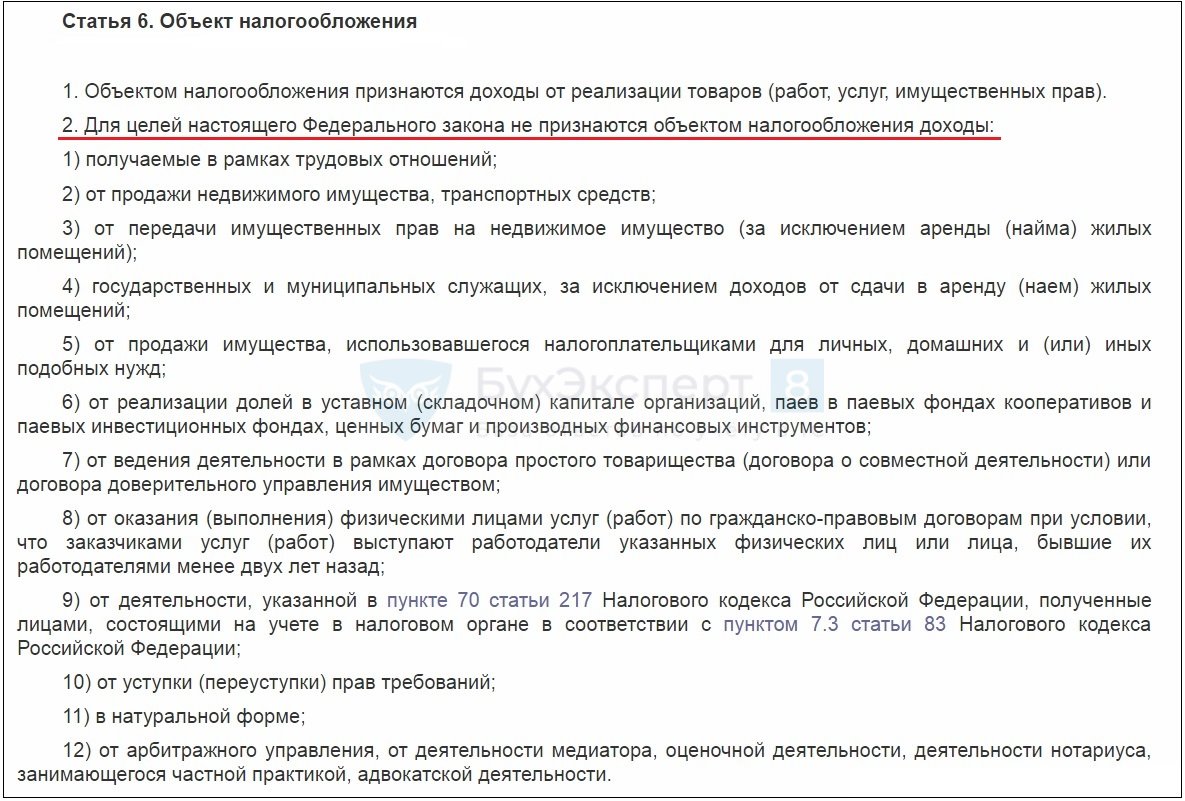

Возможно ли быть наемным сотрудником компании, а стать самозанятым на НПД?

Да, человек, например, может уволиться с работы и начать работать «на себя», применяя спецрежим НПД (однако сотрудничество с бывшим работодателем для такого самозанятого будет возможно не ранее, чем через 2 года с даты увольнения). Можно быть самозанятым и без увольнения: если есть время, желание, возможности и силы совмещать работу по найму с индивидуальной деятельностью.

Какие ограничения у спецрежима

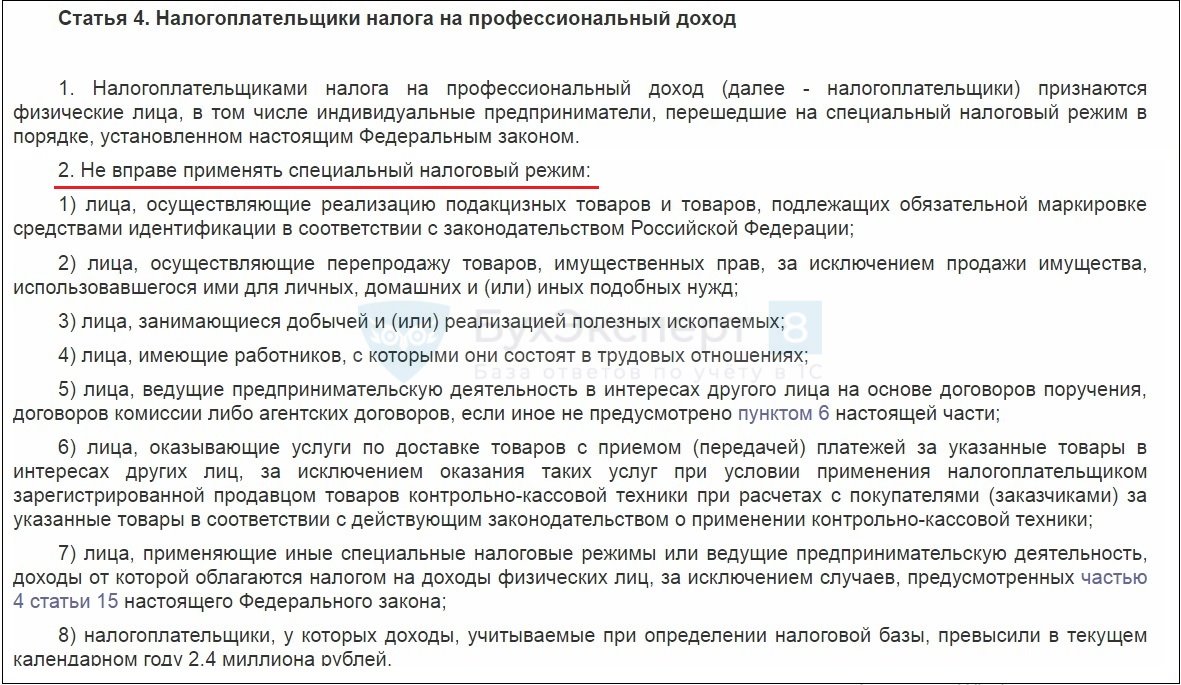

Есть несколько категорий ограничений. Одна из них — ограничение по виду деятельности. Применять режим НПД не могут лица, занимающиеся перепродажей товаров, реализацией подакцизных товаров и тех, что подлежат обязательной маркировке. Перечень видов деятельности, при которых запрещено применять новый спецрежим, указан в ст. 4.

Кроме того, у спецрежима есть другие ограничения и запреты:

- Спецрежим запрещено применять иностранцам, кроме граждан ЕАЭС (из Белоруссии, Казахстана, Киргизии, Армении).

- ИП на НПД не может совмещать этот режим с другими спецрежимами (например, не получится одновременно применять УСН и сдавать квартиру в аренду как самозанятому).

- Лимитированный годовой доход самозанятого ─ не более 2,4 млн руб. Если в течение года эта граница будет превышена, гражданин считается утратившим право на применение НПД, и ему следует уплачивать налоги, предусмотренные той системой налогообложения, на которую он перейдет.

Риски для работодателей при работе с самозанятыми гражданами

На данный момент режим НПД более интересен скорее не самим самозанятым, а работодателям. Компаниям выгодно работать с такими физлицами, потому что за них не надо перечислять страховые взносы и НДФЛ. Некоторые работодатели увидели в НПД способ налоговой оптимизации.

Не нужно немедленно переводить своих сотрудников в самозанятые ─ это противозаконно! Если вы уволили работника, и он стал плательщиком НПД, а вы продолжаете оплачивать его работу, применять льготное налогообложение не получится: в течение 2-х лет после увольнения выплаченные бывшему сотруднику доходы будут облагаться НДФЛ и взносами в обычном порядке (п. 8 ч. 2 ст. 6 Закона N 422). Однако с «новыми» физлицами, являющимися плательщиками НПД, сотрудничать как с самозанятыми можно.

Чем рискует компания, заключая договор с самозанятым? Основной риск ─ договор ГПХ с самозанятым проверяющие могут переквалифицировать в трудовой.

Главные отличия этих двух видов договоров (Определение ВС РФ от 14.01.2019 N 5-КГ18-259):

- Договор ГПХ заключают не для выполнения работы как таковой, а для получения определенного результата, который будет передан заказчику.

- Исполнитель остается самостоятельным хозяйствующим субъектом, а наемный работник выполняет определенную трудовую функцию, входит в состав персонала, соблюдает режим работы и трудится под контролем и руководством компании.

- Исполнитель действует на свой риск, а у наемного сотрудника нет риска, связанного с работой.

Верховный суд настаивает: важно не то, как юридически оформлены отношения, а есть ли между сторонами признаки трудовых отношений и не пытается ли организация за договором ГПХ скрыть трудовой договор.

Если контролеры обнаружат подмену договоров, работодателя могут оштрафовать (п. 4, 5 ст. 5.27 КоАП РФ):

- должностных лиц ─ на 10 000-20 000 руб.,

- юрлиц ─ на 50 000-100 000 руб.

А также заставят доплатить налоги и взносы.

Из рисков отметим еще два, на наш взгляд, довольно важных:

- В Законе N 422-ФЗ не определено четко понятие «место ведения деятельности самозанятого», а значит, до тех пор, пока НПД не будет введен на всей территории РФ, существует риск, что самозанятого ФНС может исключить из плательщиков НПД, если окажется, что фактическое место ведения его деятельности не подпадает под данный спецрежим.

- Самозанятый может «слететь» с НПД ─ вынужденно или добровольно. И если он вам об этом не сообщит, а вы по каким-то причинам это не отследите, то получится, что вы работали с обычным «физиком» и не платили за него налоги.

Обе ситуации чреваты для организации-заказчика доначислением страховых взносов и пеней, применением штрафных санкций, привлечением к ответственности за невыполнение обязанностей налогового агента по НДФЛ.

Ну и не забывайте: учесть сумму, оплаченную самозанятому, в расходах можно только, если он передаст вам на нее чек ─ электронный или бумажный (п. 8-10 ст. 15 Закона N 422-ФЗ). Наличие чека от плательщика НПД ─ обязательное условие и для того, чтобы не платить за него взносы (абз. 2 п. 1 ст.

15 Закона N 422-ФЗ).

- Налоговики рассказали о заключении договоров с самозанятыми на НПД

- Какие документы нужны от самозанятых для подтверждения расходов?

- [26.02.2019 запись] Изменения в бухучете в 2019

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Сервис Сравнение режимов налогообложения в 1С.

- Не получается присоединить пользователя к участникам обсуждаемой темы в сервисе «Обсуждения».

- Календарь бухгалтера на I квартал 2020 года.

- Календарь бухгалтера на II квартал 2020 года по уплате налогов, сборов.

Источник: buhexpert8.ru