Часто ребята в поддержке получают сообщение: «Я всё делал по Эльбе, почему у меня пени/штрафы/требование?». Боюсь, что прозвучит плохо, но Эльбе ошибиться сложно — она же программа. Она берёт информацию, которую ей показывают, считает налоги, раскладывает данные по отчётам и выдаёт итоги в задачах. Всё начинается с вас, когда вы показываете информацию. И заканчивается вами — когда оплачиваете платёжку или отправляете отчёт.

Бывают другие ситуации: когда ошибок нет совсем и налоговая просто вас проверяет — отправляет требование о предоставлении пояснений. Вам остаётся эти пояснения дать и не переживать.

Давайте разбираться, какие требования вы можете получить и почему.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Требование об уплате налога, сбора, пени, штрафа по УСН

Выполнили задачу невовремя. Самая частая ошибка — выполнить задачу в Эльбе невовремя или думать, что налог УСН платится один раз в год. А нет — он платится поквартально и за каждый день просрочки вам начислят пени.

Как написать в налоговую через личный кабинет, задать вопрос, отправить заявление / обращение в ФНС

Уменьшили налог в конце года. Ещё одно заблуждение: заплатить страховые взносы в конце года и уменьшить налог до нуля в конце года. Так это не работает — налоговая всё равно будет ждать от вас квартальных платежей по налогу и начислять пени.

Налог начисляется каждый квартал, значит, и уменьшать его нужно тоже каждый квартал. Заплатив взносы в конце года, вы уменьшите только авансовый платеж за год. Налоговая увидит, что у вас переплата только в конце марта или апреля следующего года — по сроку подачи декларации.

Не поменяли адрес при переезде. Если ИП в течение года меняет адрес по прописке, то начисления по налогу будут на разных ОКТМО. ОКТМО — это такой код, который привязывает начисление или платёж к территории, на которой работает предприниматель. Если налог начислят на один ОКТМО, а заплатите вы на другой ОКТМО — то в одной налоговой у вас будет переплата, а в другой недоимка.

Поэтому, как только в ЕГРИП меняется налоговая, тут же меняйте адрес в Эльбе. По итогам года в задаче покажите, в каком квартале к какому адресу вы были прикреплены.

Требование о предоставлении пояснений по декларации УСН

Тот случай, когда ошибок может не быть совсем. Налоговая любит сравнивать поступления на расчётный счёт с доходами в декларации. Часто получается, что на расчётный счёт поступало больше денег, чем показали в декларации. Но ведь это не значит, что вы занизили свои доходы. Это значит, например, что вам на счёт приходили возвраты, переводы с другого счёта или займы.

Все эти поступления не учитывают в налогах — это и нужно пояснить налоговой. По выписке они не всегда могут это раскусить.

Ещё налоговой интересны расходы, если вы на УСН «Доходы минус расходы». Тут достаточно предоставить подтверждающие документы.

Пояснения нужно дать до определенного срока — его прописывают в самих требованиях.

Требование о расхождении данных в декларации УСН и бухотчётности

Часто налоговая сравнивает доходы в декларации по УСН с доходами в бухотчётности. Очень редко эти показатели расходятся из-за ошибки. Почти всегда дело в том, что в УСН доход учитывается кассовым методом, то есть в момент получения оплаты, а в бухгалтерском учете по методу начисления — в момент выставления актов или накладных. Налоговой достаточно об этом напомнить.

Требование о предоставлении пояснений о низкой зарплате

Зарплата сотрудников должна быть не меньше регионального МРОТ. Но часто сотрудники работают не на полных ставках, а значит, и получают меньше. Низкие суммы в отчётах смущают налоговиков. Расскажите им, что сотрудники работают не на полной ставке и приложите подтверждающие документы: трудовые договоры, табель.

Уютный телеграм-канал, где переводят законы на человеческий язык

Требование об уплате налога, сбора, пени, штрафа, процентов по НДФЛ

Выполнили задачу невовремя. НДФЛ платят не позже следующего рабочего дня после выплаты зарплаты. Именно поэтому Эльба предлагает выплатить зарплату и НДФЛ в одной задаче, а не разных. Этим мы показываем, что делать это лучше одновременно и откладывать уплату налога не стоит. Мысль «НДФЛ заплачу попозже» приводит к просрочке, пеням и требованиям.

Не показали, обнулили, исказили долг на начало года. Долг по НДФЛ на начало года — это нормально, ведь зарплату за декабрь мы платим в январе, а значит и НДФЛ тоже. Часто пользователи пугаются долга в задаче по выплате НДФЛ и обнуляют его. С этого момента всё начинает идти не так: Эльба предлагает заплатить меньше и у вас появляется недоимка. Ведь из 6-НДФЛ начисление за декабрь никуда не денется.

Платили не в ту налоговую. Плательщики патента перечисляют НДФЛ в налоговую по месту ведения деятельности. Она может отличаться от той, где вы изначально зарегистрированы. В Эльбе в этой ситуации приходится менять реквизиты туда-обратно, поэтому перепутать их очень легко. В итоге: начисления в одну налоговую, оплаты в другую.

Статья актуальна на 25.05.2022

Продолжайте читать

Как вести книгу учёта доходов и расходов

УСН «Доходы минус расходы» в 2023 году: как отчитываться и сколько платить

Проверьте ставку УСН в 2023 году

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной вами электронной почты.

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Пояснение убытков при упрощенке: как ответить на требования налоговой?

Александр Иванов www.reg-audit.ru Далеко не каждый бизнес, как показывает практика, приносит прибыль на начальном этапе осуществления предпринимательской деятельности. Кто-то терпит убытки. Кто-то имеет минимальный доход. Возьмем в качестве примера организацию на УСН «Доходы минус расходы». Она работает календарный год, балансируя на грани убыточности.

По его итогам упрощенец сдает декларацию и получает требование из ИФНС о предоставлении пояснений по расходам либо корректировке данных в отчете в сторону увеличения налога. Почему так происходит и что делать?

Что нужно ИФНС?

Задача налоговой – проверка правильности налоговых расчетов, выявление злоупотреблений. С ее решением инспекторы справляются на отлично. По статистике, указанные выше требования проходят примерно 85–90% упрощенцев, раньше или позже. ИФНС ждет от налогоплательщика подтверждения расходов.

Последние должны быть подкреплены первичной документацией, соответствующей нормативным требованиям, и отражены в учете. Подтвержденные расходы уменьшают налоговую базу. Если по каким-то операциям отсутствует первичка, ИФНС заставит пересчитывать налог и доплачивать в бюджет. Важный момент: на камеральную проверку у инспекторов есть 3 месяца после получения декларации по УСН.

Если срок не соблюден, налогоплательщик вправе проигнорировать требования и указать налоговику на нарушение установленного порядка. В остальных случаях придется давать пояснения, обосновывать расходы и объяснять убытки.

Как общаться с налоговиками и что делать с декларацией?

Алгоритм ответа на требования ИФНС прост: 1. Проверьте бухгалтерскую первичку за отчетный период. Убедитесь в том, что имеются в наличии договоры, акты, счета-фактуры, ТОРГ-12 по расчетам с поставщиками. Выдавали сотрудникам средства под отчет? Проверьте наличие чеков, квитанций, ПКО: сумма должна сходиться до копейки.

Не забудьте о том, что снятие наличных с корпоративных карт налоговики тоже могут отследить. Позаботьтесь о подтверждении расходов. 2. Если указанные выше требования были соблюдены, не нужно корректировать декларацию для увеличения налога. Предоставьте налоговикам документы, подтверждающие расходы, и укажите в письме-пояснении на правомерность заявленного убытка.

Способы передачи документов стандартные: лично в руки инспектору, почтой, с использованием ЭДО. 3. Показываете убыток в течение двух и более лет? Выездная налоговая проверка – вопрос времени. Позаботьтесь о качестве документов. Приведите в порядок бухгалтерскую первичку, подтверждающую расходы, проверьте учредительную документацию.

Не забудьте о кадровом учете (он ведется в обязательном порядке, если в компании есть сотрудники). Также приведите в порядок бухгалтерскую базу. 4. Нет документов, подтверждающих отдельные расходы? Документы есть, но оформлены с нарушением нормативных требований, а исправить первичку возможность отсутствует? В ответ на требование налоговой внесите изменения в декларацию.

Уберите из расхода сделки, по которым нет документов или имеются некорректные счета, накладные и т.п. Увы, в таком случае доначисления налога не избежать. Отдельно стоит отметить важность подтверждения поступлений. Если на счет компании вносились личные средства для покрытия расходов, проследите, чтобы в банковских выписках было указано соответствующее назначение платежа.

Оно отсутствует? Запросите в банке уточнение назначения платежа и только после этого отправляйте подтверждающие документы в налоговую.

Источник: www.audit-it.ru

Ответ на требование налоговой по НДС: образец, пояснительная записка

При проверке первичной декларации по НДС у инспектора могут появиться вопросы, и тогда он требует уточнений, пояснений или подтверждающих документов. Обычно это связано с нестыковками в отчетах, которые находит специальная программа. Требования могут зависеть от результатов проверки или нет. Расскажем, как проверить правомерность запроса и ответить на него.

В этой статье:

- Какие требования по НДС зависят от результатов проверки

- Какие требования ФНС не зависят от результатов проверки

- Что делать, если требование по НДС незаконное

- Какие ошибки чаще всего приводят к требованиям по НДС

- Как ответить на требование по НДС

- Когда нужны письма-пояснения по НДС

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Какие требования по НДС зависят от результатов проверки

Запрос на пояснения или уточненку по НДС налоговая требует, если проверка обнаружила ошибки и нестыковки (п. 3 ст. 88 НК РФ). Сведения из декларации сверяют со сведениями из других отчетов, из деклараций за другие периоды, а еще с данными контрагентов. ФНС может прислать требование, например, если у контрагента по его отчетам нет персонала или основных средств.

В требовании о пояснениях по НДС инспекторы указывают код ошибки:

- 1 — в декларации контрагента нет данных об операции, или контрагент не сдал декларацию, или из-за ошибок нельзя сопоставить счет-фактуру с контрагентом;

- 2 — при несоответствии сведений об операции между разделами 8 и 9 декларации;

- 3 — при несоответствии сведений об операции между разделами 10 и 11 декларации;

- 4 — предположительно, есть ошибка в графе, номер которой указан рядом с кодом в скобках;

- 5 — нет даты счета-фактуры или дата некорректна в разделах 8-12 декларации;

- 6 — заявлен вычет по НДС «старше» трех лет;

- 7 — заявлен вычет по НДС на основании счета-фактуры до даты регистрации компании;

- 8 — неверно указан код вида операции в разделах 8-12 декларации;

- 9 — ошибки при отмене записей в разделе 9 декларации.

Требование о представлении документов присылают, если проверка показала, что сведения из вашей декларации и деклараций контрагентов не совпадают. Тогда инспекторы могут потребовать любую первичку по операциям (п. 8.1 ст. 88 НК РФ). Но это правомерно, только если расхождения обнаружены между декларациями или журналами учета разных компаний и только если они однозначно указывают на занижение НДС или завышение суммы к возмещению.

Простые подозрения не дают налоговой права требовать документы, хотя в последние годы суды поддерживают запросы, основанные только на подозрениях (Определение Верховного Суда РФ от 27.03.2019 № 306-ЭС19-2812 по делу № А55-4160/2018).

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Какие требования ФНС не зависят от результатов проверки

Если камералка не выявила ошибок и нестыковок, налоговая все равно может прислать требование, если вы заявили льготы или возмещение налога.

Налоговые льготы, заявленные в декларации, — это причина для ФНС требовать документы, которые подтверждают право на эти льготы (п. 6 ст. 88 НК РФ). К таким льготам относятся некоторые нормы ст.

149 НК РФ, которые дают послабления некоторым категориям предприятий, например: столовым в учебных и лечебных заведениях, религиозным организациям, общественным объединениям инвалидов, адвокатским коллегиям, бюро и палатам (п. 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33, пп. 5 п. 2, пп. 1, 2, 14 п. 3 ст. 149 НК РФ).

Другие операции из ст. 149 НК РФ, которые доступны всем налогоплательщикам, к льготам не относятся.

Возмещение налога, заявленное в декларации, — тоже дает ФНС повод требовать документы для подтверждения права на налоговые вычеты по ст. 172 НК РФ (п. 8 ст. 88 НК РФ). Такое возмещение заявляют, только если размер вычетов больше, чем НДС к уплате (ст. 176 НК РФ).

К возмещению не относится излишне уплаченный или взысканный НДС, по которому подается заявление на возврат согласно ст. 78 или 79 НК РФ.

Что делать, если требование по НДС незаконное

ФНС может выставлять требования по НДС по ограниченному списку ситуаций и не имеет права на запросы, если ситуация в этот список не входит (п. 7 ст. 88 НК РФ). Это подтверждают сама ФНС, Минфин и суды (письмо Минфина от 02.03.2017 № 03-02-07/1/12009, письмо ФНС от 22.02.2017 № ЕД-4-15/3411, постановления Президиума ВАС РФ от 08.04.2008 № 15333/07 по делу № А65-1455/2007-СА2-34).

По незаконному запросу от ФНС требование можно не выполнять (пп. 11 п. 1 ст. 21 НК РФ), но тогда налоговая может оштрафовать налогоплательщика. Чтобы не платить штраф, нужно доказать неправомерность действий ФНС: сначала в ИФНС на комиссии, потом УФНС при обжаловании, затем в суде.

Но на период обжалования требования не перестают действовать согласно НК РФ. Поэтому безопаснее выполнить требования налоговиков, обжаловать их в УФНС и в суде. Это, как минимум, поможет избежать штрафа. Если вашу позицию поддержат, с налоговиков можно будет взыскать убытки по незаконным требованиям (ст. 35 НК РФ).

Какие ошибки чаще всего приводят к требованиям по НДС

Прежде чем сомневаться в законности требований налоговой, стоит проверить себя. Обычно запросы ФНС на пояснения, уточнения или документы связаны с ошибками и путаницей при применении вычетов. Перечислим самые распространенные ошибки и расскажем, что с ними делать.

- Неверная итоговая сумма в счете-фактуре — ошибку или опечатку надо исправить (письмо Минфина от 19.04.2017 № 03-07-09/23491).

- Отсутствует оригинал счета-фактуры (например, если скан документа получили по почте) — прямого указание на необходимость оригинала счета-фактуры в НК РФ нет, и раньше налогоплательщики добивались вычетов на основании копии, но в последнее время суды пришли к тому, что вычет на основании копии легален, если налогоплательщик получил оригинал (постановления ФАС Московского округа от 05.06.2014 № Ф05-4685/2014 по делу № А41-7289/2013).

- В описании работ или услуг отсутствует ссылка на договор — в списке обязательных реквизитов счета-фактуры нет ссылки на договор (п. 5 ст. 169 НК РФ), так что получить вычет можно, особенно если отсутствующая ссылка не мешает отождествить работы или услуги (письмо Минфина от 06.04.2021 № 03-07-09/25250). Но у судов на этот счет спорная позиция, не всегда они соглашаются с налогоплательщиком.

- Нет КПП в счете-фактуре — КПП тоже не входит в список обязательных реквизитов счета-фактуры (п. 5, 5.1, 5.2 ст. 169 НК РФ, письмо Минфина от 26.08.2015 № 03-07-09/49050). Но требование указывать в счетах-фактурах КПП каждой стороны есть в Правилах заполнения этого документа, в том числе его корректировки (утв. Постановлением Правительства РФ от 26.12.2011 № 1137). Но это несущественное нарушение, оно не мешает определить сумму налога и отождествить контрагента по сделке, и с этим соглашаются суды.

- Ошибка в реквизитах платежки — если ошибка не мешает отождествить продавца, покупателя, стоимость и наименование товаров или услуг, ставку и сумму налога, то отказать в вычете на этом основании нельзя (п. 2 ст. 169 НК РФ). В последние годы нет судебных дел по таким счетам-фактурам, а прежде суды в таких ситуациях вставали на сторону налогоплательщика.

- Ошибки в названии одной из сторон сделки — не нужно исправлять, если это не мешает отождествить налогоплательщика (то есть при лишних или недостающих дефисах, тире, пробелах, замене заглавных букв на строчные и пр.), в других случаях исправлять ошибку нужно (письмо Минфина от 02.05.2012 № 03-07-11/130).

- Вместо отправителя или получателя груза вписан перевозчик — в последнее время судебных дел по таким ошибкам нет, но прежде ее считали существенной и препятствующей вычету.

- Ошибки в адресах — если корректно указаны ИНН, то исправлять не нужно (письмо Минфина от 02.04.2019 № 03-07-09/22679, постановление Арбитражного суда Центрального округа от 28.08.2014 по делу № А14-8639/2013).

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Как ответить на требование по НДС

По отчетам, кроме деклараций по НДС, можно отправлять пояснения в свободной форме на бумаге или в электронном виде с приложением подтверждающих документов и выписок (письмо Минфина от 22.07.2019 № 03-02-08/54231).

На требования по НДС компании должны отправлять ответы в электронном виде, а за ответы на бумаге возможет штраф 5 000 рублей (п. 1, 2 ст. 129.1 НК РФ). Всего есть три варианта ответов: об ошибках, обнаруженных программой ФНС (на автотребования), о прочих расхождениях и нестыковках в отчетах по НДС, о сокращении налога в уточненках.

После прихода требования по НДС нужно отправить в инспекцию квитанцию о получении. Это нужно сделать в течение шести рабочих дней после дня, когда ФНС отправила требование. После отправки квитанции остается еще пять рабочих дней на отправку пояснения по НДС (п. 5.1 ст. 23 НК РФ).

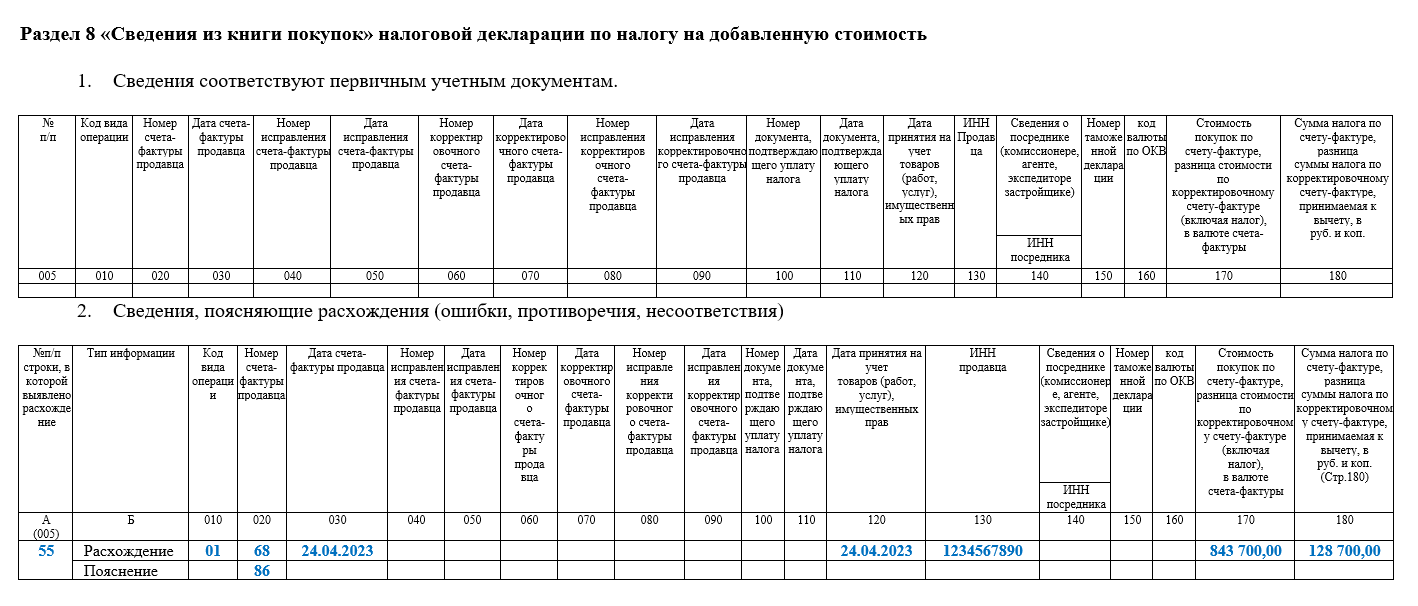

Пояснение по НДС составляют по форме, которую подготовила ФНС. В ней две таблицы:

- «Сведения соответствуют первичным документам» — таблицу заполняют, если нужно сообщить, что в отчетах нет ошибки. Для этого без изменений вносят запись из книг или журналов учета, которая указана в требовании.

- «Сведения, поясняющие расхождения» — таблицу заполняют, если компания признает ошибку. Для этого в строке «Расхождение» без изменений прописывают записи с ошибкой, а в строке «Пояснения» приводят корректные сведения. Всю строку заполнять необязательно, можно внести данные только в графы, которые нужно исправить.

Соответственно, табличное пояснение нужно сдавать в двух случаях:

- если вы не признаете ошибку, на которую указывает требование — тогда заполняется таблица 1;

- если вы признаете ошибку, на которую указывает требование, при этом ошибка не влияет на сумму налога — тогда заполняется таблица 2.

Если ошибка влияет на сумму налога, нужно сдать уточненную декларацию по НДС.

Пример табличного пояснения по НДС. Компания получила требование с кодом ошибки 4 (3), записью из книги покупок и номером счета-фактуры. Бухгалтер проверил заполнение этого счета-фактуры и увидел, что в книгу покупок номер документа внесен с ошибкой. Вот как выглядит табличное пояснение к декларации (в строке «Пояснение» можно заполнять только те поля, по которым нужны исправления).

Важно! В вашей бухгалтерской системе заполнение пояснений к требованиям по НДС может выглядеть иначе — все зависит от интерфейса программы.

Когда нужны письма-пояснения по НДС

Иногда компании сдают уточненные декларации по НДС, в которых налог к уплате уменьшен. Это может случиться, например, из-за того, что в предыдущие годы забыли заявить вычет или из-за ошибки переплатили налог, а теперь ошибку обнаружили. Чтобы у инспекторов не возникли вопросы, можно приложить пояснения сразу к уточненной декларации. Иначе инспектор может такие пояснения запросить после камеральной проверки.

г. Екатеринбурга Кирову А.А.

Адрес (юридический и фактический):

620078, г. Екатеринбург,

ул. Малышева, д. 120

в Уральский банк ПАО Сбербанк

Исх. №45 от 28.04.2023

На №116/6809 от 25.04.2023

Ответ на требование о представлении пояснений

ООО «Дельта» получило требование №116/6809 от 25.04.2023 предоставить пояснение за 1 квартал 2023 года, код ошибки «9».

В разделе 9 декларации по НДС за 1 квартал 2023 ООО «Дельта» отменило запись по реализации товаров покупателю ООО «Гамма» по счету-фактуре №123 от 10.02.2023 на сумму 220 000 рублей, в том числе НДС 20 000 рублей. Стоимость товаров со знаком «минус» указали ошибочно: вместо 20 000 рублей в сумме НДС прописали 40 000 рублей.

Уточненную декларацию по НДС за 1 квартал 2023 года ООО «Дельта» отправило 20.04.2023. Прилагаем квитанцию о приеме декларации, платежное поручение на доплату налога и пеней (п. 1 ст. 54, п. 1, 4 ст. 81 НК РФ).

Руководитель организации Андреев А.А._______________

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Источник: www.b-kontur.ru