Согласно положениям параграфа 1 главы 30 «Купля-продажа» ГК РФ обязательством продавца по договору купли-продажи является передача в собственность покупателя товара надлежащего качества в количестве, предусмотренном договором, и отвечающего иным требованиям, если они установлены договором купли-продажи. В свою очередь, покупатель обязан принять и оплатить товар (п. 1 ст.

454, п. 3 ст. 455, ст.ст. 465, 467, 469, 481 ГК РФ).

Гражданско-правовые аспекты

Так, в письме УФНС России по г. Москве от 19.04.2021 N 19-11/36207 отмечено, что после завершения процедуры передачи товара право собственности на него переходит к покупателю. Последующее изменение собственника влечет налоговые последствия в виде признания операции по передаче товара реализацией. В целом завершение процедуры передачи товара, а следовательно, процесса перехода прав собственности на него определяется по мере подписания первичных документов, подтверждающих соблюдение условий приемки-передачи товара.

Возврат товара поставщику — 1С

Налоговый учет

Официальная точка зрения поддерживается арбитражными судами. Так, например, по мнению судей ФАС Дальневосточного округа, выраженному в постановлении от 27.03.2021 N Ф03-А24/08-2/710, обратный переход права собственности к продавцу следует рассматривать как обратную реализацию, то есть самостоятельную хозяйственную операцию.

Если покупатель оплачивал товар по банковской карте, верните деньги обратно на неё. Наличные в этом случае выдавать нельзя, это запрещено Указанием ЦБ РФ. Как именно вернуть деньги на карту покупателя, уточните в поддержке банка, с которым у вас заключён договор эквайринга. Если вернуть деньги обратно на карту нельзя, снимите деньги с расчётного счёта и верните покупателю.

Если покупатель возвращает товар в другой день, нельзя взять деньги из ящика кассового аппарата. Выдайте деньги из главной кассы — так называют все наличные деньги в организации. Если у вас ООО, выпишите расходный кассовый ордер или РКО. ИП этого делать не нужно, так как они не обязаны соблюдать кассовую дисциплину.

Правила возврата денег покупателю

- Прошло больше 14 дней с даты покупки.

- Товар потерял вид. Например, покупатель принёс обувь с потёртой подошвой или рубашку без пуговицы.

- Товар не подлежит обмену или возврату по закону. Например, косметика, нижнее бельё или ювелирные изделия. Помните, что отказать по этой причине вы можете, только если товар качественный.

Перечень товаров, которые не подлежат возврату

При приемке товарно-материальных ценностей акты о приемке с приложением документов (счета-фактуры, накладные и т. д.) передаются в бухгалтерию под расписку и для направления претензионного письма поставщику или транспортной организации, доставившей груз.

Бывает другая ситуация, когда, например, аванс или полностью сумма по договору была получена в одном налоговом периоде, а отгрузка и, соответственно, возврат товара произошли в другом. В этом случае не совсем понятно, в каком периоде нужно уменьшить доходы:

Оплата товара и его возврат произошли в одном налоговом периоде

Товарно-материальные ценности, по которым не установлены расхождения по количеству и по качеству, в актах не перечисляются, о чем делается отметка в конце акта следующего содержания: «По остальным товарно-материальным ценностям расхождений нет».

Рекомендуем прочесть: Какие льготы предусмотрены военнослужащим срочной службы проходящим службу в зоне с льготно экономическом статусом и имеющим чернобыльское удостоверение

Во всех ситуациях, когда речь идет о возврате товара, ФНС и Минфин России используют два понятия: возврат товара и обратная реализация. При этом, по мнению и финансового, и фискального ведомств, именно возврат товара имеет место в случае, если ТМЦ не были оприходованы покупателем. Но если товар был принят на учет покупателем, а затем возвращен продавцу, то имеет место обратная реализация. И договоренность с продавцом о возврате товара, если он по какой-то причине не был продан, является не чем иным, как реализацией.

Позиция Минфина и ФНС по поводу возврата товара с НДС упрощенцем

- согласно закону: если был поставлен товар ненадлежащего качества либо вообще не тот, что указан в договоре (т. е. имеет место невыполнение договора);

- договоренностью (такой пункт о возврате товара надлежащего качества может быть прописан в договоре, а может существовать и в форме реализации норм об ответственности покупателя, если тот не уплатил вовремя за него всю сумму).

Случаи возврата товара

Если поставленный товар возвращается не целиком, а лишь в какой-то части (при этом причина возврата неважна), то имеет место уменьшение количества, а значит, и стоимости отгруженных ранее товаров. Значит, в соответствии с п. 13 ст. 171 и п. 10 ст. 172 НК РФ, продавец должен оформить корректировочный счет-фактуру при возврате товара от покупателя, не являющегося плательщиком НДС.

Обычно все затраты на строительство в смете группируются по статьям затрат, например, лимитированные затраты, стоимость материалов, эксплуатация машин. Размер затрат в денежном выражении указывается всегда без НДС, а сам налог указывается в графе «итоги».

Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты. 28 февраля «упрощенец»-испол¬нитель () заключил с заказчиком () договор оказания услуг на условиях 100 процентной предоплаты.

Об учете на УСН возврата товара поставщику

При возврате товаров, купленных лицами, не являющимися налогоплательщиками или освобожденным от уплаты налогов, и переданных покупателям без счетов-фактур до 1 января 2021 года, в книге покупок регистрируется корректировочный документ, содержащий сводные данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний ККТ.

Вы нашли, то что искали?

Да, отличный сайт много нужной и бесплатной информации.

Еще нет, почитать нужно, разобраться.

Да, но лучше проконсультируюсь с юристами.

Проголосовало: 223

Если кратко, то возврат товаров, купленных в 2021 году со ставкой 18%, надо будет производить посредством корректировочных счетов-фактур со ставкой 18%. Основанием для этой операции будет письмо ФНС России «О порядке применения налоговой ставки по НДС в переходный период» от 23.10.2021 N СД-4-3/[email protected] Теперь рассмотрим подробнее применение НДС продавцом и покупателем при возврате товаров с 1 января 2021 года.

Покупка товара в 2021 – возврат в 2021: как быть с НДС

Невыгодность поясню на примере:Товар покупной стоимостью 500 руб. реализовали за 800 руб., затем покупатель вернул качественный товар на сумму 200 руб., и покупателю вернули 200 руб.Затем возвращенный товар продали по тем же расценкам, что и в первом случае, то есть за 200 руб.При УСН 15% нужно будет заплатить налог (800-500)*15% (200-200)*15%Ничего вроде бы плохого не происходит, в конечном итоге сумма налога не изменилась. Плохо, когда первая и вторая отгрузки приходятся на разные налоговые периоды, ведь в доходы попадет не 600 руб., а 800 руб. при том что часть товара осталась лежать на складе. Еще хуже, когда нужно платить минимальный налог, ведь его следует посчитать от суммы (800+200).

Рекомендуем прочесть: Возражения на иск банка о взыскании задолженности по кредиту к наследственному имуществу в виде права на аренду участка когда наследником является мать умершего заемщика и его несовершеннолетний внук

Учет доходов при возврате товара на УСН

Поэтому при возврате с 1 января 2021 года всей партии или части товаров (как принятых, так и не принятых на учет покупателями), продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость возвращенных товаров независимо от периода отгрузки товаров, то есть до 01.01.2021 или с указанной даты. При этом, если в графе 7 счета-фактуры, указана налоговая ставка 18%, то в графе 7 корректировочного счета-фактуры к этому счету тоже указывается НДС 18%.

В прошлом номере были рассмотрены вопросы учета и налогообложения операций по возврату качественного товара . Один из выводов касался применения поставщиком налогового вычета по НДС в ситуации, когда товар возвращен покупателем, не являющимся плательщиком НДС (возврат согласован сторонами в договоре или соглашении о его расторжении). В этом случае вычет заявляется на основании собственного исправленного счета-фактуры. О том, как сторонам вести расчеты в обратной ситуации (поставщик применяет УСНО, а покупатель находится на общей системе), рассказано в статье.

Вычет НДС при возврате товара от «упрощенца»

- принять товары, соответствующие условию об ассортименте, и отказаться от остальных товаров;

- отказаться от всех переданных товаров;

- потребовать заменить товары, не соответствующие условию об ассортименте, товарами в ассортименте, предусмотренном договором;

- принять все переданные товары.

Возврат товара с НДС покупателем на УСН

Вместе с тем нельзя забывать, что покупатель, уплачивающий НДС, при возврате товара предъявит дополнительно к цене сумму данного налога. Что делать с ней? Полагаем, что при корректировке ранее признанного дохода речь может идти только о сумме, равной поступлению от покупателя. Уменьшать доходы на стоимость возвращаемого товара с учетом НДС поставщик не вправе.

Предъявленный налог является расходом налогоплательщика, вопрос о признании которого возникает, только если объектом налогообложения выбраны доходы, уменьшенные на величину расходов. И, к сожалению, такие расходы не учитываются при расчете единого налога, поскольку не входят в закрытый перечень расходов (п. 1 ст. 346.16 НК РФ). Подпункт 8 п. 1 ст.

346.16, которым разрешено включать в расходы суммы НДС по товарам, оплаченным налогоплательщиком, применяться не может, поскольку возвращаемая продукция не является товаром, приобретенным для дальнейшей реализации (возврат товара по условиям договора или на основании расторжения договора не является сделкой купли-продажи).

- документ должен содержать наименование «Накладная», а также порядковый номер и дату составления;

- далее указываются реквизиты Поставщика (его наименование, ИНН и КПП, юридический адрес и банковские реквизиты);

- указываются данные по Грузоотправителю (заполняются реквизиты грузоотправителя по аналогии с Поставщиком);

- вносятся сведения (реквизиты компании и банковские реквизиты) по Плательщику;

- заполняется информация о Грузополучателе (как правило, Грузополучатель и Плательщик совпадают, в этом случае можно указать «он же»);

- указывается основание для возврата товара (это может быть договор поставки или иное соглашение), номер и дата документа;

- далее описывают товар, который покупатель возвращает продавцу (указывается его наименование, количество, цену, а также общую стоимость в соответствии с количеством ценой);

- документ подписывают руководители грузополучателя и грузоотправителя (на готовой ТОРГ-12 ставится печать и дата составления документа на возврат).

Что касается возврата товаров покупателем, не являющимся плательщиком НДС (применяющим УСН и (или) ЕНВД), то в этом случае продавцу следует выставлять корректировочные счета-фактуры в порядке, установленном Постановлением Правительства РФ от 26 декабря 2021 г. N 1137, вне зависимости от того, приняты или не приняты на учет товары покупателем (письма Минфина России от 31.07.2021 N 03-07-09/96, от 24.07.2021 N 03-07-09/89, от 03.07.2021 N 03-07-09/64, от 16.05.2021 N 03-07-09/56).

Рекомендуем прочесть: Льготы для мгогодетных семей на покупку жилья в волгограде

Как оформляется возвратная накладная ТОРГ-12

При оформлении возврата товара между организациями на ОСНО качественная продукция может возвращаться только в случае обоюдного согласия всех сторон, при этом данное условия должно предусматриваться в соглашении. Если право собственности на товар перешло к покупателю, а товар уже был принят к учету, то возврат будет оформляться как обратная реализация. При этом покупатель должен будет выставить контрагенту счет-фактуру на стоимость возвращаемого товара. Данный счет-фактура должен быть зафиксирован в книге продаж.

Ваши победы — наши победы. Мы ориентированные исключительно на результат. Составление документов При необходимости юристы нашей компании возьмут на себя составление всех необходимых документов, для положительно решения дела. Бесплатная проработка вариантов Только после детального анализа имеющихся документов, погружения в сложившуюся ситуацию – мы сможем проработать пути решения и целесообразность их применения.

- на возврат товара, принятого к учету покупателем-плательщиком НДС, составлять счет-фактуру должен был покупатель, то есть происходила «обратная реализация» продавцу с восстановлением НДС, заявленного к вычету.

- если покупатель еще не принял товар на учет, возвращает только часть товара, либо он — не плательщик НДС, продавец оформлял на возврат корректировочный счет-фактуру и по нему сам же заявлял налог к вычету;

Как оформить возврат товара в 2021 году

Если отгрузка прошла в 2021 году с НДС 18%, а вернули товар в 2021 году, по прежним правилам покупатель в некоторых случаях должен был выставить счет-фактуру с НДС 20%. Чтобы этого избежать, ФНС выпустила письмо с разъяснениями.

Так как возврат товара с НДС, если он качественный, происходит только через реализацию, корректировку выручки от реализации плательщик не выполняет. В бухгалтерском учете все операции плательщика и продавца оформляются проводками.

Форма акта может представляться в договоре поставки или разрабатываться потребителем. На основании акта оформляется претензия, и лицо имеет право взыскать убытки, связанные с поставкой несоответствующего товара.

Особенности возврата товара с НДС при УСН для ИП

При выявлении некачественной продукции при возврате товара от упрощенца нужно составить специальные документы о недостатках – акт. Он составляется покупателем или представителем. Вернуть продукт упрощенец может, но при условии составления для фирмы на ОСН, которая платит налог, обоснования возврата.

Каждое предприятие, когда начинает свою деятельность задается вопросом, какую систему налогообложения выбрать. Для этого необходимо либо самостоятельно изучить вопрос либо обратиться за помощью к специалистам, которые помогут и подскажут, что лучше выбрать. Для ведения бухгалтерского учета конечно упрощенная система гораздо проще. Однако для того, чтобы использовать УСН, нужно соблюсти ряд условий. Для этого необходимо вести определенные виды деятельности, не иметь более ста сотрудников и еще некоторые нюансы.

Упрощенная система налогообложения, общее понятие

- в случае недопоставки;

- поставки с нарушением ассортимента

- поставки без надлежащей упаковки или с нарушением целостности упаковки

- наличия брака);

- обнаружения некомплекта

- если продавец не передал в установленный срок принадлежности или документы, относящиеся к товару.

Возврат товара при УСН

- если товар был доставлен не надлежащего качества или не тот, что указан в заказе

- если товар не был оплачен в установленный договором срок

- согласно законодательства, товар является отгруженным тогда, когда он полностью оплачен

Источник: apriori-pravo.ru

Как в 1С 8.3 оформить возврат товара поставщику?

Как оформляется возврат товара поставщику в 1С? Этот вопрос возникает нередко и у опытных пользователей, с учетом того, что возврат всегда связан с таким проблемным налогом, как НДС. Наши эксперты подготовили некоторые рекомендации с учетом изменений в регулировании этой операции, ведь и в «1С Бухгалтерия» возврат товаров поставщику должен производиться строго в соответствии с требованиями закона.

Возврат товара поставщику в 2021г. Что надо знать

Возврат, по общему правилу, осуществляется тогда, когда товар поставлен с браком или, в нарушение договоренностей, не в полном объеме. Так что любой возврат товаров поставщику в 1С 8.3 предваряет составление письменной претензии. Не стоит ограничиваться телефонными переговорами и тем более доверять это важное дело мессенджерам.

Направляйте претензию в письменной форме, изложив в ней требование принять обратно товар ненадлежащего качества и вернуть уплаченные средства. В числе необходимых приложений должен быть акт, фиксирующий выявленные недостатки. На возврат оформляется накладная.

Оформляя брак, выявленный в процессе приемки, удобнее всего использовать привычные унифицированные формы актов (ТОРГ-1, ТОРГ-2, М-7), а при оформлении накладной — форму ТОРГ-12 с пометкой «Возврат». Согласно разъяснениям налоговиков, данных в письме ФНС от 23 октября 2018 г. № СД-4-3/20667 налог на добавленную стоимость (НДС), который был принят к вычету по возвращенному товару, следует восстановить, оформляя корректировочный счет-фактуру поставщика.

Поскольку ни доходов, ни расходов при возврате не образовывается, то в целях налога на прибыль никаких операций не производится. В бухгалтерском учете следует отразить как выбытие товара, так и восстановление НДС. При отражении такой операции, как возврат товаров поставщику в 1С 8.3 проводки должны соответствовать нормативным. Рассмотрим их.

Возврат бракованного товара

Пример 1. При поступлении 100 товарных единиц на общую сумму 120 000 руб. (в т.ч. НДС — 20 000 руб.) выяснилось, что 10 единиц на общую сумму 12 000 руб. с браком. Схемы проводок будут зависеть от момента выявления брака.

Если брак обнаружился при приемке

Дебет 41 Кредит 60

— 90 000 руб. ((120 000 руб. – 20 000 руб.) – (12 000 руб. – 2000 руб.)) — качественный товар принят к учету;

Дебет 19 Кредит 60

— 18 000 руб. — входной НДС по качественному товару;

Дебет 002

— 12 000 руб. – бракованный товар принят на хранение;

Кредит 002

— 12 000 руб. – бракованный товар возвращен продавцу.

Если брак вскрылся после того, как товар был принят к учету

Дебет 41 Кредит 60

— 100 000 руб. — товар принят к учету;

Дебет 19 Кредит 60

— 20 000 руб. – отражен входной НДС по товару;

Дебет 60 Кредит 76-02

— 12 000 руб. – корректировка расчетов с поставщиком;

Дебет 76-02 Кредит 41

— 10 000 руб. – бракованный товар возвращен поставщику;

Дебет 76-02 Кредит 68

— 2000 руб. — восстановлен НДС по бракованному товару.

Возврат качественного товара

Если по каким-то причинам необходимо осуществить возврат качественного товара, то будет более разумным оформить новый договор поставки, по которому ваша фирма будет выступать продавцом, а поставщик — покупателем. По новому договору можно достаточно оформить классическую продажу с начислением НДС и выставлением счета-фактуры. В целях налога на прибыль и в бухгалтерском учете следует признать выручку и списать стоимость товара в расходы.

Пример 2. От поставщика прибыло 100 товарных единиц на общую сумму 120 000 руб. (в т.ч. НДС — 20 000 руб.), возвращено 10 единиц на 12 000 руб. (в т.ч. НДС — 2000 руб.).

Дебет 41 Кредит 60

— 100 000 руб. – отражено принятие товара к учету;

Дебет 19 Кредит 60

— 20 000 руб. – отражен входной НДС по товару;

Дебет 68 Кредит 19

— 20 000 руб. – отражен вычет НДС по товару;

Дебет 62 Кредит 90-01

— 12 000 руб. – отражена выручка по возвращенному товару.

Дебет 90-03 Кредит 68

— 2000 руб. – отражен НДС по возвращенному товару.

Дебет 90-02 Кредит 41

— 10 000 руб. – отражена стоимость возвращенного товара.

Возврат товара. Как быть с НДС

Если возврат товара возвращается в пределах изначально заключенного договора – по причине брака или после внесения новации в договор, — то возврат НДС не облагается. Если товар уже принят к учету и применен НДС-вычет, при возврате «входящий» НДС следует восстановить, оформив корректировочный счет-фактуру. В случае если товар не был принят к учету, то вычет при возврате применяется по первоначальному счету-фактуре — в части товара, был принят к учету. При возврате товара по отдельному договору (например, при обратной поставке) то обложение НДС производится как при обычной реализации.

При необходимости замены товара в рамках гарантийных обязательств оформляется две операции: возврат товара и приобретение нового. НДС по возвращенному товару следует восстановить (ст. 170 НК РФ) на основании корректировочного счета-фактуры или первичных документов, оформляющих уменьшение стоимости отгруженного товара, полученных от продавца. По товару, полученному на замену, НДС принимается к вычету в обычном порядке, если выполнены необходимые условия (ст. 171 НК РФ).

Если возврат производится в рамках первоначальной сделки с продавцом, который не является плательщиком НДС, то нет необходимости начислять НДС, поскольку возврат не признаются реализацией, и счет-фактуру выставлять не требуется (ст.ст. 39, 146, 168 НК РФ). При обратной реализации НДС начисляется так же, как при классической реализации. Этот порядок применяется и при работе с продавцами-«упрощенцами».

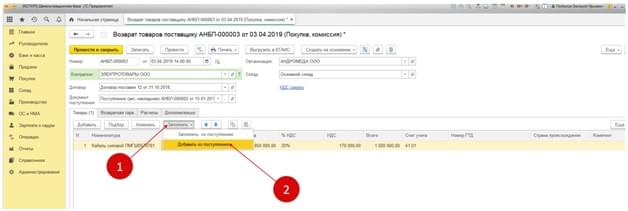

Как в 1С сделать возврат товара поставщику

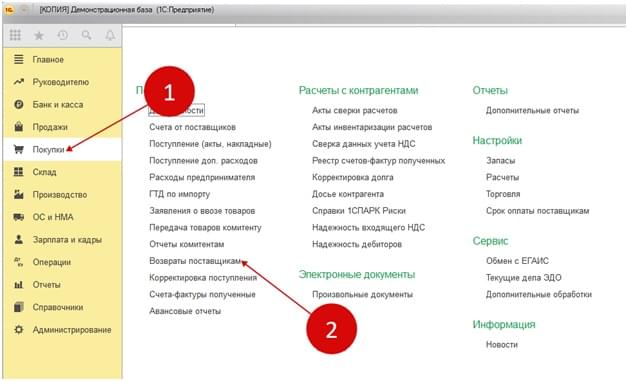

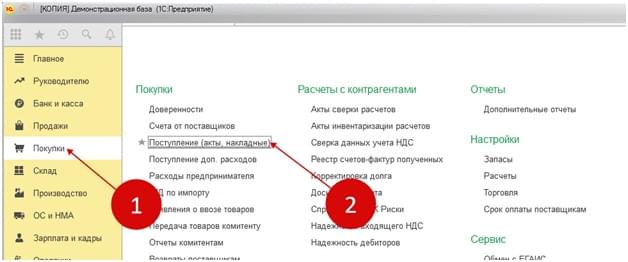

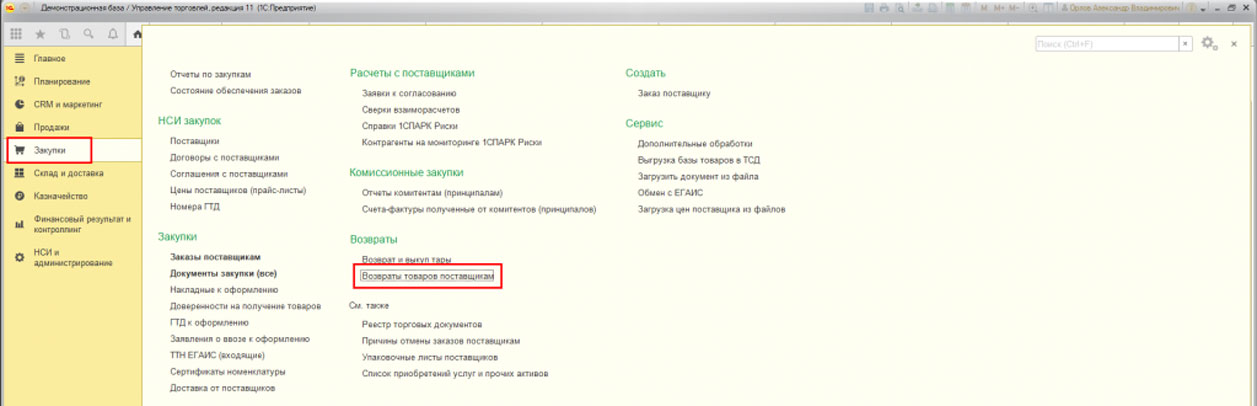

Отправляемся в раздел «Покупки» (метка № 1), кликаем на гиперссылку «Возвраты поставщикам» (метка № 2), чтобы открыть перечень документов.

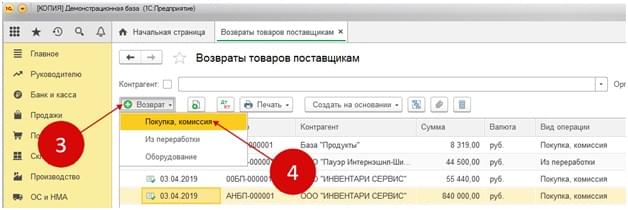

В открывшемся окне имеется ключевая кнопка «Возврат» (метка № 3), в выпадающем меню выбираем пункт «Покупка, комиссия» (метка № 4). Откроется форма документа для заполнения.

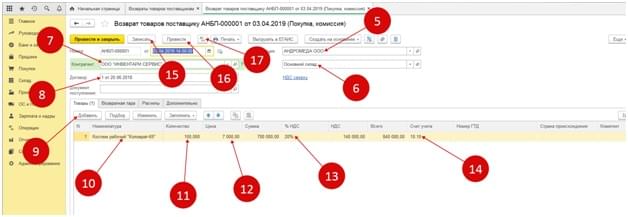

В открывшемся документе следует указать наименование вашей организации (метка № 5), склад (метка № 6), наименование поставщика (№ 7) и реквизиты договора с поставщиком (метка № 8).

Чтобы заполнить табличную часть накладной, следует нажать кнопку «Добавить» (метка № 9). Выбрав номенклатуру (метка № 10), указать:

- количество (метка № 11);

- покупную цену (метка № 12);

- ставку налога на добавленную стоимость (метка № 13) — 20%, 18%, 10% (указываем ту же ставку, что и при поступлении возвращаемого товара).

Не забываем «Записать» и «Провести» (метки 15 и 16). Несмотря на то, что счет учета (метка № 14) будет подставлен автоматом, его надо перепроверить, просмотрев проводки, нажав на кнопку «ДтКт» (метки № 17).

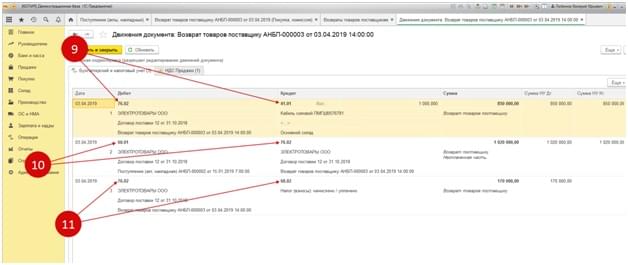

Убедившись в том, что проводки соответствуют нормативным — Дебет 76-2 (метка № 19) Кредит 41-1 (метка № 18), — списываем покупную стоимость без НДС (метка № 20) и начислим начислен НДС (метка № 21) по Дебету 76-02.

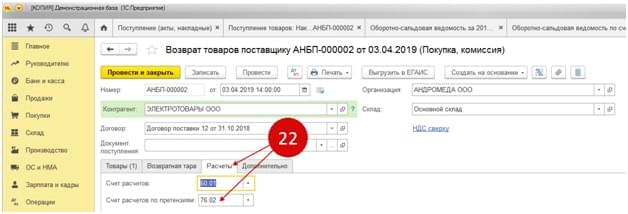

Счет 76-02 автоматически подставляется в документ во вкладке «Расчеты» (метка № 22).

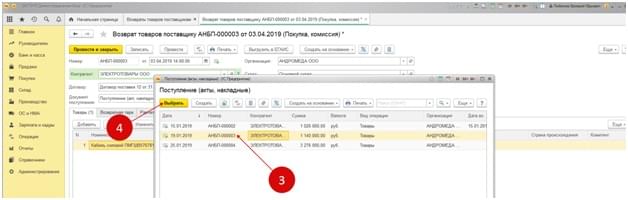

Оформляем возврат «на основании»

Удобнее всего оформлять возврат товаров поставщику в «1С 8.3 Бухгалтерия» на основании документа поступления. Чтобы открыть нужный перечень, отправляемся в «Покупки» (метка № 1) — гиперссылка «Поступления (акты, накладные)» (метка № 2).

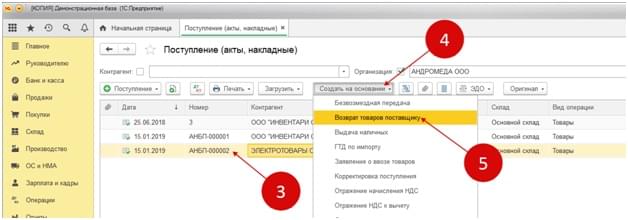

Выбрав курсором мыши нужное поступление (метка № 3), нажимаем «Создать на основании» (метка № 4), выбираем из выпадающего меню «Возврат товаров поставщику» (метка № 5). Откроется уже заполненная форма.

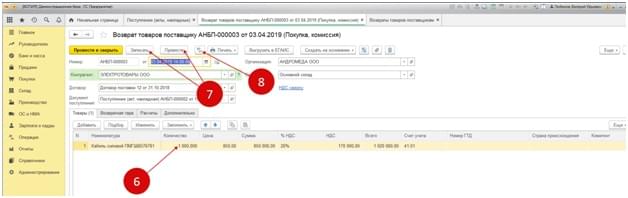

Документ, созданный на основании, уже заполнен. Проверив, можно скорректировать количество (метка № 6), провести возврат (метка № 7), проверить схему проводок, нажав «ДтКт» (метка № 8).

Реализована корректировка расчетов в 1С: списание по кредиту 41-01 (метка № 9), корректировка расчетов (Дебет 60-01 Кредит 76-02 (метка № 10), начисляется НДС (метка № 11).

Как оформить возврат товара нескольким поставкам

Как в 1С отразить возврат товара поставщику при нескольких поступлениях, основываясь на нескольких приходных документах. Прежде всего надо заполнить возврат от одного поступления, после этого, нажав «Заполнить» (метка № 1), выбрать из выпадающего меню «Добавить из поступления» (метка № 2).

Откроется список поставок от данного контрагента. Находим в перечне нужный документ (метка № 3), нажать «Выбрать» (метка № 4) – и товарные позиции из этого документа добавятся в табличную часть. Для добавления товаров из иных документов повторить операцию. При необходимости исправить количество и провести документ.

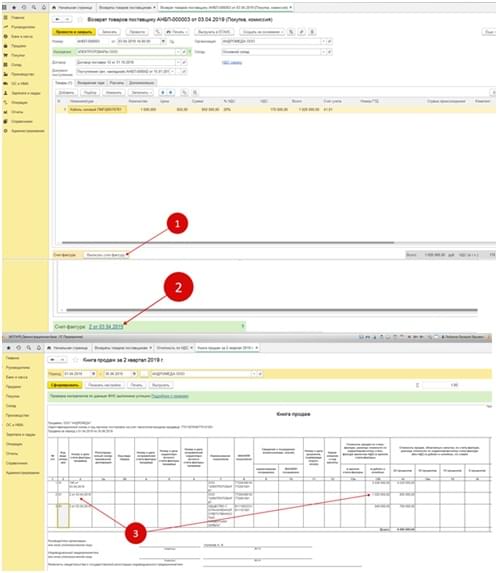

Как сформировать счет-фактуру на возврат

Достаточно нажать «Выписать счет-фактуру» (метка № 1), и кнопку сменят реквизиты документа (метка № 2) – все, этот счет-фактура вошел в Книгу продаж (метка № 3), наряду с другими записями.

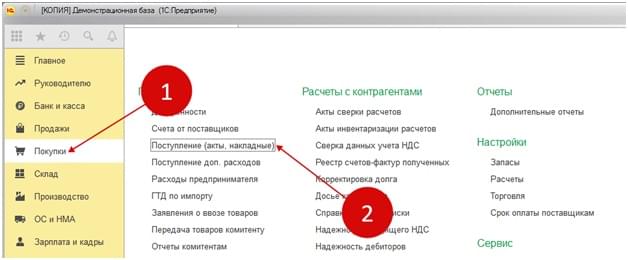

Если поставщик сам выставляет корректировочную счет-фактуру

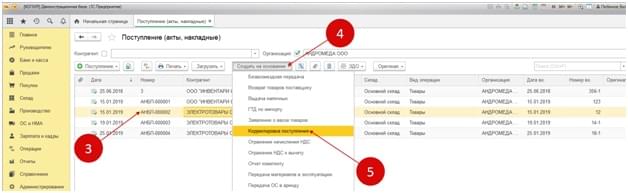

Если вы, следуя рекомендациям налоговиков, осуществляете возврат товара поставщику по новым правилам, т.е. регистрируете в учете корректировочный счет-фактуру, выставленную поставщиком, то следует создать «Корректировку поступления» («Покупки» — «Поступления (акты, накладные)», метки №№ 1,2).

Открыв перечень покупок, находим нужную (метка № 3), нажимаем «Создать на основании» (метка № 4) – из выпадающего меню выбрать «Корректировка поступления» (5), чтобы открыть форму для заполнения документа на корректировку.

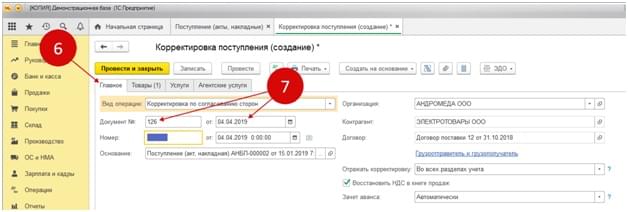

На закладке «Главное» (метка № 6) указываем дату и номер (метка № 7), основываясь на документе на возврат, выставленный поставщиком.

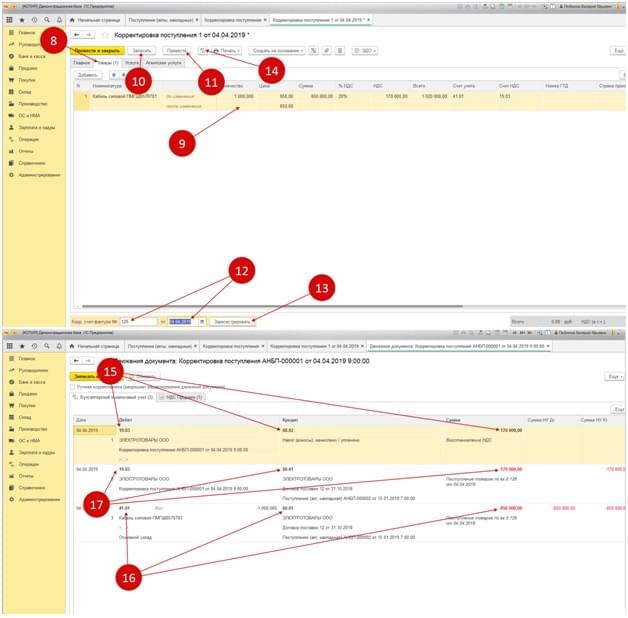

В закладке «Товаров» (метка № 8) поля уже все заполнены, требуется лишь обозначить количество товара, которое останется после возврата (метка № 9) (возвращаете всю партию – оставляйте пустым, как показано на скриншоте). Чтобы завершить операцию, следует «Записать» и «Провести» (метки №№ 10, 11), указав номер и дату корректировочного счета-фактуры, представленного поставщиком (метка № 12). Не забываем нажать «Зарегистрировать» (метка № 13), а также проверить правильность сформированных программой проводок «ДтКт» (метка № 14):

Дебет 19-03 Кредит 68-2

— восстановлен НДС (метка № 15);

СТОРНО

— поступление товаров (метка № 16);

СТОРНО

— НДС, предъявленный при поступлении (метка № 17).

Когда вы будете формировать декларацию по НДС, то в Книге продаж будет присутствовать корректировка поступления, в поле 2 «Код вида операции» проставляем код 18 («Изменение стоимости полученных товаров в сторону уменьшения»), в поле 3 Книги будут реквизиты старого счет-фактуры, в поле 5 – реквизиты корректировочного. Проверьте поле 7 («Наименование покупателя») – там должна быть указана ваша организация.

1С:Бухгалтерия 8. Возврат товаров поставщику

Если необходима помощь в том чтобы оформить возврат товара поставщику или в настройке, доработке, обновлению, обслуживанию, сопровождению программ «1С» то обращайтесь к нашим специалистам!

- Как добавить номенклатуру в 1С 8.3 Бухгалтерия?

- Как настроить сменный график работы в 1С 8.3 ЗУП?

- Начисление и выплата отпускных в 1С 8.3

- Как добавить и настроить обособленное подразделение в 1С 8.3 ЗУП?

- Как в 1С 8.3 принять повторно уволенного сотрудника?

ТОП ПРОДАЖ

- 1С:Бухгалтерия 8

- 1С:Управление нашей фирмой 8

- 1С:Управление торговлей 8

- 1С:Управление предприятием 2

- 1С:ЗУП 8

- 1C:Учет путевых листов и ГСМ

- 1С:Учет в управляющих компаниях

- Электронные поставки 1С

Облачные сервисы

- 1С:Фреш

- 1С:Готовое рабочее место

- 1С:ЭДО

- Маркировка товаров

- 1С:Отчетность

- 1C:Товары

- 1C-Ритейл Чекер

Источник: center-comptech.ru

Возврат товара поставщику в 1С 8.3 – поэтапная инструкция

Пользователи типовой системы «1С:Управление торговлей»*, разработанной на 1С:Предприятие 8.3, могут столкнуться с ситуацией, когда требуется сделать возврат товара от покупателя продавцу в 1С. Оформить возврат товара поставщику в 1С УТ можно через одноименный документ – «Возврат товаров поставщику». На первый взгляд, провести возврат товара поставщику – совсем несложно, но при более детальном рассмотрении процесса, окажется, что имеется ряд нюансов. Поэтому мы детально рассмотрим шаги генерации документа в системе, а также варианты операций возвратов.

*Наша рабочая конфигурация – 1С:Управление торговлей, ред. 11 (11.4.3.126).

Общие сведения

Рассматриваемый документ предназначен для оформления возвратов поставщикам ранее принятых единиц (в нашей системе все операции, связанные с поставщиками, располагаются в блоке «Закупки»).

Он генерируется двумя способами:

- На базе «Приобретения товаров и услуг»;

- Из АРМ «Закупки»-«Возвраты»-«Возвраты товаров поставщикам».

Процесс оформления отгрузки возвращаемых единиц зависит от того, с какого склада оформляется их возврат:

- Неордерный склад;

- Ордерный склад (в примерах рассматривается без использования помещений и ячеек).

С неордерного склада реальное списание происходит после проведения. На ордерном складе проведенный возврат является указанием для отгрузки через «Расходный ордер на товары».

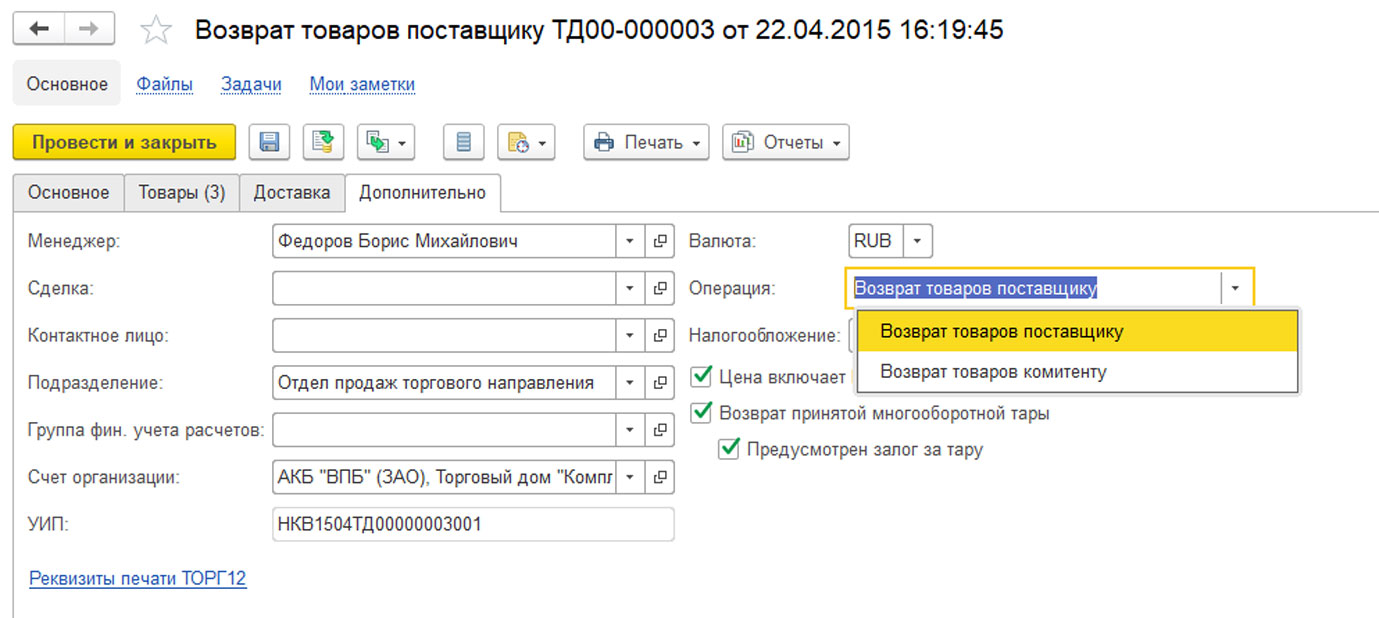

Варианты хозяйственных операций документа:

- Возврат товаров поставщику;

- Возврат товаров комитенту.

При указании источника информации о закупке в «Возврате товаров поставщику» товар поставщику должен быть возвращен в том же качестве, в котором он был оприходован (иначе система не даст провести документ). Здесь нам поможет функциональная опция «Качество товаров», которая позволит переводить товар «Годный» в качество «Ограниченно годен/Не годен» («Порча товаров»).

Если есть необходимость вести аналитику по браку, то возврат конкретному поставщику может быть заполнен номенклатурами с измененным качеством без указания исходных данных закупки.

Пошаговая инструкция* по реализации возврата из документа закупки на неордерном складе

*Рассматривая процесс пошагово, исходим из того, что в системе заведен справочник номенклатуры, справочник складов (ордерный/неордерный), справочник контрагентов и организаций. Соответственно, эти операции будут пропущены. Операции будут приводиться на примере оптовых складов в системе.

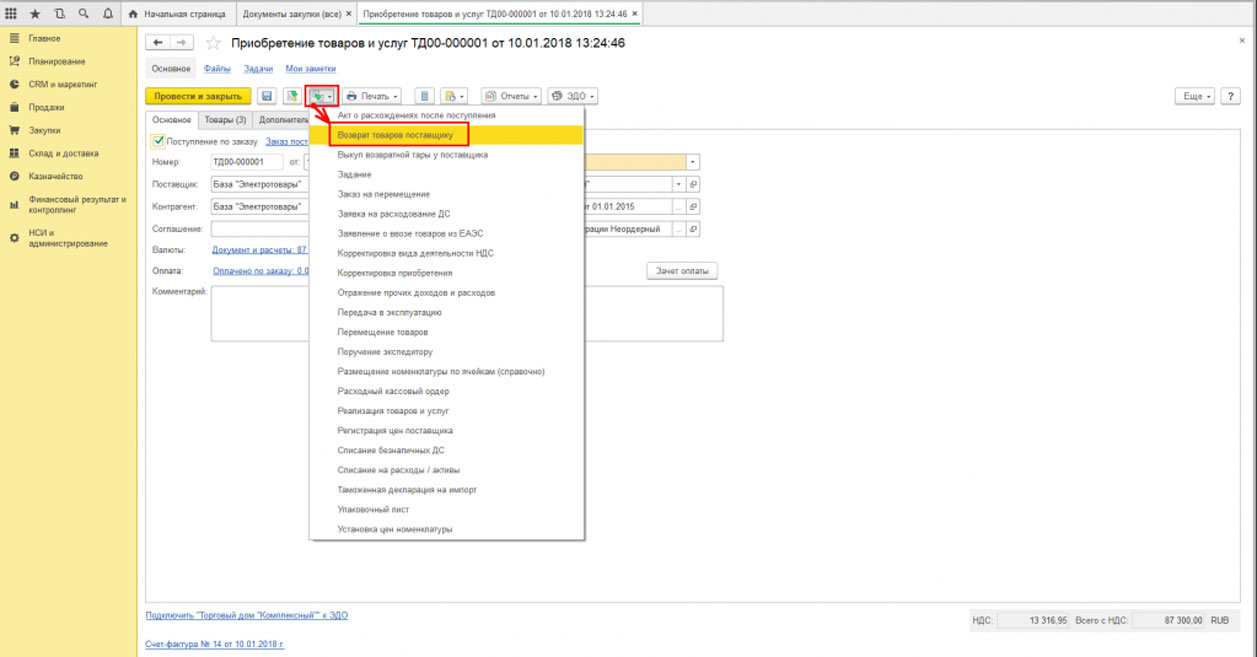

Первое – открыть «Приобретение товаров и услуг» из журнала закупки. Далее – «Ввести на основании» и выбрать нужный нам вид.

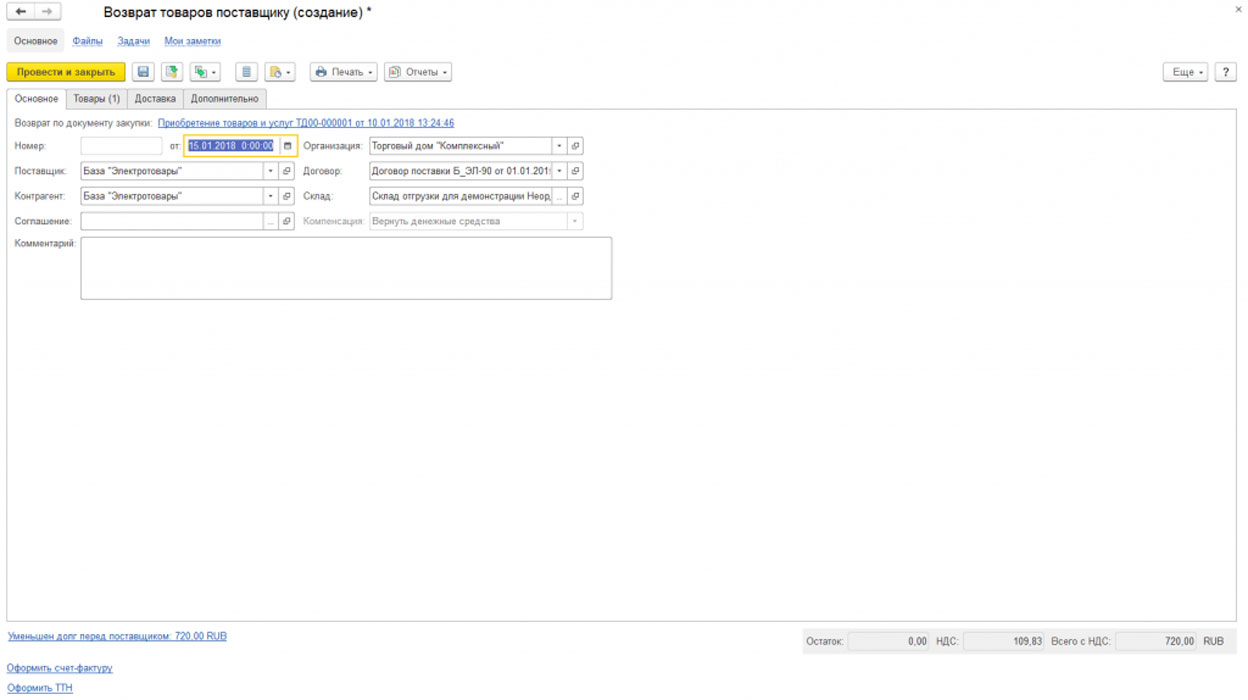

Шапка наполняется всеми реквизитами из документа-основания.

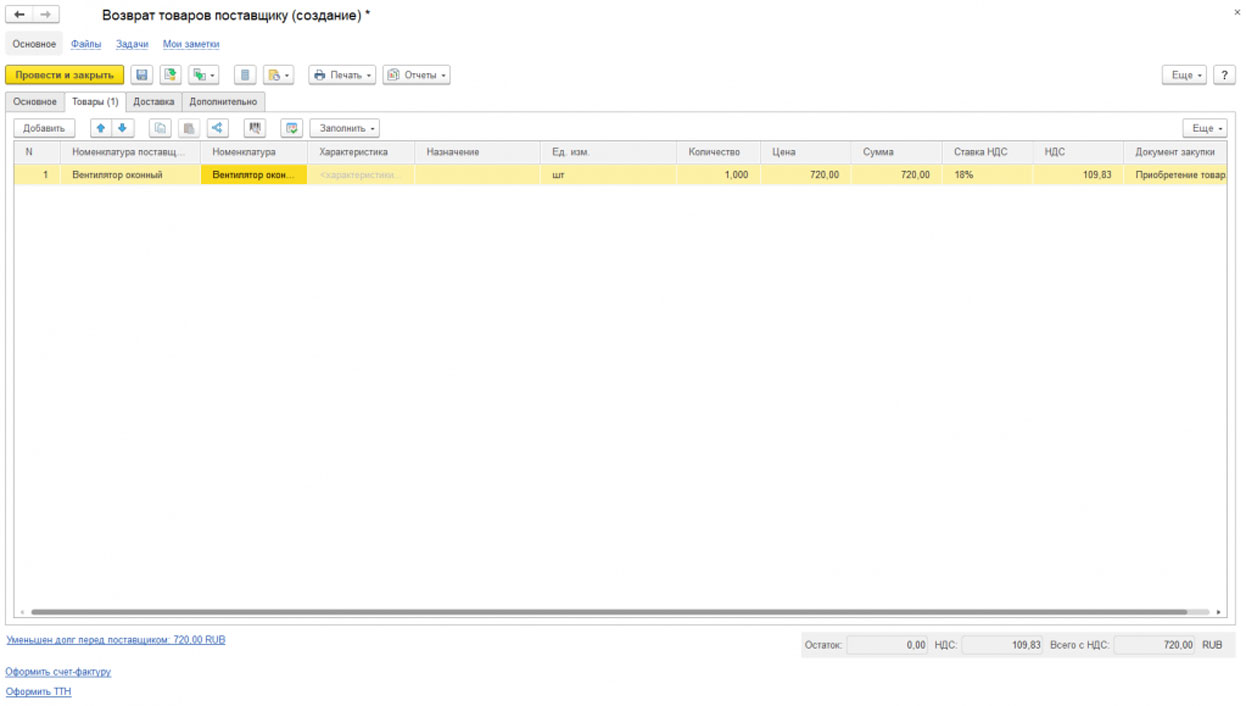

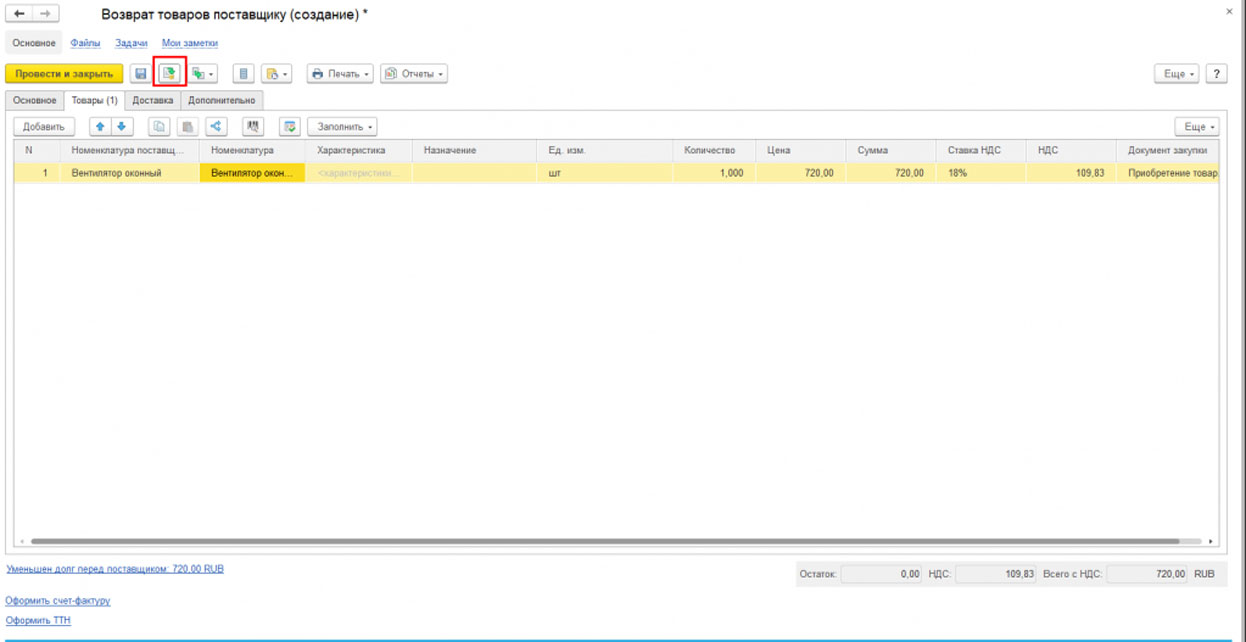

Табличная часть наполняется всеми товарами из документа-основания. При необходимости можно изменить их количество, удалить строки. В данном примере в возврате возвращается 1 позиция из 3, в кол-ве 1 шт.

Цена заполняется автоматом из документа-основания. При необходимости, ее можно скорректировать в большую или меньшую сторону.

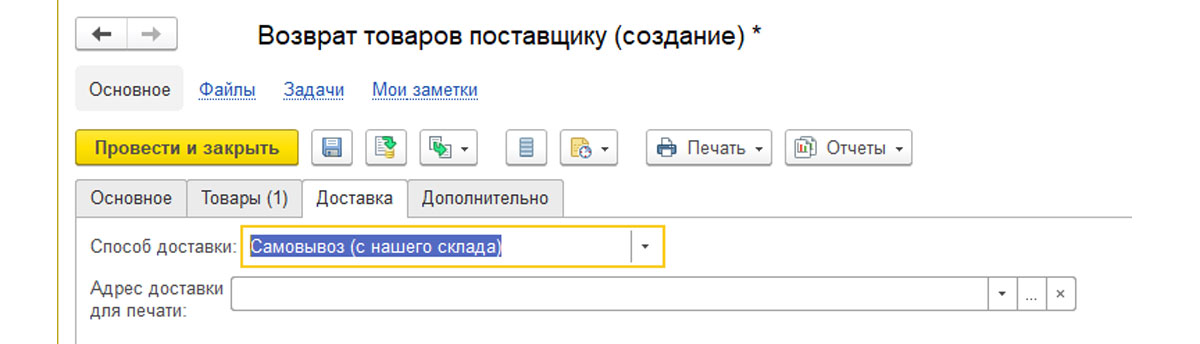

Доставка заполняется самостоятельно: выбираем правильный вариант доставки, в зависимости от способа заполняются реквизиты доставки (так же, как и в «Заказ поставщику»).

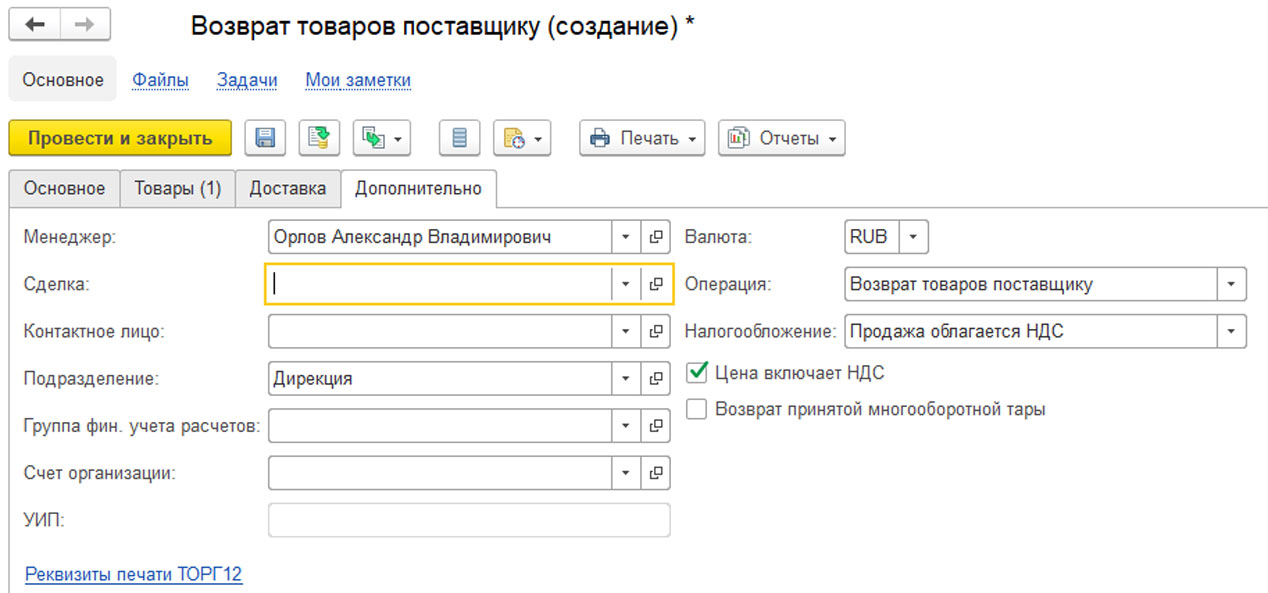

Дополнительно автоматом заполнится из документа-основания. Если надо, дозаполняются поля.

Принимаем наш документ, нажатием на соответствующую пиктограмму.

Важно! Возврат может оформляться с указанием источника информации о поставке или без этого.

Система сверяет количество и наименование номенклатур по документу закупки, поэтому если нужно добавить товар в возврат, который не приходил по указанному в нем ранее документу закупки, надо выбрать товар и другой документ закупки вручную. Система проверит по данной номенклатуре закупки и предложит их для заполнения. Здесь же возможно добавление товара без указания закупки.

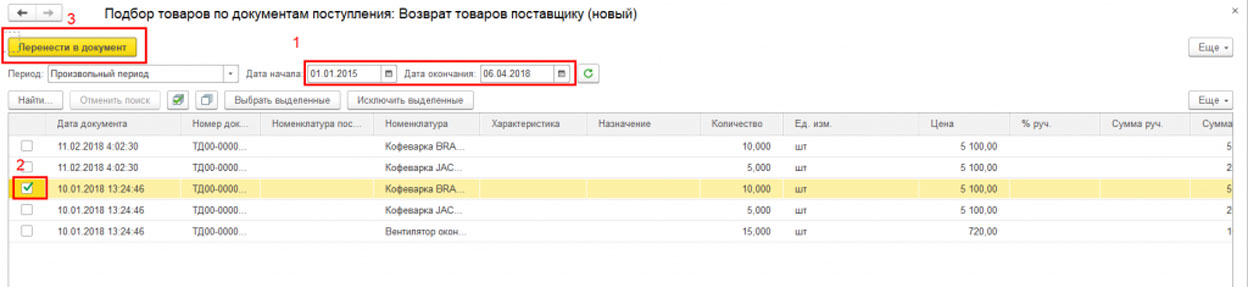

Второй путь – через нажатие «Заполнить»-«Добавить товары из поступлений». Система автоматом выберет для заполнения отбор по контрагенту, складу и организации. Отбор не настраивается пользователем. Для отображения списка закупок надо поставить период и нужную номенклатуру, пометив их галочками, далее нажать «Перенести в документ».

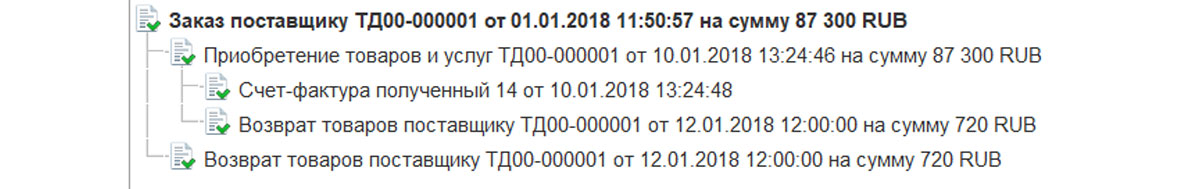

Структура подчиненности документа выглядит следующим образом:

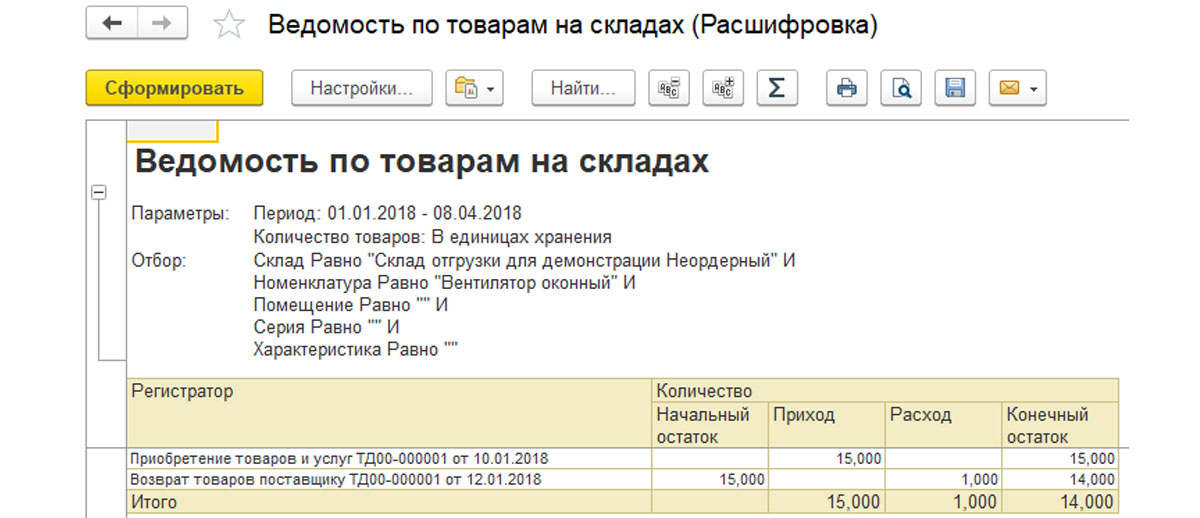

Отчет «Ведомость товаров на складах» выглядит следующим образом:

Расшифруем отчет по выделенной ячейке (правой кнопкой мыши в колонке «Расход» – 1 шт. «Расшифровать»-«Регистратор»-«Выбрать»:

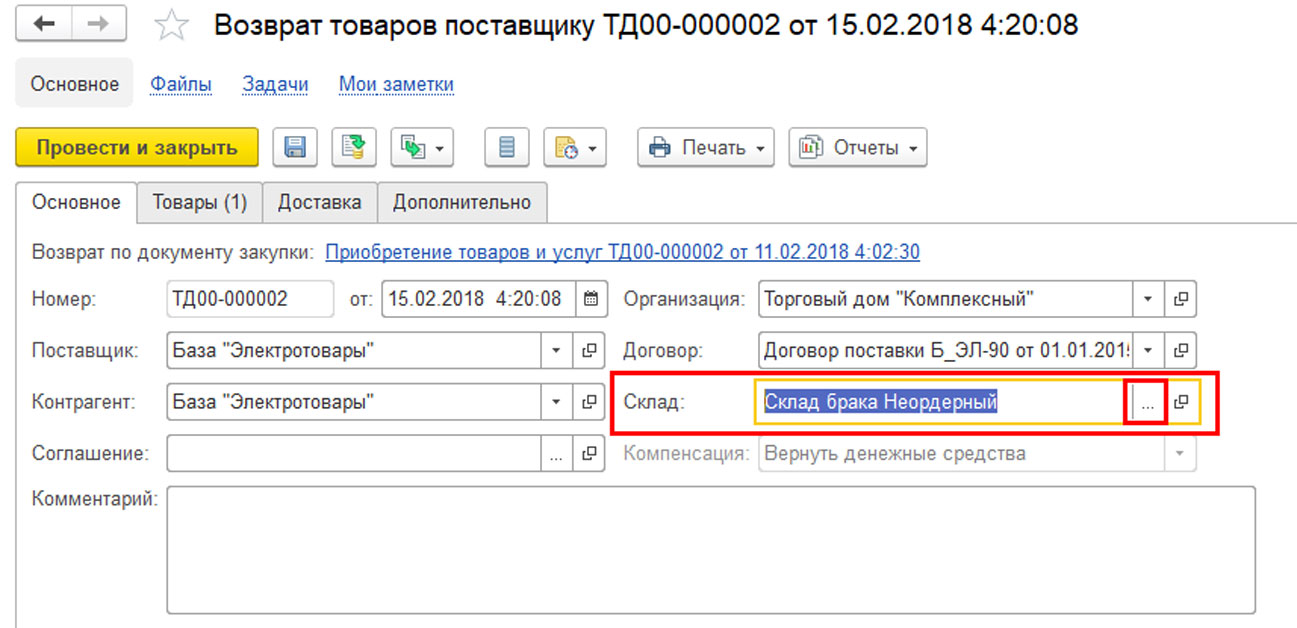

Создание из закупок (отгрузка производится со склада брака)

Здесь все шаги аналогичны предыдущему описанию, с одним отличием – надо выбрать склад брака.

Пользователю необходимо знать, сколько и какого товара будет возвращено со склада брака. Система не даст провести документы с количеством, превышающим доступный остаток на складе брака, либо с номенклатурой, отсутствующей на складе.

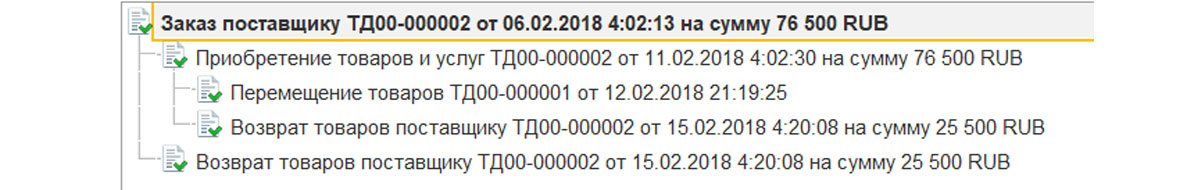

Структура подчиненности документа выглядит следующим образом:

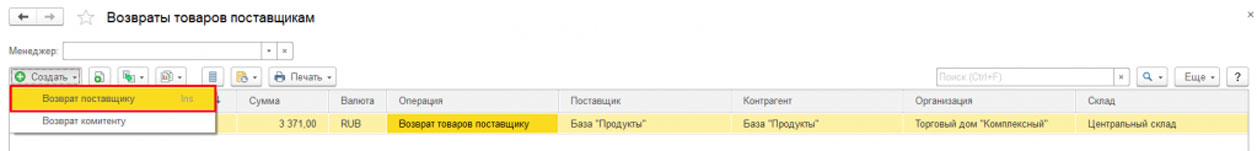

Формирование из АРМ: «Закупки»-«Возвраты»-«Возвраты товаров поставщикам»

Переходим в АРМ и, нажав «Создать», выбираем вид операции (здесь – «Возврат поставщику», а «Возврат комитенту» следует разобрать в блоке «Комиссионные продажи»).

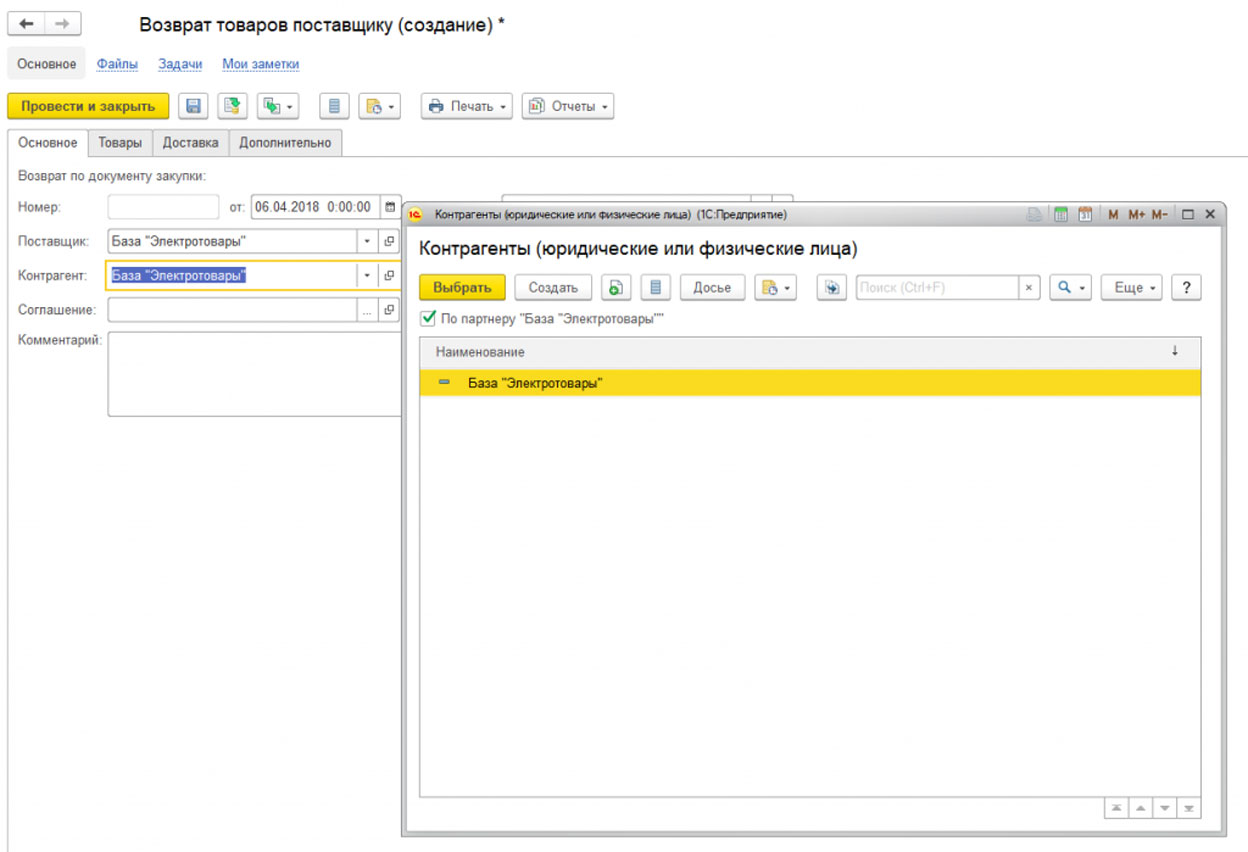

Шапка:

- Дата заполняется текущим значением автоматически;

- Организация – пользователь указывает «руками» из списка всех организаций;

- Поставщик – выбирается пользователем из списка всех контрагентов, либо из последних (подсвеченных) поставщиков, с которыми работал пользователь;

- Контрагент – может быть проставлен автоматом, но если у поставщика в базе заведено несколько контрагентов, система предложит того, который чаще всего используется, при необходимости можно выбрать нужного контрагента из списка контрагентов поставщика;

- Соглашение – следует выбрать из списка действующих соглашений с поставщиком при условии их использования с конкретным партнером. Если соглашения не используются, то поле остается пустым. Если в настройках системы не предусмотрено использование соглашений, то данная графа не будет высвечиваться в документе;

- Договор – необходимо выбрать договор из списка действующих с данным контрагентом. Вид договора будет виден по виду операции. Соответственно, при выборе операции «Возврат поставщику» в списке договоров высветятся договоры с поставщиком. При выборе операции «Возврат комитенту» в списке договоров высветятся договоры с комитентом;

- Склад – с которого будет произведена отгрузка, выбираем из справочника. Наличие товара на определенном складе видно в отчете «Ведомость товаров на складах»;

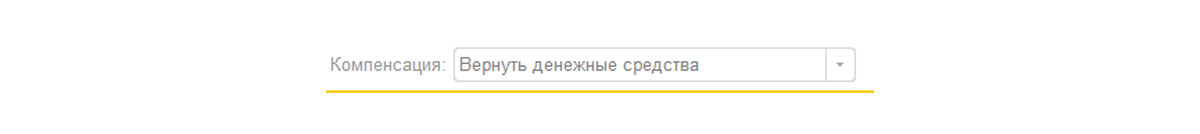

- Компенсация* – можно оформить один из двух вариантов: Вернуть денежные средства/Оставить в качестве аванса.

*Выбор компенсации по документу будет активен после наполнения табличной части.

При выборе варианта «Вернуть ДС» документ возврата станет самостоятельным объектом расчетов, по которому появится лолг поставщика. На его базе можно сформировать документы поступления ДС с операцией возврата.

«Оставить в качестве аванса» здесь означает, что сумма возврата становится «свободным» выплаченным авансом, который будет доступен при регистрации зачета оплаты в документах закупки.

Важно! При создании возврата по документу закупки поле «Компенсация» становится недоступно для переключения.

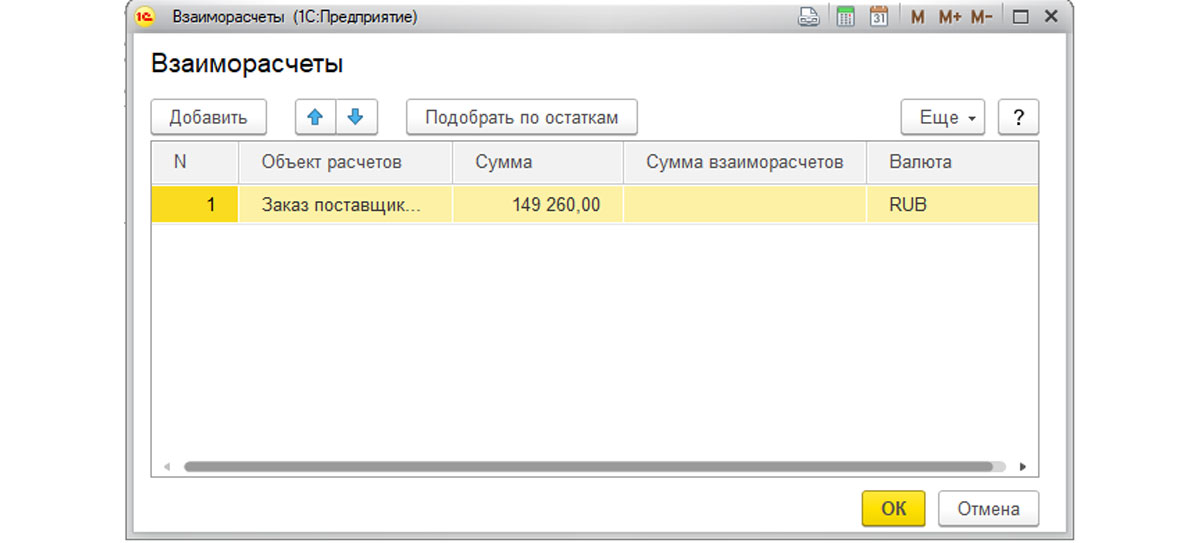

Чтобы выбрать нужный вариант компенсации, необходимо нажать на гиперссылку «Уменьшен долг перед поставщиком» и в появившемся окне убрать объект взаиморасчетов (нажать delete, затем ОК).

После этого появится возможность переключить вариант компенсации. При удалении объекта расчетов, долг будет равен 0.

Табличная часть: Товары можно заполнить вручную, выбрав номенклатуру, количество, цену. Но проще и удобней заполнить по кнопке «Заполнить»-«Добавить товары из поступлений» (схему заполнения см. выше).

Доставка: Раздел «Доставка» заполняется самостоятельно, выбирается нужный способ доставки, заполняются в зависимости от способа реквизиты доставки (аналогичным образом, как и в документе «Заказ поставщику»).

Дополнительно: Здесь автоматом проставляются данные из документа-основания. Если понадобится, поля дозаполняются «руками».

Проводим документ нажатием на соответствующую иконку.

Ордерный склад

Схема работы аналогичная предыдущей, и пример отображает настройку системы создания ордеров после создания накладной. Соответственно, чтобы отразить приход на склад, следует сначала провести «Приобретение товаров и услуг», а после в АРМ «Склад и Доставка»-«Ордерный склад» провести «Приходный ордер на товары».

Чтобы создать интересующий нас возврат, следует воспользоваться одним из описанных способов, провести его, а затем уже принятый возврат использовать как основу на создание расходного товарного ордера.

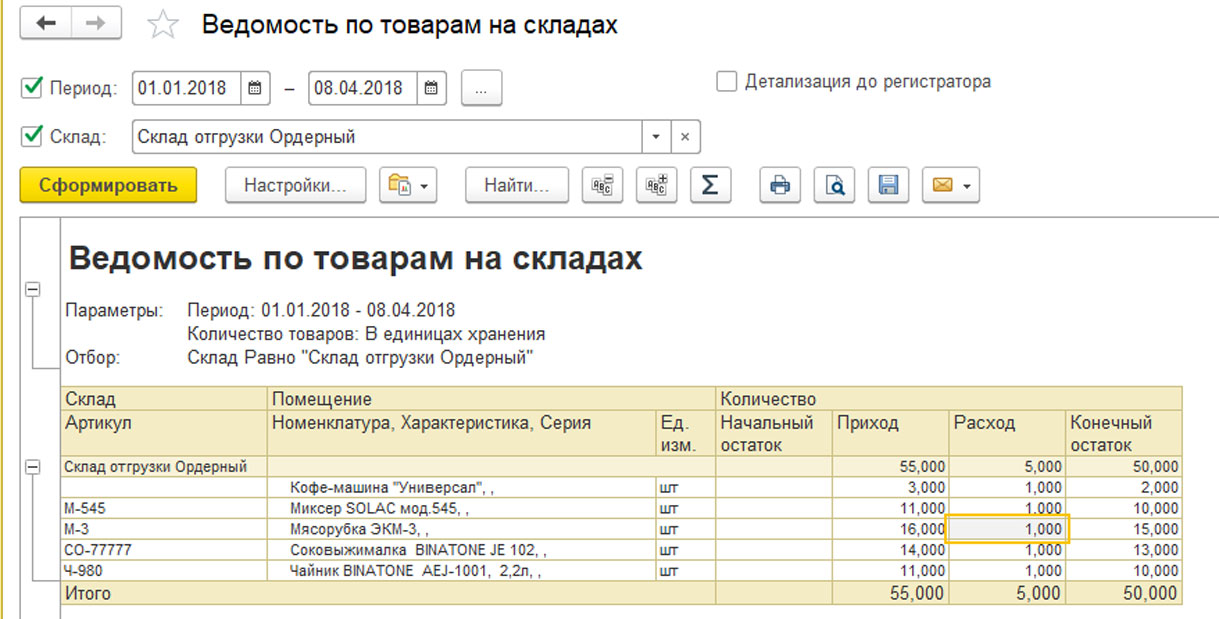

Отчет «Ведомость товаров на складах» после принятия нашего возврата и до создания и принятия «расходника»:

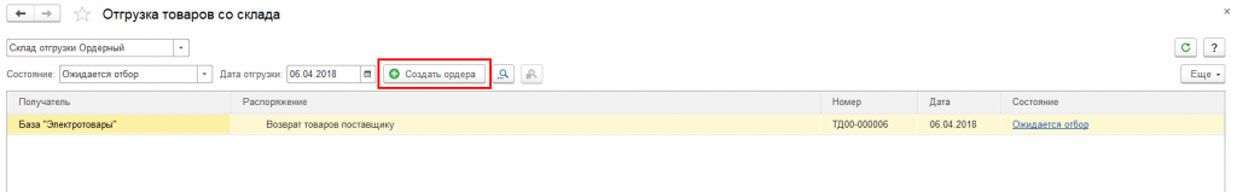

Теперь создадим «Расходный ордер на товары» по кнопке «Создать ордера» в АРМ «Отгрузка товаров со склада».

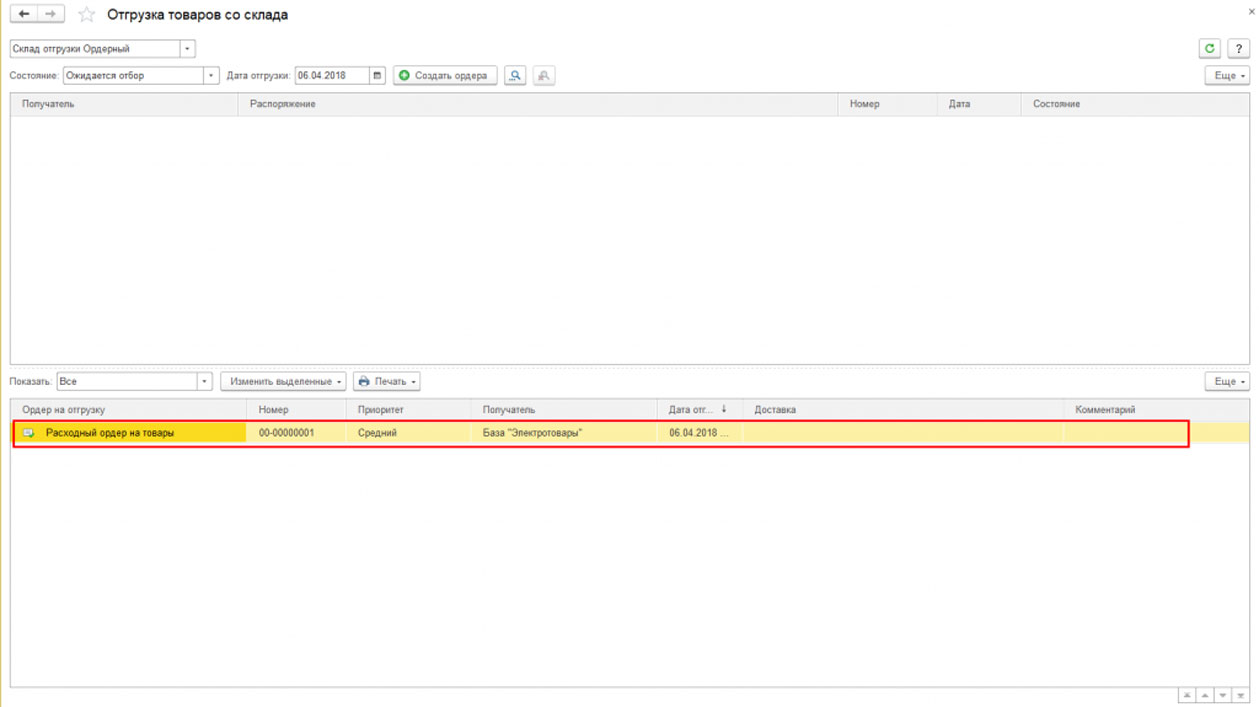

Далее следует выбрать, по каким распоряжениям требуется создать расходный ордер – по всем распоряжениям, либо по выделенному, и нажать ОК. Он будет создан, проведен автоматом и появится в нижнем поле нашего рабочего места.

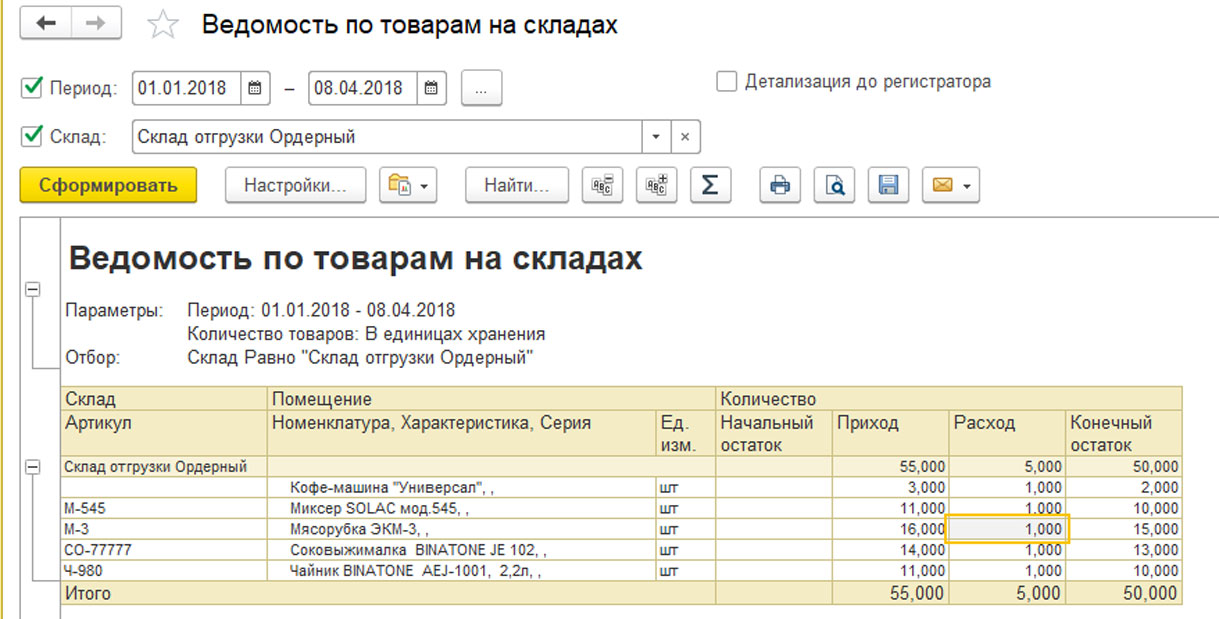

Отчет «Ведомость товаров на складах» после принятия «расходника»:

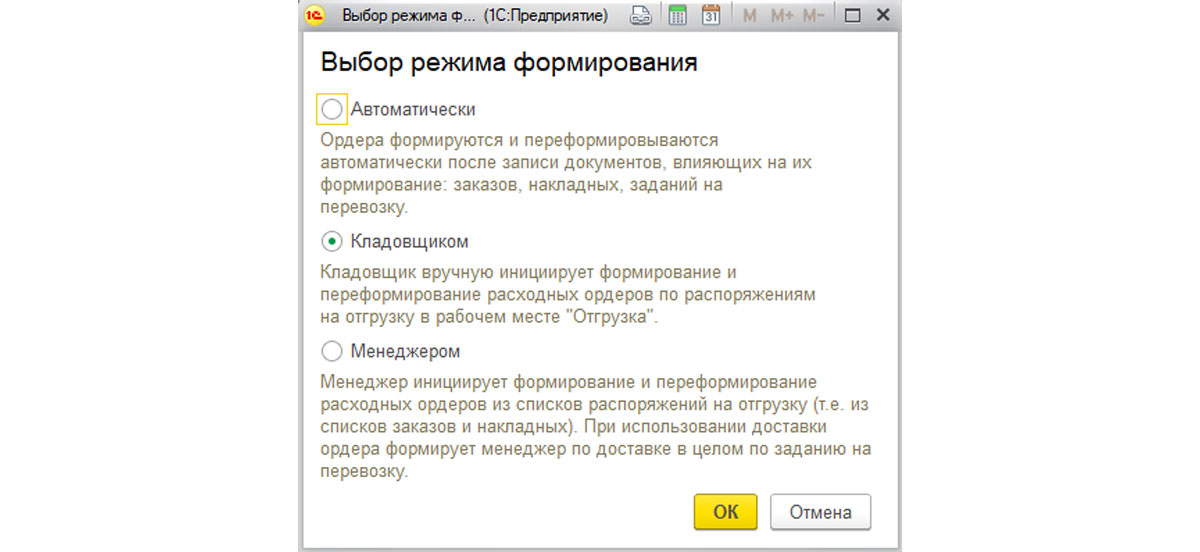

Рассматриваемый ордер проводит кладовщик, а также заполняется информацией по количеству и наименованиям, путем настройки «НСИ и администрирование».

Могут быть указаны различные варианты настроек формирования расходных ордеров.

Соответственно, если в расходнике кладовщик поправил количество отгружаемого товара, то такой возврат станет висеть в списке распоряжений на отгрузку, пока по нему не будут отгружены все единицы. При выборе режима формирования расходника «Менеджером», активируется создание «Расходного ордера» на базе нашего документа.

Источник: wiseadvice-it.ru