Бухучет при УСН – особенности

Юридические лица, использующие в своей деятельности УСН, с 1 января 2013 года обрели обязанность вести бухгалтерский учет, а также составлять и сдавать соответствующие отчеты на общих основаниях. Подтверждение тому можно найти в письме Минфина России от 23.01.2015 № 03-11-06/2/1742, где со ссылкой на закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ сказано, что «упрощенцы» включены в число лиц, которым предписано следовать общим правилам.

Однако большинство организаций, использующих в работе УСН, являются малыми предприятиями (у них почти совпадают условия принадлежности к статусу). А последним тем же законом № 402-ФЗ (п. 4 ст. 6) позволено вести учет в упрощенном варианте. В результате большинство компаний с УСН применяют более простые способы учета и отчетности.

Как заполнить бухгалтерский баланс в 1С Бухгалтерия 8.3 | Микос Программы 1С

Упрощенный бухгалтерский баланс – применять или нет?

Следует учитывать, что малые предприятия имеют полное право самостоятельно решать, использовать им упрощенную отчетность или предпочесть более сложный путь, как это установлено в пункте 6 приказа Минфина России «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н (приказ № 66н).

Иногда эта альтернатива приносит определенную пользу. Например, организация на упрощенке может выбрать общие принципы ведения учета, если отчеты она сдает в электронной форме и ей необходимо внести в них дополнительные данные. Дело в том, что упрощенную отчетность из-за специфики формата дополнять нет возможности.

Упрощенная форма бухгалтерского баланса – как она выглядит

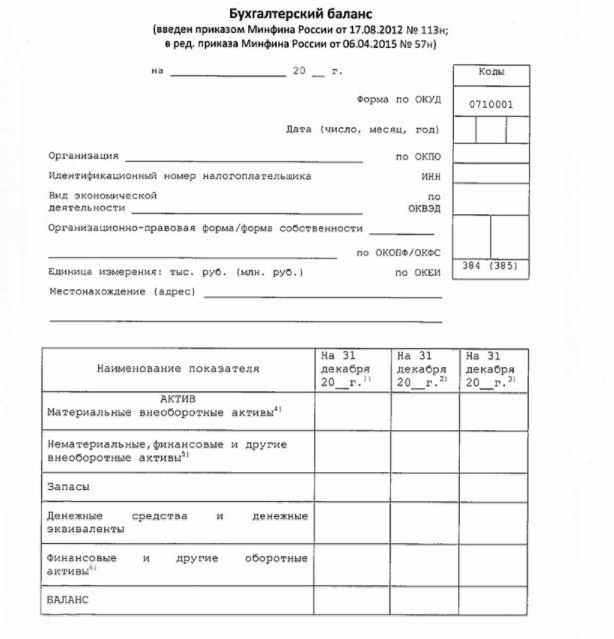

Упрощенная форма баланса, который должны оформлять компании на УСН, приводится в приказе № 66н, если точнее – в приложении № 5 к данному приказу. Он существенно отличается от рядовой формы. Во-первых, в нем строк намного меньше: 5 отведены для актива и 6 – для пассива. Во-вторых, ни актив, ни пассив не поделены на разделы. Рассмотрим далее, каким образом заполняется такая форма баланса.

Как заполнить бухгалтерский баланс по упрощенной форме

В активе такого баланса без расшифровки следует указывать:

1. Материальные внеоборотные активы, куда входят:

• Основные средства – 01 счет. Амортизацию, накопленную на 02 счете, здесь следует вычесть до внесения в соответствующую графу.

• Имущество, которое предоставлено на возмездной основе в пользование на определенное время, – 03 счет. Амортизацию, накопленную на 02 счете, здесь тоже следует вычесть из стоимости имущества до внесения в соответствующую графу.

• Оборудование, предназначенное к установке – 07 счет.

• Капвложения – 08 счет. Исключение составляют инвестиции в НМА и НИОКР, они будут отражены по другой строке.

• Авансы, которые обусловлены строительством основных средств, – 60 счет.

Как заполнить бухгалтерский баланс в 1С: Бухгалтерии предприятия 8

2. Нематериальные и иные внеоборотные активы, куда могут входить:

• Нематериальные вложения – 04 счет. Амортизацию, накопленную на 05 счете, здесь следует вычесть до внесения в соответствующую графу.

• Финансовые вложения долгосрочного характера –58 счет. Если на 59 счету формировался резерв под обесценивание таких вложений, то до внесения в баланс его следует вычесть из суммы вложений.

• Вложения, осуществляемые в НИОКР, – счет 08 субсчет 8 и прочие.

• сырье и материалы – 10 счет,

• товары – 41 счет,

• готовая продукция – 43 счет и прочие.

• остатки по кассе и по банковским счетам организации – 50, 51, 52 счета и другие,

• денежные переводы, которые находятся в пути, – 57 счет.

5. Оборотные (в том числе финансовые) активы, например:

• Финансовые вложения, если они имеют краткосрочный характер, – 58 счет. Когда на 59 счету формируется резерв под обесценивание таких вложений, то из общей их суммы его следует вычесть до внесения в баланс.

• Остатки дебетового характера по счетам, на которых ведется учет расчетов, – 60, 62, 68, 69, 70, 76 счета и др.

Пассив содержит следующие строки:

1. Капитал и резервы. Здесь следует отражать все виды капиталов, которыми обладает организация, а также прибыль до распределения или убыток, который не покрыт на дату составления баланса, – 80, 82, 83 и 84 счета.

2. Заемные средства долгого срока погашения (срок погашения превышает 12 месяцев) – 67 счет.

3. Иные обязательства долгосрочного характера.

4. Заемные средства короткого срока погашения (срок погашения их не превышает 12 месяцев) – 66 счет.

5. Кредиторская задолженность краткосрочного характера – остатки по кредиту по 60, 62, 68, 69, 70, 71, 73, 75 и 76 счетам.

6. Иные обязательства с коротким сроком исполнения.

По аналогии с обычным балансом в упрощенном документе содержатся данные за 3 года. Имеются в виду отчетный год, предыдущий и тот, который предшествовал предыдущему. Применительно к текущей ситуации баланс за 2016 год должен будет содержать остатки, сформировавшиеся на 31.12.2016, 31.12.2015 и 31.12.2014.

Балансовые строки указаны под соответствующими кодами, которые можно найти в приказе № 66н (приложение № 4). В бухгалтерский баланс, составляемый в упрощенном виде, вносятся уже суммированные данные, которые сами содержат несколько показателей сходного назначения. По этой причине код строки должен будет соответствовать тому показателю, который превалирует в суммарном выражении над другими.

Отметим, что с 2015 года главный бухгалтер исключен из числа лиц, которые обязаны подписывать упрощенный бухгалтерский баланс. Такая обязанность осталась лишь у руководителя организации.

Подведем итог. Предприятия на УСН бухгалтерский баланс сдавать обязаны. Для таких налогоплательщиков предусмотрена упрощенная его форма, заполнять которую гораздо легче, чем баланс для ОСНО.

Источник: raszp.ru

Бухгалтерская отчетность УСН: образец

Организации, которые применяют упрощенный режим налогообложения, должны раз в год сдавать финансовую отчетность. Эта обязанность у них появилась с начала 2013 года вместе со вступлением в силу изменений в закон № 402-ФЗ, регулирующий правила ведения бухучета. Под это требование попадают лишь организации, а вот индивидуальные предприниматели по-прежнему могут не вести бухучет и не подают финансовой отчетности.

Бухгалтерская отчетность при УСН

Как известно, отчетность бывает налоговой и бухгалтерской. Основной формой налоговой отчетности при УСН является декларация по налогу, который платится в связи с применением этой системы. Кроме того, организации отчитываются и по другим налогам и сборам, плательщиками которых они являются. Что же до отчетности бухгалтерской, то какой-то специальной формы для «упрощенщиков» не предусмотрено, то есть они подчиняются общим требованиям. Однако есть один нюанс.

Упрощенный налоговый спецрежим введен с целью предоставить преференции малому бизнесу. Им могут воспользоваться компании, удовлетворяющие определенным параметрам по размеру дохода и количеству работников. Поэтому на практике большинство организаций, применяющих УСН — это малый бизнес. А такие субъекты экономической деятельности могут отчитываться не в классической, а в сокращенной форме.

Таким образом, если компания удовлетворяет критериям малого бизнеса и применяет УСН, бухгалтерскую отчетность она может подавать по упрощенной форме. В противном случае она должна представить классическую отчетность.

Как узнать, является ли компания на УСН субъектом малого бизнеса

Закон считает малыми те компании, которые подходят под такие условия:

- При наличии в составе ее учредителей из числа юридических лиц их доля не должна превышать:

- 49%, если сам учредитель не относится к категории малых компаний либо является иностранным юрлицом;

- 25%, если учредитель — муниципальное образование или субъект РФ, благотворительный фонд, общественная или религиозная организация.

- За предшествующий год компания получила доход не более 800 млн рублей. Учитывается весь налогооблагаемый доход.

- Среднесписочная численность лиц, работающих в организации, за прошлый год не превысила 100 человек.

Помимо этих критериев, есть еще особые условия, прописанные в законе о бухучете. Например, нельзя применять упрощенную отчетность организациям, подлежащим обязательному аудиту. А ему подлежат абсолютно все акционерные общества. Таким образом, АО не имеет права сдавать бухотчетность в сокращенном варианте, даже если удовлетворяет критериям малого бизнеса.

Также установлено ограничение для подачи отчетности в упрощенной форме для определенных типов компаний. Например, это организации из госсектора, жилищные кооперативы, микрофинансовые компании, адвокатские бюро и некоторые другие.

Итак, при удовлетворении всем требованиям, установленным для малого бизнеса, компания на УСН бухгалтерскую отчетность может подавать по упрощенной форме.

Чем отличается состав полной и сокращенной отчетности

Классическая финансовая отчетность состоит из следующих документов:

- Бухгалтерский баланс.

- Отчеты:

- о финансовых результатах;

- об изменении капитала;

- о движении денежных средств;

- для некоммерческих организаций — о целевом использовании средств;

- Пояснительная записка.

При этом основными формами отчетности являются баланс и отчет о финансовых результатах. Все остальное — это лишь приложения к двум упомянутым формам. Так вот, малые компании могут эти приложения не составлять. Таким образом, для малых компаний на УСН бухгалтерская отчетность будет включать:

- Баланс.

- Отчет о финансовых результатах.

Как видим, количество форм, которые в рамках финансовой отчетности могут подавать малые компании, значительно сокращено. Но на этом преференции не заканчиваются. Сами отчеты могут быть составлены как в обычной, так и в упрощенной форме.

Упрощенный баланс

Баланс в упрощенной форме показывает активы и обязательства организации в довольно укрупненном виде. Его форма и порядок составления даны в приказе Минфина № 66н (приложение № 5).

Упрощенный баланс, как и классический, состоит из актива и пассива. Однако данные в нем представляются без детализации, поэтому каждый из этих разделов содержит всего несколько строк. В баланс включаются сведения за отчетный и 2 предыдущих года.

Образец бухгалтерской отчетности на УСН, а именно ее главной формы — упрощенного баланса, представлен на следующем изображении.

Источником сведений в балансе являются данные бухучета компании. Для малых предприятий предусмотрена возможность упростить не только отчетность, но и сам учет. В частности, разрешено применять упрощенный план счетов, не использовать некоторые ПБУ, не создавать резервы (кроме резерва по сомнительным долгам), исправлять ошибки в учете в текущем периоде.

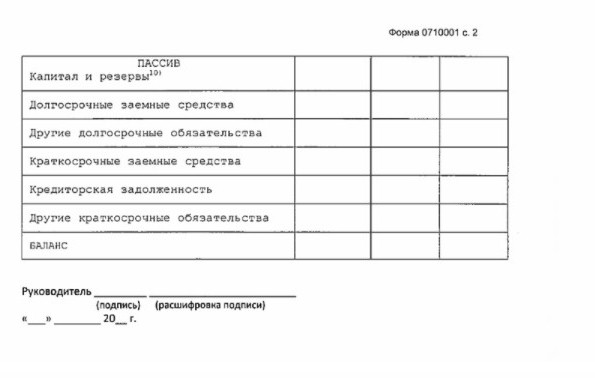

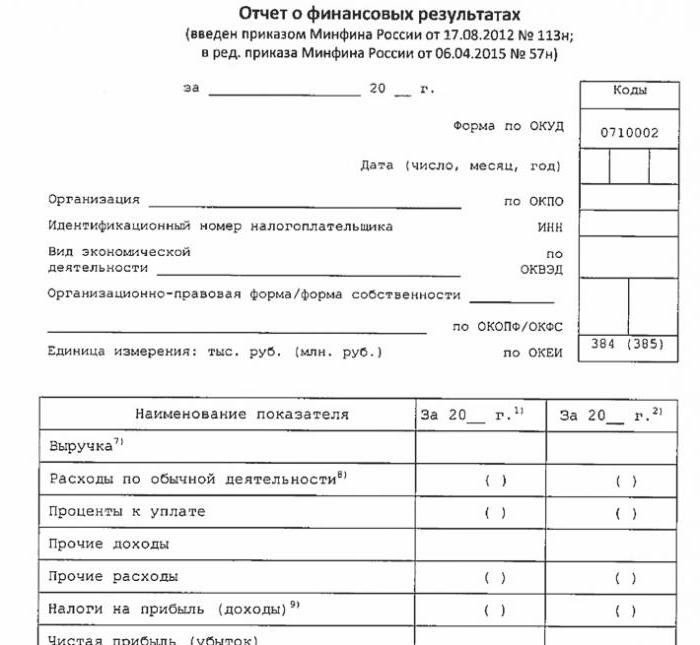

Упрощенный отчет о финансовых результатах

Упрощенная форма этого отчета также сильно сокращена по сравнению с классической. В его табличной части всего 7 строк. Отражению в отчете подлежит выручка, расходы по основному виду деятельности, начисленные к уплате проценты по любым заемным средствам, прочие доходы и расходы, налоговые обязательства, а также прибыль или убыток. Как и в балансе, данные представляются укреплено, без детализации. В отчет включаются сведения за отчетный и предыдущий годы.

Бланк отчета приведен на следующем изображении.

Как подать отчетность

Финансовая отчетность подается один раз в год. Срок сдачи — не позднее 3 месяцев после того как окончился отчетный год. То есть отчетность за 2017 год нужно сдать до 31 марта 2018 года. По общему правилу, если эта дата приходится на выходной, то крайний срок сдвигается на следующий рабочий день. Периодичность и срок подачи не зависят от того, отчитывается компания по полной программе или по упрощенной.

Годовая бухгалтерская отчетность на УСН с 2013 года подается в две инстанции: в ИФНС, где компания стоит на учете, и в территориальное подразделение органа государственной статистики. Так что составлять отчетность нужно как минимум в трех экземплярах: по одному для каждого контролирующего органа, и третий — для себя.

Отчетность подается на бумаге либо электронно. Во втором случае это можно сделать по ТКС через специализированную компанию-оператора. Отчетность в ФНС в электронном виде также можно сдать непосредственно на сайте службы. Для подачи понадобится усиленная цифровая подпись.

Также отметим, что бухгалтерскую отчетность ООО на УСН обязано подавать и в том случае, если в отчетном году деятельности не вело.

Ответственность

Если отчетность не будет представлена в срок, это повлечет штраф по статье 126 НК РФ. За каждую непредставленную форму организация заплатит 200 рублей. Может быть наказано и ответственное должностное лицо — на основании статьи 15.6 КоАП ему грозит штраф в сумме 300–500 рублей.

За погрешности перед органами статистики наказание серьезнее. В этом случае применяется статья 19.7 КоАП, и штраф составит от 3000 до 5000 рублей для организации. Должностное лицо тоже может поплатиться за свою неосмотрительность — для него предусмотрен штраф 300–500 рублей.

Весьма сурово наказывается искажение данных финансовой отчетности, если оно составило 10% и более, и ошибка не исправлена до утверждения. В данном случае штраф будет наложен на должностное лицо в соответствии со статьей 15.11 КоАП РФ и составит 5000–10000 рублей.

Подведем итоги

Итак, если компания применяет УСН, сдать бухгалтерскую отчетность в сокращенном варианте она может лишь при условии, что удовлетворяет критериям малого бизнеса. В противном случае подается полная отчетность со всеми приложениями и пояснительной запиской. Упрощенные отчеты представляют собой довольно простые по структуре формы по сравнению с их классическими вариантами.

Применение упрощенных форм не вменено в обязанность юридическим лицам из числа субъектов малого предпринимательства, в том числе применяющим УСН. Бухгалтерская отчетность для малых предприятий — это лишь предоставленная законодательством преференция. Воспользоваться ею или нет — этот вопрос каждое юридическое лицо решает самостоятельно.

Источник: businessman.ru