Правила сдачи налоговой отчетности

В две тысячи шестнадцатом году, Приказом налоговой службы, был введен в обращение типовой бланк подачи финансовой отчетности. Важно обратить внимание, что благодаря нововведениям, предприниматели получили возможность подавать налоговую декларацию в электронной форме.

Согласно установленным правилам, при выборе упрощенного режима уплаты налогов, предприниматели подают отчеты один раз в течение года. Срок подачи документов – окончание налогового периода. Также следует отметить, что в течение всего отчетного года, предприниматель должен вносить взносы в виде авансовых платежей. Как правило, такие взносы осуществляются каждый квартал.

На сегодняшний день последним днем подачи налоговой декларации назначено третье мая. Каждый субъект предпринимательства, зарегистрированный в статусе ИП, должен подать все необходимые документы до этой даты. Для юридических лиц установлен другой крайний срок подачи документов. Последним днем предоставления отчетности является второе апреля.

Отдельно следует рассмотреть ситуацию подачи отчетности в случае ликвидации бизнеса. В этом случае, документы передаются налоговой службе до двадцать пятого числа того месяца, в котором была аннулирована компания.

Нарушение вышеуказанного срока может стать причиной назначения штрафных санкций от контролирующих инстанций. В случае уплаты всех необходимых налогов, размер штрафа составит одну тысячу рублей. При неуплате УСН размер штрафа составляет пять процентов от общей суммы, указанной в налоговой декларации. Важно обратить внимание на то, что длительность просрочки может увеличить размер штрафных санкций. Их максимальное значение может достигать тридцать процентов от общей суммы, подлежащей налоговому обложению.

Порядок подачи документов

Нужно отдельно отметить, что порядок подачи отчетности по упрощенке имеет несколько специфических нюансов:

- Руководители ИП подают документы в отделения налоговой службы, расположенные по месту жительства.

- Юридические лица обязаны подавать декларацию в отделение ФНС, расположенное по месту регистрации компании.

Для того чтобы узнать адрес необходимого отделения ФНС, можно воспользоваться официальным сайтом налоговой или порталом «Госуслуги». На сегодняшний день, частным предпринимателям и юридическим лицам доступны три основных метода подачи документов. Первый метод — предоставление бумажного варианта декларации. Для этого нужно самостоятельно явиться в налоговую или поручить данную обязанность доверенному лицу. В данном случае, составляется две копии декларации, одна из которых передается работнику налоговой, а на второй фиксируется отметка о приеме документов.

Экземпляр, остающийся у плательщика, является официальным свидетельством сдачи отчетности.

Второй метод – отправка заказного письма. В этом случае необходимо заказать опись вложенных документов, которая будет подтверждать факт отправки декларации. Квитанция об уплате почтовых услуг рассматривается как документ, свидетельствующий о дате подачи финансовой отчетности. Последним методом подачи пакета документов является использование специализированных сервисов на официальной странице налоговой службы или сторонних сайтах.

Нужно отметить, что каждый из вышеперечисленных методов имеет свои особенности. В случае отправки декларации через интернет, отчеты должны быть заверены электронной подписью. При подаче документов через доверителя, необходимо обратиться в нотариальную контору для составления официального документа, дающего право третьим лицам представлять интересы доверителя.

Налоговая декларация по УСН должна содержать в себе QR-код, который отражает в себе все сведения, имеющиеся в отчетности. При личной подаче документации в налоговую службу, рекомендуется заранее подготовить электронную копию, скопированную на флешку. Важно отметить, что данные требования не указаны в нормативных актах, однако некоторые отделения могут отказать в приеме документов в бумажном виде.

Заполнение нулевой декларации

Давайте рассмотрим пример заполнения декларации по УСН «Доходы» при временной остановке деятельности компании. Данный метод имеет ряд отличительных нюансов. Для начала следует заполнить графу «010», где указывается место жительства владельца ИП или нахождение компании. Графы «030» и «060» заполняются только в том случае, когда компания или частный предприниматель изменяли свой фактический адрес.

Далее следует перейти к заполнению сто второй строки. Если в течение отчетного периода ИП привлекало к своей деятельности наемных работников, ставится цифра «1». Цифра «2» свидетельствует об отсутствии наемного персонала. Титульный лист рассматриваемого документа заполняется в стандартном порядке. То же самое касается и заполнения декларации УСН «Доходы минус расходы».

Единственным отличием этого примера заполнения, является необходимость заполнения двести шестидесятой строки документа.

Порядок заполнения отчета

Декларация по упрощенной системе налогообложения состоит из титульного листа и трех разделов. При заполнении документов следует сделать отметку о размере авансовых платежей, которые должны были быть уплачены в течение отчетного периода. Важно обратить внимание, что здесь фиксируется не сумма уплаченных налогов, а общий размер ежеквартальных выплат. При заполнении графы «страховые взносы» следует указать размер реальных выплат. Согласно установленным правилам, штрафные санкции не указываются в данном отчете.

Как уже было сказано выше, рассматриваемый документ состоит из нескольких разделов, предусмотренных для субъектов предпринимательства, использующих режимы «Доход» и «Доход минус расход».

Нужно отметить, что порядок заполнения бланка различается в зависимости от выбранного режима.

Третий раздел декларации необходимо заполнять только когда компания получила определенные имущественные активы за отчетный период. Порядок заполнения этого раздела зафиксирован в пятом приложении инструкции по заполнению налоговой отчетности. Эксперты рекомендуют начинать заполнение декларации со второго раздела. Все субъекты предпринимательства, действующие на территории РФ, обязаны указывать размер доходов в рублевом эквиваленте.

Стандартная форма отчетности содержит в себе таблицу, состоящую из нескольких ячеек. При заполнении этой таблицы рекомендуется начинать с ячеек, расположенных в левой части. В случае необходимости пропуска ячеек, следует поставить прочерк. Те же действия выполняются при необходимости указания нуля. Отдельно следует отметить факт необходимость нумерации каждой из страниц.

При использовании стандартного образца, распечатываются только заполненные страницы. Подача пустых страниц нецелесообразна и может стать причиной отказа в приеме документов. Важно отметить, что все даты, указанные в рассматриваемом бланке, должны соответствовать дате заполнения документа.

Также следует уделить внимание заверения декларации печатью. Ставить штамп рекомендуется исключительно на главной странице. Использование сторонних печатей, не принадлежащих данной компании, запрещено. Помимо этого, нужно отметить, что многие люди, заполняющие данный документ, делают довольно распространенную ошибку, скрепляя листы скоросшивателем.

Данный поступок также может стать причиной отказа в приеме декларации. По словам специалистов, скреплять листы можно только скрепками.

Заполнение главной страницы

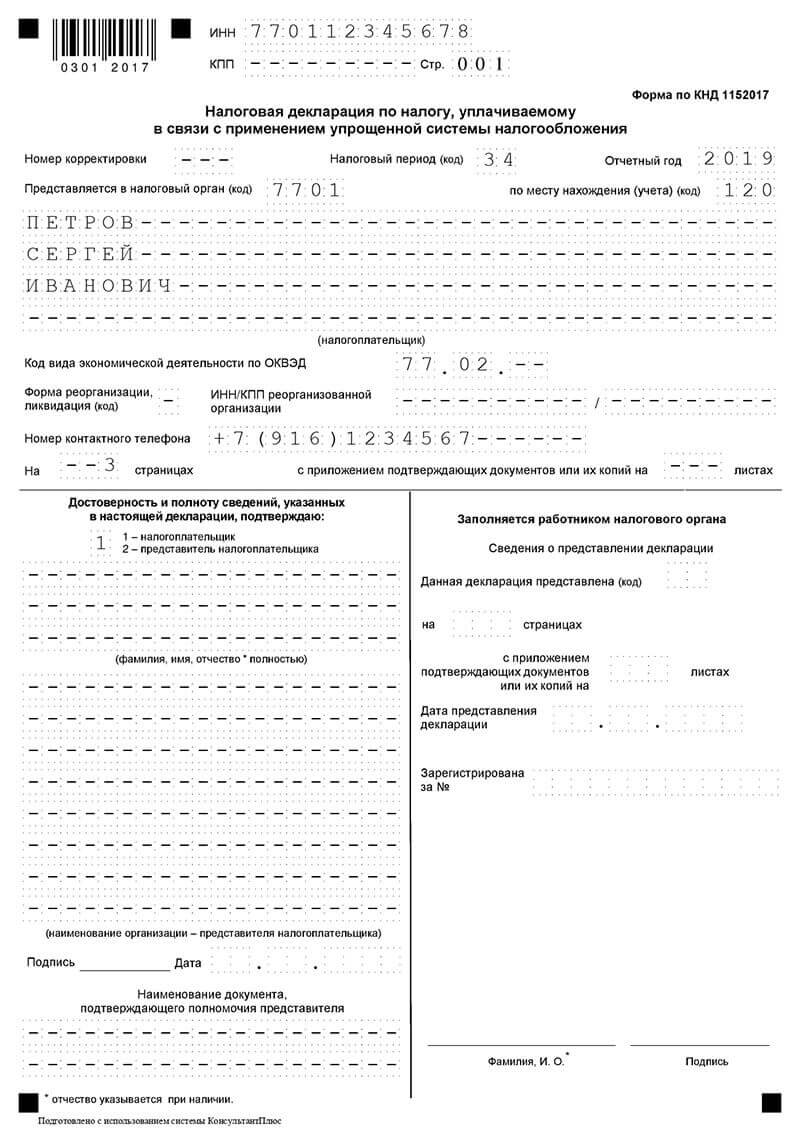

Инструкция по заполнению титульного листа может помочь заполняющему избежать самых распространенных ошибок, допускаемых при заполнении декларации. В графе «ИНН» следует указать цифровое значение, взятое из регистрационного свидетельства. Важно отметить, что длина ИНН юридических лиц отличается от кода, присеваемого ИП. Организациям, заполняющим декларацию, после указания десяти цифр следует поставить два прочерка в последних ячейках.

Владельцы ИП могут столкнуться с трудностью заполнения раздела «КПП». Данный код присваивается только юридическим лицам. Далее следует перейти к разделу «номер коррекции». Здесь ставится отметка «0», свидетельствующая о первичной подаче документа. Отметки «1» и «2» говорят о том, что в данный документ вносились правки и дополнения.

После этого следует перейти к заполнению раздела «налоговый период». В этом поле указывается код, соответствующий определенному периоду. При сдаче ежегодной отчетности фиксируются цифры «34». Цифра «50» говорит о том, что декларация подается в связи с аннуляцией бизнеса. Отметка «95» отражает переход на другую систему оплаты налогов.

Бланк декларации по УСН содержит в себе раздел «отчетный период». Люди, заполняющие данный документ впервые, часто допускают ошибку именно в этом разделе. В этой графе следует указать год, за который сдается отчетность. Если отчетность подается в две тысячи восемнадцатом году, в данном поле следует вписать 2017 год. После этого следует указать код самого отделения налоговой службы.

Получить необходимую информацию можно из регистрационных документов или на сайте самой инспекции.

Далее следует перейти к заполнению раздела «по месту учета». В зависимости от формы бизнеса заполнение этого поля может различаться. Юридическим лицам необходимо внести номер «210». Индивидуальные предприниматели указывают код – «120».

В графе «налогоплательщик» предпринимателю необходимо указать свои имя, фамилию и отчество, а организациям полное название компании, соответствующее регистрационным документам. В графе «вид деятельности», указываются коды ОКВЭД, соответствующие выбранному направлению. Все необходимые значения можно получить из свидетельства, полученного в едином реестре субъектов предпринимательства. При заполнении этого раздела следует учитывать, что в две тысячи шестнадцатом году, в ОКВЭД были внесены новые правки.

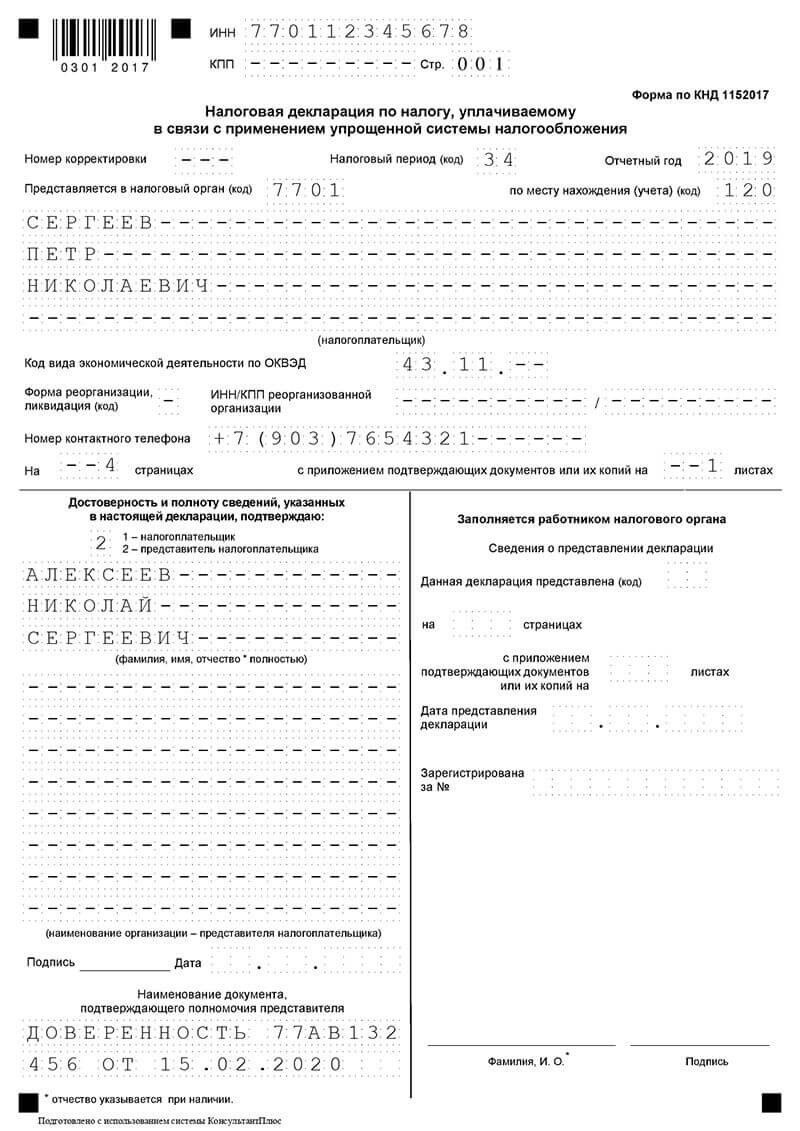

В случае ликвидации либо реорганизации бизнеса, заполняющему следует внести соответствующие отметки в раздел «форма реорганизации». Далее в соответствующей строке следует указать основной телефонный номер компании. В поле, где фиксируются отметки о прилагающихся документах, следует указать количество страниц в приложениях к отчетности. Как правило, в качестве приложения используется доверенность, позволяющая третьим лицам подавать финансовую отчетность. При отсутствии приложений, фиксируется прочерк.

Отдельного внимания заслуживает образец заполнения раздела «доверенность и полнота информации». В первой строке этого раздела следует сделать следующие отметки:

- При составлении декларации владельцем ИП или лично юридическим лицом ставится отметка «1».

- При заполнении отчета доверенным лицом ставится цифра «2».

Владельцем ИП также необходимо указать дату заполнения документа и заверить все внесенные данные своей подписью. Для юридических лиц установлен иной порядок. В этом случае, необходимо указать информацию о руководителе компании, после чего заверить документ печатью организации. В том случае, когда декларация составляется доверенном лицом, указываются данные доверенного лица. Помимо этого, необходимо сделать отметку о прикреплении доверенности, после чего заверить все приведенные сведения личной подписью.

Источник: ktovbiznese.ru

Декларация для ИП на УСН: сроки и порядок сдачи и образец заполнения

В статье рассмотрим, как правильно заполнить и в какие сроки нужно сдать налоговую декларацию по УСН для ИП. Мы расскажем, что указать в отчетности на упрощенке 15% и 6%, а также для предпринимателей без работников.

Онлайн-бухгалтерия для ИП

Автоматизация учета

Электронная отчетность

Снижение налогов

Что такое годовая декларация по УСН для ИП

Налоговая декларация за календарный год — это обязательный отчет по УСН, который ИП должен сдать, даже если не получал доходы за отчетный период.

Предусмотрена единая форма налоговой декларации, но от особенностей вашей работы зависит, какие её разделы необходимо заполнить. Она заполняется как фактическими, так и расчетными показателями, поэтому подготовить отчетность, не имея специальных знаний, не всегда бывает просто.

Помощь ИП в заполнении декларации по УСН

При любой ошибке в годовой налоговой декларации по УСН налоговая откажется принимать её у ИП, придется доплачивать налог или ждать тщательных проверок. Поэтому необходимо правильно заполнить её с первого раза. Расскажем об основных особенностях её подготовки.

Декларация о доходах при упрощенной системе налогообложения

Бланк о доходах для ИП на УСН заполняется поквартально нарастающим итогом следующими сведениями из Книги учета доходов и расходов (КУДиР):

- результатами хозяйственной деятельности;

- суммами страховых взносов и торгового сбора, которые ИП фактически уплатил.

При расчете остальных показателей в декларации о доходах следует руководствоваться указанными для каждой строки формулами и неравенствами.

Код ОКТМО должен соответствовать городу, району или поселению, где прописан ИП. При смене прописки отмечается ОКТМО на конец соответствующего квартала.

ИП без работников формирует отчет по такому же принципу.

Образец заполнения титульного листа декларации

Если отчет сдается лично:

Если отчет сдает представитель:

Необходимо обратить внимание на соответствие кодов ОКВЭД основной деятельности в соответствии с выпиской ЕГРИП, а налоговый орган должен соответствовать инспекции по месту прописки.

- при заполнении отчета за прошлый год — 34;

- при закрытии ИП — 50;

- при смене налогового режима — 95.

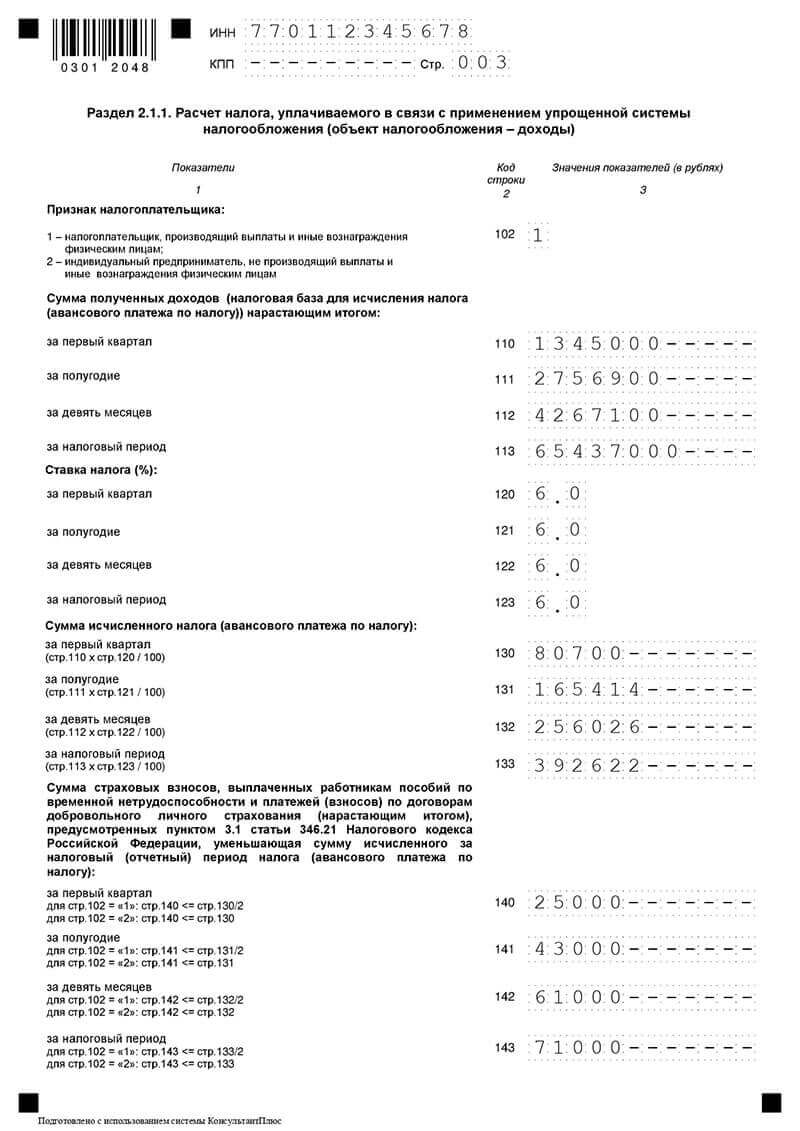

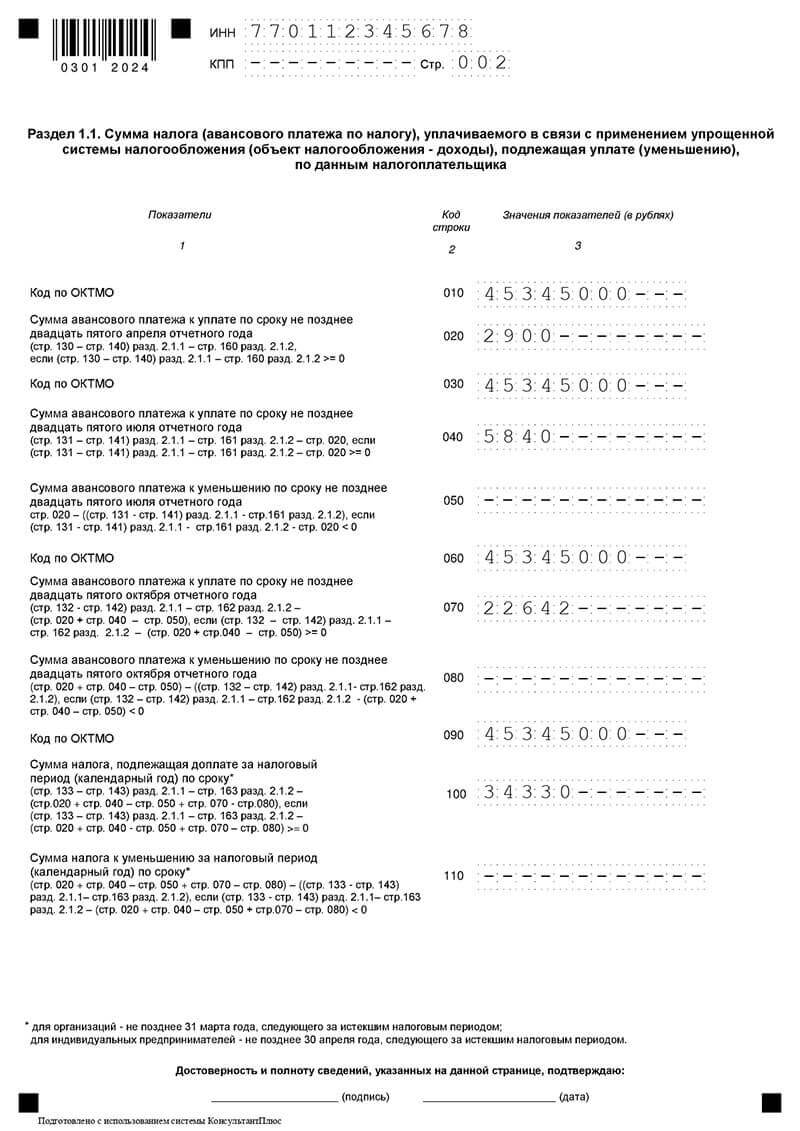

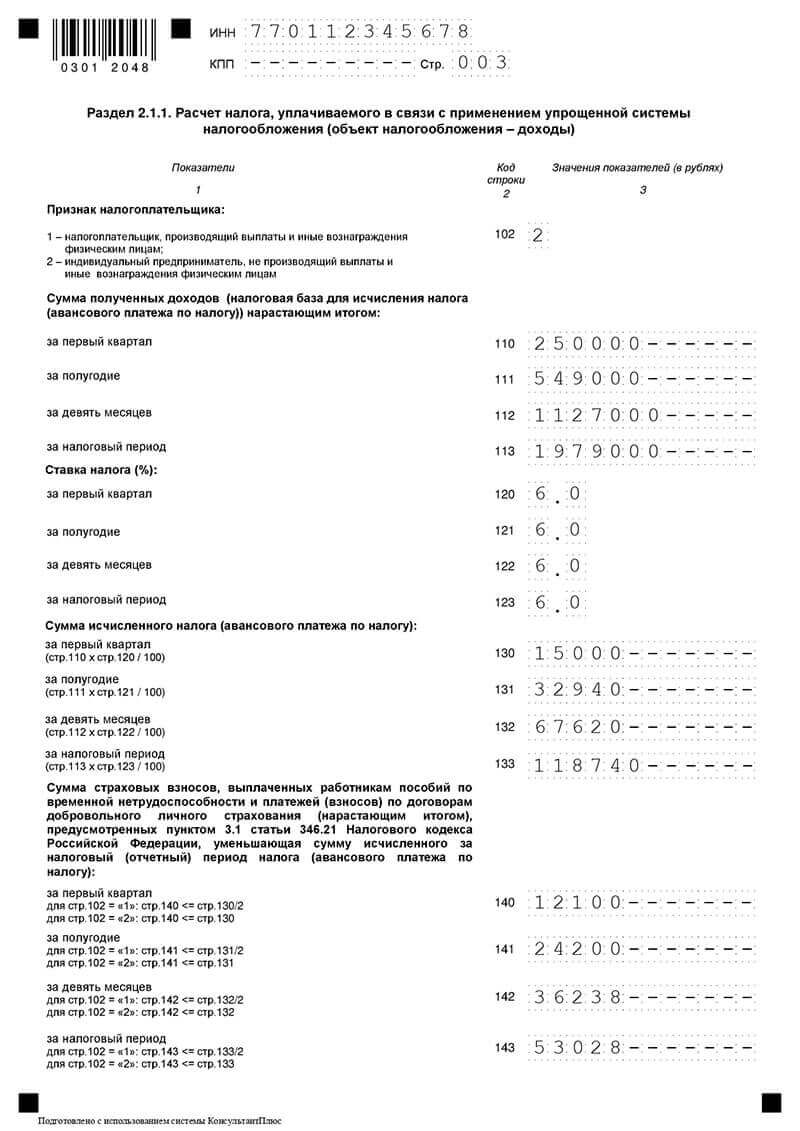

Заполнение декларации для ИП на УСН «Доходы»

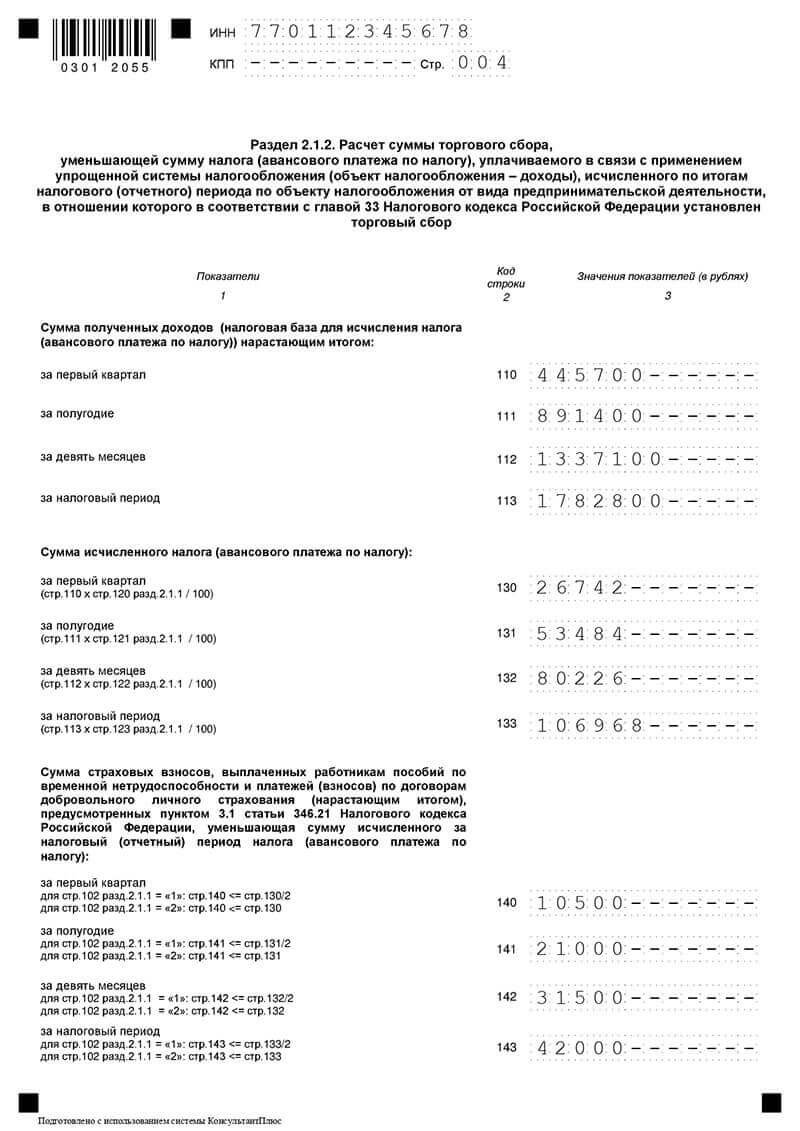

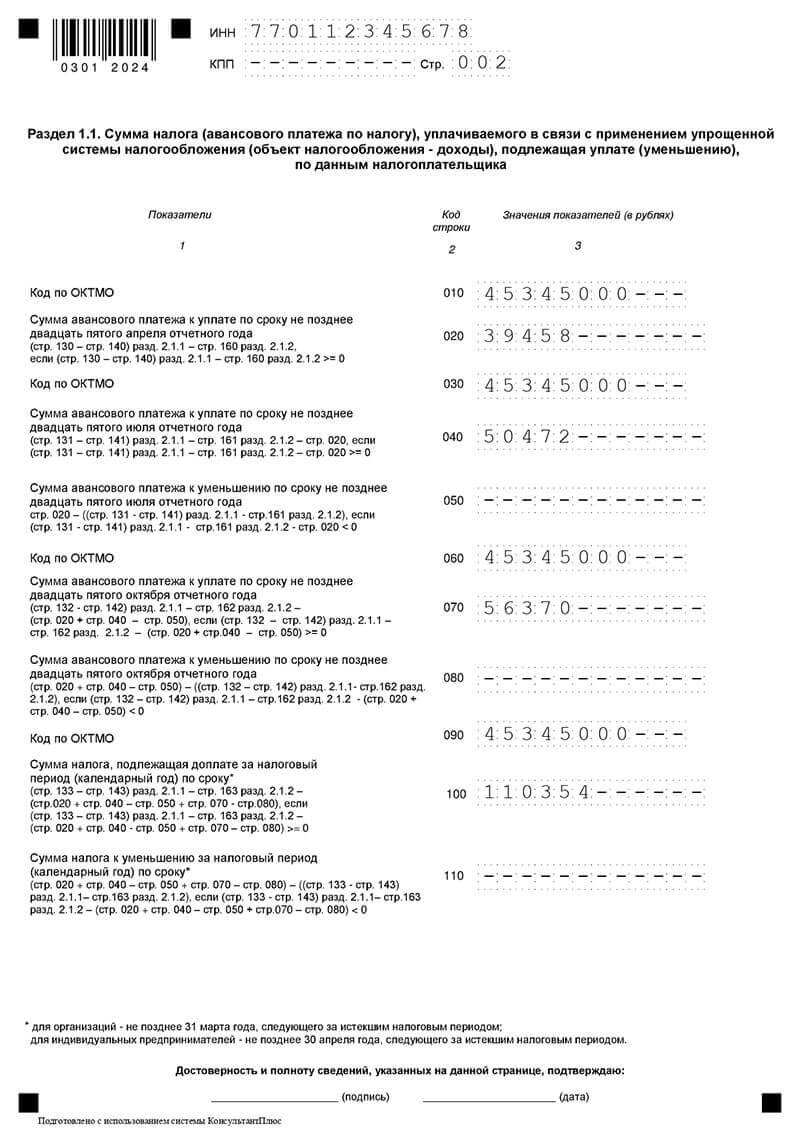

ИП на УСН «Доходы» заполняет разделы 1.1 и 2.1.1. Если он уплачивает торговый сбор, то дополнительно сдает раздел 2.1.2.

Основные результаты работы отражаются в разделе 2.1.1, как это представлено на нашем образце заполнения:

Основной размер налоговой ставки — 6%, но регионы вправе устанавливать собственные ставки в диапазоне от 1 до 6%.

Если ИП оплачивал работу физических лиц, кроме других ИП и самозанятых, то страховые взносы не могут быть больше 50% налога, рассчитанного за аналогичный период. Это связано с ограничениями, которые накладываются на ИП с работниками.

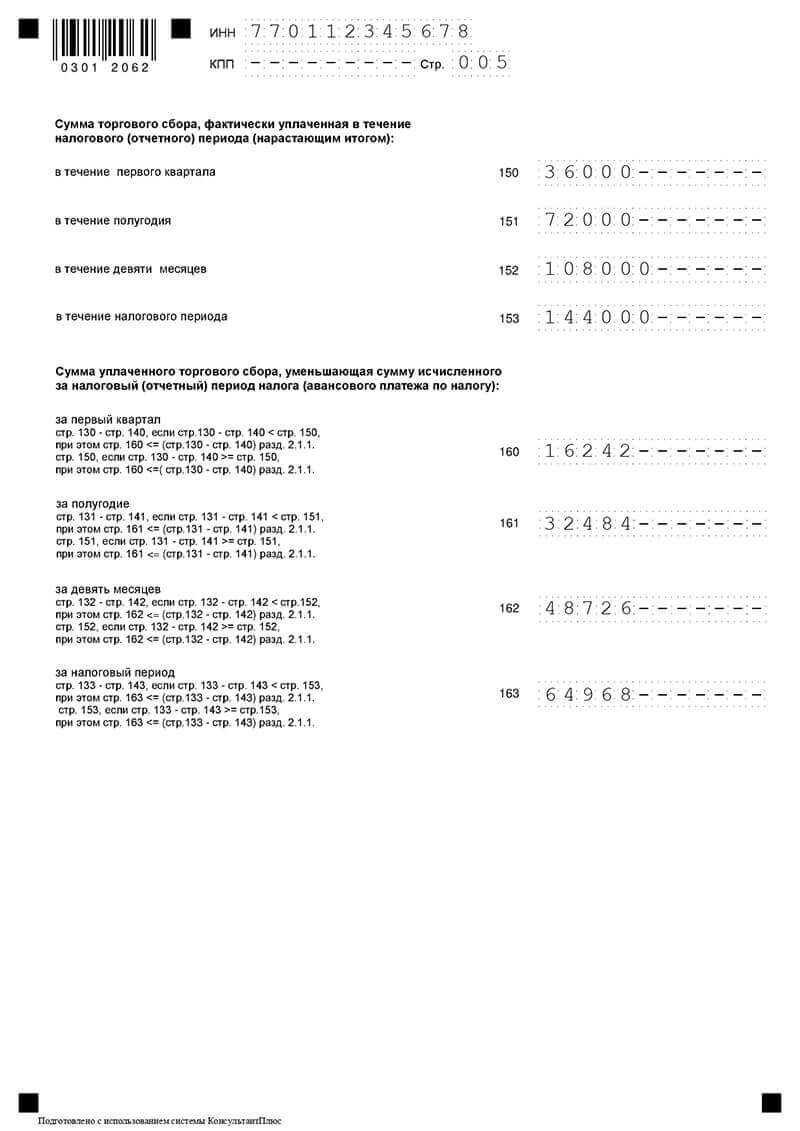

Раздел 2.1.2 заполняют только данными, относящимися к деятельности, за которую уплачивается торговый сбор. Если он уплачивается по всем направлениям, то в него просто переносятся сведения из предыдущего раздела. При нескольких направлениях работы представленные в нем значения по аналогичным показателям будут меньше.

На основании исходных данных формируется раздел 1.1. Здесь по каждому кварталу указывается налог к уплате или представленный к уменьшению.

Как заполнить декларацию ИП на УСН 15%

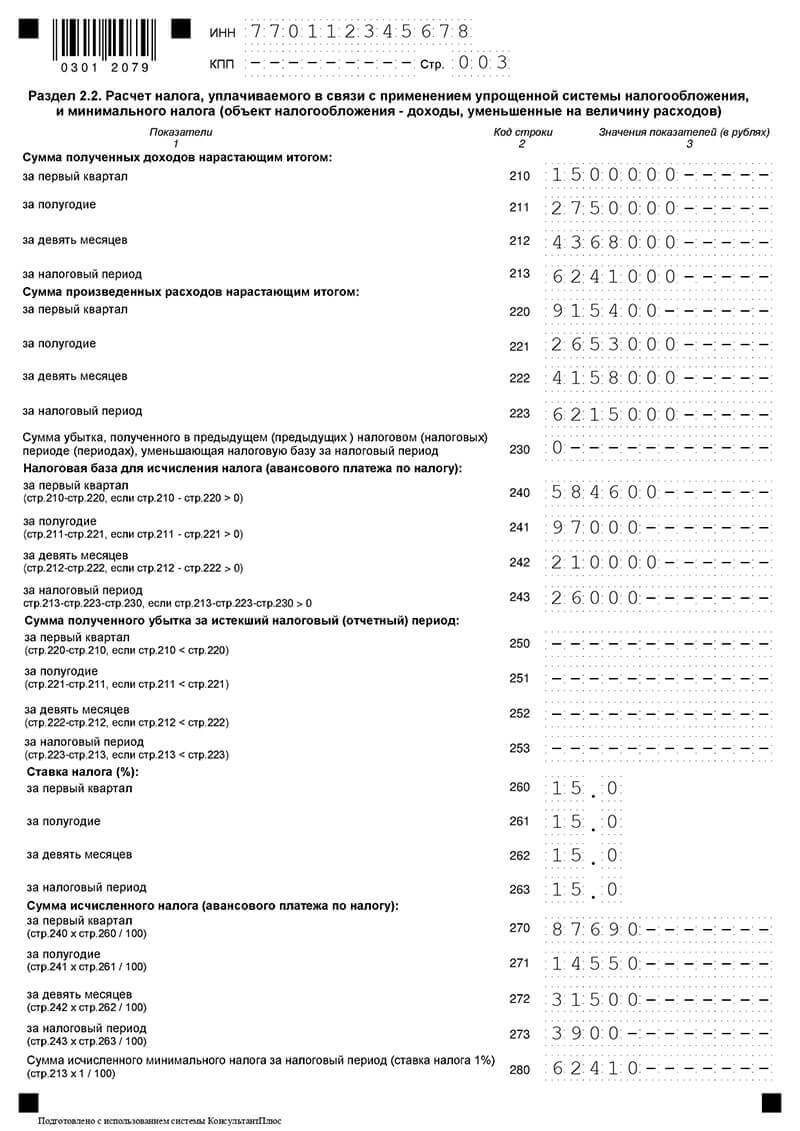

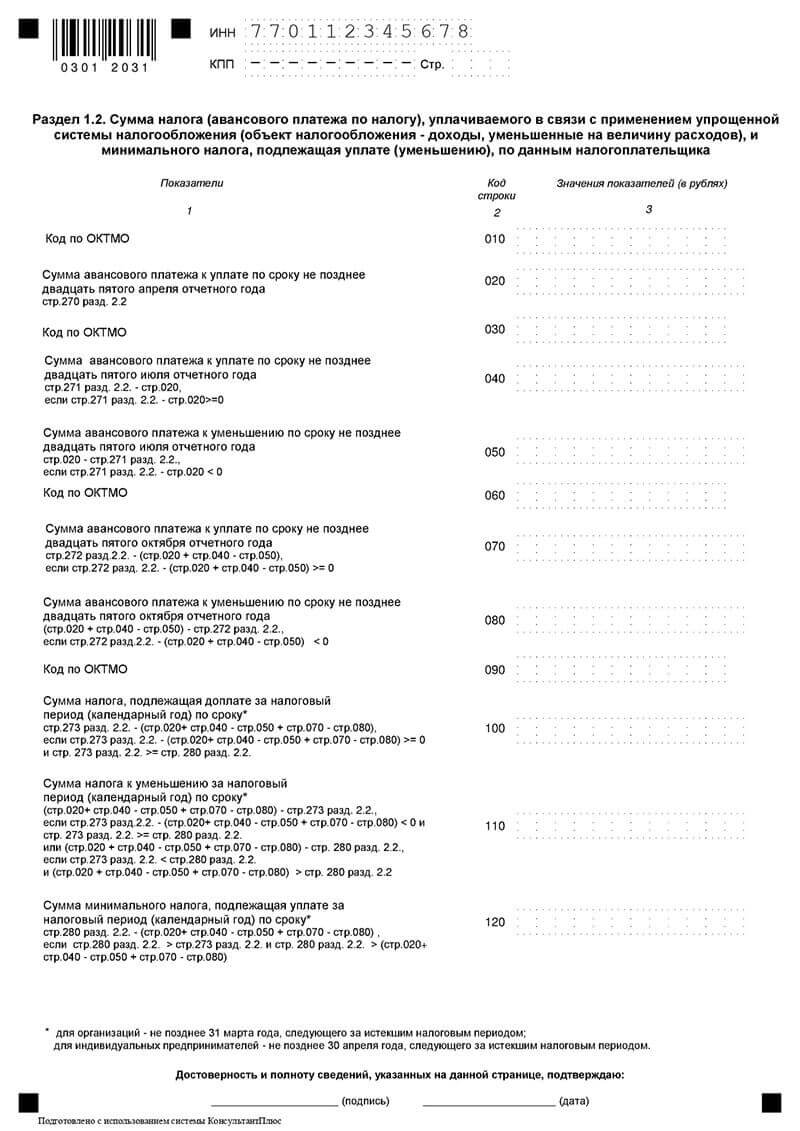

ИП на УСН 15% заполняет разделы 1.2 и 2.2.

В разделе 2.2 следует учитывать следующее:

- Основная налоговая ставка — 15%, регионы вправе устанавливать её в диапазоне от 5 до 15%.

- Сумма налога за год должна быть больше или равна 1% от доходов.

- Разрешается учитывать убыток, накопленный за 10 лет, предшествовавших отчетному году. Его оптимальный размер определяется неравенством:

(Доходы – Расходы – Убыток) * Ставка УСН >= Доходы * 1%

В разделе 1.2 отражаются суммы налога к уплате или уменьшению. Для каждого квартала вычисляется разность между соответствующим периодом и предыдущим.

Если в разделе 2.2 строка 280 больше строки 273, то за последний квартал рассчитывают доплату до размера минимального налога.

Заполнение декларации без работников

Для ИП на УСН 15% при заполнении налоговой декларации нет различий, работает он самостоятельно или с работниками.

ИП без работников на УСН 6% в разделе 2.1.1 указывает в строках:

- 102 — код 2;

- 140-143 — страховые взносы, которые он фактически уплатил за самого себя. Он может учесть их в полном объеме, если платежи не превышают рассчитанный за аналогичный период налог, как это показано в нашем примере заполнения. Если взносы превышают рассчитанную сумму налога, то указывается последняя.

Можно ли заполнить декларацию по УСН онлайн

При заполнении налоговой декларации необходимо строго соблюдать установленный порядок. Онлайн-сервисы позволяют упростить эту процедуру и помогают ИП на УСН сформировать документы, в том числе бесплатно.

Вам нужно будет заполнить только фактические показатели. Рассчитываемые значения подставляются автоматически, после чего можно скачать заполненный бланк отчета.

Подготовить декларацию можно также с помощью программы налоговой «Налогоплательщик ЮЛ».

Когда ИП подает декларацию по УСН

Режим УСН для ИП предусматривает единые сроки сдачи отчетности и уплаты налогов по УСН 6% и УСН 15%:

- за прошлый год — до 30 апреля;

- при закрытии ИП или смене режима налогообложения — до 25-го числа месяца, следующего за кварталом, когда завершилась деятельность.

При опоздании с подачей отчета будет штраф, его минимальный размер — 1 тыс. руб. За каждый месяц будет начислено 5% от суммы неуплаченного налога, но могут начислить только 30%.

Кроме того на просроченный платеж будут начисляться пени, а действующему ИП могут заблокировать расчетный счет.

Как ИП сдать декларацию по УСН

Отчетность в электронном виде, подписанная ЭЦП, подается через онлайн-сервисы или через раздел «Сдача налоговой, бухгалтерской отчетности» на сайте ФНС.

Бумажный отчет можно подать лично, через представителя или отправить почтой. Доверенному лицу необходимо выдать нотариально заверенную доверенность, а по почте нужно отправить заказное письмо с описью вложения.

Куда ИП сдавать декларацию по УСН

Декларация направляется в инспекцию, которая соответствует месту прописки ИП. Узнать её реквизиты можно с помощью раздела «Определение реквизитов ИФНС» на сайте налоговой.

Где скачать бланк налоговой декларации по УСН для ИП

Бланк можно скачать на сайтах:

- ФНС;

- справочных правовых систем;

- бухгалтерских сервисов.

Источник: otkroem-ip.ru

Шпаргалка для начинающего предпринимателя. Как заполнить декларацию по УСН 6%.

Вопросом о том, как правильно заполнить декларацию по УСН 6% за 2012 год задаются многие начинающие предприниматели.

Могу Вам сразу ответить — это не сложно. Для начала Вам надо ознакомиться с моей статьей Шпаргалка для начинающего предпринимателя. Отчетность по УСН 6%. В ней Вы узнаете, как правильно рассчитывать единый налог 6% за 2012 год. Декларацию будем заполнять в соответствии с доходами ИП, указанными в этой статье.

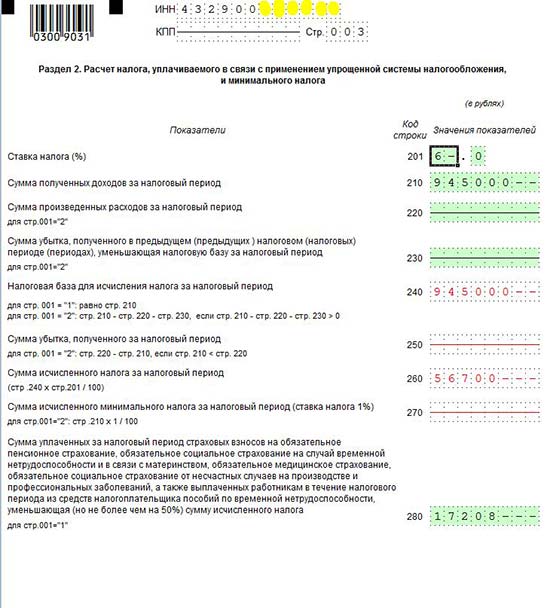

Для начала сведем все данные в таблицу:

| Период | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Итого за год |

| Доход | 185 000 | 210 000 | 230 000 | 320 000 | 945 000 |

| Страховые взносы ИП | 4 302 | 4 302 | 4 302 | 4 302 | 17 208 |

| Налог 6% | 6 798 | 8 298 | 9 498 | 14 898 | 39 492 |

Начинаем заполнять декларацию по УСН 6% за 2012 год:

Сначала я буду давать словесное описание заполнения декларации, а ниже — приводить образец. Декларация по УСН за 2013 год состоит из 3 листов: тутитульный лист, раздел 1, раздел 2.

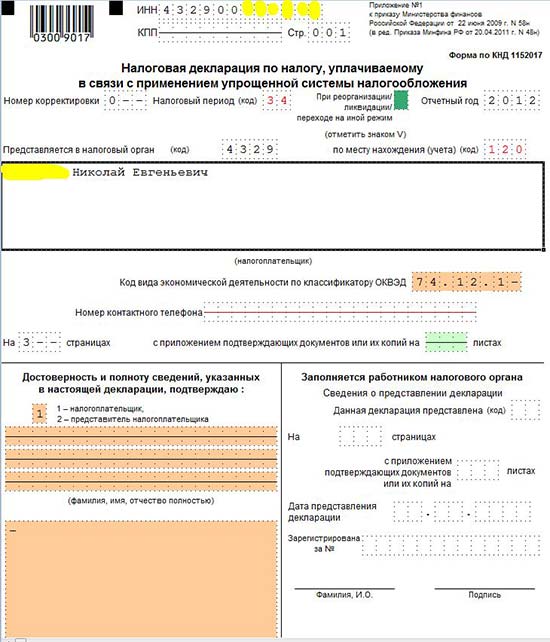

Как заполнить титульный лист декларации по УСН:

у ИП указываем только ИНН, а в поле КПП ничего не ставим

Номер корректировки — 0, Налоговый период — 34, Отчетный период — 2012

Представляется в налоговый орган — код Вашей налоговой инспекции (4-х значное число)

Далее — ФИО предпринимателя, ОКВЭД, номер контактного телефона ну и так далее, тут ничего сложного ….

Как заполнить раздел 1 декларации по УСН 6%:

(001) Объект налогообложения: 1

(010) Код по ОКАТО — Ваш ОКАТО по месту регистрации

(020) КБК — 18210501011011000110

Сумма авансового платежа за:

(030) 1 квартал — 6798 (смотрим таблицу)

(040) полугодие — 15096 (6798+8298)

(050) 9 месяцев — 24594 (15096+9498)

Примечание:

Начисленные авансовые платежи заполняются нарастающим итогом с начала года и указываются в разделе 1 не зависимо от того, были они уплачены или нет.

(060) Сумма налога, подлежащая уплате за налоговый период — 14898

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

Как заполнить раздел 2 декларации по УСН 6%:

(201) Ставка налога (%) — 6

(210) Сумма полученных доходов за налоговый период — 945000 (см. таблицу — здесь указывается сумма дохода за год)

(240) Налоговая база для исчисления налога за налоговый период — 945000

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

(260) Сумма исчисленного налога за налоговый период — 56700

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

(280) Сумма уплаченных за налоговый период страховых взносов … — 17208

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то сейчас надо сделать расчет (нажмите F5) и проверку по декларации (F6).

Декларация по УСН 6% готова, можете распечатывать ее и сдавать в налоговую инспекцию.

Завтра статья будет дополнена сложным примером заполнения декларации по УСН 6% для ИП с небольшими и нерегулярными доходами и уплатой страховых взносов одной суммой в конце года.

Возьмем более сложный пример:

| Период | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Итого за год |

| Доход | 50 000 | 0 | 110 000 | 0 | 160 000 |

| Страховые взносы ИП | 0 | 0 | 0 | 17 208 | 17 208 |

| Налог 6% | 3 000 | 0 | 6 600 | — 9 600 | 0 |

Как видно из этого примера, предприниматель уплатил фиксированные платежи за себя одной суммой в конце года, поэтому при наличии доходов (1 и 3 кварталы) он был обязан исчислить авансовые платежи 6%.

Как заполнить раздел 1 декларации по УСН 6% в данной ситуации:

Сумма авансового платежа за:

(030) 1 квартал — ‘3000′ (смотрим таблицу)

(040) полугодие — ‘3000′ (3000 + 0)

(050) 9 месяцев — ‘9600′ (3000 + 6600)

Примечание:

Начисленные авансовые платежи заполняются нарастающим итогом с начала года и указываются в разделе 1 не зависимо от того, были они уплачены или нет.

(070) Сумма налога к уменьшению за налоговый период — ‘9600′

Как заполнить раздел 2 декларации по УСН 6%:

(201) Ставка налога (%) — 6

(210) Сумма полученных доходов за налоговый период — 160000 (см. таблицу — здесь указывается сумма дохода за год)

(240) Налоговая база для исчисления налога за налоговый период — 160000

(260) Сумма исчисленного налога за налоговый период — 9600

(280) Сумма уплаченных за налоговый период страховых взносов … — 9600 (было уплачено 17208 руб., но больше начисленного налога (9600) ставить нельзя)

Обращаю Ваше внимание, что строки 030, 040 и 050 в разделе 1 декларации по УСН 6% заполняются не зависимо от того, уплачен был авансовый платеж или нет. То есть, если за данный период ИП должен был заплатить налог, то соответствующая строчка заполняется. Даже если Вы заплатили страховые взносы ИП в конце года, и сумма данных взносов больше суммы 6%-го налога, то есть фактически Вы налог платить не должны, авансовые платежи все равно указываются, так как по сроку 25.04, 25.07, 25.10 страховые взносы не платились и вычетов не было. В данной ситуации чтобы ‘обнулить’ налог заполняется строка 070. Смотрите во втором примере: мы начисляем авансовые платежи за 9 месяцев в размере 9600 руб. и так как в конце года уплачиваются страховые взносы, размер которых больше всей суммы годового налога (9600 руб.), уменьшаем его в строке 070 на эту же сумму.

Если предприниматель заплатил данные авансовые платежи в размере 9600 руб. он имеет право или вернуть их, или зачесть в счет предстоящих платежей. Все это делается по заявлению. Если ИП заплатил авансовый платеж в меньшем размере, то и возврат (зачет) по заявлению происходит на меньшую, фактическую, сумму. Но еще раз обращаю Ваше внимание — сумма уплаченных или не уплаченных авансовых платежей никак не влияет на заполнение декларации по УСН 6%.

Пример заполнения налоговой декларации по УСН 6% за 2014 год (ИП без работников) рассмотрен в другой статье — ссылка.

И последнее. Тема для многих ИП не простая и по мере необходимости статья будет дописываться и дополняться примерами. А для тех предпринимателей, кто не хочет разбираться во всем этом, могу предложить платную услугу — заполнение декларации по УСН 6% всего за 300 руб. Деньги пойдут на развитие сайта, а не в мой карман. Оплата на яндекс-кошелек или вебмани.

Об авторе: Николай

Николай Соковнин — главный автор и администратор этого сайта. Цель моего сайта — помочь начинающим предпринимателям и бухгалтерам разобраться в налогах, декларациях и бухгалтерских программах!

« Предыдущая запись

Розничная продажа, реклама и курение табака будут существенно ограничены

Следующая запись »

Пенсионная отчетность 2013 года. Коротко об основных изменениях.

Другие новости

Здравствуйте, Николай. У меня такой вопрос. Например, я сдаю 2 декларации. Одну по ЕНВД и вторую по УСН 6%. Как мне в декларации отражать уплаченные фиксированные платежи в пенсионный? Например в ЕНВД.

Мне нужно на вычет 3800=, я так и должна указывать в декларации 3800=, или указывать всю уплаченную сумму за квартал, а налогоговики сами разберутся?

Не знаю понятно ли я написала.

Николай, помогите пожалуйста заполнить декларацию за 2014 г. УСН 6%. В разделе 1.1 после заполнения всех цифр выскакивает сумма налога к доплате 39655,00, а у нас по итогам авансовых платежей переплата 499,03. А по декларации выходит, что мы ещё и доплачивать должны?

добрый день.

декларация за 2014г доходы 6%

доходы с нарастающим

1кв.- 2903466

2кв.-5170968

3кв -7188644

4кв.- 9568810

уплачено взносов страховые взносы 1 кв-249613

2 кв- 197378

3 кв-99792

4 кв- 97615

всего взносов уплачено 644398

уплачено от дохода 1 кв-87104

2кв. 68022

3 кв -60535

4кв. 72900

всего доходов оплачено -288561

как заполнить деклорацию помогите пожалуйста , за ранее спасибо

Добрый день! Галинан, декларация по УСН поменялась. Новый порядок заполнения описан в этой статье. Постарайтесь заполнить сами, т.к. вопросов много, а у меня совершенно не хватает времени помочь каждому.

Источник: slob-expert.ru