Большая разница

Изначально в российском законодательстве заложены существенные различия в правилах ведения бухгалтерского и налогового учета. Как следствие, по разным принципам организации формируют каждый вид отчетности. По этой причине прямой непосредственной взаимоувязки показателей бухгалтерской и налоговой отчетности на сегодня нет.

То есть такие контрольные соотношения не закреплены на законодательном уровне каким-либо нормативным документом. Соответствующего приказа или письма налоговой службы России или Минфина вы не найдете.

Как действовать

Как правило, после утверждения новой формы декларации по какому-либо из основных налогов (НДС, налог на прибыль в особенности) ФНС России через некоторое время выпускает разъяснительное письмо с контрольными соотношениями строк отчетности – бухгалтерской и налоговой. Вот из подобных писем и следует выуживать взаимоувязки показателей налоговой и бухгалтерской отчетности. Там они названы «междокументными КС».

Как проверить себя по оборотке

Эти же письма с контрольными соотношениями используют в своей повседневной работе обычные инспекторы в ходе проверок деклараций.

На сегодня письма с контрольными соотношениями ФНС стала публиковать открыто для всеобщего пользования, хотя еще несколько лет назад эта информация имела статус строго закрытой с соответствующим грифом секретности.

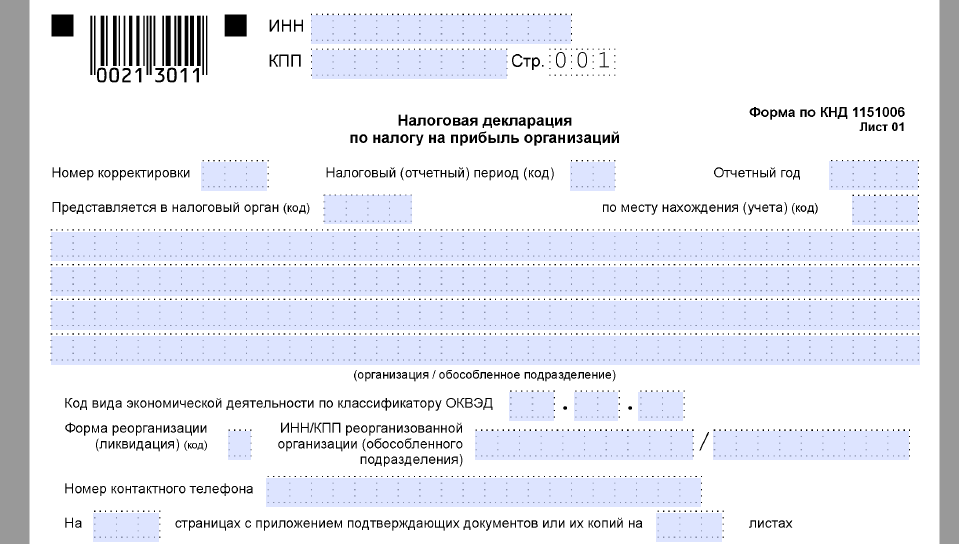

По крайней мере, подобные письма помогают выявлять фактологические нестыковки в налоговой и бухгалтерской отчетности. Показательный пример – письмо ФНС от 14 июля 2015 года № ЕД-4-3/12317 с контрольными соотношениями для декларации по налогу на прибыль компаний (данный бланк декларации уже утратил силу с отчета за 2016-й год, но суть не в этом).

ПРИМЕР

ИФНС может выявить занижение прибыли за счет доходов от дивидендов, когда в бухгалтерском отчете о движении денежных средств показана выплата дивидендов (стр. 4322), однако, по декларации по налогу на прибыль таких выплат по строкам 110 и 120 не было (в новой форме декларации строки те же).

Где искать взаимоувязку

На практике далеко не всегда можно проверить правильность данных бухгалтерской отчетности путем их сопоставления с декларациями по налогам. Проще говоря, чаще всего это невозможно сделать по объективным причинам, поскольку бухгалтерский и налоговый учет в России регламентируют нормы разного содержания.

На наш взгляд, больше всего взаимоувязка показателей налоговой и бухгалтерской отчетности прослеживается в отношении декларации по налогу на прибыль компаний.

Более того: цифры из отчета по налогу на прибыль можно сопоставить не только с отчетом о финансовых успехах и движении денег, но и основным бухгалтерским балансом.

Как составить баланс и отчет о финансовых результатах. Пример I Короткова Светлана Анатольевна. РУНО

ПРИМЕР

Выручка по декларациям налога на прибыль и НДС не должна расходиться с отчетом о финансовых результатах. Инспекторам это говорит о невключении в реализацию отдельных финансовых операций. Итог – занижение налоговой базы.

К чему приводят расхождения

Проведение взаимоувязки показателей бухгалтерской и налоговой отчетности по прибыли даст возможность оперативно внести коррективы. А это сразу же избавит бухгалтера от необходимости сдачи в ИФНС:

- пояснений;

- уточненной декларации.

Учтите, что отсутствие взаимоувязки показателей бухгалтерской и налоговой отчетности может стать поводом:

- для более тщательной камеральной ревизии;

- включения фирмы в список на выездную проверку.

Анализ состояния налогового учета по УСН в 1С: Бухгалтерии 8

До 1 апреля 2020 года предприятия, работающие на упрощенной системе налогообложения, обязаны подать в ФНС РФ декларацию за 2019 год, а также уплатить налоги. Налогооблагаемая база при УНС высчитывается с учетом вычета авансовых платежей за 3 квартала. Какие действия нужно произвести в программе 1С: Бухгалтерия предприятия 8 до того, как приступить к заполнению декларации.

Для составления безошибочного итогового отчета, а в дальнейшем 3 НДФЛ рекомендуется действовать пошагово, и придерживаться определенной последовательности:

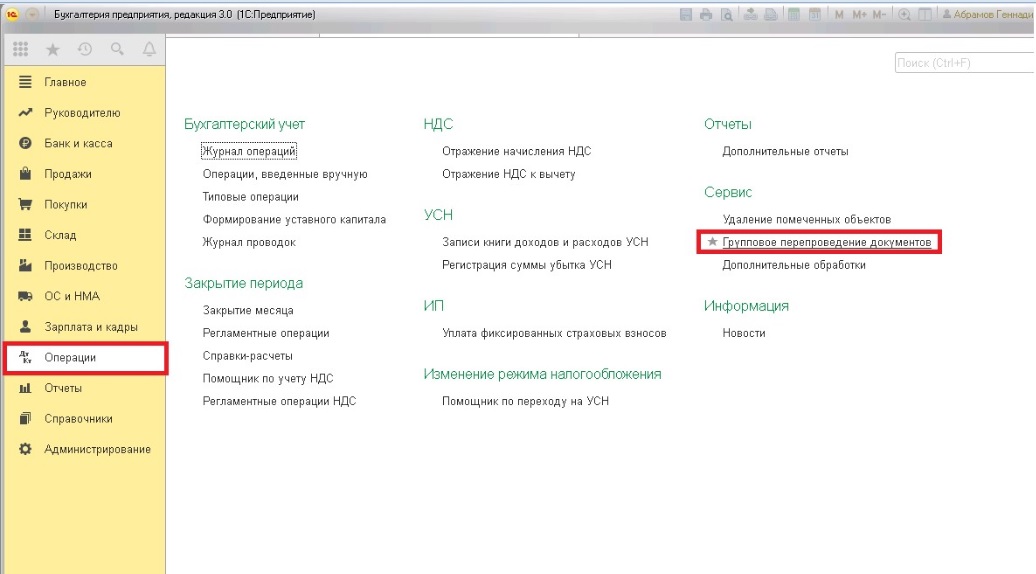

- На первом этапе занесите в имеющуюся базу первичную документацию, и тщательно проверьте правильность ввода данных. Затем необходимо произвести перепроводку в нужной последовательности. В этом поможет программная функция «Групповое перепроведение документов». Для этого зайдите в меню «Операции», выберите вкладку «Сервис».

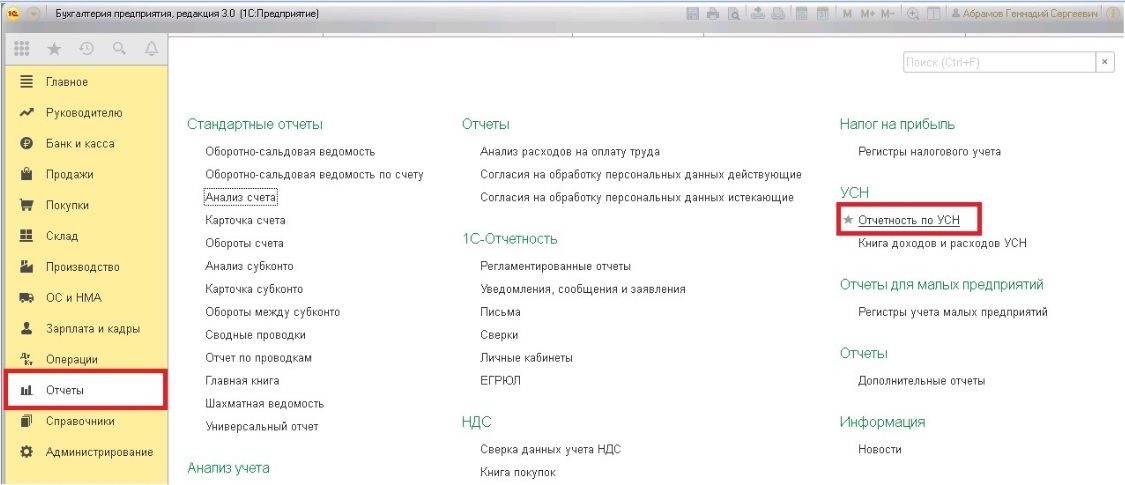

- Следующим этапом приступают к аналитической проверке состояния налогового учета. Правильность отображения операций по дебету и кредиту проверяется посредством отчета «Анализ состояния налогового учета по УСН».

Для того, чтобы найти эту функцию, следует открыть раздел «Отчеты», перейти в подраздел «Отчетность по УСН», и выбрать необходимую вкладку.

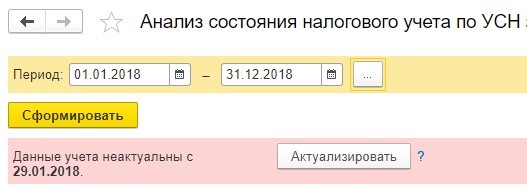

При заполнении отчета указывается наименование организации, а также требуемый период. После того, как выбраны все нужные критерии, действия подтверждаются кнопкой «Сформировать».

Если в Программе настроек для формирования отчетов активирован режим контроля за проведением документации на экране всплывет уведомление о том, что сбита хронологическая последовательность. Это произойдет только в том случае, если изначально не было произведено перепроводки документов.

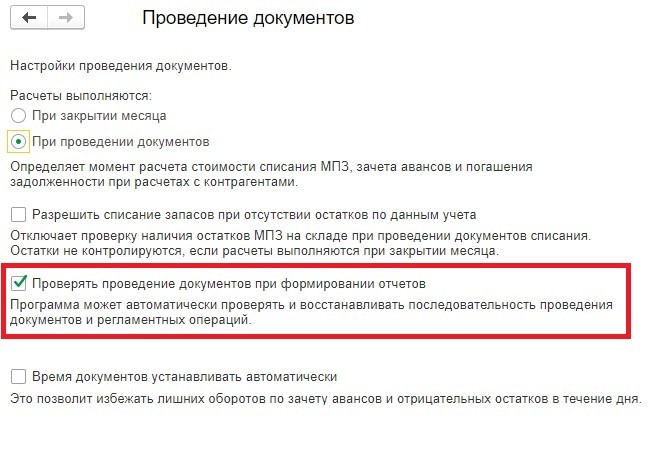

Чтобы включить эту функцию, нужно зайти в раздел «Администрирование», а затем выбрать закладку «Проведение документов».

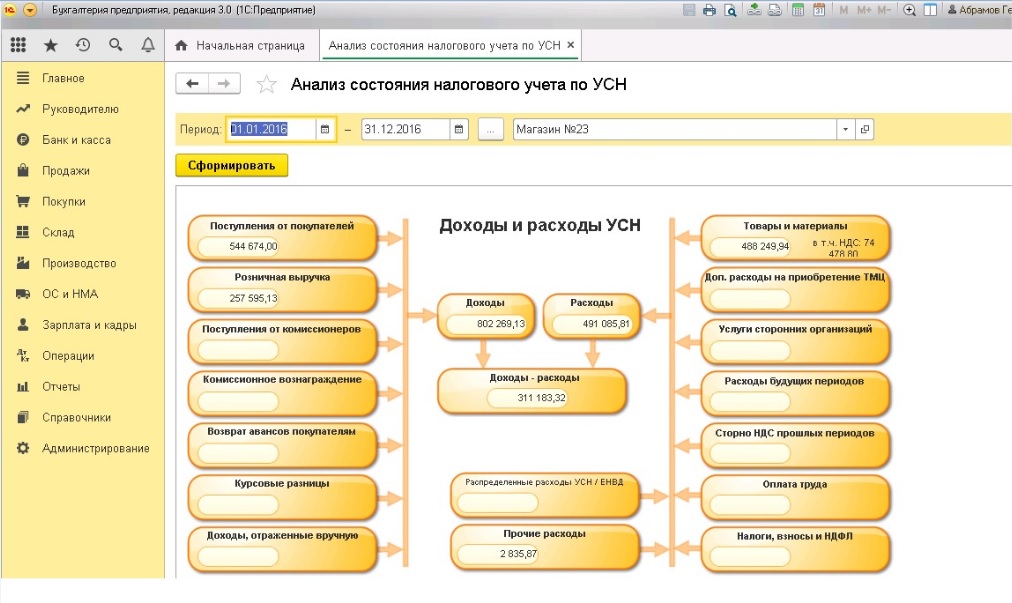

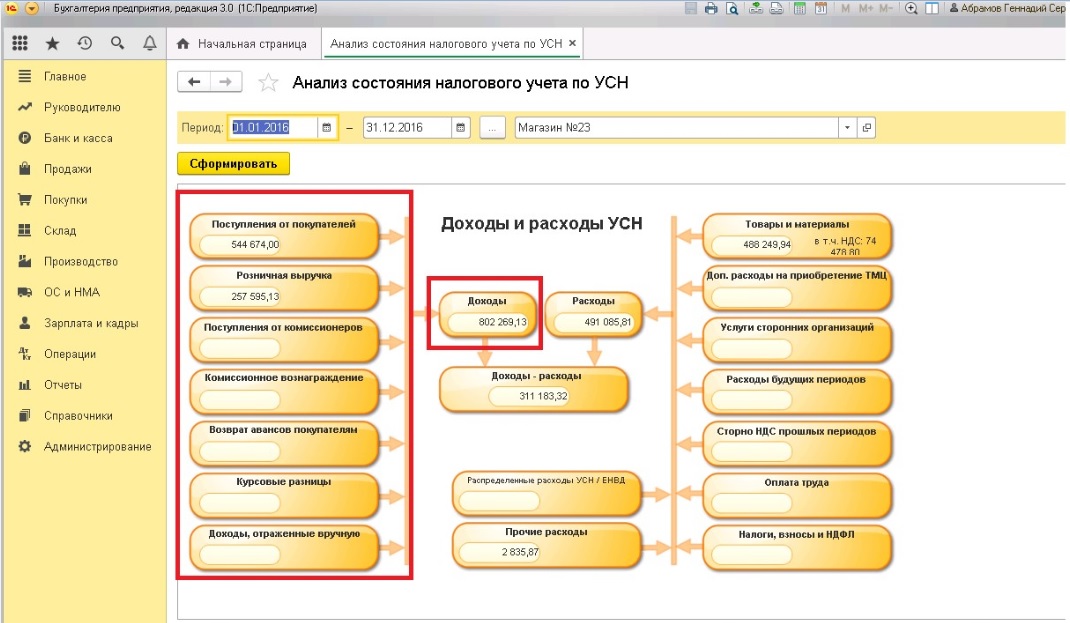

Наполнение отчета осуществляется на основе данных информационной базы. С Левой стороны отображаются доходы, объединенные в такие блоки:

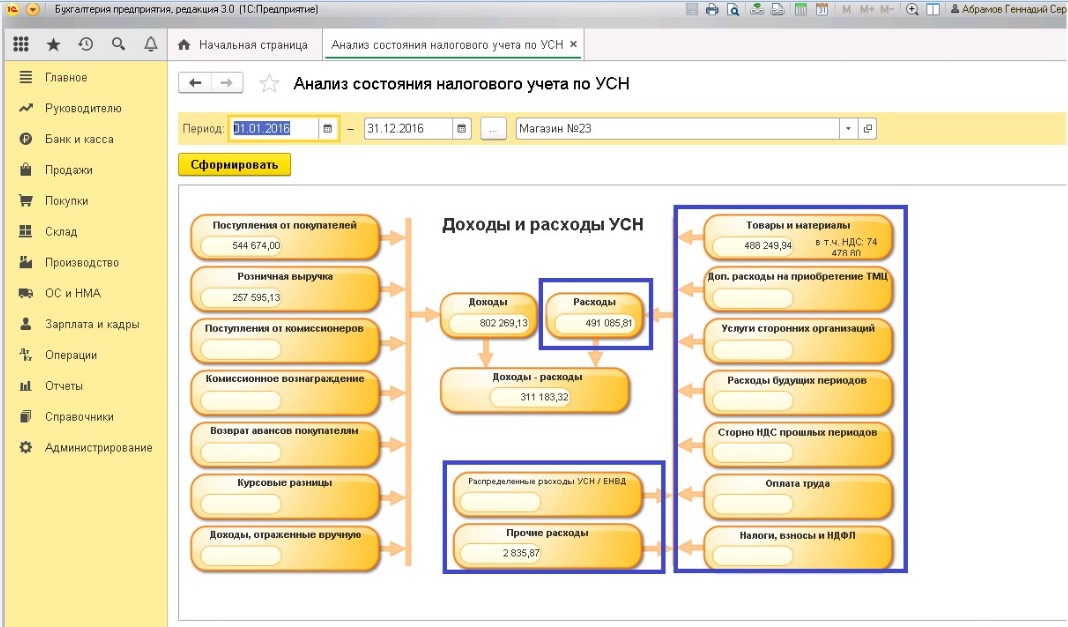

В правой части страницы обозначены суммы расходов, которые будут учтены для объекта налогообложения «Доходы, уменьшенные на величину расходов». Эти данные сведены в ряд модулей:

Центральная часть отчета информирует о базе налогообложения для налога по УСН. Она является разностью между общими показателями дебета и кредита соразмерно.

Для понимания того, из чего сложились выведенные в отчете показатели, можно навести мышку на интересующий модуль, а в новом окне ознакомиться с документами и их суммарными показателями, учтенными при формировании итоговой суммы ячейки.

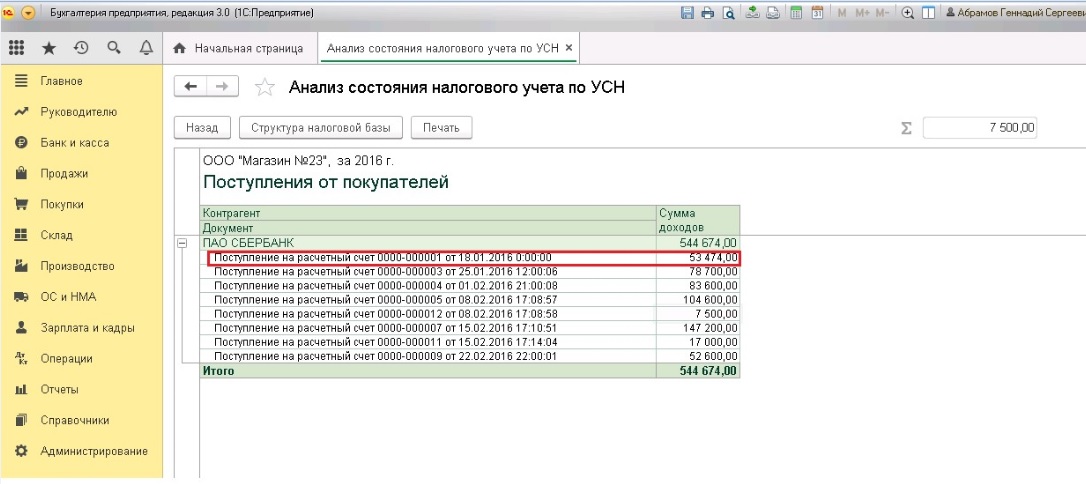

Для примера, проведем более подробный анализ блока доходов – у нас они складываются из поступлений от покупателей. Кликнув на данную позицию, раскрывается полный перечень документов, отображающих факты поступивших оплат, а также наименование контрагентов и поступивших перечислений от них. Группировка по покупателям представляется наиболее рациональной.

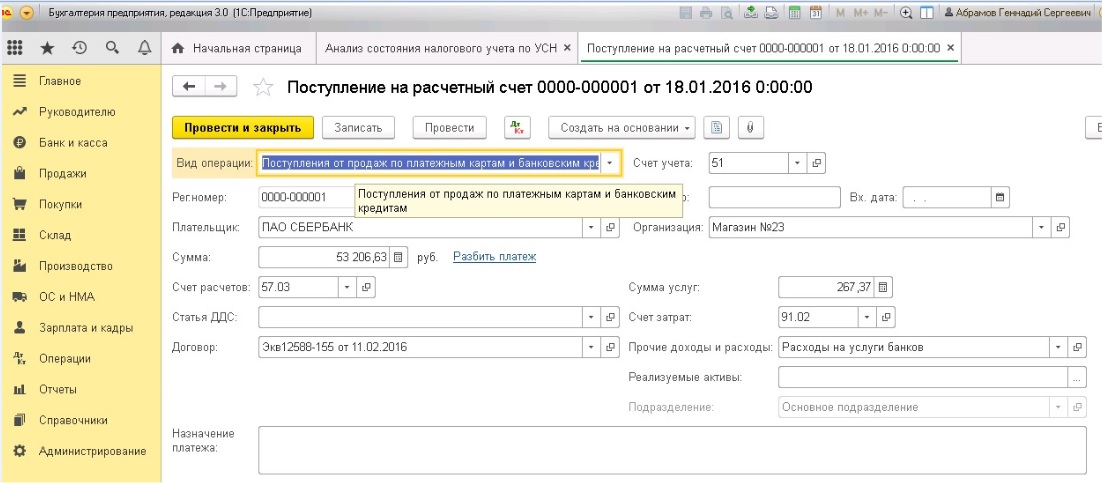

Двойной щелчок мышью по выбранному документу открывает его, и можно ознакомиться с поступлением дохода по каждой из введенных в базу доходных позиций.

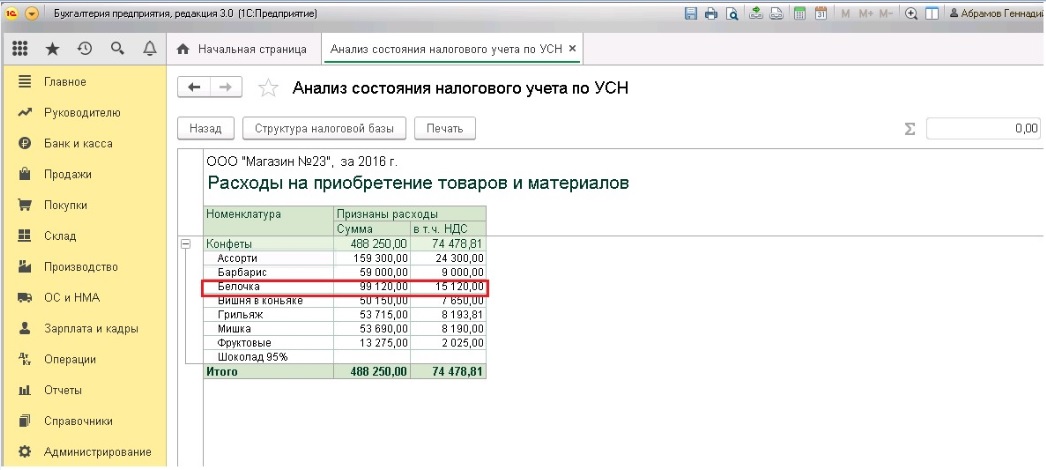

Теперь кратко ознакомимся с модулем, представляющим расходы. В него включены товары и материалы.

В данном блоке находится перечень номенклатурных позиций, расходы по которым были признаны, он носит название «Расходы на приобретение товаров и материалов».

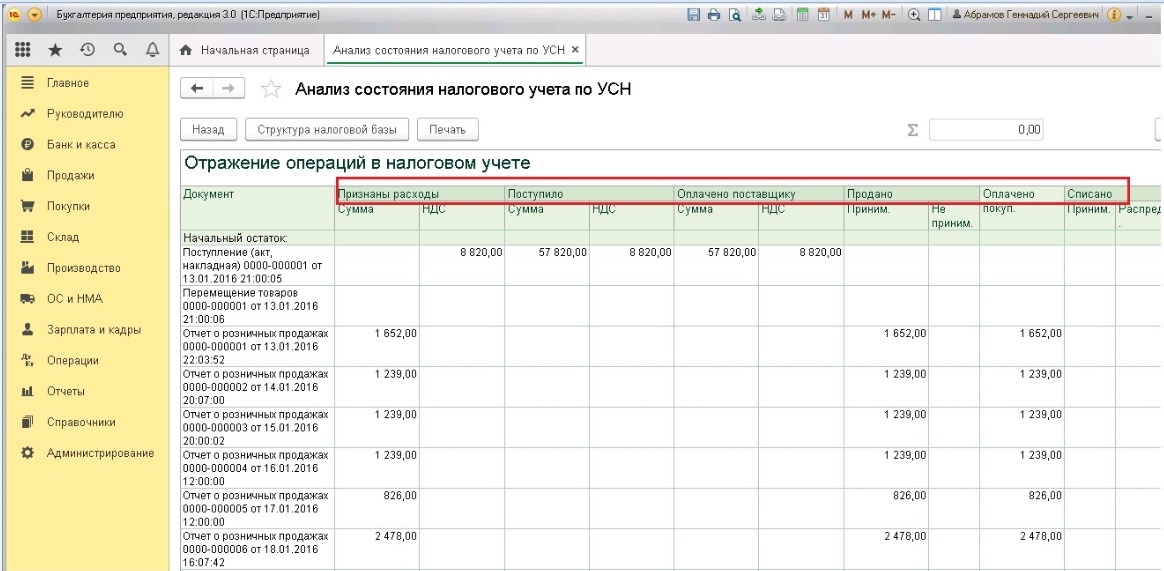

При необходимости можно посмотреть развернутое движение по любой номенклатуре. Для этого сдует кликнуть мышкой два раза на требуемую позицию из перечня. На открывшейся странице сведения представлены в двух видах – сопроводительная диаграмма «Выполнение условий признания расходов» и таблица с исчерпывающими данными «Отражение операций в налоговом учете». Табличная структура позволяет легко провести анализ, а также уточнить, какие из сумм признаны, а какие остались в непризнанных расходах, и выявить причины, предшествующие данной ситуации.

В этом материале разобрана схема работы с отчетом по УСН, и как благодаря ему, в программе 1С:Бухгалтерия предприятия 8 редакции 3.0 ведется анализ состояние налогового учета по упрощенной системе налогообложения.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru